ホンダ、抜本的な事業活動の見直しにより販売費等を抑制し2Q累計の営業利益は1,692億円

2021年1月25日 17:09

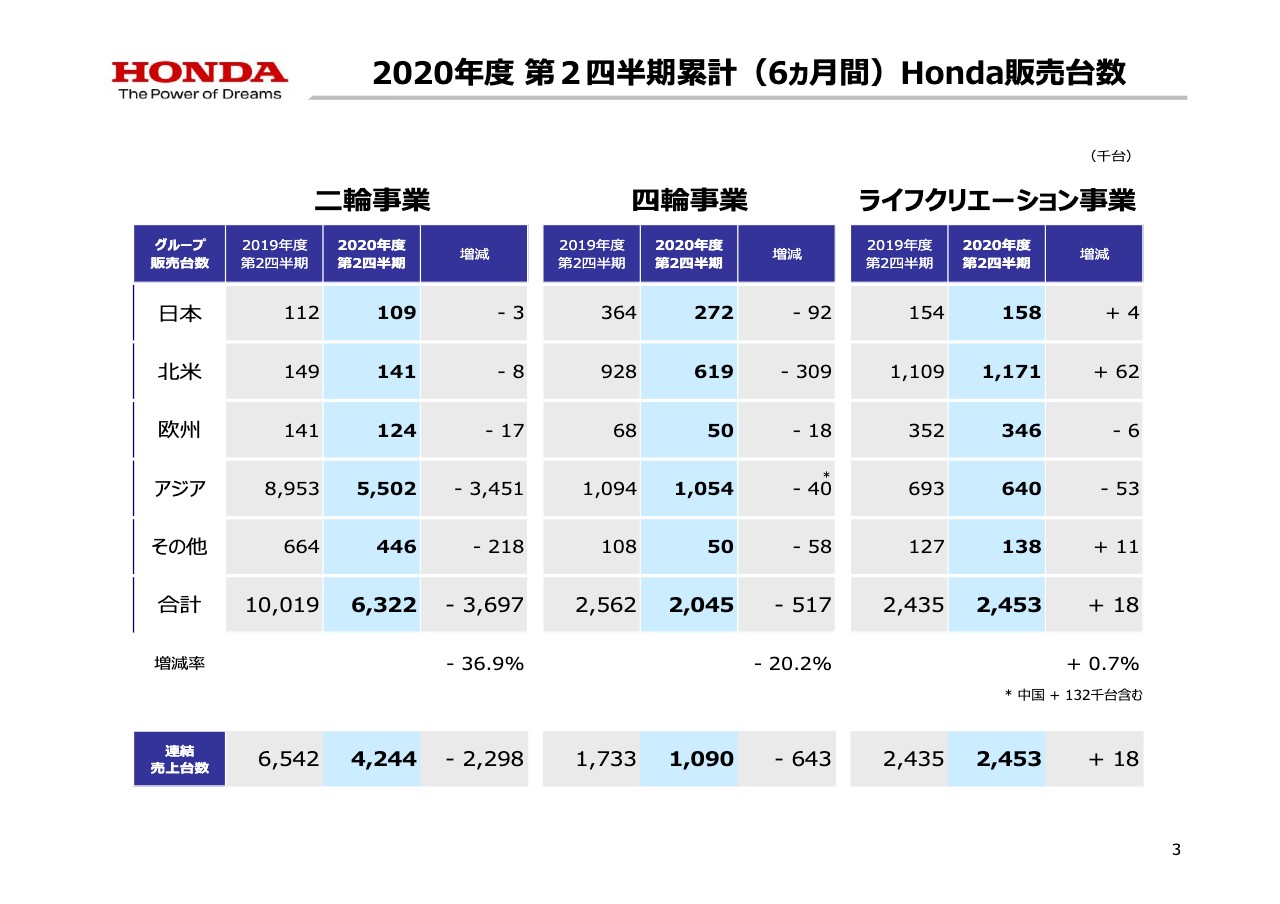

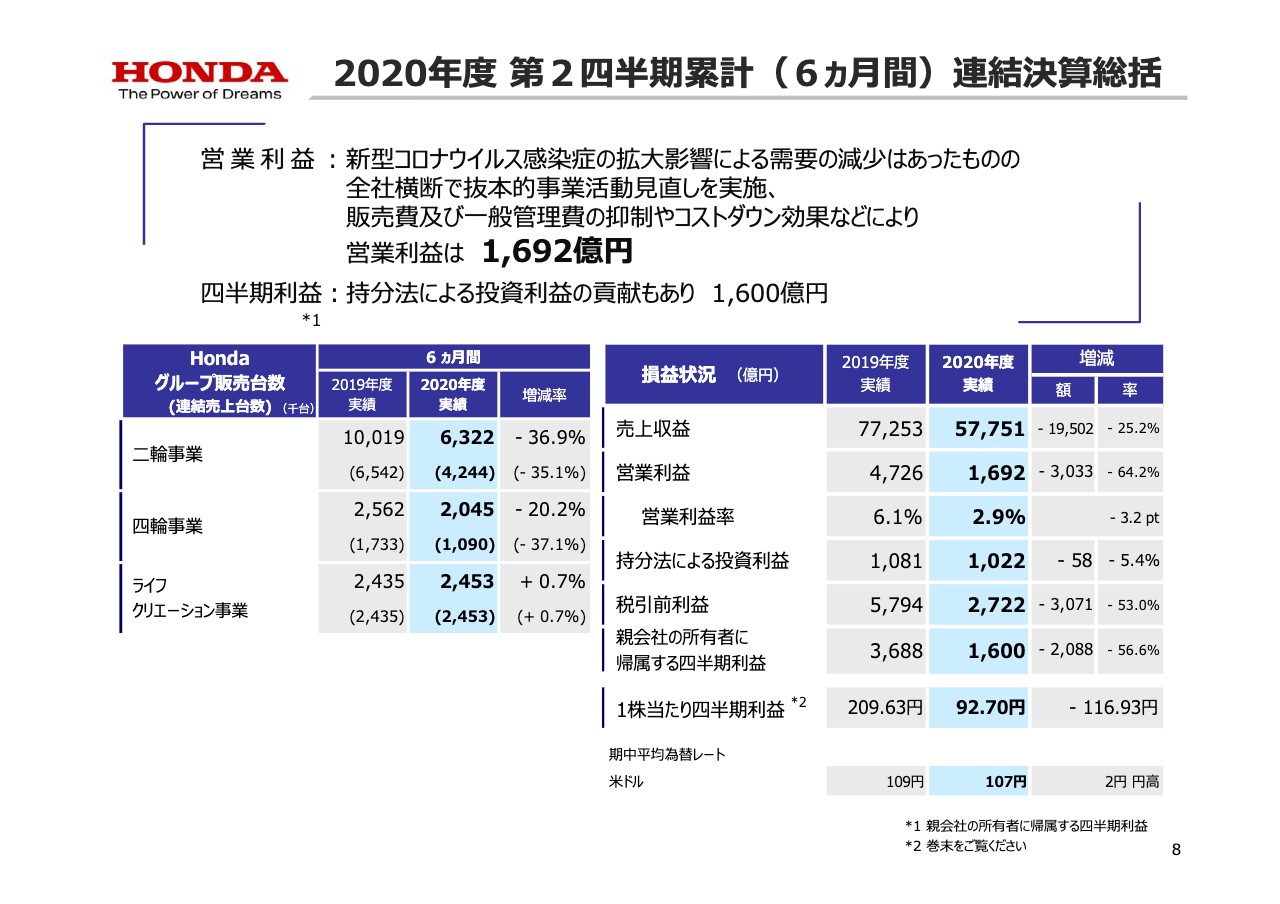

2020年度 第2四半期累計(6ヵ月間)Honda販売台数

倉石誠司氏:2019年度末から世界中に広がった新型コロナウイルス感染症は、現在においても世界各国で猛威をふるっており、経済は深刻なダメージを受けております。しかしながら、2020年度第2四半期においては、多くの国で経済活動が再開され、徐々に需要の回復が見込まれております。

一部の国では、感染症の第2波が到来するなど、まだまだ油断を許さない状況ではありますが、ホンダは引き続き感染防止を徹底しつつ、市場へのタイムリーな製品供給を進めてまいります。

それでは、2020年度第2四半期決算および2020年度見通しの総括についてご説明します。まず、当第2四半期累計のホンダグループ販売台数につきましては、二輪事業は632万2,000台、四輪事業は204万5,000台、ライフクリエーション事業は245万3,000台となりました。

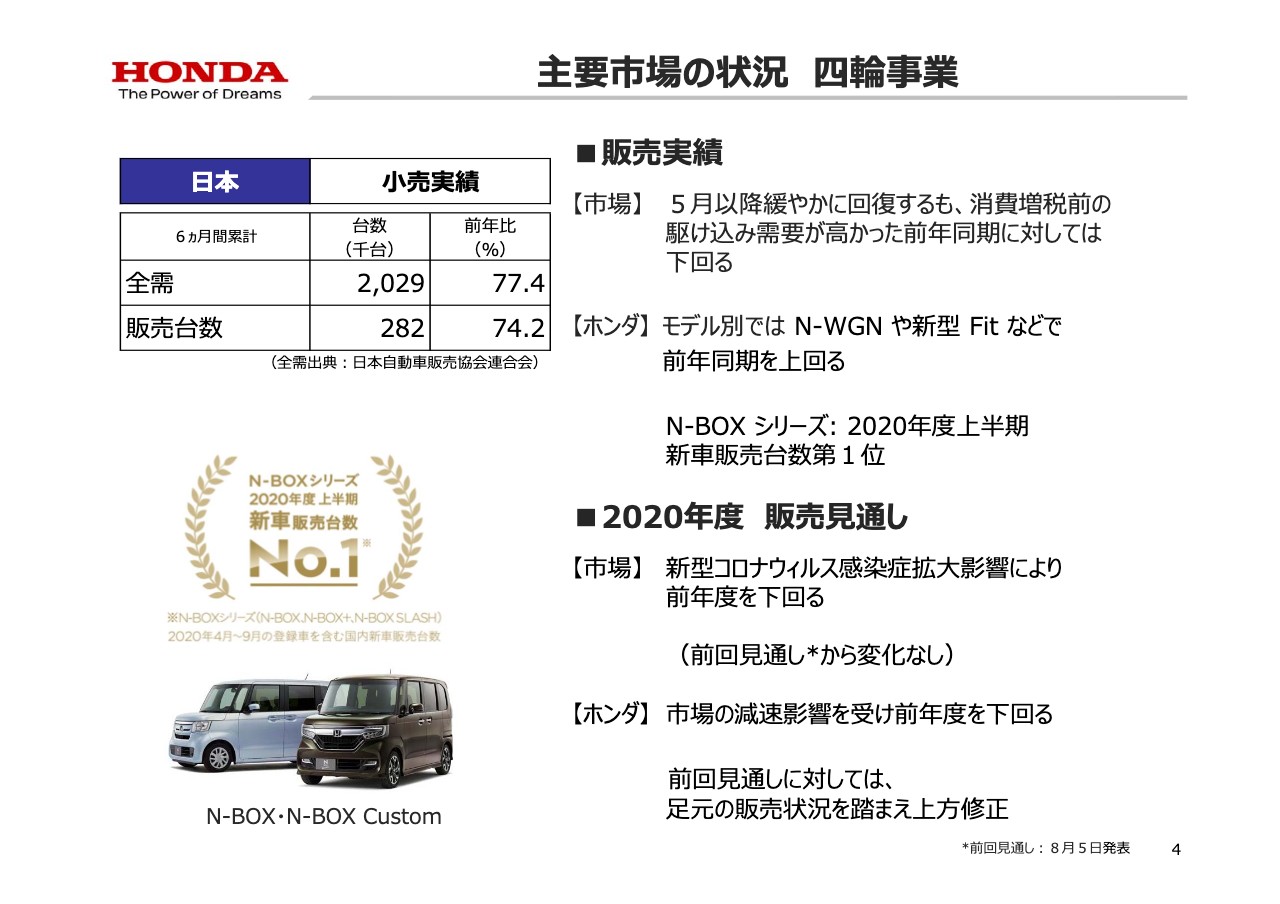

主要市場の状況 四輪事業①

続いて、主要市場の状況についてお話しします。まず日本では、全体市場は新型コロナウイルス感染症の影響から5月以降緩やかな回復傾向にありますが、前年は消費増税前の駆け込み需要があったことなどにより、前年同期を大幅に下回りました。

ホンダも前年同期を大幅に下回りましたが、モデル別に見ると「N-WGN」や「新型Fit」で前年同期を上回るなど、第2四半期の販売は回復しています。「N-BOX」シリーズは、2020年度上半期、新車販売台数第1位となりました。2020年度の全体市場は前回見通しから変化なく、前年度を下回ると見込んでいます。

ホンダは市場の減速影響を受け、前年度を下回る実績ですが、足元の販売実績などを踏まえ、前回見通しを上方修正しました。

主要市場の状況 四輪事業②

米国では、全体市場は5月以降、段階的な経済活動の規制緩和や販売店の営業活動再開などにより緩やかに回復してきていますが、フリート市場の低迷などにより、前年同期を下回りました。ホンダも前年同期を下回りましたが、「CR-V」や「Civic」などを中心に、市場を上回るペースで回復しており、「Civic」は高い商品力でセグメント首位を堅持しました。

また、9月末には、「新型TLX」を投入しました。2020年度の全体市場は、9月後半から中西部を中心に新型コロナウイルスの感染が再拡大するなど先行きが依然不透明であり、前年度を下回る見込みです。ホンダも不透明な市場を受け、前年度を下回る見込みです。

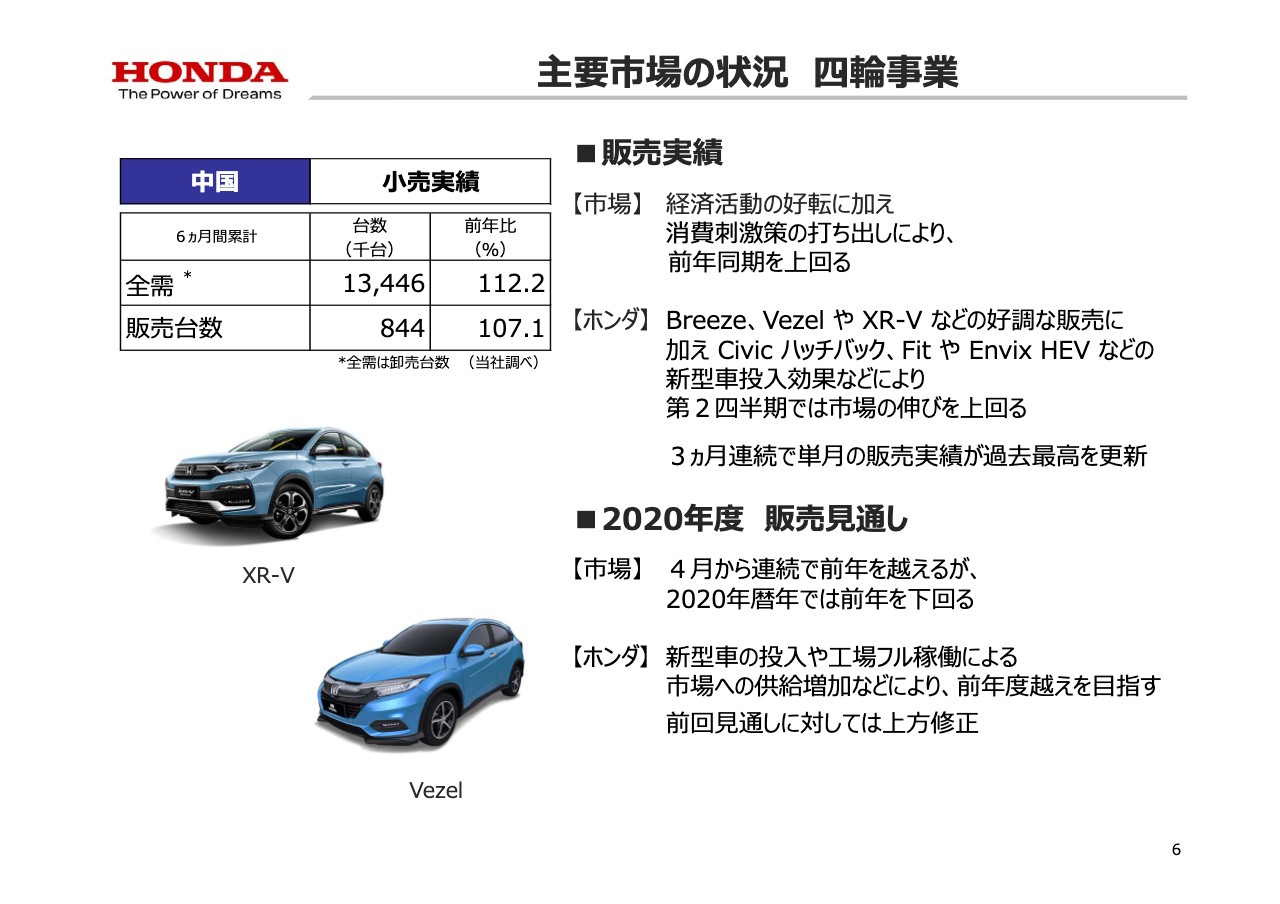

主要市場の状況 四輪事業③

次に中国ですが、経済活動の好転に加え、消費刺激策の打ち出しなどにより、全体市場は前年同期を上回りました。ホンダは、「Breeze」「Vezel 」「XR-V」などの好調な販売に加え、第2四半期では「Civic ハッチバック」「Fit」そして「Envix HEV」と、3つの新車導入効果により、市場の伸びを上回りました。7月から9月まで3ヶ月連続で単月での販売実績が過去最高を更新しています。

2020年度暦年では、全体市場は4月から9月にかけ前年を上回りましたが、新型コロナウイルス感染症影響により市場が落ち込んだ1月から3月の実績を挽回しきれず、前年を下回ると見込んでいます。

ホンダは、新型車投入や工場フル稼働による市場への供給増加などにより、前年度を上回る販売を目指します。なお、見通しは足元の販売状況などを踏まえ、上方修正しました。

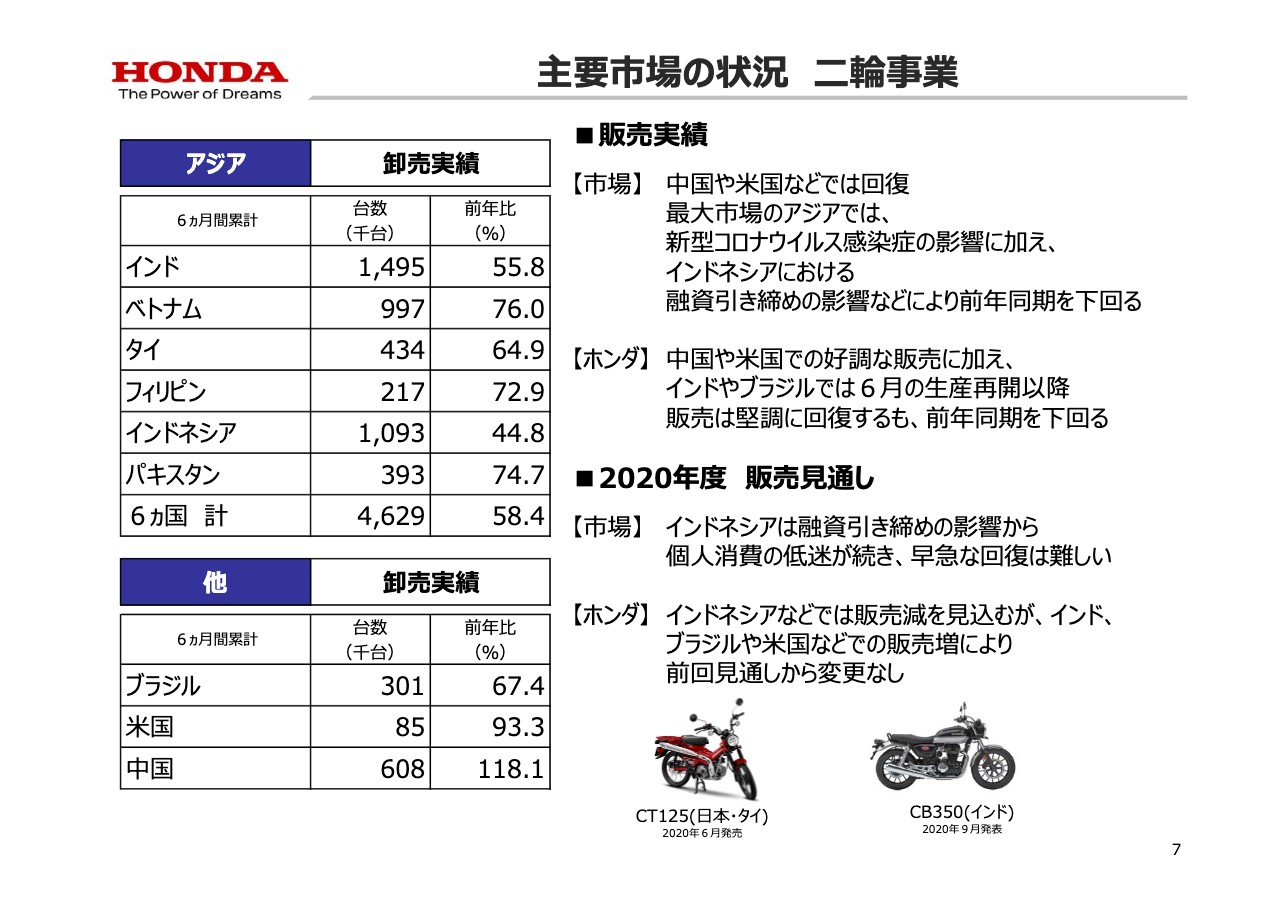

主要市場の状況 ⼆輪事業

続いて、二輪事業です。新型コロナウイルス感染症による影響は、国や地域により大きく異なります。中国や米国などでは、公共交通機関の代わりに二輪を利用する動きや、アウトドア需要の高まりなどもあり、市場はほぼ回復しています。

一方、最大市場のアジアでは、新型コロナウイルス感染症の影響に加え、インドネシアでの融資引き締めの影響などにより、前年同期を下回りました。ホンダも、中国、米国での好調な販売に加え、インド、ブラジルでは6月の生産再開以降販売は顕著に回復しているものの、前年同期を大幅に下回りました。

2020年度の全体市場は、多くの国で回復基調が継続するものの、インドネシアは融資引き締めの影響から個人消費の低迷が続き、早急な回復は厳しく、前年度を下回ると見込んでいます。

ホンダにおいては、インドネシアなどでは販売減を見込んでいますが、インド、ブラジル、米国などでの販売増による前回見通し同等の販売を計画しています。

2020年度 第2四半期累計(6ヵ月間)連結決算総括

続いて、2020年度第2四半期累計の総括です。第1四半期は、新型コロナウイルス感染症の影響で非常に厳しい状況となりましたが、ウィズコロナの厳しい環境下で既存事業の盤石化をさらに進めるとともに 、将来成長を支える強い事業体質を構築するため、すべての領域で抜本的に事業活動の見直しを行いました。

その結果、販売費および一般管理費の抑制やコストダウン効果などにより、第1四半期から一転、第2四半期累計では1,692億円の黒字となりました。また、四半期利益は、持分法による投資利益の貢献もあり、1,600億円となりました。販売台数と損益状況はご覧のとおりです。

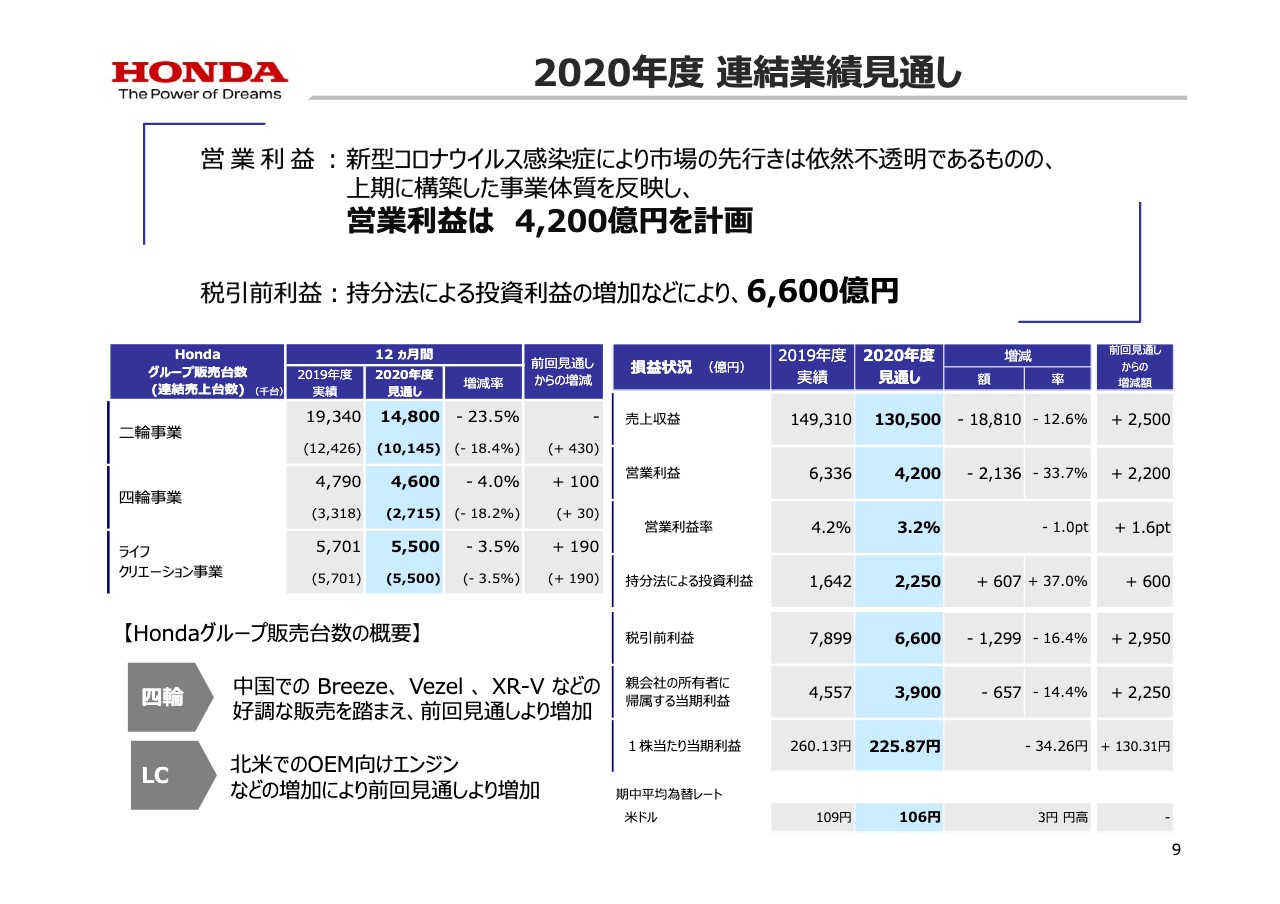

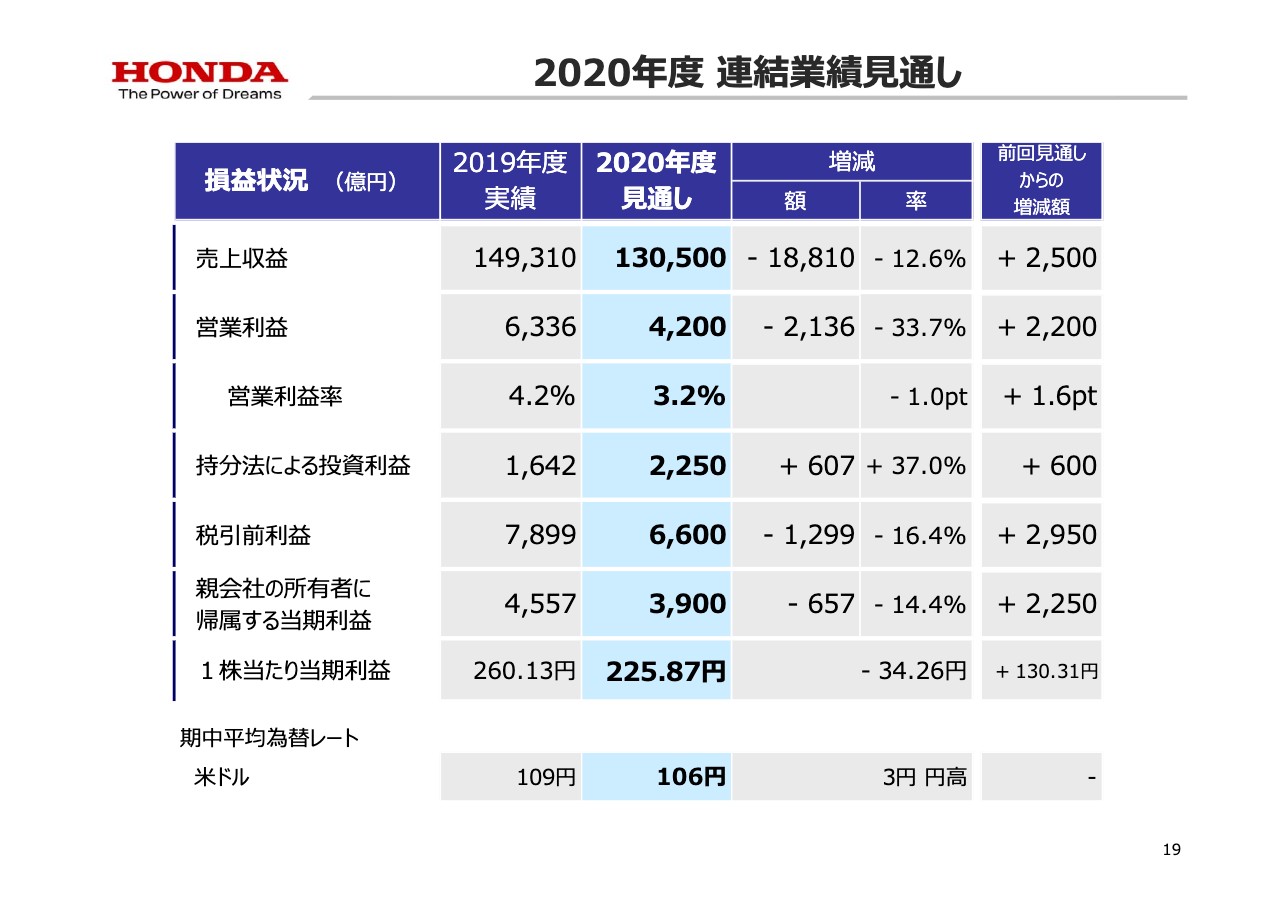

2020年度 連結業績⾒通し①

続いて、2020年度の見通しです。販売台数については、四輪事業では中国などでの好調な販売を踏まえ、前回見通しに対し増加。ライフクリエーション事業では北米での好調な販売を受け、前回見通しに対して増加としております。営業利益は上期に構築した事業体質を反映し、4,200億円、前回見通しから2,200億円の上方修正としています。

新型コロナウイルス感染症により、市場の先行きは依然不透明ですが、販売費および一般管理費の抑制やコストダウン努力を一層強化するなど、さらなる事業体質改善を目指します。また、税引前利益は、持分法による投資利益の増加などにより、6,600億円を計画しています。なお、販売台数と損益状況はご覧のとおりです。

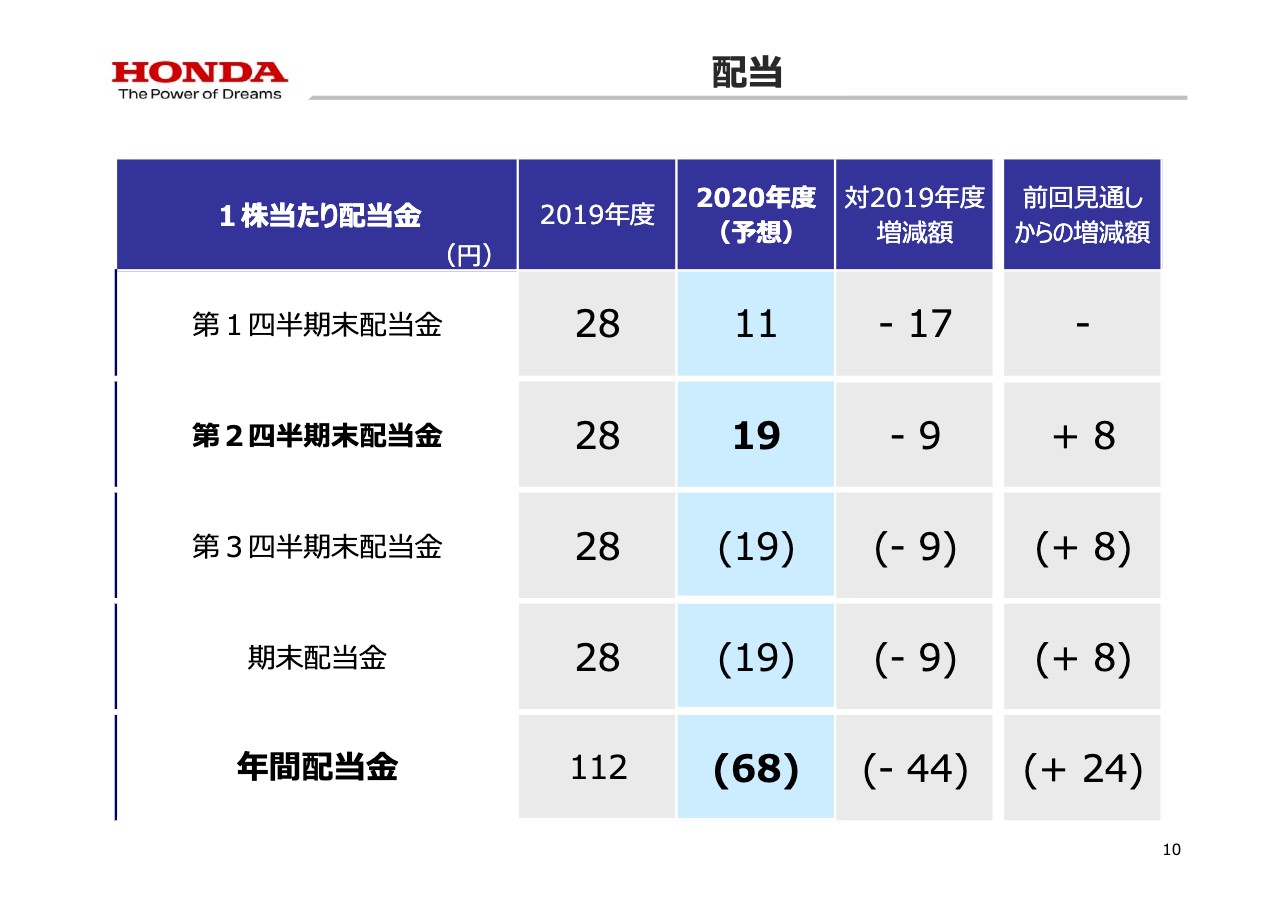

配当

次に、配当についてご説明します。2020年度の年間配当金の予想につきましては、営業利益や持分法による投資利益の増加により、前回公表した予想に比べ、1株あたり24円増配の68円とし、当第2四半期末配当金は1株あたり19円としました。

続きまして、財務管理担当、専務取締役の竹内より、決済および見通しの詳細をご説明いたします。

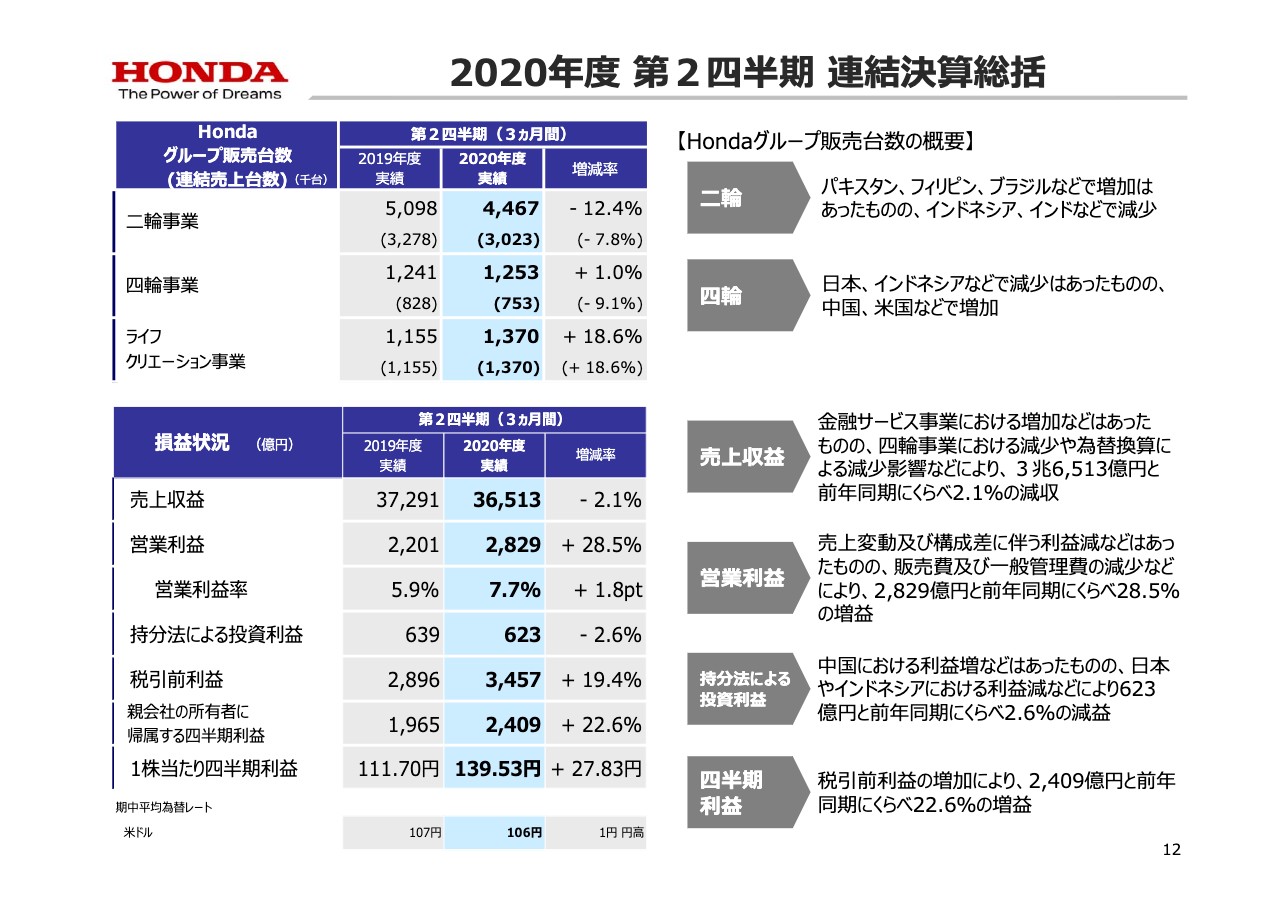

2020年度 第2四半期 連結決算総括

竹内弘平氏:それではご説明いたします。まず、当第2四半期3ヶ月間の総括ですが、ホンダグループ販売台数は、二輪事業ではパキスタン、フィリピン、ブラジルなどで増加はあったものの、インドネシア、インドなどで減少。四輪事業では、日本、インドネシアなどで減少はあったものの、中国、米国などで増加しました。

次に、損益の状況ですが、売上収益は、金融サービス事業における増加などはあったものの、四輪事業における減少や為替換算による減少影響などにより、3兆6,513億円。営業利益は、売上変動および構成差に伴う利益減などはあったものの、販売費および一般管理費の減少やコストダウン効果などにより、2,829億円となりました。

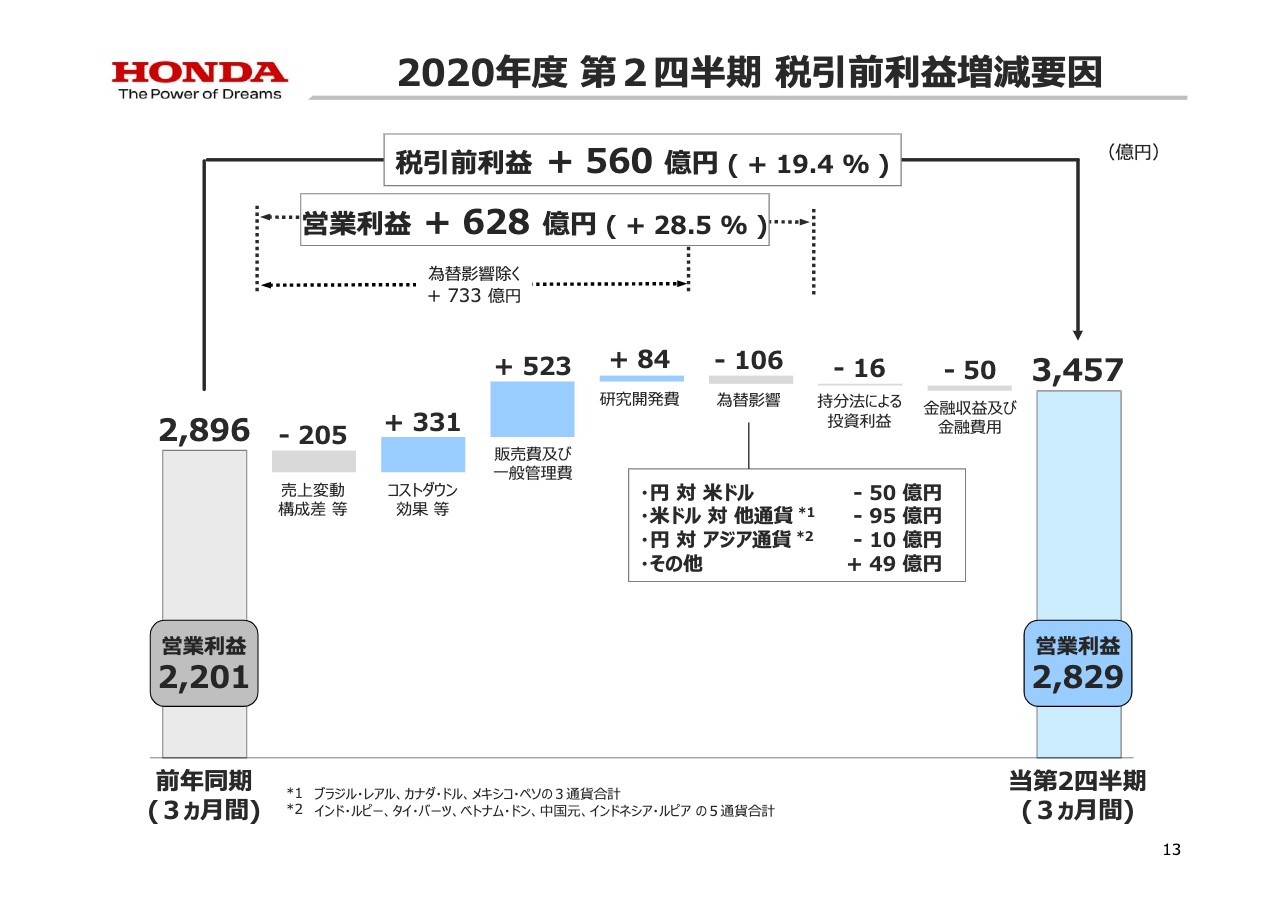

2020年度 第2四半期 税引前利益増減要因

次に、税引前利益の増減要因についてご説明いたします。当第2四半期の税引前利益は、販売費および一般管理費の減少やコストダウン効果などにより、3,457億円と、前年同期に比べ560億円の増益となりました。営業利益は2,829億円と、前年同期に比べ628億円の増益となりました。

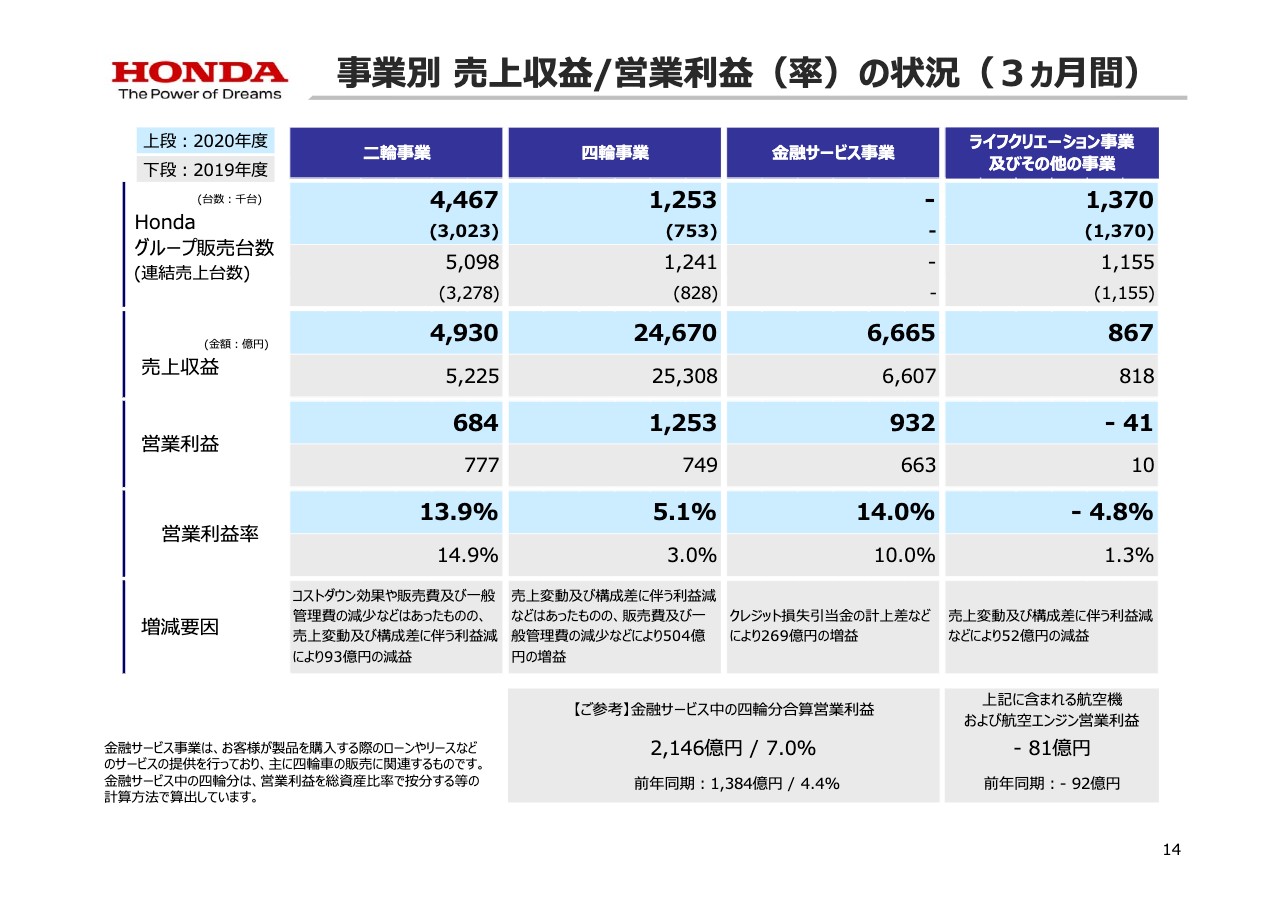

事業別 売上収益/営業利益(率)の状況(3ヵ月間)

次に、事業別の業績についてご説明いたします。二輪事業の営業利益は、コストダウン効果や販売費および一般管理費の減少などはあったものの、売上変動および構成差に伴う利益減により、684億円となりました。四輪事業の営業利益は、売上変動および構成差に伴う利益減などはあったものの、販売費および一般管理費の抑制などにより、1,253億円となりました。

次に金融サービス事業の営業利益は、クレジット損失引当金の計上差などにより、932億円となりました。ライフクリエーション事業およびその他の事業の営業損失は、売上変動および構成差に伴う利益減などにより、41億円となりました。

なお、ライフクリエーション事業およびその他の事業に含まれる航空機および航空機エンジンの営業損失は、81億円となりました。四輪事業と金融サービス事業に含まれる四輪車の販売に関連する営業利益を合算いたしますと、2,146億円と試算されます。

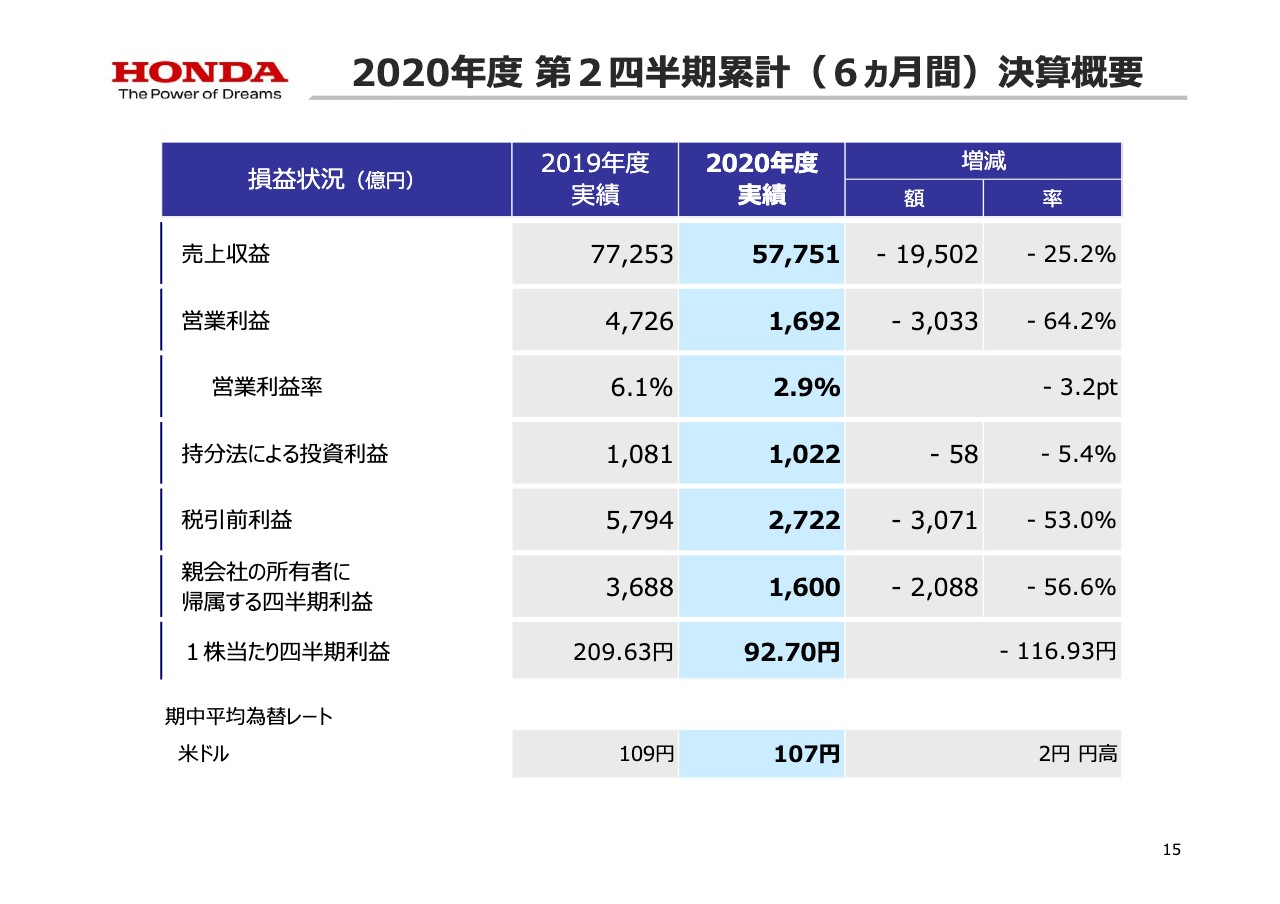

2020年度 第2四半期累計(6ヵ月間)決算概要

当第2四半期累計の損益状況はご覧のとおりでございます。

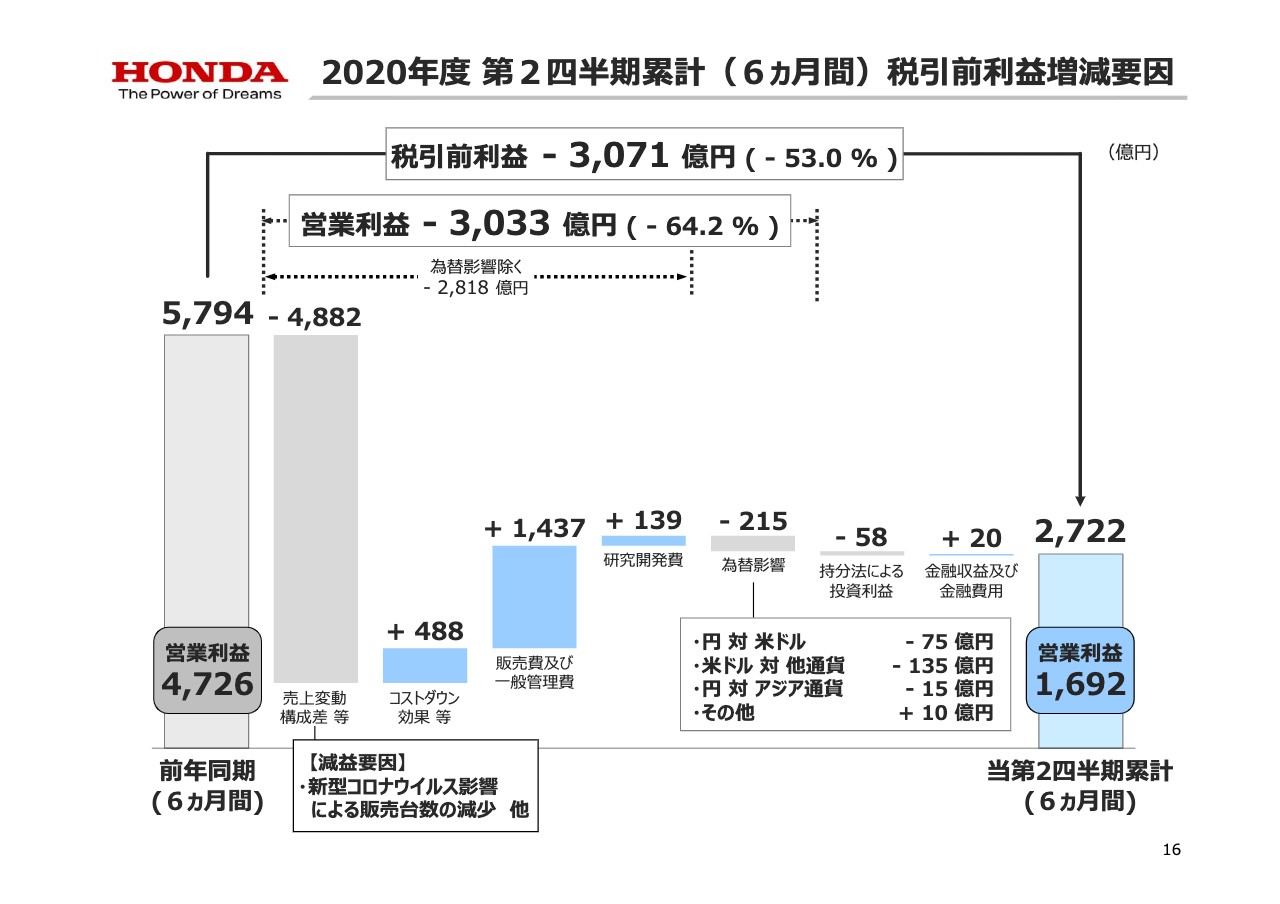

2020年度 第2四半期累計(6ヵ月間)税引前利益増減要因

この増減要因をご説明いたしますと、税引前利益は2,722億円と、前年同期に比べ3,071億円の減益。営業利益は、販売費および一般管理費の抑制やコストダウンン効果などはあったものの、販売台数の減少などにより1,692億円と、前年同期に比べ3,033億円の減益となりました。

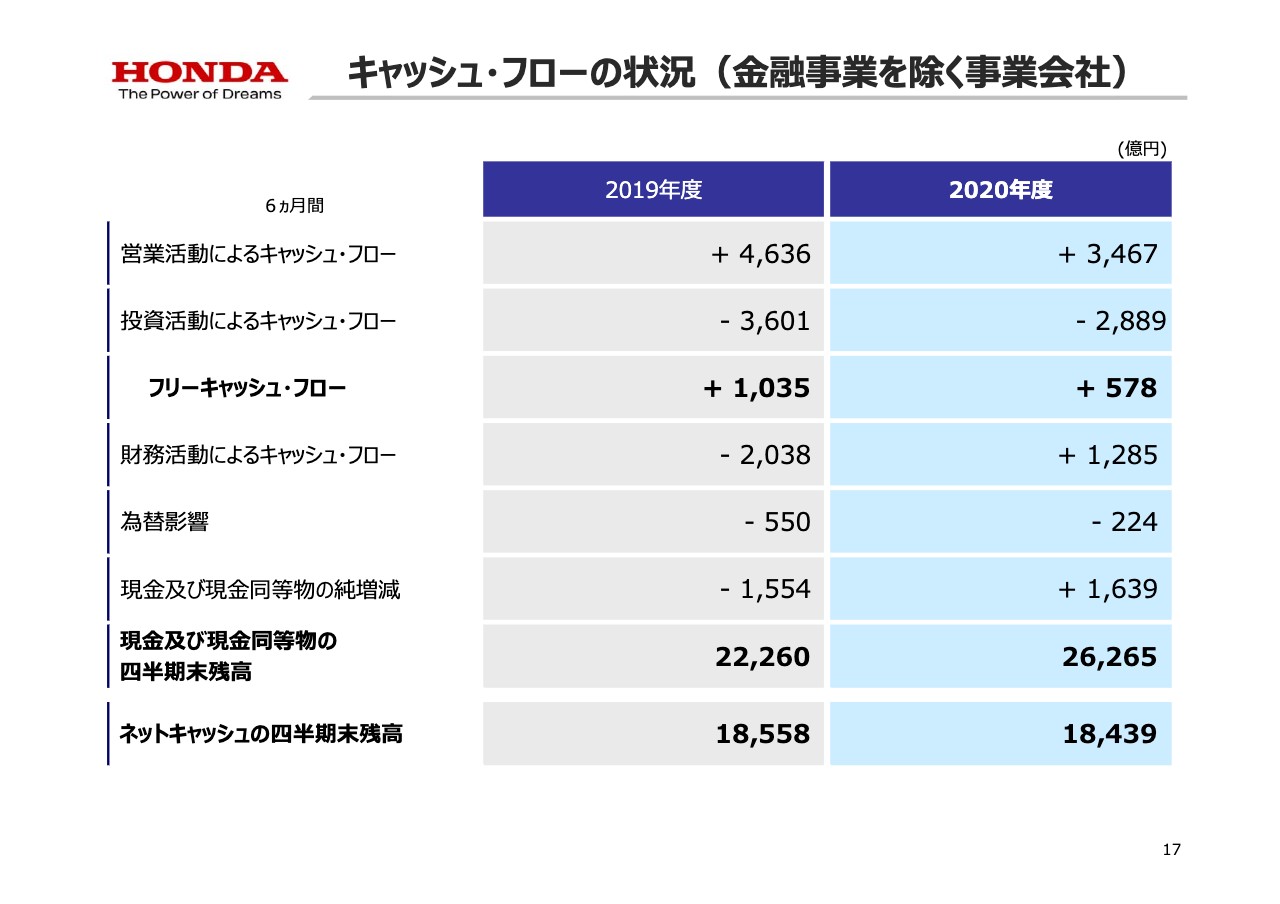

キャッシュ・フローの状況(⾦融事業を除く事業会社)

次に、2020年度第2四半期6ヶ月間の事業会社のフリーキャッシュ・フローは、578億円となり、現金および現金同等物の第2四半期末残高は、2兆6,265億円となりました。また、ネットキャッシュは1兆8,439億円となりました。

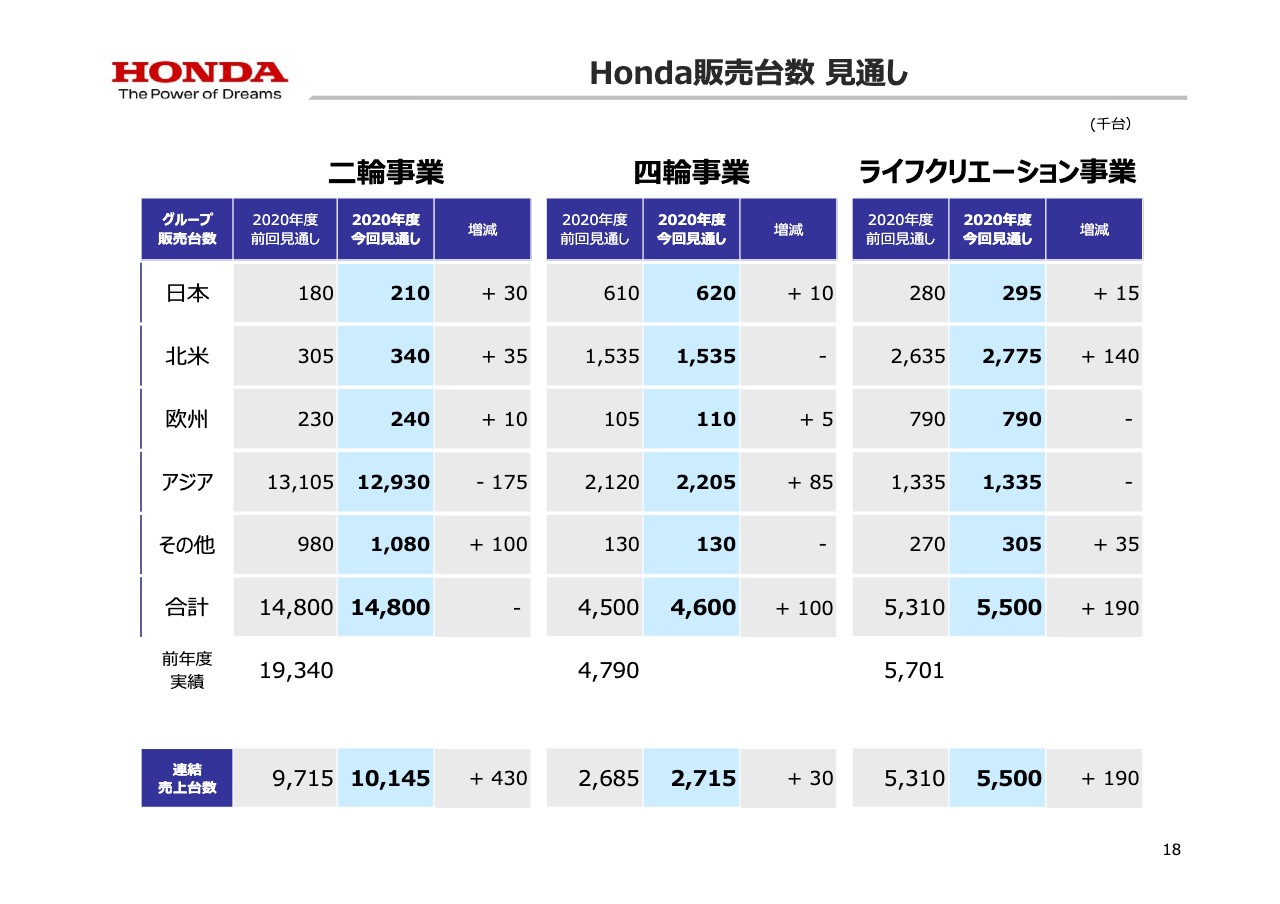

Honda販売台数 ⾒通し

続いて、2020年度の連結業績の見通しについてご説明いたします。まず、ホンダグループ販売台数は、二輪事業では前回見通し同等の1,480万台。四輪事業では、中国や日本における販売計画上方修正などにより、10万台の増加となる460万台。ライフクリエーション事業では、19万台の増加となる550万台を見込んでおります。

2020年度 連結業績⾒通し②

2020年度の連結業績見通しはご覧のとおりでございます。

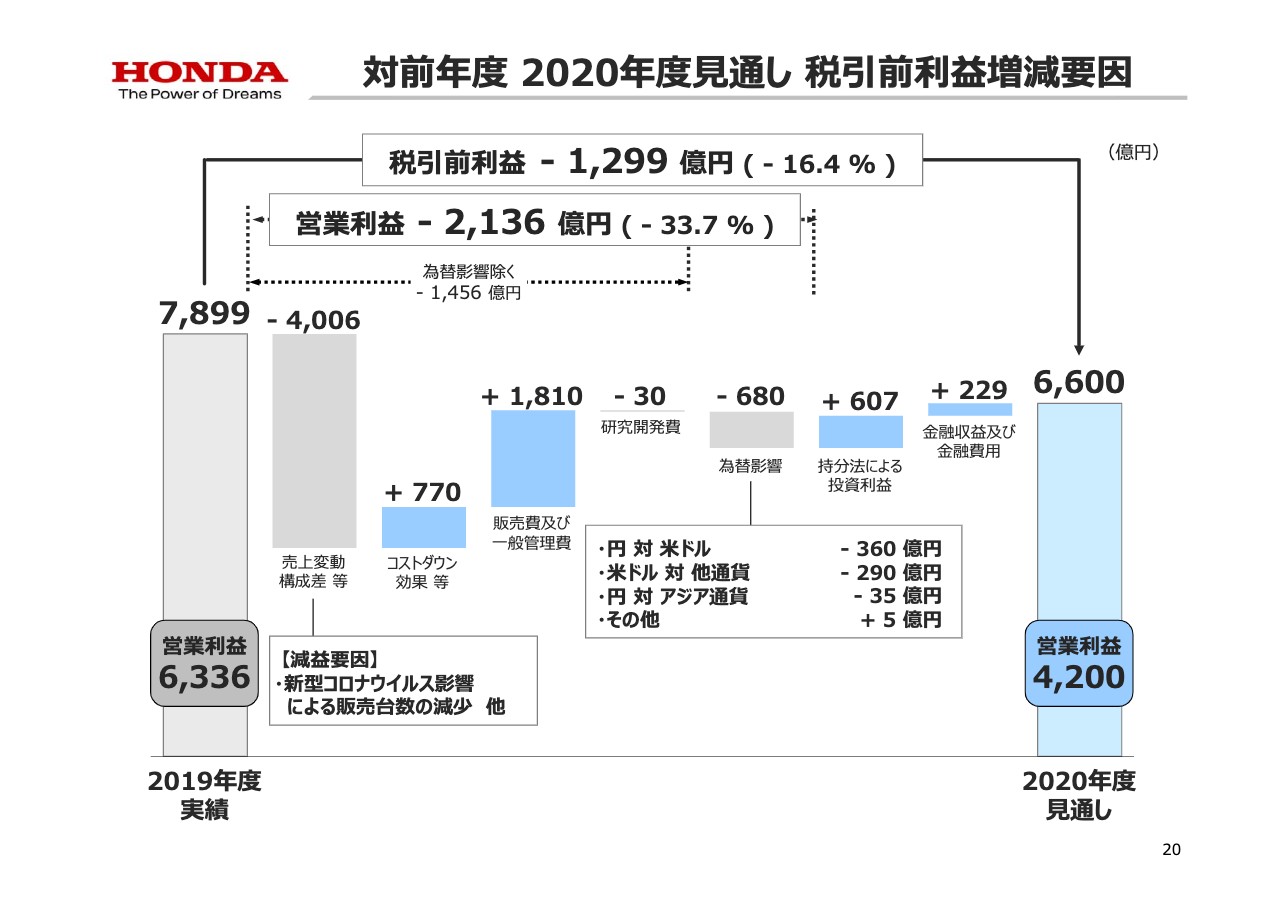

対前年度 2020年度⾒通し 税引前利益増減要因

次に、前年度実績からの増減要因ですが、販売台数の減少による売上変動および構成差や為替影響によるマイナス影響はあるものの、販売費および一般管理費の減少やコストダウン効果によるプラスにより、営業利益は4,200億円を計画しております。

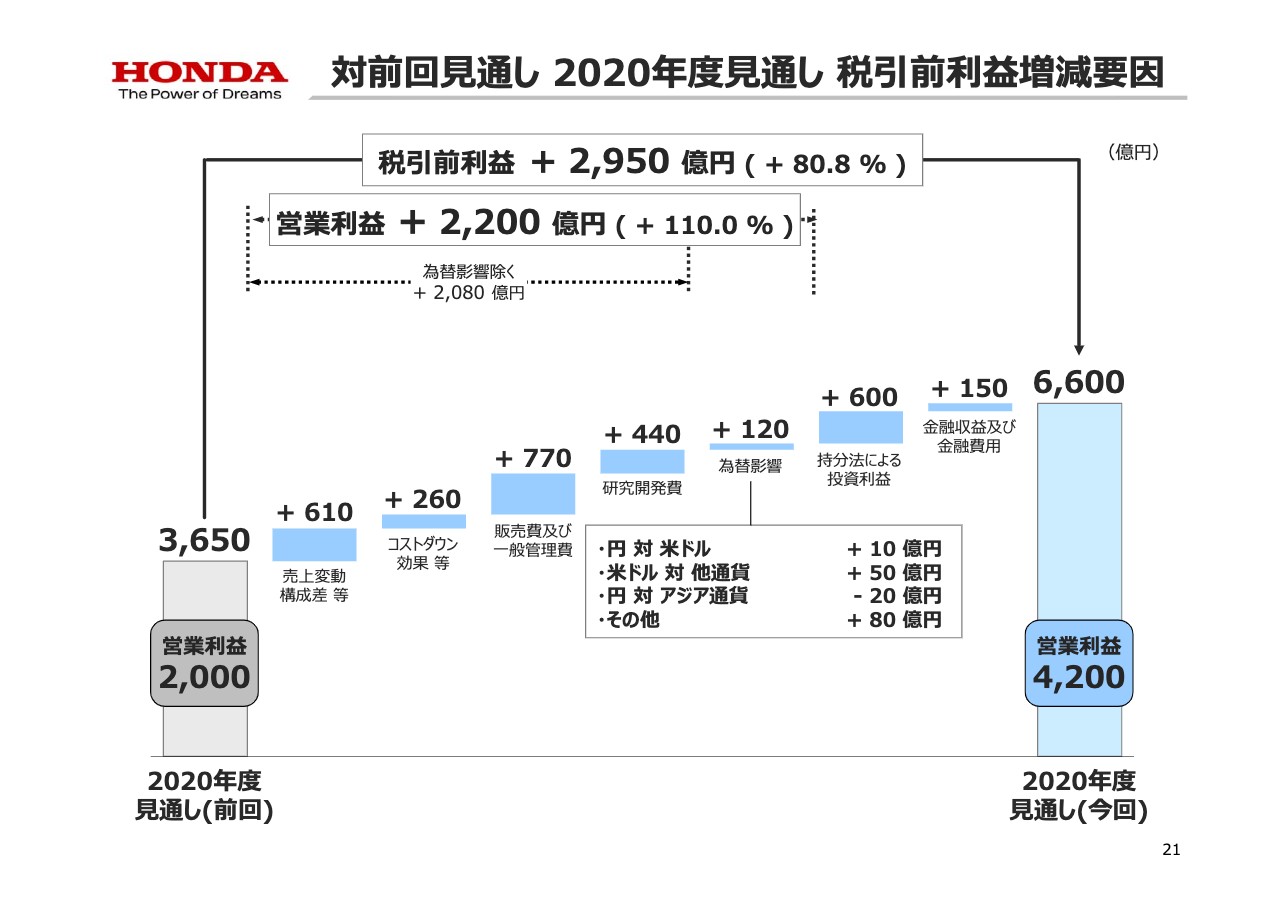

対前回⾒通し 2020年度⾒通し 税引前利益増減要因

前回公表しました通期見通しに対しては、販売台数の増加、および販売費および一般管理費を中心とした費用の抑制により、営業利益は2,200億円の上方修正としました。

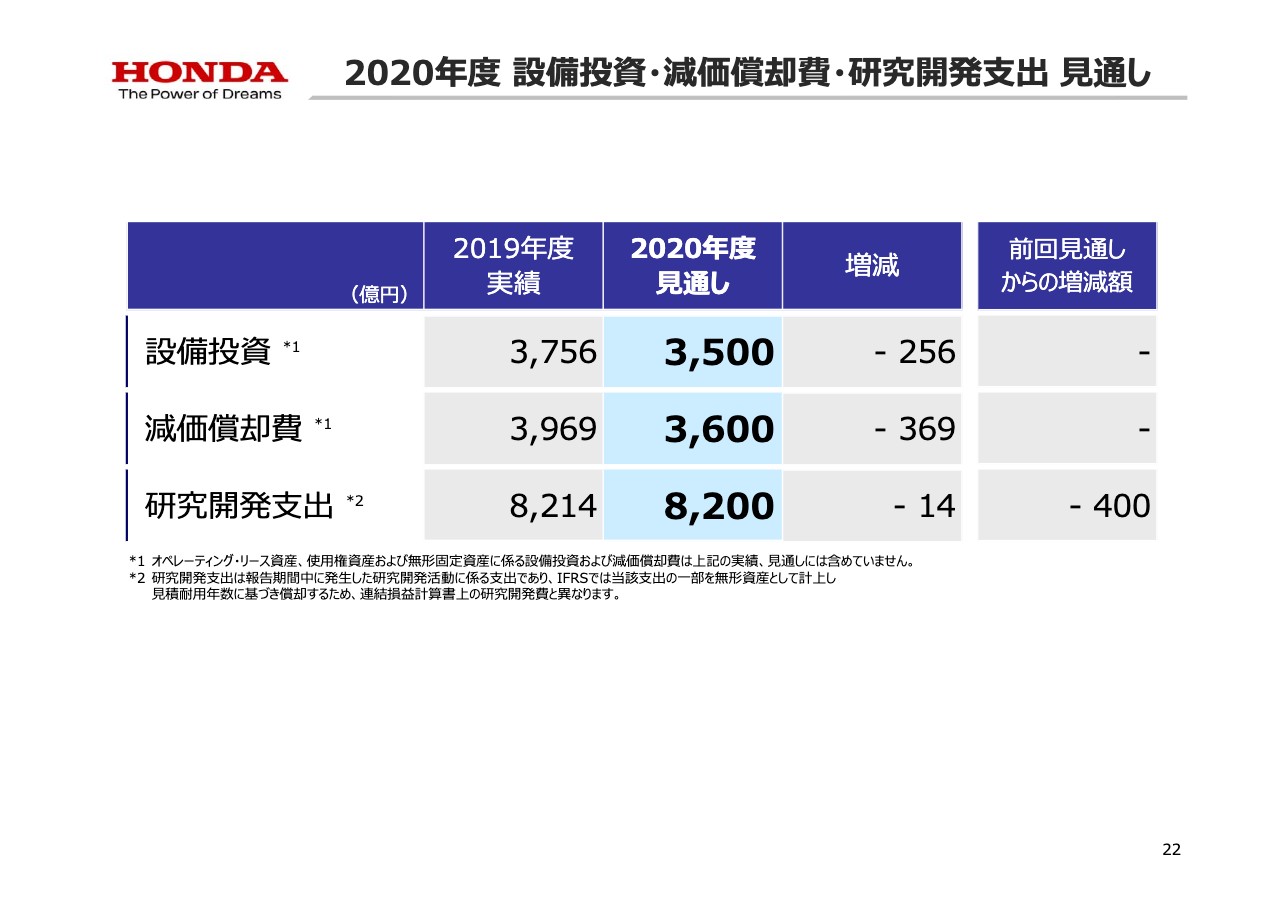

2020年度 設備投資・減価償却費・研究開発支出 ⾒通し

2020年度の設備投資・減価償却費・研究開発支出の見通しについては、ご覧のとおりでございます。説明は以上でございます。ありがとうございました。