三井住友FG、上期の純利益は2,701億円 コロナ影響は期初予想比で下振れも通期予想は据え置き

2020年12月5日 20:49

2021年3月期第2四半期決算説明会

太田純氏:みなさま、こんにちは。太田でございます。常日頃より当社をご支援いただき、御礼申し上げます。緊急事態宣言下の5月に新しい中期経営計画を発表させていただいてから、半年が経過しました。

その間、コロナ禍に苦しむお客さまのサポートに尽力し、従業員の健康と安全の確保を徹底しながら、金融サービスの円滑な提供という社会的使命を、しっかりと果たすことができたと自負しております。

ただし、中期経営計画に関しましては、残念ながらよいスタートダッシュが切れたとは言えません。早期に巡航速度にキャッチアップするべく、この下期はギアを1段、2段と上げて、中計の各施策を強力に推進してまいります。

もっとも、5月にも申し上げたとおり、中期経営計画そのものは、もともと中長期的な業務環境の変化を織り込んで策定されたものであり、コロナ禍を経てもその方向性は変わりません。むしろ、デジタル化やキャッシュレス化は、コロナ禍によってその必要性がより強く意識されたことで、想定よりも早い速度で進んでおり、我々も、よりスピード感を持って各施策を実現しなくてはならないと感じております。

本日は、まず上期の実績および新型コロナウイルスによる業務影響についてご説明をいたします。その後、中期計画のこれまでの進捗、資本政策、そして最後に、CEOとして注力している社内のコミュニケーション活性化についてご説明いたします。

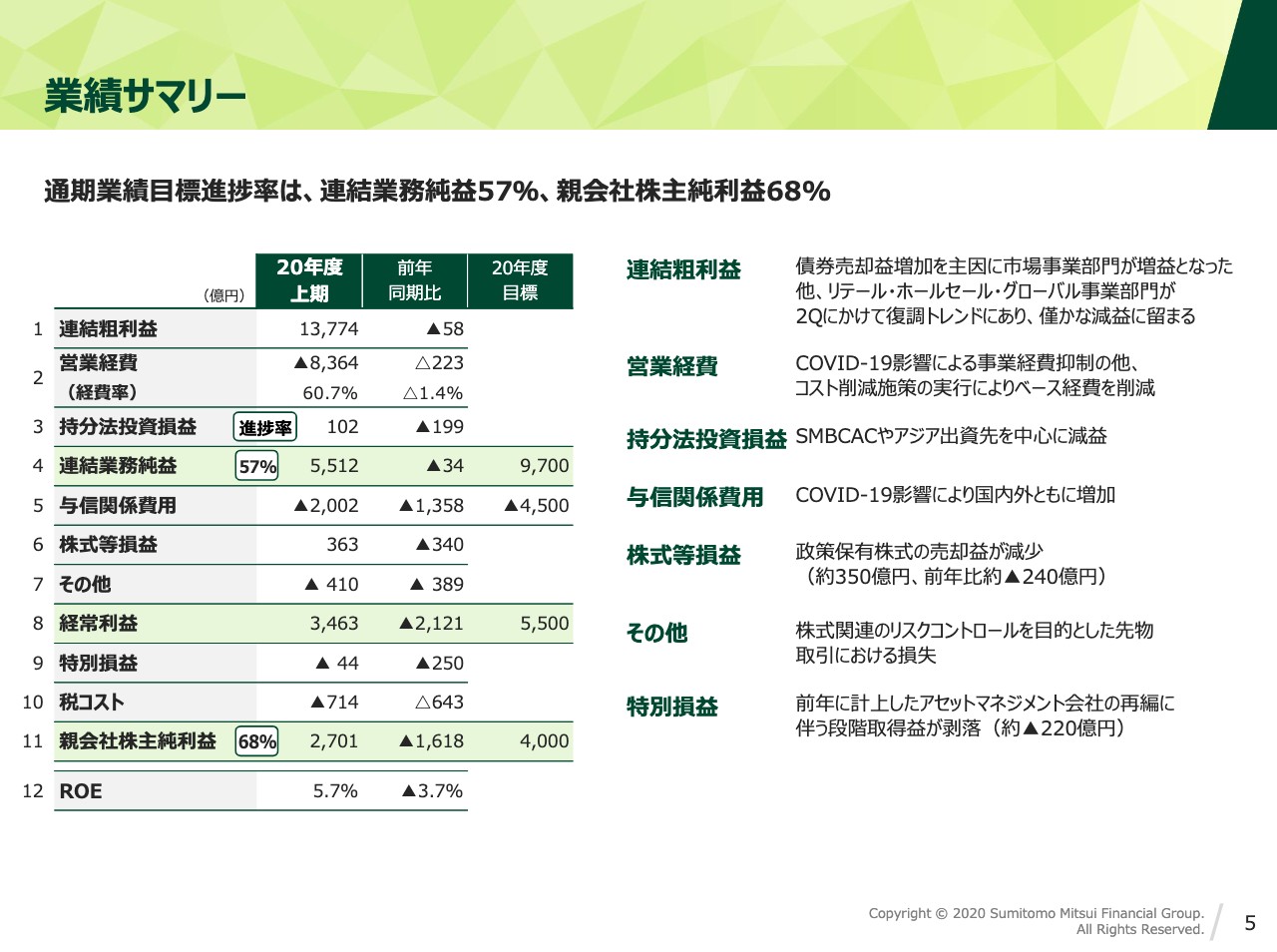

業績サマリー

資料5ページにお進みください。上期決算のサマリーです。親会社株主純利益の通期業績目標に対する進捗率は、68パーセントとなりました。

表の4行目、連結業務純益は、新型コロナウイルスによる影響を受けるなか、債権売却益の増加による市場事業部門での増益や営業経費の抑制により、前年同期比でわずかな減益に留まりました。

5行目の与信関係費用は、国内外ともに増加したものの当初の想定を下回り、その結果、11行目の親会社株主純利益は2,701億円となりました。

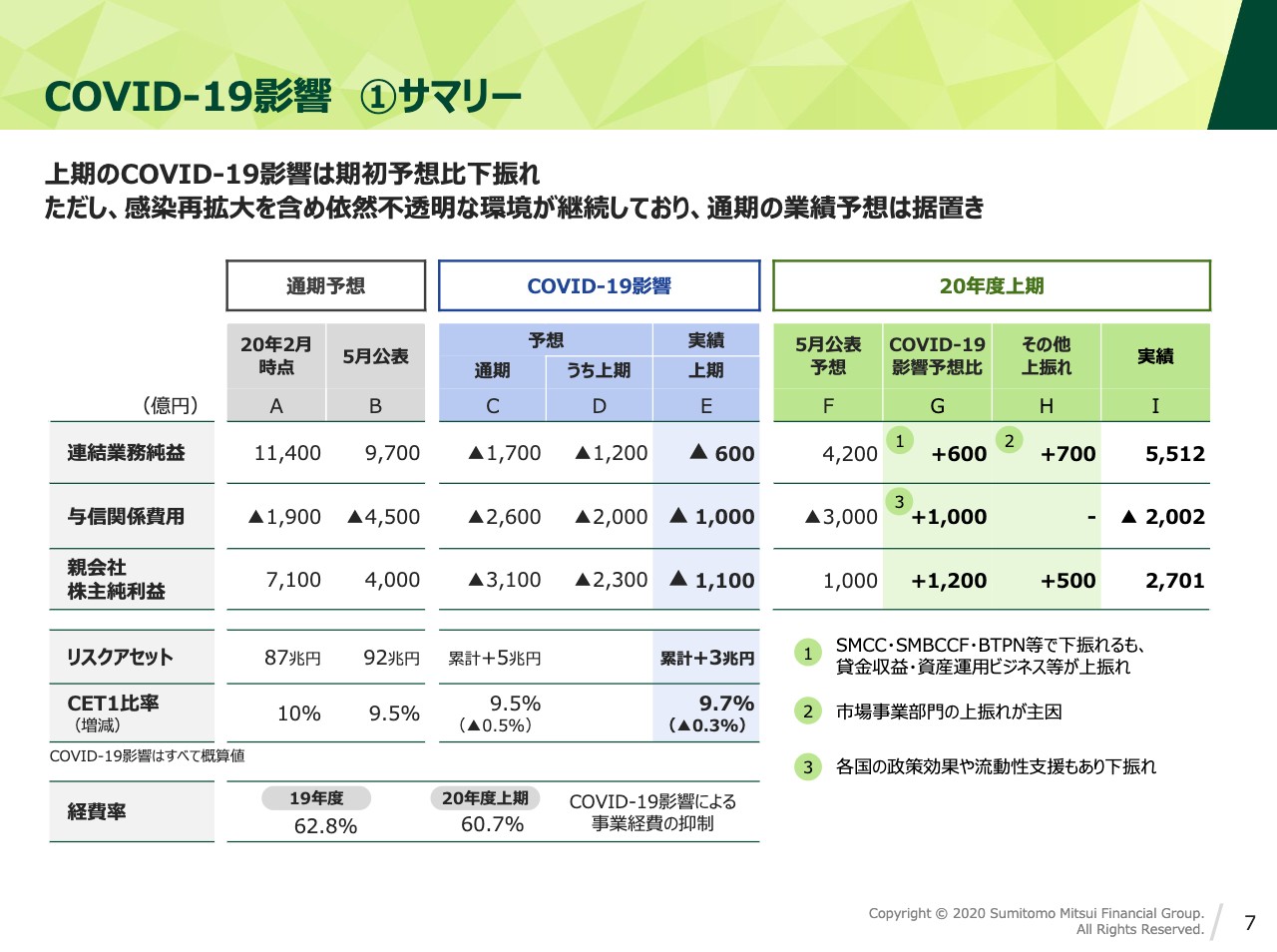

COVID-19影響 ①サマリー

7ページにお進みください。業績における新型コロナウイルスの影響についてご説明します。

表のC列にお示ししておりますのが、5月に通期業績におけるコロナ影響としてお伝えした数字です。その横のD列には、そのうち上期に発生すると見込んでいた数値、そしてE列には、実際に上期に発生したコロナ影響をお示ししております。

連結業務純益につきましては、1,700億円のマイナス影響のうち、上期の発生分は1,200億円と見ておりました。クレジットカードやコンシューマーファイナンスビジネス等、我々が本来得意とする分野で大きなマイナス影響がありましたが、一方で、貸金収益や資産運用ビジネスが好調に推移したことから、実際のマイナス影響は600億円に留まりました。

これは、表のG列にお示しのように、5月予想比で600億円の利益の上振れにつながり、さらにH列にお示ししておりますように、市場事業部門の上振れ等が700億円あったことから、上期の連結業務純益は、5月の公表予想から1,300億円程度上振れ、5,512億円となっております。

クレジットコストは、通期でのコロナ影響2,600億円のうち、2,000億円が上期に発生すると見ておりましたが、各国の経済政策や流動性支援のおかげで、実際には1,000億円の影響となり、5月予想比で1,000億円程度下振れております。

したがって、5月の公表予想では、上期3,000億円の発生と見ていたクレジットコストですが、実際は2,002億円の実績に留まっております。これらの結果、上期のボトムラインは、1,000億円という公表予想に対して、2,701億円と大きく上振れて着地しました。

数字だけ見ると堅調な決算のように思われるかもしれませんが、私としてはこの数字ほどの安心感はないと思っております。新型コロナウイルスの感染拡大を含め、依然として先行き不透明な環境が継続していることに加えまして、上期に見られたような市場事業部門の収益上振れを見込んでいないこと等によりまして、通期予想は変更しておりません。

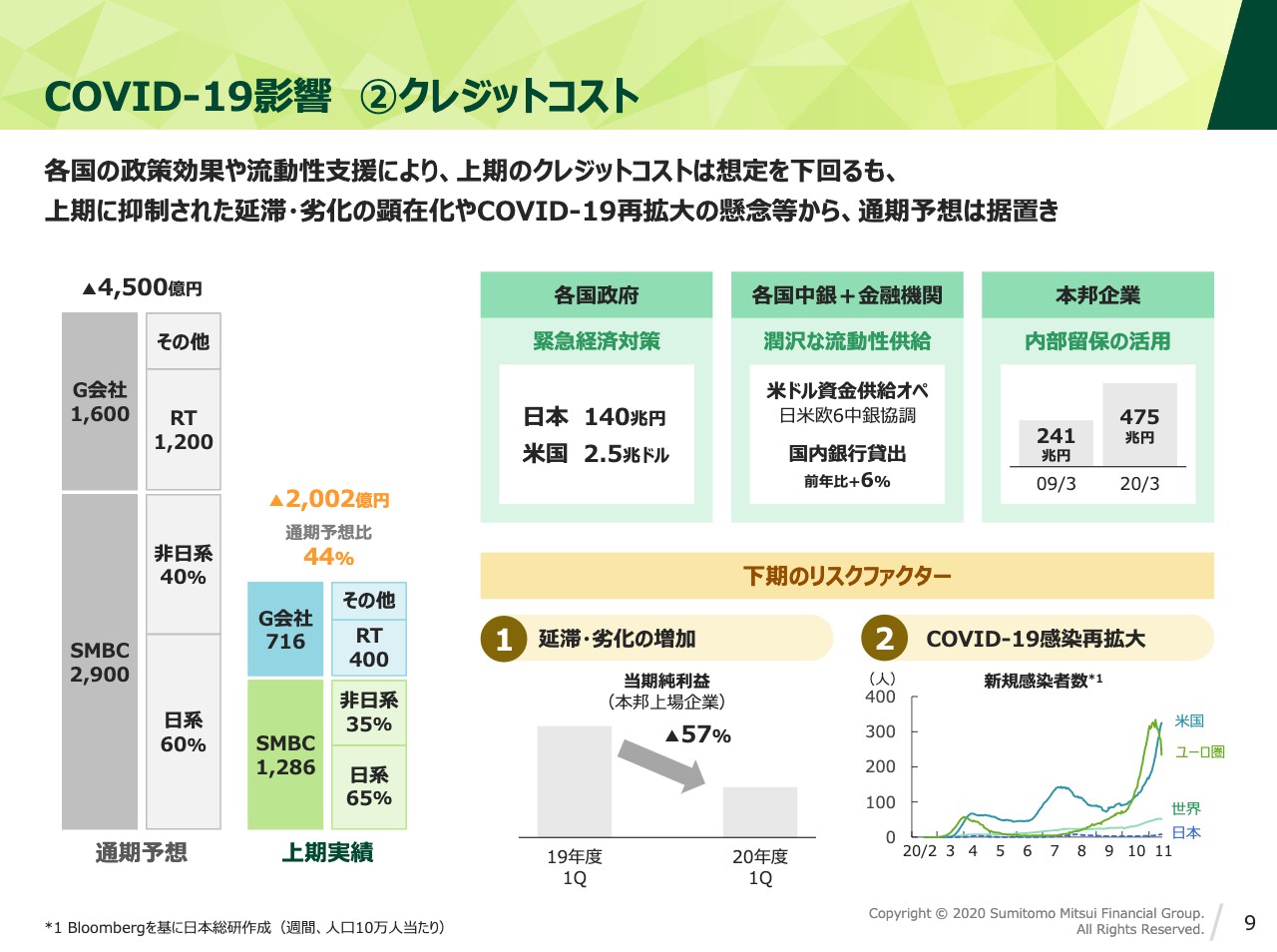

COVID-19影響 ②クレジットコスト

9ページにお進みください。クレジットコストについて、もう少しご説明いたします。左側に上期実績2,002億円の内訳を示しておりますが、SMBCとそれ以外のグループ会社、日系・非日系の比率については、概ね期初の予想どおりとなりました。また、業種につきましても、想定した先からの発生が中心となっております。

通期予想に対して44パーセントの水準に留まったことについては、国内の企業がリーマンショック以降、資本蓄積を進め、変事抵抗力が高いことに加え、先ほどもお伝えしたとおり、各国政府の経済政策や中銀・金融機関の流動性供給によって、想定よりデフォルトが低水準だったことが主な要因と見ています。

一方で、下期は、上期に抑制された延滞・劣化の増加が顕在化する懸念や、現在の欧米で見られるような新型コロナウイルスの感染再拡大等のリスクファクターがあることを踏まえまして、通期予想は据え置きとしております。

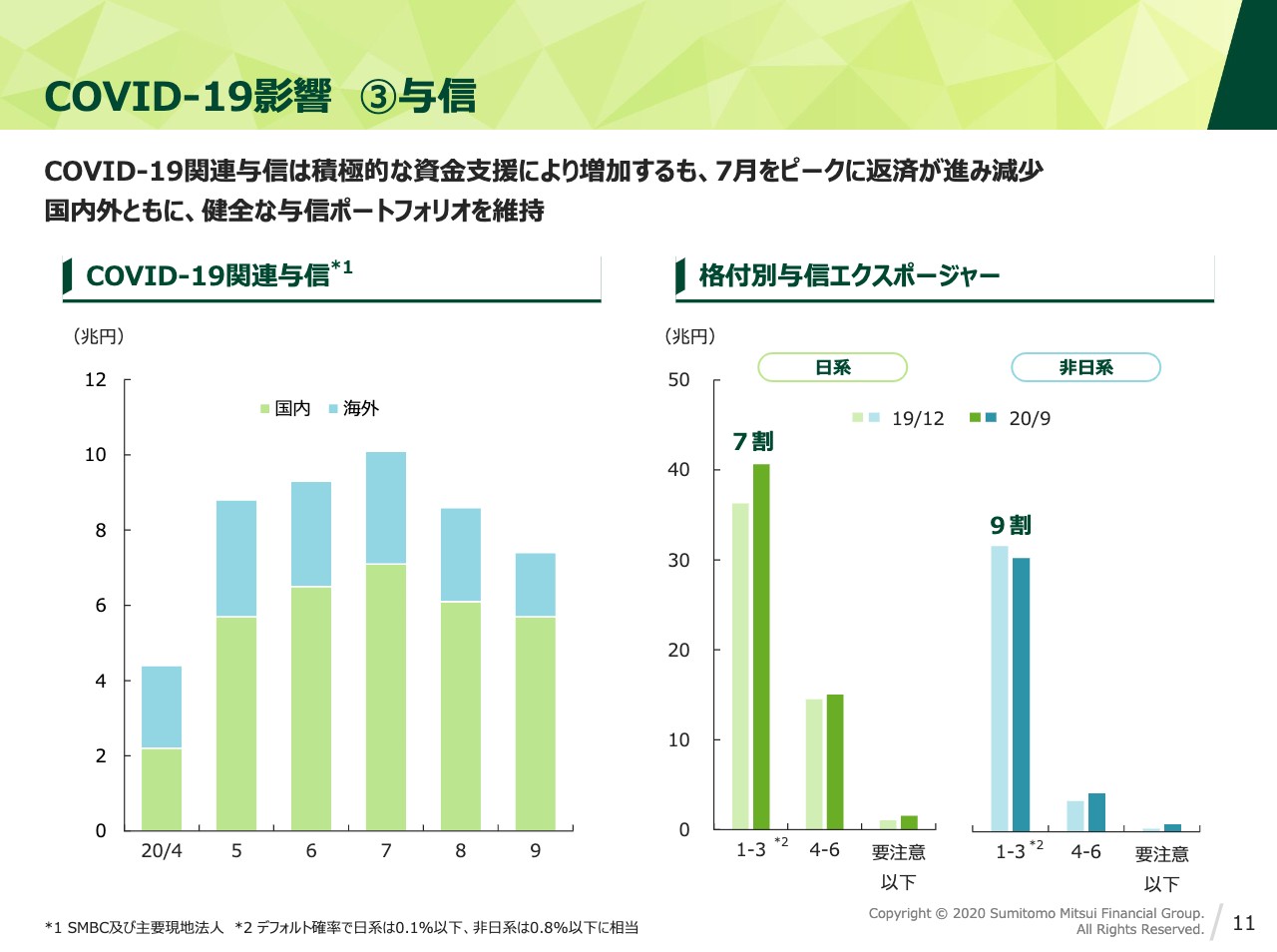

COVID-19影響 ③与信

11ページにお進みください。次に、コロナ関連の与信です。

左側のグラフですが、資金繰り支援のために、お客さまからの貸出要請に積極的に応じてきたことで、コロナ関連与信はピークで10兆円まで積み上がりました。7月以降は海外を中心にお客さまからの返済が進んだことで、残高は減少に転じておりまして、9月末では7兆円強となっております。

また、右側には格付別の与信構成をお示しておりますが、これらの与信を加算いたしましても、国内外ともに健全な与信ポートフォリオを維持しております。

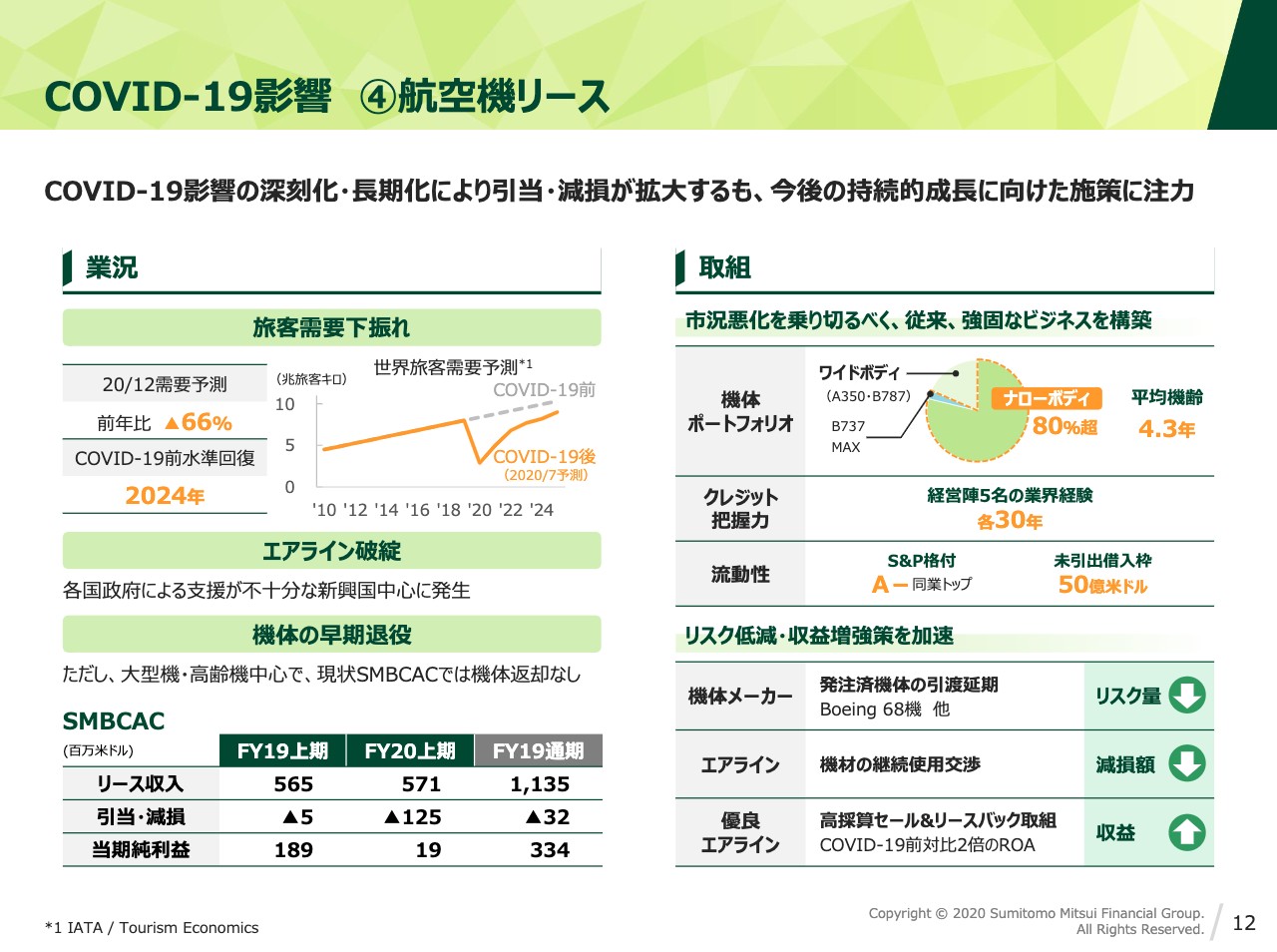

COVID-19影響 ④航空機リース

12ページにお進みください。みなさまからの関心も高い航空機リース事業の状況について、アップデートいたします。

5月の説明会以降、航空セクターにおけるコロナ影響は、さらに深刻化しました。世界の航空需要は、一時、前年比で9割近くまで減少した上、新興国を中心にエアラインの破綻も発生しました。現在、各国のエアラインは、国内線を中心に持ち直してきてはいるものの、夏のバカンスシーズンの回復も力強さは欠いており、厳しい業況が続いてると言わざるを得ません。

その結果、SMBC Aviation Capitalでも、リース料の未払いや減額が想定以上に発生したことにより、引当・減損額も膨らみ、上期のボトムラインは前年比でマイナス9割の大幅な減益となっております。

残念ながら下期におきましても、業況の劇的な改善は見込まれないため、通期の業績も上期同様厳しい水準になると見ております。しかしながら、業界全体が未曾有の危機に直面する中におきましても、従来の強みはさらに発揮されております。

SMBC Aviation Capitalが、ナローボディ主体、かつ機齢の若いポートフォリオを構築してきたのは、現在直面しておりますようなマーケット環境の大幅な悪化を乗り切るためであり、今のところ、破綻したエアラインからも機体の返却はほとんど受けておりません。

また、優良エアラインが手元資金を確保するために、自社で保有する機体をセールス&リースバックする動きが見られ、需給の逆転から高採算の案件も出てきています。当面は厳しい業況が続くものの、SMBC Aviation Capitalの機体が多く使用されている国内線や短距離・中距離の国際線は、市場全体よりも早期に回復していくことが見込まれます。

引き続き、これまで培ってきた強みを生かして、この難局を乗り越え、さらには中長期的な成長を目指してまいります。

中期経営計画の進捗

ここからは、この4月にスタートした中期経営計画について、主な取り組みを簡単にご説明いたします。まずは財務目標の進捗です。今年度のROCET1は、大幅なボトムラインの減益予想を受けて、目標対比で低水準に留まる見込みです。

一方で、ベース経費は、初年度は増加すると見ていましたが、コロナ禍で事業活動が抑制されたほか、コスト削減対策にも取り組んだことで、前年同期を下回る水準となりました。

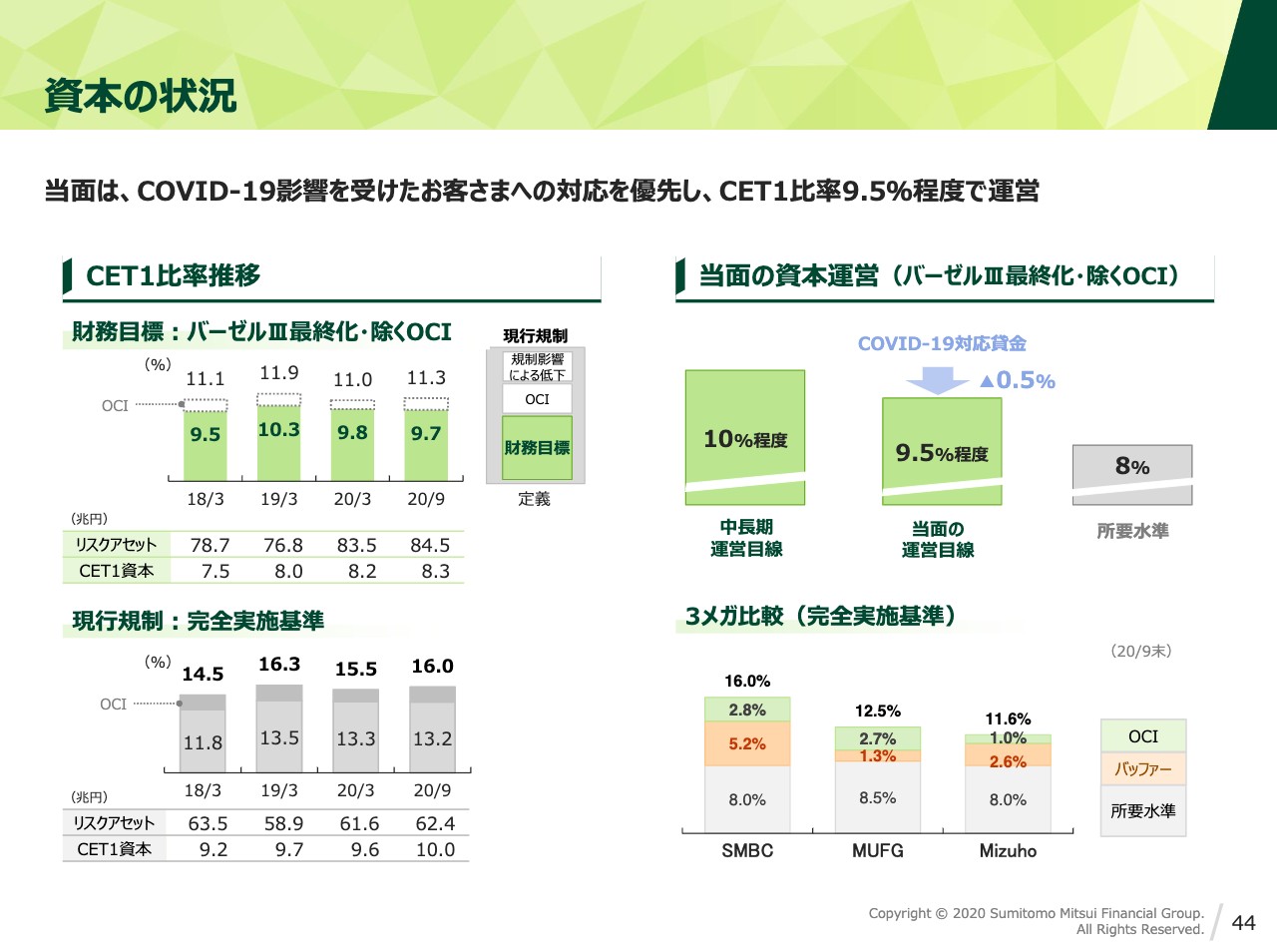

CET1比率につきましては、コロナ対応与信の影響も織り込んで、当面は中計の目標から0.5パーセント切り下げた9.5パーセント程度を運営の目線としており、9月末は9.7パーセントと、このレンジの中の水準となっております。

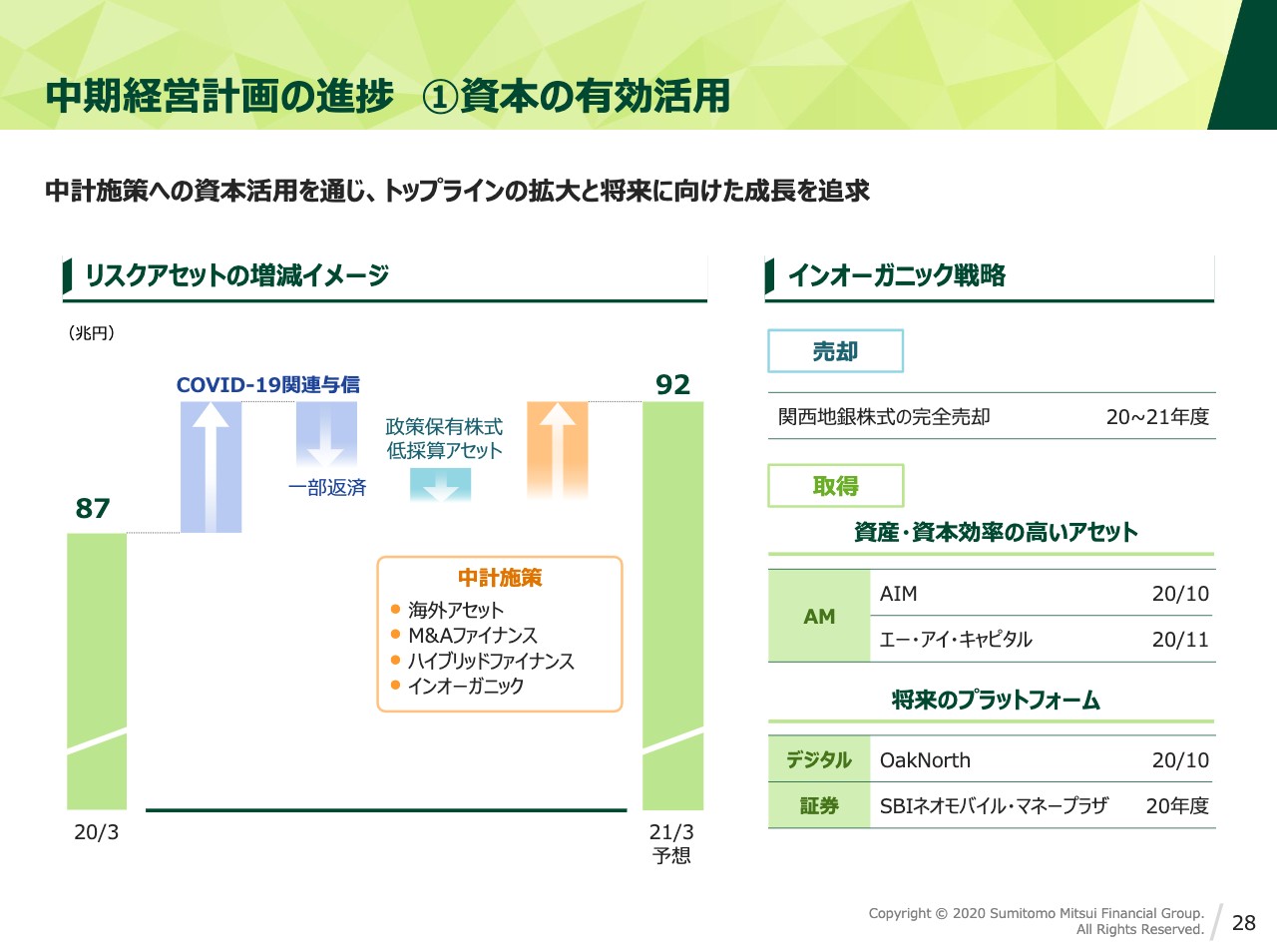

中期経営計画の進捗 ①資本の有効活用

28ページにお進みください。本中期経営計画における事業戦略のテーマは「Transformation & Growth」です。すなわち、抜本的な効率化とビジネスモデル改革に取り組むとともに、成長分野にはしっかりと資本を投入していく方針です。

左側のグラフは、今期のリスクアセットの増減イメージをお示ししております。期初には、リスクアセットが、コロナ関連与信を含めて5兆円積み上がると見ておりましたが、先ほど申し上げましたように、すでに一部で返済が進んでいます。

また、中計では、成長分野に5兆円のリスクアセットを投入していく計画ですが、トップライン拡大と将来の成長に向けて、しっかりとこれを実行してまいります。もちろん、政策保有株式や低採算アセットの削減にも、継続して取り組んでまいります。

インオーガニック戦略におきましても、関西の地銀株式を完全売却する一方、資産・資本効率の高いアセットや、デジタルなど、将来の成長が期待できる分野への投資を進めております。

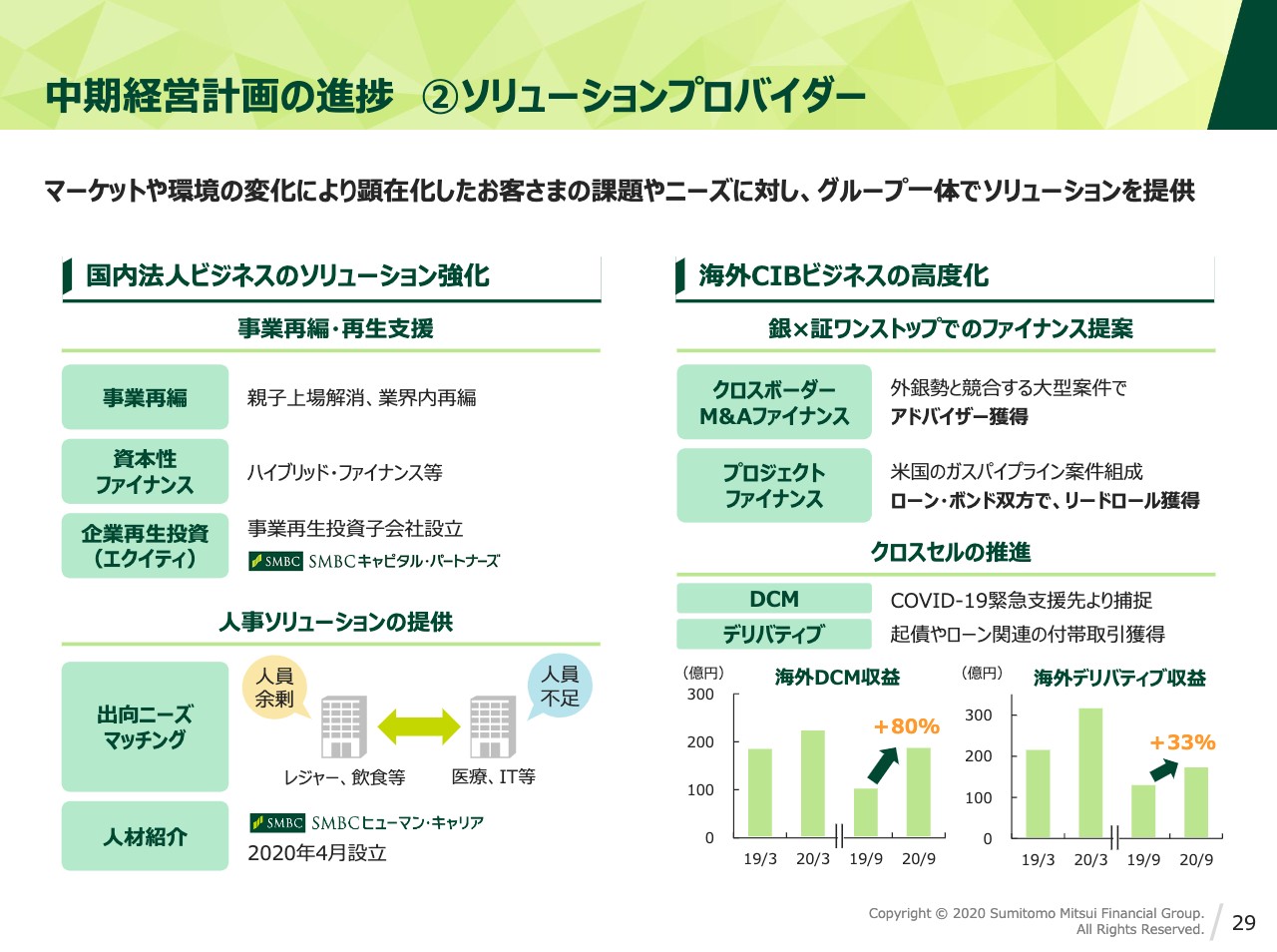

中期経営計画の進捗 ②ソリューションプロバイダー

29ページにお進みください。続いて、5月に中期経営計画を発表した際、我々が中長期的に目指す姿としてお示しした3つのキーワードに沿って、これまでの取り組みをご説明してまいります。

まず、ソリューションプロバイダーです。左側に示した国内法人ビジネスでは、親子上場の解消や、業界内の再編に対するサポートに加え、お客さまの資本増強ニーズに対応するため、ハイブリッド・ファイナンスや、企業再生投資といったファイナンス手段を拡充しました。さらに、下段にお示しのとおり、ファイナンスのみでなく、人事を含めた多様なソリューションの提供に取り組んでまいります。

右側に示した海外では、クロスボーダーM&Aファイナンスにおいて、これまで外銀勢に取られていた主要なポジションを大型案件で獲得したほか、米国での起債ニーズの高まりを受けて、緊急支援先を中心にDCMやデリバティブのクロスセルを推進する等、CIBビジネスの高度化に向けた取り組みを加速しております。

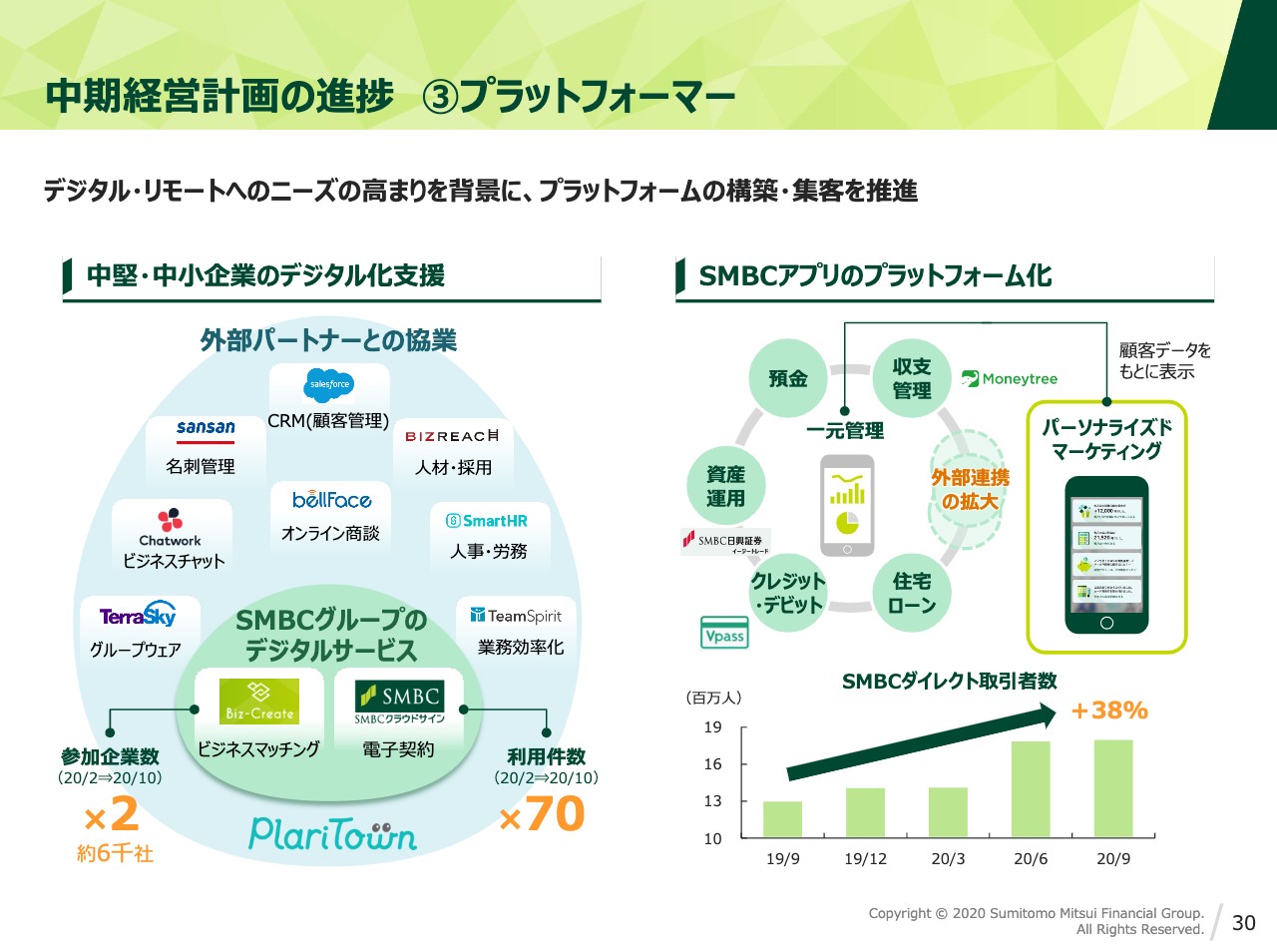

中期経営計画の進捗 ③プラットフォーマー

30ページにお進みください。次に、プラットフォーマーでございます。左側にお示ししております「Plari Town」は、今年8月にスタートした、中堅・中小企業のデジタル化を支援するためのプラットフォームです。また、右側のSMBCアプリは、個人のお客さま向けにさまざまな金融情報を一元管理できるよう、アップグレードを重ねています。

いずれの取り組みも、新型コロナウイルスの感染拡大により、デジタル化・リモート化へのニーズが大きく高まったことが追い風となり、利用が急増しております。この風に乗って、取り組みをさらに加速し、手数料収入の拡大や、マーケティングの高度化等、プラットフォーマーとしてのビジネスモデルを確立してまいります。

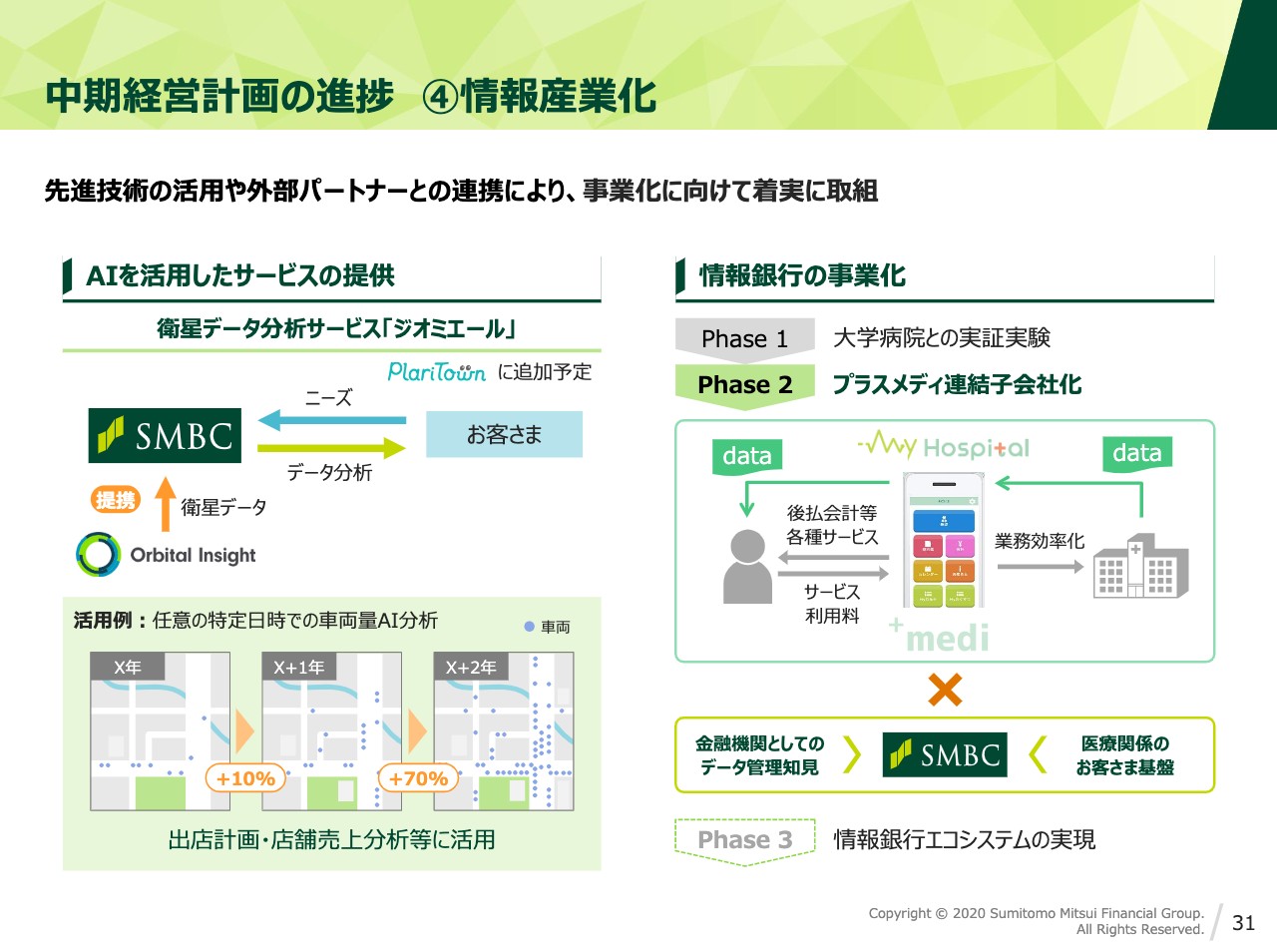

中期経営計画の進捗 ④情報産業化

31ページにお進みください。3つ目のキーワードは、情報産業化です。衛星データ分析サービスは先日リリースしたばかりですが、このようにAIを活用した付加価値の高いサービスの提供を、今後も拡充してまいります。

また、右側の情報銀行につきましても、大学病院との実証実験を経て、スマートフォンアプリで医療データの管理サービスを提供するプラスメディを連結子会社化いたしました。今後も情報銀行エコシステムの実現を目指して取り組んでまいります。

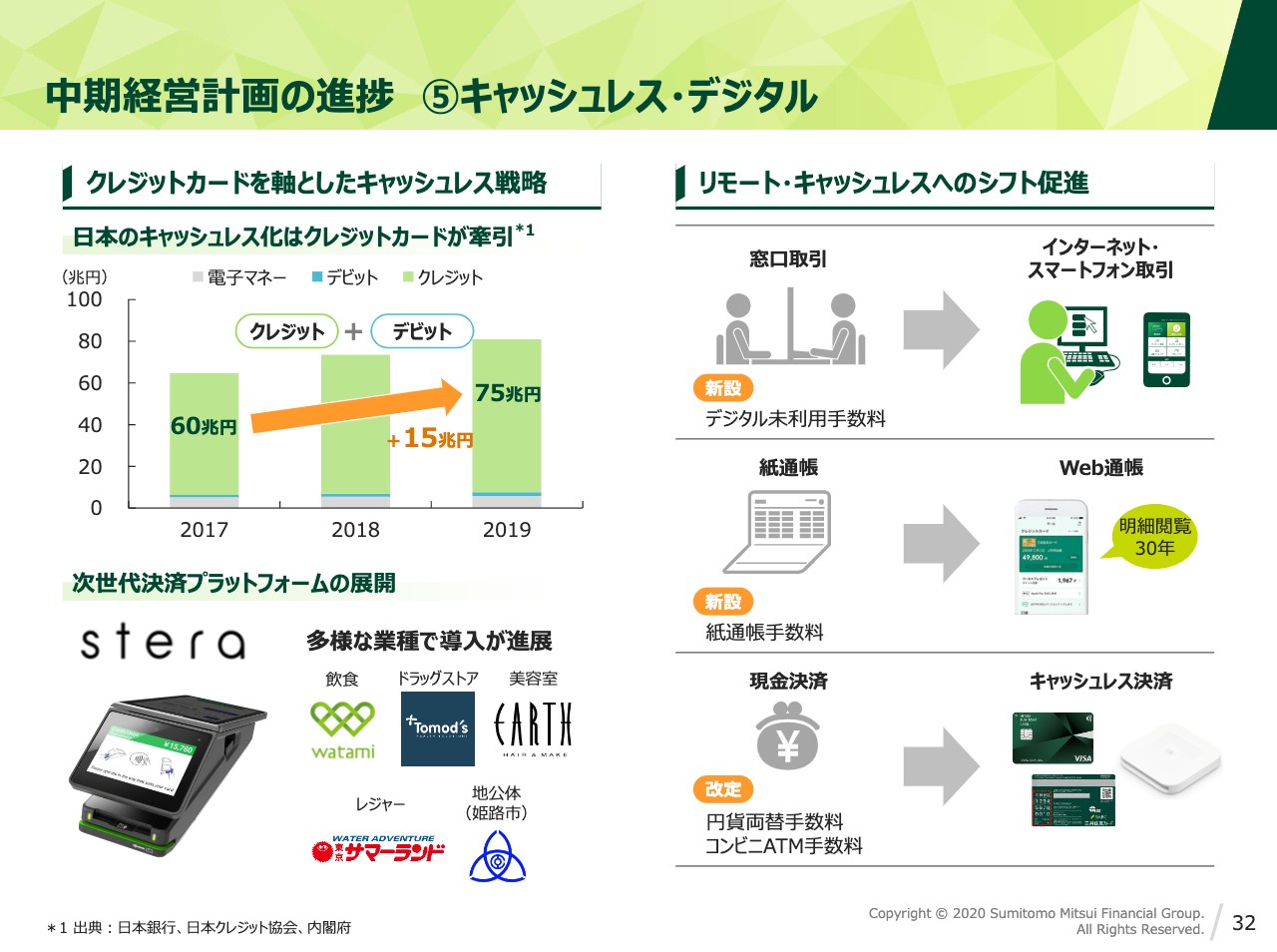

中期経営計画の進捗 ⑤キャッシュレス・デジタル

32ページにお進みください。続きまして、コロナ禍によって一層の加速が求められるキャッシュレス・デジタルへの取り組みです。左上のグラフのとおり、日本のキャッシュレス市場の拡大は、クレジットカードが牽引しており、少額決済分野でQRコード決済などの電子マネーが一定普及したとしても、大きなトレンドは変わらないと見ております。

したがって、SMBCグループでは、引き続き、業界トップクラスの三井住友カードを軸としたキャッシュレス戦略を展開してまいります。昨年度、次世代決済プラットフォームの「stera」をリリースしましたが、その決済端末である「stera terminal」も、ご覧のとおりさまざまな業種で導入が進んでおります。今後も「stera」を通じて、日本のキャッシュレス決済市場全体の拡大に貢献するとともに、マーケットにおける我々のシェア拡大にも取り組んでまいります。

また、右側に示したように、デジタル取引やキャッシュレス決済をお客さまがより一層ご利用いただきやすくなるよう、手数料を新設・改定いたしました。今後のデジタル・キャッシュレスが身近で魅力的なものとなるよう、サービスの向上に努めてまいります。

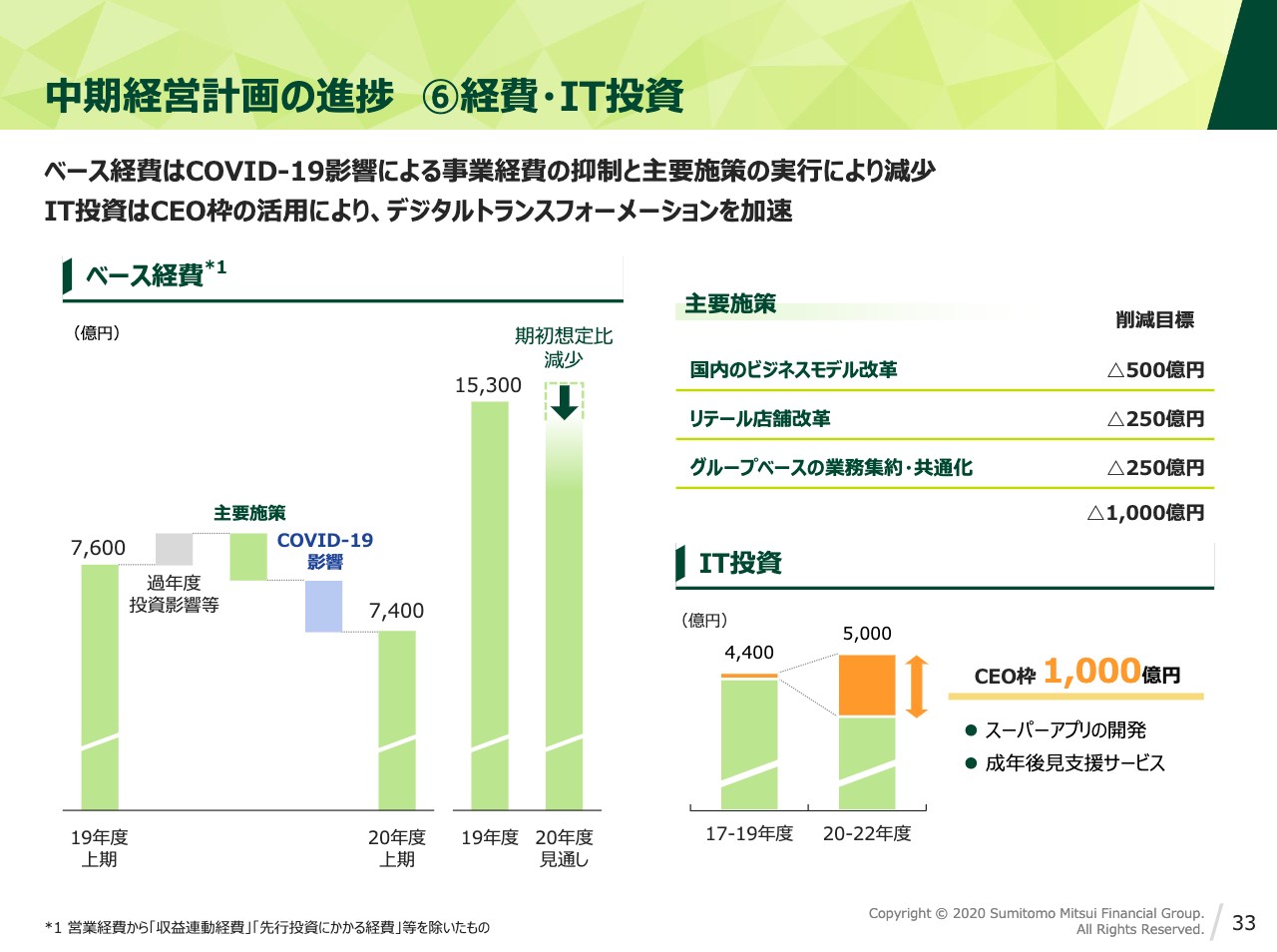

中期経営計画の進捗 ⑥経費・IT投資

33ページにお進みください。「Transformation & Growth」の最後は、コストコントロールです。中計初年度のベース経費は、期初時点では前年比で増加する計画でしたが、コロナ禍で営業活動が抑制されたこともあり、上期は前年同期比で200億円の減少となっております。

右上に書いております主要施策につきましては、コロナ影響で立ち上がりが遅くなっているものもありますが、下期以降しっかりと巻き返しを図り、3年間で1000億円削減という、中計で掲げたゴールを目指してまいります。

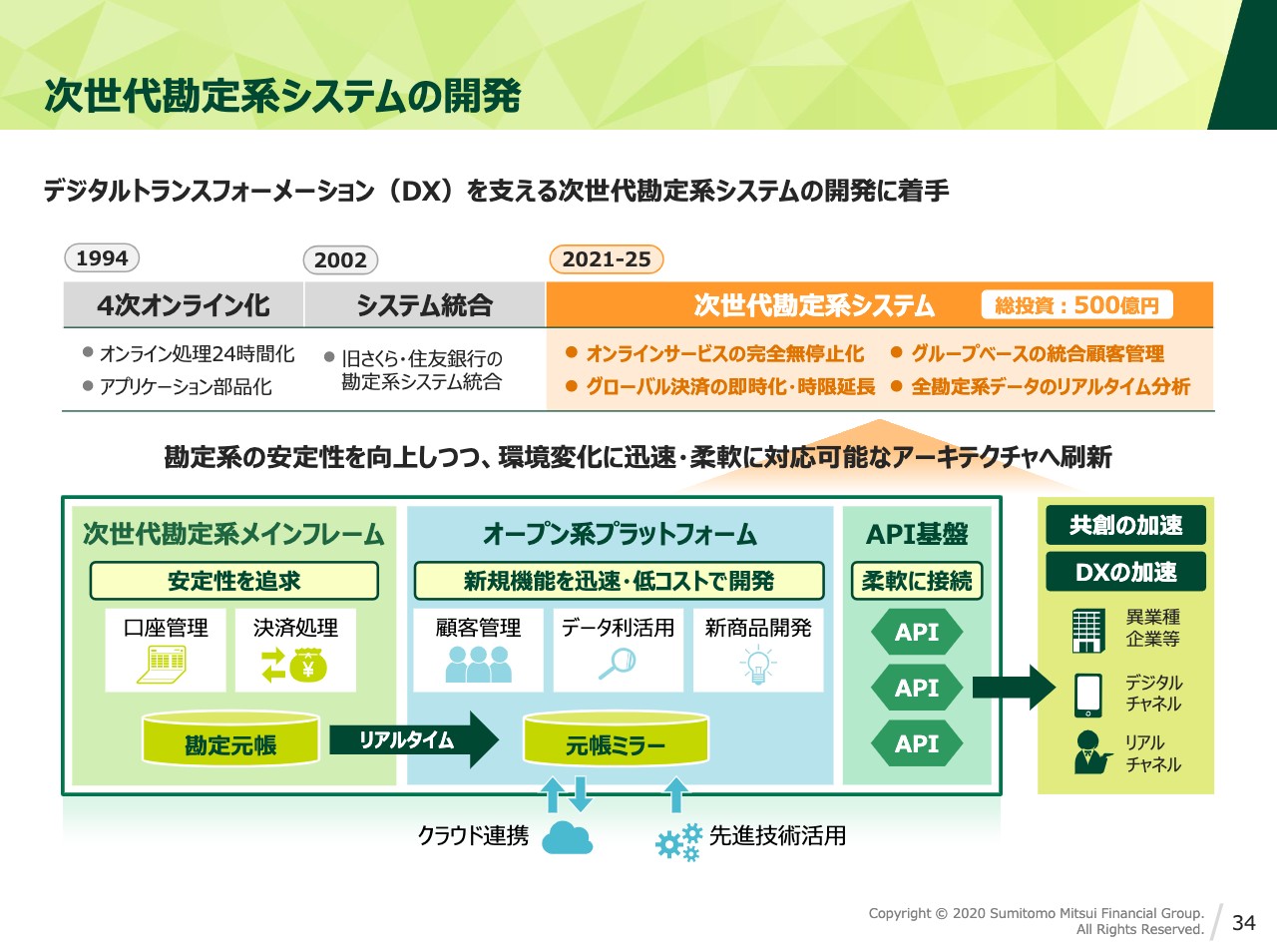

次世代勘定系システムの開発

34ページにお進みください。先日発表いたしました、次世代勘定系システムです。資料の上段に我々の勘定系システムの変遷を、ごく簡単にお示ししております。まだ合併前の1994年、住友銀行が邦銀初となる、いわゆる4次オンライン化を行って、勘定系システムを全面刷新し、オンライン処理の24時間化等を実現しました。

さらに2002年には、合併後いち早く、旧さくら・住友のシステム統合を完了し、それ以降特に大きな障害もなく、また大震災への対応力も強化する等、安定性とセキュリティに強みを持ったシステムだと自負をしております。

今回、お客さまへのサービス価値向上と、業務プロセスのデジタル化を、より一層推進するため、次世代勘定系システムの開発に着手いたしました。これにより、これまで日曜夜間は停止していたインターネットバンキングでの振込や、コンビニATMでの入出金が取り扱い可能になるほか、外国送金等も24時間即時で行えるようになります。

なお、今回の総投資額は500億円を見込んでおり、リリース当日には「ずいぶん少ないが大丈夫か」といったご心配の声もあったと聞いております。しかし、これまでもいち早く勘定系システムのアップデートを行ってきた当社には、すでにベースとなるシステムが構築されているため、この圧倒的な低コストでも十分な開発が可能になります。

引き続き、安定的かつデジタルトランスフォーメーションも含めた将来の変化に柔軟に対応できるシステムを構築することで、グローバルソリューションプロバイダーとしての地位を確固たるものにしていきたいと考えております。

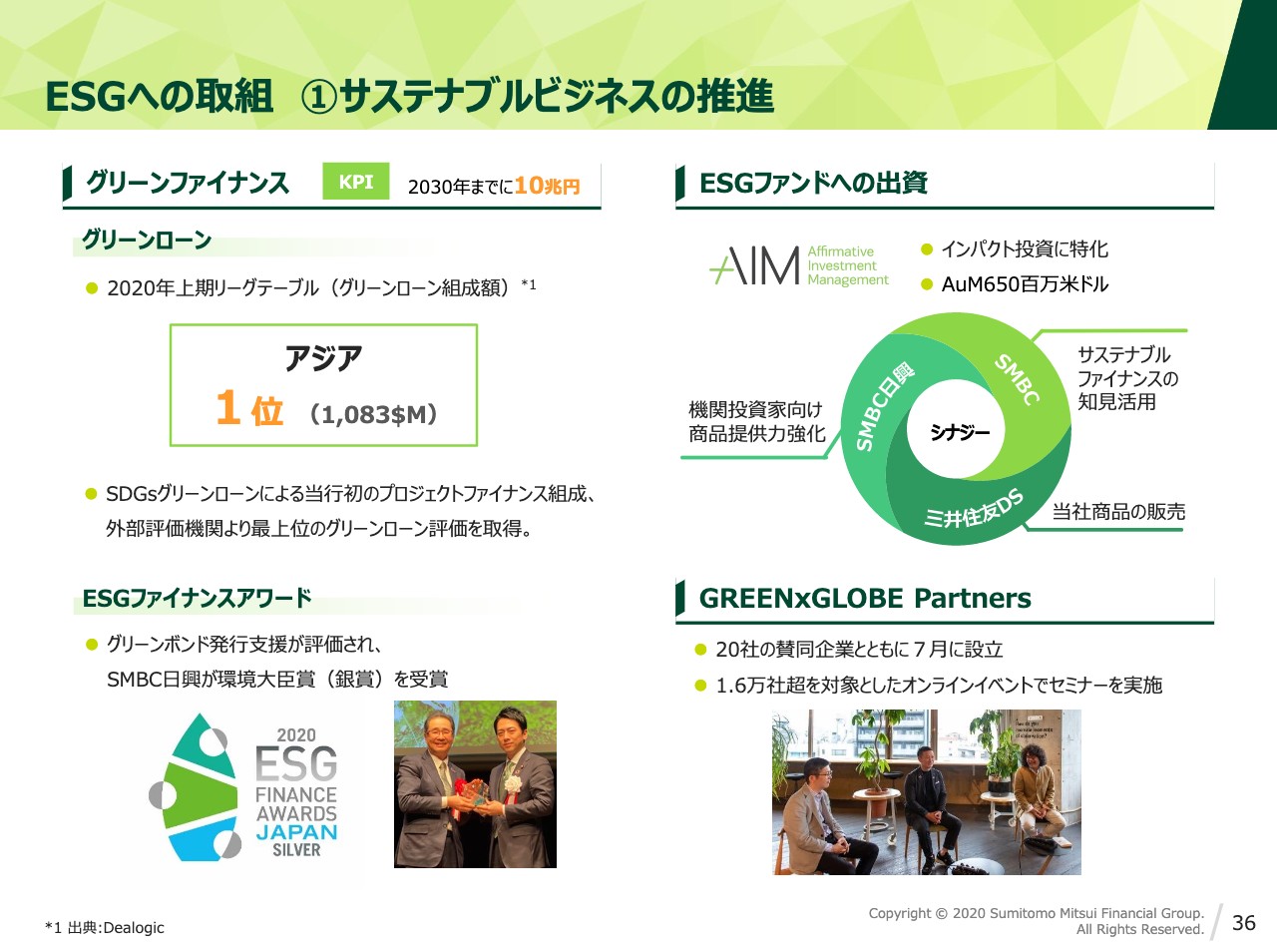

ESGへの取組 ①サステナブルビジネスの推進

次に、経営基盤における基本方針、Qualityについて、ESGへの取り組みを中心にご説明いたします。36ページにお進みください。まず、サステナブルビジネスの推進です。

左側にあるとおり、グリーンローンのリーグテーブルにおいて、アジアで1位を獲得したほか、ESGファイナンスアワードを受賞するなど、着実にプレゼンスを向上させております。また、右側ですが、サステナブルビジネスの強化、多様化に向けて、インパクト投資に特化したESGファンドへの出資も行いました。

下の「GREEN×GLOBE Partners」は、今年7月に設立しました。環境・社会課題に関心はあるものの、何をどう始めたらよいか迷っていらっしゃる中堅・中小企業のお客さまにも参加いただき、課題解決に向けたプロジェクトに取り組むためのコミュニティです。

先日、1万6,000社を参加対象としたオンラインイベントで、「パートナーシップが環境・社会課題解決のあり方を変えていく」ということをテーマに、セミナーを開催しました。

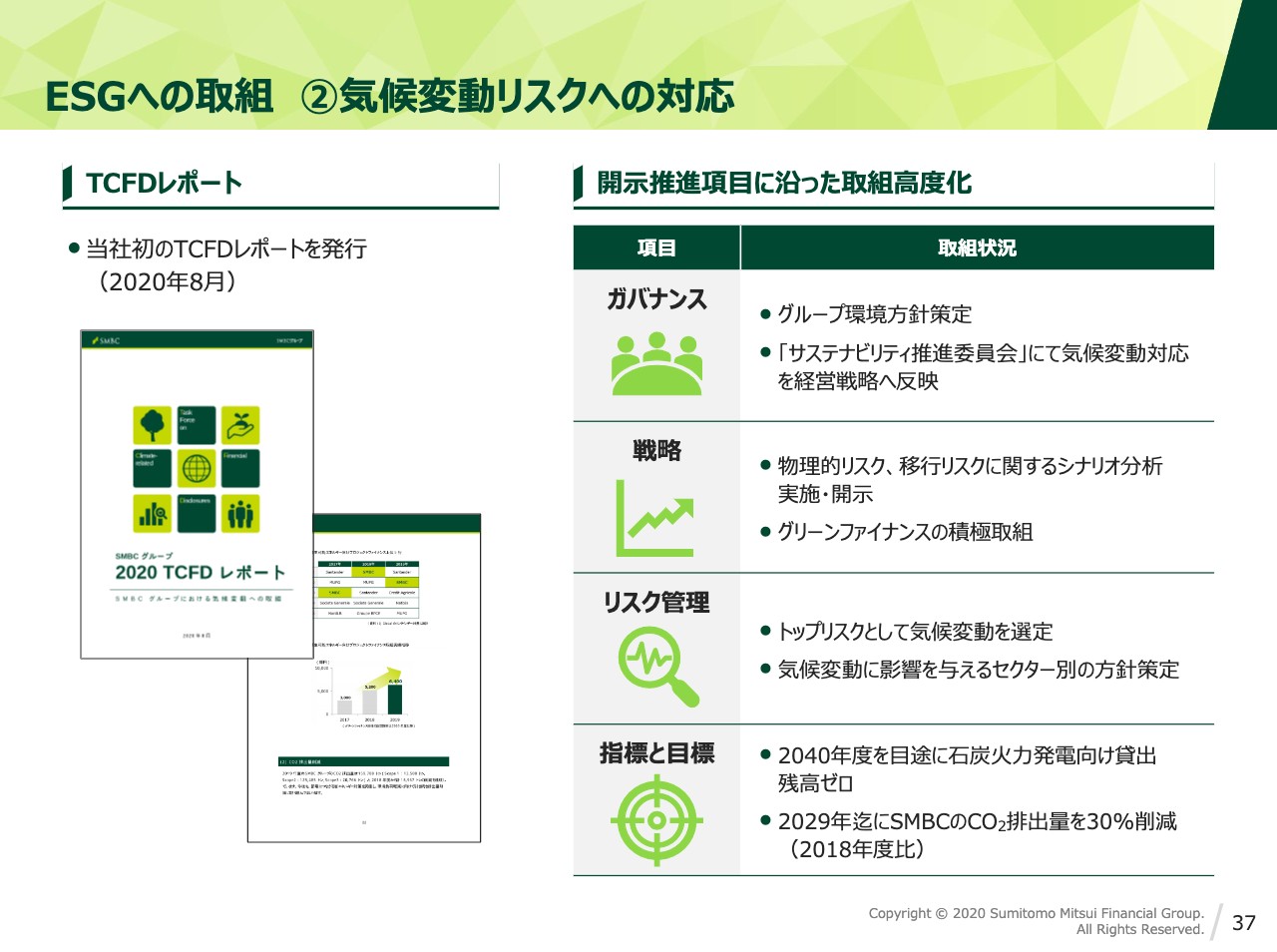

ESGへの取組 ②気候変動リスクへの対応

37ページにお進みください。気候変動リスクへの対応としては、今年8月に当社として初めてとなるTCFDレポートを発行しました。これまでも、物理的リスクや移行リスクによる影響額の試算や、石炭火力発電向けの貸出残高をゼロにする目標を掲げる等、積極的にさまざまな取り組みを進めてまいりましたが、いまだ道半ばであり、ステークホルダーへの影響を踏まえつつ、高度化に努めてまいります。

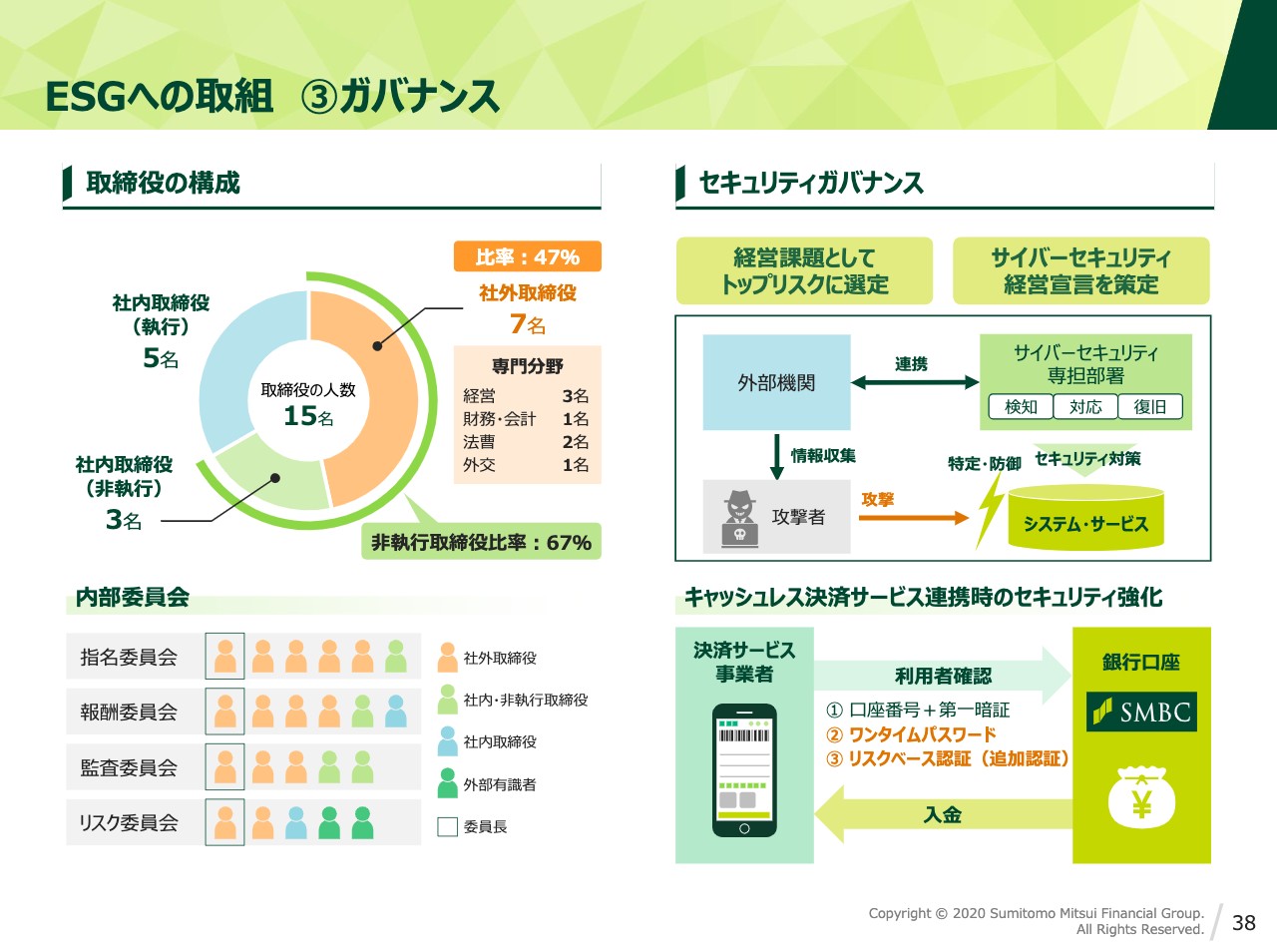

ESGへの取組 ③ガバナンス

38ページにお進みください。最後にガバナンスです。本日は右側のセキュリティへの取り組みについてご説明します。

SMBCグループでは、経営上のトップリスクの1つにサイバーリスクを掲げるとともに、サイバーセキュリティ経営宣言を策定し、セキュリティの強化に努めてまいりました。

話題になりました、決済サービス業者を通じた不正出金に対しては、連携時の利用者確認において、口座番号と暗証番号だけでなく、ワンタイムパスワードやリスクベース認証など、なりすましを防ぐための追加対策を二重、三重に講じております。

とはいえ、サイバー攻撃は、日々巧妙化、複雑化していきます。今後もセキュリティガバナンスに対しては、しっかりと経営資源を投入し、継続的な強化に努めてまいります。

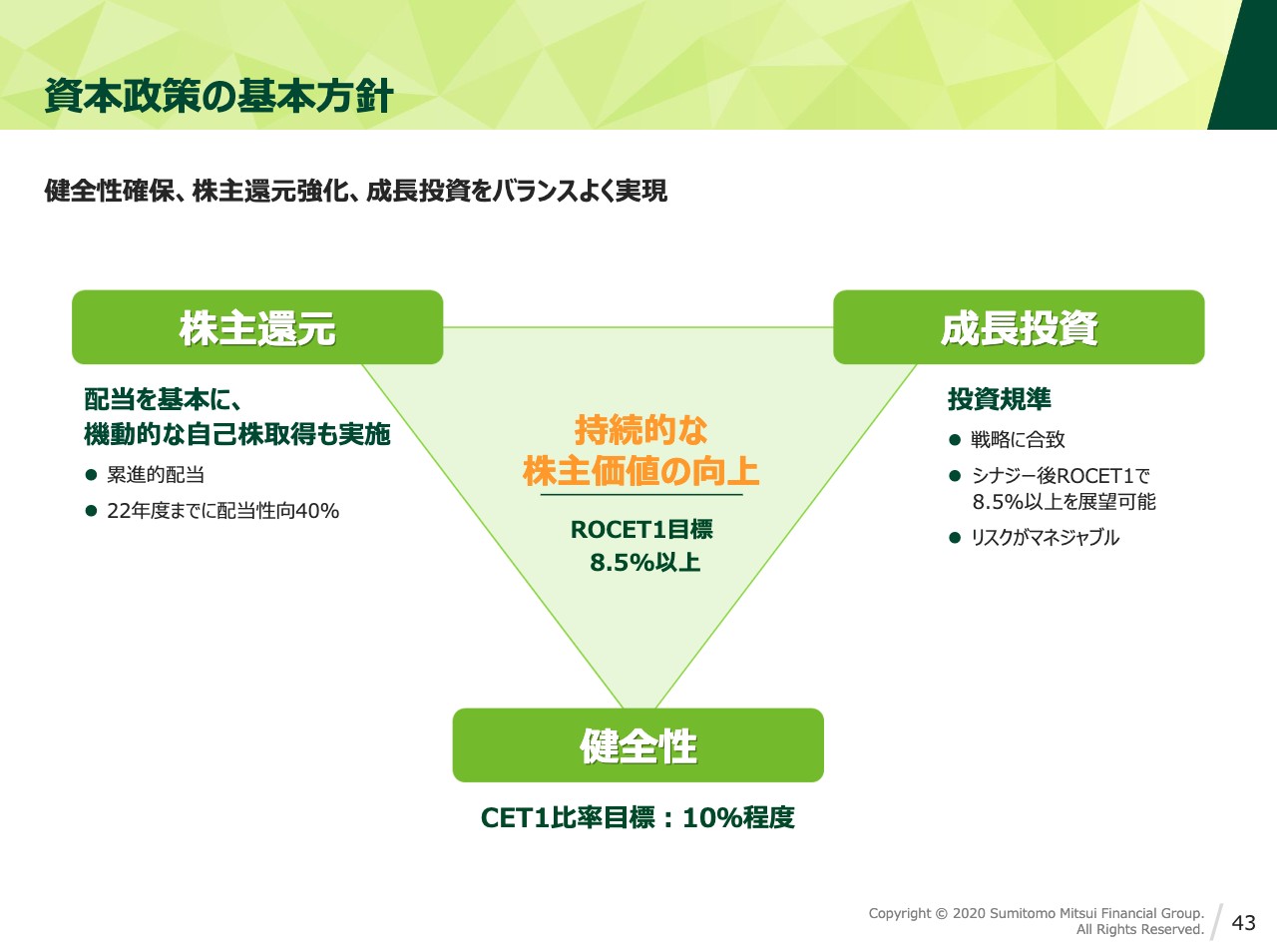

資本政策の基本方針

続きまして、資本政策についてご説明いたします。資料43ページです。資本政策の基本方針はこれまでと変わりなく、健全性確保、株主還元の強化、そして成長投資をバランスよく実現してまいります。

資本の状況

44ページでは、資本の状況についてお示ししております。中計の進捗で申し上げたとおり、CET1比率は当面9.5パーセント程度で運営する方針としております。2020年9月末のCET1比率は9.7パーセントと、このレンジ内の水準となっております。

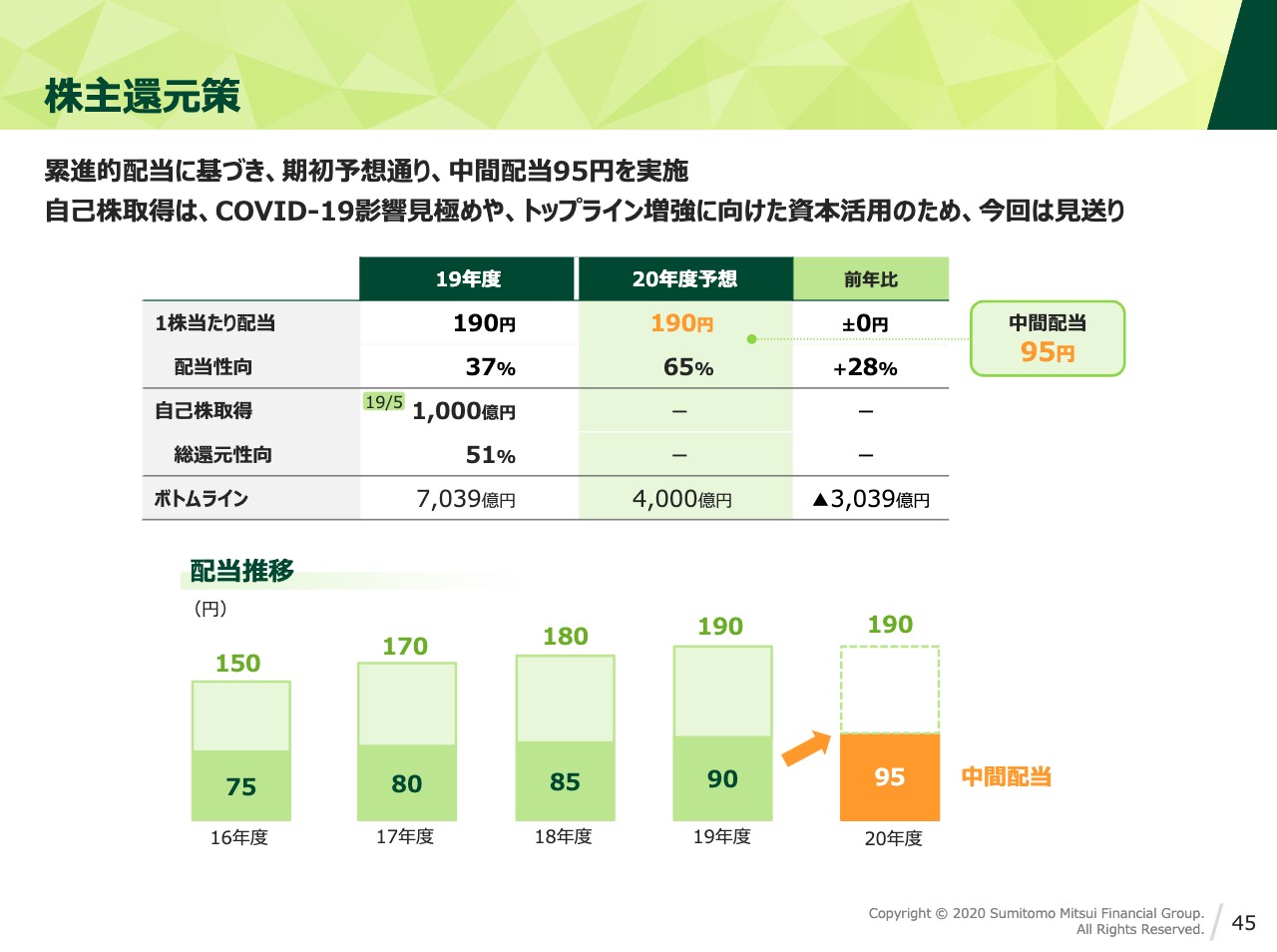

株主還元策

45ページにお進みください。株主還元です。自己株取得につきましては、5月に続いて実施の判断を見送りとしました。我々の株価は、現在も非常に割安な水準にあり、私自身は実施したい思いもあります。

しかしながら、欧米の金融機関は、いまだ自己株取得を凍結されていることを見ても、最終的なコロナ影響は、未だ読みきれないと考えております。クレジットコストは、上期の発生が想定より低水準に留まっており、下期にズレ込んで発生する可能性が相応にあります。

また、これから冬にかけて、コロナが最拡大するリスクもあり、いったんは返済が進んでいるコロナ関連与信が再び増加することも考えられます。加えて、中計の財務標達成に向けてのトップラインの増強や、将来の成長につながる戦略・施策の推進のためにも、資本を活用したいとの思いがあり、この判断に至りました。

もちろん、株主還元を強化していく方針に変更はございません。今年度は、大幅な減益予想にも関わらず、累進的配当に基づき、前年度と同じ1株当たり190円の配当をお約束しておりますが、今回、中間配当として、その半分の95円をお支払いいたします。今後も、株主還元の方針は配当を基本とし、累進的に増やしてまいります。

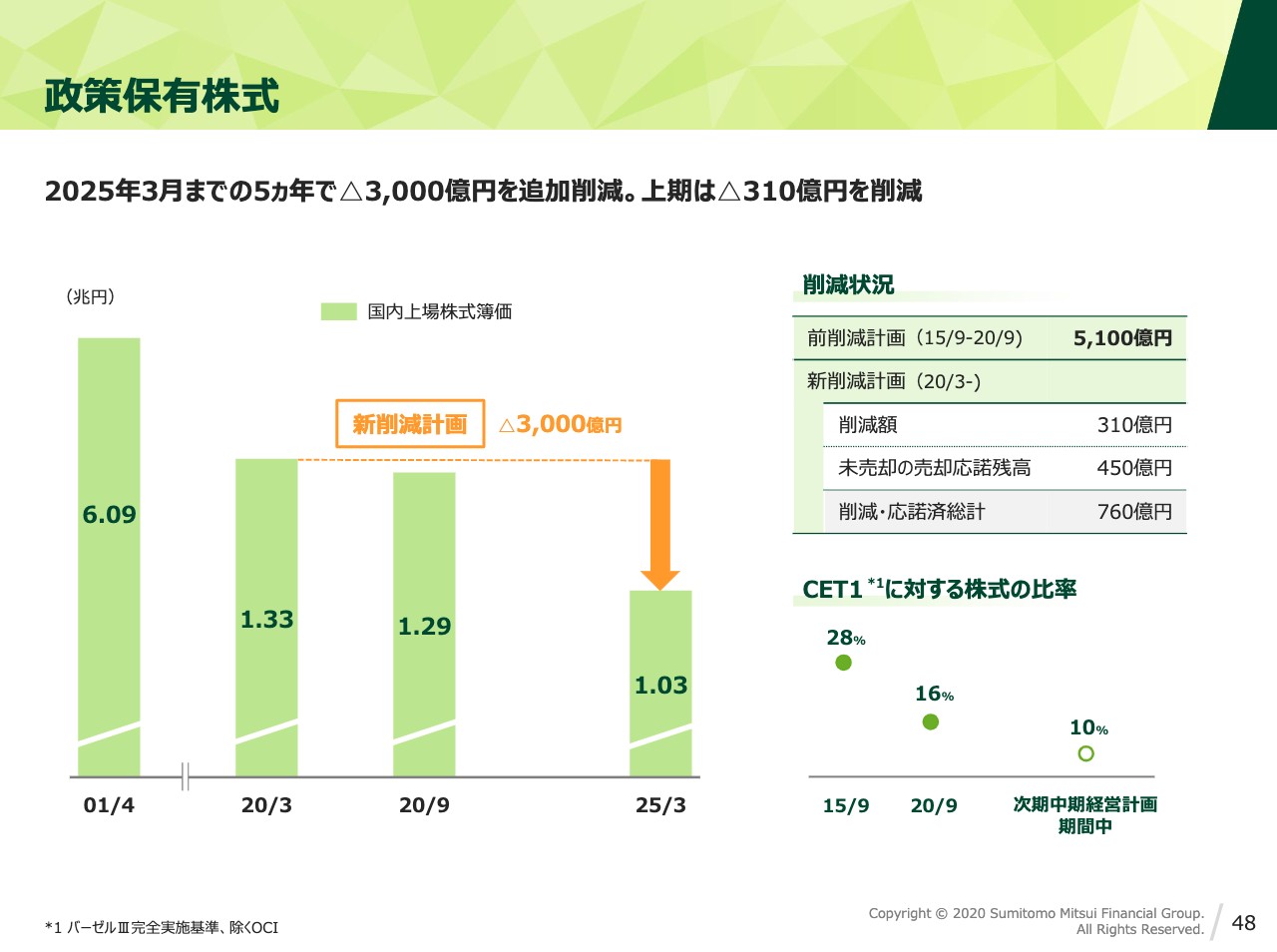

政策保有株式

48ページにお進みください。政策保有株式の削減です。5月に、2020年の4月からの5ヶ年で、3,000億円削減するという計画を発表しました。

緊急事態宣言に伴う活動の制約もあり、思うように削減交渉を進めることができない部分もありましたが、上期の削減額は310億円で、計画比インラインの進捗となっております。削減計画の達成に向けた取り組みを、今後も精一杯続けてまいります。

コミュニケーション活性化

最後に、私のCEOとしての取り組みについてお話しします。50ページにお進みください。

CEO就任以来、従業員に「殻を破ろう」と呼びかけていることは以前にもお話ししましたが、これには前例や固定観念にとらわれず、新しいことに積極的にチャレンジしてほしいという思いがございます。こうした新しいチャレンジができる組織を目指して、コミュニケーションの活性化に向けた取り組みを行っています。

左側の「カタリバ2020」は、昼食の時間を利用して、グループの若手従業員とざっくばらんな意見交換を行うものです。そこでは彼らがやってみたいことやさまざまな夢を語らってもらっていますが、おもしろいアイデアや新しい発想がマグマのように噴き出してきて、私自身にとっても非常に大きな刺激となっています。

右側の社内SNSは、そんなアイデアを持つ従業員たちが、仲間を見つけ、ともに夢や将来を語り合い情報を発信する場として立ち上げたものです。私自身も、時々コメントや「いいね」をしておりますけれども、そこでは、組織も年齢も職位も超えた、オープンなコミュニケーションが活発に行われています。

まだ始めて数ヶ月ですが、ESGをテーマにした自発的な勉強会や、次世代に対して銀行の魅力を伝えるためのディスカッション等の企画が生まれており、非常に頼もしく感じています。事業化に向けた具体的な話が出てきた際には、積極的に支援をしていくつもりです。

最後に、上期は、コロナ禍への対応があったとはいえ、営業活動の量・質ともに十分ではなかったと言わざるを得ません。足元は戻してきてはいるものの、それでもなお、我々の本来の実力水準には程遠いと感じております。

「中計の最終年度である2022年度には、実力ベースのボトムラインで7,000億円超を目指す」と5月にお伝えしました。これを達成するためにも、活動量とビジネスの勢いを、早急に巡航速度へと戻し、グループ全体として、業績のさらなる引き上げを図っていく所存です。

投資家・アナリストのみなさまにおかれましては、引き続きのご支援を、どうぞよろしくお願いいたします。私からは以上でございます。