イオン、上期は減収減益も黒字確保 コロナ禍で必需品ニーズに対応し、規制緩和に伴い回復基調に

2020年10月27日 17:38

2021年2月期第2四半期決算説明会

吉田昭夫氏:イオンの吉田です。本日は決算説明会にご参加賜りましてありがとうございます。冒頭で私から少しお話しさせていただき、その後IR担当の三宅から決算についてご報告します。

まず上半期の振り返りと下期の見通しをお話しします。第1四半期はコロナの発生から5月まで、我々としても初めての体験である有事の感染症というものに対して、生活インフラのイオンの役目を果たすべく、とにかく食料品を中心に生活必需品の安定供給を行うのが第1四半期でした。

第2四半期に入り、自粛開けの6月以降はまず防疫ということで防疫プロトコルを設定し、その上で営業活動を本格的に再開する手はずを踏みました。自粛明けの反動でリベンジ消費もありましたが、合わせて政府による給付金やさまざまな税制優遇等も出ていました。

業績の回復は想定よりもかなり早く、6月、7月の2ヶ月間においてはおかげさまで昨年を上回る増収増益という期間でした。7月後半から8月にかけて、1波よりも大きな2波が出ました。感染者数ではこちらのほうが多かったと思います。

営業利益ベースでは、第1四半期はマイナス125億円とご報告しましたが、2波を受けても第2四半期はプラス464億円と、大きく改善のかたちを取ることができました。

要因としては、1波から2波にかけて防疫と経済の両立ということで、防疫一辺倒から経済両立ということが政府の方針として社会に出たこと、またお客さま自身も防疫の習慣が身に付いてきたこともあります。

我々の場合はマルチフォーマットで出店していますので、ディベロッパーが休業で傷んだ期間もありましたが、その期間をスーパーマーケットが補完するという相互補完の関係で、一業態よりは多少安定した成績が残せたと思っています。

直近の状況ですが、中国はコロナが日本よりも2ヶ月早く武漢からスタートしましたが、10月1日から国慶節に入っています。中国のショッピングモールもかなりマイナスになっていましたが、国慶節の1日から5日までの5日間の売上を見てみると109億円ということで、この期間は昨年を上回る数字、客数に戻ってきました。

特に感染が発症した地域である武漢では昨年対比で160パーセントということで、コロナ前の成長率に戻っています。国慶節期間だけかもしれませんが、少なくともお客さまがショッピングモールに来ることについてずいぶん抵抗がなくなったという認識です。

中国のみならず、現在は海外旅行ができないため内事に動いているのも一因かもしれません。ただし、これは今後の日本のモールにも同じような傾向が出てくるのではないかと考えており、ポジティブな検証として捉えています。

この下期は非常に景気が悪化するということで、経済の部分ではコロナのダメージが顕在化する期間だと捉えておかなくてはいけないと思います。特に雇用の悪化による個人消費、購買力の低下は懸念材料です。

我々のビジネスからすれば「お客さまの価格感度が高まる」「節約志向が高まる」、そのような場面がここかしこで出てくると思います。従って、価格競争力のある売場作り、商品提供を行っていかなくてはなりません。

トップバリュの主力商品の第3のビール「バーリアル」というものがあります。この10月の酒税増税のタイミングですが、価格を据え置く対応を取りました。こちらは生活応援のメッセージとして、イオンの思いを込めたものです。

今後、インフルエンザとコロナが同時流行する懸念も広がっています。免疫力を高める等の健康意識が定着し、ヘルス&ウエルネスの事業領域についてのマーケットは引き続き拡大していくと考え、我々もドラック事業にはきちんと力を入れていこうと思っています。

現在、Go Toキャンペーンがさまざまなかたちで行われており、移動が非常に活発化してきました。モールの客数もこの週末あたりでかなり回復し、昨年並みに戻ってきています。

感染症意識がやや弱まっている感がありますが、我々はまったく逆で、この6月に制定した防疫プロトコルをもう一度現状に合わせて見直し、防疫基準をはっきりさせた上で営業を行っていくことを考えています。安全面がきっちりしている施設はお客さまの信頼を得て、今後のお客さまの店舗選択の大きな基準になると思っています。

今後の経営環境の認識について少し触れておきますが、今回のコロナの直接的な影響が去っても、行動、意識、価値観については部分的には継続、定着すると思っています。またマクロ経済のインパクトも、しばらくはマイナスインパクトが続くと考えています。

コロナ以前より社会のデジタル化は課題であると言われていましたが、政府は「Society 5.0」への移行も出していました。こちらは今後加速度的に進むと考えており、また気候変動も常態化すると思っています。

そして健康志向は今回のコロナで早まると考えられるため、企業としては変化対応のスピードを上げていくことが重要になってくると思っています。

今回のコロナの影響は「コロナでいろいろなことが変わる」「生活習慣が変わる」という見方もありますが、私が一番思うのは「今まで変わるであろうと言われてきたことが早く変わる」ことだと思います。いわゆる変革のスピードが企業に求められるということが、企業にとって一番大きく変わらなくてはならないことだと思います。

デジタルについてはデジタル庁の新設ということで、これからの社会のルール、生活のツールがデジタルであることが普通になってきます。つまり、デジタルを前提としたルールが企業の活動の前提になるという認識です。

ESGの取り組みも、気候変動が常態化する中では企業評価として避けられないため、環境への配慮をここかしこで企業努力していく必要があると思います。

いろいろとお伝えしましたが、このような経営環境の認識や危機感はグループとして共有し、このような変化のあるところはビジネスチャンスや機会が生まれるという発想も持って進めていきたいと考えています。

今後もぜひみなさまといろいろなかたちでコミュニケーションを持ち、我々の考えや取り組みに関してご理解いただければと思います。今日はよろしくお願いいたします。ではさっそく、三宅より決算についてご説明します。

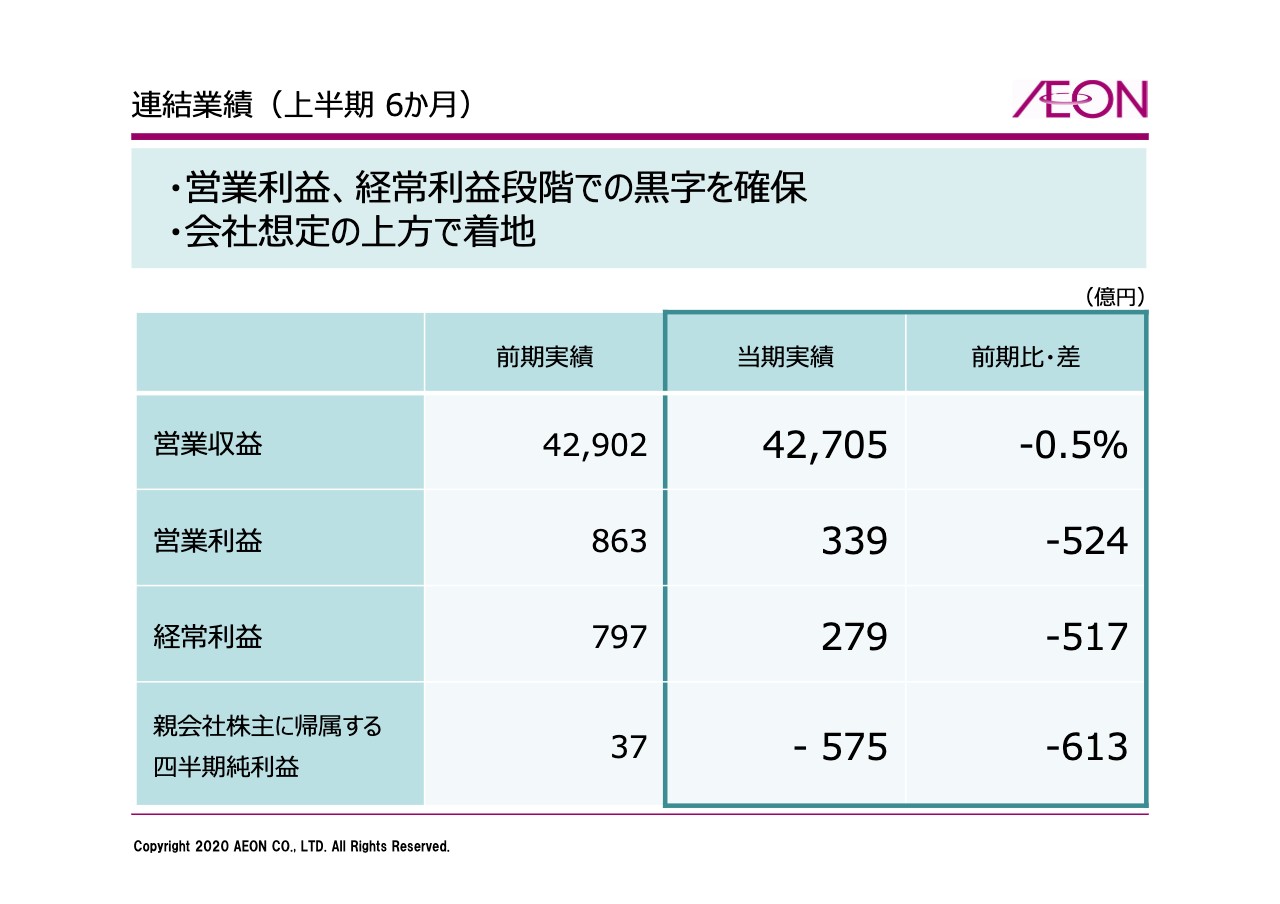

連結業績(上半期 6か月)

三宅香氏:IR担当の三宅です。私からは上期の連結業績の概況をご報告します。6ヶ月間の累計についてはスライドの太枠内に記載のとおり、営業収益が4兆2,705億円、営業利益は339億円で減収減益ではありますが、営業収益、経常利益ともに黒字を確保しました。

年初に提示している通期の営業利益予想の幅では、幅の上のほうで推移している状態です。

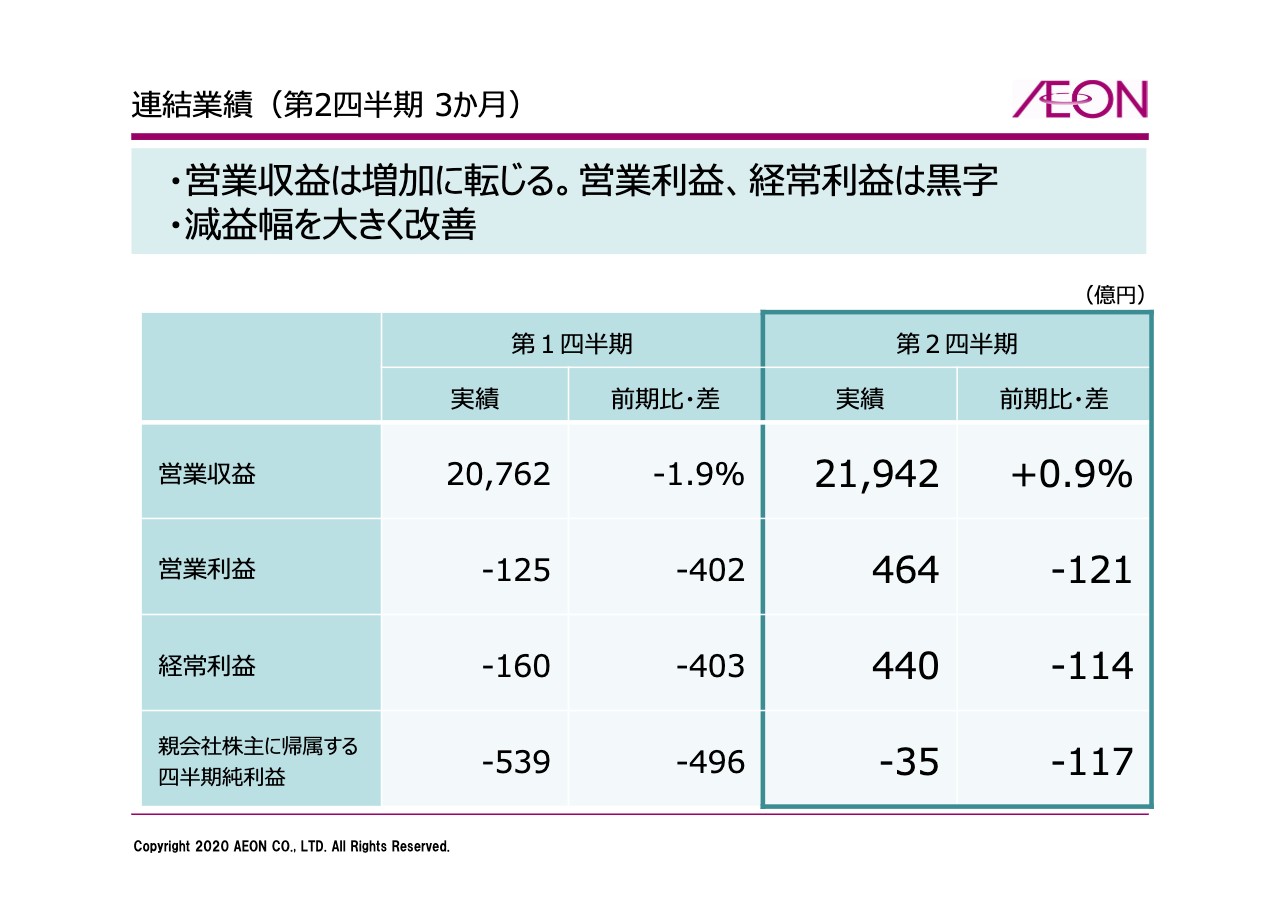

連結業績(第2四半期 3か月)

3ヶ月ごとの推移で見ると、営業収益は第1四半期が減収で第2四半期は0.9パーセントの増収となりました。営業利益以下は、それぞれの段階利益ともに第1四半期は400億円を超える大きな減益でしたが、第2四半期は約100億円程度にまで減益幅を縮小できています。要因については、次ページのセグメント別業績にてご説明します。

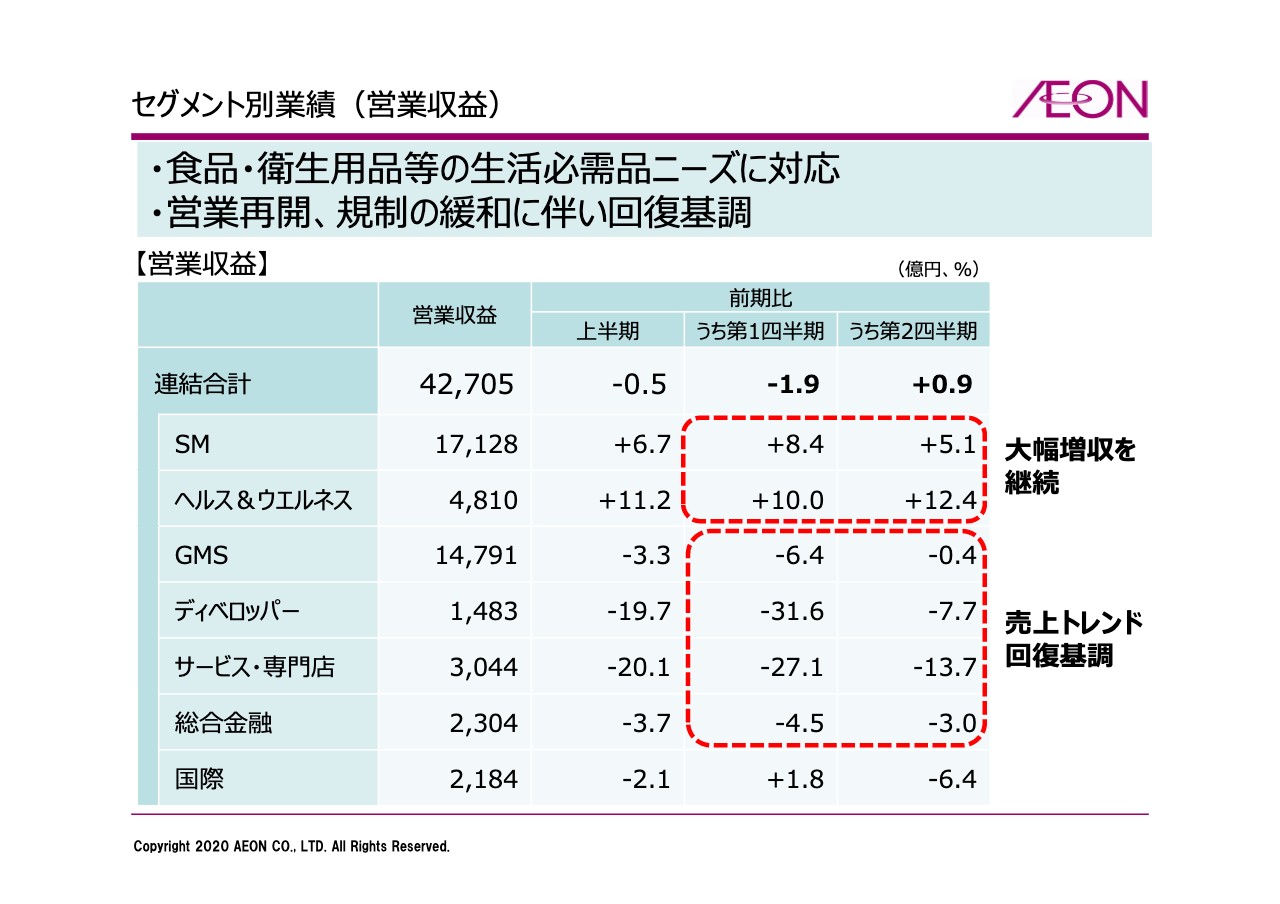

セグメント別業績(営業収益)

セグメント別の営業収益の状況をまとめたものです。スライドの左からセグメント名、6ヶ月の営業収益とその前期比、そして3ヶ月ごとの前期比を記載しています。

SM事業とヘルス&ウエルネス事業は、外出自粛による家庭内消費の増加、感染拡大防止商品の需要継続により、第2四半期においても大きな増収となっています。GMS事業も、第2四半期はほぼ前年並みの売上を確保しました。GMS事業の状況については、後ほどイオンリテール社長の井出よりご報告します。

ディベロッパー事業、サービス・専門店事業、総合金融事業は、第1四半期は緊急事態宣言に伴う臨時休業や営業時間短縮の影響を受けましたが、営業の復旧に伴い大きく回復しています。

国際事業の第2四半期については、決算期の違いにより感染の第1波が広がった4月から6月の期間を第2四半期に取り込んでいるアセアン各社の売上に影響がありました。

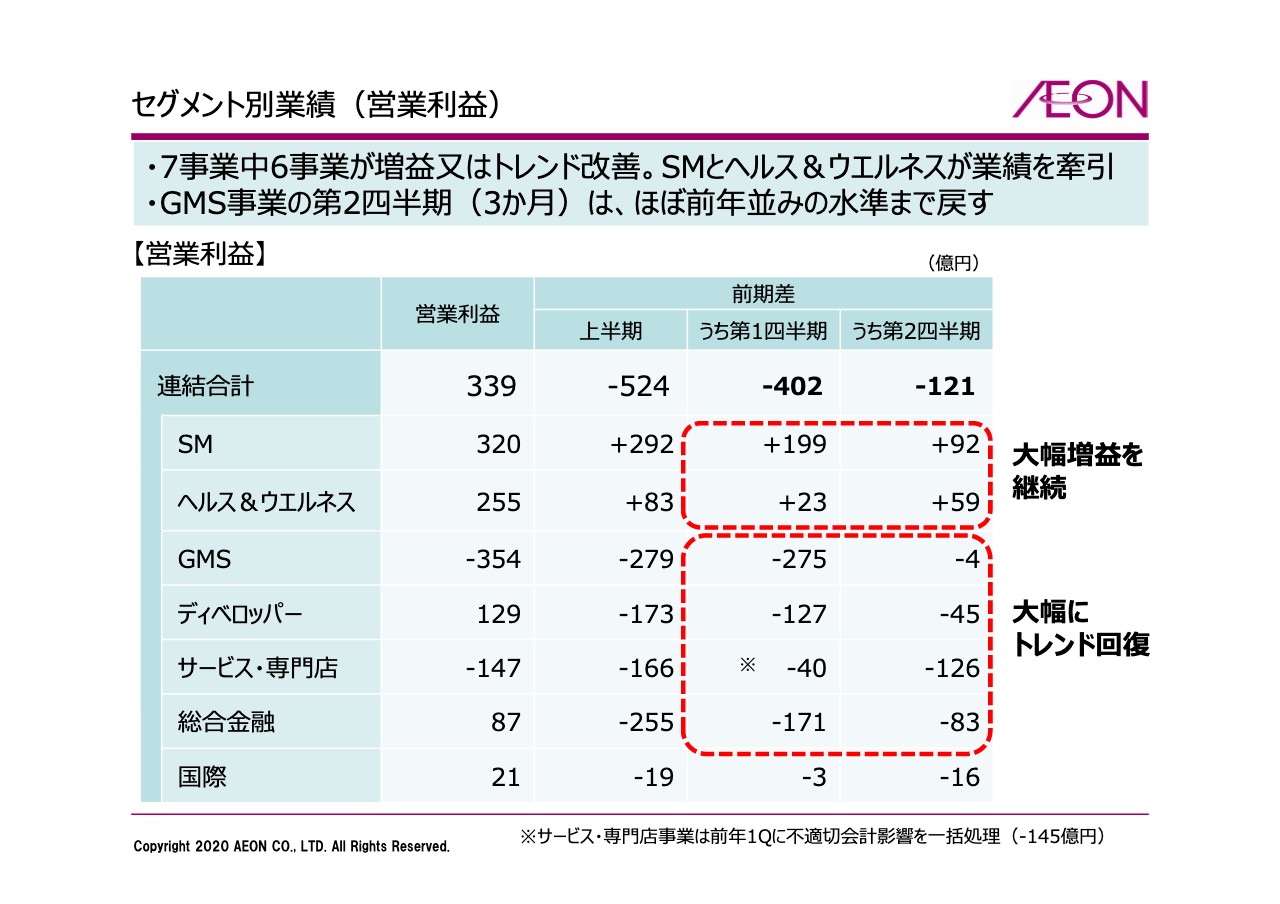

セグメント別業績(営業利益)

セグメント別の営業利益になります。SM事業とヘルス&ウエルネス事業は、売上の伸びと連動して第2四半期も大幅な増益となっています。GMS事業も第2四半期は前年水準まであと一歩というところまで回復しています。

ディベロッパー事業、サービス・専門店事業、総合金融事業も同様に、営業回復に準じて利益面でもトレンドを回復させています。

なお、サービス・専門店事業においては、昨年の第1四半期に子会社の不適切会計の影響額145億円を一括計上しており、その影響を除いた実質ベースでは減益額の改善となっています。国際事業については、感染第1波の影響を取り込んだアセアン各社が主な減益の要因となっています。

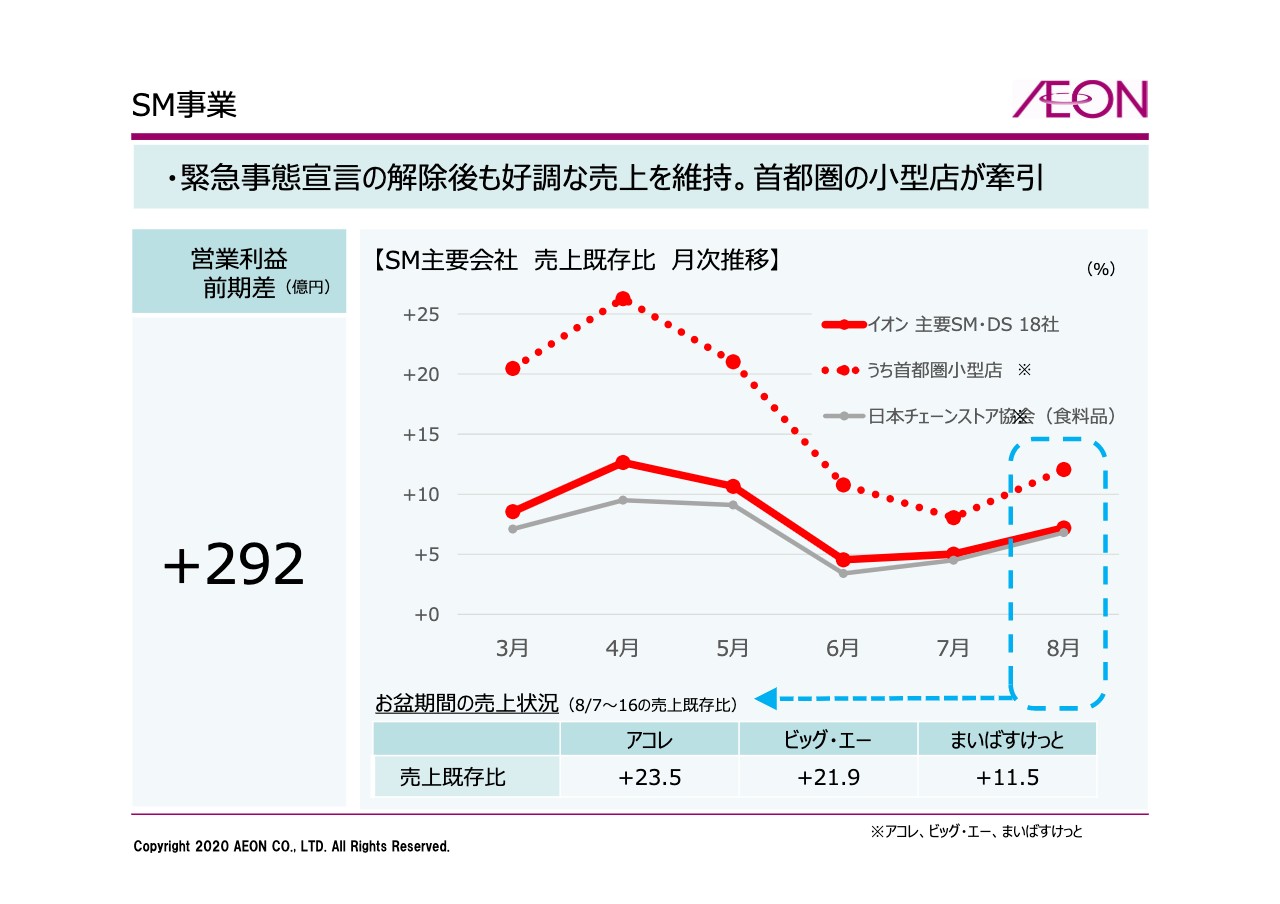

SM事業

セグメント別の状況をもう少し詳しくご説明します。SM事業については感染の第1波が来た第1四半期ほどではありませんが、外出自粛、在宅時間の増加などにより家庭内の食事の機会が増え、スライドの折れ線グラフのとおり6月以降の前年比で5パーセントから10パーセントの売上の伸びとなっています。

特にまいばすけっと等の首都圏の小型店は、最寄りの店舗で短時間で必要なものを揃えたいというショートタイムショッピングのニーズを捉え、一段と高い売上の伸びを示しています。

また、旅行やお盆休みの帰省の自粛などで、8月はいわゆるハレ型よりもケ型の食品の売上が好調でした。帰省や旅行などの地方への移動が少なく、お盆期間における首都圏の店舗は非常に好調な売上となっています。

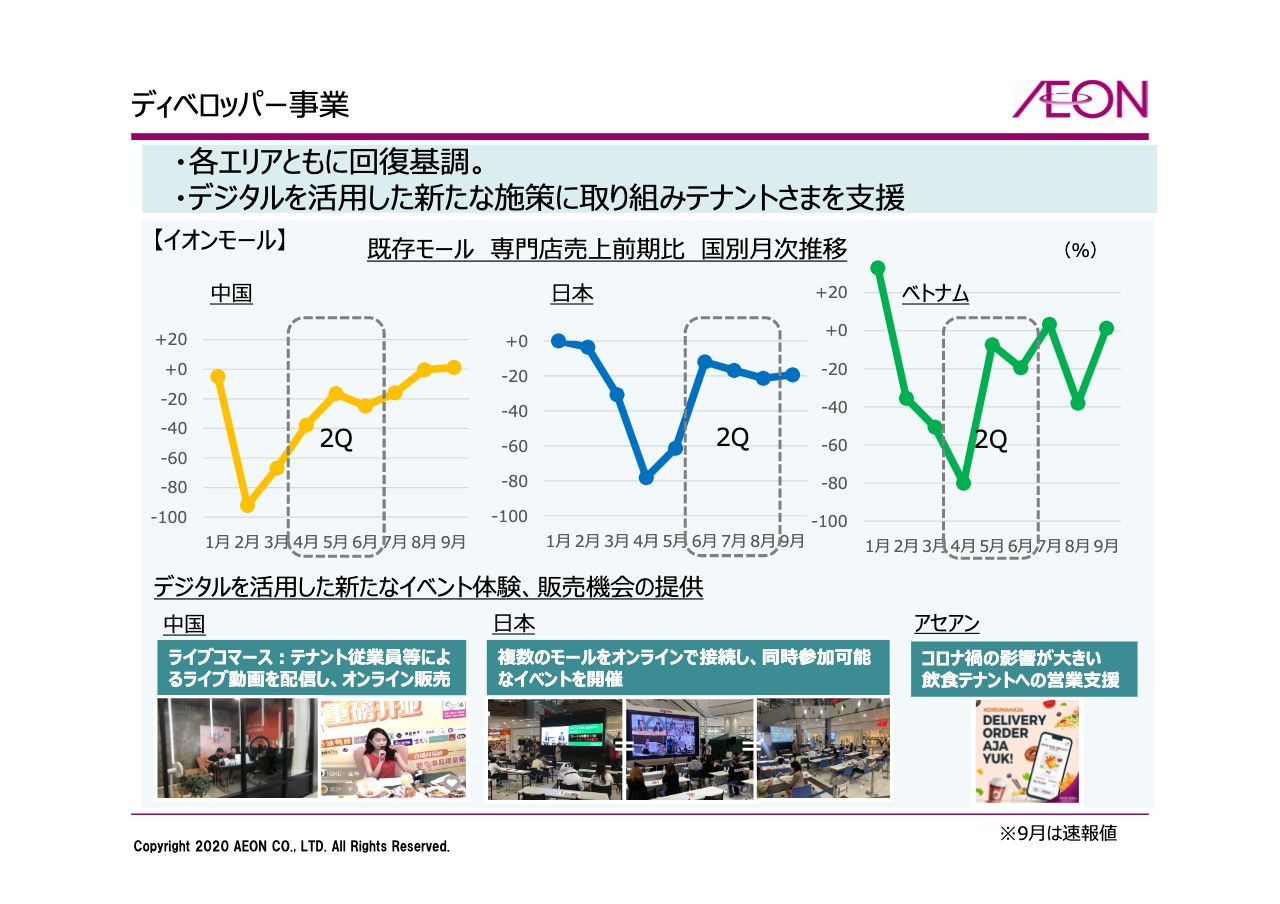

ディベロッパー事業

ディベロッパー事業です。スライドの折れ線グラフは国別の専門店売上の月次推移です。感染第1波の影響が大きかった中国の2月、日本とアセアンの4月を底として、営業再開に伴い回復基調にあります。

その後、中国では北京エリアで6月に、日本では7月から8月、ベトナムでは8月にそれぞれ感染再拡大の影響はありましたが、その後は再び回復基調に戻っています。先行して回復した中国では、8月、9月と前年水準まで戻っています。

こちらはイオンモールというビジネスモデルにおいて徹底した感染防止対策を講ずることで、今後も続くWithコロナの社会においてもお客さまの信頼、評価を得ることができ、価値を提供し続けることができるという手応えを得る結果となっています。

もちろん今後も感染拡大の影響を受ける可能性はありますが、先行して感染症が沈静化した中国での新たな取り組み、例えば、テナント従業員やインフルエンサーによるライブ動画の配信でオンライン販売するといった取り組みを今後は日本でも取り組んでいくなど、Withコロナ禍での新たなイベントや販売機会の創出に取り組み、業績の回復に努めていきます。

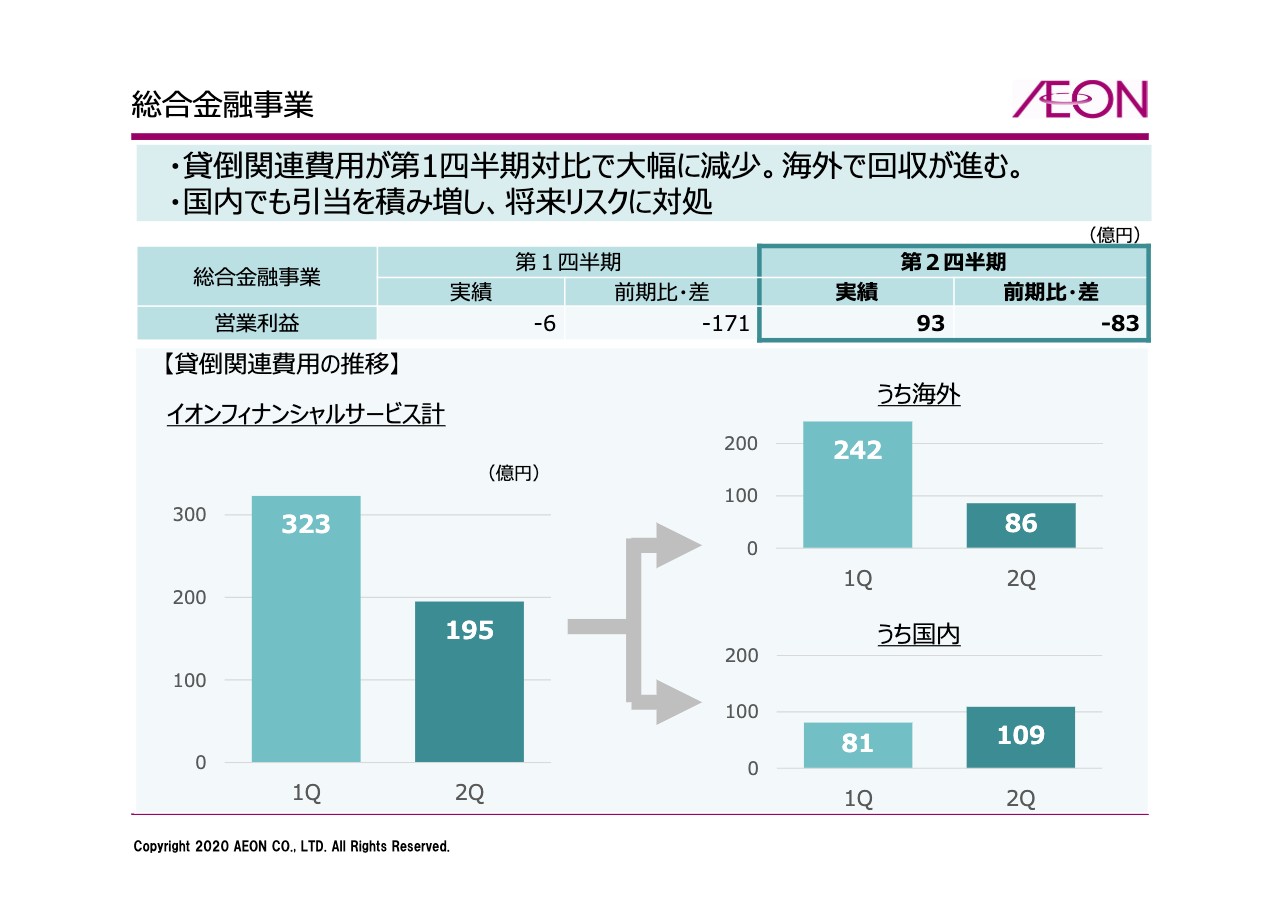

総合金融事業

総合金融事業の状況ですが、第1四半期の赤字から第2四半期は黒字に転じ、減益幅も大きく縮小しています。第1四半期と比較して、貸倒関連費用が大きく減少したことが改善の大きな要因となっています。

スライドの棒グラフは、イオンフィナンシャルサービスの貸倒関連費用について、第1四半期と第2四半期の実績を比較しています。イオンフィナンシャルサービスの合計は323億円から195億円となり、128億円の減少となりました。

特に海外においては現地中央銀行などの方針に従って返済猶予を実施し、第1四半期を中心に貸倒引当金の積み増しを行っています。その後、活動制限の緩和を踏まえて回収活動を推進した結果、それらの回収が順調に進み、第2四半期には貸倒関連費用が大幅に減少しました。

国内においては将来リスクを慎重に検討した結果、第1四半期の81億円から28億円の増加となっていますが、海外での費用減によりトータルでは大きな減少となりました。国内外において現時点で想定されうる将来リスクへの対応はできていますので、今後は回収を着実に進め、さらなる業績の回復に努めていきます。

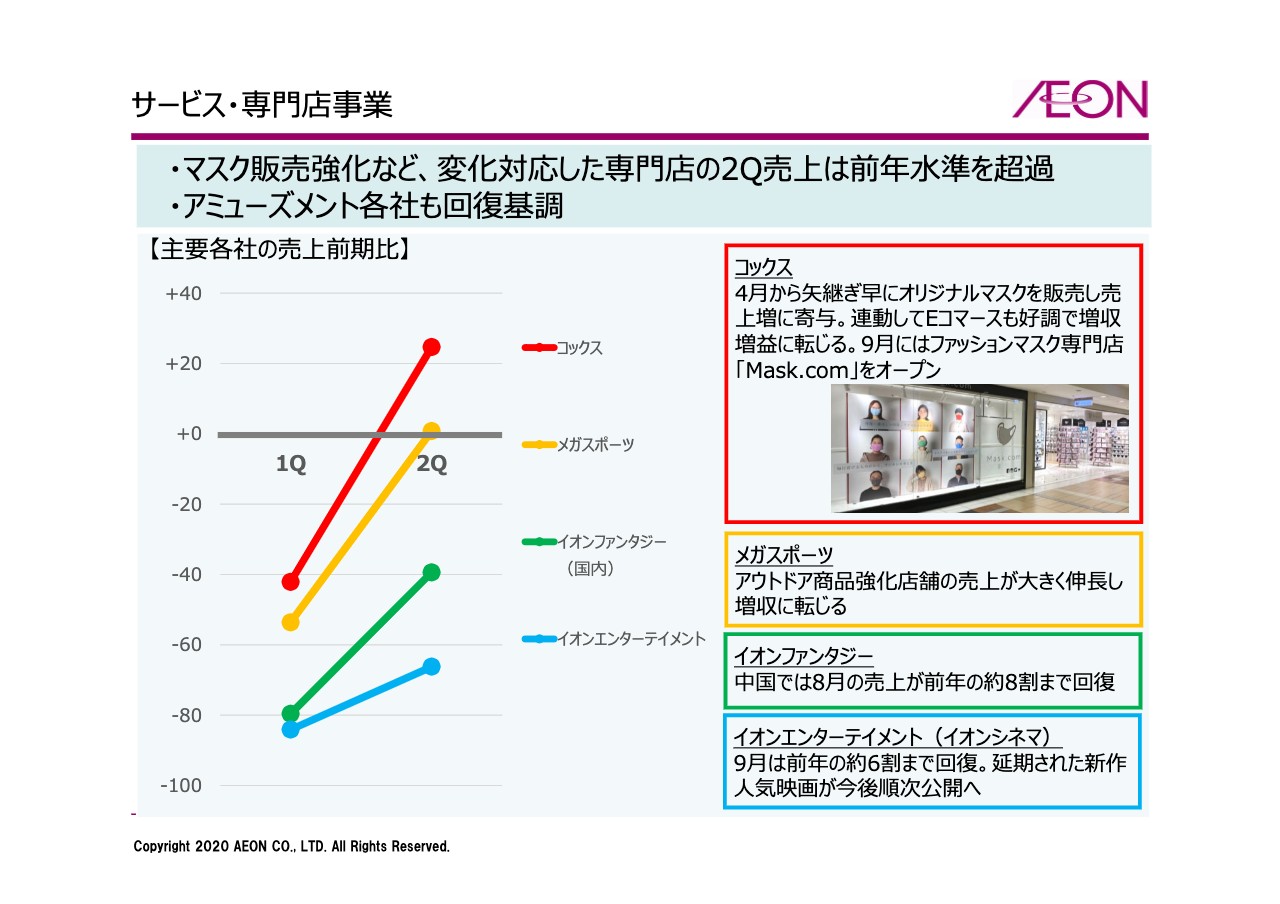

サービス・専門店事業

サービス・専門店事業の状況です。衣料品専門店のコックスはお客さまの変化に即座に対応し、マスクのネット予約を早期から受付け、お客さまの支持を非常に大きく受けることになりました。

リアル店舗の売上減少をカバーするだけでなく、こちらをきっかけにしてコックスのEコマース売上も大きく伸長しています。結果、第1四半期から一転し、第2四半期の3ヶ月は増収増益となりました。

スポーツ店専門事業のメガスポーツも3密回避で人気のアウトドア用品を強化し、第2四半期は前年水準をクリアしています。

一方で、アミューズメント事業のイオンファンタジーや、シネマ事業のイオンエンターテイメントはまだ回復の途上にありますが、例えばイオンシネマでは1日映画見放題のワンデーパスポートの販売など、Withコロナでの売上拡大に取り組んでいます。

イオンシネマの売上を月次で見ると、7月時点では前年の30パーセントでしたが、8月は42パーセント、9月は63パーセントと、月を追うごとに回復度合いが進んでいます。今後、延期されていた人気映画が順次公開されることやドライブインシアターの拡大強化などにより、さらなる回復を期待しています。

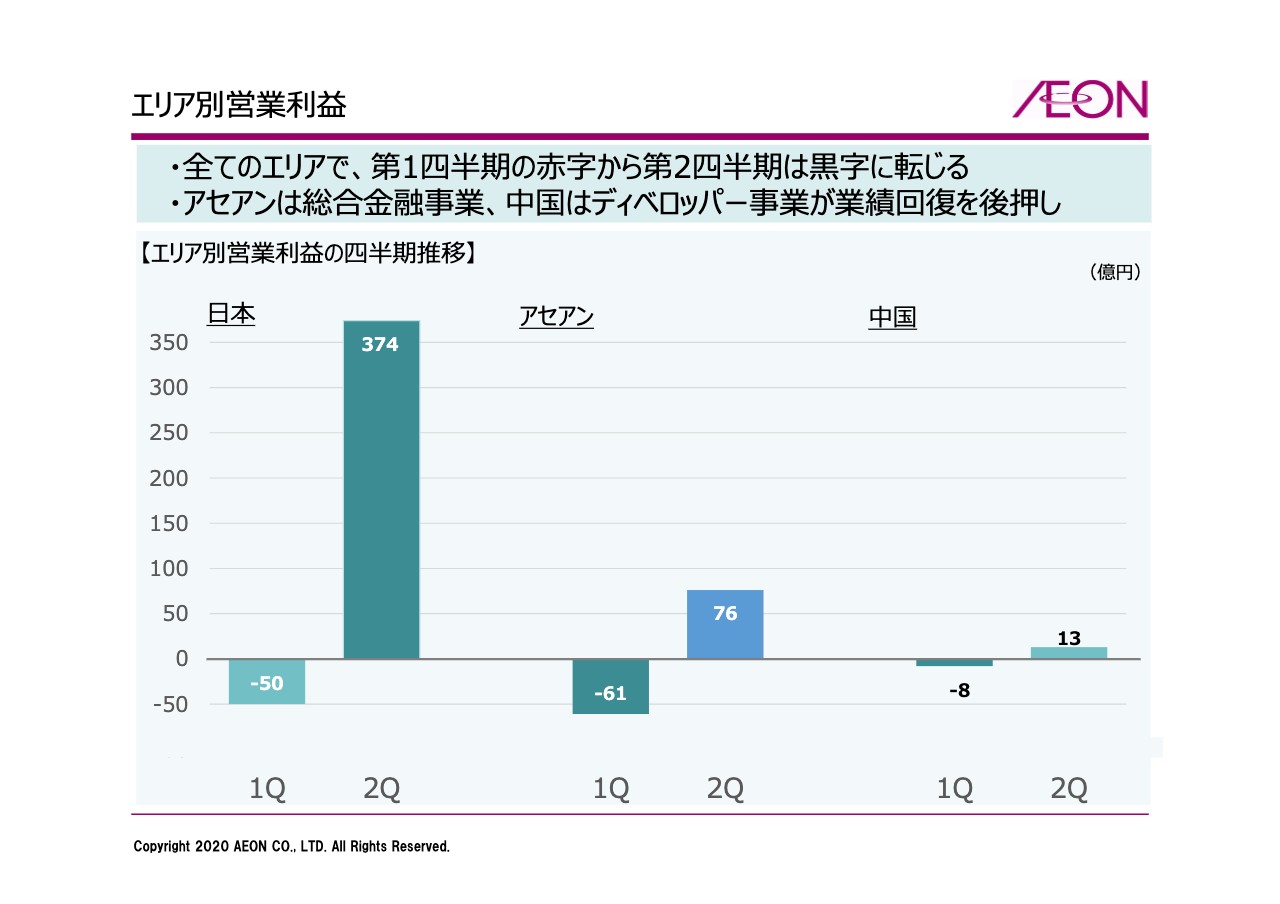

エリア別営業利益

エリア別の営業利益の四半期推移です。日本の第1四半期は50億円の赤字でしたが、先ほどご説明したとおり第2四半期はSMやドラッグストアの好調に加え、GMSやディベロッパー事業の業績回復により、374億円の黒字にまで回復しています。

アセアンでは総合金融において貸倒関連費用が縮小したことにより、この第2四半期は営業利益が76億円で、昨年から増益となっています。

中国ではディベロッパー事業の営業再開と売上回復により、こちらも第1四半期の赤字から黒字に回復しました。国により感染の状況は異なるため依然として注意が必要ではありますが、万全な防疫体制を引きながら、すべての展開エリアにおいてさらなる業績回復に取り組んでいきます。

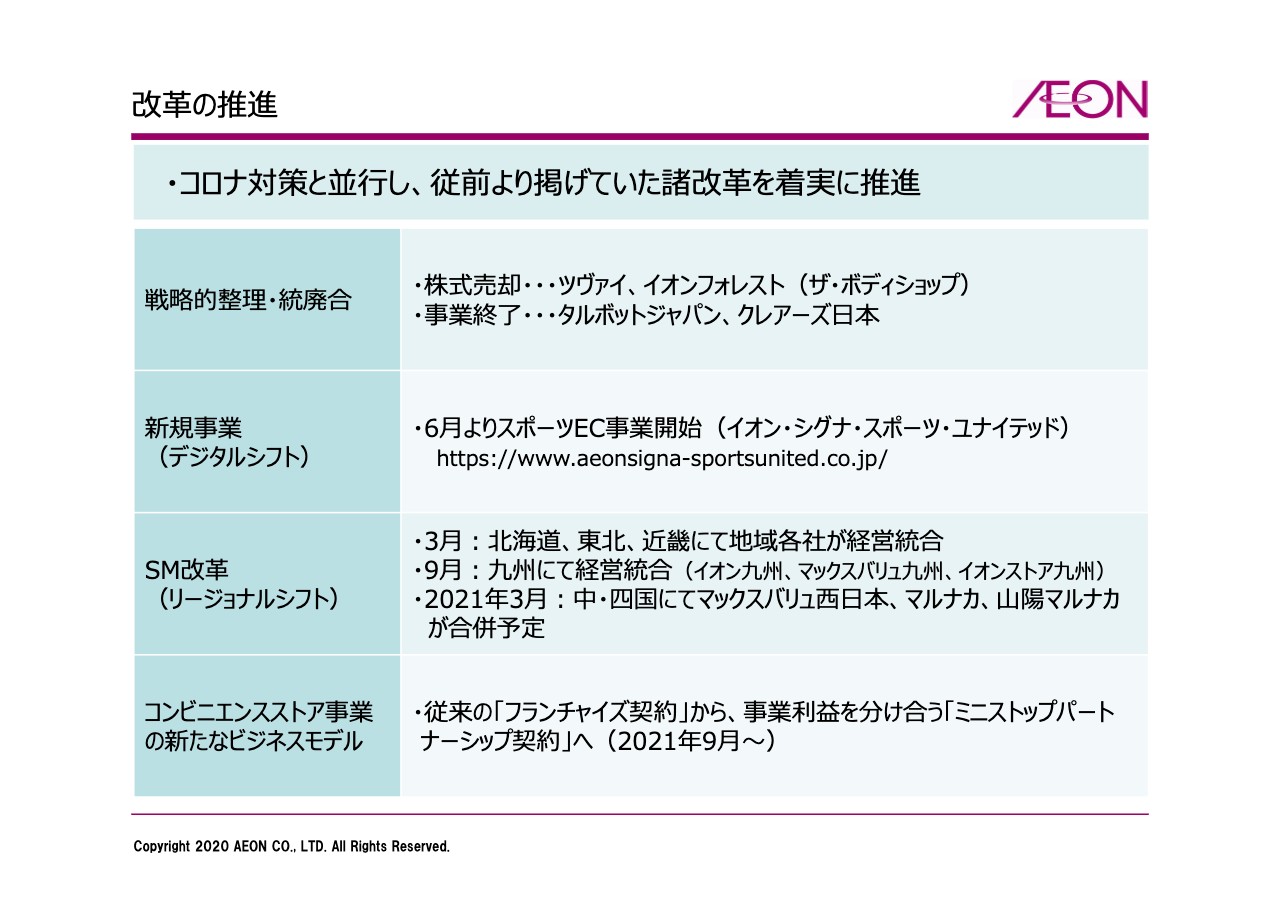

改革の推進

この上半期はコロナ対策が最重要課題ではありましたが、一方で従前より取り組んでいた改革も確実に推進しています。11ページは今年度に入ってから決定、実施した主な事柄をまとめていますので、参考までにご覧いただければ幸いです。

コンビニエンスストア事業のミニストップは新たなビジネスモデルの構築を目指し、順次事業利益を加盟店と分け合う「ミニストップパートナーシップ契約」に切り替えることを先日発表しています。

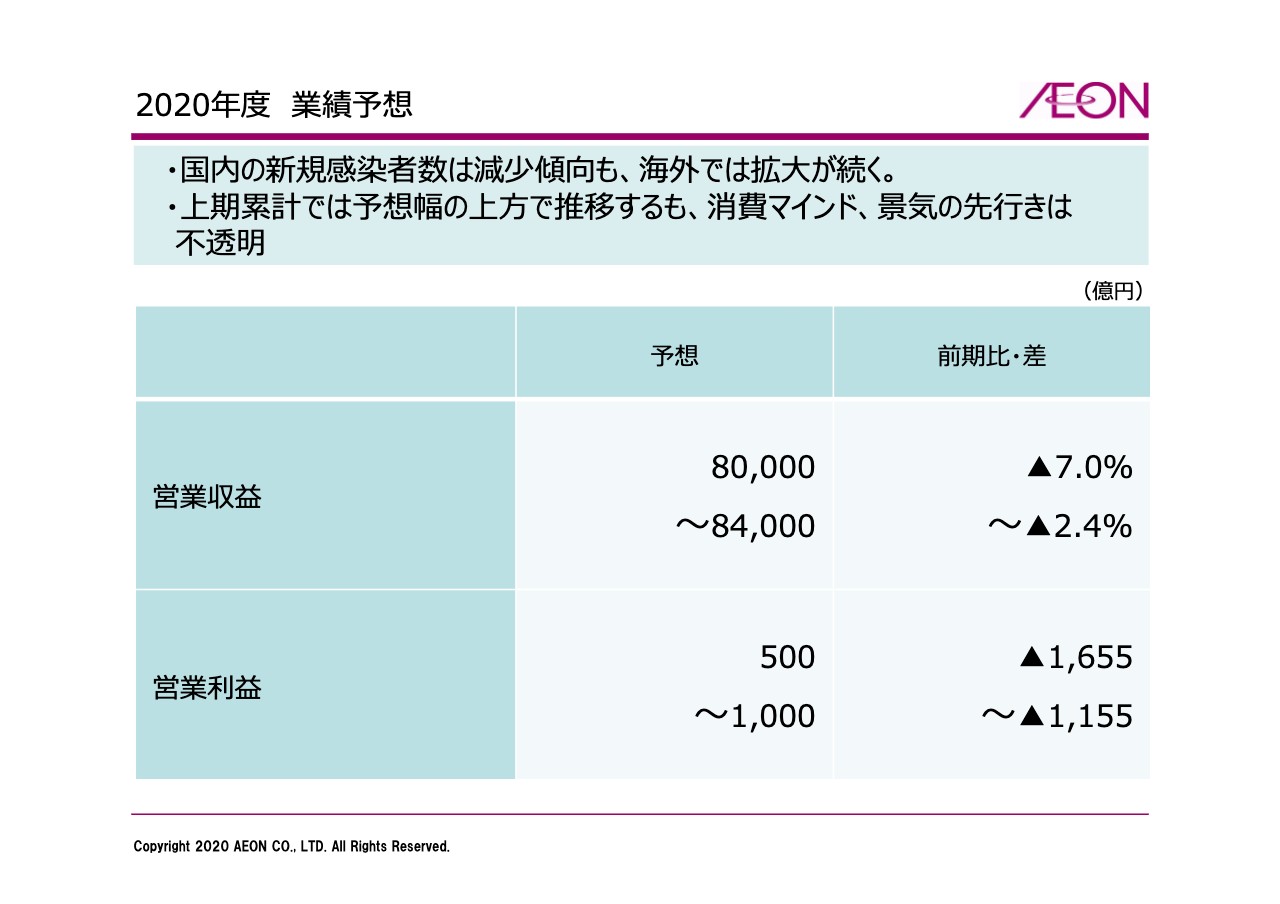

2020年度 業績予想

最後に、今期の業績予想についてご説明します。今回、期初に公表した業績予想に変更はありません。日本では、7月、8月の感染再拡大後は新規感染者数が減少傾向にはありますが、インフルエンザが流行する冬を迎えるにあたり、今後も予断を許さない状況です。世界的にも新規感染者数の拡大が止まっているわけではありません。

本日ご説明のとおり業績は回復基調ではありますが、年間のうちで最も大きな利益を稼ぐ第4四半期次第で通期の業績が大きく変動することを鑑み、現時点では当初の予想を据え置きとします。

引き続き、お客さまとみなさま、従業員の安全を最優先とし、お客さまの変化するニーズに対応した新しい取り組みを推進することで業績の維持向上に取り組んでいきます。

イオンの基本理念

今後もイオンは絶えず革新し続ける企業集団として、「お客さま第一」を実践していきます。私からの説明は以上です。

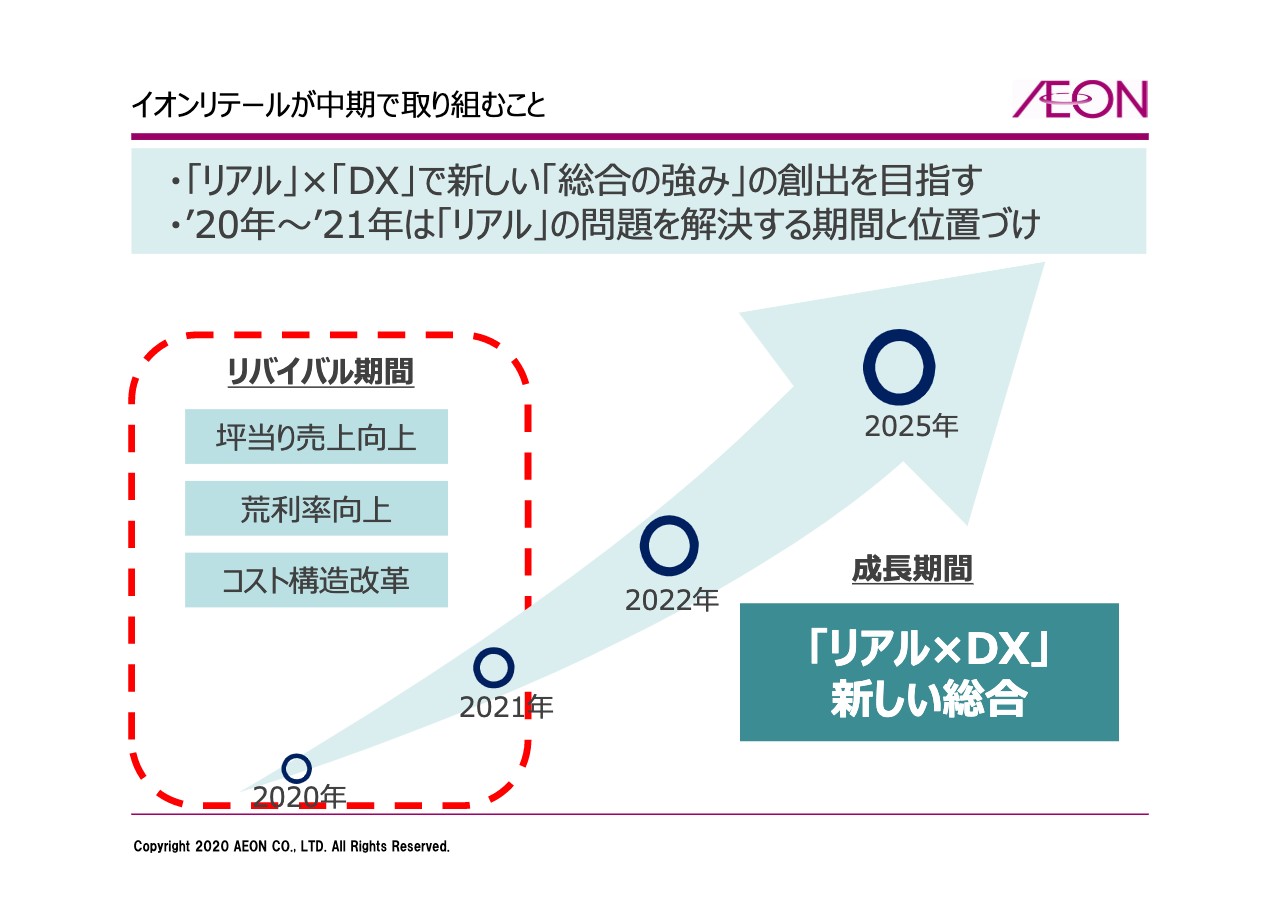

イオンリテールが中期で取り組むこと

井出武美氏:イオンリテールの井出です。よろしくお願いいたします。イオンリテールの上期概況ならびにGMS改革の進捗についてお話しします。

はじめに、イオンリテールが2025年までに目指していることについてご説明します。昨年、イオンリテールの中期計画を掲げました。我々が持ついくつかの「リアル」の強みとデジタルを組み合わせた新しい価値、「総合の強み」を創り上げ、成長していくための計画です。

鍵になるのがデジタルトランスフォーメーションです。取り組みの方向性は3つあります。1つ目は収益機会の創出で、ネットスーパーやEコマース領域で成長機会を捉えていきます。2つ目は生産性改善で、デジタル化による省人化、省力化、省スペース化を実現し、合わせてお客さま満足と従業員満足を高めていきます。

3つ目は組織の機動力向上です。先行きが不透明な時代、スピードを持って意思決定していくことが必要です。お客さまとの接点である現場での観察分析判断をスピードを上げて実行することが重要であると考えています。

その実現のため、デジタルによるマネジメント改革についても進めていかなければなりませんので、2020年度および2021年度は根本的な問題改革に正面から着手し、新たな成長へ向けて土台を作る期間としてリバイバルプランを進めています。

特に収益構造において、坪当り売上、荒利益率、コスト構造の問題について真っ先に手を打つことを決め、解決を進めていきます。

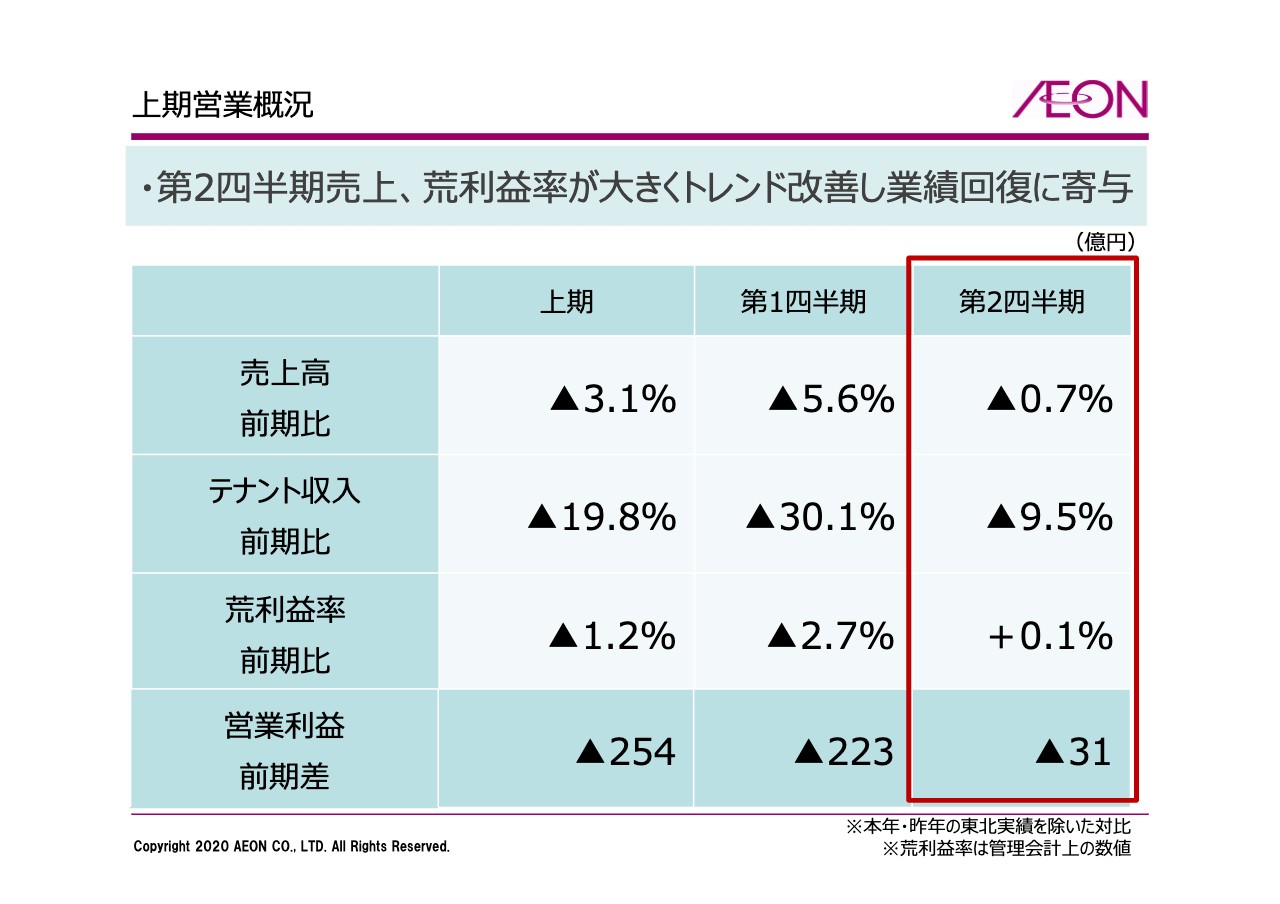

上期営業概況①

上期の概況についてご説明します。上期の売上は前期より3.1パーセントのマイナスでした。コロナの第1波があった第1四半期は外出自粛や専門店ゾーン休業により、前期から5.6パーセント落ち込みました。

しかし、新しい生活様式への対応を進めたことで6月以降は数値が改善し、第2四半期の売上前期比はマイナス0.7パーセントと、ほぼ前期同様の進捗となっています。

また、私たちの事業はお客さまのライフラインとして緊急事態宣言下でも営業を続けてきました。その結果、食品においては上期の当初計画を超過達成できました。荒利益率については、上期は前期より1.2パーセントのマイナスとなりました。

第1四半期は不要不急の外出や買い物が制限されたことで、特に衣料品、住居、余暇商品が落ち込み、前期差マイナス2.7パーセントとなりました。一方、第2四半期は売上が回復したことや、第1四半期に在庫の適正化を行ったことにより、前期差プラス0.1パーセントと改善が進みました。

粗利益率向上に向けての基盤ができたと考えています。経費については、年初より進めていたリバイバルプランが計画どおり進捗し、前期より4.6パーセント削減しました。結果、上期の営業利益は上期前期と比べ減益となっていますが、第2四半期については前期差マイナス31億円まで回復してきました。

上期営業概況②

回復要因の1つとして「新型コロナウイルス防疫プロトコル」を策定し、具体的な防疫対策を実行することで、お客さまに安心して買い物していただける環境をグループ全体でいち早く取り組んだことと考えています。

飛沫防止のためのアクリルボード設置や、ソーシャルディスタンスを確保するためのレジ、エスカレーターの足型設置をはじめ、従業員の休憩室や後方施設などの防疫対策も実施しました。

また、それらの取り組みをよりご理解いただくため、メッセージを込めて折り込みチラシも配布しました。この取り組みの成果が、第2四半期より客数と売上が復調したことにつながっていると捉えています。

足元の10月の数字も確実に回復基調にあります。下期は上期に実行した取り組みを継続するとともに、新しい生活様式への対応をさらに進め、これからも地域社会のライフラインとして地域のみなさまとともに進んでいきたいと思っています。

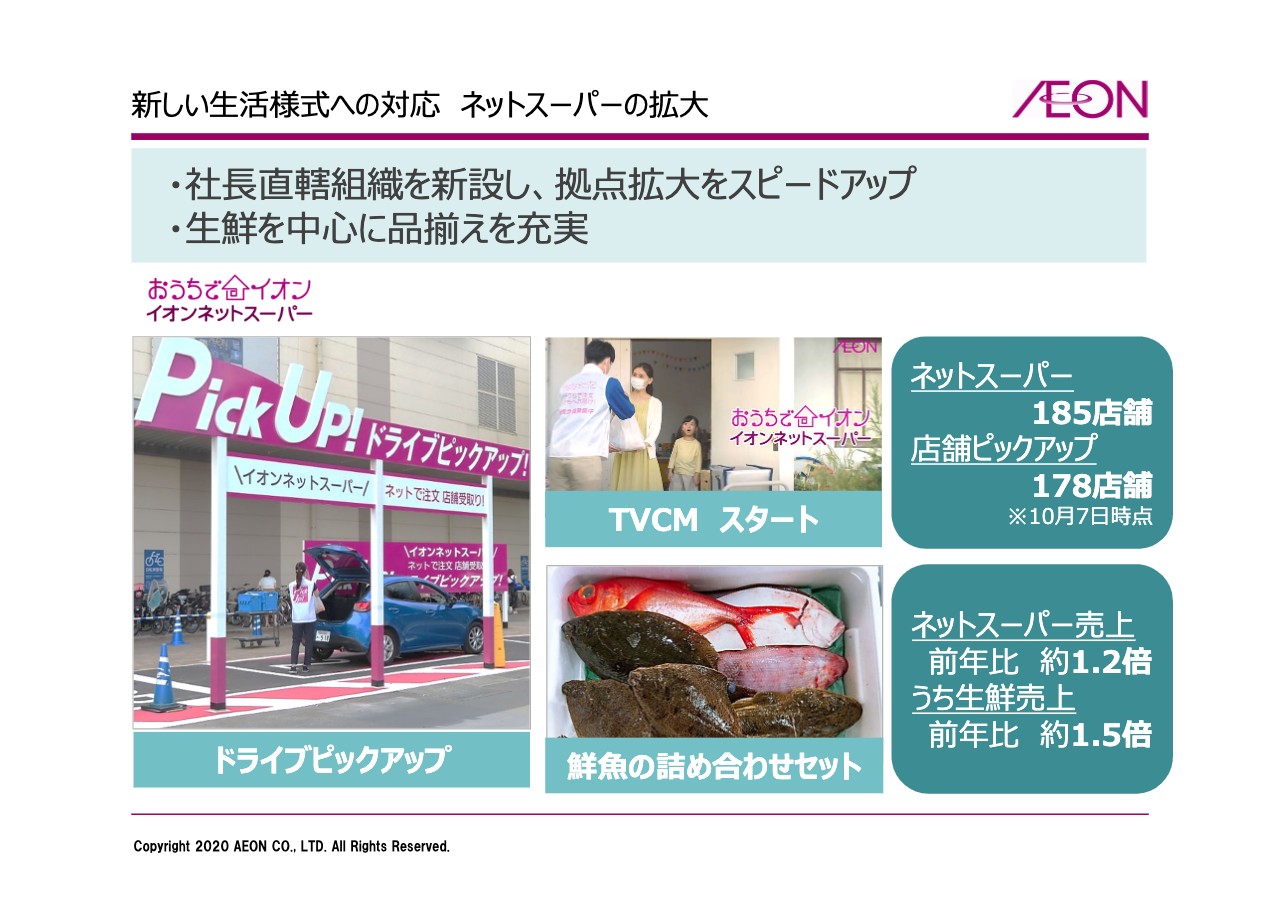

新しい生活様式への対応 ネットスーパーの拡大

上期に取り組んだいくつかの事例についてご紹介します。まずコロナ禍においてネットスーパーの需要が一気に拡大しました。ネットスーパーの成長を加速させるとともに利便性をさらに高めるため、6月に私の直轄組織としてネットスーパー本部を新設し、店舗数やピックアップ拠点の拡大などスピードを上げて取り組んでいます。

現在、店舗数は185店舗に達し、今年の12月までに197店舗へ拡大する予定です。ピックアップ拠点についても同様に拡大していきます。

店舗ピックアップは現在178店舗で実施しています。お客さまが商品を駐車場や店頭で受け取るため、買い物時間の短縮や、レジで待つ手間、接触機会を減らすことができ、お客さまの利用が大きく増えています。

9月10日には東久留米店で専用レーンやインターホンなどを備えたドライブスルー方式のピックアップを正式にスタートしています。同時に、品揃えについてもお客さまニーズが高まっている生鮮食品を中心に充実を図りました。

一例として、水揚げされた魚を新鮮なままお届けする鮮魚の詰め合わせセットや、豊洲市場予約の野菜や果物などが好評です。この取り組みにより、8月度時点でのネットスーパーの売上は前年比で120パーセントまで伸長し、中でも生鮮食品の売上が1.5倍まで上昇する結果となりました。

新しい生活様式への対応 オンラインショップの拡大

オンラインショップについても伸長しています。ランドセルについては、2001年発売開始したトップバリュの24色ランドセルや、2012年に発売を開始した「かるすぽ」など、お客さまからご好評いただいていました。

本年は外出自粛のお子さまと買い物ができないような状況の中、オンラインでの取り扱いを拡大しました。テレビCMを増やしたこともあり、上期のランドセルの売上は108パーセントと好調に推移しています。中でもオンラインの売上は174パーセントと伸長しています。

ギフト需要についても同様に強化を進めています。今年の母の日ギフトの売上については、ネットの売上がリアル店舗の売上を逆転し、母の日ギフトとしても昨年を上回る実績となりました。

新しい生活様式への対応 レジゴー

昨年から導入を進めていた、お客さまご自身が貸出用のスマートフォンで商品バーコードをスキャンし、専用レジで会計する「レジゴー」についてご説明します。「レジゴー」はレジ待ち時間の削減や接触時間の削減が期待できるため、拡大を加速させています。

導入店舗は14店舗となりました。この春オープンしたイオンスタイル有明ガーデンでは、来店された全体の30パーセントのお客さまにご利用いただいています。特にご家族で使用するお客さまが増え、お子さまにも大人気となっており好評です。

レジ人員の省人化も図れ、あるお店のレジの労働時間は約3割削減されて生産性向上にも貢献しています。お客さまがレジ待ち時間を気にすることなく買い物ができ、画面で購入商品の確認ができるため、買い忘れ防止にもつながります。

「レジゴー」を使用した場合、買上点数が約1.2倍まで上がっています。全店舗の導入を計画し、よりお客さまに便利に楽しく買い物していただけるよう機能も進化させていきます。

新しい生活様式への対応 マスク

コロナにおいて新しく生まれた需要としてマスクがあります。従来、H&BCで品揃えしていた風邪や花粉症用のマスクだけでなく、医療のファッションマスクとして、トップバリュの「PEACE FIT 極さらマスク」「レースマスク」などバラエティに富んだ商品開発を進めました。

手芸専門店パンドラハウスでも手作りマスクを販売しました。さまざまなカテゴリーのマスクを集合展開し、マスクショップとして340店舗まで拡大しました。上期のマスクの売上は、全体で100億円の規模まで成長し、下期にも秋冬に適したマスクの販売を予定していますのでご期待いただければと思います。

新しい生活様式への対応 イエナカ需要

イエナカ需要に対応した商品開発についても進めてきました。23ページはホームコーディで販売した開発商品の一例ですが、ご家庭で1つの鍋で2つのスープを楽しめる「2色鍋」、在宅ワークに便利なUSBコネクタが付いた「高脚こたつ」です。

特にこちらのこたつはネット上で話題となり、Twitterのトレンドにも入りました。このようなイエナカ需要を捉えた商品については順調に推移し、大変ご好評いただいています。

新しい生活様式への対応 ヘルス&ウエルネス

また、ヘルス&ウエルネス需要に対応した売り場も拡大しています。特にスポーツ需要は、免疫力向上、健康の観点から、コロナ禍においてお客さまニーズがさらに高まっています。

歩く、走る、フィットネスという3つの活動を通じて健康促進をお手伝いし、衣料品だけでなく、ヨガマット、シューズなど総合的なウエルネス商品や、情報を提供するショップとして「スポージアム」の展開を加速させています。すでに全店舗の導入が終了し、売上高は8月で昨年比154パーセントまで伸長しています。

新しい生活様式への対応 ヘルス&ウエルネス

売り場だけではなく、個々の商品でもより機能を追求して進化させています。トップバリュ「BODY SWITCH」は、日常およびスポーツシーンでも使用できる機能性インナーです。動きやすさ、使いやすさ、シルエットを追求し、速乾性、吸湿性、保温性も兼ね備えた商品となっています。

また、トップバリュセレクトの「セリアント」は、一般医療機器登録を行った疲労回復ウェアです。チタン、アルミなど13種類の鉱石が練り込まれた素材「セリアント」を国内PBで初めて使用したウェアです。

就寝中や日中にも継続的に着用することで、疲労回復や血行促進などの効果が期待できます。「セリアント」は、8月で昨年比230パーセントまで伸長しています。引き続き機能性の高い商品開発を進めていきます。

新しい生活様式への対応 サステナブル①

サステナブルな意識の高まりについても対応を進めています。「SELF+SERVICE」は、エシカルをコンセプトとして開発されたアパレルブランドです。オーガニックコットンなど天然素材をベースとした商品開発を広げることで、生活の中で環境保全や社会貢献ができることを掲げており、現在270店舗まで拡大しています。

ビューティーの分野で、「イヴ・ロシェ」は90ヶ国、6,700店舗以上を展開するフランスのボタニカルビューティーケアブランドですが、昨年8月より日本で初めてイオングループで独占販売しています。

天然由来の原料にこだわった高品質かつ毎日使える手頃な価格帯のブランドとして、現在193店舗で取り扱っており、今後も展開を拡大していきます。合わせて、この秋の商品ラインナップもさらに拡大し充実させていきます。

新しい生活様式への対応 サステナブル②

レジ袋の削減についてもいち早く取り組んでいます。今年度、7月1日よりレジ袋の有料化が法律で義務化されましたが、イオンでは4月1日より直営全売り場でレジ袋の無料配布を終了し、再生プラスチック素材を使ったマイバックの利用を推進しました。

多くのお客さまにご協力いただき、8月時点でレジ袋辞退率は88.8パーセントまで上がっています。今後もこのようなお客さまの新しい生活様式への対応を、スピードをもって取り組んでいきたいと思います。以上が上期の概況と、一部ではありますが取り組みの事例です。

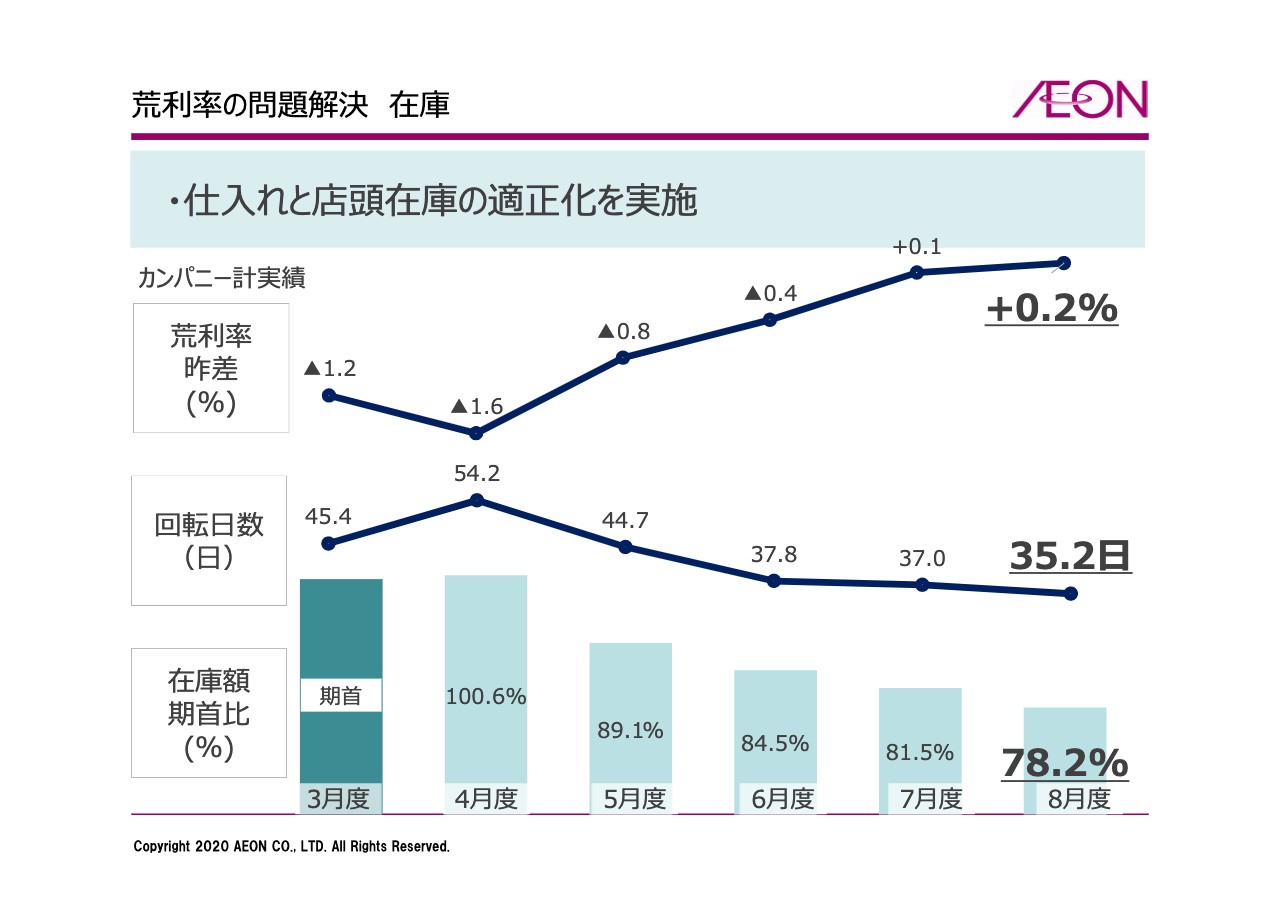

荒利率の問題解決 在庫

最後に、リバイバルプランの進捗についてご説明します。先ほどお伝えしたとおり、2020年度は根本的な問題解決に正面から着手し、新たな成長への土台を作る年度と位置づけていますので、その主だった取り組みについてご説明します。

1つ目は、衣料ラインを中心とした荒利益率の問題解決で、2つ目はコスト構造の問題解決です。荒利益率の問題については、特に衣料ラインの仕入れと店頭在庫の適正化を行いました。

仕入れの適正化においては、SPAを削減すること、1品1品の消化率を上げることを愚直に進め、店頭在庫の適正化についてはコロナ禍より発生した不振在庫の処分を前倒しで実施しました。

その結果、リテール全体の在庫はコロナの影響もあり一時的に増えるものの、その後減少を続け、8月末時点では期首から21.8パーセント減少しました。

回転日数についても10.2日の改善となり、当初2020年度で目標設定した水準をすでに上回る結果となっています。荒利率についても、在庫の減少と在庫回転日数の回転と比例し、7月度以降は昨年と比べ改善する結果となりました。

店舗の作業効率化や商品そのものの鮮度向上、保管するコストの削減など、さまざまな部分でも好影響につながっています。

荒利率の問題解決 トップバリュ拡大

食品についてはコロナ禍で売上荒利が伸長していますが、こちらはトップバリュを中心に新しい需要に対応したことが寄与していると考えています。

外出自粛が制限される中、サーモンやビーフなどのご馳走商品を訴求し外出需要を取り組んだほか、トップバリュの餃子、チャーハンなど、時短簡便な冷凍食品を拡大して対応してきました。

結果として、トップバリュの売上構成比は上期で食品20パーセントと、昨年度より上昇しています。トップバリュを通じて今後もお客さまが必要とする機能や用途に合わせた商品開発を進めることで、さらに構成比を高め、荒利率向上と独自性を追求します。

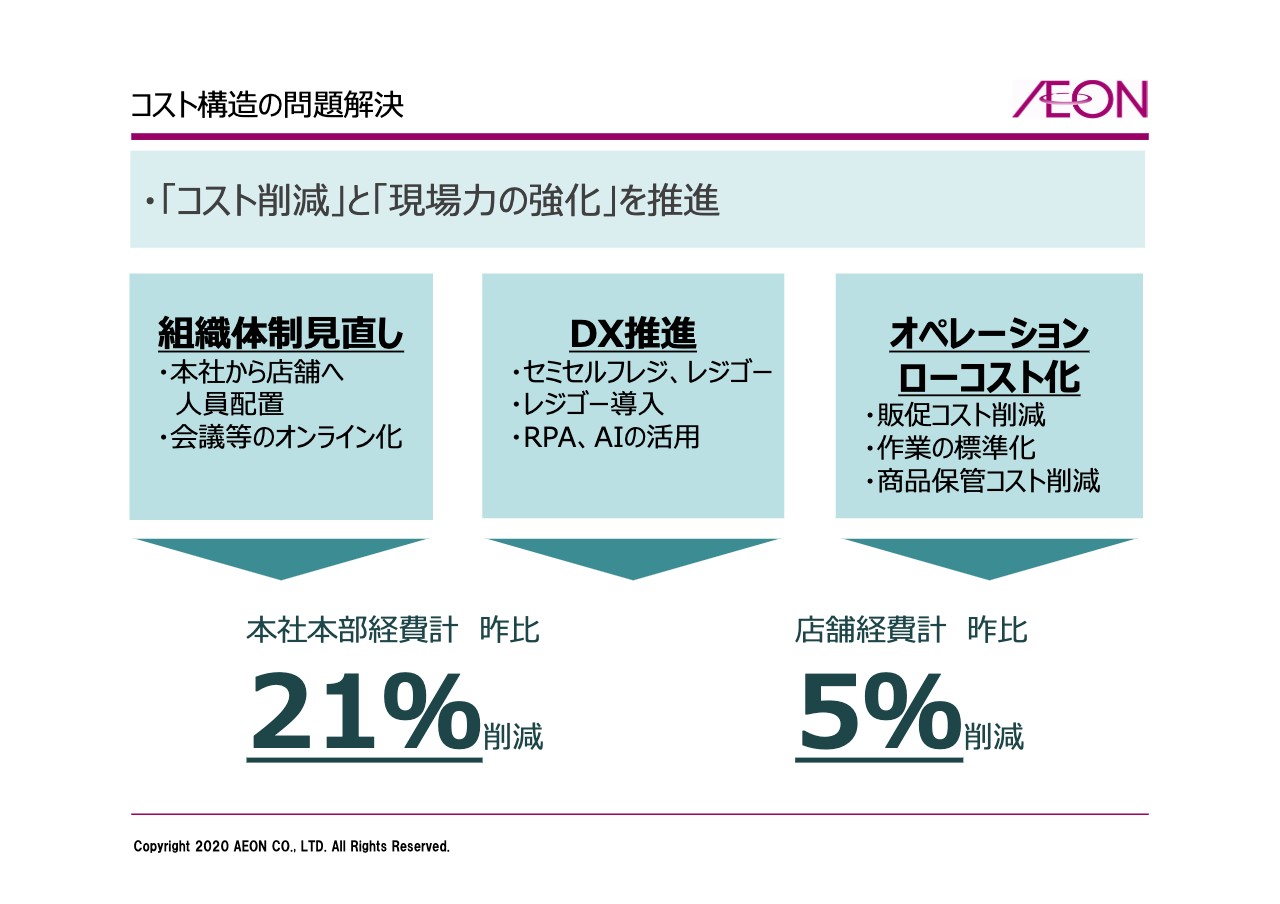

コスト構造の問題解決

コスト構造の問題解決について、3つのことを取り組みました。1つ目は組織体制の見直し、2つ目はデジタルトランスフォーメーションの推進、3つ目はオペレーションのローコスト化です。

組織体制の見直しについては、まず本社、本部要員を店舗へ配置転換し、営業体制を強化しました。合わせて会議や研修、採用など、効率化やオンライン化、必要経費の使用見直し等により、本社本部コストで昨年より21パーセント削減を実現しました。

デジタルトランスフォーメーションについては、RPAやAI化による業務の置き換え、セミセルフレジや無人レジの導入により経費の削減を進めました。

オペレーションコストについては、販促コストの削減や作業の標準化で労働時間が圧縮できたほか、先ほどお伝えした在庫削減における副次効果として、作業時間の削減やレンタル什器、商品保管コストが圧縮できたことが大きな要因となっています。

その結果、店舗のコストについては昨年より5パーセントの削減が実現できました。下期以降もさまざまな部分でさらに推し進め、仕組みとして定着させていきます。

新しい成長を牽引するモデルの推進 イオンスタイル有明ガーデン

現在、実証実験を進めている成長モデルについて、今月よりイオンスタイル有明ガーデンで実験していますのでご説明します。有明は従来のイオンスタイルモデルに加え、デジタルをコンビネーションしたモデルの実験店として位置づけています。

「レジゴー」の展開によるキャッシュレス化、非接触化の推進、デジタルサイネージで商品紹介やメニュー提案、ビデオレールを活用したデジタル販促、カメラとAIを使った店内のお客さま滞在人数の把握、それによる3密防止など、まさにリアルとデジタルを融合させたニューコンビネーションモデルの実験を開始しています。

コロナ禍でより鮮明となったお客さまの生活の変化をしっかりと捉え、商品開発、売り場改質とともにデジタルフォーメーションを駆使し、強みである総合をさらに磨き上げ、成長を加速させたいと思っています。長くなりましたが、これでイオンリテールの説明を終わらせていただきます。ありがとうございました。