SUBARU、1Qは操業停止による生産調整のため大幅な減収減益 今後は緩やかな業績回復の見込み

2020年8月28日 08:48

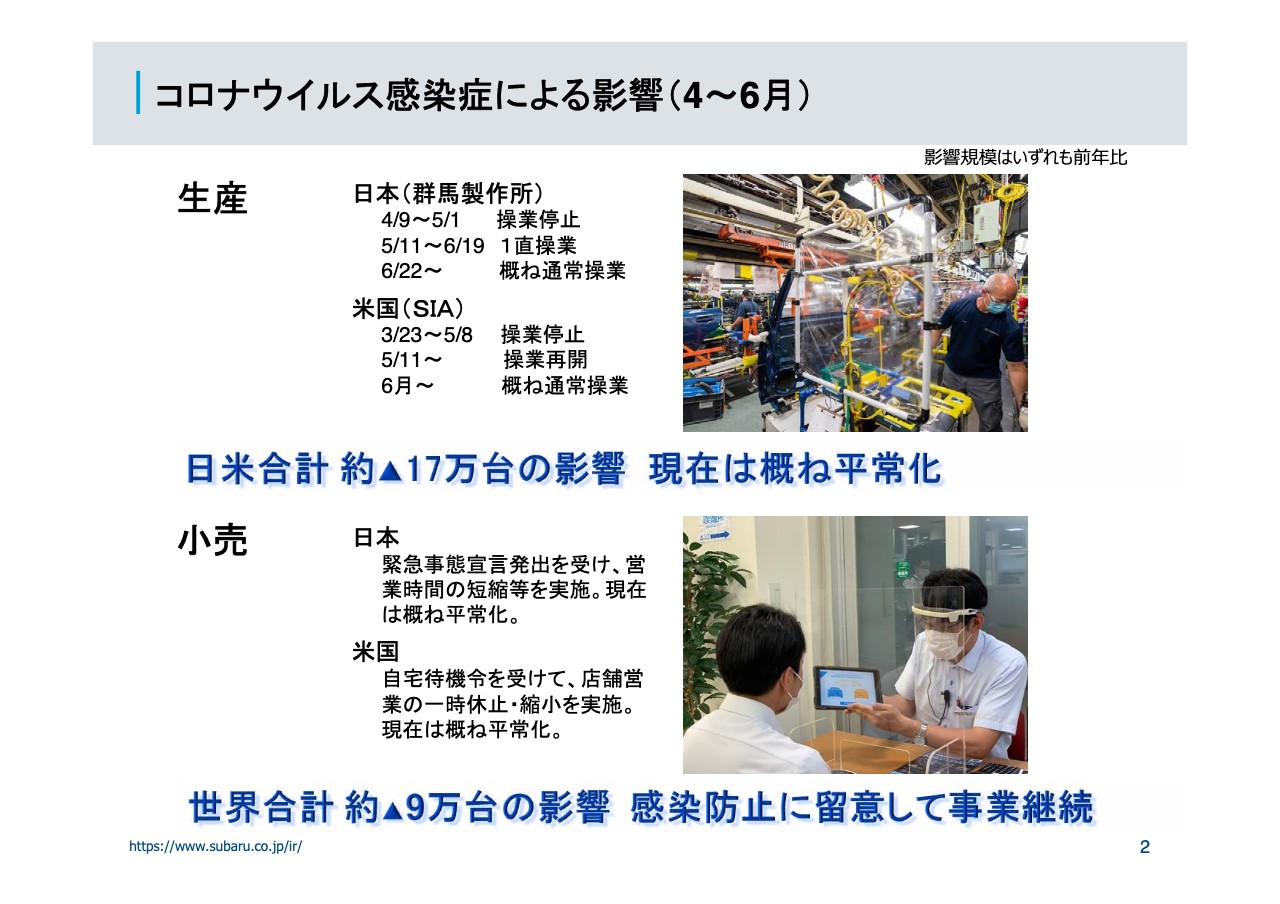

コロナウイルス感染症による影響(4~6月)

中村知美氏:SUBARUの中村です。本日はお忙しい中、当社の第1四半期決算説明会にご参加いただいて誠にありがとうございます。また、平素は当社の事業活動に対しまして多大なるご理解、ご支援を賜り、重ねて御礼いたします。

今回の決算説明会は、前回に引き続いてコロナウイルス感染防止に配慮し、電話会議での開催としました。何卒ご理解賜りたいと存じます。また、コロナの感染再拡大が連日取り上げられていますが、あらためて罹患されたみなさまにお見舞いしますとともに、お亡くなりになられた方々に謹んでお悔やみします。また、全国各地で頻発しました豪雨により被災されたみなさまにもお見舞い申し上げます。

それではまずはじめに、新型コロナによる生産販売への影響についてです。これまでのリリース等でご案内のとおり、新型コロナウイルス感染症により、当社グループの販売、生産は多大な影響を受けました。

生産についてですが、すでにご承知のとおり、3月末から6月にかけて、国内の群馬製作所、それと米国のSIA工場ともに一時操業停止を含む生産調整を行ないました。これは、SIAでは、インディアナ州政府からの感染防止のための自宅待機命令が出たことや、また日米ともに部品供給に制約が生じたこと、そして世界的な需要の急減に対応するためです。

世界生産台数としては、対前年比で、約17万台の減少となりました。写真はSIAでの組み立て台での写真なのですが、5月はこのようにディスタンスを確保するとともに、作業員同士の距離が取れない場合はこの写真のようにビニールでシールドを作るなどして感染防止を図りながら順次生産活動を再開し、現在は日米ともに概ね平常どおりの操業に戻っています。

次に販売についてですが、こちらも生産と同様に営業活動に支障が生じたということです。世界の、こちらは小売の台数です。小売の台数ですが、対前年比で約9万台の減少ということになりました。国内においては約1万5,000台、米国においては約4万6,000台の減少となりました。

こちらの写真は国内販売店の様子ですが、スタッフがフェイスシールドを着用して、また、さらにアクリルの衝立などを設けまして、お客さまとの接触を最小限に留めて活動をしているという状況です。4月から6月のこの期間は、事業面で新型コロナウイルスの影響を大きく受けましたが、足許ではこのように感染防止と事業活動の両立に努めています。また、生産活動が正常化するとともに、徐々にですがお客さまの来店等も戻りつつある状況だということをご報告します。

2021年3月期 第1四半期 業績

このような状況下で、この第1四半期の決算はご覧の結果となりました。詳細は後ほどCFOの岡田からご説明します。連結販売台数は前年同期比で約半減の13万3,000台。売上収益は前年同期比で45パーセント減の4,570億円となりました。

その結果、営業損益は前年同期比1,079億円減少して157億円の損失、当期利益も前年同期比742億円減少して77億円の損失となりました。尚、卸売に相当する連結、こちらの連結販売台数に比べて、先ほどお伝えした小売の販売台数の減少幅が小さいのは、我々の工場が止まると先に影響を受けるのが卸売で、小売は当然のことながら店頭在庫等でしばらくの間販売が続けられるため、そのような差が生じていると捉えていただきたいと思います。

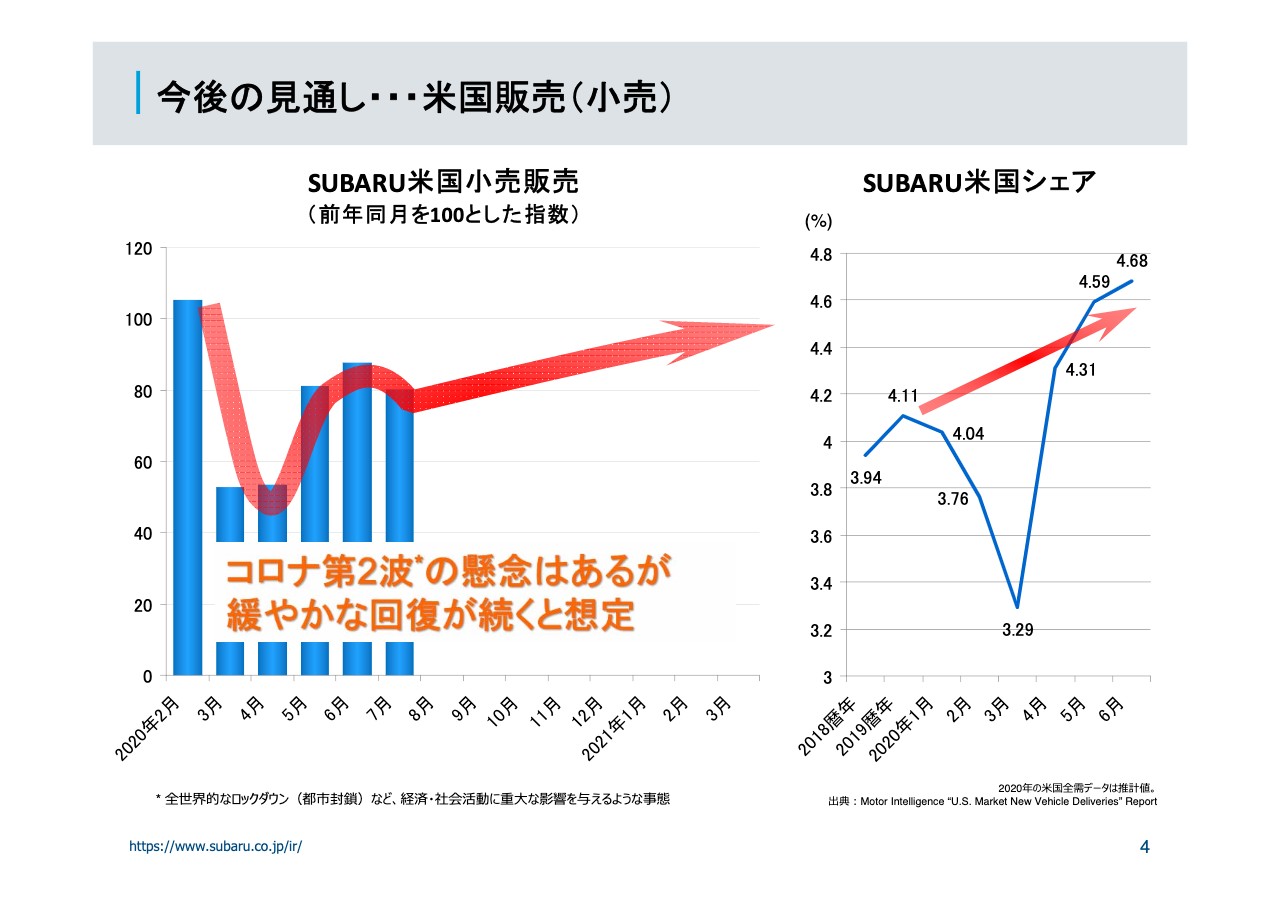

今後の見通し・・・米国販売(小売)

続いて、今後の見通しです。これからの新型コロナウイルス第2波の懸念は拭えないものの、3月から4月に起きたような全世界的なロックダウンのような状況は発生しないという前提のもと、当社の世界販売の7割を占める米国市場については、2020年、暦年ですが、だいたい59万から60万台まで持っていきたいと考えています。これは対前年比でいうと、暦年ベースで前年比85パーセントレベルになります。そして、2021年もこのイメージ図のとおり緩やかな回復傾向が続くと見ています。また、全体の米国需要が大きく縮小している中で、右のグラフですが、SUBARUのマーケットシェアは相対的に上がっており、5月、6月と過去最高を更新するなど、健闘している状況にあると言えます。

他銘柄では、フリートの販売の落ち込みが激しいと言われていますが、もともとSUBARUはフリートの比率が非常に低いという強みがこのような結果に現れているのではないかと考えています。

2021年3月期 通期計画

次のページです。続いて通期の計画になります。繰り返しになりますが、コロナウイルス感染症の終息時期ですとか、経済、社会活動に与える影響、消費者心理の動向など、先行きを明確に見通すことは難しいわけなのですが、今申し上げました米国市場に加えて、日本をはじめとする各国市場の動向を現時点で可能な範囲で予測し、と言いますか「ここまでやろう」というような考えも含めてですが、2021年度3月期の業績見通しをこのように立てました。連結販売台数については、前年比12.9パーセント減の90万台を見込みます。売上収益は同13.3パーセント減の2兆9,000億円。営業利益は62パーセント減の800億円。当期利益は60.7パーセント減の600億円で計画しました。

以上のとおり、販売台数、売上収益、各利益ともに前年比マイナスとなる見通しですが、単なる通常の、というか、予算の積み上げではなく、先ほどお伝えしましたが、経営として「ここまでやりたい」という意志も込めて、為替レート1ドル105円を前提に営業利益800億円を計画しました。

また、今回の通期計画では、社内の資産に基づく数字ではありますが、先ほどのとおり不確定な要素が非常に多く、例年のように市場別の販売計画をご説明し、前年との差異の理由などは精緻に分析、説明できるものでないことをご理解いただきますようをお願いします。

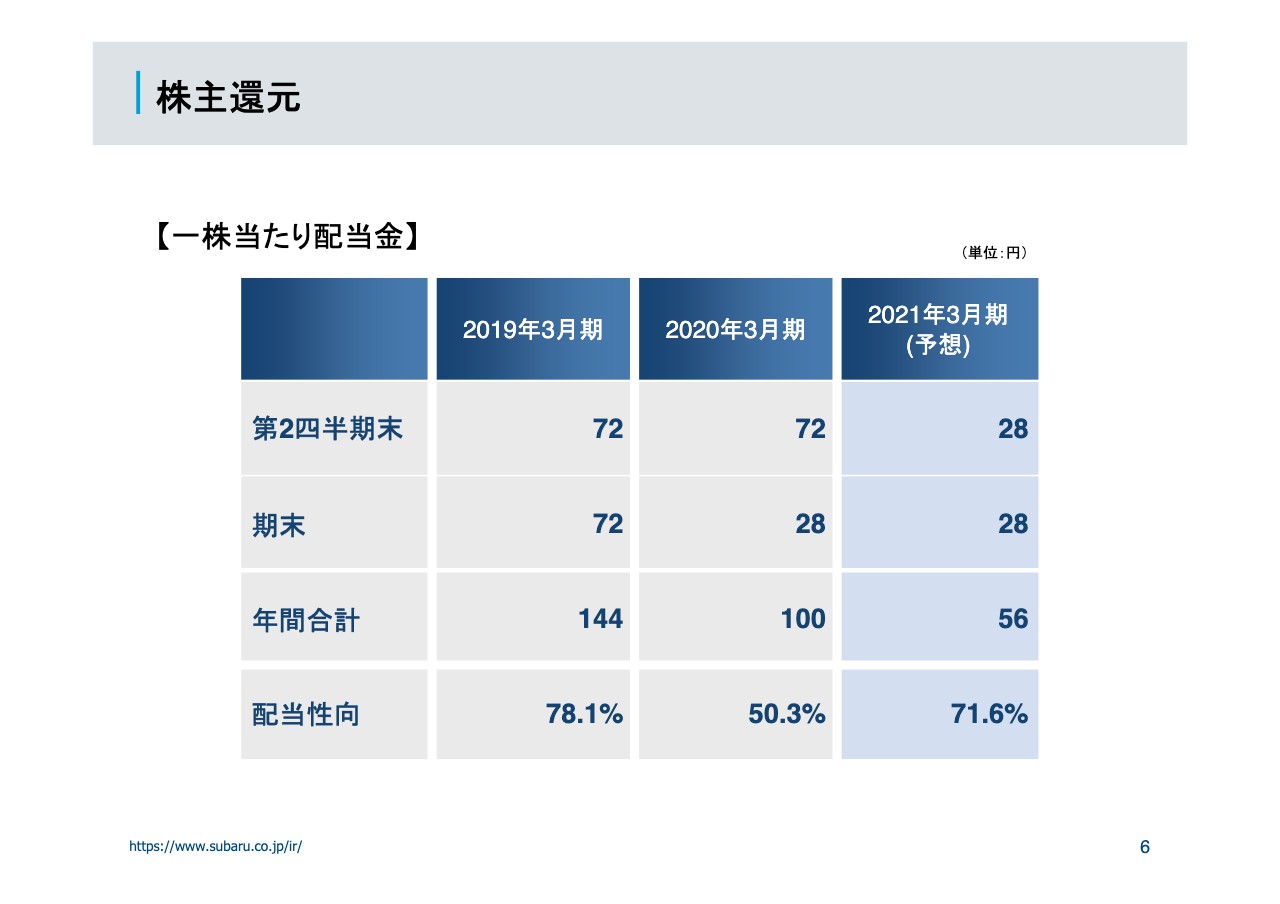

株主還元

最後のページです。この収益計画に基づいた今期の配当金についてですが、中間配当で28円、期末の配当で28円。年間合計で56円を予定させていただきました。2年連続の減配となりますが、新型コロナにより事業環境の先行きがまだまだ不透明であり、今後の資金需要などを含めて総合的に検討した結果、不測の事態に備える意味からも、手元資金を確保しておきたいということをベースに考えた次第です。

説明は以上となるのですが、最後に今月の20日には国内で待望の新型車である、また、国内のSUBARUの販売のフラッグシップでもある新型レヴォーグの先行予約を開始します。今年後半には正式な発表、発売の予定ですので、ぜひご期待いただきたいと思います。

引き続き感染予防対策をしっかり行ない、お客さま、従業員、そしてその家族、お取引先さまなど、関係者のみなさまの安全を最優先にしつつ、本日公表しました通期計画の実現に向けて全社一丸となって取り組んでいきたいと思っています。これからもご支援のほどよろしくお願いします。私からは以上となります。

第1四半期 実績 連結完成車販売台数(市場別)

岡田稔明氏:SUBARUの岡田です。それではまず、第1四半期の実績からご説明します。先ほど社長の中村からも説明がありましたが、新型コロナウイルス感染症の拡大によって多大な影響を受けた結果となりました。

まずはじめに、連結販売台数についてです。市場別台数は表のとおりなのですが、中国を除きほぼ大きなマイナスということで、海外市場は前年同期比11万4,800台の減となる11万4,500台。国内市場は前年同期比1万4,700台の減となる1万8,600台となりました。合計ではほぼ半減の12万9,500台の減となる13万3,100台となりました。

第1四半期 実績 連結完成車販売台数・生産台数

続きまして、生産台数についてご説明します。米国生産拠点のSIAでは3月23日から国内の群馬製作所では4月9日から、生産活動を一時停止しました。日米ともに5月11日から操業を再開しましたが、サプライチェーンおよび各市場における販売活動への影響が続いたことから、SIAでは5月末まで、国内では6月19日まで生産調整を実施しました結果、生産台数の合計は表のとおりなのですが、前年同期比16万9,600台の減となる9万2,200台ということになりました。

第1四半期 実績 連結業績

続きまして、連結業績についてです。売上収益は自動車販売台数の減少などによる売上構成差等の悪化、3,502億円、これを主因として、前年同期比3,764億円の減収となる4,570億円となりました。

営業利益についても自動車販売台数の減少などによる売上構成差等の悪化を主因として、前年同期比1,079億円の減益となる157億円の損失、税引前利益は1,001億円の減益となる107億円の損失となりました。親会社の所有者に帰属する当期利益は742億円の減益となる77億円の損失です。

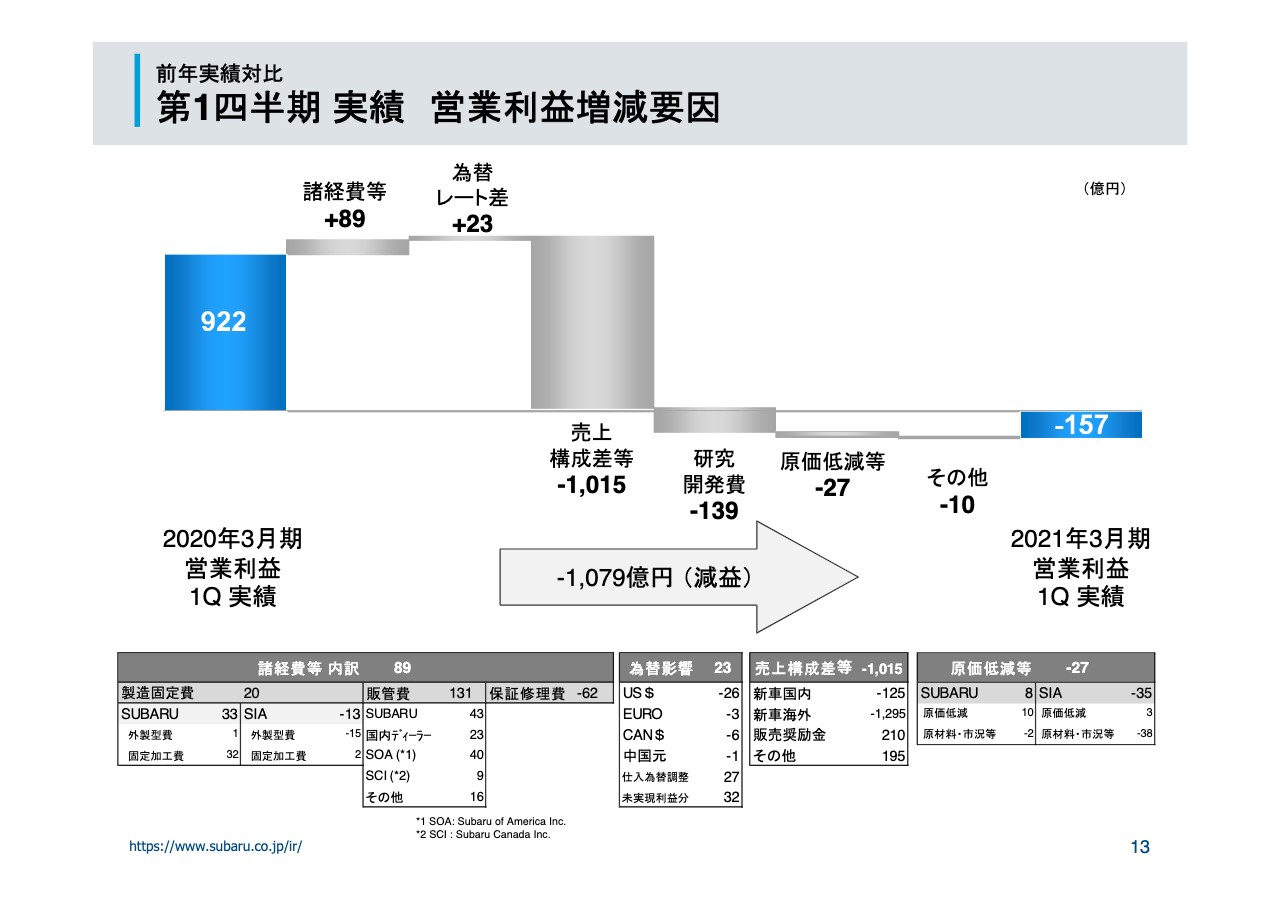

前年実績対比 第1四半期 実績 営業利益増減要因

続きまして、前年実績対比の営業利益増減要因です。新型コロナウイルス感染症の拡大による影響で売上構成差等が大きな減益要因となりました。販売奨励金の減少に加えて在庫が大幅に減少したことによる未実現利益調整もあり、この2点が増益方向の要因となったものの、新車販売、部品、中古車、フリート等の減少による影響が非常に大きく、売上構成差等で1,015億円のマイナスとなる大きな減益要因となりました。尚、米国の販売奨励金については、前年同期の1,750ドルから150ドル減となる台あたり1,600ドルとなり、奨励金の総額としては185億円の削減となりました。

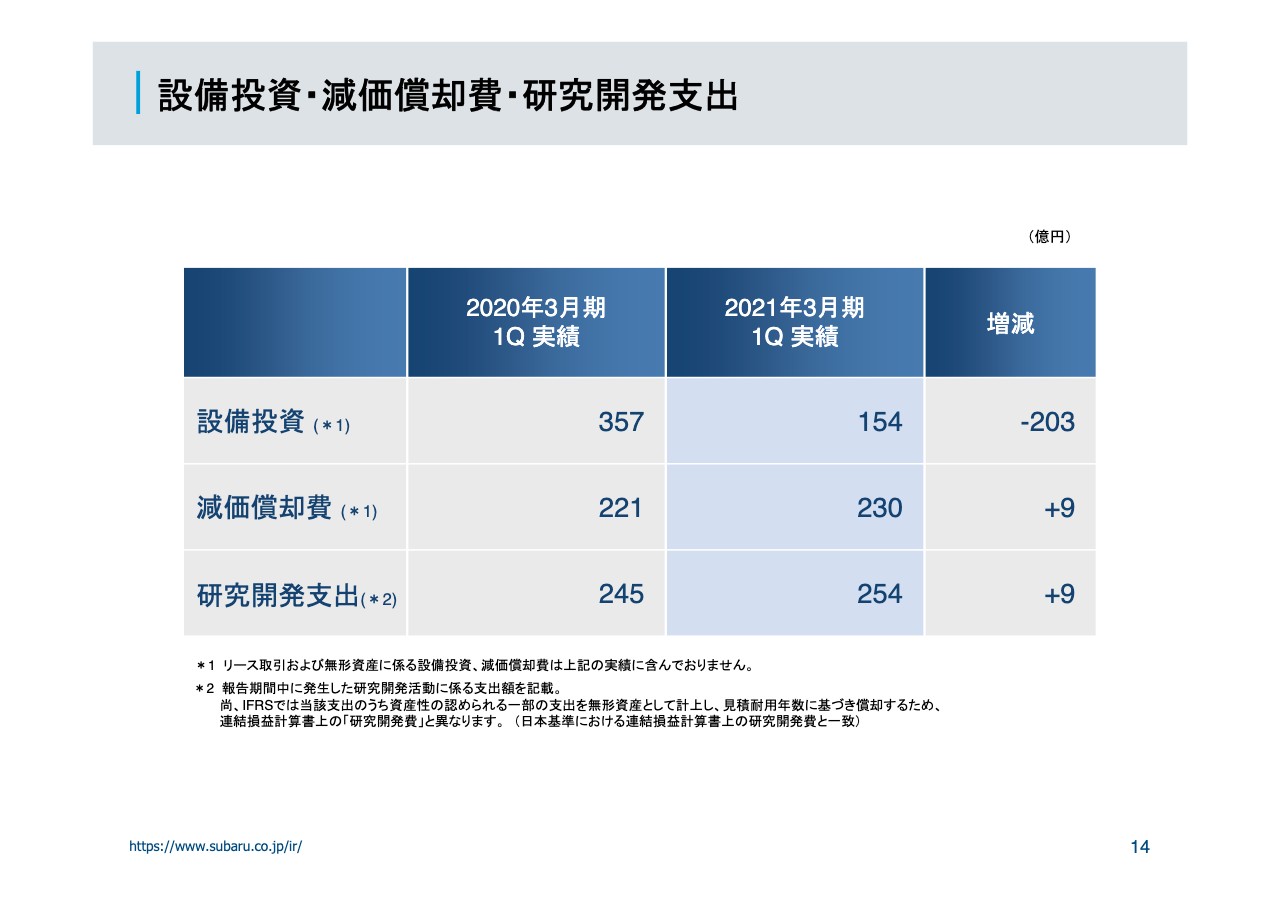

設備投資・減価償却費・研究開発支出

続きまして、設備投資などの実績についてはご覧の表のとおりです。

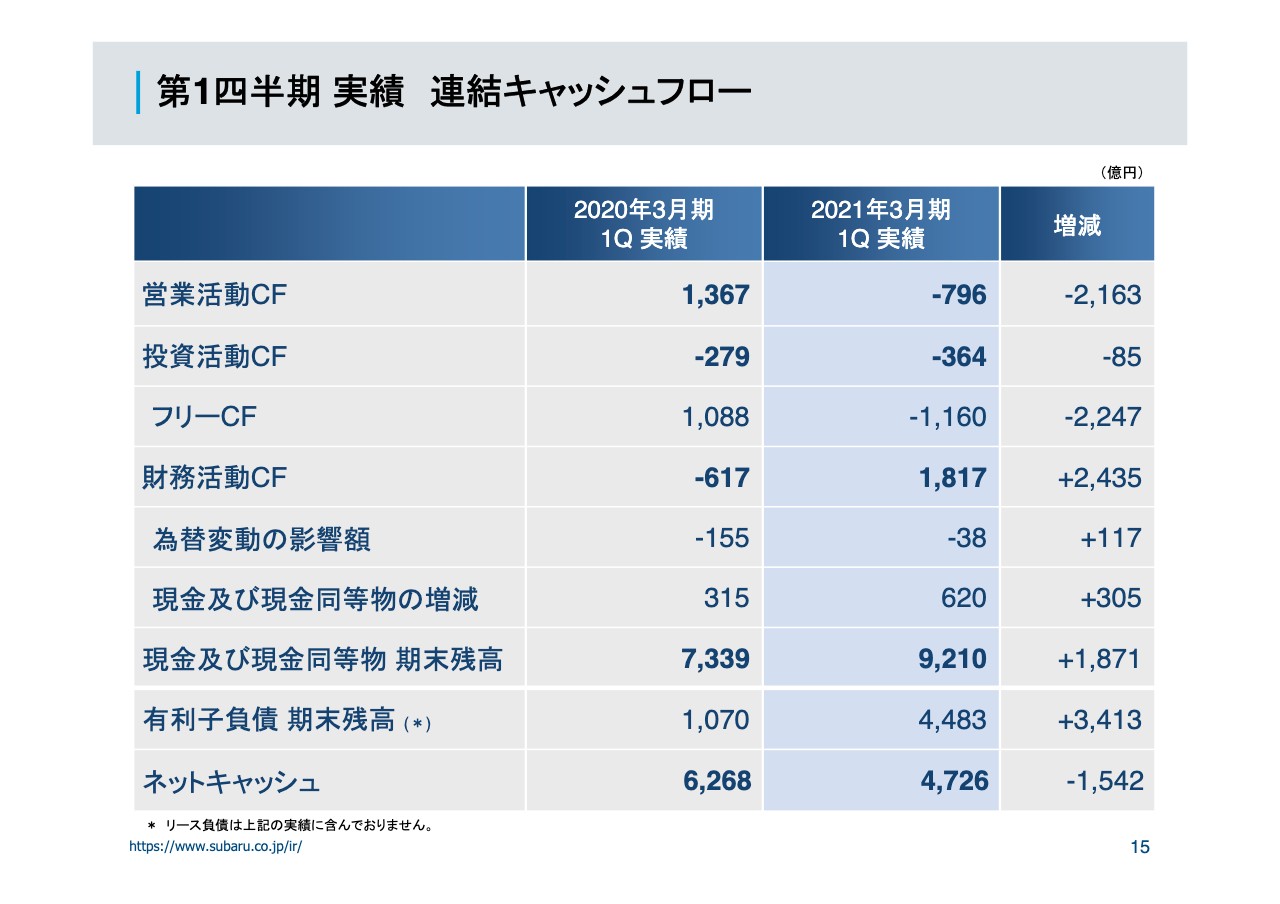

第1四半期 実績 連結キャッシュフロー

続きまして、キャッシュ・フローです。フリー・キャッシュ・フローは1,160億円の資金の減少となりました。 主な要因は、営業債務及びその他の債務の減少1,414億円や、税引前損失107億円等による営業活動による資金の減少790億円等です。財務活動による資金の増加は1,817億円となりました。

前回決算発表でご説明しました新型コロナウイルス感染症拡大の影響を見据えた手元流動性の確保に基づき、2020年4月21日から5月末にかけて、借入による資金調達を実施しました。これらの結果、期末の現金及び現金同等物残高は9,210億円、有利子負債残高は4,483億円となり、ネットキャッシュは前年同期比1,542億円の減少となる4,726億円となりました。

通期計画 連結完成車販売台数・生産台数/連結業績

次に、2021年3月期見通しについてです。依然として不確実な要素が多い環境にありますが、現時点での情報を元に算出したものです。先ほど社長中村からもありましたとおり、当社主力の米国市場を中心に「自動車販売が一定水準まで回復する」と、そのような前提で弾いています。連結販売台数90万台、生産台数88万台、売上収益2兆9,000億円、営業利益800億円、親会社の所有者に帰属する当期利益600億円を計画しています。尚、為替前提は105円としています。

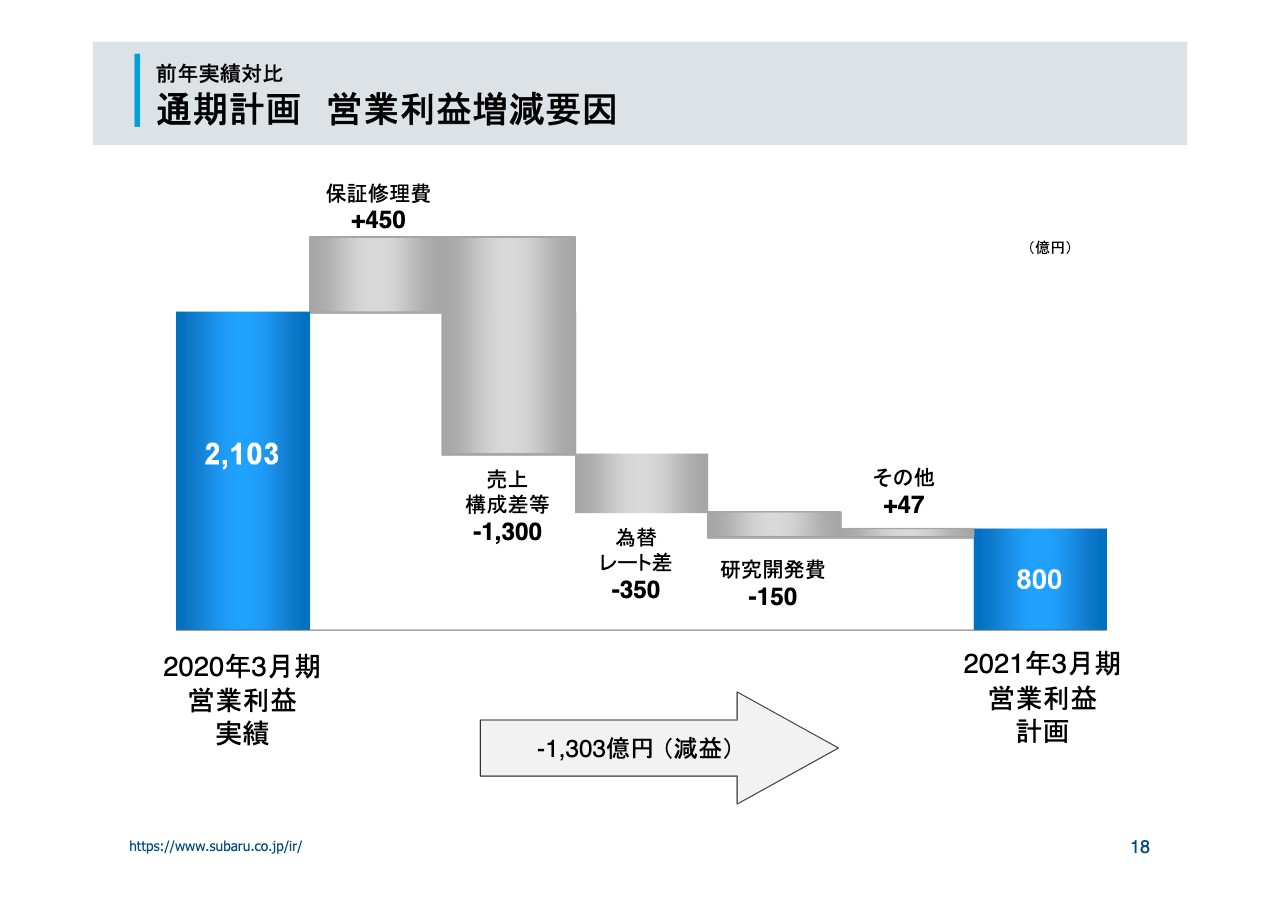

前年実績対比 通期計画 営業利益増減要因

続きまして、前年実績対比の営業利益増減要因です。増益要因としては、市場措置費用を含む保証修理費の減少で450億円の改善となる見通しです。減益要因としては、売上構成差等の悪化と為替レート差並びに研究開発費の増加です。

新型コロナウイルス感染症拡大による影響を主因として、売上構成差が大きく悪化する見通しです。為替レート差はUSドル約4円、カナダドル約2円、ユーロ約1円の円高を見込み、350億円の悪化要因となります。研究開発費増加で150億円の悪化要因となる見通しです。当年度は前年度に対し計上する研究開発費が減少することに加え、過去に計上した資産の償却額が増加することによるものです。

設備投資・減価償却費・研究開発支出

最後になりますが、設備投資、減価償却費、研究開発費の通期計画です。設備投資は260億円の減となる1,000億円、減価償却費は39億円の増となる1,000億円、研究開発支出、これもちょっと偶然同じ数字なのですが、187億円の減となる1,000億円を計画しています。

設備投資並びに研究開発支出に関しては、必要な投資、研究開発活動は継続して進めていく一方で、新型コロナウイルス禍での研究、経営環境の悪化を踏まえ、不要不朽の案件の精査並びに抑制を行ない、効率化を図りながら取り組んでいく考えです。

次ページ以降は、セグメント情報等の参考情報となります。以上で2021年3月期第1四半期決算の説明を終わります。ありがとうございました。