三菱自動車工業、1Qは自動車需要の急減の影響により売上高が前年同期比57%減少の2,295億円

2020年8月5日 08:49

2021年3月期第1四半期決算説明会

加藤隆雄氏(以下、加藤):みなさま、こんばんは。本日は2020年度第1四半期報告会にお集まりいただきありがとうございます。新型コロナウイルス感染拡大により、2020年の世界経済は過去に例がない速さと深さで下振れています。

足元の経済活動そのものは各国徐々に再開し、回復の兆しが見え始めていますが、感染拡大は続いており、自動車需要が勢いを取り戻したとは到底言いがたい状況が続いています。

このように、我々を取り巻く環境は経験したことのないほどの厳しさが続いていますが、2020年度は構造改革を着実に実行に移す年と捉え、のちにご説明する中期経営計画の施策を速やかに遂行することに注力します。

本日は2020年度第1四半期実績、通期見通しおよび中期経営計画「Small but Beautiful」についてお話しします。それでは池谷さん、よろしくお願いします。

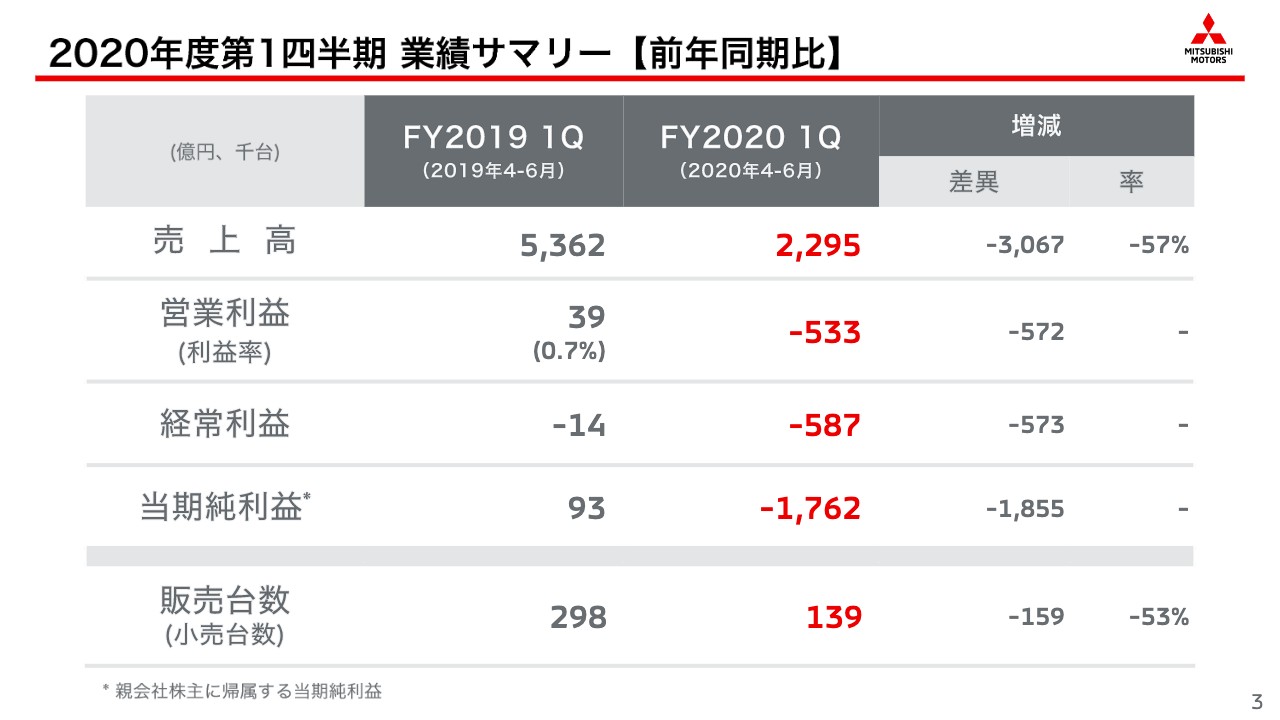

2020年度第1四半期 業績サマリー【前年同期比】

池谷光司氏(以下、池谷氏):池谷です。3ページをご覧ください。まず、2020年度第1四半期の売上高は新型コロナウイルス感染拡大防止に向け、各国の経済活動も大きく制約されたことに伴って、全世界で自動車需要が急減した影響で前年同期比57パーセント減少の2,295億円に留まりました。

営業利益は、売上の大幅な減少により533億円の赤字となりました。経常利益は587億円の赤字となりました。また、当期純利益は構造改革費用を含む特別損失1,200億円を計上したことなどの要因により、1,762億円の赤字となりました。

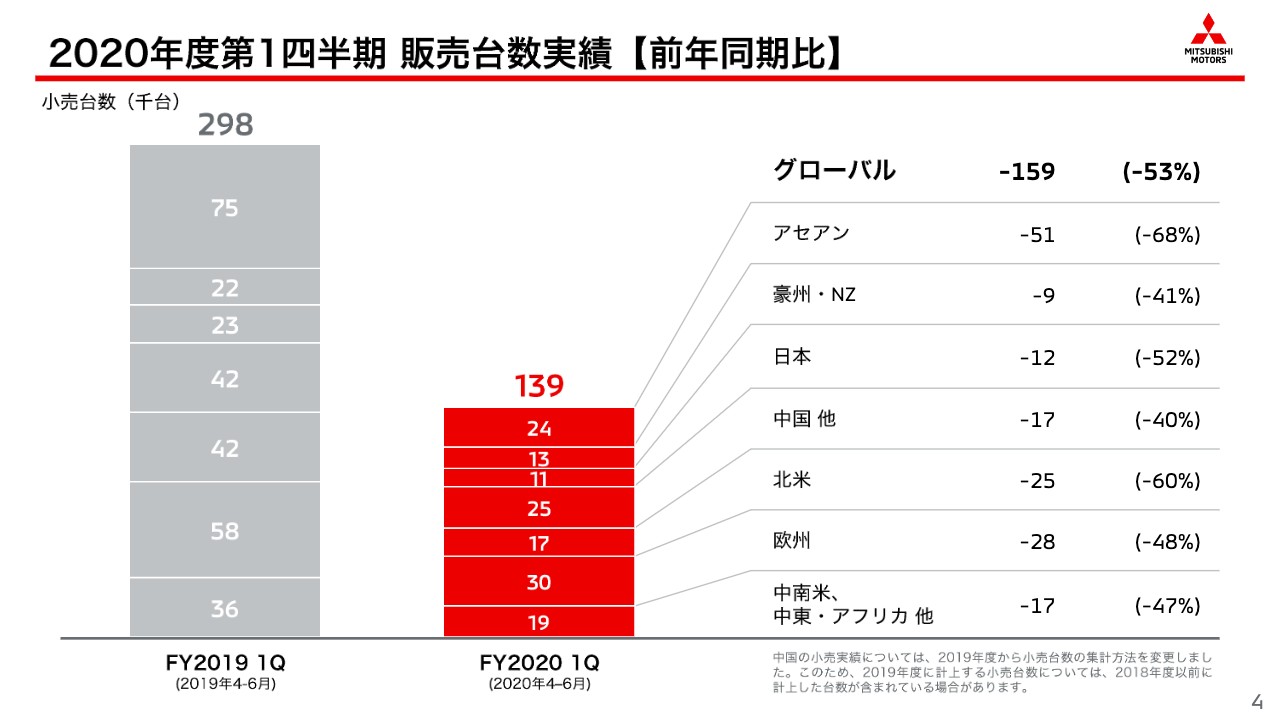

2020年度第1四半期 販売台数実績【前年同期比】

4ページをご覧ください。世界の自動車需要が大幅に減少する中、当社の第1四半期の販売台数実績も厳しい結果となりました。全体では前年同期比で53パーセント減の13万9,000台となりました。

主力のASEANは回復基調にあるベトナム、タイ、活動制限が依然続いているインドネシア、フィリピンとそれぞれの国ごとに異なる状況ですが、全体としては消費者の購買力の回復が鈍く、前年比68パーセント減少の2万4,000台に留まりました。

オーストラリア、ニュージーランドについても、41パーセント減の1万3,000台、日本においても52パーセント減の1万1,000台となりました。その他の地域でも、前年同期比で40パーセントから60パーセントの減少といった厳しい状況になりました。

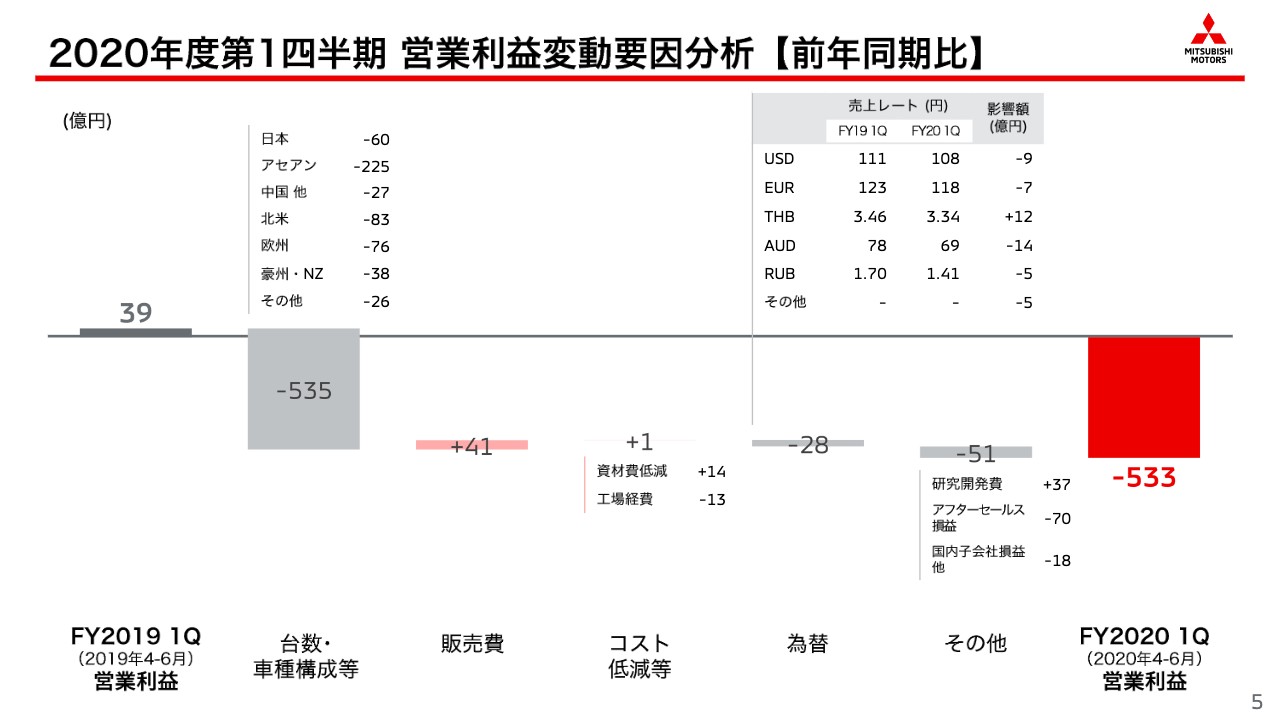

2020年度第1四半期 営業利益変動要因分析【前年同期比】

5ページをご覧ください。前年第1四半期と比較した営業利益の変動要因はご覧のとおりです。台数、車種構成では、先ほどお伝えしたとおり、全世界的な経済活動の停滞の影響を受け、すべての地域で減少し、その影響はマイナス535億円にのぼりました。

販売費用は、主に広告宣伝費の削減により41億円の好転となりました。コスト低減等は国内外の工場での稼働停止などの影響を受けて、生産台数が低調に留まったため、コスト低減が進みませんでした。

為替は全体的に円高基調となった結果、コスト通貨であるタイバーツでの好転はあったものの、前年比で28億円の悪化となりました。その他、研究開発費は前年比37億円を削減しましたが、アフターセールス損益の悪化などによって51億円の悪化となりました。

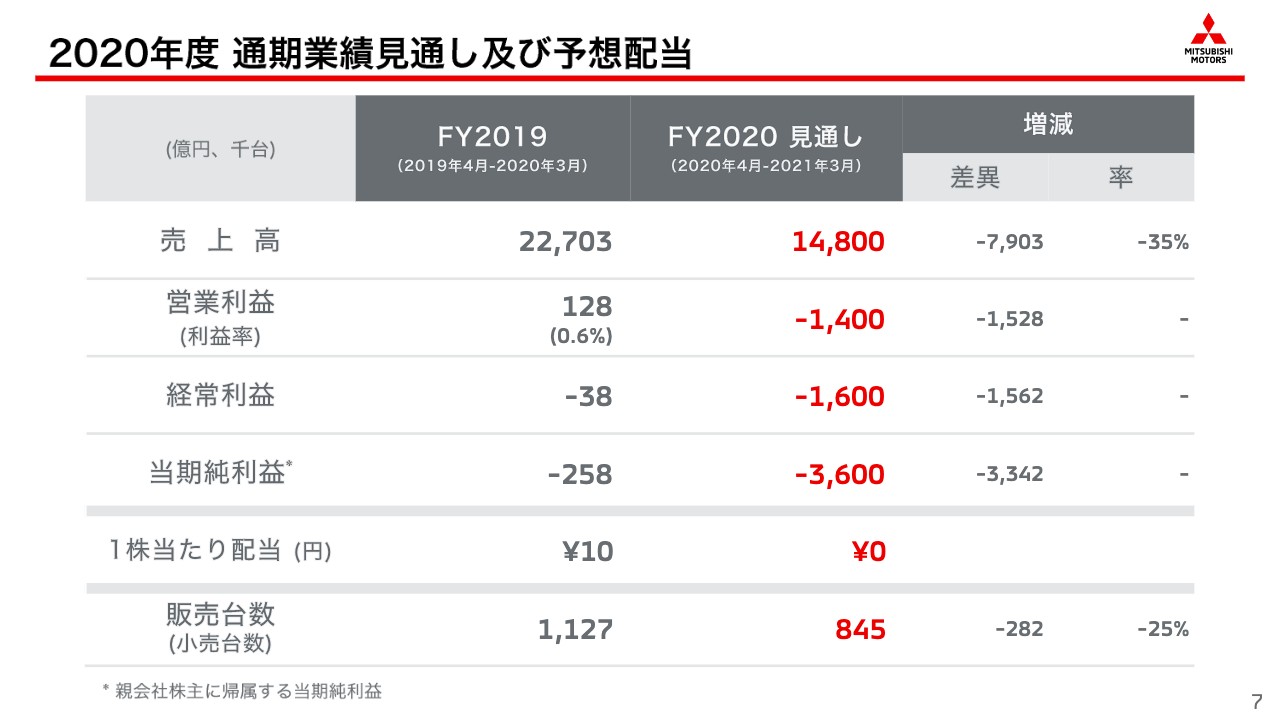

2020年度 通期業績見通し及び予想配当

通期の業績見通しは、先に述べたとおり各国の経済活動は順次再開されていますが、感染終息の見通せない中でいずれも段階的な再開に留まっており、正常化に向かう道筋は不透明な状況です。そのような環境下において、当社は第1四半期をボトムに下期に向けて徐々に自動車販売の回復が確認され、2020年度末には2019年度末程度まで自動車需要が戻ってくるといった前提のもとで、2020年度の業績見通しを策定しました。

販売台数は前年比で25パーセント減の84万5,000台とし、それに伴い、売上高は1兆4,800億円、営業利益は1,400億円の損失、経常利益は1,600億円の損失としました。また、当期純利益については構造改革費用を含む特別損失2,200億円の計上を含めて、3,600億円の損失を見通しています。

1株当たり配当見通しについては、2019年度期末配当に続き、2020年度も当期赤字の見通し、かつ依然として新型コロナウイルスの終息が見通せない状況のため、当面の資金繰り等を勘案し、可能なかぎり手元現預金を厚く確保しておくことが中長期的な株主還元に資すると考え、無配見通しとします。何卒ご理解くださいますよう、よろしくお願いします。

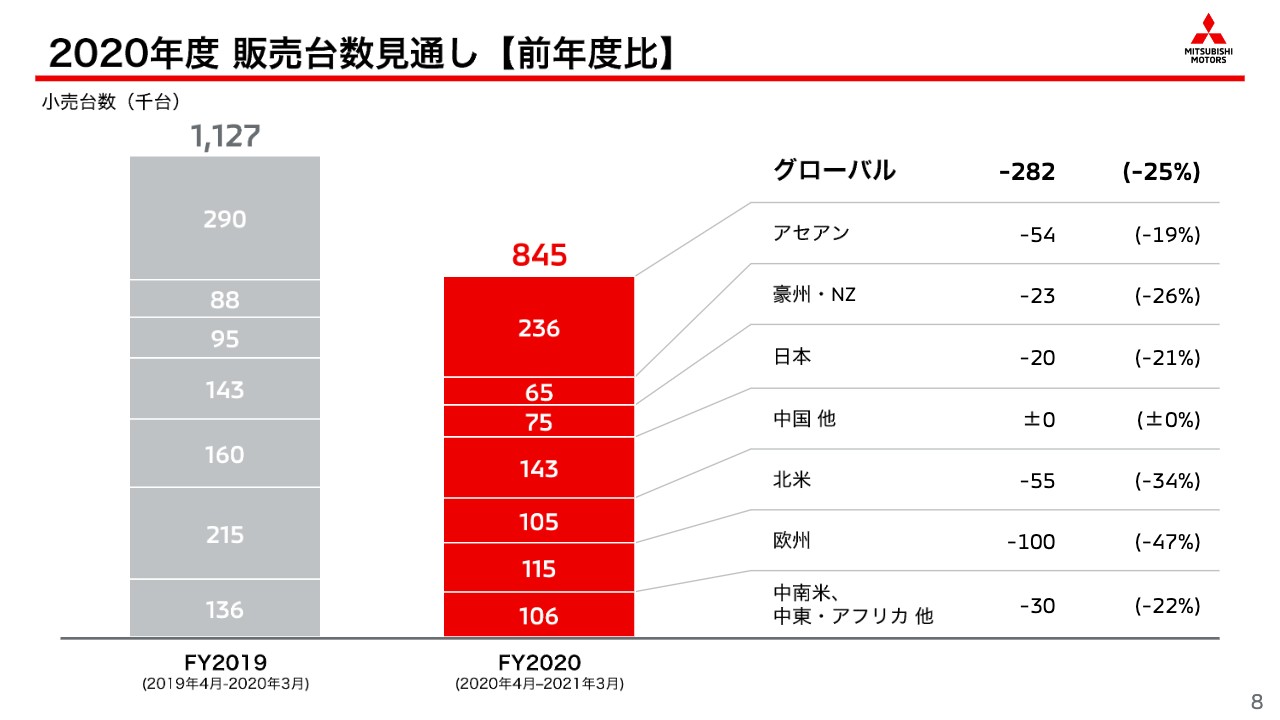

2020年度 販売台数見通し【前年度比】

2020年度の地域ごとの販売見通しはご覧のとおりです。冒頭でご説明したとおり、新型コロナウイルス感染拡大防止策をする各国の経済活動制限により、自動車需要はかつてないほど急速かつ大幅に減少しました。

徐々に緩和は確認されていますが、2019年度レベルに戻るには相応の時間を要すると見込まれています。当社はそれらの影響をできるかぎり慎重に織り込み、2020年度の販売見通しを84万5,000台とします。

主力のASEANは、下期にかけて回復を見込んでいるものの、引き続き新型コロナウイルス感染拡大の影響も不透明であり、前年比19パーセント減の23万6,000台を見通しています。

日本については、総需要が5月をボトムに回復基調となっていますが、緊急事態宣言解除後も新型コロナウイルス感染拡大は続いており、サプライチェーンの正常化や経済全体の回復については引き続き不透明な状況が続くと考えられます。それらを考慮し、2020年度は前年比21パーセント減の7万5,000台を想定しています。

その他、中国市場はすでに回復基調の継続を確認できており、当社販売も下期に向かって販売回復を見通していることから、前年比と変わらず14万3,000台としています。

北米については、市場全体は回復基調であるように見受けられますが、第2波の懸念も顕在化しています。当社販売の状況を慎重に見極め、前年比34パーセント減の10万5,000台としました。

欧州についても、同様に大きな不確実性に直面しているほか、当社の開発戦略変更の影響もあり前年比47パーセント減の11万5,000台を見通しています。

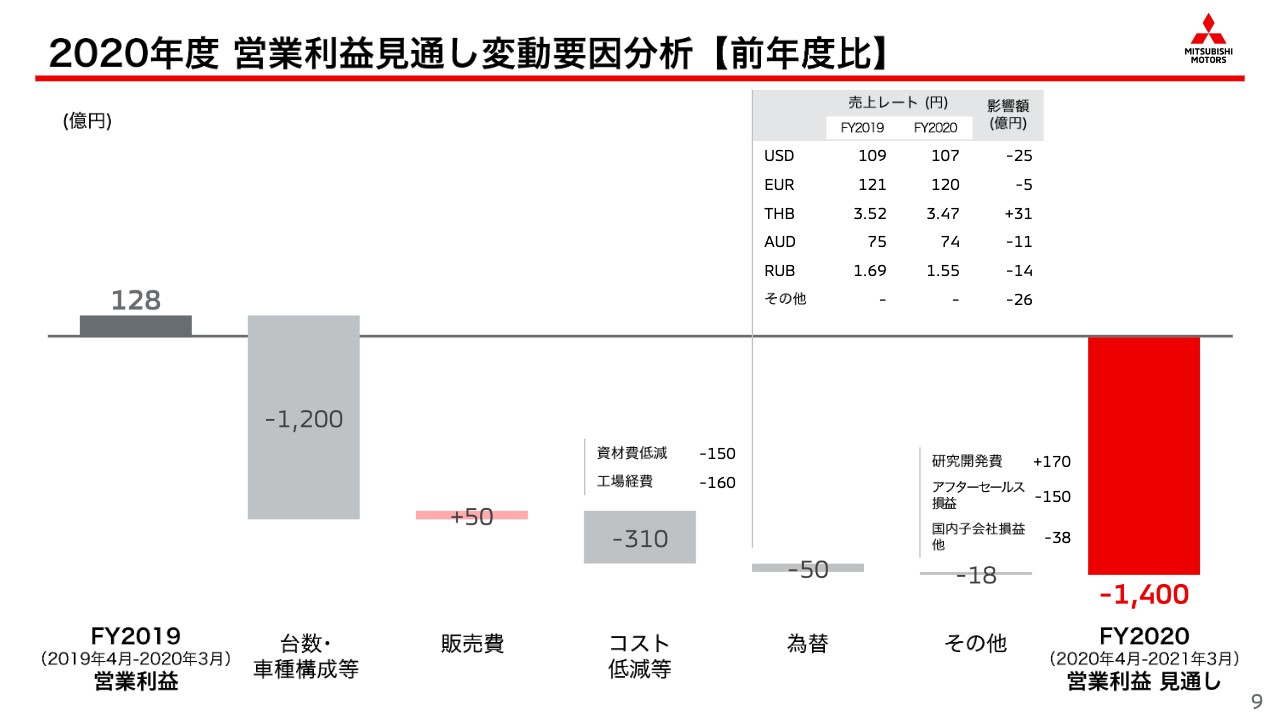

2020年度 営業利益見通し変動要因分析【前年度比】

2020年度営業利益見通しのマイナス1,400億円について、前年度実績のプラス128億円と比較しての変動内訳をご説明します。

まず台数ですが、新型コロナウイルスの影響に加えて、先行きリスクにも備えた在庫の徹底的な絞り込みによって、前年度比25パーセント、28万2,000台減少。その影響は、1,200億円の悪化と考えています。

販売費は、重点マーケットに集中的かつ効果的に投入することにより、全体では50億円の削減を行ないます。

製造コストは、2020年度の生産台数が前年度と比べ大幅に減少しているため、資材費、内製費用とも削減が進まず、また生産ロスの発生等もあり、逆にトータルで310億円の大幅な悪化となります。

為替については、足元の相場水準も踏まえ慎重に見通しを策定し、前年比で50億円の悪化を見込んでいます。

その他、研究開発費は170億円の削減を見込んでいるものの、アフターセールスの損益悪化等により18億円の悪化を見通しています。

以上が、第1四半期実績と通期業績見通しの説明になります。続いて、加藤さん、よろしくお願いします。

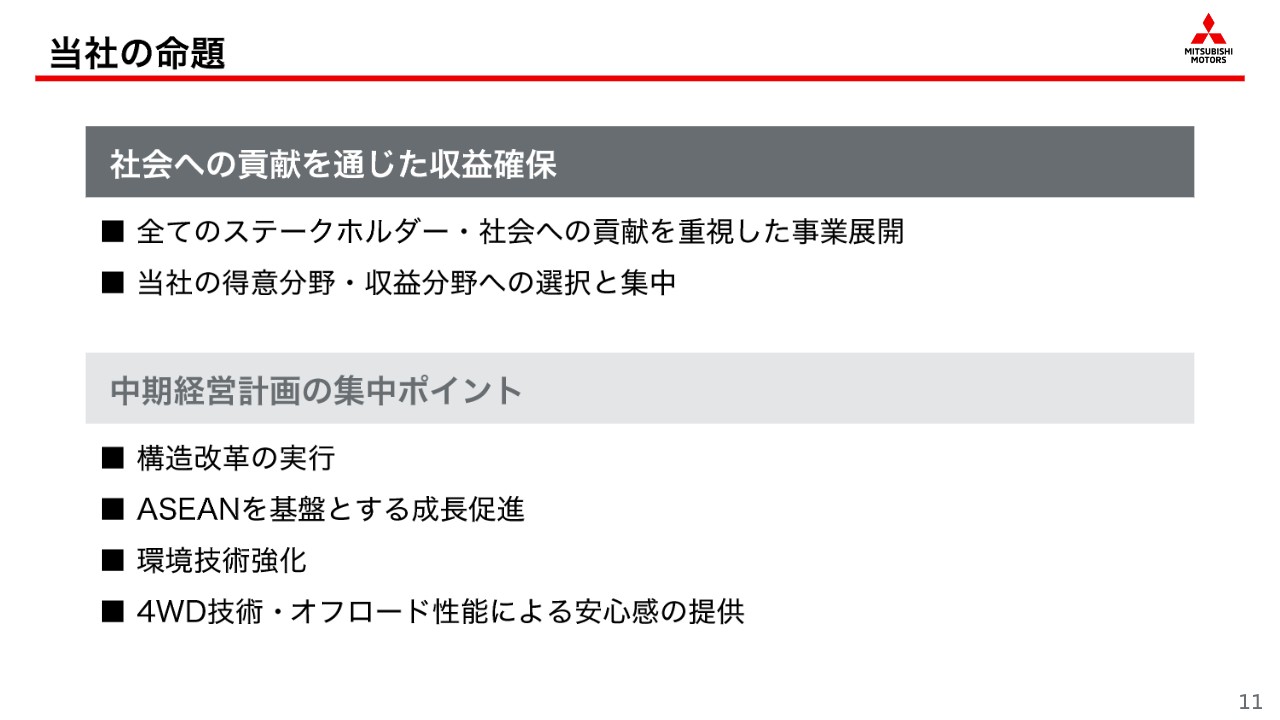

当社の命題

加藤:それでは次に2020年度から2022年度までの中期経営計画「Small but Beautiful」の詳細について説明します。11ページをご覧ください。

当社の命題は「すべてのステークホルダーと社会への貢献を重視する事業展開を通じて収益を上げること」。そのためには、当社の得意分野、収益分野への選択と集中を加速することにあると認識をしています。

その命題のもと、当社が今中期経営計画期間中に集中すべき事柄は、まず、構造改革を確実にやり遂げること。2番目に、ASEANを基盤とした成長を促進させること。3番目に、当社が得意とする環境技術を強化すること。4番目として、当社の遺伝子である4WD技術、オフロード性能をさらに進化させ、安心感と魅力のある製品をお客様にお届けすることであると考えています。

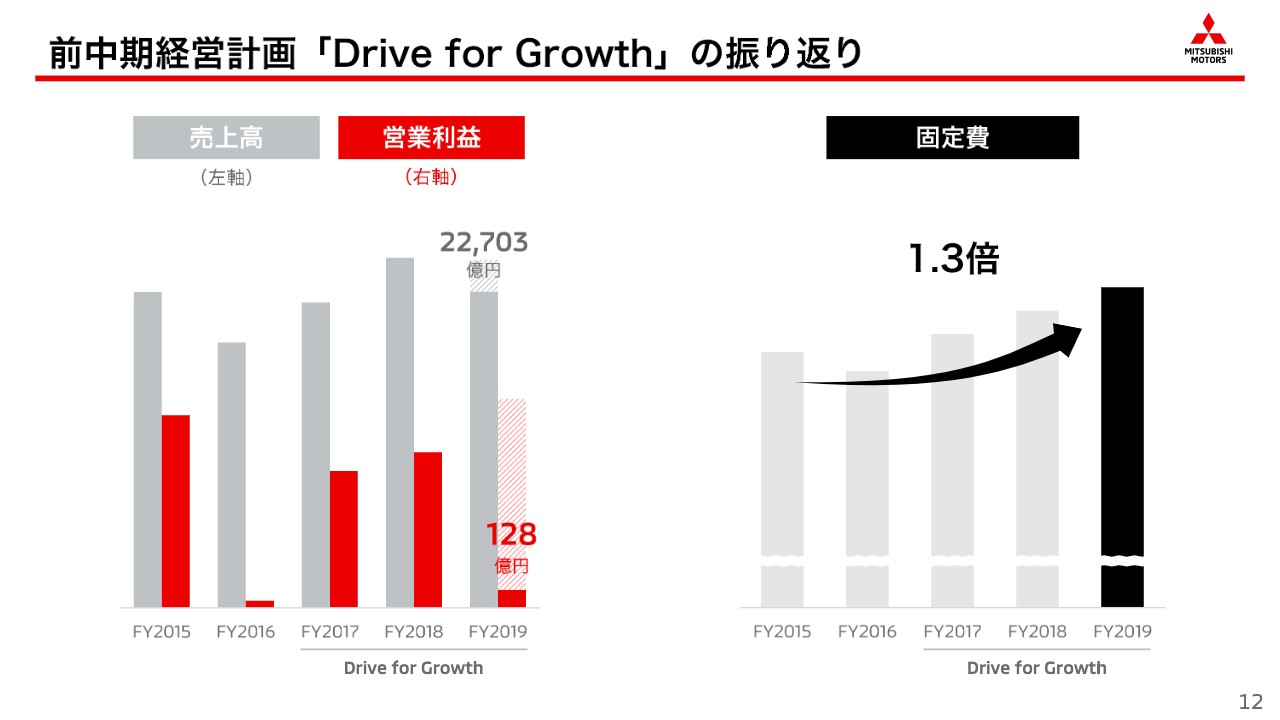

前中期経営計画「Drive for Growth」の振り返り

12ページをご覧ください。前中期経営計画「Drive for Growth」では、コアとなる地域と商品に軸足を置きつつ、グローバルでのシェア拡大も意識した全方位での成長を基本路線として積極的な投資を計画しました。

ご覧のとおり、売上高はやや伸長しましたが、同時に固定費は全方位に膨張し、主力地域であるASEAN向けの投資資源不足が生じる同時にグローバル市場の販売採算の確保が困難な状況となりました。

厳しい事業環境下において、当社の規模では全方位の拡大戦略を取り続けることは現実的でなく、ご存知のとおり、中計期間半ばを過ぎた2018年度後半に戦略の方向性を修正しました。

しかしながら、それまでの先行投資の影響から2019年度は固定費全体が中計前に比べて2割以上増え、修正戦略の具体化を加速させたものの、自動車需要の伸び悩み、為替の逆風などにより収益確保が一層困難な状況に陥りました。加えて、新型コロナウイルス感染症の災禍が起き、さらに厳しい状況となりました。

著しく不透明な事業環境ではありますが、業績回復への道を切り開くためには全方位の拡大戦略を目指した反省に基づき、役職員全員がより強い危機感を共有し、不退転の決意でコスト構造改革に取り組むことが最優先事項と考えています。

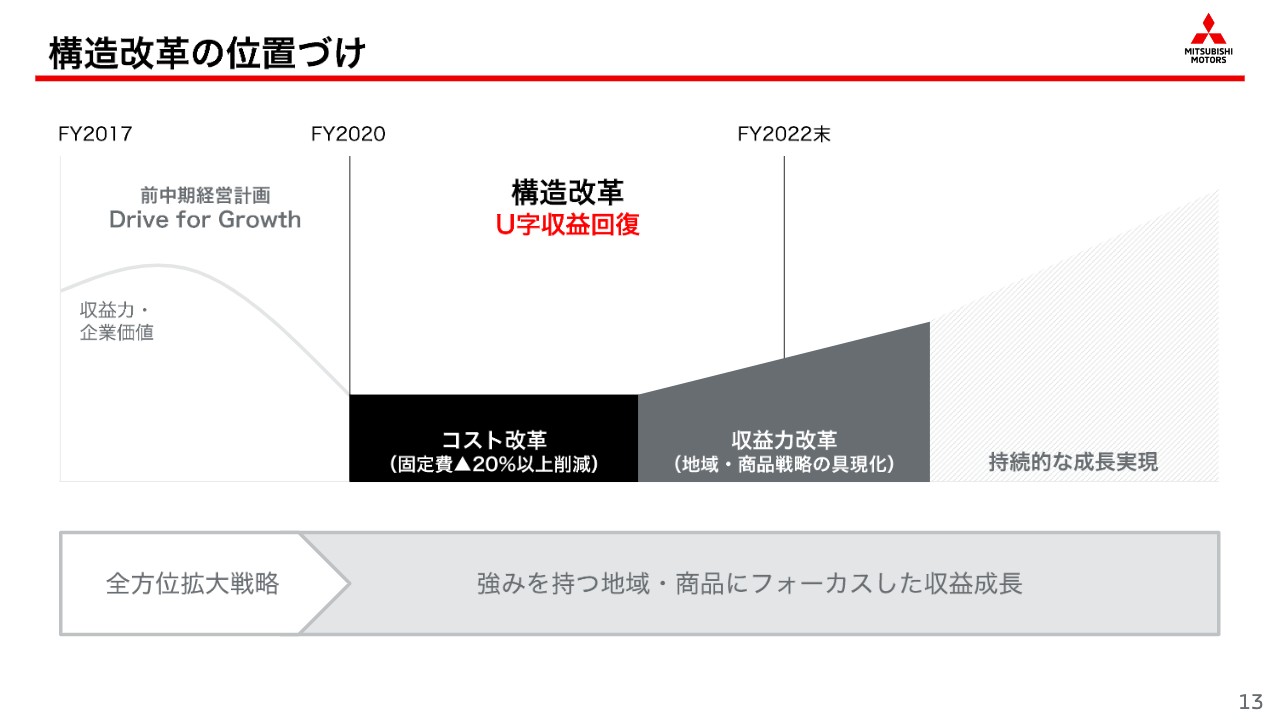

構造改革の位置づけ

13ページをご覧ください。全体の収益回復イメージでは、お示ししているとおりU字の回復とならざるを得ません。まず、今後2年間を固定費削減を軸としたコスト構造改革の期間と位置づけます。

その後、地域商品戦略の選択と集中が徐々に具現化し、2022年度からは収益力改革の効果が徐々に顕在化し始めると考えています。そして、これを2023年度以降のさらなる持続的な成長へとつなげていきます。

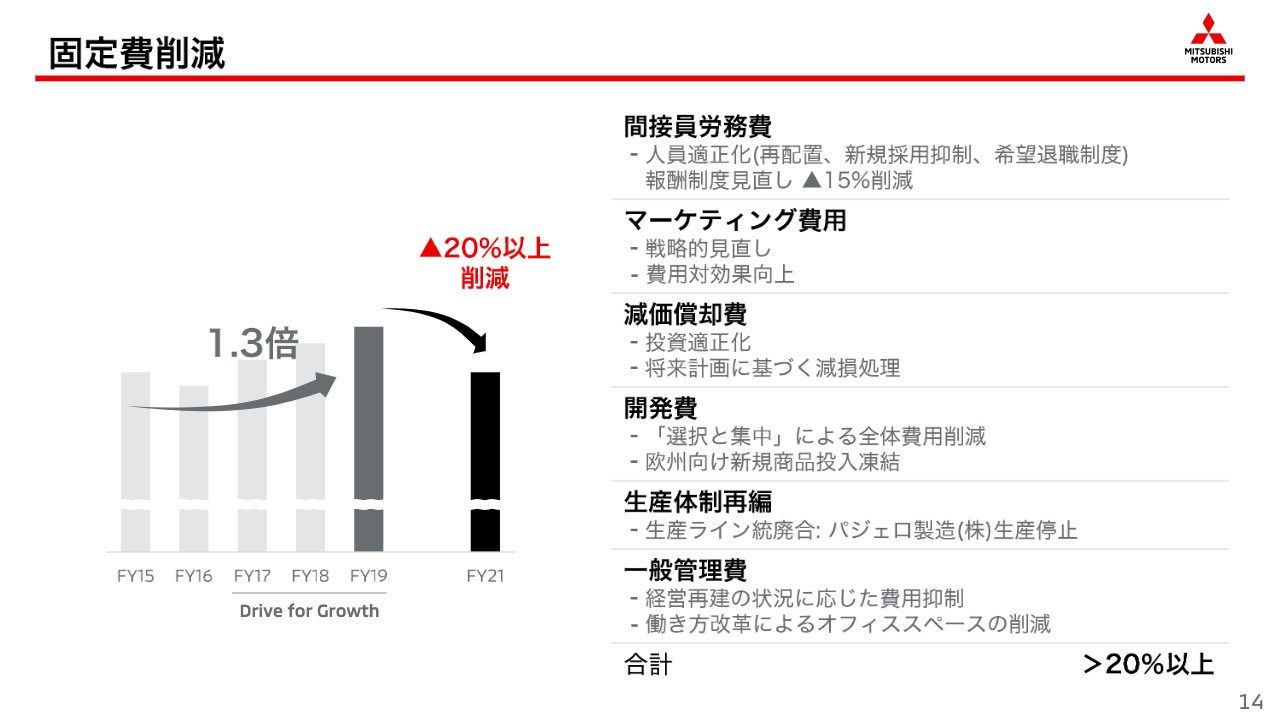

固定費削減

14ページをご覧ください。今後2年間で実現する予定の固定費削減に対する考え方はご覧のとおりです。

まず、間接員労務費については各部門の再配置、新規採用抑制、希望退職制度導入などを通じた人員最適化や、報酬制度を見直すことにより15パーセント程度の削減を目指します。

マーケティング費用については、選択と集中の考え方に沿った費用の配分を行なうことにより、費用対効果向上を伴った全体費用の削減を実現します。具体的には、収益の上げづらい欧州等のメガマーケットからASEANを主体とする収益の見込める地域に広告宣伝の軸足を移すことにより、費用対効果の最大化を導き出します。

減価償却費については、将来計画に基づく投資適正化により身の丈にあった償却費用を見出します。開発費についても同様に、選択と集中により全体費用の削減を実現します。具体的には、ASEAN向け商品に集中し、欧州向け新規商品投入を凍結することにより全体費用の削減と効率的な開発体制を構築します。

生産体制再編については生産ラインの統廃合を行ない、仕向け地向け販売台数に見合った生産体制を構築します。そのため、岐阜県のパジェロ製造株式会社の生産を停止することを決定しました。

一般管理費については、経営再建の状況に応じた危機感をもった費用抑制。働き方改革によるオフィススペースの削減等を実行し、15パーセント以上の削減をします。

これらを行なうことにより、2021年度末には2019年度比20パーセント以上の固定費が削減できると考えています。削減策には速やかに着手し、早期に効果を出すべく全力を尽くしていきます。

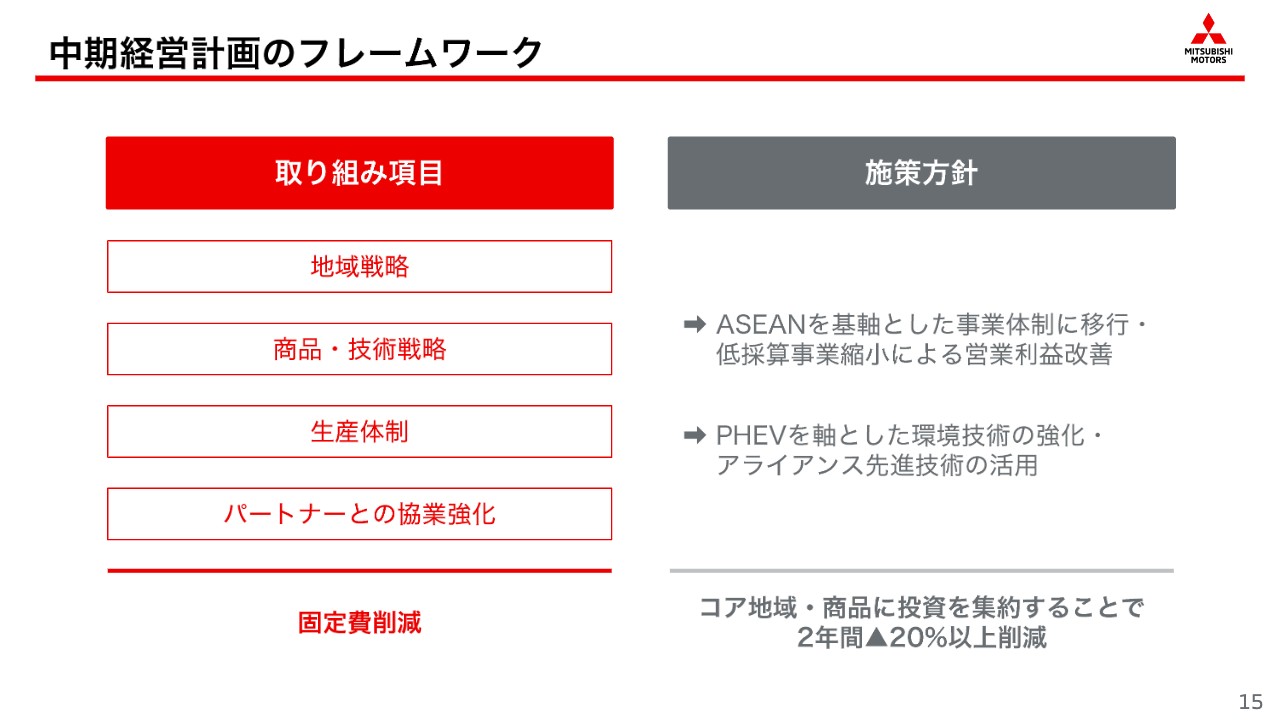

中期経営計画のフレームワーク

15ページをご覧ください。構造改革のフレームワークは、ここにお示しした「取り組み項目」となります。各施策のベースとして、「選択と集中」を基本方針に据え、ASEANを基軸とした事業体制に移行し、低採算事業を縮小することにより営業利益の改善を図ります。また、PHEVを軸とした環境技術の強化に取り組む一方で、CASEに代表されるような先進技術に関してはアライアンスの活用やパートナーとの協業強化によって効率的な開発、生産、販売体制を構築します。

地域戦略

16ページをご覧ください。最初に地域戦略について説明をします。まずは、全体を「成長ドライバー」と「収益性改善」の2つの地域に分けます。

「成長ドライバー」としては、まず当社の主力地域であるASEANをさらに強化するために、経営資源を集中的に配分します。そして、そこで生み出されたASEAN向け製品をオセアニア、南アジア、南米、中東、アフリカ等、他の地域にも展開し、商品価値最大化やブランド強化に取り組むと同時に、第2の柱を立ち上げていきます。

一方で、低採算が続く地域は「収益性改善地域」と位置づけ、収益が安定的に確保できる体制づくりを構築します。

具体的には、中国はパートナーとの協業を通じ、成長ドライバーとなるべく強化をします。ホームである日本は生産、販売体制の再編を通じ、安定的な黒字体質を目指します。

北米は一層の固定費抑制に取り組み、収支バランスの均衡を実現させます。そして、欧州に関しては新規商品の投入を凍結し、固定費を大幅に削減することにより収益性の改善を目指します。

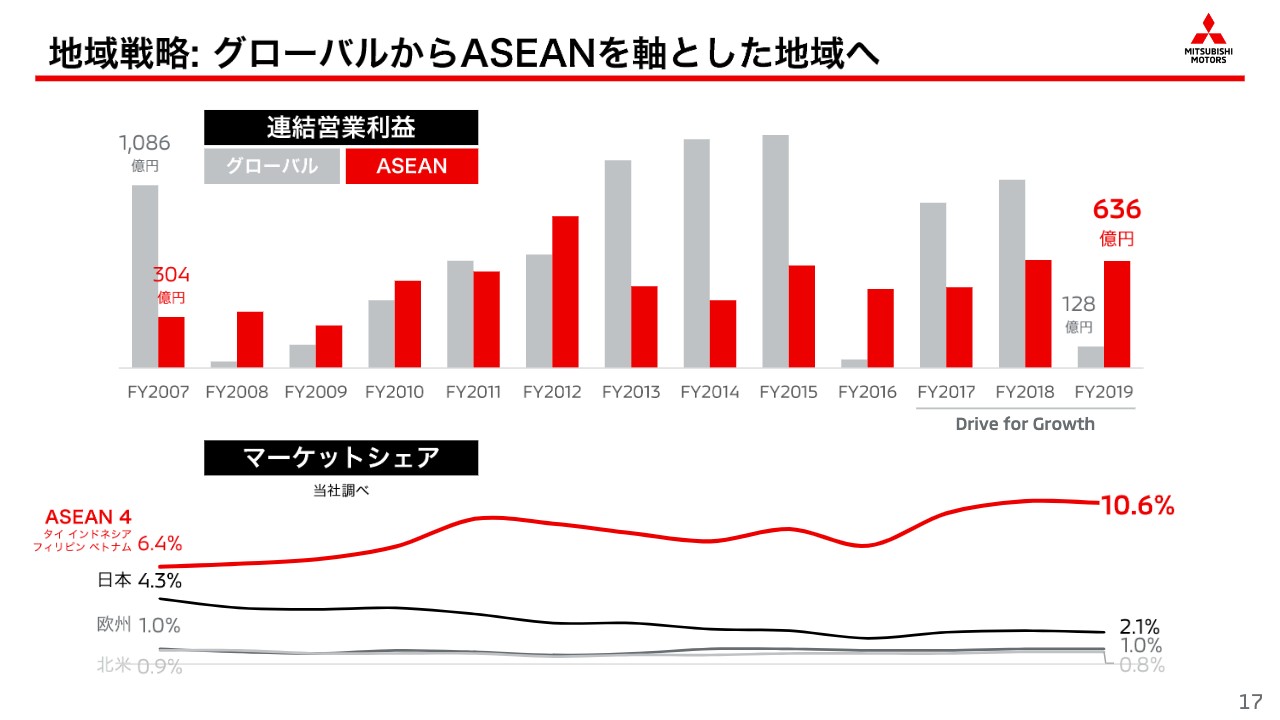

地域戦略:グローバルからASEANを軸とした地域へ

17ページをご覧ください。このスライドでお示ししているのは、2007年度以降の営業利益とマーケットシェアの推移です。ご覧のとおり、グローバルでの営業利益は2015年度をピークに減少に転じていますが、ASEAN地域の営業利益は2016年度以降再び増加に転じ、着実に伸長しています。

また、マーケットシェアも他の主要市場が減少経過にあるのに対し、ASEANは2007年度の6.4パーセントから大きく拡大し、2019年度は10パーセントを超えました。これらのトラックレコードからも、当社がグローバルからASEANを軸とした地域に集中することが中長期的な成長を確保するための重要な戦略であると考えています。

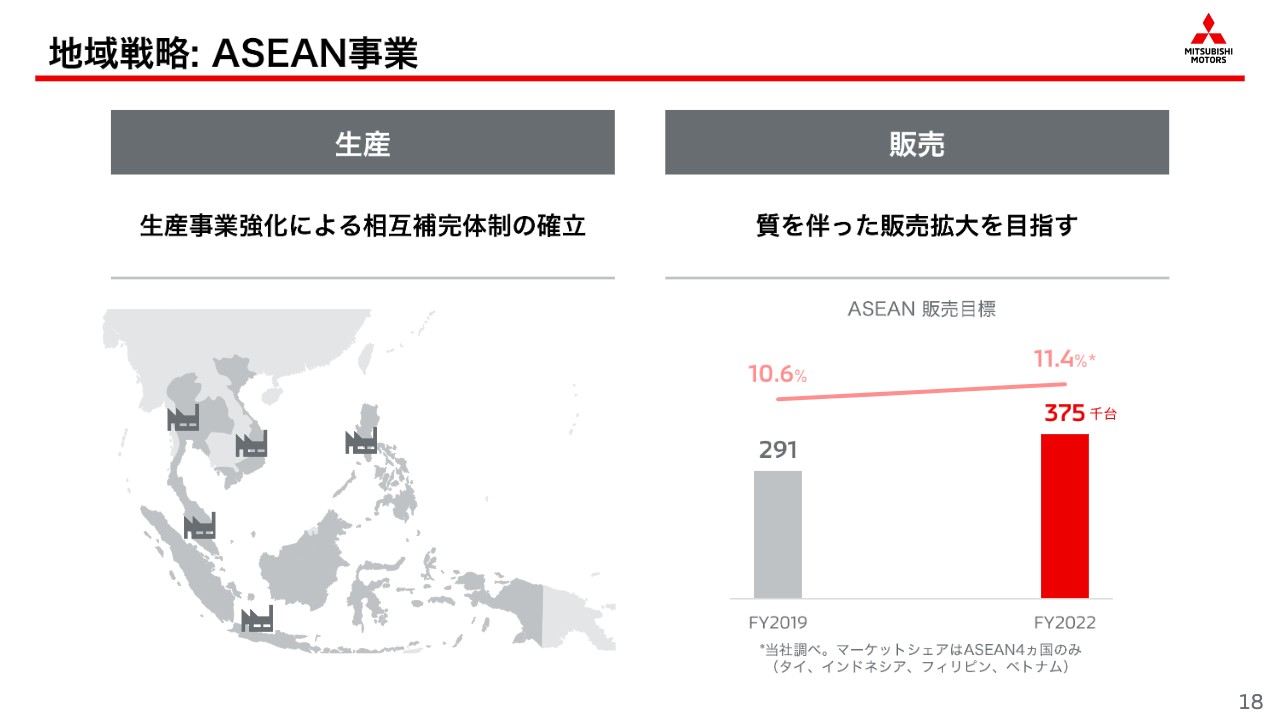

地域戦略:ASEAN事業①

18ページをご覧ください。ASEAN事業については生産事業強化を行ない、ASEAN域内においての相互補完体制を確立することによってバーツ高等、為替変動への対応を図ります。販売に関しては、販売網の強化を通じ、質を伴った販売拡大を目指します。

それら生産、販売の強化により、2020年度にはASEAN主要4ヶ国のマーケットシェアを11.4パーセント程度まで拡大し、いずれの国でもトップ2位から3位の地位を確立することに挑戦します。

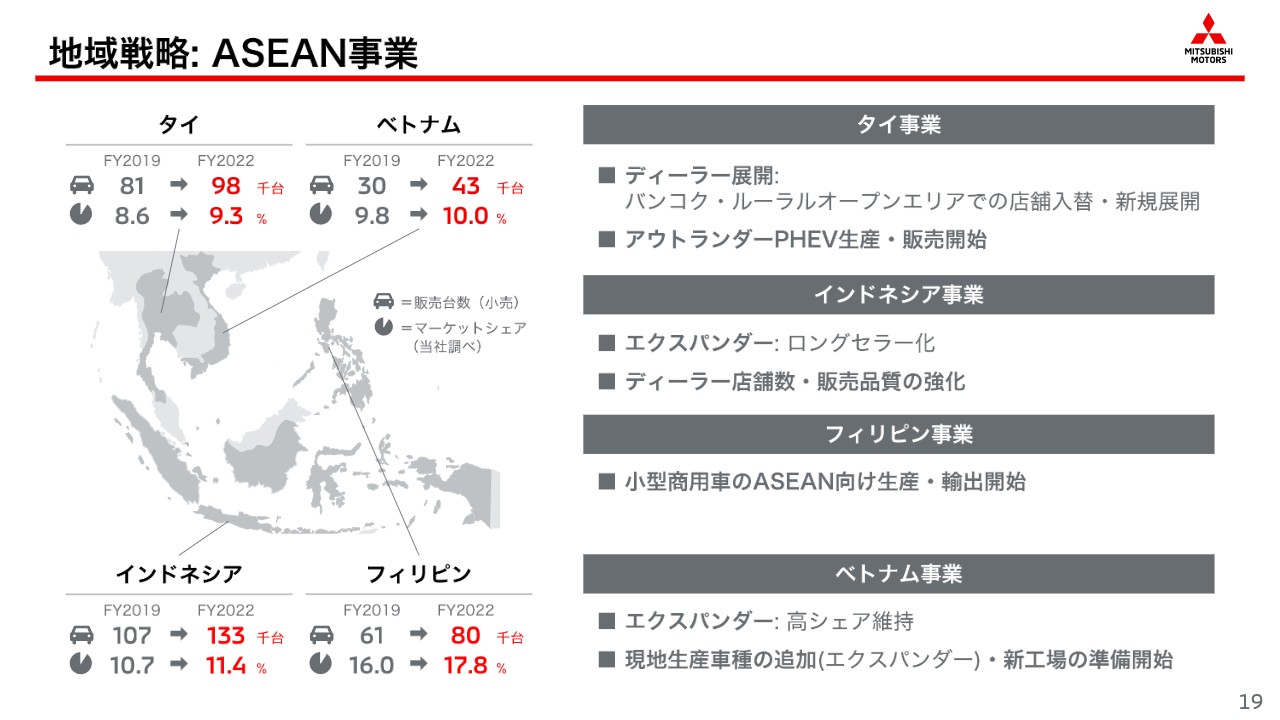

地域戦略:ASEAN事業②

19ページをご覧ください。具体的な各国の強化策はご覧のとおりです。まず、タイにおいては生産体制のさらなる強化を行ないます。洗練された塗装工場を設立することにより、生産効率の改善を目指します。

また、販売網の強化を主にバンコクやオープンルーラルエリアについて集中的に行ないます。さらには迫りくる環境規制に対応するため、「アウトランダーPHEV」の生産、販売を開始します。

インドネシアにおいては、生産事業においてコスト競争力の向上及びキャパシティーの有効活用に着手をします。また、販売網、とくに乗用車ディーラー店舗の強化を行なうと同時に、店舗ごとの販売品質の強化も行ないます。

さらには「エクスパンダー」シリーズの月販水準の維持とロングセラー化にも取り組みます。これらの施策により、2022年度にはマーケットシェアを11.4パーセントまで拡大させます。

フィリピンにおいては、小型商用車「L300」のASEAN向けの生産と輸出を開始します。

ベトナムにおいては「エクスパンダー」および先日発売を開始しました「エクスパンダークロス」の高シェアを維持すると同時に、4月から現地生産を開始した「エクスパンダー」等、現地生産車種を増加することによりコスト競争力のある製品を展開します。さらには、本格化するモータリゼーションに備え、新工場設立の検討準備を開始します。

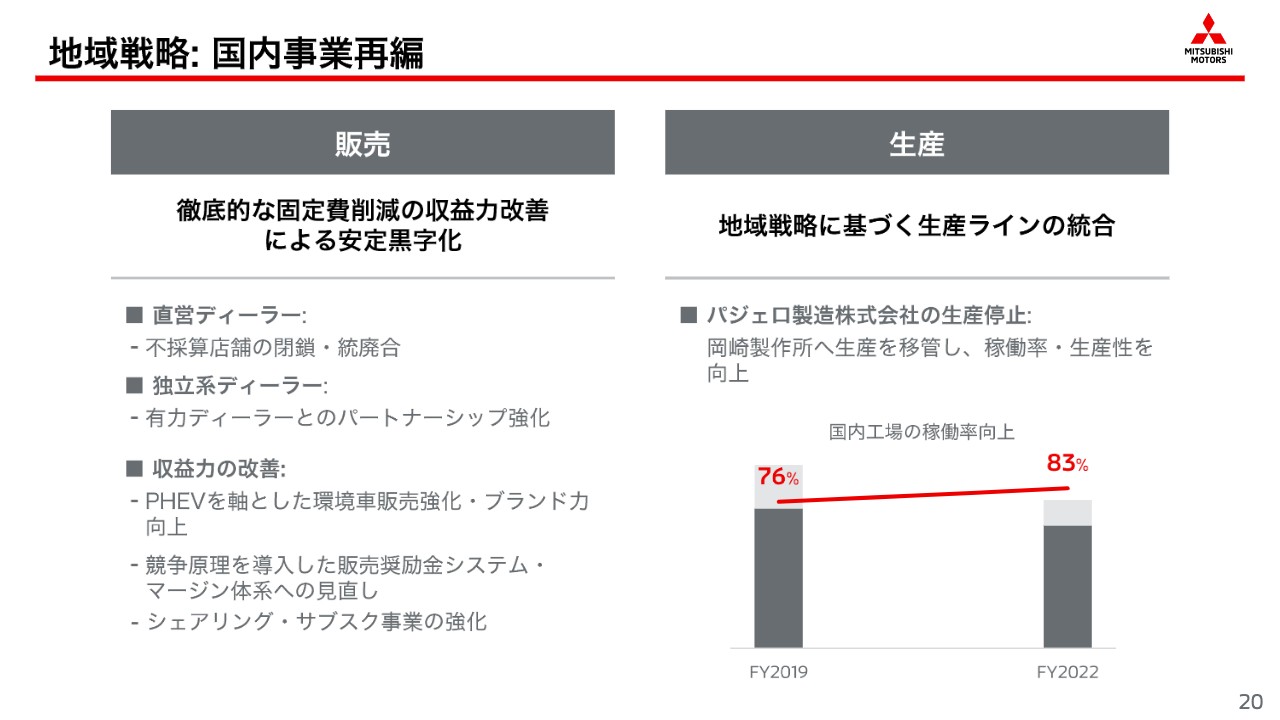

地域戦略:国内事業再編

20ページをご覧ください。ホームマーケットである日本については、生産、販売のいずれも再編が必須であり、それらを通じて安定的な黒字化が実現できると考えています。

まず、生産に関しては地域戦略に基づく生産ラインの統廃合が必要であると考え、パジェロ製造の生産を停止し、岡崎製作所へ統合することを決定しました。これにより稼働率が大幅に改善し、生産性の向上を実現できると想定しています。

また、販売体制に関しては今年度既に着手済みの販売会社の再編をさらに加速し、効率化を進めます。具体的には、直営ディーラーの不採算店舗の統廃合や有力独立系ディーラーとのパートナーシップの強化を図ります。

さらには、収益力の改善策としてPHEVを軸とした環境車販売強化を通じたブランド力向上。競争原理を導入した新しい販売会社褒賞システム・マージン体系の導入、及びシェアリング、サブスクリプション事業の強化などにも取り組みます。

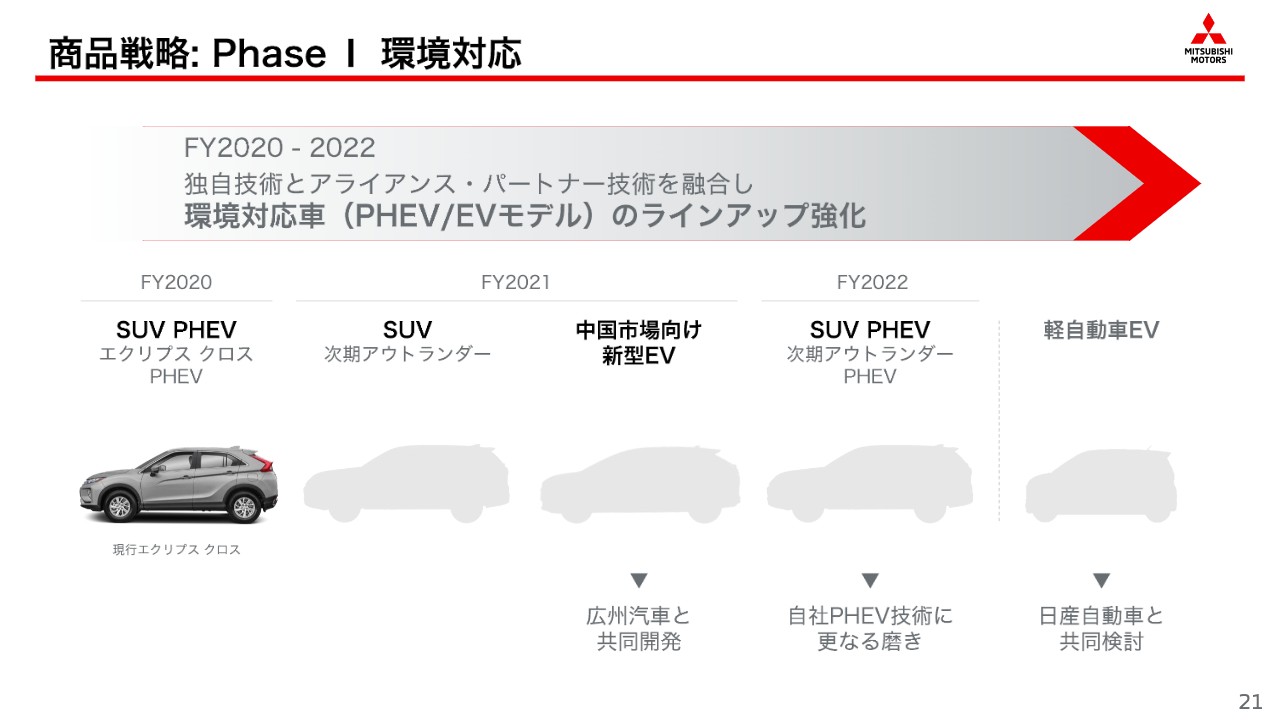

商品戦略:PhaseⅠ環境対応

21ページをご覧ください。次に、商品戦略について説明します。まず、2020年度から2022年度をPhase1とし、独自技術とアライアンス技術を融合することにより、環境対応車のラインナップ強化に取り組みます。

具体的には、2020年から2021年度にかけて「エクリプス クロス PHEV」、次期「アウトランダー」の市場投入。そして、今後世界で1番環境規制が厳しくなると言われている中国市場向けにパートナーである広州汽車と共同開発を通じ、新型EVを導入したいと考えています。

その後、2022年度にかけて自社PHEV技術にさらなる磨きをかけた新型「アウトランダー PHEV」を市場投入します。また、日産自動車との共存において、軽自動車のEVを共同開発する検討を開始しています。

商品戦略:PhaseⅡASEANフォーカスの鮮明化

22ページをご覧ください。次に2022年度以降、Phase2、ASEAN商品の強化期間とします。ピックアップセグメントでは、次期「トライトン」を今中計の最終年度となる2022年度に投入したいと考えています。

その後、2023年度以降、MPVセグメントでは「エクスパンダー ハイブリッド」、次期「エクスパンダー」、PPV/SUVセグメントでは次期「パジェロスポーツ」、さらにはASEAN向け新型モデルを開発、投入する予定です。

ASEAN域内のそれぞれのセグメントで当社のブランドをさらに強化できるよう、全力を尽くします。

技術戦略:収益拡大の実現

23ページをご覧ください。技術戦略の根幹にあるのもまた、選択と集中です。つまり、コアマーケット向けのコアモデルの収益拡大を実現するため、強みのある技術をさらに磨きます。

また、同時にアライアンス内の先進技術も大いに活用し、効率的で生産性の高い開発を促進します。具体的には次世代ディーゼルとフレームモデルの性能向上に取り組み、電動車の台頭に対応するため、次世代PHEVやハイブリッドを軸とした電動化の推進を図ります。

さらに、お客様が求める洗練されたサービスにお応えするために、自動運転やEV等の新技術に関してはアライアンスの新技術を活用し、搭載することで、魅力ある商品を持続的に投入できる体制を整えます。

アライアンスの活用:日産自動車・ルノー

24ページをご覧ください。アライアンスはこれまでも当社にとって大切なツールでしたが、今後はさらに効率的にアライアンスを活用することにより、シナジーの最大化が実現できると考えています。

日産自動車とはさらなるシナジーの創出を導き出すために、自動運転、コネクティッド、EVに代表される最先端技術や、パワートレイン、プラットフォームの相互補完等の協業を強化する検討を開始しました。

地域軸では、ASEANや国内において協業を強化していきます。具体的にはOEM事業のさらなる拡大を推進します。また、生産事業の共同拡大についても検討しています。そして、国内においては軽自動車事業のさらなる強化を図っていきます。

ルノーとの協業深化については、先般アライアンスの共同インタビューでも発表しましたが、「エクスプレス」のOEM供給をオーストラリアにおいて受けることにより、当社のオセアニア地域における商用車セグメントの強化を実現します。

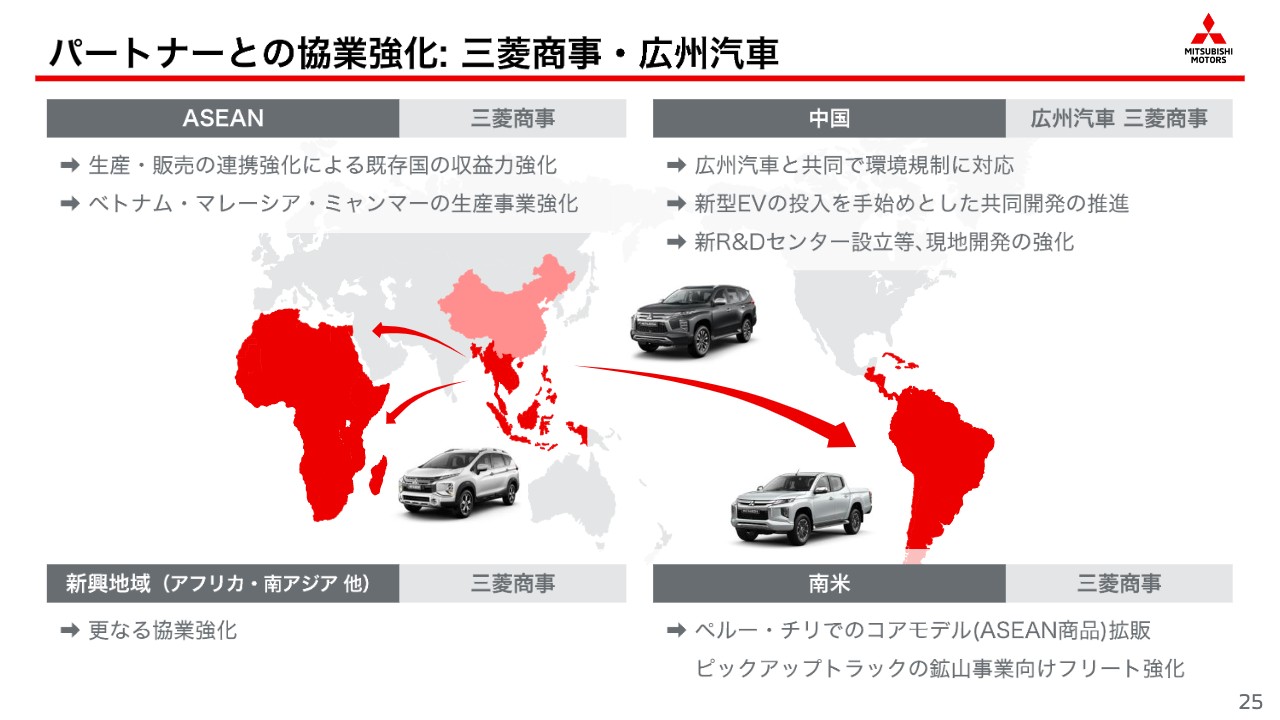

パートナーとの協業強化:三菱商事・広州汽車

25ページをご覧ください。当社にとって、パートナーとの協業強化は次の成長ドライバーを創出するために欠かせません。

具体的には、ASEANにおいてはパートナーである三菱商事と生産、販売、両側面をさらに強化することにより既存国の収益力強化。今後の成長ポテンシャルが期待できるベトナム、マレーシア、ミャンマーにおいて生産事業強化などを順次検討していきます。

また、ASEANで培ったベストプラクティスをアフリカ、南アジア他に展開することにより、第2・第3の柱を協力し育てていきます。

さらには、南米、ペルー、チリでのコアモデル拡販や、ピックアップトラックの鉱山向けフリート事業強化などにも取り組んでいきます。

中国では、今後世界でもっとも厳しくなると言われている環境規制に対応するため、広州汽車との共同開発を推進していきます。また、新R&Dセンターを設立し、効率的な現地開発の強化を推進します。

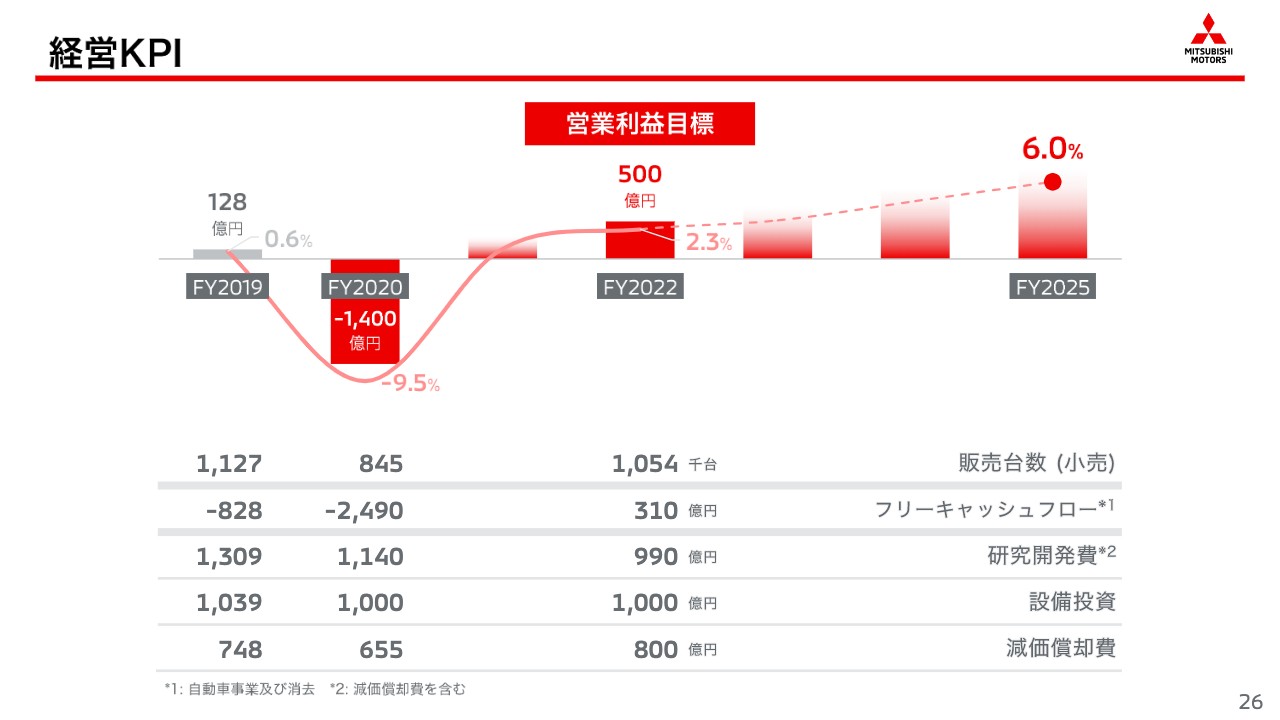

経営KPI

26ページをご覧ください。次に経営指標ですが、事業環境の厳しさが続く中、コスト構造を大胆に見直し改善すると同時に、将来の成長に向けた強化や新規事業創出を行ないながら、徐々に収益力を回復させていきます。

先に述べた施策を着実に実行することにより、2025年度には営業利益率を6パーセントまで回復させる考えです。収益回復のイメージはU字型を想定しており、ファーストステップとして2022年度には営業利益500億円、営業利益率2.3パーセントの達成を目指します。

Drive your Ambition

27ページをご覧ください。みなさまもご存知のとおり、新型コロナウイルス感染拡大に伴う各国の移動制限や経済活動停滞は自動車需要にも甚大な影響を及ぼしました。

各国のさまざまな制限は徐々に緩和されていますが、今後第2波の拡大や第3波の到来も予想され、回復への道筋は容易ではなく、経済活動が完全に新型コロナウイルス前の水準に戻るには一定の時間がかかると想定をしています。

このような厳しい状況下、当社にとっては将来の安定的な収益確保のため、選択と集中を柱とした構造改革を不退転の決意で実行し、業績回復の土台をしっかりつくることが今中計の最優先事項であると認識しています。

また、当面は基盤となる財務の安定性にも配慮しながら、この難局を乗り切り、すべてのステークホルダーのご期待にお応えしていきたいと考えています。

この構造改革には痛みを伴うことも避けられませんが、役職員一同で着実に実現していく所存です。ステークホルダーのみなさまにはご理解とご支援をお願いします。ご清聴ありがとうございました。