三菱自動車工業、先進国における需要悪化と為替影響により減収減益 主力地域のアセアンに注力

2020年1月23日 17:47

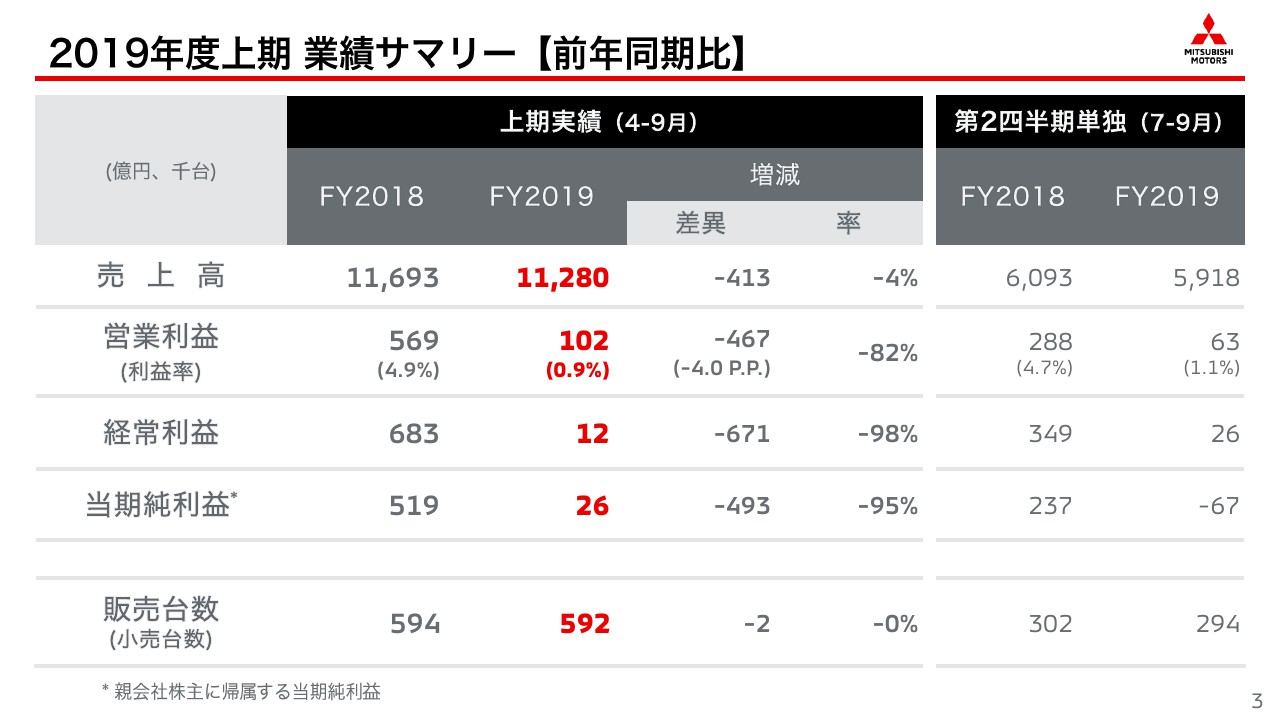

2019年度上期 業績サマリー【前年同期比】

池谷光司氏:2019年度上半期の売上高は、主に先進国を中心とする需要悪化の影響により、前年同期比4パーセント減の1兆1,280億円となりました。

営業利益は売上の減少に加えて為替の悪化影響を受け、前年同期の569億円から102億円となり、営業利益率は0.9パーセントと大幅減益になりました。

経常利益は主に営業外収益での為替差損影響により12億円となりました。また当期純利益に関しては、主に海外子会社による税金支払い等の影響で26億円となりました。

販売台数はグローバルで59万2,000台となり、前年同期比で0.3パーセントの微減となりました。

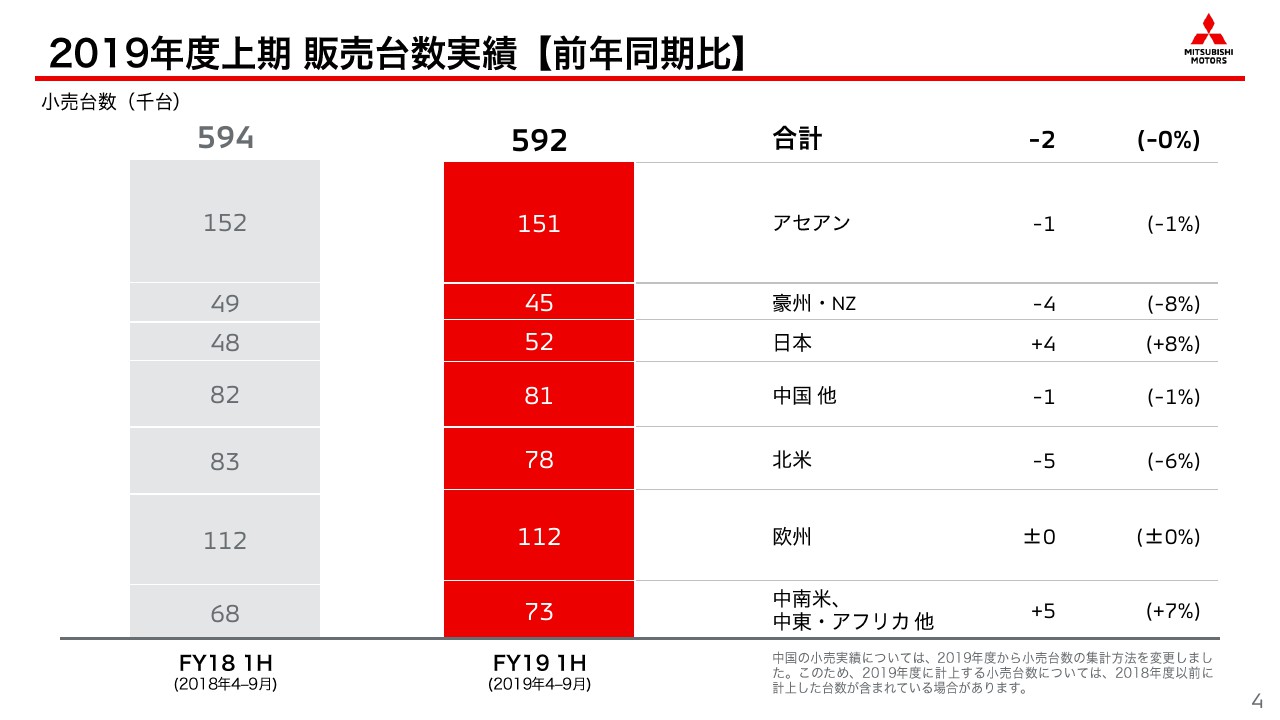

2019年度上期 販売台数実績【前年同期比】

主な地域別販売台数実績は、ご覧のとおりとなります。前年対比で日本、中南米、中東・アフリカ他では増加したものの、その他の地域の落ち込みのより、わずかに届かず減少となりました。

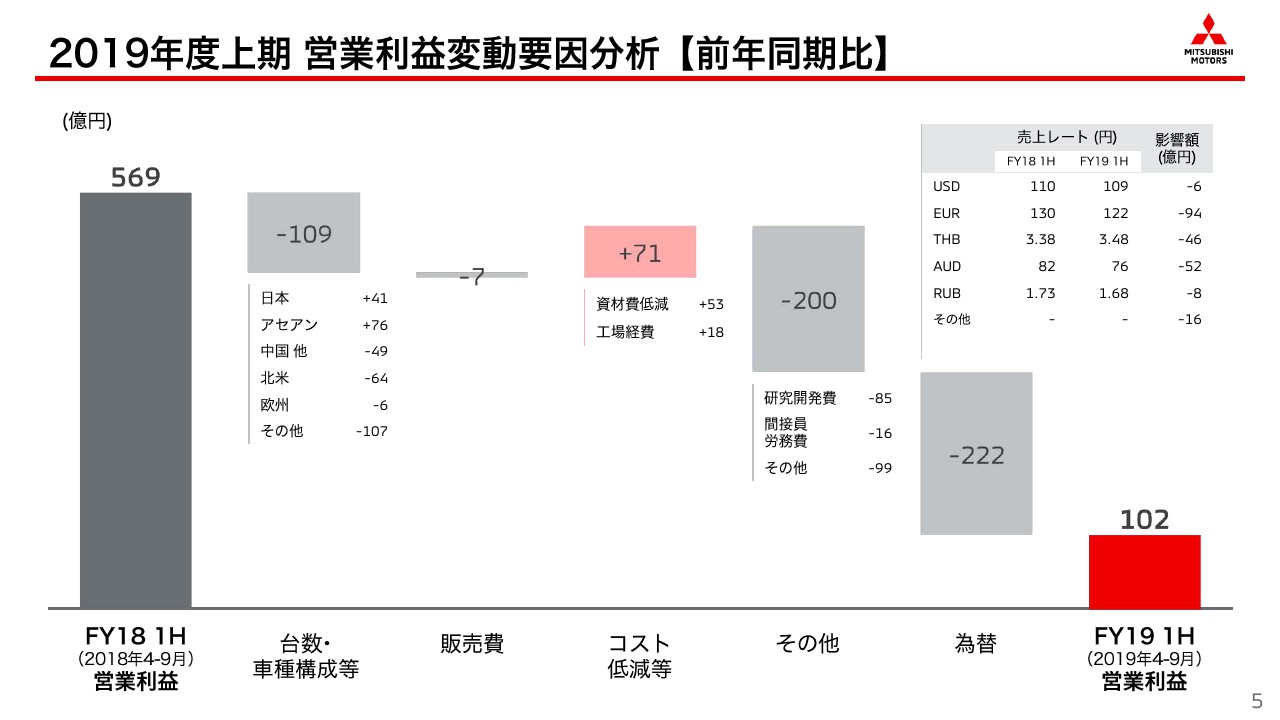

2019年度上期 営業利益変動要因分析【前年同期比】

営業利益の前年同期比変動要因はご覧のとおりです。台数・車種構成等では、販売台数の減少や、車種ミクス悪化により、マイナス影響が109億円となりました。

販売費用は、広告宣伝費を中心に抑制し、前年同期比で7億円の悪化に留めることができました。コスト低減等では、資材費低減活動に加えて、工場経費のコントロールにも取り組み、合計で71億円の増益効果となりました。

その他では、投資の見直しやコスト削減に取り組んだものの、研究開発費や関節労務費が前年比で増加したことに加え、アフターセールス、損益も伸び悩んだため、前年同期比では200億円のマイナスとなりました。

為替は、主要通貨に対する円高基調の継続および当社にとってのコスト通貨であるタイバーツ高といった悪化要因により、前年同期比で222億円の大幅なマイナス要因となりました。

次に、2019年度の通期見通しにつきましてご説明します。加藤さん、よろしくお願いします。

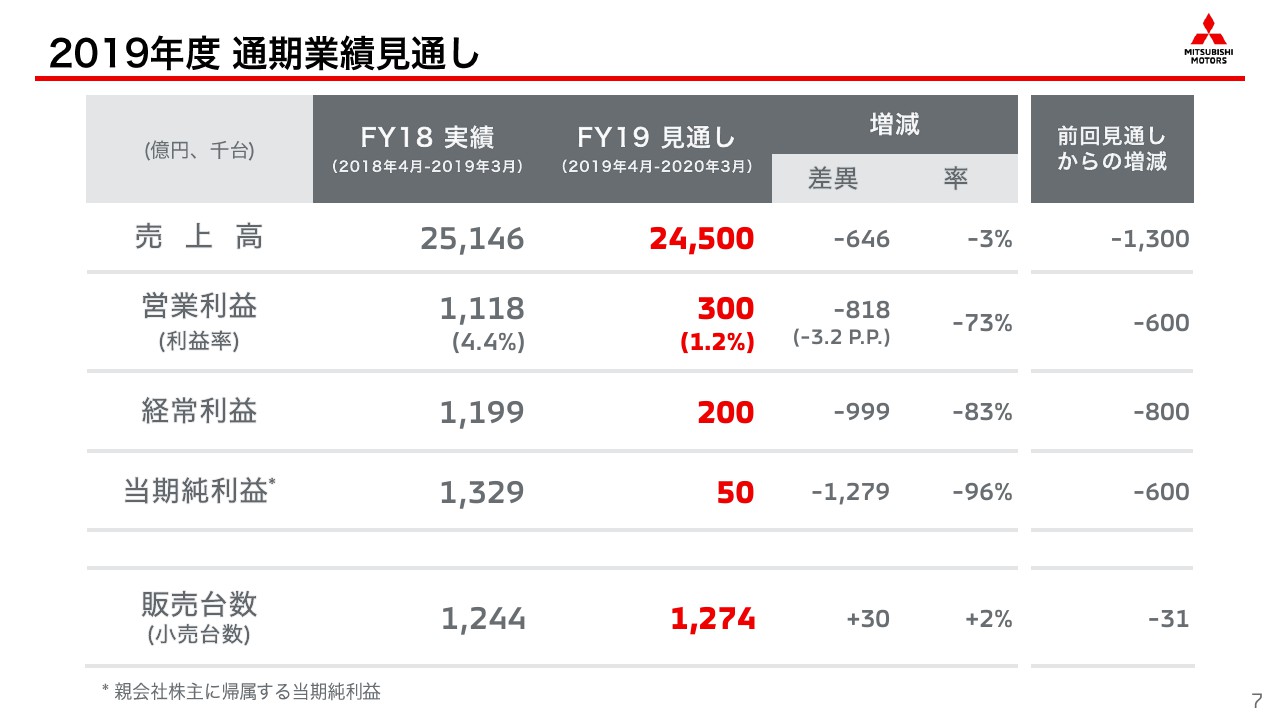

2019年度 通期業績見通し

加藤隆雄氏(以下、加藤):それでは通期見通しについてです。

現状、足元の世界経済の状況は年度計画策定時より悪化しております。米中の通商問題を巡る緊張関係の長期化から、グローバルベースでの景気減速懸念が高まり、自動車需要の落ち込みも進んでおります。

この厳しい外部環境を踏まえ、2019年度通期見通しをご覧のとおり見直しました。

まず、販売台数計画について期初見通しの130万5,000台から127万4,000台に引き下げます。前年比で若干の増加に留まる見込みです。これにより売上高は期初見通しの2兆5,800億円に対し、2兆4,500億円となる見通しです。

営業利益は台数減少の影響に加え、為替前提も従来より円高方向に見直した結果、期初計画から600億円減少し、300億円となる見通しです。これにより営業利益率は1.2パーセントとなります。

その他経常利益は期初計画の1,000億円から200億円、当期純利益は650億円に対し、50億円にそれぞれ見直します。

自動車業界全体を取り巻くマクロ環境の厳しさは続きますが、当社は主力地域であるアセアンをドライバーに新通期見通しを達成すべく、全力で取り組んでまいります。

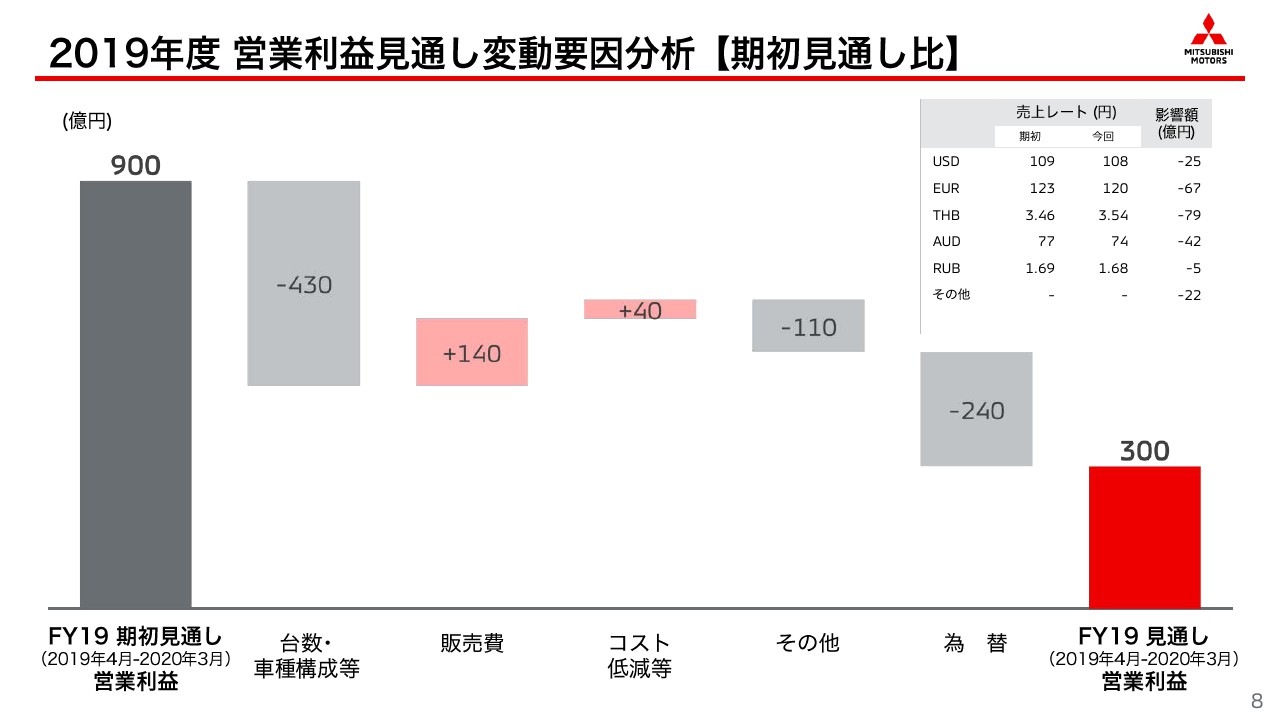

2019年度 営業利益見通し変動要因分析【期初見通し比】

2019年度通期見通し修正にともなう、2019年5月に発表した2019年度通期営業利益見通しに対してのそれぞれの変動要因はご覧のとおりです。

台数・車種構成等は先に述べたとおり、年間販売重複の修正により、前回発表時より430億円悪化する見通しです。一方で、台数減少にともない販売費の圧縮に努めることで、140億円改善いたします。

コスト低減等についても、資材費だけでなく工場関連経費の低減にも取り組むことで、計画に対し40億円で追加で改善します。

その他に関しましては、台数減少にともないバリューチェーン全体での収益機会が計画を下回ることなどを主因に、110億円の悪化を見込んでおります。

また、為替も米ドル・ユーロ・豪ドルなどの主要な売上通貨で円高の状況が継続する一方、当社にとってのコスト通貨であるタイバーツが強含みで推移しています。

売上、コストの両面から為替が収益を圧迫する傾向は下期も続くと考え、従来の計画に対してさらに240億円の悪化を見込んでおります。

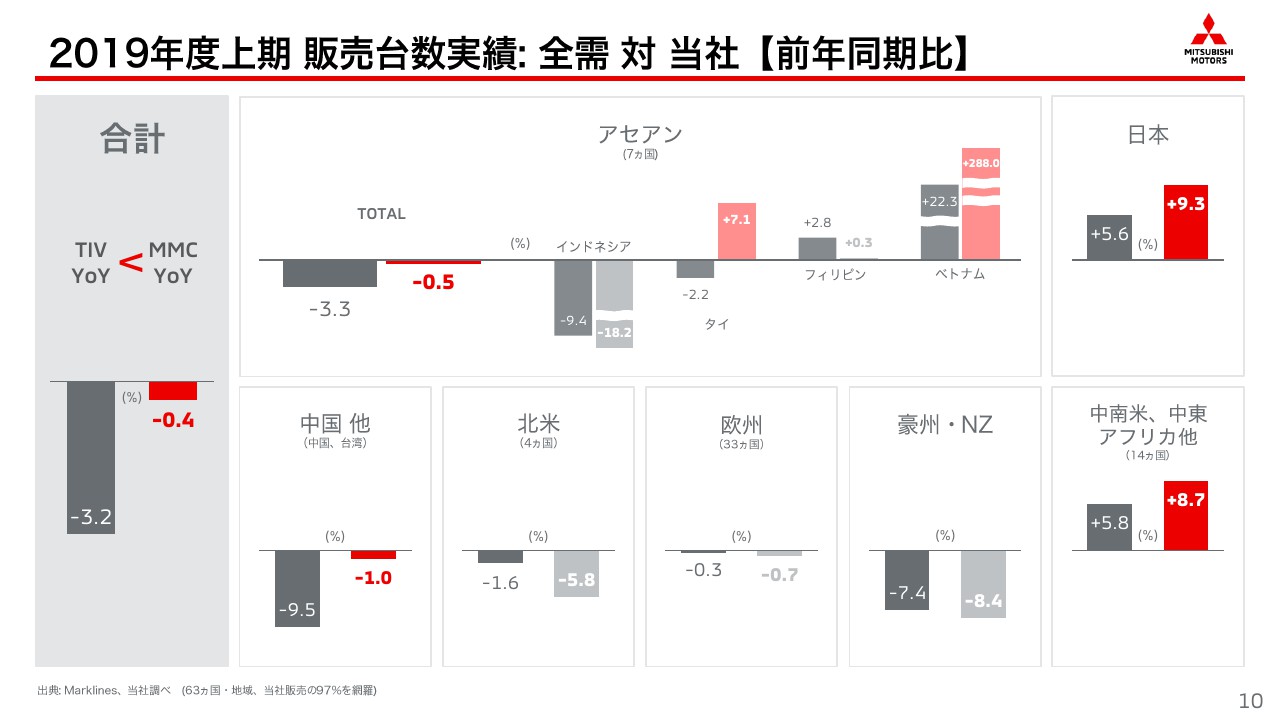

2019年度上期 販売台数実績:全需 対 当社【前年同期比】

グプタ・アシュワニ氏:まずはグローバルのTIVをご覧ください。昨年対比は3.2パーセント下がっております。(当社が)ほぼ横ばいになったのは昨年対比のリテールになります。それは、当社のパフォーマンスが、市場の状況に対しても良いことを示しております。

2018年後半より顕著になってきたグローバルの景気減速懸念は、自動車需要の成長の伸び悩みに多大な影響を及ぼしております。2018年同期比で各国の自動車需要の低迷または成長の鈍化が確認できております。

そのような環境下におきまして、当社がもっとも注力しているのはアセアンです。タイが市場全体に比べて堅調で、ベトナムに関しましても好調を維持しております。

ただ一方でインドネシアにおける車両の販売に関しましては、景気の伸び悩みの影響などにより想定より軟調に推移いたしました。

ホームマーケットでもある国内市場ですが、市場全体の伸びを上回る高い成長を実現したことに関しては、2019年初旬に販売開始した「デリカ D:5」「eKワゴン」「eKクロス」などの新車の効果が出ております。

中国は、2018年後半以降景気の停滞局面に入っています。需要縮小が長期化しているように見られます。そして厳しい経営環境下においても、当社が2018年11月に販売を開始した「エクリプス クロス」の現地生産モデルの貢献により、概ね前年同期程度の販売を確保することができました。

北米に関してです。長期金利低下によりオートローンの金利も低下していることから需要が支えられ、全体需要に関しましてはおおむね前年並みの成長を維持しています。

また一方で中小型のSUV市場の競争が激化していることに関しては、台数よりも利益に注力したいということになりました。

次に、欧州に関してです。「アウトランダーPHEV」の台頭により、販売は計画どおり進みまして、ヨーロッパではNo. 1になることができました。

オセアニアはマーケットそのものもマイナス成長となりました。景気の減速の影響によって競争が激化したこともありますが、当社はそれ以上の落ち込みとなりました。

そのほかの地域ですが、中東地域のフリート商談の成功やフリート比率の低いSUV販売強化策が高い成長を支えました。

次に製品別です。前年同期比で「エクリプス クロス」が49パーセントの1万8,700台、「アウトランダーPHEV」が24パーセントの4,800台、「トライトン」は1パーセントの900台となりました。

そして、地域専用モデルでありました「エクスパンダー」が27パーセントの1万2,300台、軽自動車が8パーセントの2,100台と、それぞれ増加いたしました。

これにより、当社の戦略モデルの販売は全体として順調に推移しております。

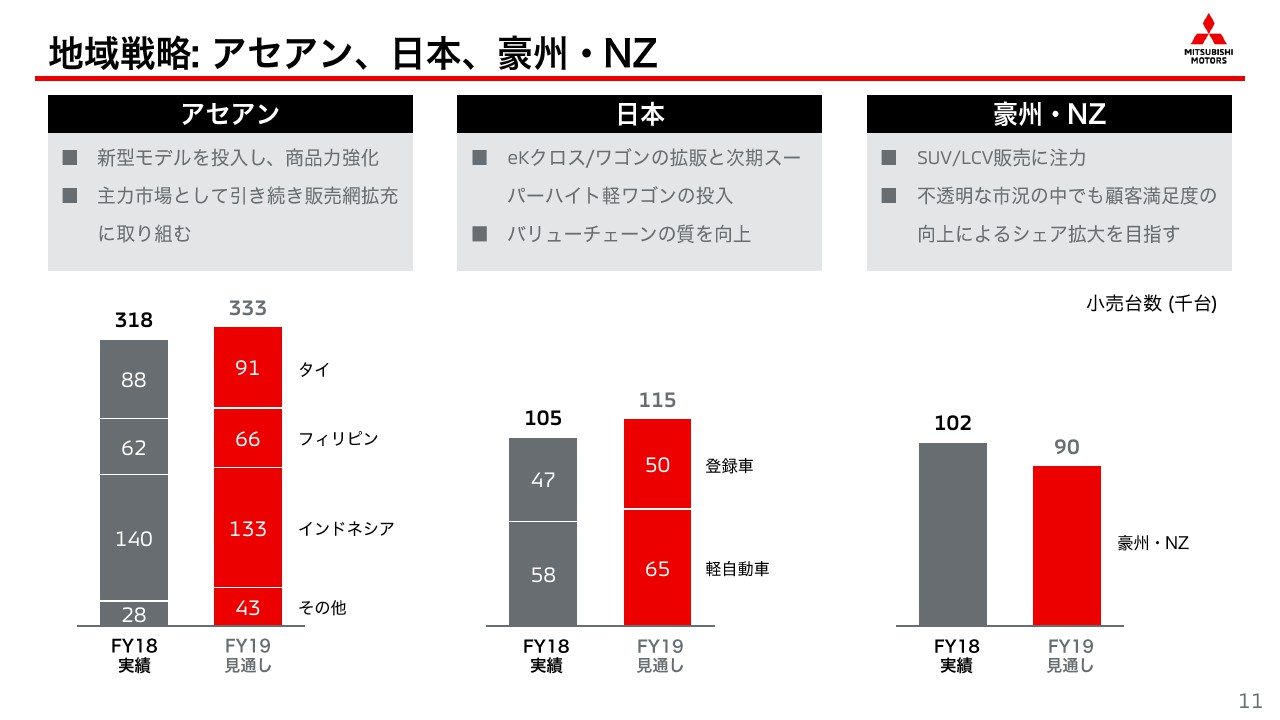

地域戦略:アセアン、日本、豪州・NZ

2019年度下半期の主力地域、例えばアセアンや日本についてです。「アウトランダーPHEV」「トライトン」「エクスパンダー」等のコアの製品は正しい方向に向かっている傾向が見受けられます。

しかし、この事業の環境がかなり厳しい状況になっておりまして、効果が出るまで時間がかかっております。

販売戦略です。主力の地域に関する状況についてご説明します。2019年上半期の状況です。まずアセアンです。需要の悪化が出ている国に関しましては、アメリカと中国のあいだの貿易摩擦による影響です。

そして、金融機関がローンのスクリーニングを厳しくしている影響もあります。しかしタイの低迷は一時的なもので、中期的には回復すると考えています。

次に鍵となるのはインドネシアの市場です。選挙が終わって、政治的に安定したらこの市場は挽回してくると思っております。GDPは今でも5パーセントと、全世界を見ても4番目に人口が多い市場ですので、おそらく中期的な成長になると思っております。

3つ目の市場がフィリピンで、TIVは伸びております。経済的には安定しております。ここでも我々は自分たちの新しい製品、最近導入した製品で対応しております。

ベトナムのTIVも好調で、モータリゼーションの本格化を期待しております。こういった環境の中で「エクスパンダーSUV」「ミラージュ」「アトラージュ」を投入する予定としております。

また新型「パジェロスポーツ」、堅調な「エクスパンダー」と「トライトン」に関しましては「ローライダー」もバージョンアップして7月に発売いたしました。

そして国内の市場ですが、我々の計画としては11万5,000台といたしました。我々は需要の落ち込みを予想していました。それに関しましては、消費税の増税があったからです。とくに新型「eKワゴン」「eKクロス」に勢いがあったため、今年度中に販売を予定している「ekスペース」の後継車種となるスーパーハイト軽ワゴンへと繋げていきたいと思っております。

オセアニアについては、現在かなり厳しい状況となっております。引き続き外部環境の見通しが不透明です。そして価格の競争も激化しております。それによって総需要が縮小しているからです。

2019年の通期販売見とおしを9万台に修正したのは、そういった理由によるものです。我々としては無理な出荷は負わずに、引き続きSUBLCBの販売に注力していきたいと思います。

そしてまた、装備・サービスの充実により相対的な満足度を向上させて、シェアアップを目指していきます。

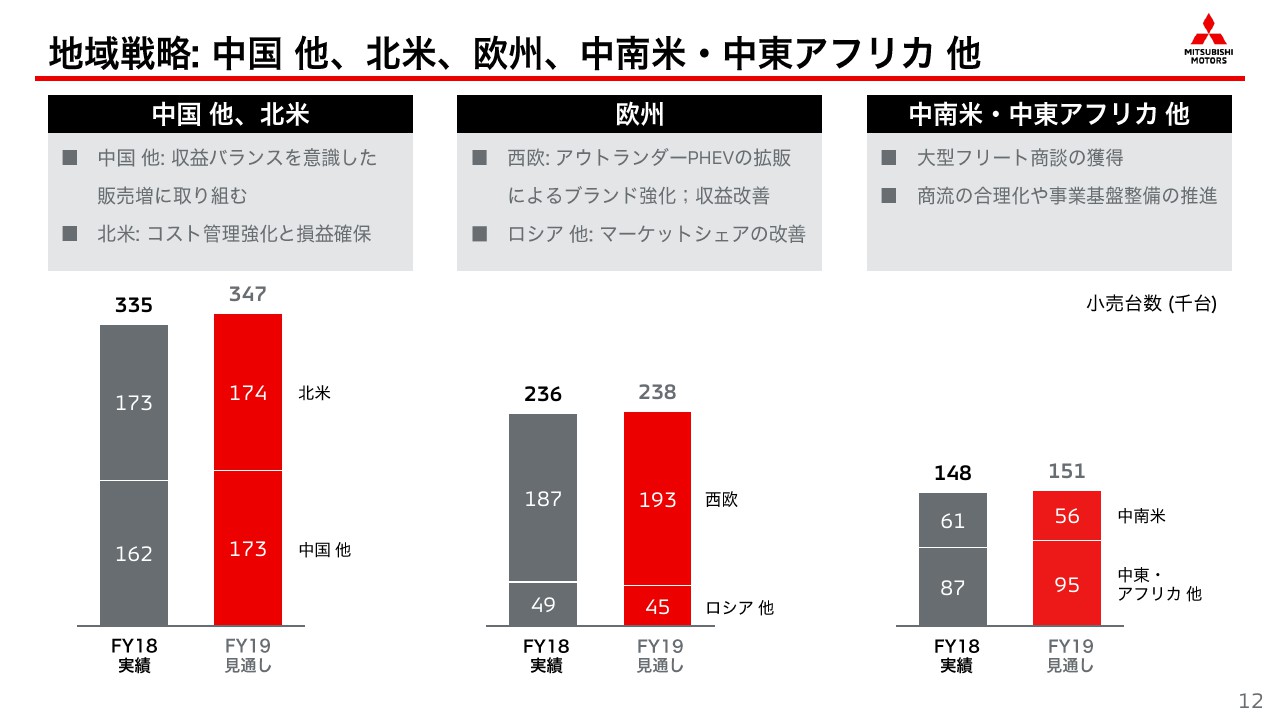

地域戦略:中国 他、北米、欧州、中南米・中東アフリカ 他

次に中国の市場について、2019年度の販売計画は見直しました。

新しい計画は17万3,000台です。これに関しましては、今後も引き続き低成長が続く可能性があるからです。これは米中通商摩擦によるものです。

しかし大幅な調整局面は縮小すると考えております。一方で市場そのものには成長余地があり、日系ブランドの信用の高さは今後も継続すると考えております。

また、環境規制にともなうコスト増の要因もありますが、コスト管理を徹底して商品力強化を図るとともに、収益とのバランスを意識した販売増を目指していきます。

一方で北米に関して、全需はおおむね前年並みに推移しております。ただし、市場そのものはすでに成熟していることは言うまでもありません。

厳しい環境下において、収益を確保するために在庫の健全化に取り組むとともに販売費用・固定費のコントロールを強化することにより、収益の改善に軸足を置いた経営に徹してまいります。

またアメリカでは本社をカリフォルニアからテネシーに移すことをすでに決めております。

西欧に関しては、ほかの先進国同様に低成長が続いている上に、英国による欧州連合離脱をはじめとする地政学的リスクによる経営者の困難は当面続くと考えております。

足元は環境規制強化対応策として「アウトランダーPHEV」の拡販に努めております。今後も当モデルを欧州事業の核に据え、収益とブランド強化のバランスに努めてまいります。

またロシアやほかの市場に関しては、原油価格や為替下落に加えて、VAT税率の並行などの影響で市場低迷が続いております。

先行きの不透明感も高まっていることから、当社はマーケットシェア維持に努めていきます。そして販売網の生産性向上に取り組んで、収益性改善を目指します。

そして、その他の地域、とくに中東のサウジアラビアなど、今後に関してはSUV車種を中心に、ブランド強化による拡販に取り組んでまいります。

アフリカは商流の合理化や事業基盤整備を持続しつつ、選択と集中に基づいた経営資源の最適化ニーズも推進していきます。

我々の高マーケット、アセアンと日本、また「PHEV」「トライトン」といった我々のコア製品をもとに、厳しい状況ではありますが、戦っていきたいと思っております。

商品の刷新

加藤:今中期経営計画の目標の1つである商品の刷新を達成すべく、2017年度より継続的に新車を投入してまいりました。

2019年度は7月後半に投入した「パジェロ スポーツ」に加え、この夏には「RVR」を刷新し、グローバル展開を開始いたしました。

下期には間も無く販売を開始する「エクスパンダーSUV」「ミラージュ」「アトラージュ」の新型モデル投入が控えております。

さらには先般、東京モーターショーにてコンセプトカーを初披露した「ekスペース」の後継となる新型の次期スーパーハイト軽ワゴンを投入いたします。

今後も当社は競争力を確保することができるセグメントに、集中して開発を行っていく必要があると考えており、アセアン地域向けコア商品、グローバル市場向けのクロスオーバーモデルなど、商品の強化と刷新に努めていく考えです。

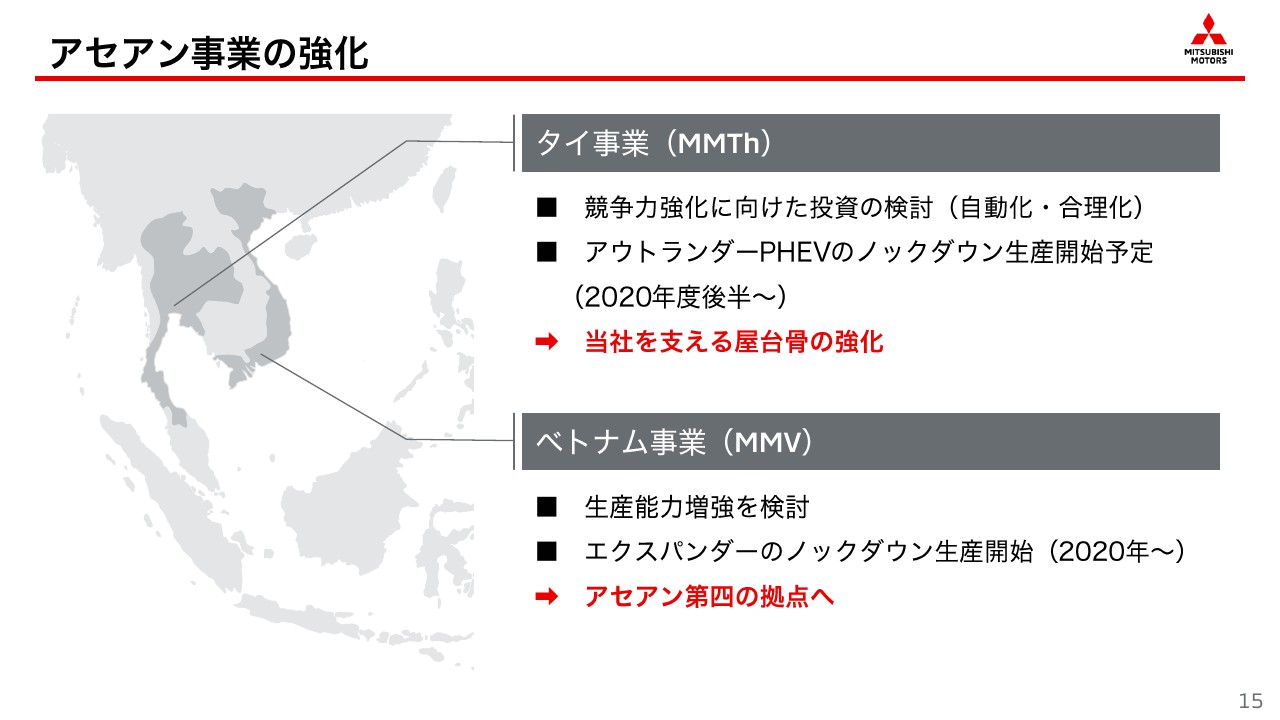

アセアン事業の強化

当社は1988年にタイのMMTh工場で生産を開始した車の輸出台数が400万台を達成したことを記念し、工場が立地する同国チョンブリ県のレムチャバン港にて式典を開催いたしました。

この工場は、タイに拠点がある自動車メーカーとして初めて輸出を開始し、2018年には累計生産台数が500万台となり、当社のこれまでのアセアンでの成長を支えてきました。

MMTh工場では、今後の競争力強化のために、新塗装工場の建設を含めた合理化投資を決定いたしました。

また2020年度後半には「アウトランダーPHEV」のノックダウン生産を開始する予定です。従来よりタイにおいて注力してきた雇用・人材育成・投資・技術移転・輸出事業の5つの柱に加え、社会貢献・環境の分野で貢献度を高めていく方針です。

またベトナムにおいては、MMVが事業開始から25周年を迎えたことを記念し、同国ホーチミン市で式典を開催いたしました。当式典において、ベトナムの生産拠点で「クロスオーバーMPV」「エクスパンダー」の生産を2020年より開始することを発表いたしました。

MMVは現在「アウトランダー」のノックダウン生産を行っておりますが、「エクスパンダー」の生産開始に合わせてMMVの生産能力増強を検討しております。

ベトナム事業は1994年にMMVの前身である生産・販売会社を三菱商事株式会社や現地パートナーと合同で設立し、開始いたしました。

その後のベトナムの自動車市場拡大とともに、現在ではアセアンにおける成長戦略を支える重要な事業の1つとなっております。

昨年後半以降、規模拡大から収益性重視の「Small but Beautiful」路線への軌道修正を図り、投資の厳選等あらゆるコスト削減への取り組みを加速させてまいりました。

その結果、固定費全体で今期当初計画から、これまでに200億円近い圧縮は実現できましたが、世界的な需要の落ち込みや為替の逆風は想定以上のものとなり、収支バランスはまだ十分とは言えません。

今後も景気サイクルが下振れする状況の中で、もう一段踏み込んだ改革に取り組み、規模に応じたコスト構造の実現に向け、着手せねばならないと考えております。

具体的には、間接部門を中心に、人員の適正化に取り組みと同時に、組織そのもののスリム化を進めます。開発については、注力する地域とモデルの絞り込みを通じて、効率性重視の投資を行います。

また生産ラインの合理化や、販売拠点の集約・統廃合、広告宣伝費の見直しなど、聖域なくコスト構造改革を推し進め、収益力の回復に全力をあげます。

一方で、財務については健全な状況にあり、配当は安定性に主眼を置き、現状の水準を維持したいと考えております。厳しい経営環境ではありますが、「Small but Beautiful」という当社が目指すべき方向は明確であり、なすべきことは見えています。

全社一丸となってコスト構造改革に取り組むべく、プランの具体化を急ぎ、来年度からの次期中期経営計画につなげていきたいと考えております。

ご清聴ありがとうございました。