富士通、上期は増収し採算性改善が奏功して営業益大幅増 業績予想も上方修正

2020年1月11日 08:39

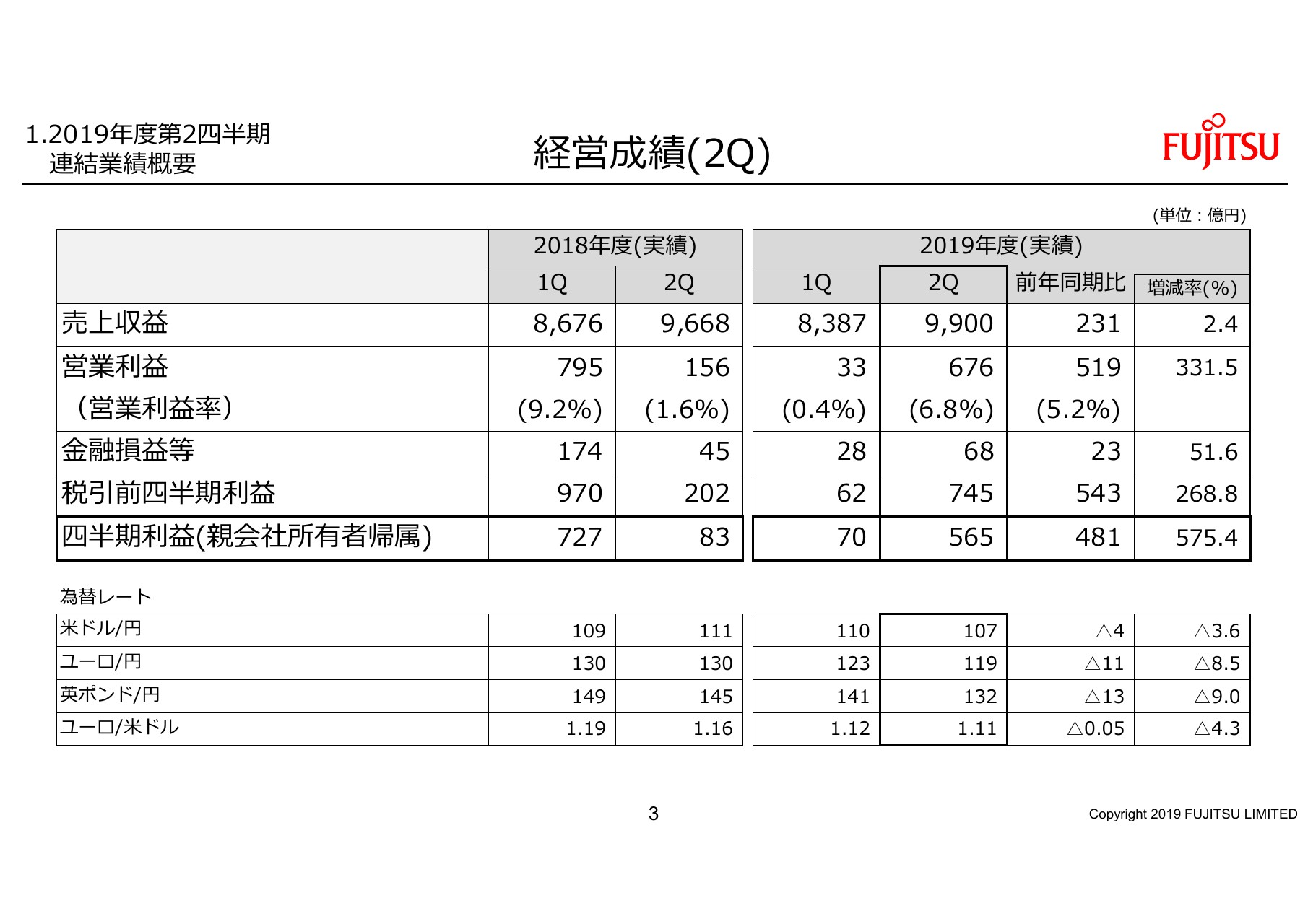

経営成績(2Q)

磯部武司氏:資料に従いまして報告させていただきます。スライドの3ページは、2019年度第2四半期の連結業績の概要です。太枠の部分をご覧ください。売上収益は9,900億円で、前年から231億円の増収です。

デバイス事業再編により、連結対象外となった影響がマイナス470億円で、ドル、ユーロ、ポンドが円高に推移した影響がマイナス180億円、為替を除いた実ビジネスベースでは前年から880億円、10パーセントの増収です。

国内でサービス、システムプラットフォーム、PCが伸長し、大きく増収です。実ビジネスでの大きな増収が、事業再編と為替による減収を上回り、全体で増収となりました。

営業利益は676億円で、前年から519億円の増益となりました。本業の増益額は469億円で、国内ビジネスの増収効果に加えて、採算性の改善、営業費用の効率化も進み、大きく増益です。

特殊事項と再編影響による増益額は50億円で、要因は2つあります。1つ目はデバイス事業再編に関する影響で、20億円のプラスとなりました。再編に関して計上した前年の一時費用の負担がなくなった影響と、再編により連結対象外となった営業利益の合計です。

2つ目は欧州のビジネスモデル変革関連で、30億円のプラスとなりました。不採算国から撤退を進めるなかで、MBOや事業パートナーへの事業譲渡が成立した案件がありまして、昨年に引当を実施した人員対策費用の一部清算を行いました。

金融損益等は68億円で、持分法利益の増加を中心に前年から23億円の増益となりました。当期利益は565億円です。

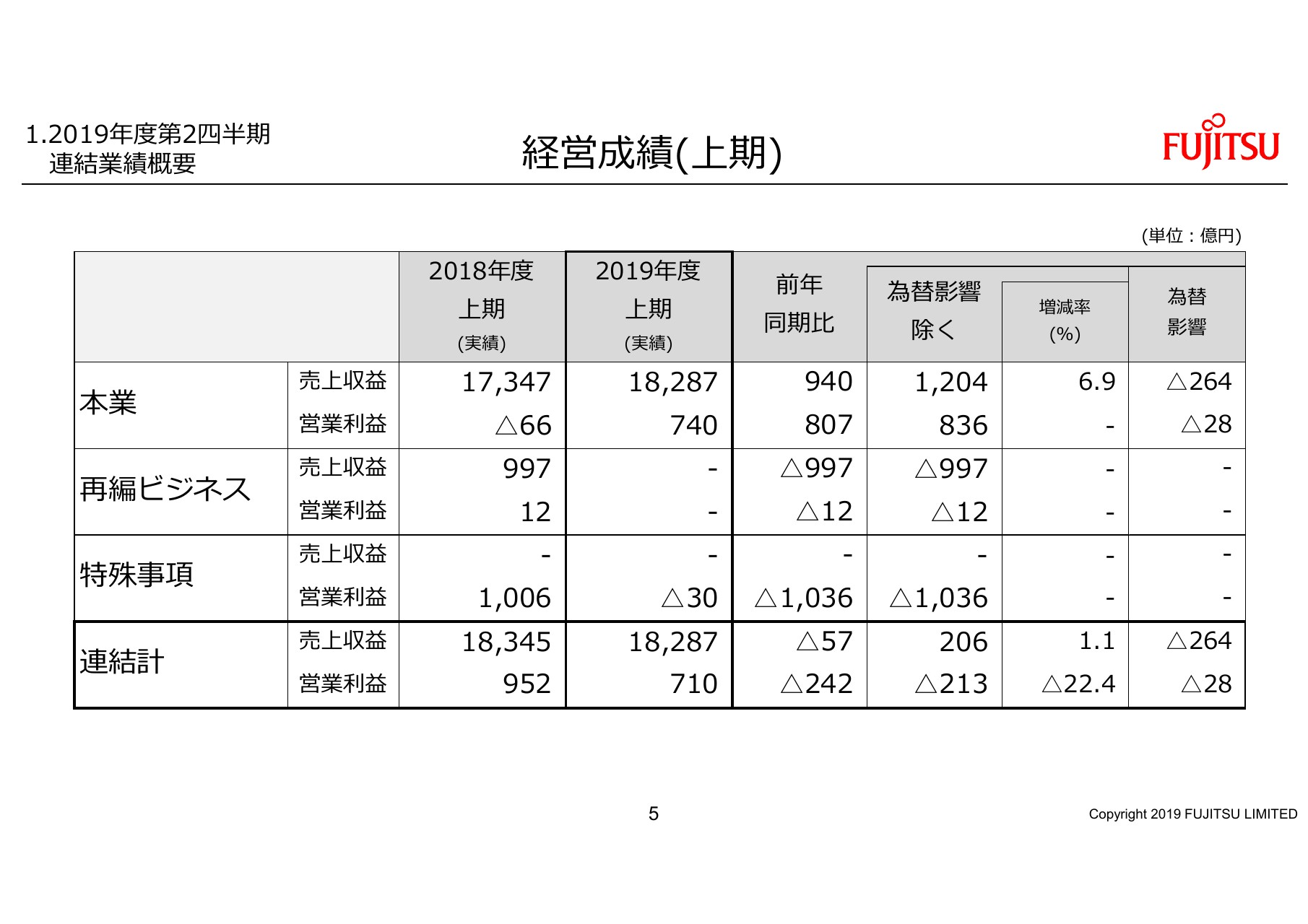

経営成績(上期)①

5ページは上期の連結業績の概要です。このページでは本業、事業再編を行ったビジネス、特殊事項を区分して説明いたします。

表の一番上が本業になります。売上収益は1兆8,287億円で、為替の影響を除きますと前年から1,204億円、6.9パーセントの増収です。国内サービスとPCが大きく伸長しました。営業利益は740億円で、前年から807億円の増益です。内訳については、後ほどウォーターフォールチャートで補足いたします。

2番目は事業再編です。事業再編により連結対象外となった売上影響についてコメントいたします。昨年第4四半期に実施した、デバイス事業の再編による減収影響は927億円です。もう1点、昨年は4月まで個人向けPCが連結対象となっており、この再編による減収影響がマイナス70億円です。合わせて前年からマイナス1,000億円程度の減収影響が生じています。

3番目は特殊事項です。この上期の特殊事項は2つあり、1つ目は、第1四半期に実施した電子部品の国内工場再編に関する費用のマイナス60億円です。2つ目は、先ほどコメントしました欧州の人員対策費用の見直しによるプラス30億円で、合計でマイナス30億円です。昨年の上期は、年金制度の変更など、大きな一時利益を計上いたしましたので、この反動減を中心に前年からは1,036億円の減益です。

表の一番下にある、連結計の営業利益は710億円です。本業は大きく増益となりましたが、前年の特殊事項の影響が大きく、合計で242億円の減益です。

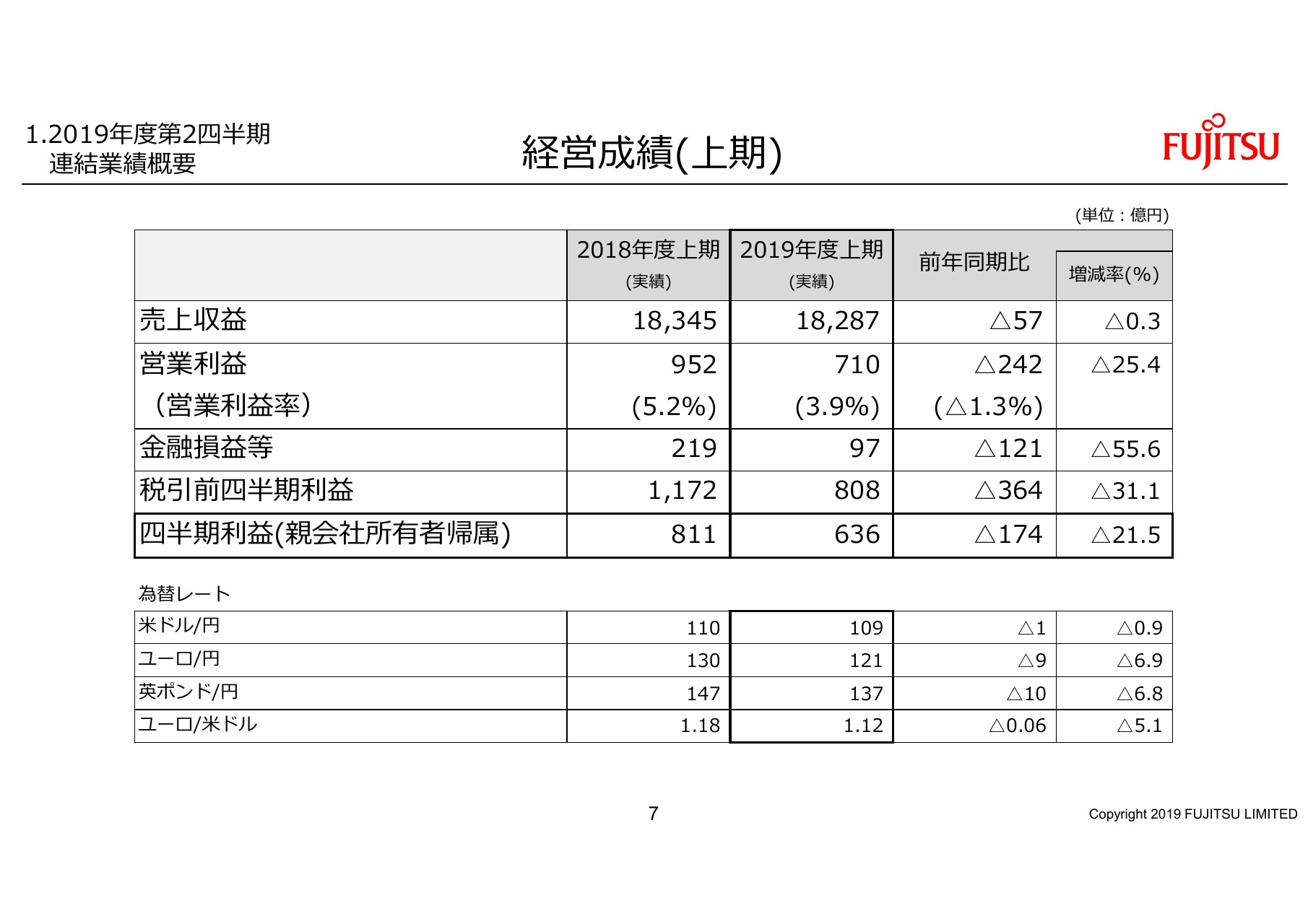

経営成績(上期)②

7ページをご覧ください。先ほどは3つに区分して説明しましたが、ここでは従来どおり連結合計の損益を表示しています。営業利益以降を補足いたします。スライド上段の表の真ん中あたりにある金融損益等は97億円で、前年から121億円の減益です。前年のPC事業の譲渡に関する一時利益の反動です。一番下の当期利益は636億円です。

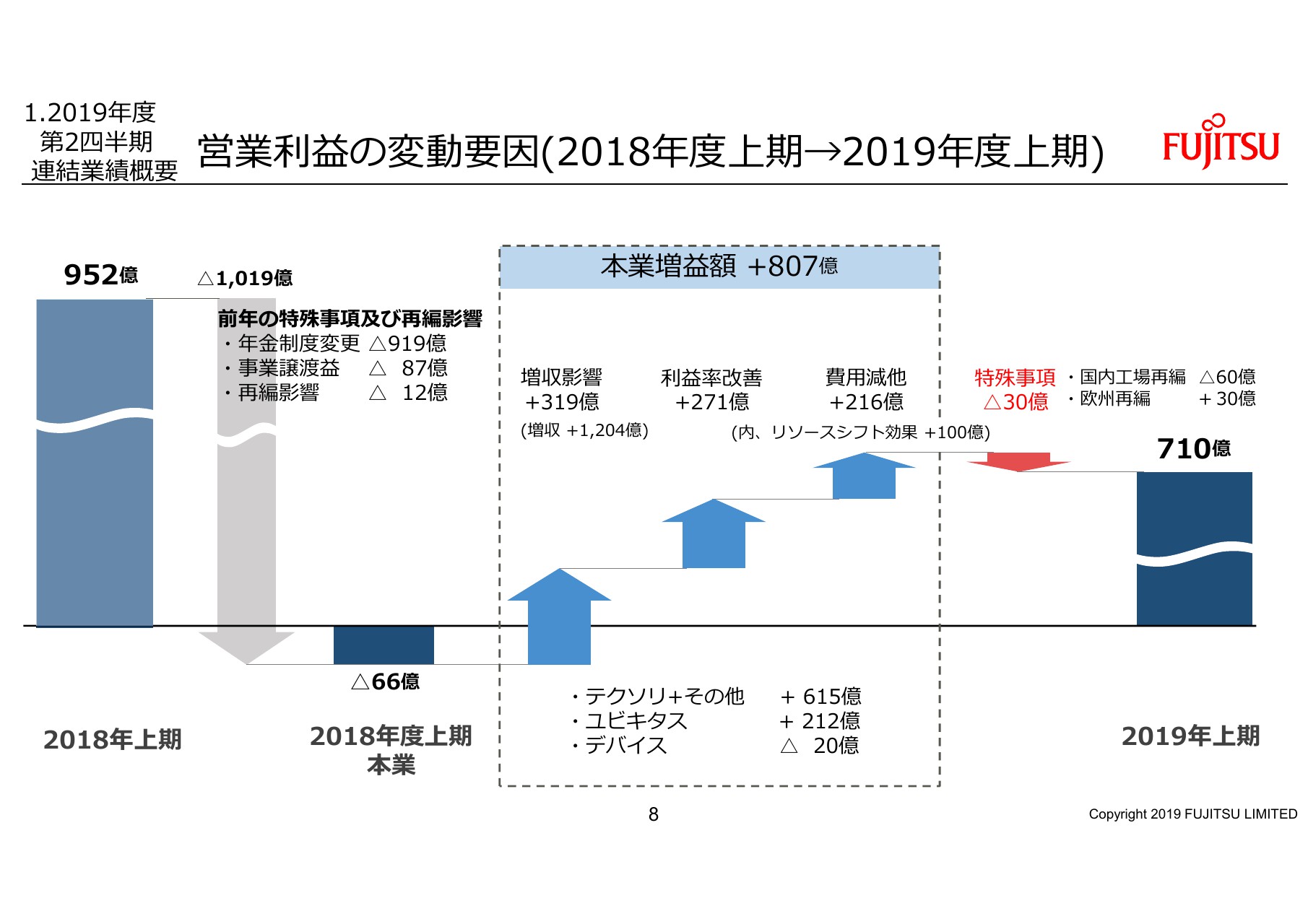

営業利益の変動要因(2018年度上期→2019年度上期)

8ページは、上期の営業利益の前年からの変動要因です。スライド一番左にある2018年上期の営業利益は952億円で、ここから前年の特殊事項と再編の影響1,019億円を差し引いた、マイナス66億円が前年上期の本業の営業利益でした。ここを起点に、以降の矢印がこの上期に生じた前年からの増減になります。

次の3つの矢印が本業の増減です。最初の上向きの矢印が319億円のプラスを示しており、1,200億円の増収による利益の増加です。国内向けの売上が昨年下期の好調を継続し、大きく増収になりました。

2つ目の上向きの矢印は271億円のプラスで、これは採算性の改善によるものです。サービスでは、ソリューション/SIで開発効率化を進めたことに加えまして、国内・海外ともに不採算を抑制することができました。システムプロダクトユビキタスでは、キーデバイスの価格低下によるコストダウン効果を中心に、採算性改善が進みました。

3つ目の上向きの矢印は、216億円のプラスを示します。リソースシフトによる固定費圧縮効果に加え、間接業務の見直し、先行投資など、営業費用の効率化を進めました。

3つを合計して、本業で807億円のプラスです。コア領域であるテクノロジーソリューションと「その他/消去又は全社」の合計で約600億円のプラス、そしてユビキタスで約200億円のプラスです。

最後の下向きの矢印は、この上期の特殊事項に関する影響による30億円のマイナスを示しています。すべてを合計しまして、今期の営業利益は710億円です。

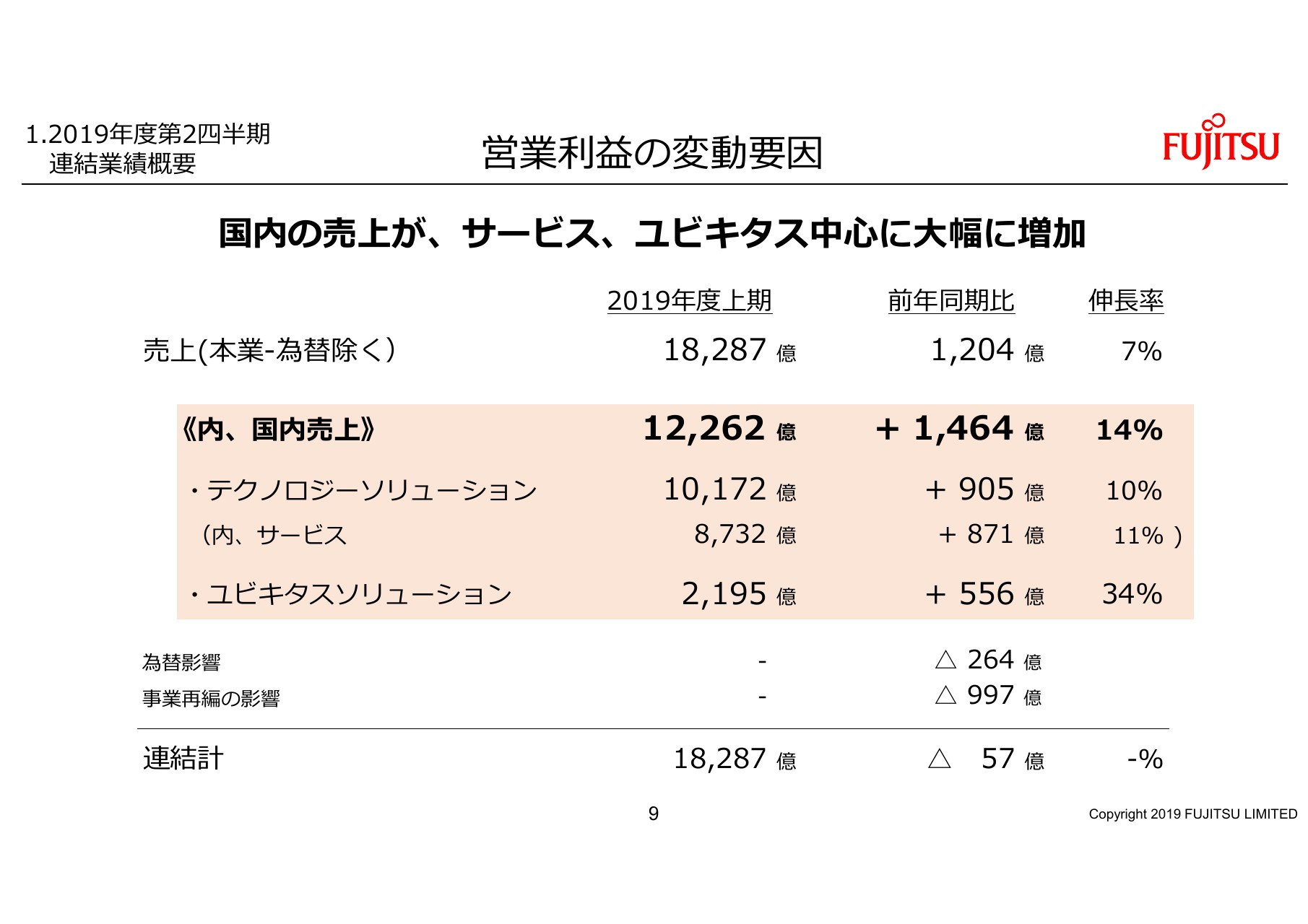

営業利益の変動要因①

本業の増収について補足しますので、9ページ上段をご覧ください。国内の売上がサービス、ユビキタスを中心に大幅に増加いたしました。国内売上は前年から1,464億円、14パーセントの増収です。

この内訳ですが、国内のテクノロジーソリューションは前年から10パーセントの増収で、ソリューション/SIを中心にサービスが大きく伸長しました。ユビキタスは前年から34パーセントの増収で、Windows 7の保守期限終了に加え、キーデバイスの供給不足問題が解消した影響もあり、大きく増収となりました。

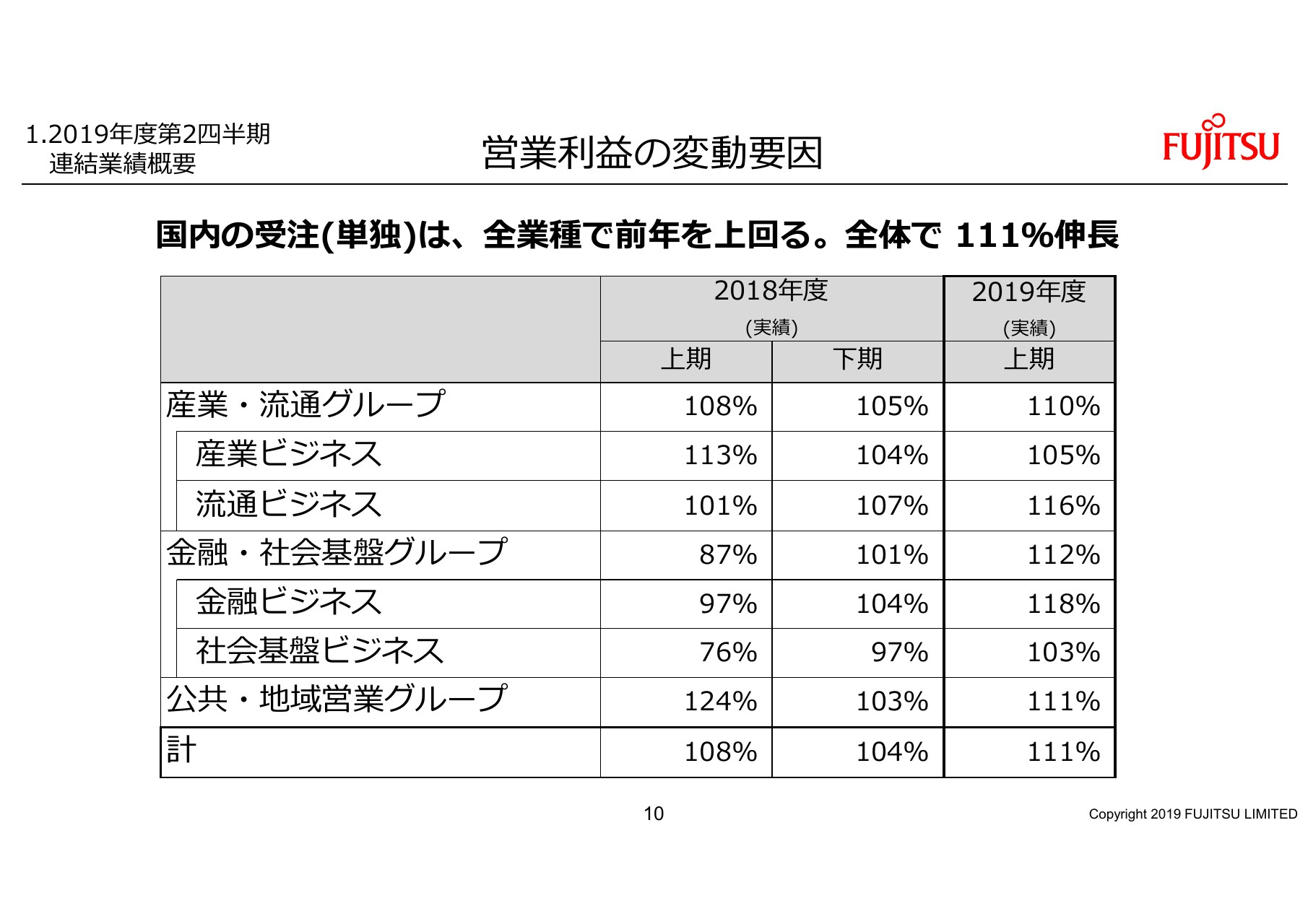

営業利益の変動要因②

10ページで、国内の好調な売上を支えます受注の状況について補足いたします。この上期の単独の受注は111パーセントの伸長で、すべての業種で前年を上回りました。10パーセント以上の伸長となる業種も多く、前年に続き好調に推移しております。

お客さまの既存資産に対する機能の拡張、効率的運用実現を目的としたモダナイゼーションに加えて、働き方改革に代表される業務改革に対する取り組みが進んでおり、この上期も全般的に強いデマンドが継続しました。

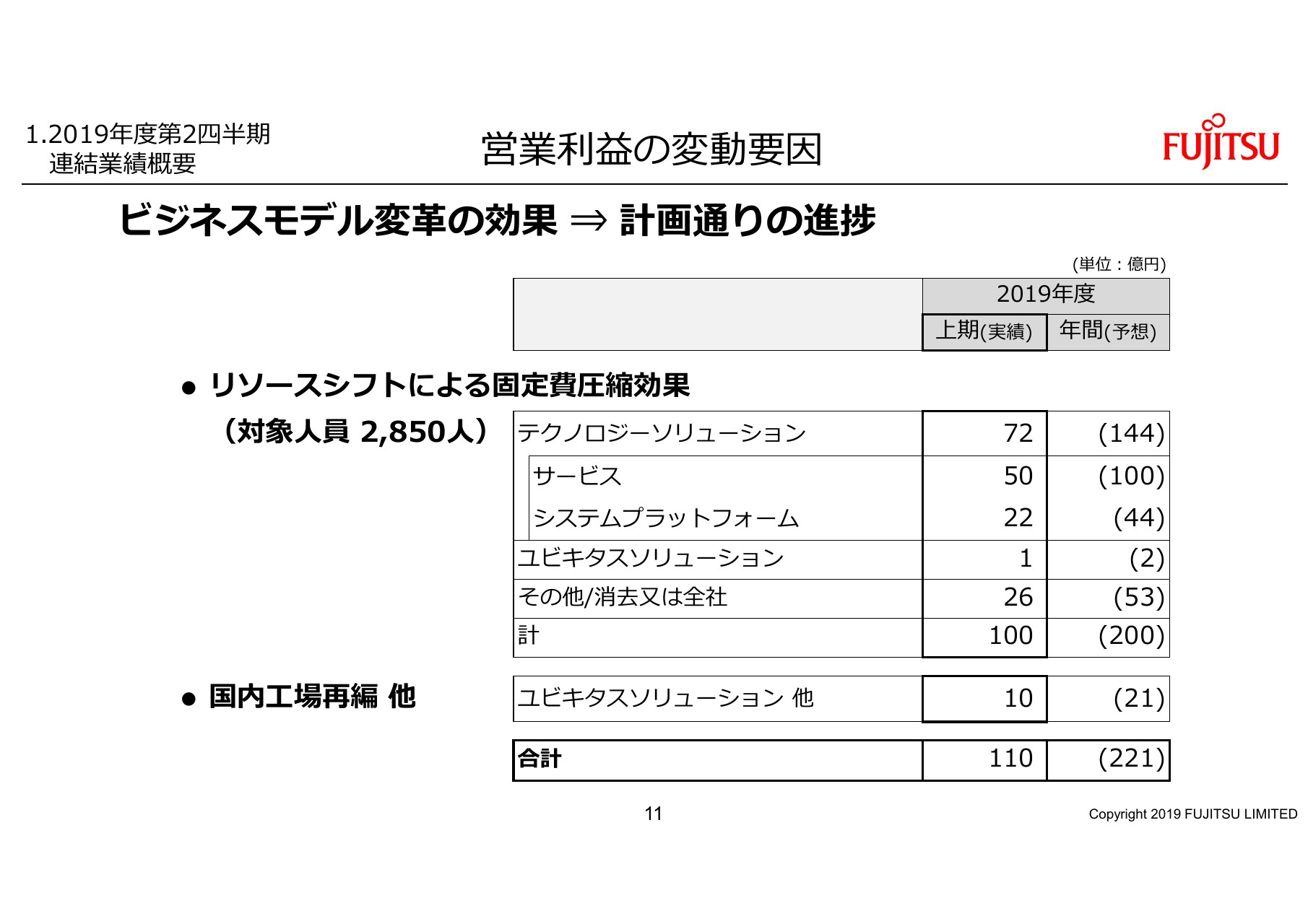

営業利益の変動要因③

11ページで、昨年に実施したビジネスモデル変革の効果を補足します。営業費用の効率化にも寄与した内容になります。

リソースシフトによる固定費圧縮効果は上期で100億円で、セグメント別の内訳は記載のとおりです。国内工場再編等の効果は10億円で、ビジネスモデル変革の上期の効果は全体で110億円となります。

欧州のビジネスモデル変革については、不採算国からの撤退、アウグスブルク工場の閉鎖等、各プログラムをスケジュールどおりに進めております。2020年上期での完了に向けて進めており、効果については2020年の下期から享受するという計画です。

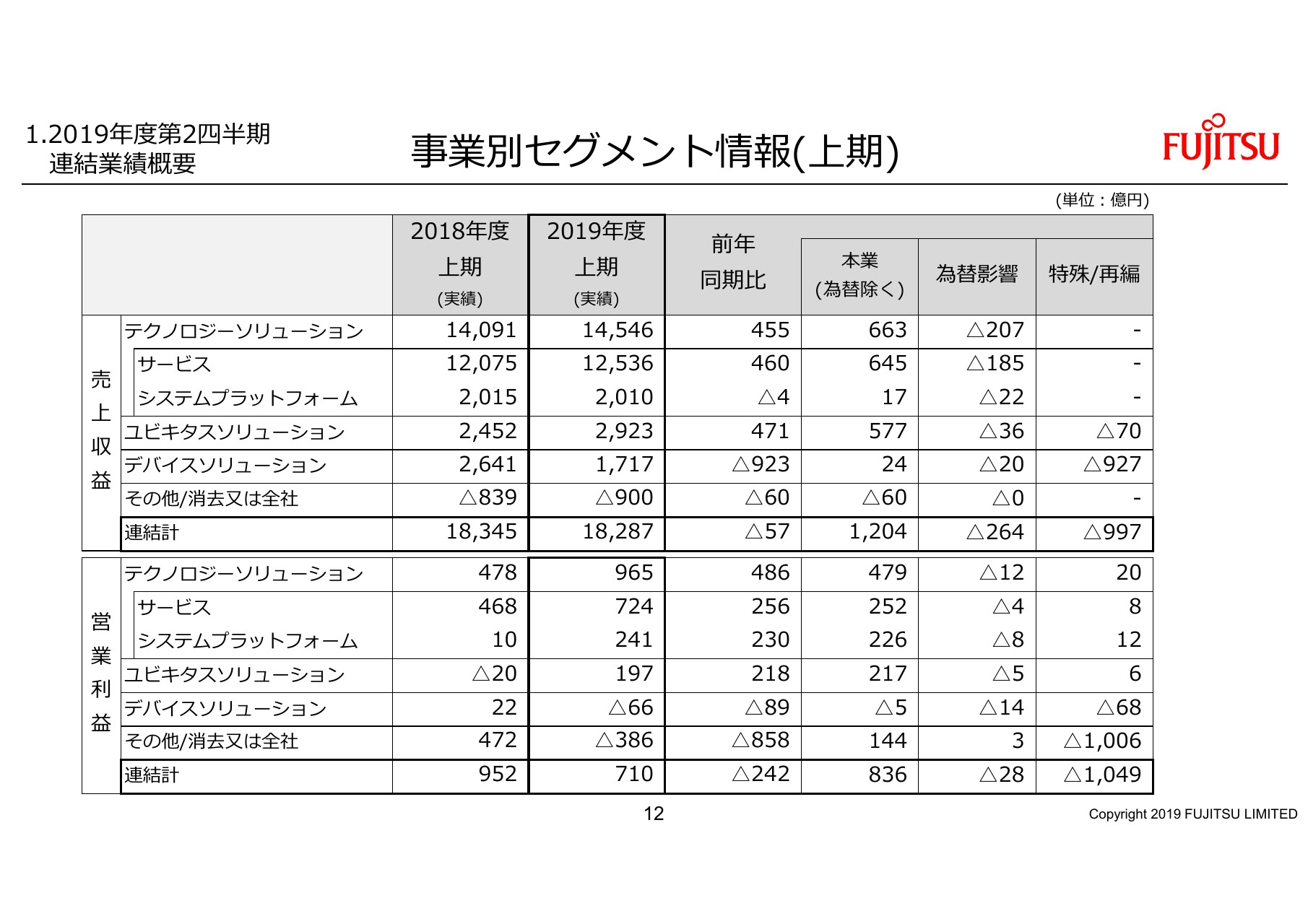

事業別セグメント情報(上期)①

12ページはセグメント別の一覧です。スライドの表上段の売上収益のうち、前年同期比の内訳をご覧ください。本業につきましては、サービス、ユビキタスを中心にすべてのセグメントで増収となりました。下段の営業利益も、本業の前年同期比はデバイスに若干のマイナスがございますが、それ以外はすべてのセグメントで前年から増益となりました。

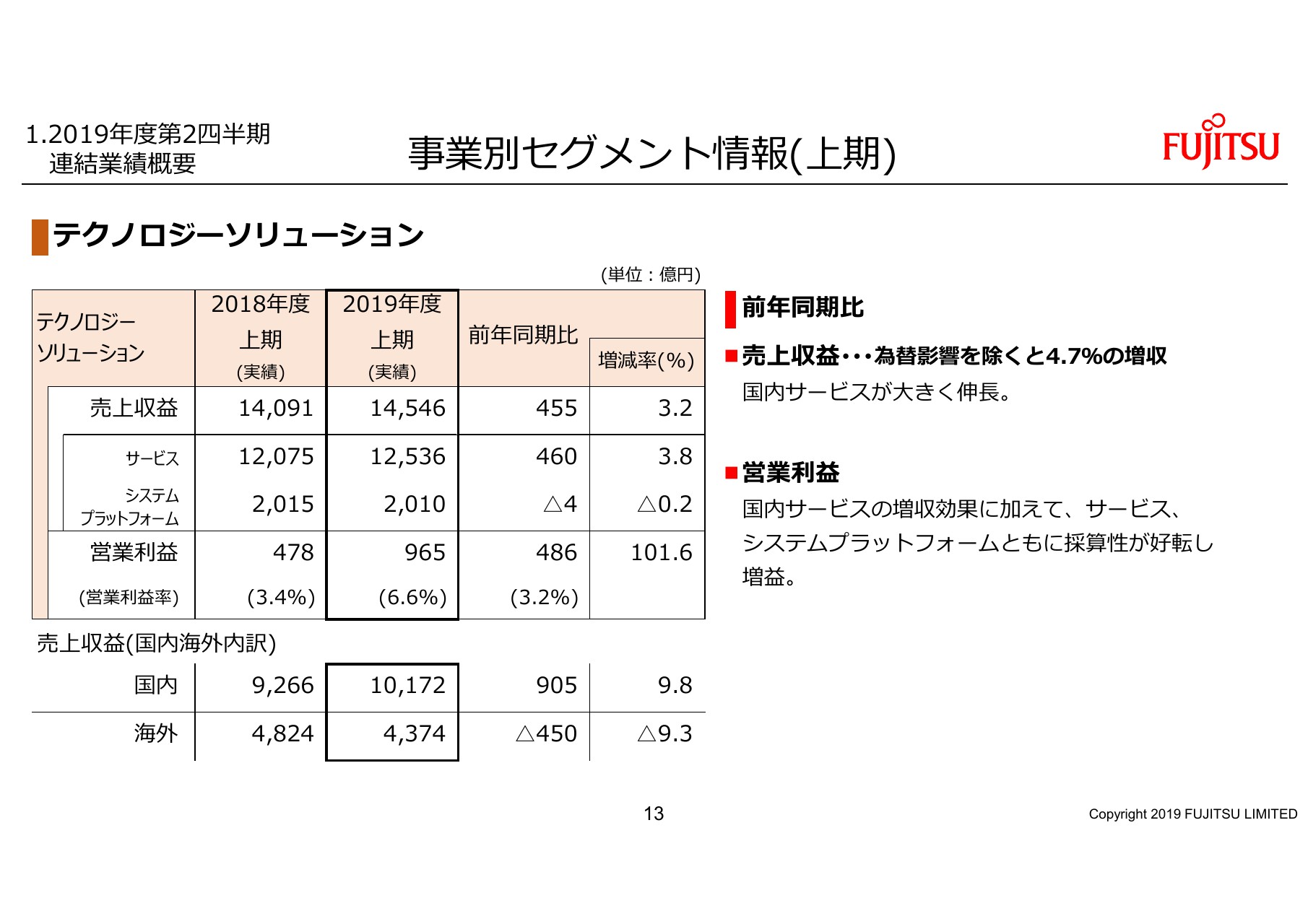

事業別セグメント情報(上期)②

13ページで、セグメントごとに前年比を中心に説明してまいります。まずテクノロジーソリューションは、売上が1兆4,546億円で前年から3.2パーセントの増収となり、営業利益は965億円で前年から486億円の増益です。要因につきましては、サブセグメントごとに説明いたします。

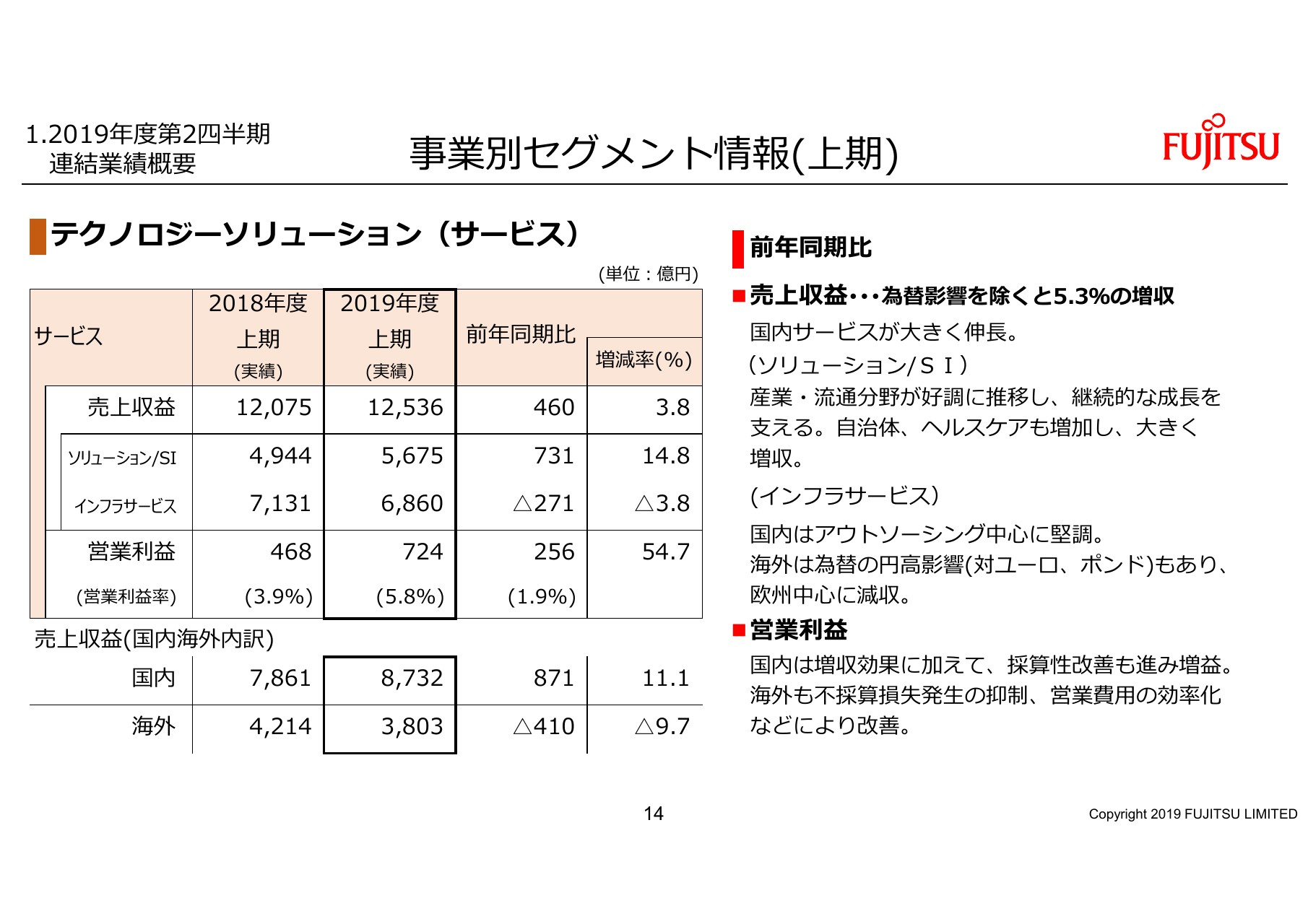

事業別セグメント情報(上期)③

14ページのサービスは、売上が1兆2,536億円で前年から3.8パーセントの増収です。内訳ですが、ソリューション/SIの売上が5,675億円で、前年から14.8パーセントと大きな増収となり、この上期も過去最高の売上を更新いたしました。

産業流通分野が極めて好調に推移し、継続的な成長を支えております。この上期は、自治体、ヘルスケア分野の伸長があり、また公共系の大型商談は昨年と同規模を維持し、全体で大きく増収となりました。

インフラサービスの売上は6,860億円で、3.8パーセントの減収です。国内につきましては、アウトソーシングを中心に堅調な推移でしたが、海外はユーロ、ポンドに対して円高に推移した為替の影響もあり、欧州中心に減収となりました。

営業利益は724億円で、前年から256億円の増益です。国内はソリューション/SIの増収効果と採算性の改善により、大きく増益です。オフショア活用等の開発プロセス効率化に加え、アシュアランス活動の徹底により、不採算を低い水準に抑えることができました。

海外については減収影響はあるものの、(国内と)同様に不採算損失の改善に加え、営業費用の効率化を進めて、若干ではありますが前年から改善しています。

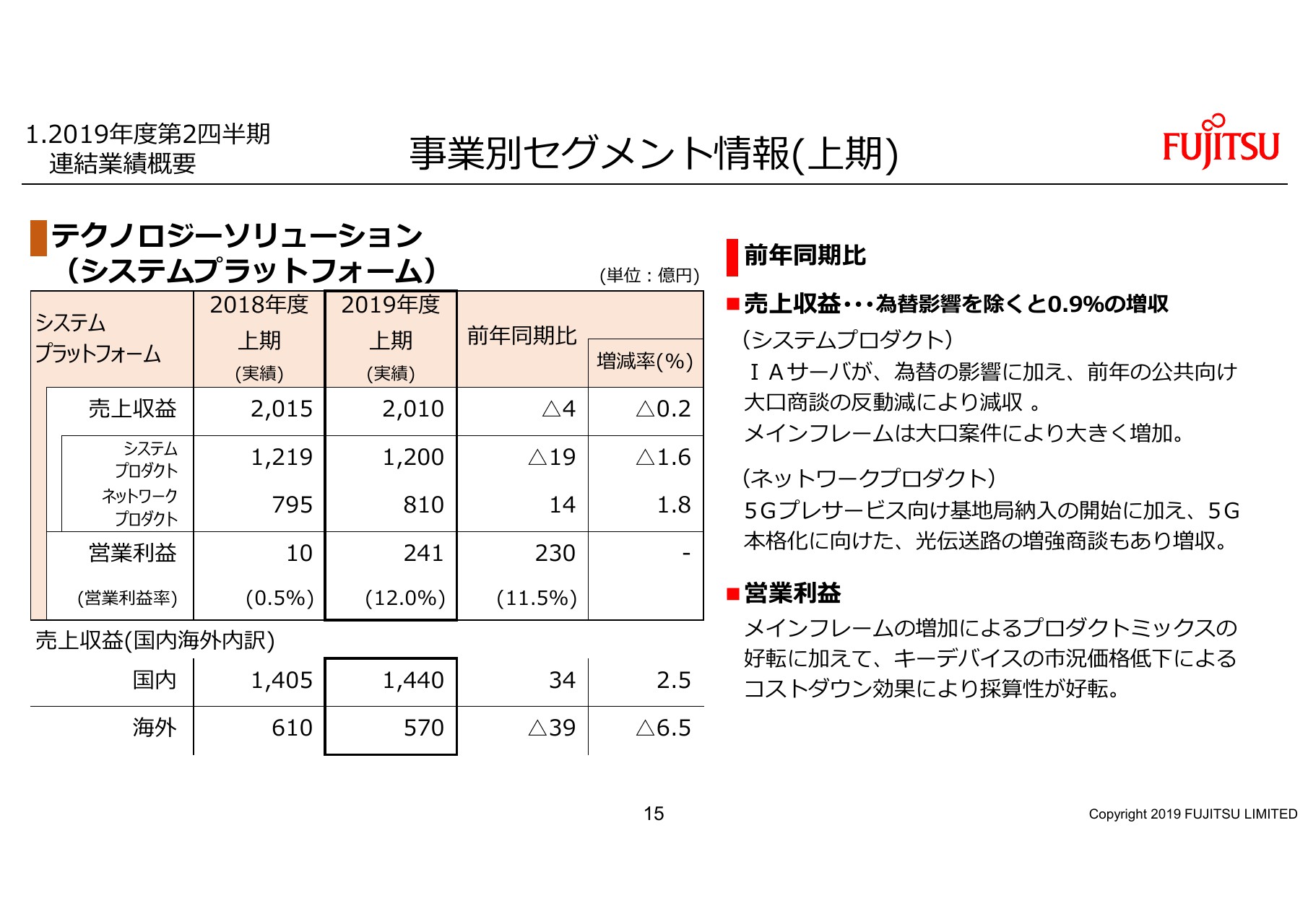

事業別セグメント情報(上期)④

15ページのシステムプラットフォームは、売上が2,010億円で前年並みです。為替の影響を除きますと0.9パーセントの増収となります。内訳としては、システムプロダクトの売上が1,200億円で、前年から1.6パーセントの減収となり、為替の影響を除きますと、ほぼ前年並みです。IAサーバが為替の影響に加え、前年の公共向けの大口商談の反動減により減収となりましたが、メインフレームについては増加いたしました。

ネットワークプロダクトの売上は810億円で、前年から1.8パーセントの増収です。5Gのプレサービスに向けた基地局の納入が開始されたことに加えまして、5G本格化に向けた光伝送網の増強に対する商談もあり増収となりました。この第2四半期の基地局納入をスタートとして、今後本格化していきます5G商談の拡大に繋げてまいります。

営業利益は241億円で、前年から230億円の増益です。要因は3つあり、1つ目はシステムプロダクトの採算性の改善です。メインフレームの大口案件増加等、プロダクトミックスが好転したことに加えまして、キーデバイスの価格低下によるコストダウンもあり改善しました。2つ目はネットワークの増収効果で、3つ目に営業費用の効率化を進めました。

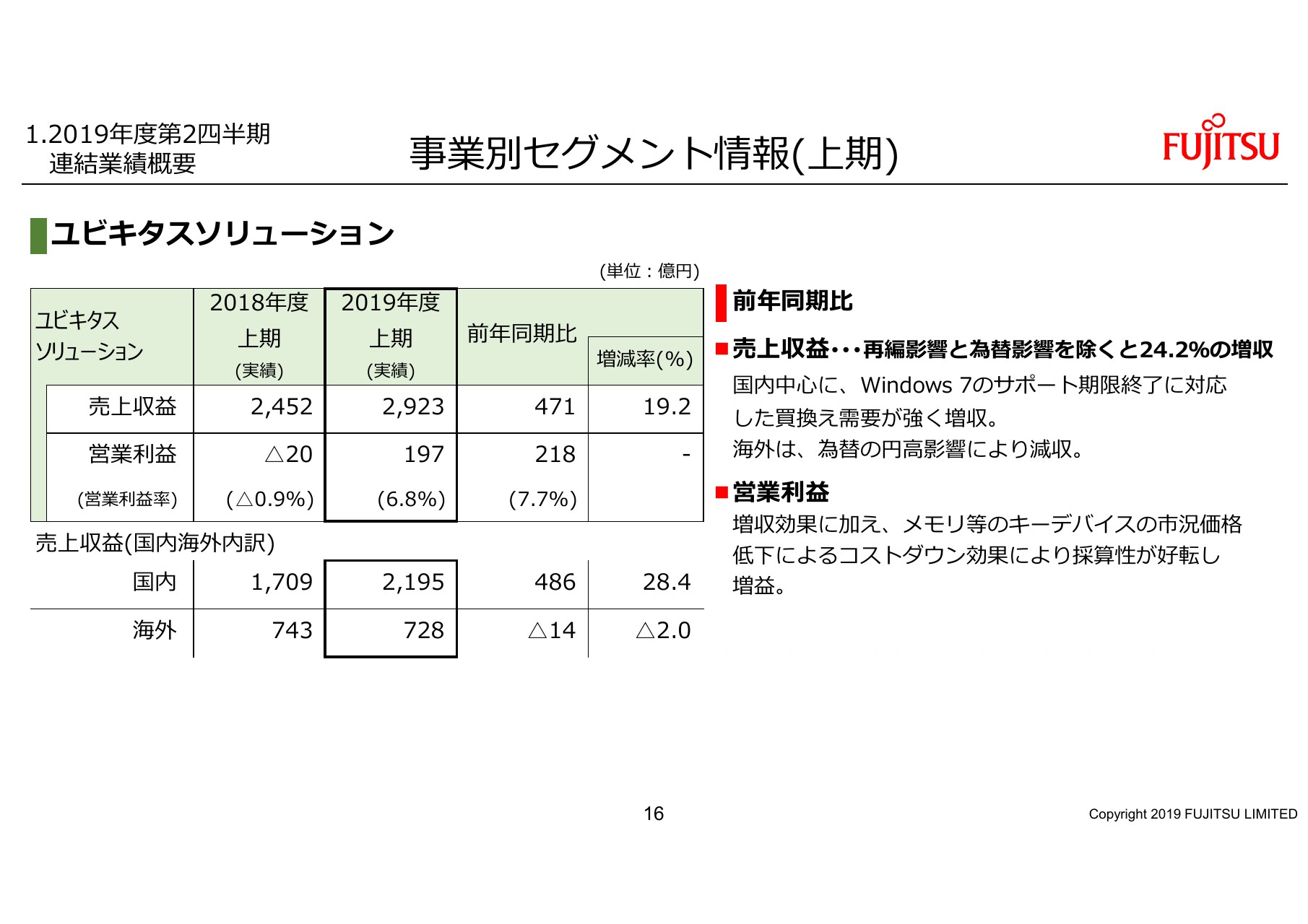

事業別セグメント情報(上期)⑤

16ページのユビキタスソリューションは、売上が2,923億円で、前年から19.2パーセントの増収となりました。再編と為替の影響を除きますと24.2パーセントの増収です。Windows 7のサポート期限終了に対応した買換え需要に加え、キーデバイスの供給問題が解消したことにより、大きく伸長しました。

営業利益は197億円で、前年から218億円の増益です。増収効果に加えて、メモリ等のキーデバイスの価格低下による採算性の好転もあり、増益となりました。

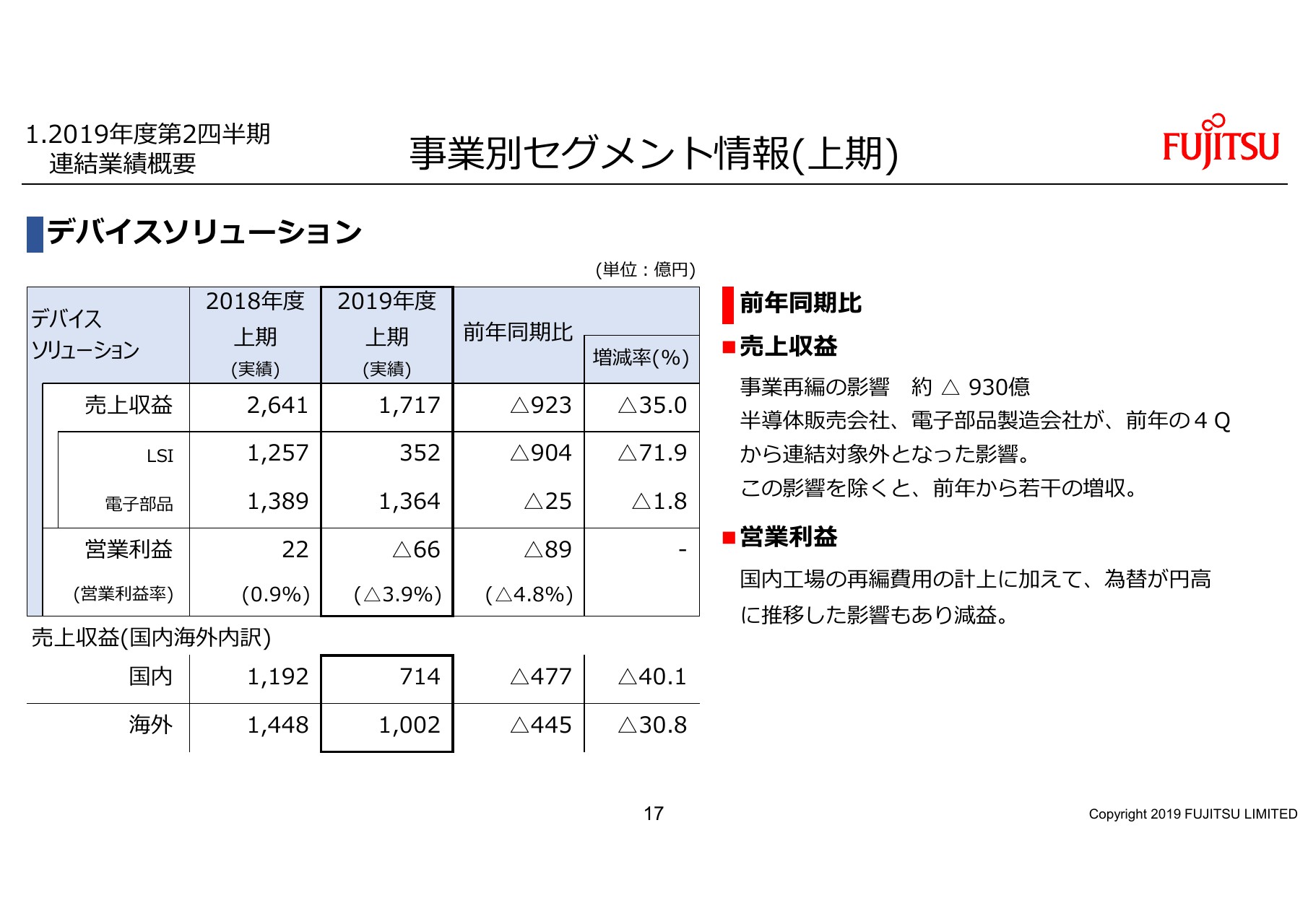

事業別セグメント情報(上期)⑥

17ページのデバイスソリューションは、売上が1,717億円で、事業再編影響により前年から大きく減収となりました。半導体販売会社や電子部品製造会社が、前年の第4四半期から連結対象外となった影響がマイナス930億円で、これを除きますと前年並みの水準です。

営業利益はマイナス66億円で、前年から89億円の減益です。プリント基板事業を中心とした国内工場再編の影響がマイナス60億円で、本業では電子部品の所要低下に加え、為替の影響を受けました。なお、半導体の三重工場につきましては、予定どおり10月1日に譲渡を行いました。下期からは連結対象外となります。

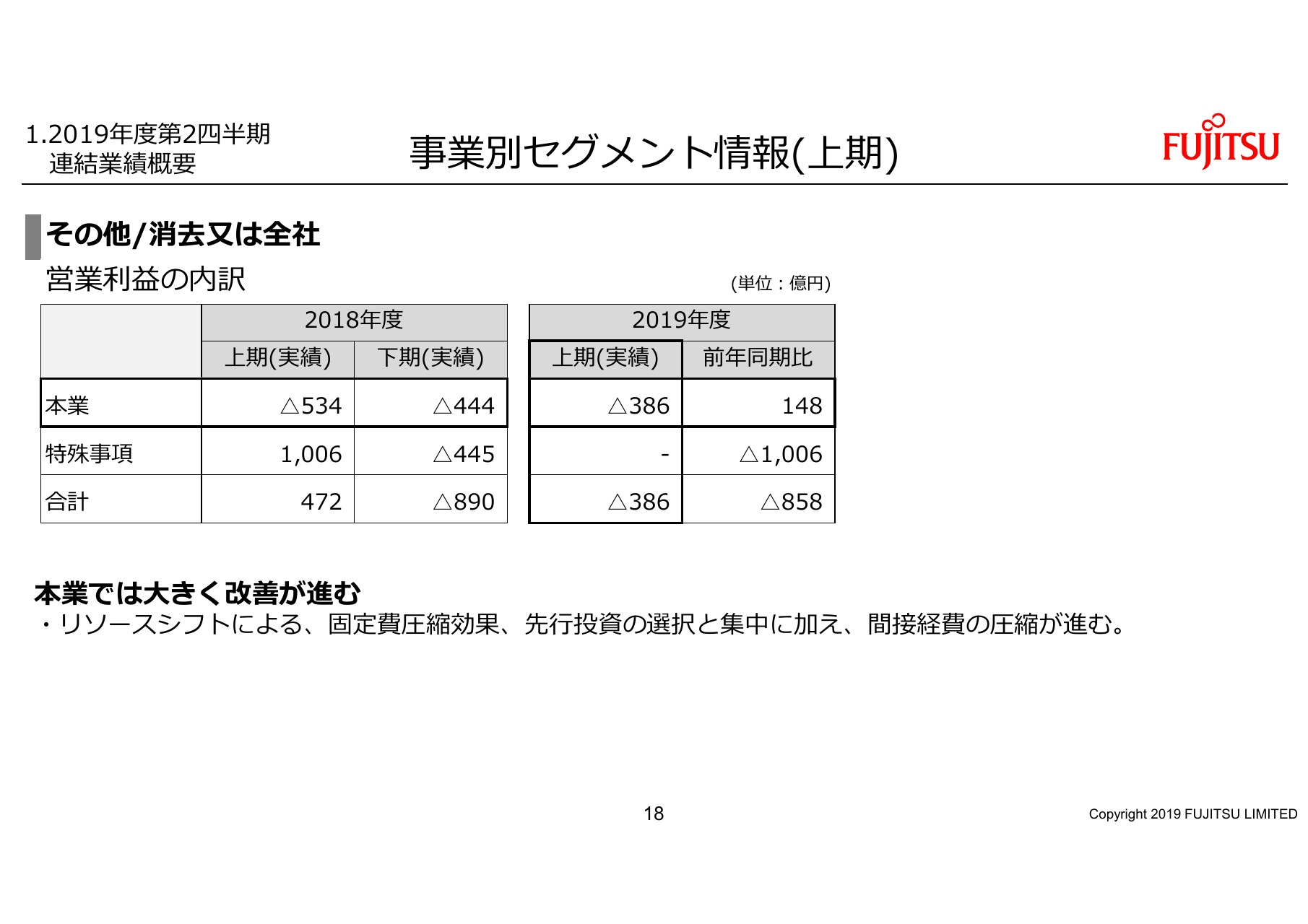

事業別セグメント情報(上期)⑦

18ページは「その他/消去又は全社」です。全社共通の先行投資と、配賦不能な全社共通費用を計上しております。

上期の本業の実績はマイナス386億円で、前年から148億円の改善です。リソースシフトによる固定費圧縮効果に加え、間接経費の圧縮を進めました。また、先行投資の選択と集中を進めるとともに、投資のフェーズから回収フェーズへ移行したプロジェクトもありまして、総コストとしては大きく改善しました。

特殊事項の2018年度上期ですが、年金制度変更と事業譲渡による一時利益をここに計上しております。ちなみに2018年度下期はリソースシフトに関連する費用です。スライド表の一番下は2つの合計値です。

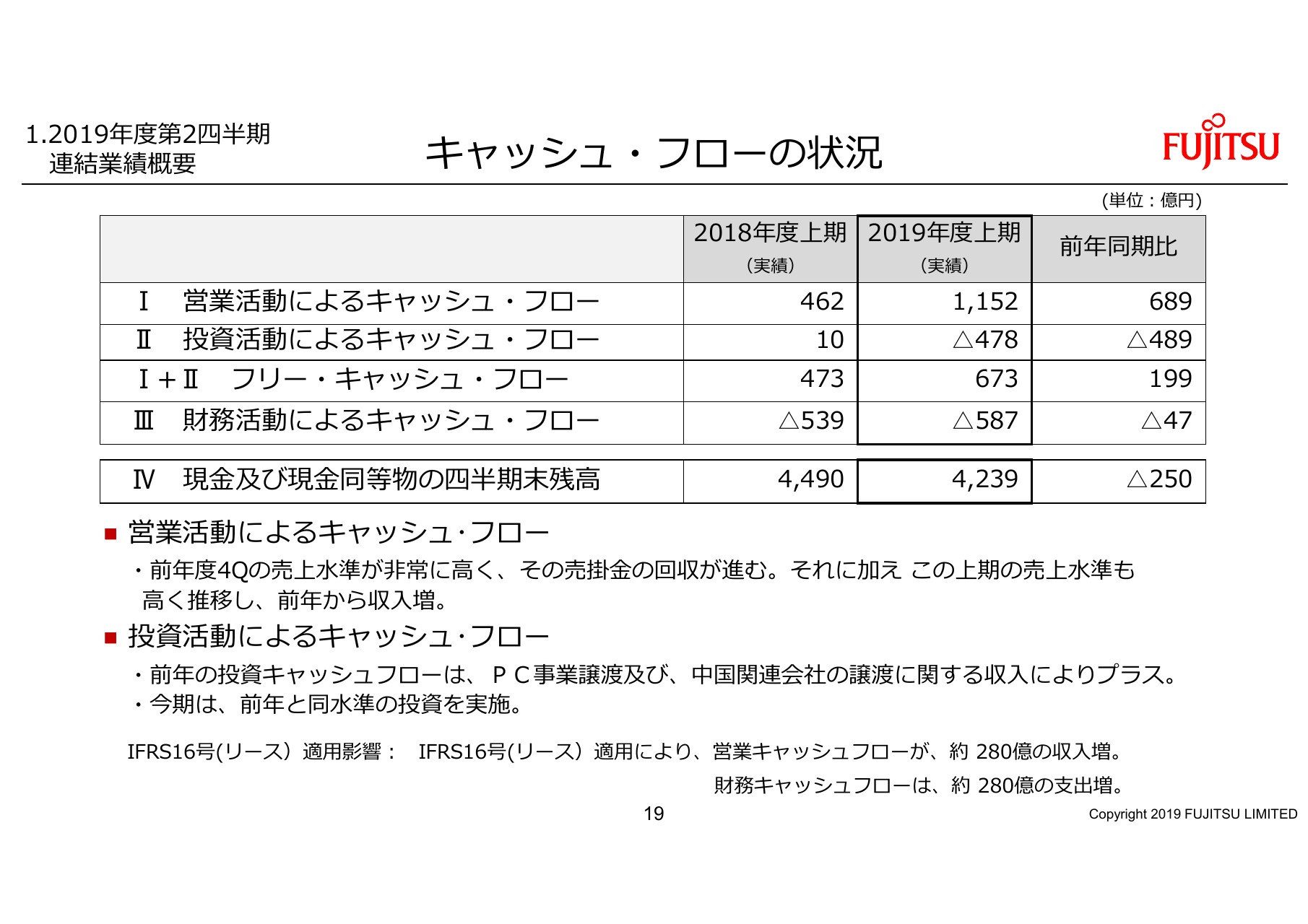

キャッシュ・フローの状況

19ページはキャッシュ・フローです。営業キャッシュ・フローは1,152億円で、前年から689億円の収入増です。前年第4四半期の売上水準が非常に高く、その売掛金の回収が進んだことに加えまして、この上期の売上水準も高く推移し、前年から収入増となりました。なお、リース会計基準の変更により、営業キャッシュ・フローでは約280億円の収入増の影響が生じております。

投資キャッシュ・フローは478億円のマイナスです。前年はPC事業や中国関連会社の譲渡に関する収入が大きく、プラスでした。この要因を除きますと、上期の投資の規模は、前年とほぼ同じ水準です。フリー・キャッシュ・フローは673億円です。

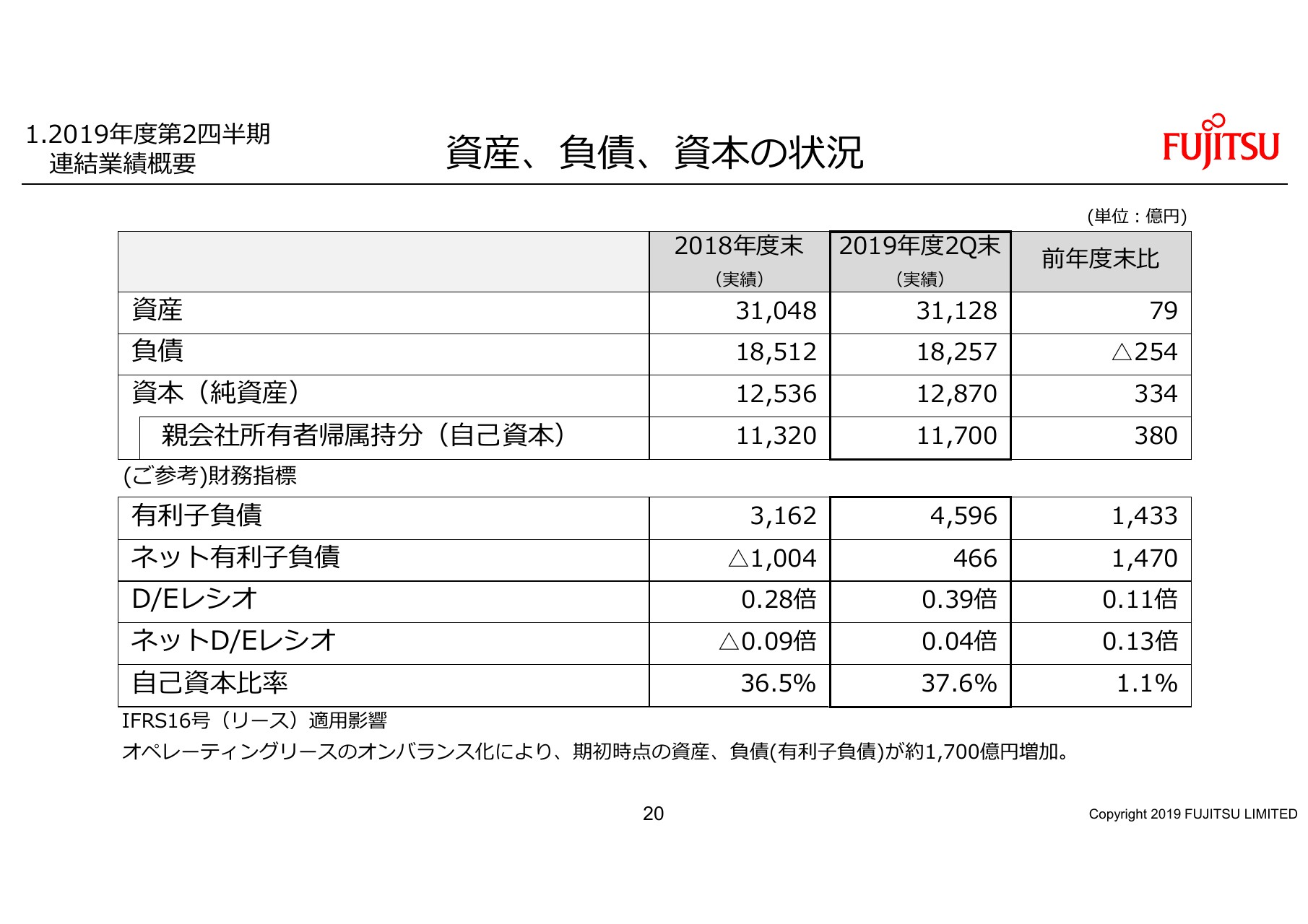

資産、負債、資本の状況

20ページは資産、負債、資本の状況です。2019年度上期末の純資産は1兆2,870億円で、前年度末から334億円の増加です。当期利益の増加と配当金の支払いが増減の中心です。自己資本は1兆1,700億円で、自己資本比率は37.6パーセントとなり、前年度末から1.1ポイントのプラスです。

業績見通しに進む前に、資料にはございませんが、社内計画の進捗状況についてコメントいたします。連結合計では前回公表時点の社内計画から、この第2四半期で150億円の好転です。第1四半期の好転も加えますと、年初の社内計画からは上期で200億円ほど好転しております。

セグメント別ではテクノロジーソリューションがプラス100億円で、内訳としては国内サービスがソリューション/SIを中心にプラス50億円、システムプロダクトもプラス50億円の好転です。さらにユビキタスで100億円のプラスというところです。

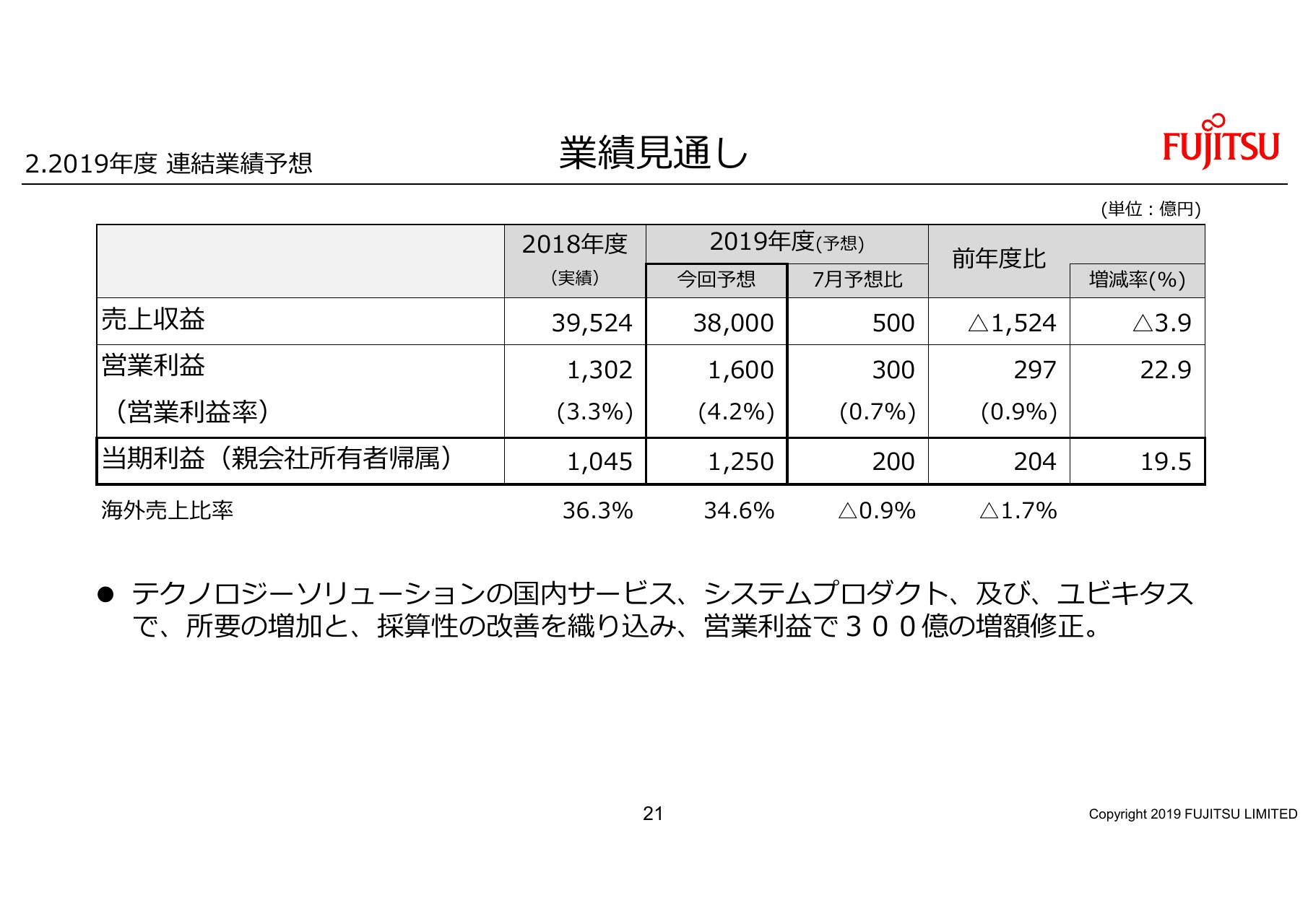

業績⾒通し

21ページが2019年度の年間の業績見通しで、今回、見直しを行います。売上収益は3兆8,000億円で(7月予想から)500億円の増額となり、営業利益は1,600億円で300億円の増額、当期利益は1,250億円で200億円の増額と、それぞれ増額に修正しております。

修正のおもな要因としては、テクノロジーソリューションの国内サービス、システムプロダクト及びユビキタスで所要の増加と採算性の改善を織り込みました。国内のサービス、システムプロダクト、ユビキタス、それぞれで100億円ずつ営業利益を増額いたします。増減の内訳は各セグメントのページでコメントいたします。

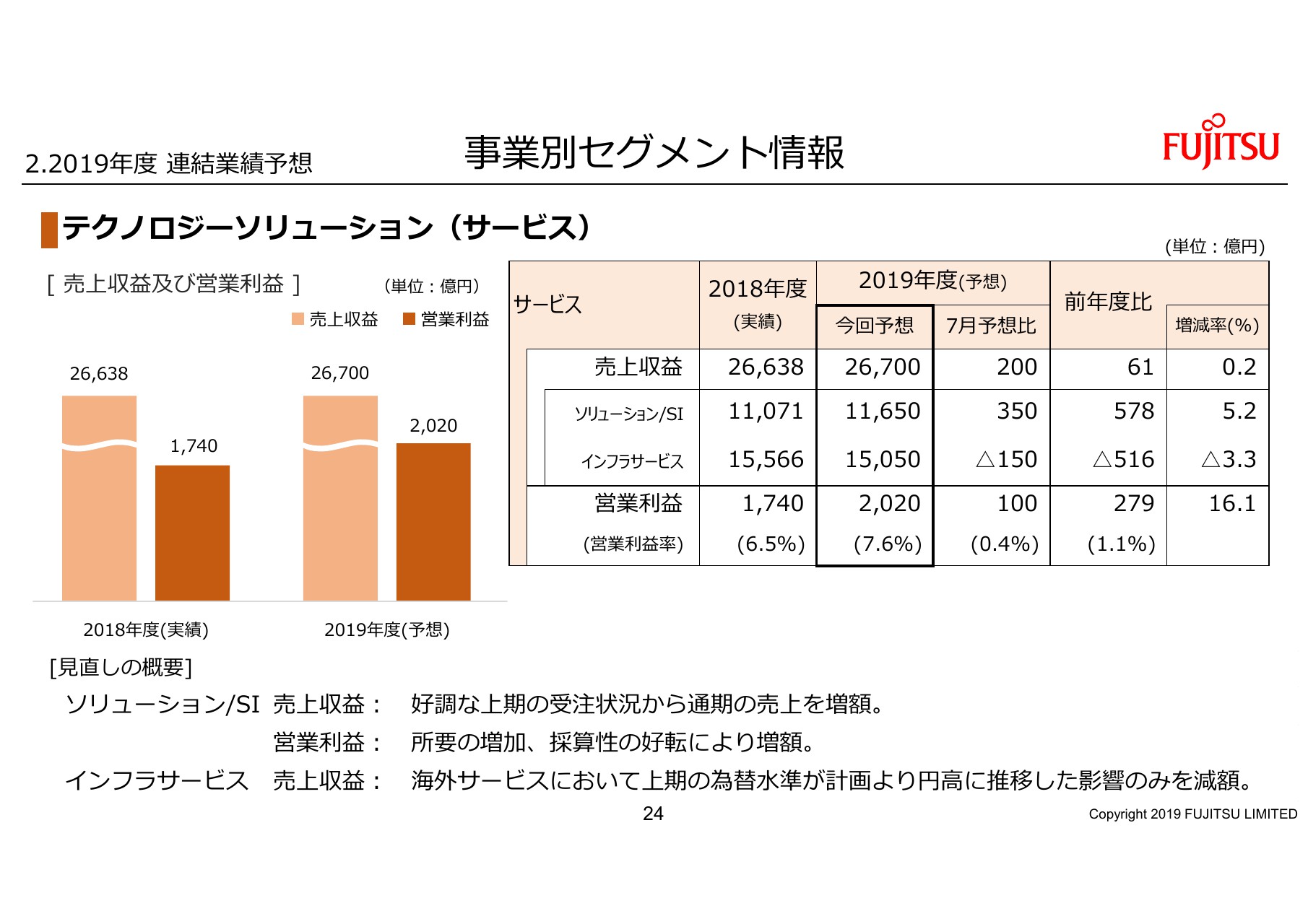

事業別セグメント情報①

24ページはテクノロジーソリューション(サービス)で、売上収益を(7月予想から)200億円増額しました。その内訳としまして、ソリューション/SIの売上は350億円の増額です。上期の受注売上実績が好調に推移したことを受けて、通期の売上を増額します。

インフラサービスの売上は150億円の減額です。海外サービスにおいて、上期の為替水準が計画より円高に推移した影響を減額します。為替の影響を除く実ビジネスベースでは変更しておりません。

営業利益は100億円の増額で、ソリューション/SIの増額です。先ほどもコメントしたとおり、上期は国内の所要の増加や採算性の好転により、年初の社内計画から50億円ほどの好転です。下期につきましてもこの状況が継続することを見込みまして、さらに50億円の増額をしております。

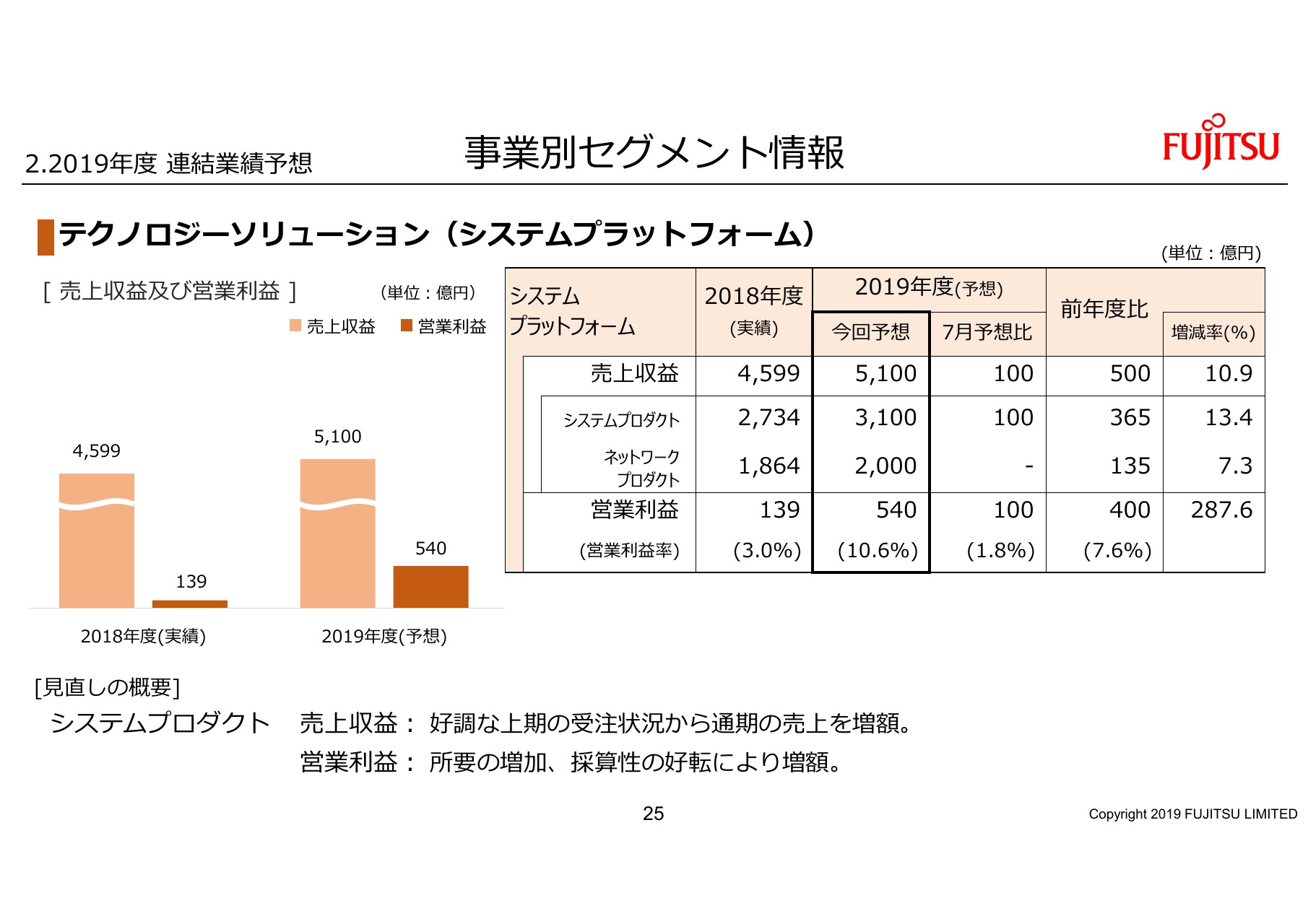

事業別セグメント情報②

25ページのシステムプラットフォームは、売上収益が100億円の増額で、システムプロダクトの増額です。こちらも上期の国内の受注売上実績が好調に推移したことを受けて、通期の売上を増額しております。

営業利益は100億円の増額で、上期は年初計画から50億円の好転です。所要の増加やキーデバイスの価格低下が計画時点の想定を上回っております。下期につきましてもこれらが継続すると見込みまして、プラス50億円増額しております。ネットワークは、売上、利益とも前回予想どおりです。

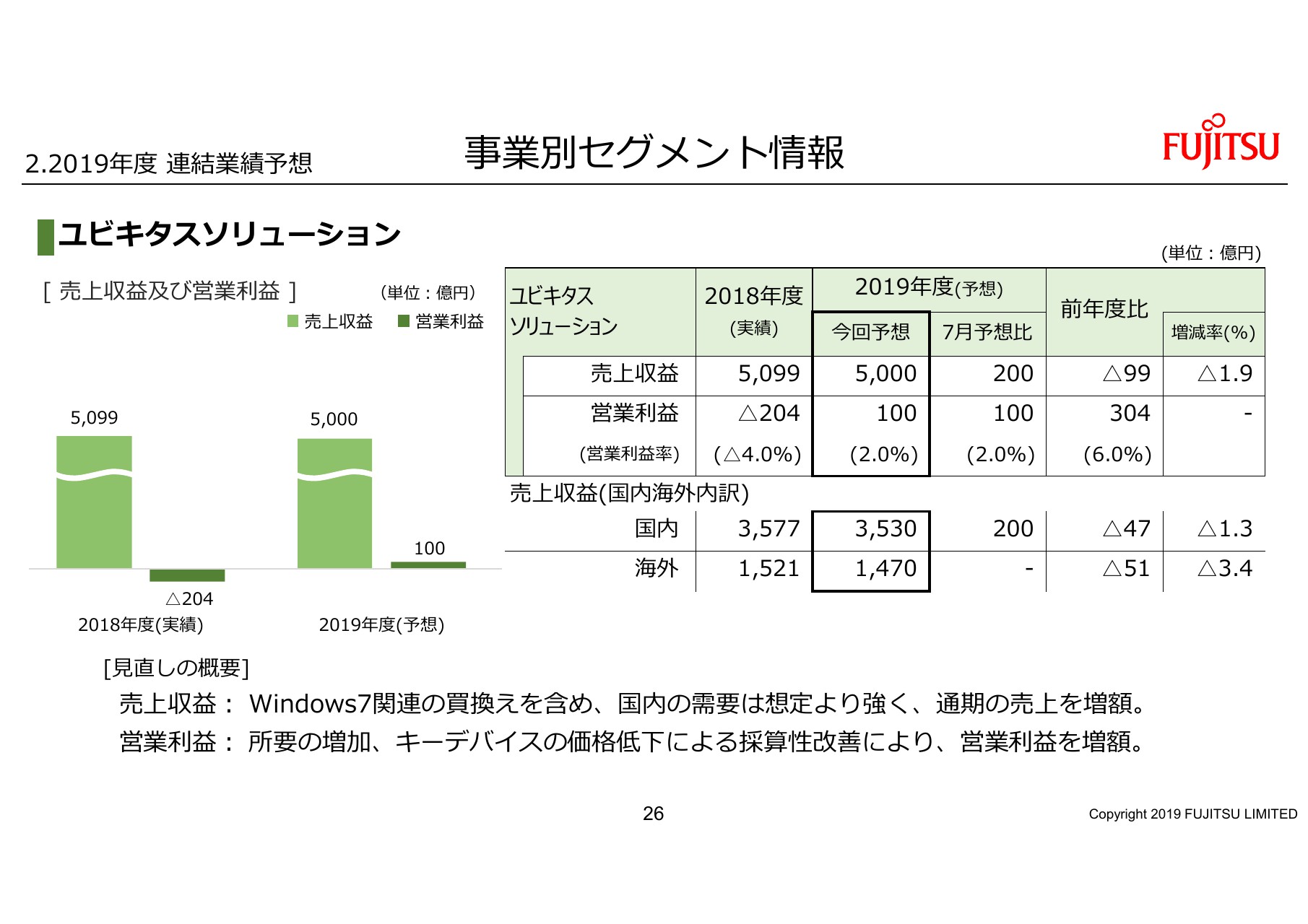

事業別セグメント情報③

26ページのユビキタスソリューションは、売上を(7月予想から)200億円増額しました。年初の社内計画の想定よりもマーケットのデマンドは強く、通期全体の売上を見直しています。

とくに上期は、Windows 7買換え商談の立ち上がりが想定より早いことに加えて、小口案件では消費増税の影響と見られる前倒しもありました。上期の売上増を中心に、通期の売上を見直しております。

営業利益は100億円の増額です。年初計画からは上期で100億円の好転となり、下期は計画どおりという動きです。下期につきましては、買換え商談が収束することと、キーデバイスの価格低下に対応した販売単価の低下が生ずることも考慮し、据え置いております。

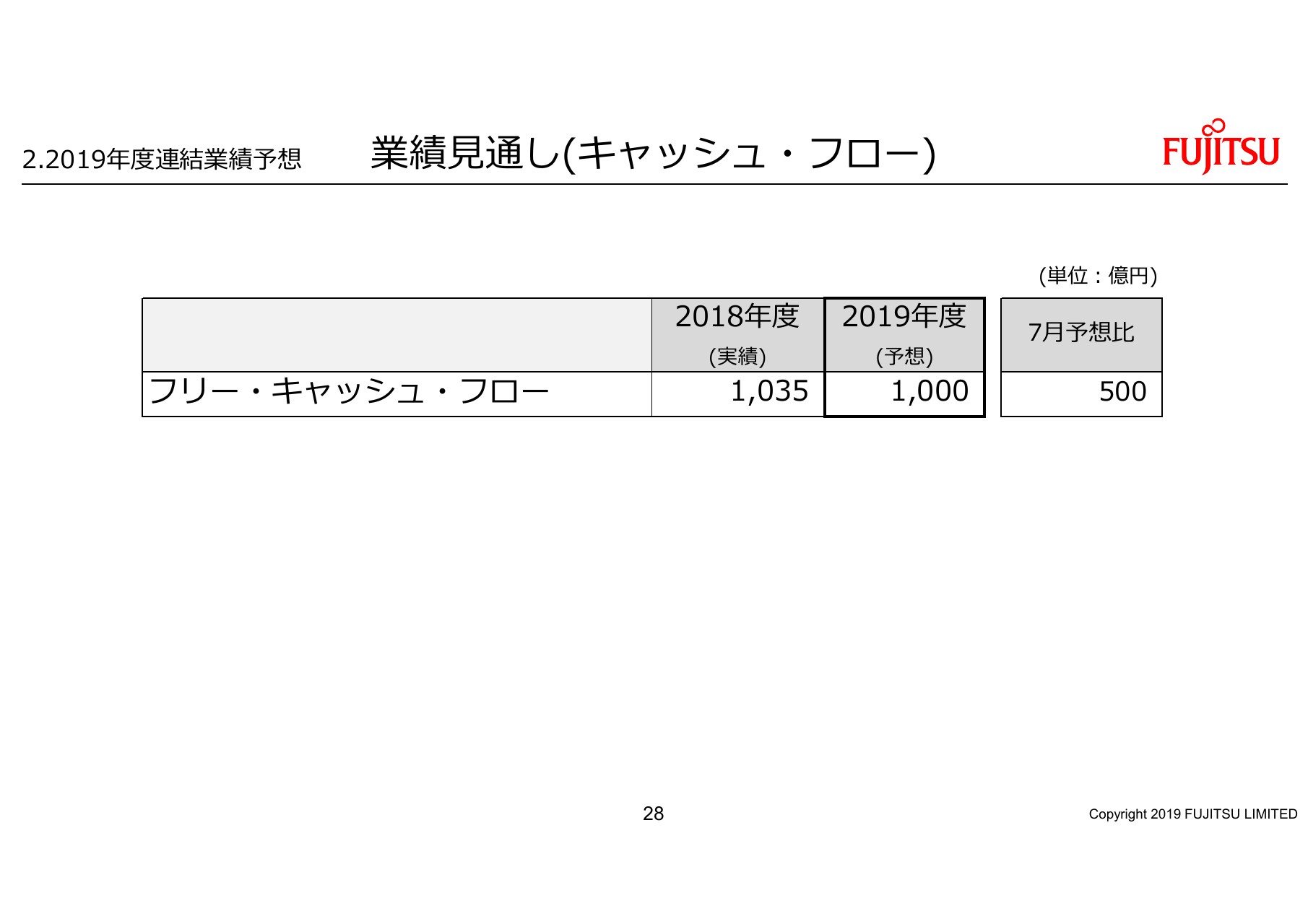

業績⾒通し(キャッシュ・フロー)

28ページは通期のキャッシュ・フローの予想です。通期のフリー・キャッシュ・フローは1,000億円で、前回の予想から500億円の増額です。本業の利益見込みの増加に加えまして、2019年度は上期の売上が前年から大きく伸長しており、それを反映しております。

上期は、国内ビジネスを中心に非常に堅調な推移と考えています。下期につきましても計画達成に向けて油断せず、着実にがんばってまいります。説明は以上です。