イオン、2Qは増収増益 多様な事業展開が奏功して営業益・経常益ともに過去最高を更新

2019年10月24日 09:44

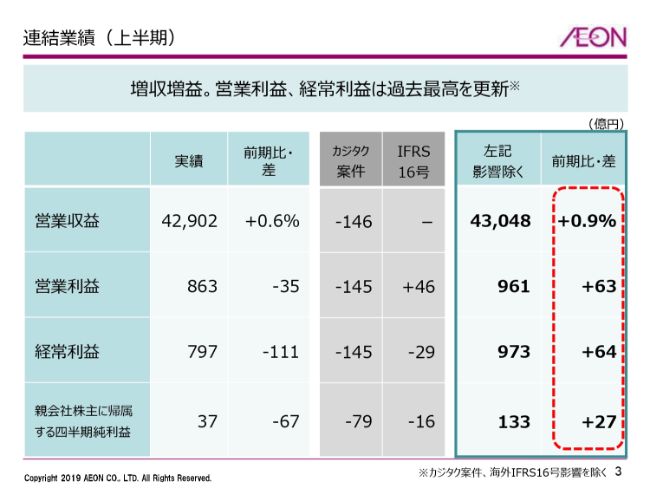

連結業績(上半期)

三宅香氏:本日は、イオン株式会社2019年度第2四半期決算発表説明会にご参加いただきまして、誠にありがとうございます。私はIRを担当している三宅です。よろしくお願いいたします。

本日は、私より第2四半期の連結業績の概況をご報告し、その後、SM事業を担当している藤田より、SM事業の足元の状況、およびSM再編の進捗を別途ご報告させていただきます。

今年度は、イオンディライト株式会社の子会社である株式会社カジタクの影響額を、第1四半期に一括計上しています。また、海外子会社におきましては、今年度よりIFRS16号の適用があり、これによる業績への影響が発生しています。

これらの今年度に特有な前期差に影響を与える事項を差し引いた第2四半期累計の数値としては、営業利益が前期比で63億円増益の961億円でした。経常利益・親会社株主に帰属する四半期純利益の各段階においても増益となっています。

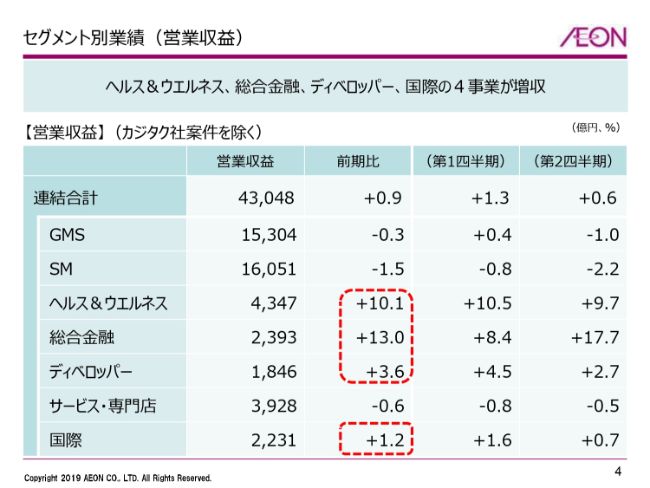

セグメント別業績(営業収益)

セグメント別に展開してご説明いたします。こちら(スライドの表)が、セグメント別の営業収益です。

昨年からの、そして今年度第1四半期にご説明した傾向に、大きな変化はございません。長梅雨による7月の記録的な低温の影響を受けて、GMS事業、SM事業、そして物販を中心とした専門店事業が減収となっていますが、ヘルス&ウエルネス事業、総合金融事業、ディベロッパー事業、国際事業の各事業はそれぞれ増収し、連結トータルとしては増収となっています。

ドラッグストアを展開するヘルス&ウエルネス事業につきましては、7月の天候影響を受けつつも、調剤併設店舗や24時間営業店舗の展開の拡大、新規出店やM&Aにより、前期比で10パーセントの増収となっています。

総合金融事業につきましては、カード会員の増加や取扱高の増加などにより、増収となっています。

ディベロッパー事業は、国内外の既存モールの増床・リニューアルを着実に推進していますし、海外の小売事業に関しても順調に伸長しています。

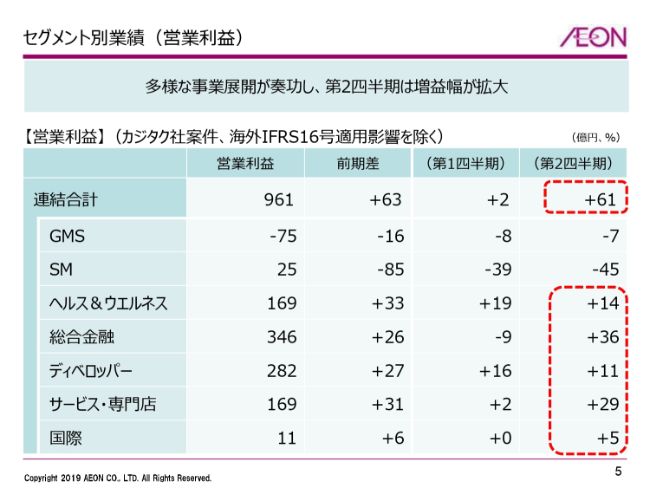

セグメント別業績(営業利益)

次に、セグメント別の営業利益です。こちらも、カジタク社案件および海外IFRS16号適用の影響を除外した数値を表示しています。

GMS事業とSM事業は、先ほど説明したとおり、天候不順による売上の減少が利益にも影響を与えるかたちとなりましたが、その他の事業はすべて増益となっています。多様な事業展開が奏功し、GMS事業とSM事業をカバーすることができ、第1四半期との比較において増益幅が拡大しています。

総合金融事業は、第1四半期にキャッシュレス推進対応で販売促進費用を投入し、減益となっていましたが、第2四半期は増益に転じています。

サービス・専門店事業は、第2四半期に大きく増益することができています。これは、上半期を通じてスポーツ専門店事業のメガスポーツが業績改善していることに加え、シネマ事業のイオンエンターテインメントや、アミューズメント事業のイオンファンタジーの国内事業など、サービス系の各社が第2四半期に損益を改善させたことによるものです。

国際事業につきましては、IFRS16号適用影響を除いても、上半期で6億円、うち第2四半期の3ヶ月で5億円の増益となっています。

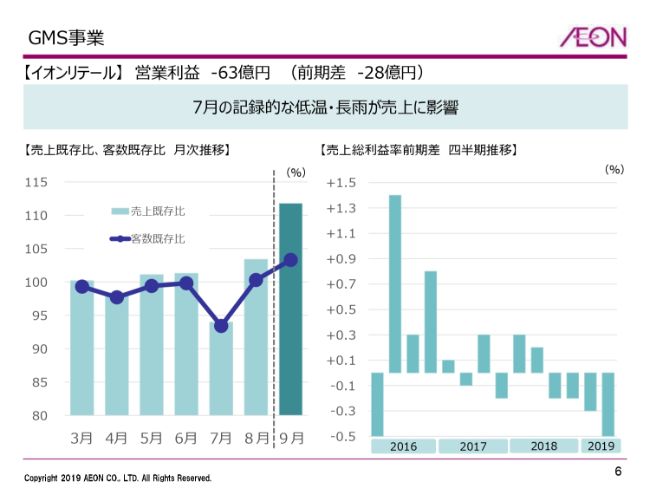

GMS事業

続きまして、イオンリテールについてご説明申し上げます。スライドの左側のグラフは、(2019年)3月から9月までの月度ごとの売上既存比・客数既存比を示しています。天候不順の影響を受けた4月と7月を除くと、売上既存比は100パーセントを超えている状況であり、4月と7月の影響を加味した上期計の数字でも99.7パーセントとなっています。

一方で、イオンリテールとしては、営業利益は上期計で28億円の減益となっています。これは、粗利率の低下が主な要因です。

スライドの右側は、2016年度以降の売上総利益率の前期差の四半期推移です。この数年取り組んできたGMS改革のもと、粗利益率が改善していましたが、ドラッグストアやディスカウント業態などへの価格対応およびナショナルメーカー各社からの値上げの要請等の結果、徐々に圧迫されつつあります。さらに7月の長梅雨により、想定を上回る在庫処分が発生しています。

先日の新聞報道でもあったとおり、消費者心理は過去最低の冷え込みとなっており、今後ますますお客さまは価格に敏感になっていくと考えています。したがって、このような環境下において行われた消費増税にいかに対応していくのか、そして何よりも、現在進行しているGMSの構造改革を完遂させることが重要と考えています。

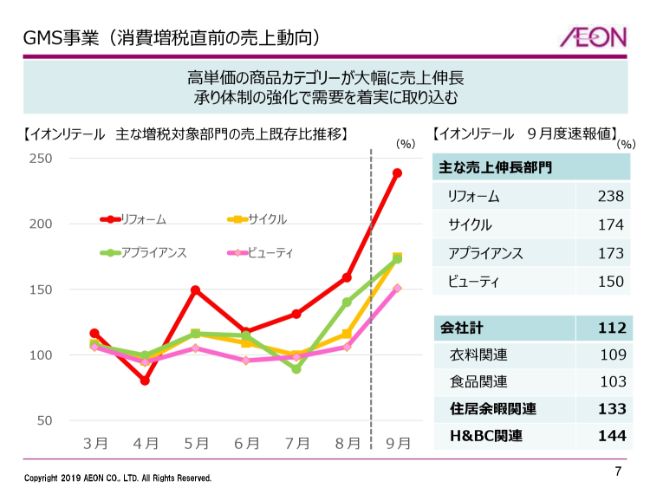

GMS事業(消費増税直前の売上動向)

消費税対応という視点では、増税前の駆け込み需要があった9月は、速報値ではありますが、売上既存比で約112パーセントと大きく伸ばしています。

増税対象商品部門の売上動向をスライドに示しています。増税直前の9月においては、リフォームが238パーセント、サイクルが174パーセント、家電が173パーセントと、価格が高い住居・余暇関連、ヘルス&ビューティケア関連の商品カテゴリーが大きく売上を伸ばしています。

この増税前の需要をしっかりと取り込むため、また今後の分社化に備えた収益拡大政策の1つとして、オーダーカーテンやエアコン等、店頭での接客・ご注文の賜りや配送先での設置が必要な商品につきましては、従業員の教育やお取引先さまとの協力体制の整備など、事前に体制を強化してまいりました。それが結果につながり、このような実績を残すことができたと考えています。

加えて、「HÓME CÓORDY」としては、強い専門の鍵となる施策の1つとして配置したエリアマネージャーとその配下のスタッフが、店舗を巡回しながら、その場で即時に売場をお客さまのニーズに合わせて変更し、つくり上げていくことを、上期の重点施策として進めてまいりました。この売場変更の取り組みも、店舗の販売力強化へつながりつつあるという手応えを感じています。

また、10月に入り、トップバリュの増量企画やポイント企画など、さまざまな生活応援施策をスタートさせており、増税後のお客さまのニーズにしっかりと対応したいと考えています。

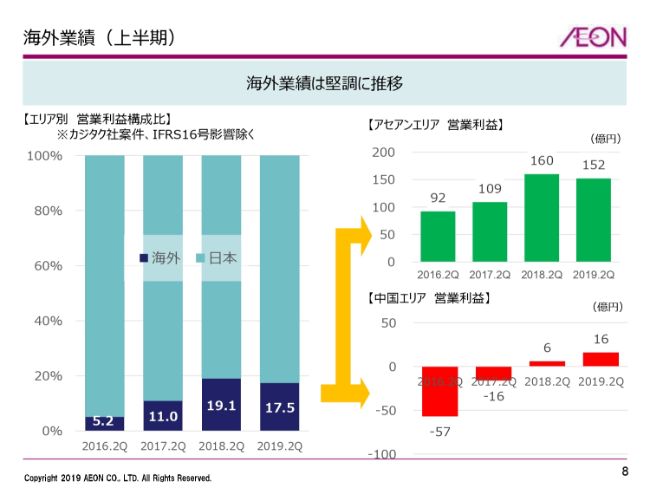

海外業績(上半期)

最後に、エリア別の利益状況です。スライドの左側に示した海外における営業利益構成比は17.5パーセントとなりました。前年同期との比較では、国内の営業利益が伸びたため、海外の構成比が若干下がっていますが、中期的に見ますと、海外の利益構成の拡大トレンドは維持しています。

アセアン・中国をそれぞれ見てみると、アセアンエリアは152億円、中国エリアは16億円と、両エリアとも黒字となっています。

アセアンエリアにおきましては、若干の減益となっていますが、これは前年同時期に、総合金融事業において、マレーシア政府による低所得者向け支援施策などで延滞債権の回収率が改善され、貸倒関連費用が抑えられました。これに対し、本年はそのような事情がなくなったことが主な要因です。業容は着実に成長しており、与信の強化とコストコントロールを引き続き進めてまいります。

中国につきましては、米中貿易摩擦や香港の情勢など、注視すべき点はございますが、黒字かつ増益となっています。今後も現地のお客さまのニーズに対応していくことで、中国・アセアンという成長マーケットでの事業展開を推進してまいります。

連結業績予想

通期の業績予想につきましては、期初に公表した数値から変更はございません。グループ各社の利益計画が着実に執行されるよう、経営管理をより強化し、期初にお約束した数値の達成に向けて全力で取り組むと同時に、GMS改革・SM改革といった中期的な戦略を着実に前進させていく所存です。

私からの説明は以上となります。続きまして、SM事業担当の藤田より、SM事業の状況についてご報告いたします。

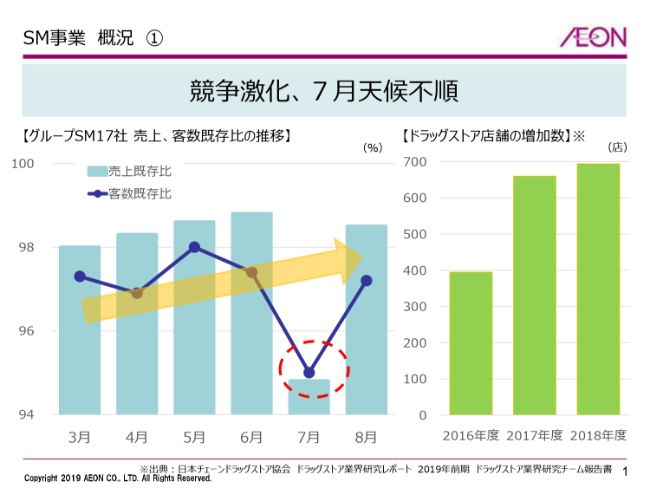

SM事業 概況①

藤田元宏氏:SM事業を担当している藤田でございます。SM事業の概況についてご説明いたします。

上期のSM事業の業績結果は、営業収益が想定した水準を確保できなかったことが最大の要因と考えています。第1四半期は、出店を加速するドラッグストアやディスカウントストアの影響に対して、価格面での対抗策や、人員を傾斜配置することによるデリカ部門の強化等の対策を実行し、少なくとも営業収益を回復トレンドへ向かうことができるようにしたことを実感しています。

しかしながら、有効求人倍率が依然として高い水準にあり、人員の採用等に関する需給水準が高止まりしていることに端を発して、商品仕入価格や物流費の上昇圧力があり、営業利益面で苦戦することとなりました。これにつきましては、コスト面での取り組みを強化してきました。

第2四半期については、こうしたトレンドにある中で、7月の天候不順に対して、本来計画した商品とは大きく異なる需要の変化に十分な対応ができず、営業収益が腰折れ状況となりました。天候不順が周期的に発生するという現実に対して、データに基づいて柔軟なオペレーションで対応する方策が必要との課題認識に基づいて、対策を講じているところです。

上期全体としては、前期の水準を超えるところまでは届きませんでしたが、下期に向けて改善の方向性と方策は見出せたと感じています。

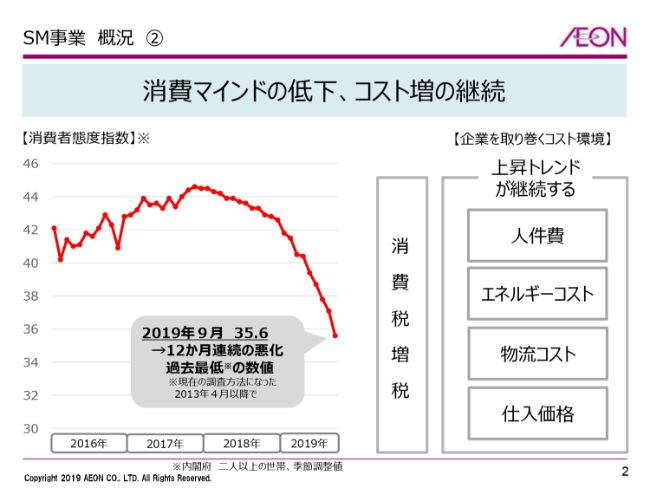

SM事業 概況②

次に、消費全体の環境については、先日、(2019年)9月度の消費者態度指数が発表され、12ヶ月連続悪化であり、過去最低の数値になったという発表がありました。また、10月からの消費税増税については、軽減税率が導入されても、その負担感は徐々に強まってくると思われています。したがって、年金問題に象徴される今後の生活に対する不安とも相まって、消費マインドには明るさは見えない状況にあると感じています。

ビジネスの環境としては、慢性化する人手不足と時給の継続的上昇による人件費のアップ、電気料などのエネルギーコストの上昇、そしてそれらに連動した物流コストや仕入価格の上昇といった状況は、今後も変わらないと見ておかなければならないと考えています。

したがいまして、価格を含め、お客さまにきちんと評価される提供価値を持つ商品をつくり出すことや、そのためのコスト構造の変革は、待ったなしの状況にあると認識をしています。以上のような環境の認識によって、この下期は、足元の数値の改善はもとより、現在の事業の変革を同時に実行しなければならないと考えています。

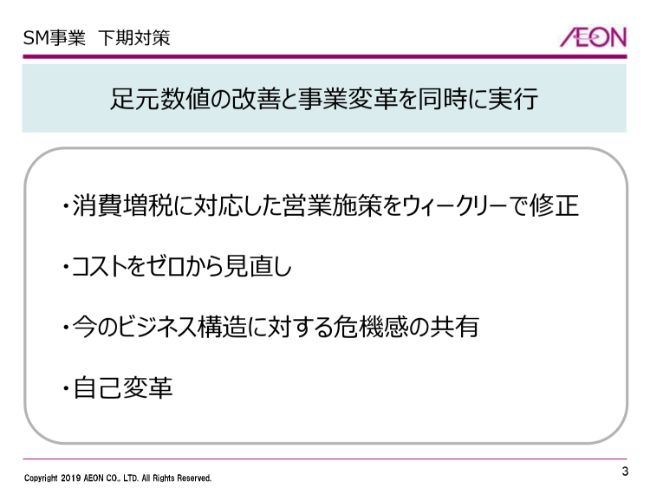

SM事業 下期対策

足元の対策は、当初より計画を積み上げてまいりました増税の影響を想定した営業施策について、その結果を短期間で検証し続けながら、実施していくことにしています。対策はすべてが想定どおりの結果にはなりませんので、結果を検証してすぐに修正すること、あるいは数値をもとに議論して、過去の成功体験を捨て去ることを徹底してまいります。

また、既存のコストについては、ゼロベースでの見直しを実行します。例外をつくらずに、緊急度と優先度を基準に実施の順番を決め、実行していく計画です。

今後の競争環境や消費環境・コスト環境を鑑みると、これまでの構造を前提に来期以降の計画を組むことはあまり現実的ではないと考えています。この下期には抜本的な変革が必要であるとの認識のもと、地域のSM統合について具体化を進めていきたいと考えています。

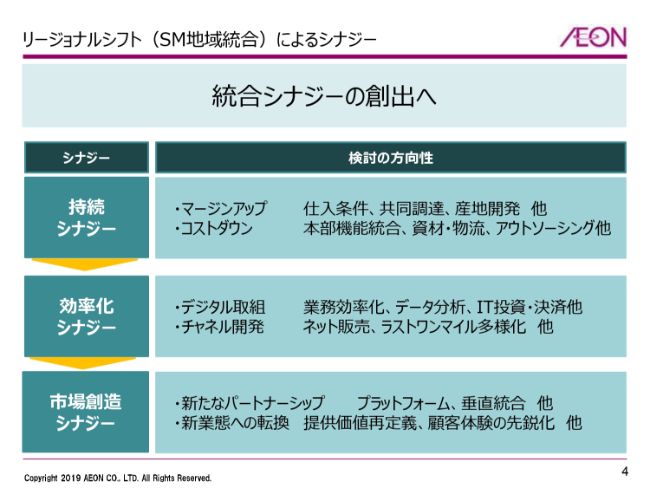

リージョナルシフト(SM地域統合)によるシナジー

SM統合の具体化に向けたポイントは、スライドに示した3点と考えています。1つ目は、それぞれの企業が持続していくためのシナジーの創出です。統合を通じて、マージンとコストの両面で効果を創出するにはどうすべきかを具体化することになります。これは、比較的短期間で実現すべきものであって、しかもその効果が毎年累積していくようにすることが肝要であると考えています。

2点目は、効率化シナジーの創出です。あらゆるコストが上昇していく環境に対して、業務の効率化やデータ分析、売場作業の変革を、ITを活用して推進していくことが必要になると考えています。

3点目は、新たな市場を創造していくためのシナジーの創出です。統合によって得た大きな地域シェアを活用して、商品の企画・製造から販売までのサプライチェーンを再構築するとともに、いままでにない地域のお客さまに新しい買い物体験をしていただける業態を開発していきたいと考えています。環境の変化は厳しさを増すという想定をチャンスと捉えて、検討を進めています。

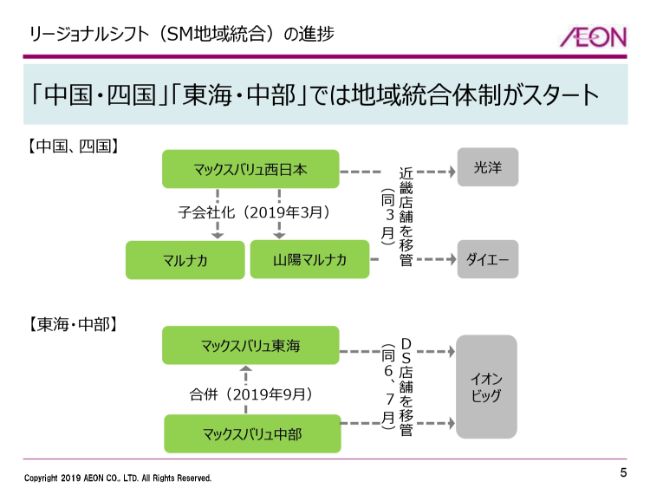

リージョナルシフト(SM地域統合)の進捗①

SMの地域統合の進捗を、簡単にご説明いたします。中国・四国エリアにつきましては、(2019年)3月にマルナカ・山陽マルナカがマックスバリュ西日本の子会社となって、経営統合体制がスタートいたしました。

また、地域密着経営の推進のため、近畿エリアの店舗をグループの光洋とダイエーに移管いたしました。中国・四国エリアの3社は、経営統合をさらにもう一歩進めるべく、2021年度の合併を予定しており、そこに向けて具体的な取り組みと計画を推進中です。

東海・中部エリアにおきましては、マックスバリュ東海とマックスバリュ中部が6月・7月にディスカウント業態の店舗を、グループのディスカウントストア事業会社であるイオンビッグに移管した後、9月に合併いたしました。11月には本社を移転・統合して、いよいよ本格的に統合効果の創出に向けて、一体となって取り組んでいく予定です。

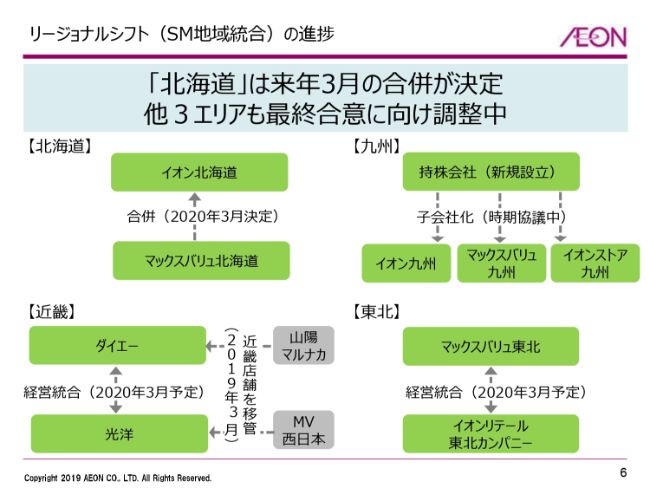

リージョナルシフト(SM地域統合)の進捗②

北海道エリアにおきましては、イオン北海道とマックスバリュ北海道の定時株主総会においてすでに合併の承認を得ており、来年(2020年)3月に合併することが決定しています。それに先立って、農産品の共同仕入れをスタートさせたり、物流加工センターの2021年稼働に向けての検討が進むなど、前倒しで実行できるところから取り組みを進めています。

九州・近畿・東北の各エリアにつきましても、正式契約の締結に向けてそれぞれ最終的な局面に来ており、準備が整い次第、すみやかに正式契約の発表をさせていただく予定です。

繰り返しになりますが、足元において、短期的には消費増税後の需要喚起策の推進や原価低減・コスト削減を推進して、今期の目標業績の達成に向けて取り組んでまいります。そして、それと同時に構造改革を推し進めることで、長期的な成長が可能な体制を早急に構築してまいりたいと考えています。

私からの報告は以上です。ご清聴、ありがとうございました。