JT、調整後営業利益は8.9%増 19年度は医薬事業でのライセンス解消等の影響で大幅な減益見込み

2019年3月4日 23:01

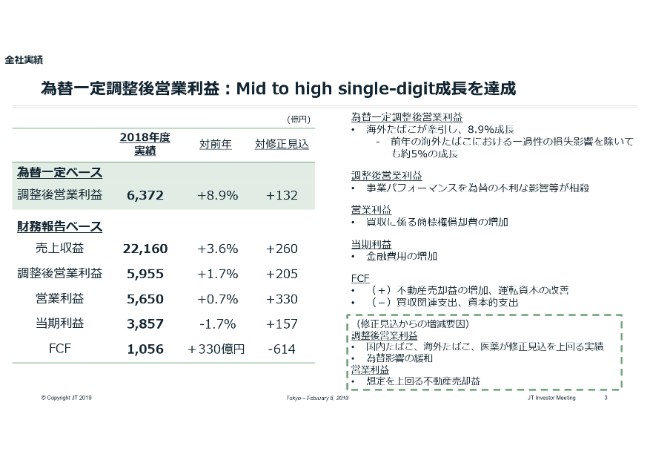

全社実績

見浪直博氏:JTグループCFOの見浪でございます。それでは私より、2018年度実績および2019年度の業績見通しについてご説明いたします。

はじめに、2018年度の全社実績をご説明いたします。海外たばこ事業の力強い成長に牽引され、全社利益指標である為替一定調整後営業利益は対前年で8.9パーセントの成長となりました。2017年に、英国における流通取引先の倒産に係る一過性の損失が発生しましたが、その影響を除いても、対前年で約5パーセントの成長となりました。

為替影響を含む財務報告ベースでは、第3四半期決算でご説明したとおり、とくに下半期に為替の不利な影響を大きく受けており、調整後営業利益は1.7パーセントの成長に留まりました。

営業利益は、為替影響に加え、買収に係る商標権償却費の増加により、対前年でほぼフラット。当期利益は、金融費用の増加に伴い、対前年で1.7パーセントの減少となりました。

FCFにつきましては、買収関連支出が前年を上回ったことや、RRP(リスク低減製品)関連をはじめとする設備投資の増加がありましたが、不動産売却益の増加や運転資本の改善により、対前年で330億円の増加の1,056億円となりました。

修正見込みからの増減要因についてもご説明いたします。国内たばこ事業では、主に昨年(2018年)10月の定価改定後のRMC(紙巻たばこ)総需要が、想定以上に底堅く推移したことから、調整後営業利益が修正見込みを70億円上回りました。海外たばこ事業・医薬事業でも、修正見込みを上回る実績となりました。

また為替影響は、主要現地通貨が、前提としたレートほど下落しなかったことを主因として、想定よりも緩和されました。営業利益については、想定を上回る不動産売却益もあり、修正見込みを330億円上回ることができました。

続きまして、事業別の実績の説明に移りますが、詳細な分析については決算リポートでご確認いただければと思います。

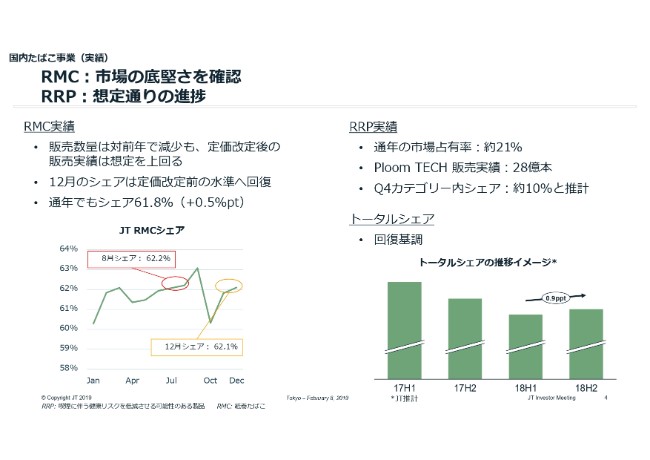

国内たばこ事業(実績)①

まずは、国内たばこ事業でございます。RMCにつきましては、販売数量は対前年で減少しているものの、昨年(2018年)10月のたばこ税増税に伴う定価改定後の総需要は想定以上に底堅く推移し、当社の販売数量も見通しを上回る結果となりました。

また、定価改定の影響で、JTのRMCシェアは一時的に下落しましたが、2018年12月単月のシェアは、定価改定前とほぼ同水準にまで回復し、通年でも昨年(2018年)を0.5ポイント上回る61.8パーセントとなりました。

次に、RRPについてです。国内たばこ市場におけるRRPの市場占有率は、通年で約21パーセントであったと見ております。その中で、Ploom TECHは修正見込みどおり、RMC換算で28億本を販売いたしました。

低音加熱型製品のベネフィット認知拡大に関して、直接対話型の営業体制への見直しを進め、お客さまとの接点増加の効果について手応えを感じております。引き続き、さらなる認知拡大に努めてまいります。

RMC・RRPを合わせたトータルシェアは、定価改定の影響などで単月での上下はありますが、回復基調であると考えております。なお、RMC・RRPを合わせた総需要は、対前年で約3パーセントの減少となりました。

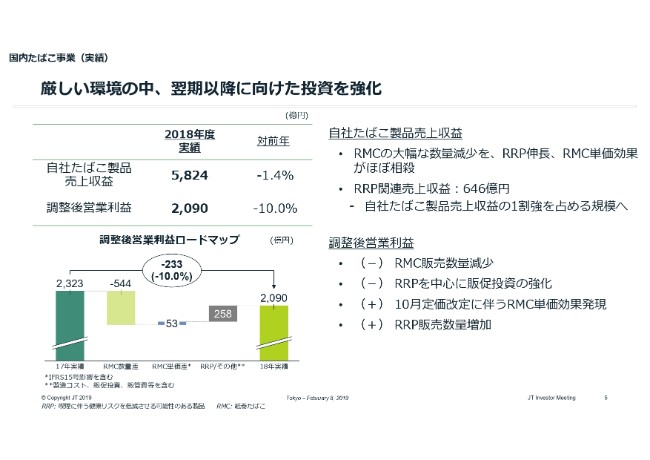

国内たばこ事業(実績)②

続いて、財務実績をご紹介いたします。自社たばこ製品売上収益は、RMCの大幅な数量減少影響を、RRPの伸長およびRMCの単価効果がほぼ相殺し、若干の減少となっております。また、RRP関連売上収益は、2018年通年で646億円となり、自社たばこ製品売上収益の1割強を占めるようになりました。

調整後営業利益は、RMC販売数量の減少、および販売費の増加に伴い、対前年で減益となりました。(減益の)主因はRMC販売数量の減少ですが、加えて、こうした厳しい状況にあっても、翌期以降につながる投資は緩めず、低音加熱(型製品)の認知向上のための販促投資を強化しております。

減益とはなりましたが、2019年に向けてポジティブな要素もあると考えております。まず、(2018年)10月の定価改定後、RMC総需要は想定以上に堅調です。また、第4四半期において、RMCの単価効果が着実に発現しております。

なお、RRPについては、販売数量の増加および製造コストの低減に努めたことにより、販促費を増強したものの、損益は昨年よりも改善しております。

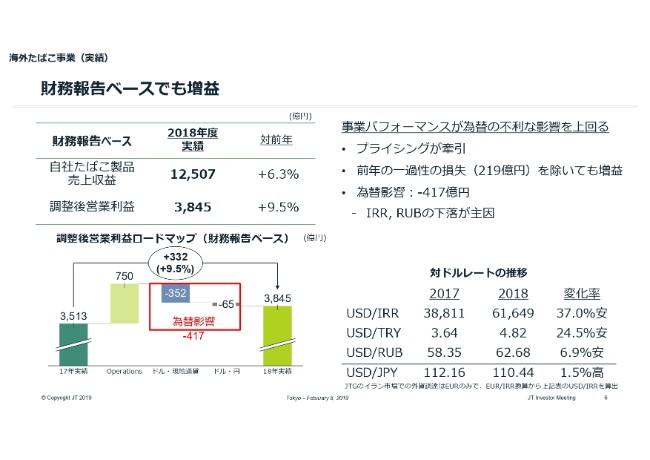

海外たばこ事業(実績)

続いて海外たばこ事業に移ります。私からは、円建ての財務報告ベースの数値についてご説明いたします。

為替影響を含む財務報告ベースでの調整後営業利益は、対前年で9.5パーセントの成長、332億円の増益となり、2017年に発生した英国の流通取引先に関する一過性の損失の影響である219億円を除いても増益を達成いたしました。

為替影響は、イランリアルやロシアルーブルの下落を主因に、年間の影響額はマイナス417億円となりました。

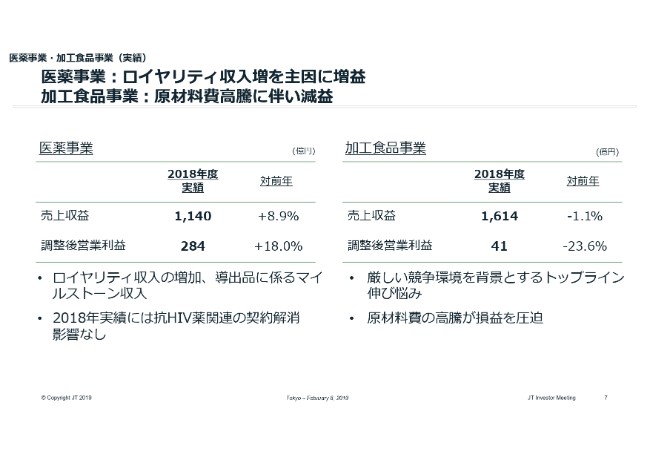

医薬事業・加⼯⾷品事業(実績)

続きまして、医薬事業および加工食品事業の実績をご説明いたします。医薬事業は、導出品に係るロイヤリティ収入の増加、また導出品に係るマイルストーン収入により、増収増益となりました。なお、抗HIV薬に係る国内の独占的ライセンス契約解消に関する財務影響は、2018年中には発生しておりません。

加工食品事業は、ステープル・調味料は伸長したものの、その他の売上減少に伴い、売上収益は対前年で1.1パーセントの減収となりました。また、価格改定を実施したものの、原材料費の高騰は損益を圧迫し、調整後営業利益は対前年で23.6パーセントの減益となりました。

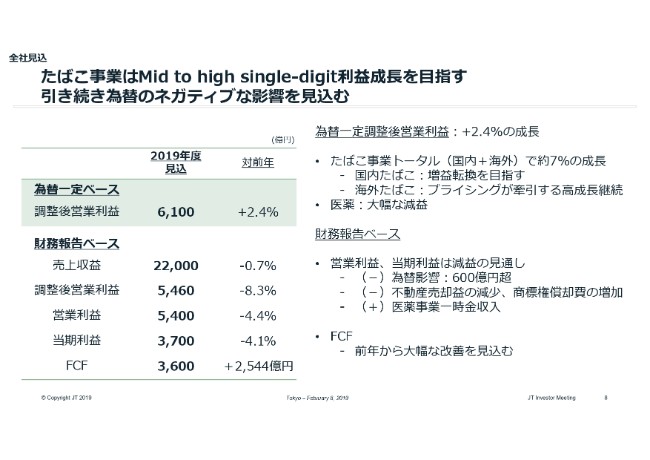

全社⾒込

2019年度の業績見込みの説明に移ります。はじめに、全社業績の見込みをご説明いたします。国内たばこ・海外たばこトータルで約7パーセントの成長を見込んでおりますものの、医薬事業では大幅な減益を予想しています。これにより、全社利益指標である為替一定調整後営業利益は、対前年で2.4パーセント(成長)の6,100億円を計画しております。

財務報告ベースでは、為替のネガティブな影響が2019年も継続すると見ております。調整後営業利益は、為替のネガティブな影響を600億円超見込んでおり、対前年で8.3パーセントの減少です。

営業利益・当期利益では、(為替のネガティブ影響に)加えて不動産売却益の減少、また買収に伴う商標権償却費の増加を見込みますが、医薬事業での抗HIV薬に係るライセンス解消に伴う一時金収入が一部相殺し、対前年で営業利益が4.4パーセントの減少、当期利益が4.1パーセントの減少を見込んでおります。

FCFは、昨年(2018年)は2件の買収があったことに対し、今年は新たな買収を見込んでいないこと、またFCFの創出を強化し、運転資本の改善を見込むことなどから、3,600億円程度となる見通しです。

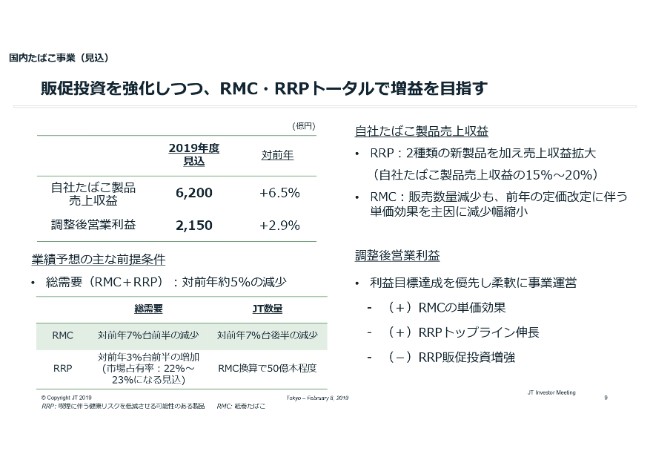

国内たばこ事業(⾒込)

続いて、各事業別の見込みについて、国内たばこ事業から順にご説明いたします。2019年は、RMC・RRPを合わせたトータルシェアの向上、および利益成長を目指してまいります。

このスライドでお示ししているとおり、販売数量前提については、利益計画算定のための前提条件ということであり、市場の動向を見極めつつ、必要であれば期中で随時見直しをしてまいります。

2019年のRMC総需要は、対前年で7パーセント台前半の減少。一方、JTのRMC販売数量は、対前年で7パーセント台後半の減少と、RMC総需要を上回る減少を見込んでおります。これは主に、本年(2019年)10月で旧3級品(の紙巻たばこ)に係る軽減税率撤廃の経過措置が終了し、税額が大幅に上昇することで、低価格帯において競争が激化することを想定しているためです。

RMC総需要の減少幅は、近年の中では緩やかになることを見込んでおります。これは、RRP市場の成長スピードの一時的な鈍化という状況を反映しています。RRPの総需要は、対前年で3パーセント台前半の増加。市場占有率では、通年で22パーセントから23パーセントになると見ております。

以前は、RRPへの転入者の数が、RRPから離脱される方の数を大きく上回っていたものの、2018年以降は転入者数が減少しており、その差が小さくなっているのが足元の状況と考えております。

一方で、RRPへ関心があり、トライ意向を持っているお客さまは依然として多く、当社および競合各社による新製品の開発、投入、および販促強化や今後の規制動向などから、中長期的には市場は成長を継続するという見立てです。

RRP販売数量は、新製品の全国拡販時期が年度途中からであることを踏まえ、新製品を含め、RMC換算で50億本程度を想定しています。

自社たばこ製品売上収益は、RMC販売数量の減少を、2種類の新製品が加わったRRPの数量増加、および定価改定に伴うRMCの単価効果が上回り、対前年で6.5パーセントの増加を見込んでいます。

また、調整後営業利益は、RMCの単価効果の発現や、RRPのトップライン伸長などを、RRPの販促強化が一部相殺し、対前年で2.9パーセントの成長の2,150億円を見込んでいます。

RRPの販促強化ですが、現在JTのみが製品を展開している低音加熱カテゴリーにおいては、引き続き、そのベネフィットをお客さまに実感いただく機会の創出拡大に力を入れてまいります。

また、本年から参入する高温加熱カテゴリーにおいては、既に一定の市場が形成されており、競合他社からいかにシェアを奪還するかが重要であると考えていまして、既存製品との違いをお客さまにわかりやすくお伝えするなど、積極的な販促活動を実施してまいります。

なお、国内たばこ事業においては、損益については2018年度を底とし、前提条件に変更があったとしても、RMC・RRPトータルで利益計画の達成を目指す、柔軟な事業運営を行ってまいります。

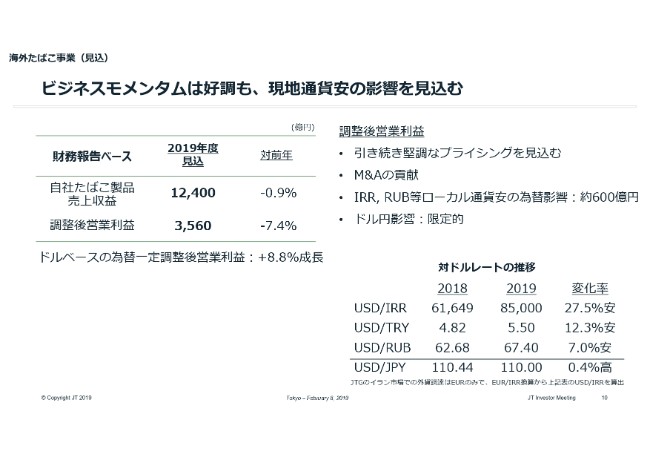

海外たばこ事業(⾒込)

続いて、海外たばこ事業です。2019年も引き続き堅調なプライシングを(見込んでいます)。また、昨年のロシア、バングラデシュの買収についても、ポジティブな効果を見込んでおります。一方、財務報告ベースの自社たばこ製品売上収益は、前年とほぼ同水準。調整後営業利益は、対前年で7.4パーセント減少の3,560億円を見込んでおります。

自社たばこ製品売上収益の減少率に比べ、調整後営業利益の減少率が大きいことの主な要因としては、ロシアやイランなど、我々にとって利益率の高いマーケットにおいて、通貨下落による為替のネガティブ影響が大きくなると見込んでいることが挙げられます。

とくに、イランリアルは昨年(2018年)上半期のレートとの差が著しく、ネガティブ影響が大きくなると考えております。なお、ドル円レートは円高を想定しておりますが、影響は限定的と見ています。

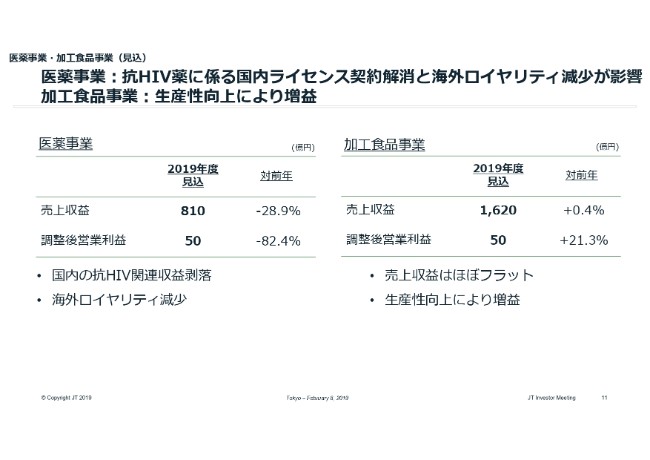

医薬事業・加⼯⾷品事業(⾒込)

続いて、医薬事業、加工食品事業です。まず医薬事業ですが、抗HIV薬に係る国内の独占的ライセンス契約の解消、そして海外における抗HIV薬の競合品展開の拡大に伴って、ロイヤリティ収入の減少が見込まれます。また、当該契約解消に係る一時金収入については、GAAP上の営業利益には計上されますが、私どもの調整後営業利益には含まないという整理をしたことから、大幅な減益を見込んでおります。

加工食品事業については、売上収益は前年とほぼ同水準を想定しております。調整後営業利益は、原材料費の高騰などはあるものの、生産性向上などを通じた収益性の改善に努め、対前年で21.3パーセント増加の50億円を見込んでおります。

Closing remarks

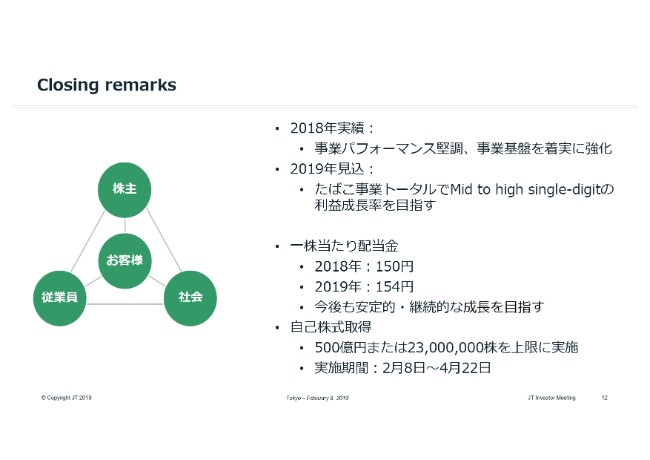

最後になりますが、2018年は、グループとして見ますと、堅調なビジネスパフォーマンスをお示しできたと考えております。また、より重要なことですが、今後の成長に向けた取り組みを展開することができたと認識しております。

2019年、事業環境・経営環境は引き続きチャレンジングであると見ていますが、国内たばこ事業を着実に成長軌道に乗せ、たばこ事業全体での「Mid to high single-digit」の利益成長率を目指してまいります。

中期経営期間中も、このたばこ事業のモメンタムを確かなものとするとともに、医薬事業・加工食品事業の基盤を再構築することで、グループの利益成長を図ってまいります。

株主還元につきましては、2018年の一株当たり年間配当は、年度当初からお約束させていただいている150円をお支払いする予定です。また、今後の年間配当金につきましては、中長期の為替一定調整後営業利益の成長率の見通しに加え、当期利益の水準も勘案しています。

先ほどご説明したとおり、為替のネガティブ影響は、2018年は実績として400億円を超える水準でした。また、2019年の見込みでも600億円を上回ると見ており、当期利益の水準を押し下げる見込みです。

こうした状況も勘案し、2019年の年間配当金は4円増配の154円を予定しています。なお、一株当たり配当金は、安定的・継続的に成長させる方針であることに変更はありません。

また、昨日(2019年2月7日)発表したとおり、本日2月8日より4月22日の期間で、500億円または2,300万株を上限とする自己株式取得を実施しています。500億円という金額につきましては、ある程度の規模感を担保しつつ、FCFの見通し・財務状況・一時的な収益の金額などを勘案して設定したものです。

私からの説明は以上でございます。ご清聴、ありがとうございました。