資生堂、過去最高の売上高・営業利益・純利益 2019年は過去最高の配当へ

2019年2月12日 12:00

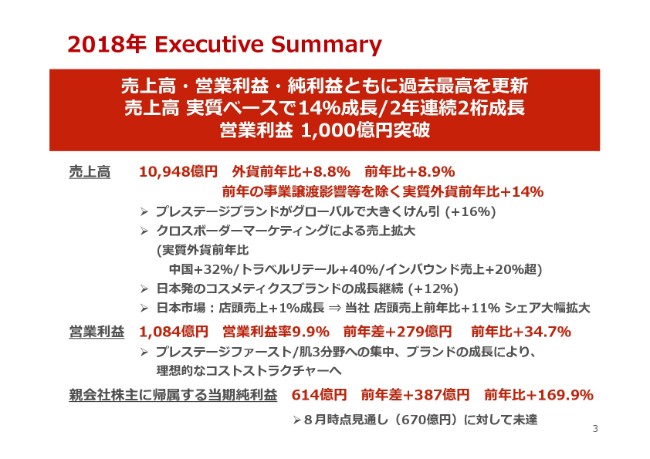

2018年 Executive Summary

直川紀夫氏:あらためまして、みなさまこんにちは。私から、2018年実績についてご説明させていただきます。まず、3ページをご覧ください。いつもどおり、はじめに2018年度のポイントをまとめました。

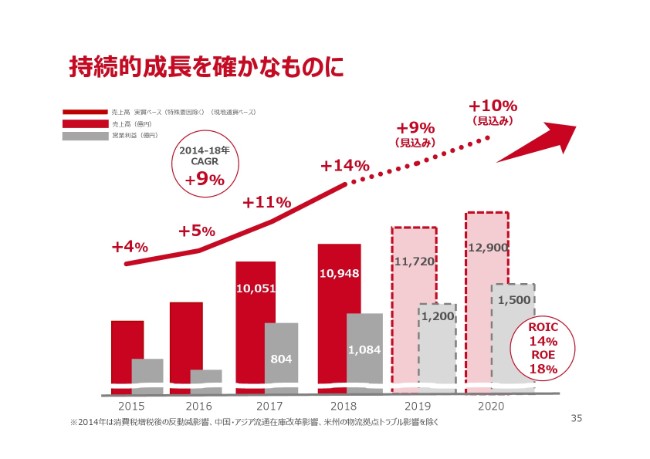

売上高・営業利益・当期純利益ともに過去最高を更新し、売上高は1兆948億円、昨年から約900億円拡大しました。実質ベースで前年比プラス14パーセントの成長と、2年連続2桁成長を達成することができました。

営業利益は、1,000億円を突破することができました。これを実現できたのは、やはりプレステージブランドがグローバルで加速度的に成長したこと。そして、資生堂の強みであるクロスボーダーマーケティングが、日本・中国・トラベルリテールで大きな成果につながったことが要因となっています。さらに、「エリクシール」や「アネッサ」といったコスメティクスのブランドも、飛躍的に成長しました。

みなさまがたぶん気になっている、日本の市場です。日本の市場は年間で1パーセントの成長でありましたが、当社は店頭売上ベースで前年比プラス11パーセントと、2桁の成長となり、大きくシェアを拡大することができました。

そして、もう1つのポイントとなる中国は、年間でプラス32パーセント、トラベルリテールはプラス40パーセント、インバウンド売上はプラス20パーセントを超える成長となりました。

営業利益は、前年から279億円の増益、34.7パーセント増の1,084億円。残念ながら、中間決算の時にご案内した見通しである1,100億円には16億円とどかず、営業利益率は9.9パーセントとなりました。

当期純利益は614億円。営業増益に加え、前年にBare Escentualsの減損損失を計上したことから、前年に対してプラス387億円となりました。

なお、2018年はアメリカで繰延税金資産を計上できなかったことから、(2018年)8月時点の見通しには56億円とどきませんでした。

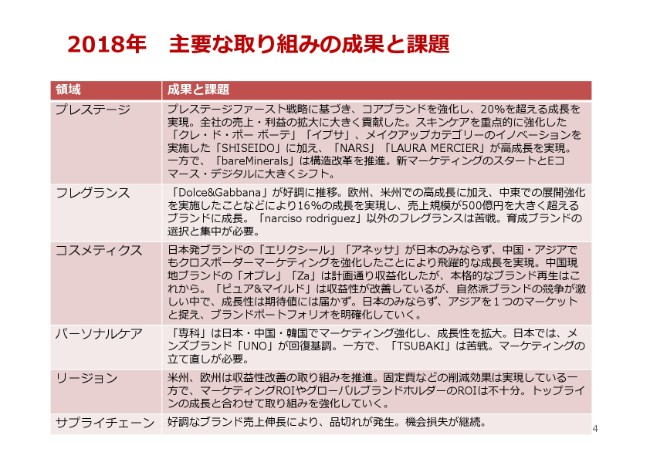

2018年 主要な取り組みの成果と課題

4ページに、主な取り組みの成果と課題をまとめました。ここでは、課題をどのようにとらえているのかという点を中心にお話ししたいと思います。

まず、プレステージ領域は、コアブランドが20パーセントを超える成長を実現して、全社の売上・利益に大きく貢献しました。一方で、やはり「bareMinerals」が構造改革を推進している途中ですので、来年度以降も引き続き大きな課題となってまいります。後ほど、詳しくご説明します。

フレグランスは、「Dolce&Gabbana」が好調な実績を確保し、500億円を大きく超える売上となりました。一方で、「narciso rodriguez」以外のフレグランスの成長性が厳しく、苦戦をしており、育成ブランドの選択と集中をもう一段する必要があると考えています。

コスメティクスは、「エリクシール」「アネッサ」が飛躍的な成長を実現しました。中国の「オプレ」「Za」についても、計画どおり収益化が進んでいますが、この2つのブランドの本格的な再生はこれからとなります。日本にも数多くのブランドがあることから、アジアを1つの商圏ととらえて、コスメティクスのブランドポートフォリオを一層明確化していくことが大切だと考えています。

パーソナルケアは、「専科」が日本・中国・韓国で成長性を拡大しました。一方で、残念ですが「TSUBAKI」は厳しい競争環境の中で苦戦をしており、ここのマーケティングの立て直しは必要だと考えています。

リージョンに関しては、米州・欧州の収益性改善の取り組みを進めています。固定費などの削減はできてきましたが、やはりマーケティングROIや、グローバルブランドホルダーのROIを高めていくことが必要だと考えています。

最後に、サプライチェーンについては、後ほど詳細にご説明しますが、好調な売上の伸長もあって(それに対応しきれず)、やはり機会損失は継続しています。トップラインの成長と併せて、引き続きこのあたりも手を打っていかなければいけないと考えています。それぞれについては、後ほどお話しします。

2018年 実績要約

5ページは、年間実績の要約です。

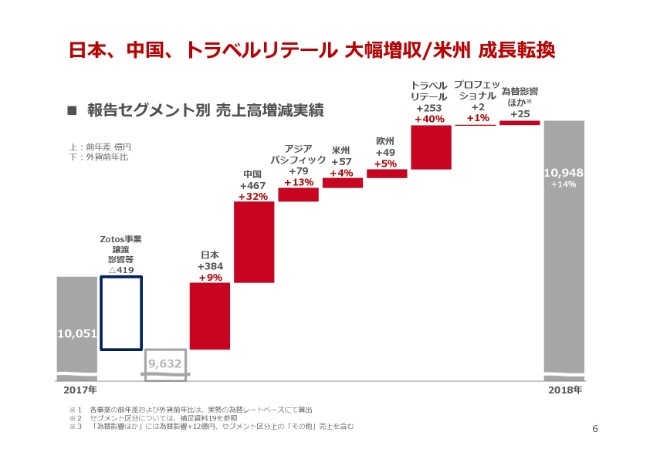

⽇本、中国、トラベルリテール ⼤幅増収/⽶州 成⻑転換

6ページが、報告セグメント別の売上高増減実績です。

ご覧のように、すべてのリージョンで成長しました。とくに米州は、「bareMinerals」の不採算店の閉鎖をしている中でも、プラス4パーセントの成長ができ、昨年までのダウントレンドから成長へ転換することができました。

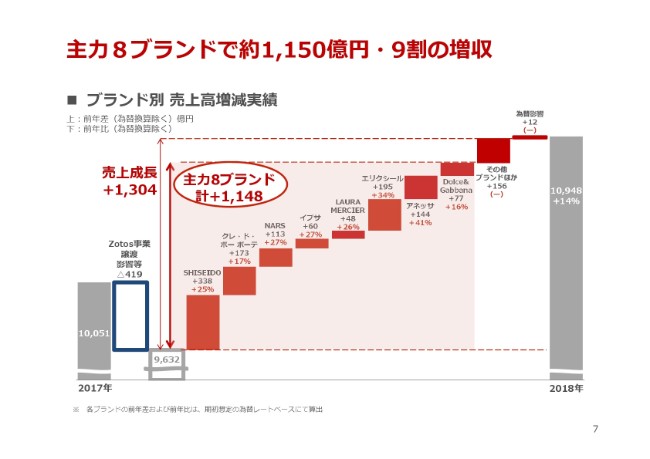

主⼒8ブランドで約1,150億円・9割の増収

7ページは、ブランド別の売上高増減実績です。

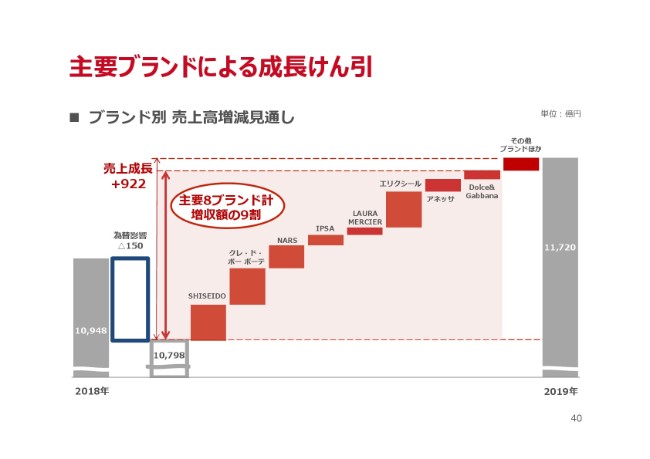

当社は、ここ数年集中してマーケティングを強化し続けているコアブランドの飛躍的な成長を実現しており、ご覧のように主力の8ブランドで約1,150億円の増収と、売上成長全体の9割を、この8ブランドが稼いでいるかたちになります。このブランドの選択と集中が、収益性の拡大に大きく貢献しています。

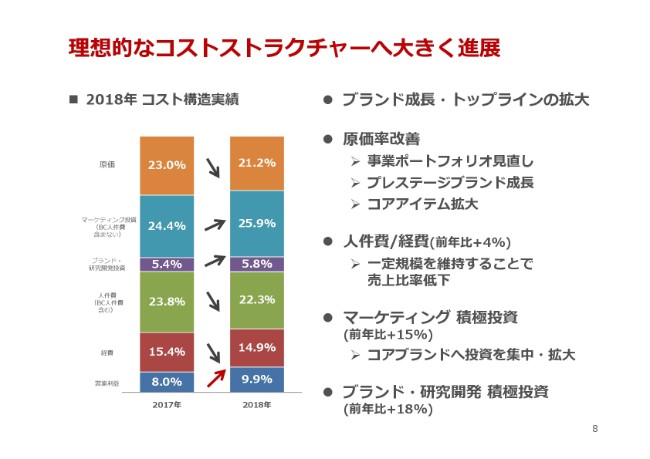

理想的なコストストラクチャーへ⼤きく進展

その収益性についてですが、コストストラクチャーは引き続き、理想的な状態へ進化してまいります。

原価率は1.8ポイント改善、人件費/経費は合計で2ポイント改善と、売上が大きく成長する中で、費用の伸び率を半分以下となるプラス4パーセントに抑えたことが、しっかりと成果につながりました。

一方、積極的に強化を続けているマーケティング投資、ブランド・研究開発投資は、合計で1.9ポイントアップとなりました。今後も、このように成長投資を強化し、トップラインの成長と収益性の向上を同時に実現してまいりたいと考えています。

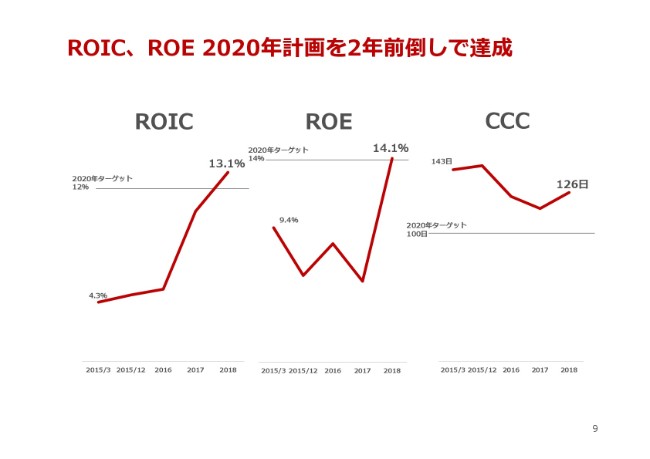

ROIC、ROE 2020年計画を2年前倒しで達成

次に、9ページです。資本効率の向上について説明します。

ROIC・ROEは、昨年発表した2020年のターゲットを2年前倒しで達成することができました。これによって、2018年の資本効率が大きく改善しました。収益性の向上に伴い、ROICは12パーセントのターゲットに対して13.1パーセントの実績、ROEは14パーセントのターゲットに対して14.1パーセントとなりました。

一方で、キャッシュ・コンバージョン・サイクルは126日と、前年から増加する結果となりました。これは、やはり品切れの極小化を目指し、製品ですとか原材料の在庫を確保したことによります。2020年に向けては、市場の変化を迅速にとらえながら、柔軟に生産供給することで、ターゲットの100日を下回れるよう、しっかりと対応策を講じてまいります。

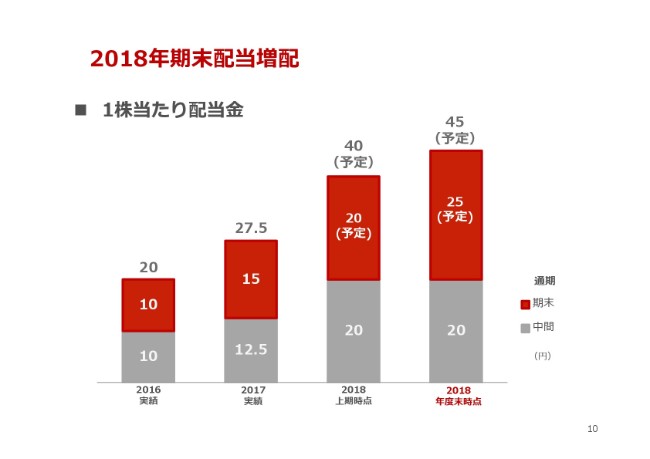

2018年期末配当増配

続いて、期末配当の増配について説明します。

2018年は、「VISION 2020」の当初計画である営業利益1,000億円を、2年前倒しで達成することができたことから、上期に増配した期末配当20円から、さらに5円増配となる25円を予定します。

今後も成長投資を継続しながら、利益増に伴う配当増を確実に実現していきたいと考えています。

それでは、みなさまが気になっている第4四半期の実績について、もう少しご説明します。

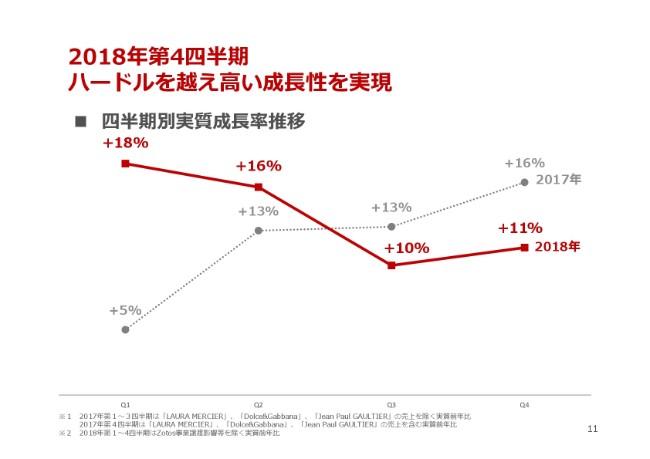

2018年第4四半期 ハードルを越え⾼い成⻑性を実現

まず、11ページの2017年・2018年の四半期別の実質売上前年比をご覧ください。

ご覧のように、2017年は第2四半期から2桁成長となり、2017年の第4四半期は前年比でプラス16パーセントと、もっとも成長した四半期となります。今の資生堂にとっては、この成長モメンタムを維持・加速していくことがなによりも重要であり、このことが中長期のトップラインの拡大とコストストラクチャーの改善、そして収益性の向上につながると考えています。

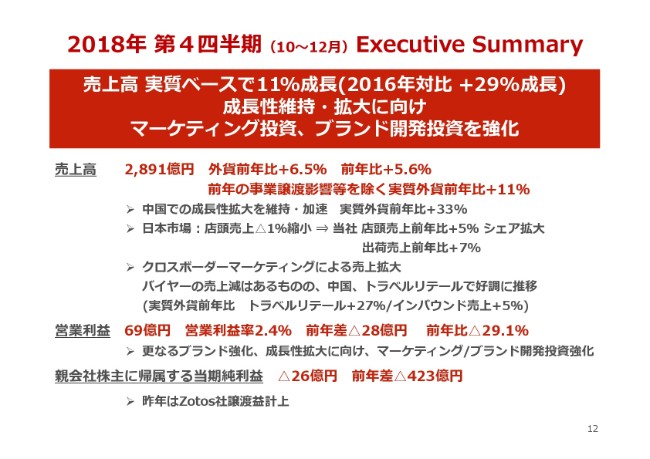

2018年 第4四半期(10〜12⽉)Executive Summary

12ページに、第4四半期のポイントをまとめています。

当社は、第4四半期においても実質ベースで11パーセントの成長、2016年対比ではプラス29パーセントと、高い成長性を実現しました。この成長性の維持・拡大に向けて、マーケティング投資、そして中長期の成長に向けてブランド開発投資を強化しました。

昨今、中国の減速が心配される中、当社の成長を牽引している中国での成長性維持・加速は、全社の中で最優先事項になります。そのため、第4四半期は中国でのマーケティング投資を大きく強化しました。これにより、中国の第4四半期はプラス33パーセントの成長を実現することができました。

また、日本の第4四半期はプラス7パーセントの成長と、自然災害の影響と品切れの影響で厳しい結果となった第3四半期の状況からは脱しました。一方、全社の第4四半期の利益は前年を割り、69億円にとどまりました。

資生堂の四半期別利益は、第2四半期・第4四半期が新製品や歳時と連動したプロモーションの多い関係で、マーケティング投資が構成比として6~7パーセント、開発費が1~2パーセント、経費が1~2パーセントだけ高くなります。

2018年は、毎年の第4四半期の発生する投資増に加えて、さらに先ほど申し上げたように、成長性を拡大するためにマーケティング投資を強化しました。また、グローバルで進めているオフィス環境の向上や、逼迫している供給対応強化の一環で物流費が増加したことも、その要因となっています。その結果、第4四半期は69億円の利益にとどまりました。

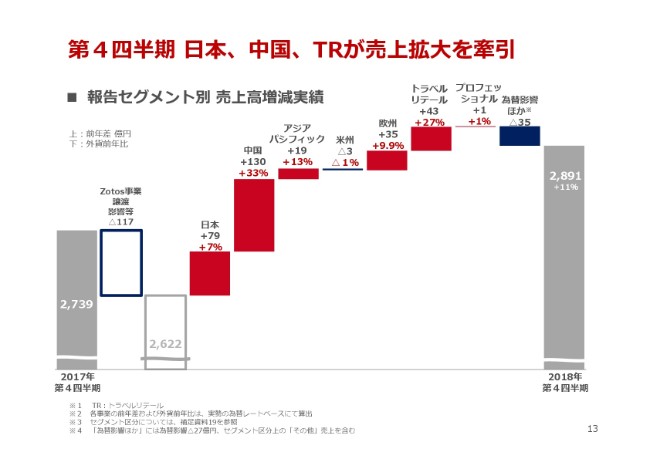

第4四半期 ⽇本、中国、TRが売上拡⼤を牽引

13ページをご覧ください。こちらが、第4四半期のリージョン別の売上増減の一覧になります。

ご覧のように、日本・中国・トラベルリテール・アジア(が成長し)、そしてヨーロッパが9.9パーセントと、ほぼ2桁の成長を確保することができました。なお、米州ですが、カナダの会計処理の変更に伴う売上のマイナスがあったので、見た目の売上は前年を割っていますが、(それを除くと)第4四半期のアメリカは前年を超えています。

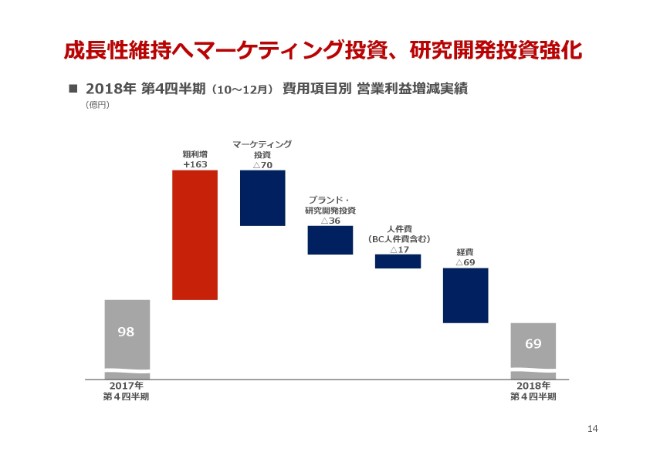

成⻑性維持へマーケティング投資、研究開発投資強化

14ページは、第4四半期の費用項目別の増減実績になります。

投資の増減については、先ほどお話ししたとおりです。

中長期の収益力の向上には、持続的なトップラインの成長が何よりも大切だと考えています。第4四半期は、積極的に投資を行った分の売買差益が同一期間の中では得られなかったことになりますが、引き続きブランド力の強化と積極投資を続けていきたいと思います。

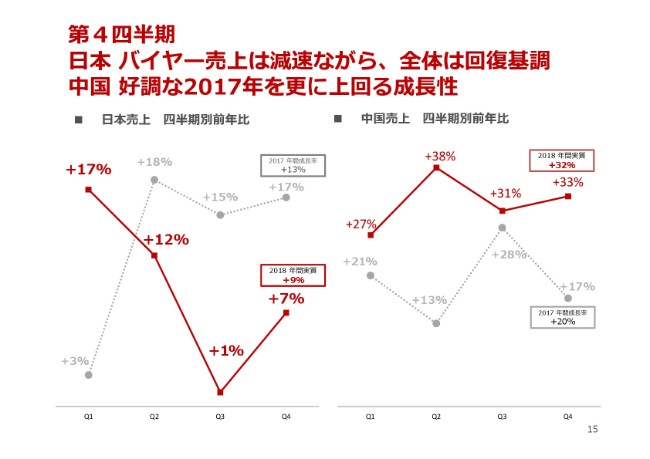

第4四半期 ⽇本 バイヤー売上は減速ながら、全体は回復基調/中国 好調な2017年を更に上回る成⻑性

トップラインの拡大において重要となる、日本と中国の四半期別の売上成長率を示したのが、この15ページになります。

中国では、各種市場データが軒並みダウントレンドになっていますが、化粧品セクターも減速していると言われています。

当社のブランドのデマンドについては極めて強く、店頭売上が好調に推移してシェアを大きく拡大しています。この中国の成長は、引き続き、当社の最重点実施項目として拍車をかけていきたいと思います。

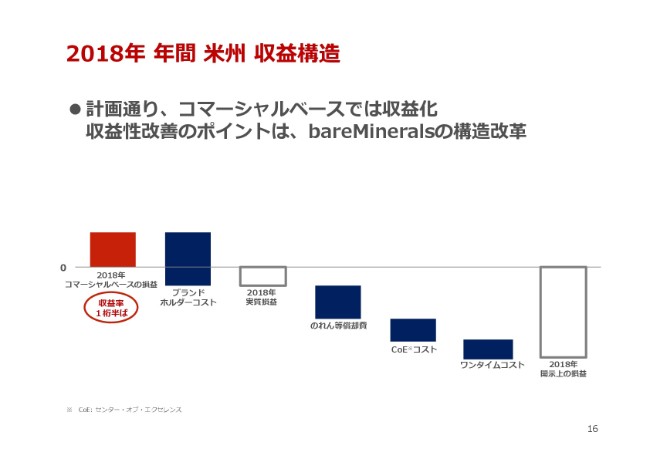

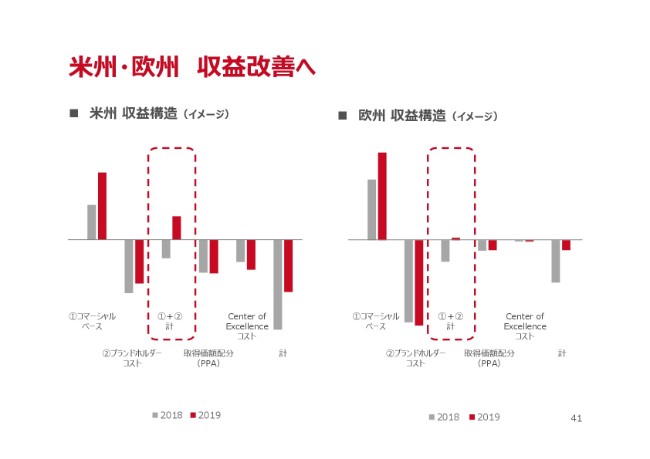

2018年 年間 ⽶州 収益構造

続いて、こちらも2020年に向けて最重点実施項目として取り組んでいる、米州と欧州の収益性向上です。

まず、米州になります。米州の収益構造は、ご覧のような機能に分かれます。一番左に記載をしているのが、トラベルリテールですとかアジアのリージョンと同様の販売事業にあたります。

この各リージョン共通の機能に加えまして、アメリカの場合は「NARS」などのグローバルブランドホルダーとしての機能や、メーキャップやデジタルなどの本社機能とも言えるCoE(Center of Excellence)を持ち、このグローバル機能の戦略的投資も負担しています。そのため、米州全体の収益性が、他のリージョンと比べて悪く見えてしまいます。

この機能別に分解した収益性の中で、コマーシャルベースの販売事業は、2018年は1桁半ばの利益を達成しましたが、このブランドホルダーの機能の部分と合わせて、まだ収益化は進んでいません。ここをしっかり収益化していくことが、米州においては大事だと考えています。

「bareMinerals」の構造改⾰

そのポイントを握るのは、やはり「bareMinerals」となります。

その「bareMinerals」ですが、昨年の第3四半期の後半から、新しいマーケティングコミュニケーションとして「THE POWER OF GOOD」というプロモーションをスタートさせました。このコンセプトそのものはマーケットから好評価をいただいていて、好調なスタートを切りました。不採算店舗の閉鎖も進んでおり、収益化に向けて今年も着実に進めていきたいと考えています。

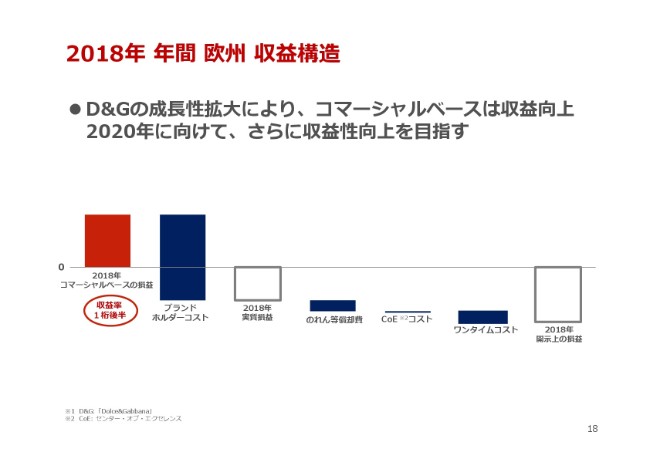

2018年 年間 欧州 収益構造

続いて、欧州です。

欧州も米州と同様の機能の構成であるものの、米州ほどCoEに費用がかかっていません。2018年にコマーシャルベースの販売事業で1桁後半の利益となりましたが、こちらもまだグローバルのブランドホルダーとしての投資を吸収して、収益の黒字化はできていません。

とくに、欧州のブランドホルダーコストについては、デザイナーへのロイヤリティに加えてクリエイティブの投資が大きくなります。そのため、トップラインを拡大して、売上に対するクリエイティブの投資比率を下げていくことが、収益の構造を上げていくポイントになります。

一つひとつ、このように米州と欧州の費用を分解しながら、その実態に合わせたアクションプランを構築し、アカウンタビリティを明確にした上で収益化を実現していきたいと考えています。

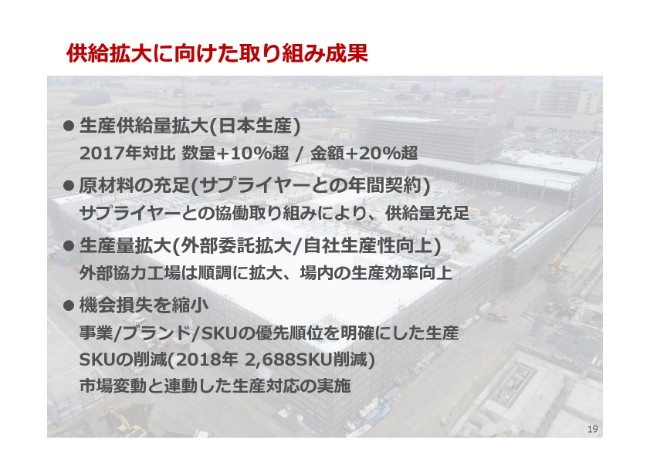

供給拡⼤に向けた取り組み成果

19ページは、課題として取り組んできた供給拡大の成果です。

まず、生産供給量の拡大についてですが、日本の工場の2018年の生産供給量は、数量ベースで前年比プラス10パーセント超、金額ベースではプラス20パーセントを超える規模を実現しました。それでも品切れが発生していますが、2018年の当初計画を大きく上回る実績には貢献できたと考えています。

このことを実現できたのは、やはりサプライヤーのみなさまから、協働取り組みによる原材料の充足ですとか、外部の協力工場による増産、自社の生産性の向上があります。

また、さらに機会損失を最小化するために、事業・ブランド・SKUごとに優先順位を明確にした上で生産を徹底し、2018年には2,688SKUの削減を実現しました。今年に入っても、すでに年内に1,000SKUの削減が決まっています。去年(2018年8月の上期決算説明会で)「4,500SKUを2年間で削減する」とお話をしましたが、その達成(のみならず)、さらにそれを上回る数を実施していきたいと考えています。

このように、コアとなる商品の機会損失を最小化するための取り組みを進めていますが、それでもまだ100パーセントの供給ができていないため、引き続き進化をさせてまいりたいと思います。

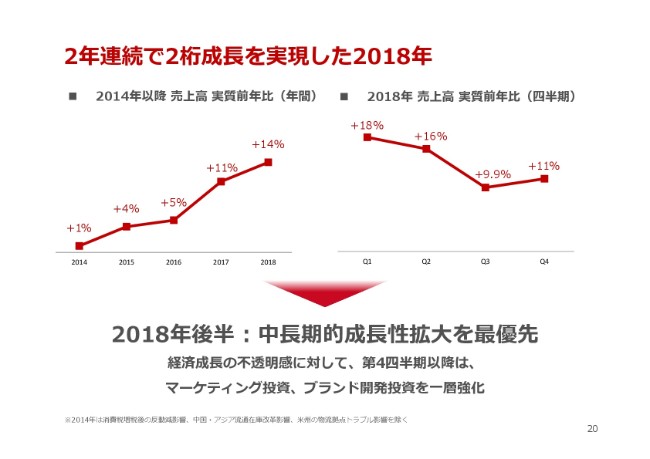

2年連続で2桁成⻑を実現した2018年

最後になりますが、ご覧のように2014年に成長へ転換し、2017年から加速度的に成長スピードを増した結果、2年連続で2桁成長となりました。

四半期別にも、第1四半期・第2四半期と10パーセント台後半の成長を続ける中で、消費マインドの低下や経済成長の不透明感の兆しが見えた第3四半期以降は、短期的な利益を追求するのではなく、あくまでも中長期の収益性・成長性の拡大を目指して、マーケティング投資とブランド開発投資をいっそう強化してまいりました。

こうした市場の変化に迅速に対応してきた結果が、ここ数年の当社の持続的なブランドの成長につながっていると考えています。こうした変化への迅速な対応とブランド力の強化を大切にしながら、今後も全社一丸となって取り組んでまいりたいと思います。

私からは以上です。ありがとうございました。

不透明な経営環境に⽴ち向かい⻑期視点で成⻑基盤を強化!

魚谷雅彦氏(以下、魚谷):みなさま、こんにちは。私からは、これからの取り組みについてお話をしたいと思います。

非常に気になっていることは、足元の状況です。みなさまもご関心が高いと思いますが、そのお話をする前に、もう少し長期的視点でのお話から進めさせていただきたいと思います。

私自身の方針として、第1点目には、短期のこと(不透明な経営環境)にとらわれすぎて、縮小均衡の負のサイクルに戻らないように気をつけたい。

第2点目には、これまでの5年間、成長モメンタム……さまざまな改革をして作ってまいりました。先ほど、直川のプレゼンテーションにあったとおりです。2桁の売上成長を持続している。そのようなことから、せっかく作ってきたこの成長モメンタムを失うことのないように、長期視点で成長基盤の強化をやっていきたい。

このような点について、お話をさせてください。

世界で勝てる⽇本発のグローバルビューティーカンパニーへ

(「VISION 2020」のゴールとして)「世界で勝てる日本発のグローバルビューティーカンパニーへ」と付けました。いかなる環境下になろうとも、私たちのこのジャーニーは変わりません。これに向かって進んでいきます。

1兆円の売上高が達成できた今、「さて2020年を越えて、その次は(どうするか)」というのを、役員でいろいろと議論しています。「2兆円(の売上高)、3,000億円の営業利益を(達成)できる企業になるためには、どうするべきか?」。

今の倍の売上になるということは、今までやっていたいろいろなことを、大きく変えなければなりません。発想の転換が必要になります。そのように目標をここに定めた時に、「もっと踏み込んだ、どんな改革が必要になるか?」を、今はいろいろ議論して、プランを作っていっているところです。

もちろん、数字だけではありません。

もっともっと、イノベーションで世の中に貢献できる会社。若者が憧れる会社とか、多様な人材からここで働きたいと思っていただけるような、世界中の方々からも、この業界の中でも選ばれる会社になりたい。そして、社会や株主のみなさまから信頼される会社。このような企業体になりたいというビジョンの下に進めています。

持続的な投資により⻑期の成⻑基盤を強化

それらを実現するために、先ほど申し上げたように(売上高の目標を、現在の)2倍の規模と考えた時に……(これまでは)「ブランド」の選択と集中を進めてきて、大きく成長していますが、これでいいのか? 足りない部分はないのか? 今のブランドをもっと大きくするために、どうするのか?

「イノベーション」。これもそうです。これは単に製品を作ることだけではなくて、さまざまな視点から、サービスをもっと強化していく。テクノロジーも大事です。

「サプライチェーン」は、言うまでもありません。これから数年後に、私と同じ立場に……私がいるかどうかはわかりませんが(笑)。将来の経営者が「いや、あの時に製造設備がなかったので、お客さまから求められても今は製品を提供できない」。このようなことにならないように、今のうちにしっかり備えたいと思っています。

「事業展開地域」も、我々は中国にものすごく大きく依存してきましたが、これからも重要です。ただし、アジアの成長性も、今後はもっと着目していきたいと考えています。インドネシア・ベトナム・タイ・マレーシア。そしてその先、インドとか中東・アフリカにも、本年から布石を打っていきたいと考えています。

これを実現するために、なんと言っても重要なものは「人材」です。グローバルな経営を担える人材を育成することや、獲得すること。これについても今、力を入れていっています。

もう1つは、「事業管理能力・生産性」。「事業管理能力」と言っているのは(何かと言うと)、グローバルな地域本社制とブランドというマトリックス体制になっていくと、非常に複雑な仕組みになっていきます。「どこで一番収益を上げられるのか?」「ここで使っている費用は、こっちに振り替えたほうが効果が高いのではないか?」という、機動的な動きができる体制を作っていきたい。

それから、まだやはり、いろいろなところで無駄もあります。前3ヶ年では600億円を超えるコスト削減をやりました。これからの我々の取り組む(計画の)中でも、また生産性を高める活動が必要だと思います。

「M&A」。これについても、ポートフォリオの戦略を作った時に「ここが足りない」というものが、だいぶ明確になってまいりました。あるいは、今は「この地域では、スキンケアのこのようなものが伸びそうだ」という調査を全部やっています。そこをピンポイントに狙って、投資銀行さまから話がくるのを待つのではなく、能動的にいくために、ニューヨークに専門チームを作りました。これは、稼働を始めています。

そして最後に、ここに掲げていますけれども、「ESG経営」。「企業は社会の公器である」「社会に価値を提供しなければならない」という考え方の下に、これをしっかりと強化をしていきたいと思っています。

そして、ここには書いていませんけれども、この全部のことを支える「IT」「デジタル」「AI」の基盤。これの世界標準のものを、これから5年の間に作ります。今はばらばらになっていますから、それらを全部統一したスタンダードのものを作ることに取り組んでいきます。

新ミッション

ESGの話を、先に少しさせていただきたいです。

そのような考え方から、私たちの本業でイノベーションを起こして、どのように世界の問題解決や社会、多くの人々に貢献をするのか? よく「CSR」と言われた時期に、山に木を植えるとか、いろいろな活動がありました。それもまったく否定はしませんけれども、「私たちの本業を通じて、どのようにもっと貢献できるのかを徹底的に追求していきたい」という考え方の下に、ミッションを改定いたしました。

企業ミッションは、「BEAUTY INNOVATIONS FOR A BETTER WORLD」と、このような考え方です。「美のイノベーションによって、より良い社会を作っていこう」という考え方で、進めてまいります。

いわゆるSDGsの17項目の中から、私たちの本業に関係性が深いところを見ていくと、1つは、やはり「女性活躍」の部分です。ジェンダー・イコーリティーの部分です。

それからご存じのとおり、「気候変動」によって、実は紫外線を非常に受けやすくなってきている。このようなことに対しても取り組んでいきたい。

「高齢化」。日本はすでにそうなっていますけれども、これから中国やアメリカなどのいろいろな国で、高齢化がさらに進んでいきます。資生堂がこれまで経験してきたことや、エイジングに対してのさまざまなノウハウを、もっともっと活用していきたい。

「海洋汚染」は、言うまでもありません。非常に深刻な問題になっています。(マイクロ)プラスチック(による汚染)の問題についても、取り組んでまいりたいと思います。

最後に、「アピアランスケア」と書いています。これは、資生堂がこれまで取り組んできた「SLQ(資生堂ライフクオリティービューティー)」と言っているような活動を、世界中で展開するようにしていきたいと考えています。

このような私たちの未来に対するビジョンを映像化しましたので、見ていただきたいと思います。

(動画が流れる)

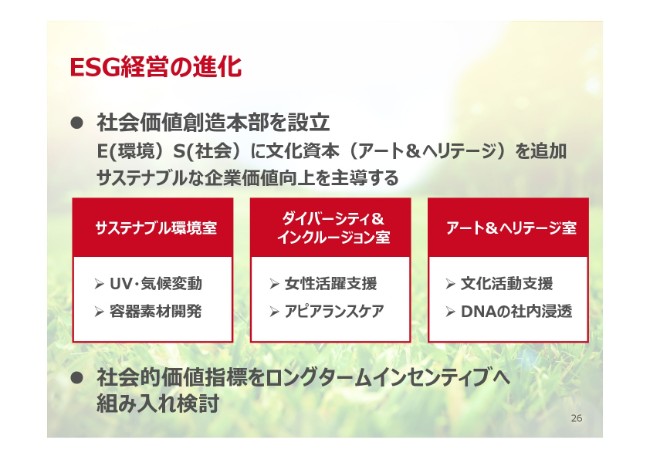

ESG経営の進化

魚谷:このようなことを具体的に進めていくために、(2019年)1月1日付けで、社内に「社会価値創造本部」を設立いたしました。3つの領域をメインにしています。

1つ目は、サステナブルな環境ということで、先ほどのUV・気候変動に取り組むこと。もう1つは、生分解性プラスチックの素材のような、容器開発のイノベーションを起こすこと。

2つ目は、女性活躍支援等のダイバーシティ&インクルージョンです。

3つ目は、資生堂には長年培ってきた文化支援活動やアート活動がありますけれども、このようなことをさらに広めていきたいと考えています。

そして、これらについてのKPIです。例えばMSCIの項目ですとかDow Jonesの指標を、私たちの役員の長期インセンティブのターゲットとして、この中に組み入れます。コミットメントしてやっていくということです。

⼥性活躍のさらなる推進

女性活躍という視点で、一言。これは資生堂が非常にリードしている分野でありますので、さらに強めていきたいと思っていますけれども。

今年(2019年)3月の株主総会で決定されますと、取締役・監査役の女性役員の比率は45パーセントになります。日本の上場企業の中でも、突出して高くなるのではないかと思います。

日本国内の女性の管理職(リーダー)比率が、今は30パーセントになっています。これを、2020年には40パーセントまで高めるというコミットメントをもって、各部門の部門長が今、それに向かって人材育成をやっています。

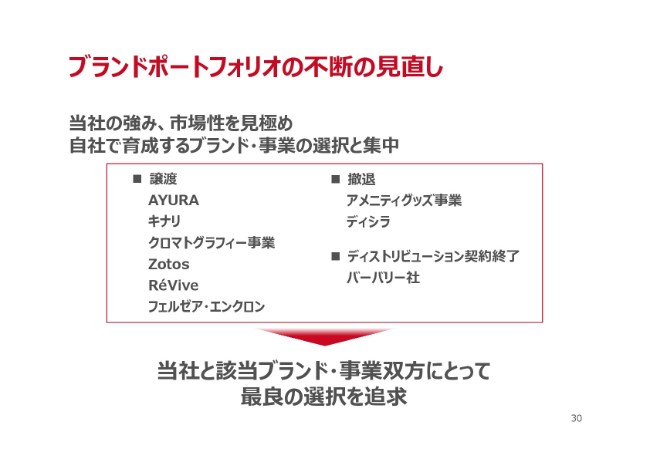

ブランドの選択と集中

今度は、事業のお話をしていきたいんですが。

これからも、私たちにとって経営戦略の一番の根幹を成すものは、ブランドの育成です。選択と集中をして、今までやってきました。

この5年間に大きく成長してきましたので、例えば、「SHISEIDO」ブランドは(売上規模が)1,700億円になろうとしています。「clé de Peau Beauté」は1,220億円。5年前は1,000億円を超えるブランドはなかったのですが、今は2つ(できました)。そして500億円前後のブランドが、なんと5つできました。

このようなことによって、収穫逓増の考え方の下に、非常に収益性が高くなってきているといます。

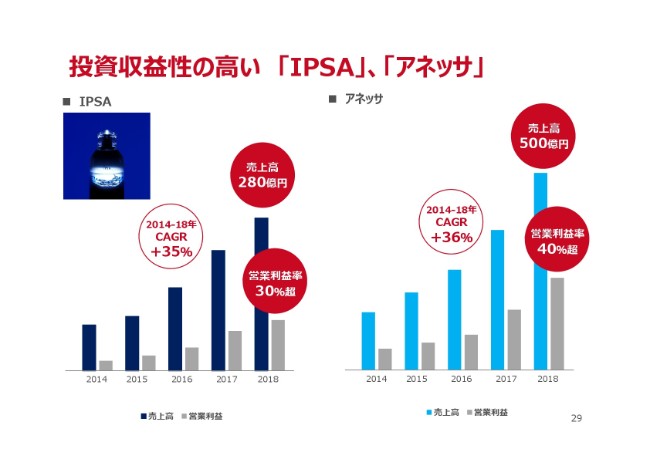

投資収益性の⾼い 「IPSA」、「アネッサ」

そして、これから非常に可能性をもっている2つのブランドをご紹介します。1つは「IPSA」です。もう1つは「アネッサ」です。

「IPSA」は昨年度で、300億円近くの売上になってきました。過去平均で35パーセントの成長率です。営業利益率も30パーセントを超えています。大変、高収益になってきました。

そして、「アネッサ」。今度、大坂なおみさんのスポンサーシップをすることになりました。このブランドも500億円規模になり、営業利益率は40パーセントを超えています。

この両方のブランドを日本・中国・アジア、そして、さらにその先に向かったグローバルブランドにしたいと考えています。

ブランドポートフォリオの不断の⾒直し

ブランドの選択と集中で、投資をすると同時に、やめるべきものはやめるということにも、これまでしっかり取り組んでまいりました。私たち自身が育成できない、他の会社にお願いしたほうがいいというブランドについては、これまで、このようなかたちで譲渡をやってまいりましたし、撤退あるいはディストリビューション契約をやめると(いうこともしてきました)。

このような取り組みも、実は先ほど直川の(説明の)ところにありました、コストや原価を下げることに大いに貢献してきたという意味でも、非常に重要な観点かと思います。これからも続けて、見直しをしていきたいと思います。

イノベーションを加速

2つ目の経営戦略の柱は、イノベーションの加速です。4年かけて、「Global Innovation Center(GIC)」という世界の化粧品業界の中でも最大・最高の設備をもった研究所が、ようやく(2019年)4月にオープンします。

このようなことも含めて、今の売上高の研究開発比率は約3パーセント弱までになっているんですが、将来的には4パーセントくらいまでやりたいと(考えています)。さまざまな競争環境の中で、やっぱり技術は非常に重要です。

そして、人員も1,500人体制になってきました。(「Global Innovation Center」設立発表当時の、全世界の研究所員数の)1,000人くらいから1.5倍です。

そして、地域を見てみますと、世界の消費者のグローバライゼーションと同時に、ローカライゼーションが非常に進んでいます。だから、ローカルの開発拠点も非常に大事で、ニューヨーク・上海、そしてシンガポールに今回開設しました。ソウルにも、そのような事務所を置きました。このようなところでの開発も、今後も「GIC」……この日本の拠点と連携しながら、同時に必要になってきます。

それと、従来の商品開発とは違いますが、研究開発……「Center of Excellence」という名前で、いわゆるビューティーテック・テクノロジー開発のために、ボストンに「Technology Acceleration Hub」を設立いたしました。人材もすでに採用して、スタートしています。

もう1つは、1月に「China Business Innovation Center」も上海で開設し、人を採用いたしました。ご存じのとおり、深圳を中心にして、ものすごい勢いでスタートアップ企業がいっぱいできてきています。我々の分野に近いところもいっぱいありますので、そのようなところと連携したいと考えています。長期的に、大きな価値を生んでくれるのではないかと思います。

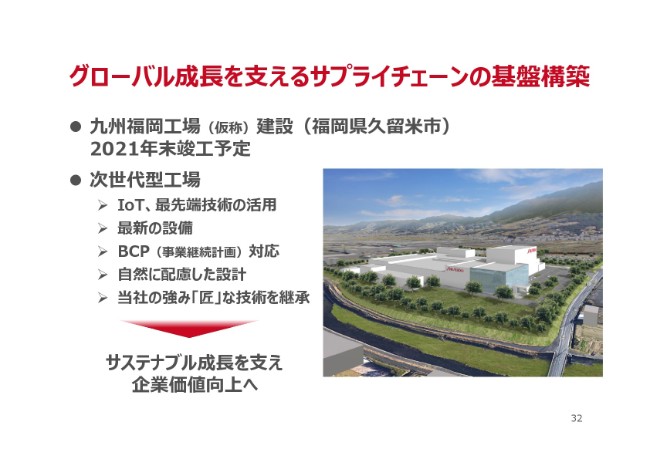

グローバル成⻑を⽀えるサプライチェーンの基盤構築

それと、サプライチェーン。

推定ですが、昨年度は日本国内事業だけで400億円から500億円の機会損失があります。お客さまに、大変ご迷惑をかけています。この400億円から500億円……営業利益を鑑みますと、そのために特別な新たなマーケティング等があるということではありませんので、おそらく推定200億円くらいのインパクトがあったんじゃないかと考えます。

これを1日も早く取り返したいということからも、長期的な設計をした上で、今度は久留米にも、2021年末竣工予定の工場新設を先日発表いたしました。当然これまでにはない、新しい発想のIoTを駆使した最新鋭の設備の、次世代の工場を作りたいと思っています。

国内6⼯場体制へ

これを加えますと、このようなかたちで(国内で)6工場になります。これは、2004年にあった体制です。17年ぶりに6工場体制になります。

当然、このように投資をしていくわけですから、コンティンジェンシーも考えています。それから、九州に今まで(工場が)なかったので、BCPの意味合いもあるんですが、それぞれの工場で仮に稼働がいっぱいになった時に、他の工場がもっと補えると(いうことです)。製造設備が違っているとできませんけれども、そのようなことも視野に入れて設計していますので、今後はもっとフレキシブルに対応できるようになっていくと思います。

それから、今までかかっているさまざまな経費を考えますと、この6工場体制になった時に、製造原価が1パーセント強下げられることも確実にあると見ています。

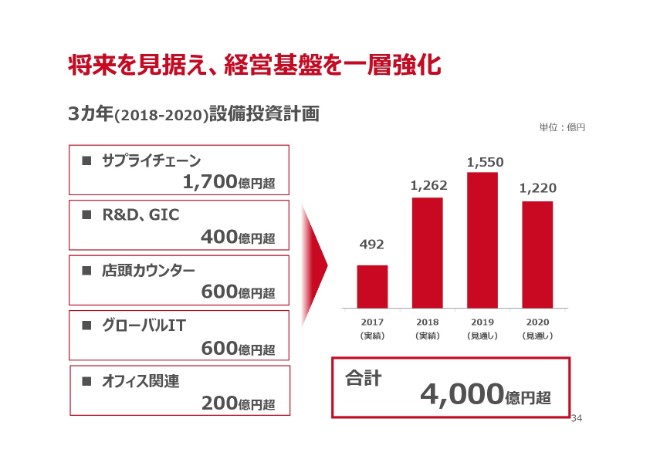

将来を⾒据え、経営基盤を⼀層強化

これらを含めますと、3年間の設備投資はおよそ4,000億円となります。

工場の建設、R&D、それから店頭カウンター。これはブランドをしっかりと出していくために重要なマーケティングの、どちらかと言うと費用に近いものですが、償却になりますので設備投資になっています。あとは(さまざまなものを)支えるためのIT。

このようなものを加えまして、4,000億円です。これの大半は、今の事業計画ですと、当社のキャッシュフローで賄えるという考え方です。

持続的成⻑を確かなものに

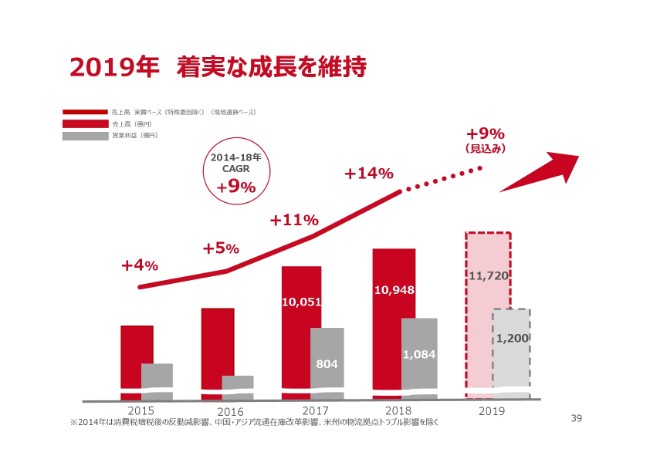

成長の目標です。これまでの(2018年度の)14パーセントの伸びからすると、若干落ちるように見えますが、2019年度は9パーセントで設定いたしました。

これは、各国の地域のヒアリングをしっかりして、今起こっているいろいろなこと、あるいはどこまで商品を供給できるか。このようなことから見ると、少し減速感がありますけれども、9パーセントでかっちりとやりたいと思っています。

(売上高は)1兆1,720億円、営業利益は10.8パーセント増の1,200億円と置きました。これは、先ほど申し上げたさまざまな先行投資をここでやる。

2020年は、さまざまな景気の動向とかは(懸念でありながら)誰もなかなか見通せないところはありますけれども、ノーマルに考えるならば、(売上高は)10パーセント増の1兆2,900億円、そして営業利益は1,500億円を目指したいと考えています。

「VISION 2020」 常に計画を上回って進捗

(振り返って)考えてみますと、当初「VISION 2020」を発表した時に、「2020年には(売上高が)1兆円で(営業利益が)1,000億円の会社になりたい」と言いました。これが、売上高は3年前倒しで、営業利益は2年前倒しで達成できたということです。

昨年(2018年)3月に、これを上方に改定をするということで「(売上高で)1兆2,000億円、(営業利益で)1,200億円」と言いました。

しかし、今日(2019年2月8日)のこの段階で、「(売上高で)1兆2,900億円、そして営業利益で1,500億円を目指したい、営業利益率で11.6パーセントを目指したい」と改定しました。

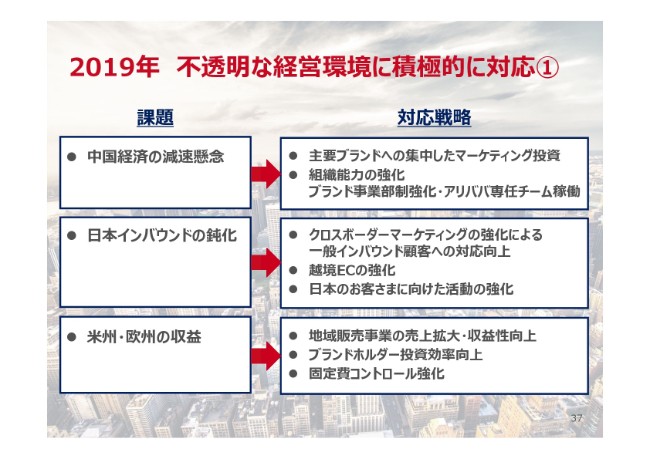

2019年 不透明な経営環境に積極的に対応①

さて、2019年の足元の話です。

「大変不透明だ」というのは今のところ言われているとおりですが、1つは、やはり中国経済の減速懸念です。いろいろな産業で言われているので、「減速懸念どころか、減速は起こっている」と日々報道されていますが。

じゃあここで、私たちはどうするのか?

縮小均衡は、やりたくありません。化粧品市場はそれでもまだ伸びていますから、さらに積極的に集中したマーケティングをやります。投資をします。それから、ブランド事業体制に組織を変えました。

もう1つは、W11等でもっとしっかりと(収益を)取れるように、アリババと対応するための専任チームを作りました。約20名。これは杭州で、アリババの本社があるところです。そこに設置して、もっと綿密にやっていく。このような対応で、さらに強化していきたい。

それから、インバウンド。明らかにバイヤーさんは、もちろん減少しています。(2019年)1月で10数パーセント落ちました。今は、もう少し落ちている感じがあります。しかしながら、実はインバウンドを見ると、80パーセントは一般の普通の旅行者の方です。20パーセントぐらいがバイヤーの方々だと(いうことです)。後ほど申し上げますが、1月の売上実績は10パーセント伸びています。

だから、やっぱり私たちは、そのようなバイヤーの方は減っていくと思いますが、一般の旅行者の方々に丁寧なサービスをして(いきます)。昨今デパートに行ってみますと、「カウンセリングをしてほしい」というお客さんは増えています。もっと丁寧に接することができる環境が、できてきています。越境ECも大きく伸びています。

それから、日本のお客さま向けの活動がしっかりできる時間やスペースができるようになってきたことも、現場は大変勇気づけられていて、しっかり取り組んでいます。

米州・欧州(の収益)については、後ほど申し上げます。

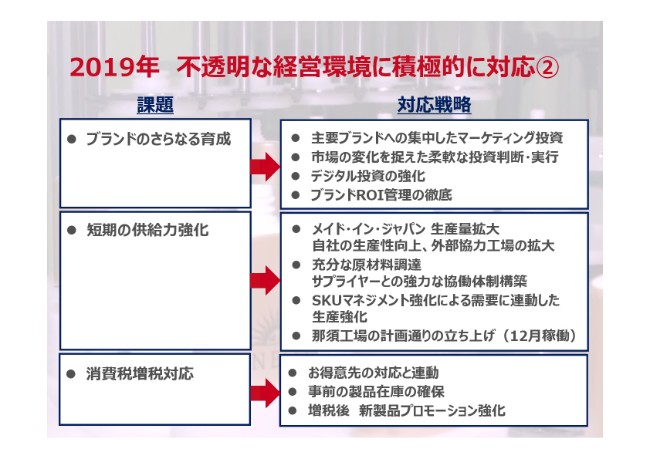

2019年 不透明な経営環境に積極的に対応②

ここは先ほど言ったとおりブランド(のさらなる育成)ですが、とくに今年やりたいと思っていることは、デジタル投資へのシフトです。とくに日本市場は大きな広告宣伝費を使っていて、やはりいわゆる「トラディショナルメディア」と言われるテレビなどがまだまだ多いところが、日本の市場の特徴ですけれども。これは、アメリカなどは非常に大胆に(デジタル投資へ)シフトしていますし、そのようなものを学んでやっていこうと(いうことです)。

そして、ブランドROI(管理の徹底)。春ぐらいから、新しくファイナンスの管理する仕組みをもっと導入して変えていく。(今、私の隣にいるのは)今度新しくCFOになったクームスですけど、このようなことの経験が非常に深いので(彼と)ブランドROI管理の徹底をする。そして、先ほど言いました(費用の)組み替えも、もっと機動的に行える仕組みになっているということです。

2つ目の(短期の)供給力のところは、先ほど直川が申し上げたとおりですが、1点だけ言うと、今年の末に那須工場がようやくできてきます。したがって、先ほど(申し上げたように)「2020年は、もう少し売上等も強気に見ていきたい」と思っている要素はここです。

工場で働いていただく方も、すでにかなりの人数を採用しました。今は、他の工場でも訓練しています。11月・12月に工場が立ち上がった時にすぐにスタートできる体制を、すでにとっています。

消費税の(増税)対応については、これからお得意先との議論が始まると思いますが、協働してしっかりと対応していく。すでに我々としては、綿密な計画を立ててあります。

2019年 着実な成⻑を維持

これは、先ほどの(ご説明の)とおりです。

主要ブランドによる成⻑けん引

今年もそのような意味で、先ほどもありましたように、8つの(主要)ブランドが売上成長の9割を継続して稼いでいくという、集中したマーケティングと営業の計画になっています。収益性にも大きく貢献すると思います。

⽶州・欧州 収益改善へ

そして、アメリカとヨーロッパです。

ちょっと小さくて見えづらいんですけれども、みなさまに先ほどご説明していましたように、一番左端がアメリカ・カナダ・南米の販売事業です。2019年の計画は、ここで利益がようやく伸びていきます。

「bareMinerals」についても、従来の収益が改善されていく計画になっています。2つ目のブランドホルダーコストを吸収すると、この2つを足して、アメリカ事業がプラスになる計画となっています。

ヨーロッパも同じようなかたちで、まだあまり大きなプラスにはなりませんが、損益分岐点までいくという計画を立てています。2020年はこれをさらに高めていって、(コマーシャルとブランドホルダーコストを含むベースで)10パーセントの営業利益率を目指していくことを目標にして取り組んでいます。

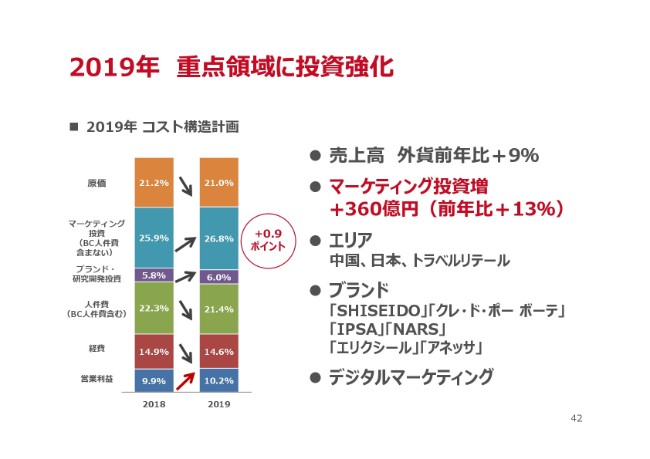

2019年 重点領域に投資強化

P/Lの構成ですけれども、現在の計画ではこのようなかたちになっています。

売上高が(外貨前年比で)9パーセントの増加に対して、マーケティング費用は13パーセント、360億円増加させます。これは意志です。「やはり、ここで手を緩めたくない」ということですから、そのようなかたちで取り組んでまいります。

他は、売上対比の経費は落ちていく。その結果、10.2パーセントの営業利益で1,200億円。着実に、この1,200億円を出したい。

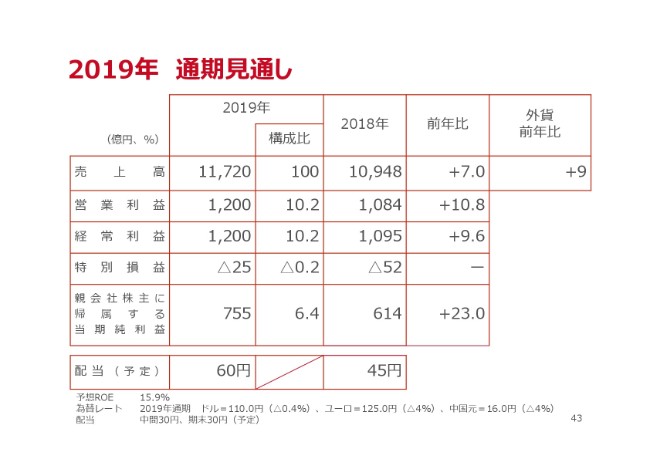

2019年 通期⾒通し

2019年の損益を見ますと、このようなかたちになります。

売上高は実質9パーセント増、営業利益は10.8パーセント増。そして当期純利益は、実効税率が好転することもありますので、755億円で23.0パーセント増になると見ています。

配当は年間60円で、上期30円・下期30円に増配したい。(それができると)過去最高の配当になります。

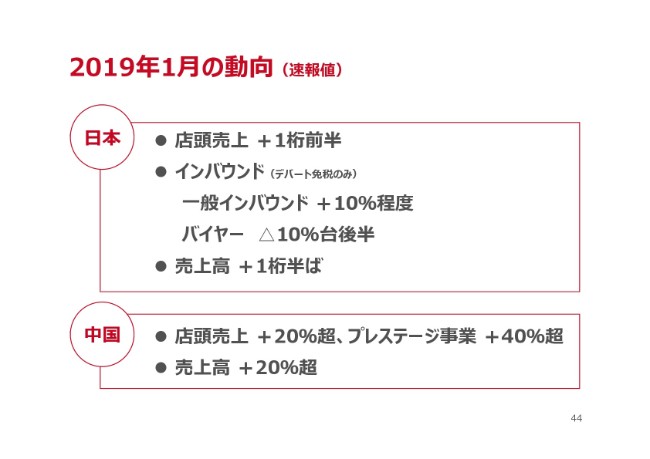

2019年1⽉の動向(速報値)

さて、最後に(2019年)1月の速報値をみなさまにお話ししたいと思います。

日本に関して言いますと、店頭売上は全体では1桁前半で、数パーセントの伸びです。インバウンドを見てみると、先ほど申し上げたとおり、一般のお客さまは10パーセント伸びています。バイヤーさんは、10パーセント以上落ちています。これはもう少し、2月になるとより大きく落ちてきます。

やっぱり、新しい中国の電子取引法(中華人民共和国電子商務法)の影響が大きく出ていることは事実です。中国に関しては、実は我々も日々どんな動向かを確かめているんですが、1月の1ヶ月間で、プレステージの店頭売上は40パーセント以上伸びました。マーケットの伸びよりも、我々は高く伸びています。40数パーセント伸びています。その結果として、出荷の売上も20数パーセント伸びている状況が続いています。

今朝(2019年2月8日)わかったのですが、1月のトラベルリテールの店頭売上も、前年比で28パーセント伸びています。そのようなことから、中国全体の経済の話としては「減速」という話が日々伝えられているんですが、現在のこの数字を見る限りにおいては、減速感はありません。

このような不透明な状況ですから、もちろんこれからも市場環境を的確にモニタリングします。販売動向は日々私のところで確認できるようになっていますし、それから1ヶ月に一度、カテゴリー別の消費者の購買意欲の調査をずっとやっています。例えば、「自動車はどうなのか」「家電はどうなのか」「化粧品はどうなのか」。そのようなものを見ると、化粧品は非常に強いことがわかるんですが、そのようなこともやって(いきます)。

そして、P/L管理サイクルを(強化します)。過去の各地域と我々の間のサイクルは、だいたい3ヶ月に一度で四半期ごとにやっていました。これを、1ヶ月に1回やります。

したがって、何か様子が違うことが起こってきた時には、「経費コントロールをどうするのか」、あるいは「組み替えをどうするのか」というかたちで、緊張感をもって経営をしていきたいと考えています。

私からは以上です。ありがとうございました。