ファストリ、1Qは増収減益で着地 国内ユニクロ事業は暖冬により大幅減益

2019年1月28日 22:00

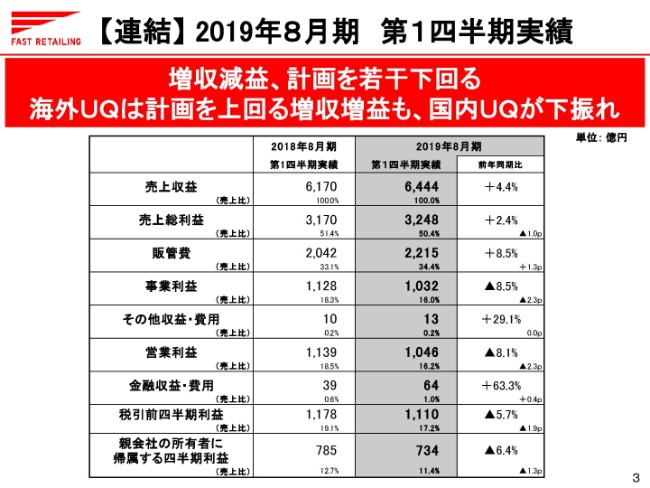

【連結】 2019年8月期 第1四半期実績

岡﨑健氏:それでは私から、2019年8月期第1四半期の業績および通期の業績見通しについてご説明をいたします。

お手元の資料3ページからまいります。2019年8月期第1四半期の連結業績ですが、事業そのものの収益を示します売上収益は6,444億円、前年同期比4.4パーセント増。事業そのものの収益を示す事業利益は1,032億円、同8.5パーセント減。営業利益は1,046億円、同8.1パーセント減。税引前四半期利益は1,110億円、同5.7パーセント減。親会社の所有者に帰属する四半期利益は734億円、同6.4パーセント減となりました。

海外ユニクロ事業は計画を上回る増収増益となったものの、国内ユニクロ事業が計画に対して下振れたため、連結の売上・営業利益は計画を若干下回る結果となりました。

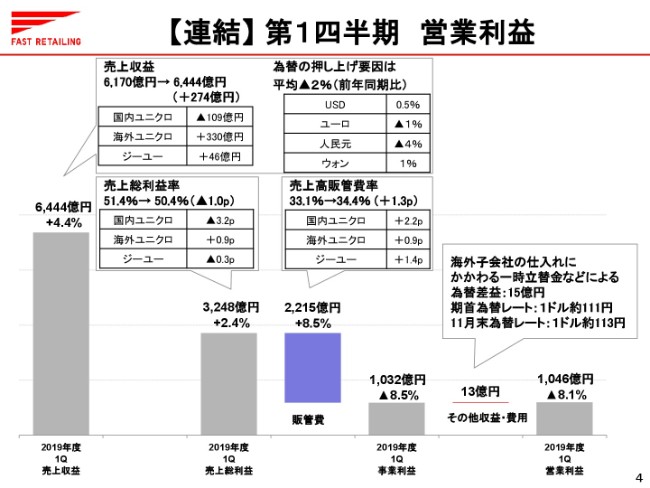

【連結】 第1四半期 営業利益

まず、連結の損益計算書のポイントについてご説明をいたします。

連結の売上収益は6,444億円、前年同期比274億円の増収となりました。これは、国内ユニクロ事業が109億円の減収となった一方で、海外ユニクロ事業が330億円、ジーユー事業が46億円の増収となったことによります。

売上総利益率は50.4パーセントと、前年同期比で1.0ポイント低下いたしました。これは、海外ユニクロ事業で0.9ポイント改善した一方で、国内ユニクロ事業で3.2ポイント低下したことによります。

売上高販管費率は34.4パーセントと、同1.3ポイント上昇いたしました。これは、国内ユニクロ事業・ジーユー事業・海外ユニクロ事業で上昇したためです。

事業利益は1,032億円と、同8.5パーセントの減益となりました。

その他収益・費用の合計は13億円のプラスとなっています。これは主に、海外子会社の仕入れに関わる一時立替金などに、為替差益が15億円発生したことによります。

これらの結果、営業利益は1,046億円、同8.1パーセントの減益となりました。

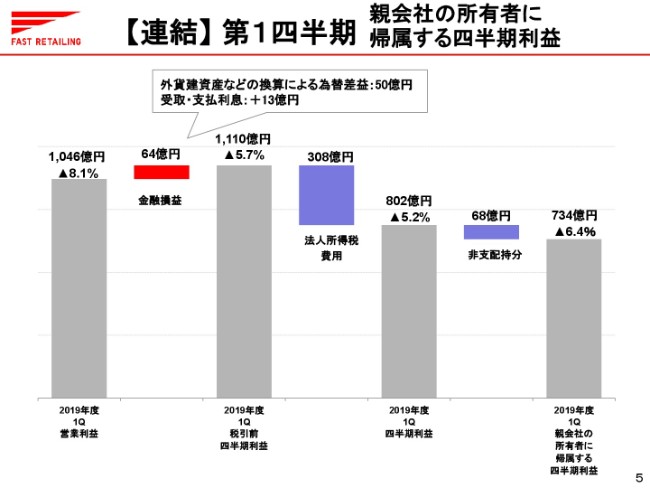

【連結】 第1四半期 親会社の所有者に帰属する四半期利益

次に金融損益ですが、ネットで64億円のプラスとなりました。これは、外貨建資産などの換算による為替差益を50億円計上したことなどによります。この結果、税引前四半期利益は1,110億円と、5.7パーセント減。親会社の所有者に帰属する四半期利益は734億円、同6.4パーセント減となりました。

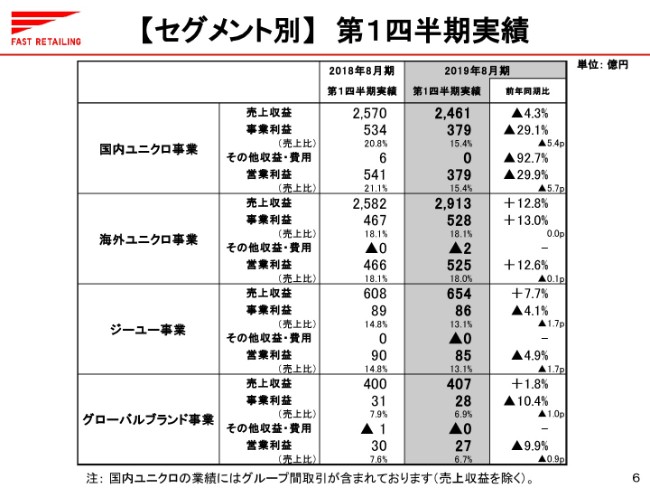

【セグメント別】 第1四半期実績

セグメント別の業績は、6ページのスライドのとおりです。

国内ユニクロ事業の売上が2,461億円、利益が379億円。一方、海外ユニクロ事業が売上は2,913億円、営業利益は525億円で、この第1四半期におきましては、海外ユニクロ事業が売上・利益ともに国内ユニクロ事業を大きく上回る四半期となりました。

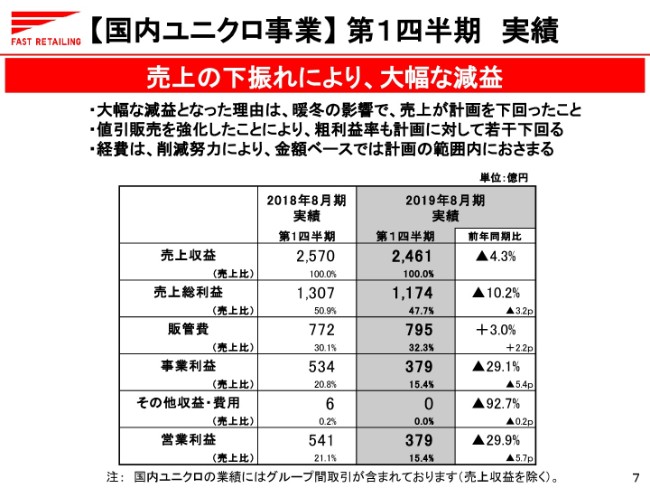

【国内ユニクロ事業】 第1四半期 実績

それではセグメント別の(ご説明の)最初に国内ユニクロ事業についてご説明をしてまいります。

国内ユニクロ事業の第1四半期の業績ですが、売上収益は2,461億円、前年同期比4.3パーセント減。営業利益は379億円、同29.9パーセント減と、計画を下回り大幅な減益となりました。

大幅な減益となった理由は、暖冬の影響で売上が計画を下回ったことによります。また、値引販売を強化したことにより、粗利益率も計画に対して若干下回りました。ただし経費に関しては、削減努力によって、金額ベースでは計画の範囲内に収まっています。

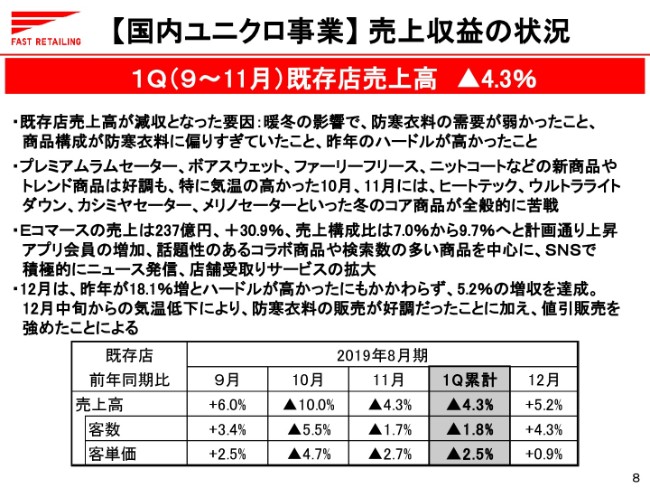

【国内ユニクロ事業】 売上収益の状況

国内ユニクロ事業の既存店売上高は、前年同期比で4.3パーセント減収となりました。既存店売上高が減収となった要因は、暖冬の影響で防寒衣料の需要が弱かったこと、商品構成が防寒衣料に偏りすぎていたこと、昨年のハードルが高かったことなどによります。

「プレミアムラムセーター」「ボアスウェット」「ファーリーフリース」「ニットコート」などの新商品やトレンド商品は好調な販売となりましたが、とくに気温の高かった10月・11月には、「ヒートテック」「ウルトラライトダウン」「カシミヤセーター」「メリノセーター」といった、冬のコア商品が全般的に苦戦しました。

一方、Eコマースの売上は237億円、同30.9パーセント増、売上構成比は7パーセントから9.7パーセントへと、計画どおり順調に高まっています。Eコマースの売上が拡大した要因は、アプリ会員が増加したこと、話題性のあるコラボ商品や検索数の多い商品を中心にSNSで積極的にニュース発信を行ったこと、店舗の受取サービスが拡大したことなどによります。

なお、12月の既存店売上高は、昨年が18.1パーセント増とハードルが高かったにも関わらず、5.2パーセントの増収を達成いたしました。これは、12月中旬からの気温低下により防寒衣料の販売が好調だったことに加え、値引販売を強めたことによります。

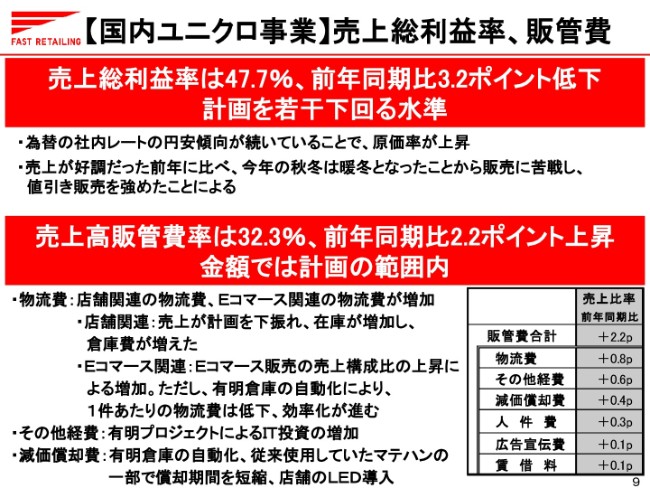

【国内ユニクロ事業】 売上総利益率、販管費

売上総利益率は47.7パーセントと計画を若干下回り、前年同期比3.2ポイント低下いたしました。これは、為替の社内レートの円安傾向が続いていることで原価率が上昇したことに加え、売上が好調だった前年に比べ、今年の秋冬は暖冬となったことから販売に苦戦し、値引販売を強めたことによります。

売上高販管費率は32.3パーセントと、前年同期比2.2ポイント上昇いたしました。ただし、引き続き経費削減を実施した結果、広告宣伝費や賃借料を削減できたことから、経費全体の金額は計画の範囲内に収まっています。

各経費項目ですが、まず物流費比率は、前年同期比で0.8ポイント上昇いたしました。これは、店舗関連の物流費・Eコマース関連の物流費が増加したことによります。店舗関連の物流費が増加した要因は、売上が計画を下振れたことに伴い、在庫が増加し、倉庫費が増えたためです。

また、Eコマース関連の物流費が増加した要因は、Eコマース販売そのものの売上構成比の上昇によるものです。ただし、有明倉庫の自動化によってEコマース1件あたりの物流費は低下しており、効率化が進んでいます。

その他経費比率は、0.6ポイント上昇いたしました。これは、有明プロジェクトによるIT投資の増加によります。

減価償却費比率は、0.4ポイント上昇いたしました。これは、有明倉庫の自動化に伴う減価償却費の増加に加え、従来使用していたマテハンの一部で償却期間を短縮したこと、店舗のLED導入などによります。

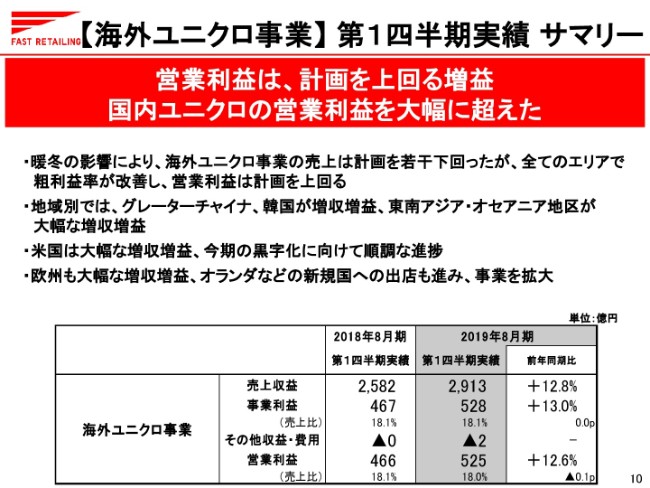

【海外ユニクロ事業】 第1四半期実績 サマリー

ここからは、海外ユニクロ事業についてご説明をいたします。

売上収益は2,913億円、前年同期比12.8パーセント増。営業利益は525億円、同12.6パーセント増と、増収増益を達成いたしました。

暖冬の影響により、海外ユニクロ事業の売上は計画を若干下回りましたが、すべてのエリアで粗利益率が改善し、営業利益は計画を上回っています。なお、この第1四半期で、海外ユニクロ事業の営業利益は国内ユニクロ事業を大幅に超えました。

地域別では、グレーターチャイナ・韓国が増収増益、東南アジア・オセアニア地区が大幅な増収増益となりました。

米国は大幅な増収増益となり、今期の黒字化に向けて順調な進捗となっています。

ヨーロッパも大幅な増収増益で、オランダなどの新規国への出店も進んでおり、事業を拡大しています。

【海外ユニクロ事業】 エリア別(1)

次に、各エリアの業績トレンドについてご説明をいたします。

グレーターチャイナは増収増益となりました。売上収益は暖冬により計画を若干下回りましたが、営業利益は中国大陸の2桁増益により、計画を上回る増益を達成いたしました。

中国大陸は、「プレミアムラムセーター」「ファーリーフリース」「スウェット」「ニットコート」といった新商品やマストレンドの商品が好調で、既存店売上高は増収となりました。また、Eコマース販売も、店舗とEコマースの融合であるO2Oの強化により好調が継続をしており、第1四半期も2桁の増収を達成しています。

ただし、期を通して気温が高く推移したことから、防寒衣料の販売が苦戦し、第1四半期の売上は計画に対して若干下回っています。収益面では、値引率のコントロールにより、中国大陸の営業利益は計画を上回る2桁増益となりました。

香港・台湾の既存店売上高は、暖冬の影響などにより計画を下回り、減収となりました。売上が計画を下回ったことで、営業利益は減益となりました。

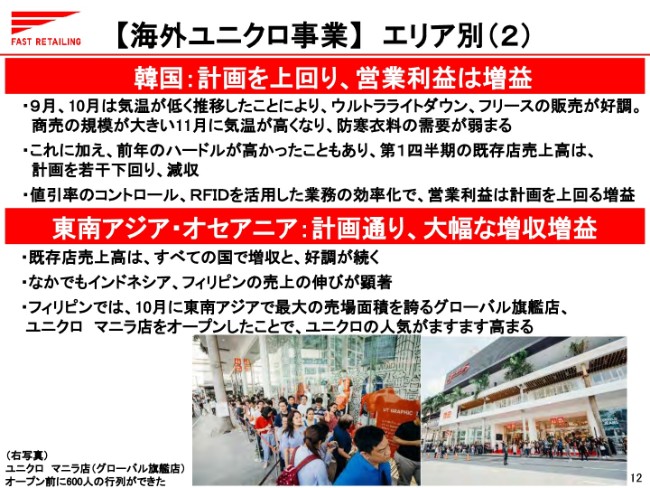

【海外ユニクロ事業】 エリア別(2)

韓国は計画を上回り、営業利益は増益となりました。

9月・10月は気温が低く推移したことにより、「ウルトラライトダウン」「フリース」の販売が好調だったものの、商売の規模が大きい11月に気温が高くなり、防寒衣料の需要が弱まりました。これに加え、前年のハードルが高かったこともあり、第1四半期の既存店売上高は計画を若干下回り、減収となりました。

収益面では、値引率のコントロール、RFIDを活用した業務の効率化により、営業利益は計画を上回る増益となっています。

東南アジア・オセアニア地区の業績は、計画どおり大幅な増収増益となりました。既存店売上高はすべての国で増収と、好調が続いています。

なかでも、インドネシア・フィリピンの売上の伸びが顕著です。フィリピンでは、10月に東南アジアで最大の売場面積を誇るグローバル旗艦店、ユニクロ マニラ店をオープンしたことで、ユニクロの人気がますます高まってきています。

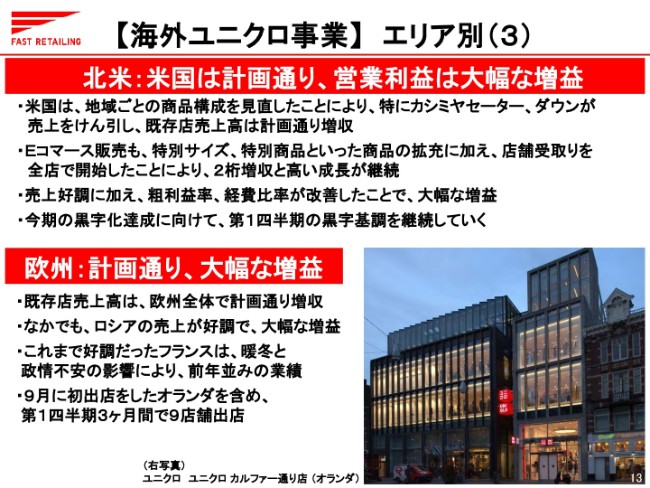

【海外ユニクロ事業】 エリア別(3)

次に北米ですが、米国は計画どおり、営業利益は大幅な増益となりました。

米国は、地域ごとの商品構成を見直したことにより、とくに「カシミヤセーター」「ダウン」が売上を牽引し、既存店売上高は計画どおり増収となりました。Eコマース販売も、特別サイズ・特別商品といった商品の拡充に加え、店舗受取を全店で開始したことにより、2桁増収と高い成長が継続しています。

売上が好調なことに加え、粗利益率・経費比率が改善したことで、大幅な増益となりました。今期の黒字化達成に向けて、第1四半期の黒字基調を継続してまいります。

ヨーロッパは計画どおり、大幅な増益となりました。既存店売上高は、欧州全体で計画どおり増収となっています。なかでもロシアの売上が好調で、大幅な増益となっています。

一方、これまで好調だったフランスは、暖冬と政情不安の影響もあって、前年並みの業績となりました。欧州での出店については、9月に初出店をしたオランダを含め、第1四半期の3ヶ月間で9店舗出店をいたしました。

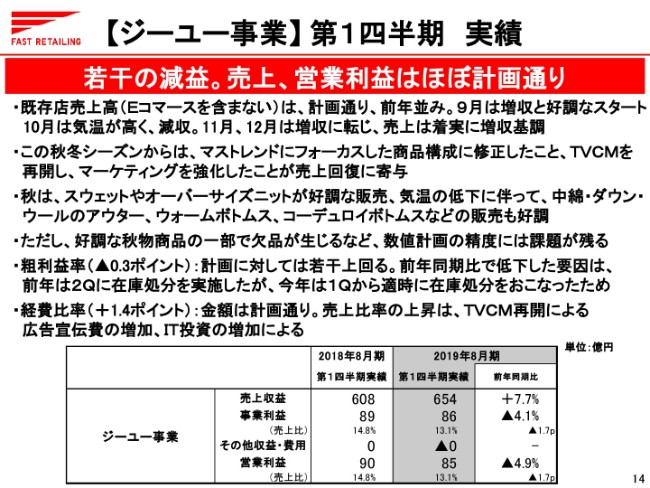

【ジーユー事業】 第1四半期 実績

次にジーユー事業ですが、売上収益は654億円、前年同期比7.7パーセント増。営業利益は85億円、同4.9パーセント減と増収、若干の減益となりましたが、売上・営業利益はほぼ計画どおりの水準で推移しています。

第1四半期の既存店売上高は、計画どおり前年並みとなりました。9月の既存店売上高は増収と好調なスタートとなりましたが、10月は気温が高かったため減収となりました。しかし、11月・12月は再び増収に転じており、売上は着実に増収基調となっています。

この秋冬シーズンからは、マストレンドにフォーカスした商品構成に修正したこと、テレビCMを再開しマーケティングを強化したことなどが、売上回復に寄与いたしました。秋はスウェットやオーバーサイズニットが好調な販売となり、気温の低下に伴って中綿アウターやダウン・ウールのアウター、ウォームボトムス、コーデュロイボトムスなどの販売も好調となりました。ただし、好調な秋物商品の一部で欠品が生じるなど、数値計画の精度にはまだ課題が残っています。

収益面では、粗利益率が前年同期比で0.3ポイント低下いたしましたが、計画に対しては若干上回る水準となっています。粗利益率が前年同期比で低下した要因は、前年は第2四半期に在庫処分を実施しましたが、今年は第1四半期から適時に在庫処分を行ったことによります。

また、経費につきましては、金額は計画どおりとなりました。売上比率は前年同期比で1.4ポイント増加しましたが、これはテレビCMを再開したことに伴う広告宣伝費の増加、IT投資の増加等によります。

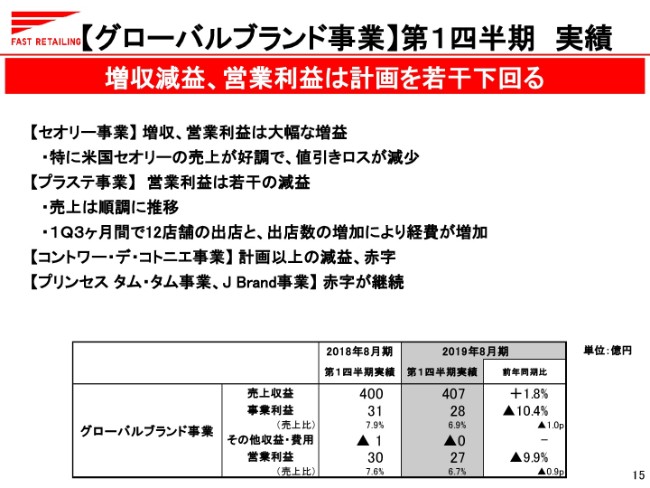

【グローバルブランド事業】第1四半期 実績

セグメント別の最後ですが、グローバルブランド事業の売上収益は407億円、前年同期比1.8パーセント増。営業利益は27億円、同9.9パーセント減と増収減益となりました。コントワー・デ・コトニエ事業が計画以上の減益となったことにより、グローバルブランド事業の営業利益は計画を若干下回る結果となりました。

事業別では、セオリー事業は増収、営業利益は大幅な増益となりました。とくに米国セオリーの売上が好調で、値引ロスが減少しています。プラステ事業は、営業利益は若干の減益となりました。売上は順調に推移したものの、第1四半期の3ヶ月間で12店舗の出店と、出店数が増えたことに伴い経費が増加いたしました。

コントワー・デ・コトニエ事業は計画以上の減益で、赤字となりました。プリンセス タム・タム事業、J Brand事業は赤字が継続しています。

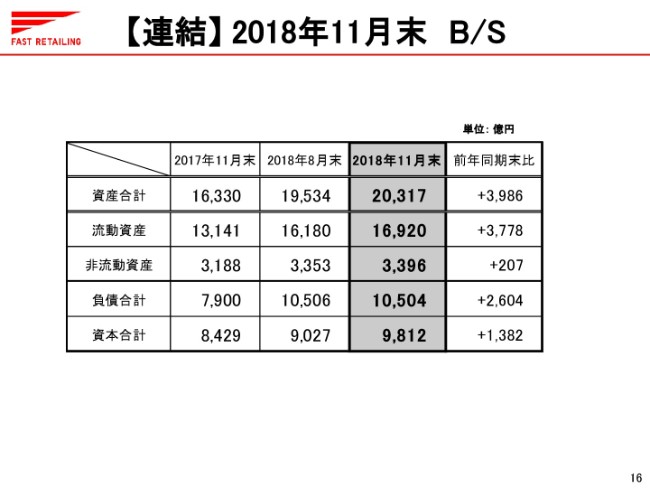

【連結】 2018年11月末 B/S

次に、2018年11月末のバランスシートについてご説明をいたします。

資産の合計は2兆317億円と、前年同期末比3,986億円増加。負債の合計は1兆504億円と、同2,604億円増加。資本の合計は9,812億円と、1,382億円増加いたしました。詳細については、次のスライドでご説明をいたします。

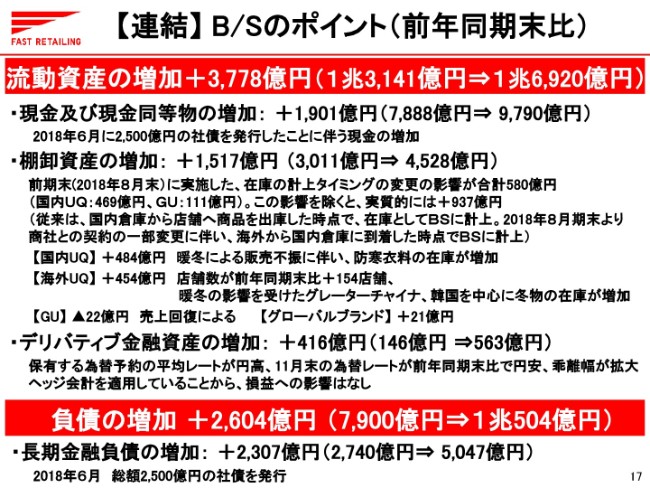

【連結】 B/Sのポイント(前年同期末比)

資産の大半を占めます流動資産が前年同期末で3,778億円増加した、主な要因をご説明いたします。まず、現金及び現金同等物は、同1,901億円増加いたしました。これは、2018年6月に2,500億円の社債を発行したことによります。

次に、棚卸資産は同1,517億円増加をしています。これは、前期末に実施した国内ユニクロ事業およびジーユー事業における、在庫の計上タイミングの変更に伴う影響が合計で580億円含まれているためで、この影響額を除くと、実質的には同937億円の増加となります。

内訳として、国内ユニクロ事業の棚卸資産の実質的な増加は484億円でした。これは、11月までの暖冬による販売不振に伴い、防寒衣料の在庫が増加したことによります。

海外ユニクロ事業は、同454億円増加いたしました。これは店舗数の増加に加え、暖冬の影響を受けたグレーターチャイナ・韓国を中心に、若干冬物商品の在庫が増加していることによります。

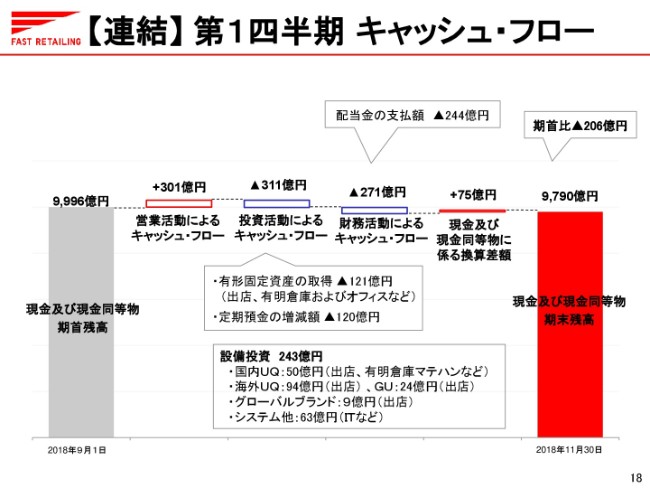

【連結】 第1四半期 キャッシュ・フロー

次に、2019年8月期第1四半期のキャッシュ・フローです。

営業活動によるキャッシュ・フローが301億円の収入、投資活動によるキャッシュ・フローが311億円の支出、財務活動によるキャッシュ・フローが271億円の支出となった結果、2018年11月末における現金及び現金同等物の期末残高は9,790億円となりました。

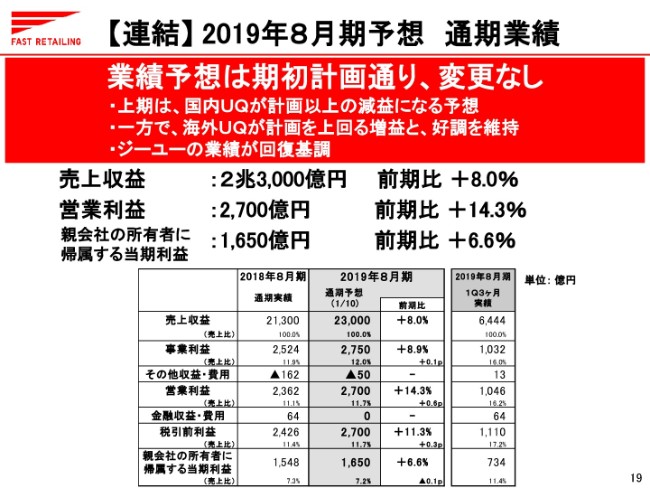

【連結】 2019年8月期予想 通期業績

ここからは、2019年8月期の通期の業績予想についてご説明をいたします。

第1四半期は、海外ユニクロ事業が計画を上回ったものの、国内ユニクロ事業の業績が計画を下振れたことから、連結の売上収益・営業利益は計画を若干下回る進捗となっています。

上期は、国内ユニクロ事業が計画以上の減益となることを予想していますが、海外ユニクロ事業が計画を上回る増益と好調な業績を維持していること、また、ジーユーの業績が回復基調にあることから、通期の連結業績予想については期初から変更する必要がないと考えています。

なお、営業外の金融収益・費用の前提としている為替レート1ドル111円に対して、現在は円高傾向にありますが、為替動向が不透明なことから、通期の業績予想における為替レートは期初予想から変更をしていません。

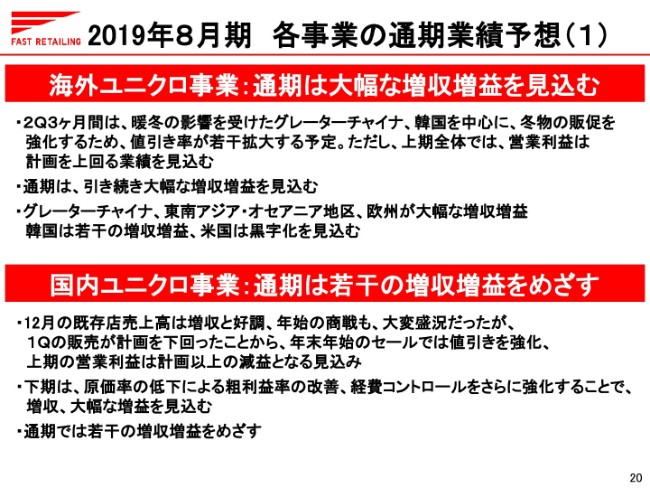

2019年8月期 各事業の通期業績予想(1)

次に、セグメント別の通期の業績予想についてご説明をいたします。

まず海外ユニクロ事業ですが、第1四半期の営業利益は計画を上回る進捗となりました。第2四半期の3ヶ月間は、暖冬の影響を受けたグレーターチャイナ・韓国を中心に冬物の販促を強化するため、値引率が若干拡大する予定ですが、上期全体では、営業利益は計画を上回る業績を達成することを見込んでいます。

通期では、引き続き大幅な増収増益を見込んでいます。エリア別では、グレーターチャイナ、東南アジア・オセアニア地区、ヨーロッパが大幅な増収増益を見込んでいます。韓国は若干の増収増益、米国は黒字化することを見込んでいます。

次に、国内ユニクロ事業の第1四半期は、暖冬の影響により計画を下回る業績となりました。12月の既存店売上高は増収と好調な結果となり、年始の商戦も多くのお客さまにご来店いただき、大変盛況でありました。ただし、第1四半期の販売が計画を下回ったことから、年末年始のセールでは値引を強化しており、上期の営業利益は計画以上の減益となる見通しです。

下期につきましては、原価率の低下による粗利益率の改善・経費コントロールによって増収・大幅な増益を見込んでおり、通期では若干な増収増益を目指しています。

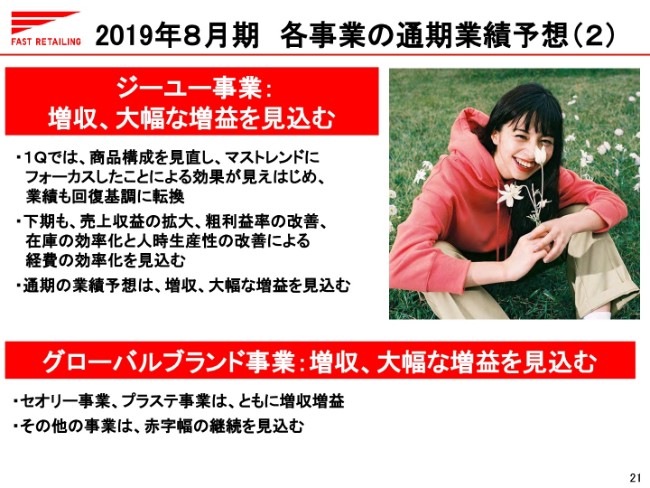

2019年8月期 各事業の通期業績予想(2)

ジーユー事業の第1四半期は、営業利益はほぼ計画どおりの進捗となりました。ジーユーでは商品構成を見直し、マストレンドにフォーカスしたことによる効果が見え始め、業績も回復基調に転換をしています。これにより、下期も売上収益の拡大、粗利益率の改善、在庫の効率化と人時生産性の改善による経費の効率化を見込んでいることから、通期の業績予想は増収・大幅な増益を見込んでいます。

グローバルブランド事業の第1四半期の業績は、計画に対して若干の下振れとなりましたが、通期は引き続き増収・大幅な増益を見込んでいます。セオリー事業・プラステ事業はともに増収増益、その他の事業は赤字が継続する見込みです。

配当金の予想ですが、中間配当金240円、期末配当金240円、合わせて年間で480円と、期初の予想どおりです。

以上で、私からの説明を終わります。