武田薬品、Shire社買収費用の影響により上期は減益 実質ベースは力強く成長

2018年12月5日 22:23

2019年3月期第2四半期決算説明会

クリストフ・ウェバー氏:本日は、ご参加いただきましてありがとうございます。いろんな会社が決算報告をしていますので、お忙しかったかと思います。本日の予定としましては、まず上期の結果をみなさんに共有させていただきます。

そして、Shire社の買収についてのアップデートをご報告いたします。タイトなスケジュールとなりますが、できるだけ迅速に、クリアにご説明させていただきたいと思います。

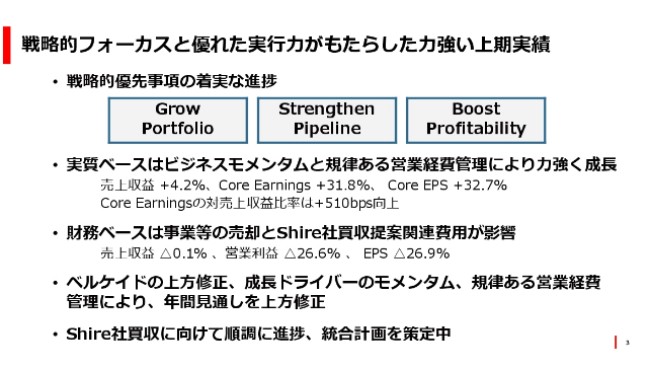

戦略的フォーカスと優れた実行力がもたらした力強い上期実績

まず上期、第2四半期の結果です。全体的に非常に力強い結果となりました。売上も4.2パーセントのプラスとなっております。これは実質ベースの売上収益です。Core Earnings(中核利益)は31.8パーセント、Core EPSは32.7パーセントのプラスとなり、上期でマージンの改善は510ベーシズポイントとなりました。

これは売上の伸びとマージンの成長の組み合わせによるものです。よりマージンの高い製品が伸びたこと、そして経費の管理を行うことによって、これだけのマージンの向上が達成できました。昨年大きな売却が行われたため、営業利益はご存知のとおり下がっております。

ジェネリックの参入はまだですが、2019年に入ってくると考えております。ビジネスモメンタムと規律ある営業経費管理により、年間見通しを上方修正をしております。

戦略的優先事項の着実な進捗

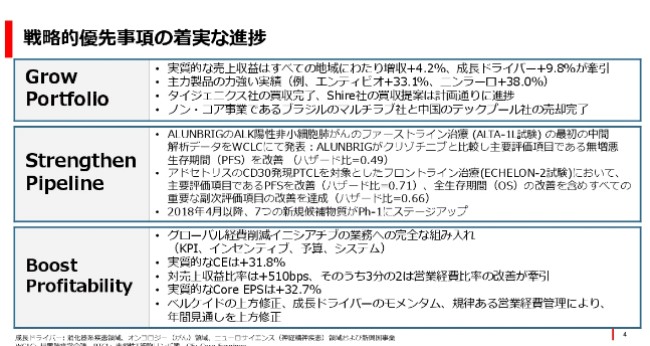

詳細に関して見ますと、すべての地域で増収です。「エンティビオ」などのキープロダクトも力強いモメンタムを示しています。そして上期には、ブラジルのマルチラブ社や中国のテックプール社など、ノン・コアの売却をいくつか行っております。

最近R&Dを行ったばかりですので、「ALUNBRIG」のデータのリードアウトに関しては、満足しております。「アドセトリス」もECHELON-2で非常に力強いリードアウトを示しています。パイプラインのステージアップに関しては、R&Dでご説明したとおりです。

利益率は、グローバル経費削減イニシアチブが完全な組み入れを行っております。そして、力強いマネジメント結果を示しています。そして上期において、営業経費は2.4パーセント減少することができました。P&Lにすべてレバレッジできるようになっていますし、通年もガイダンスを引き上げることができました。

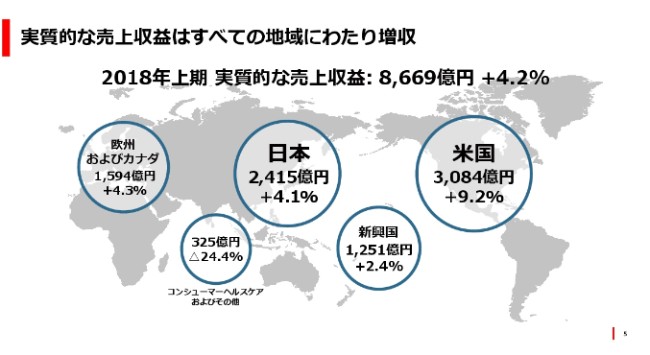

実質的な売上収益はすべての地域にわたり増収

そして地域の増収分は、日本、アメリカ、UK、新興国という4地域すべてで伸びています。新興国に関しては、10パーセント近い伸長になっております。マージンの低い製品の契約については、例えばロシアなどで解約しておりますので、それが2.4パーセントという数字になっていますが、中国などではかなり力強いリバウンドを示しております。

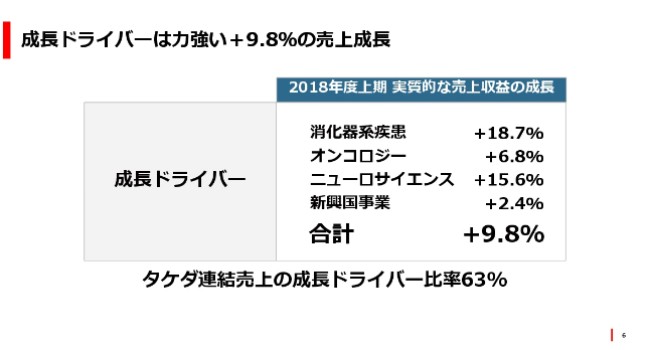

成長ドライバーは力強い+9.8%の売上成長

成長ドライバーに関しては、けん引しています。約10パーセントの売上成長に寄与しています。我々の成長ドライバーの中でも、とくにGIというのが重きを占めています。全体でタケダの売上のうち、成長ドライバーが63パーセントを占めている状況です。

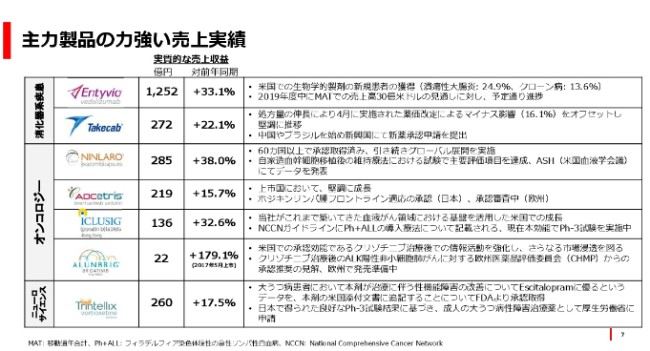

主力製品の力強い売上実績

製品の詳細で言いますと、「エンティビオ」をまず申し上げたいと思います。これはタケダにとって重要な製品です。上期は33パーセントで伸びていっています。これは大きなインパクトになって会社全体の成長に寄与しています。「エンティビオ」だけでなく、グローバルの製品のほとんどが、トップラインの成長に寄与しています。

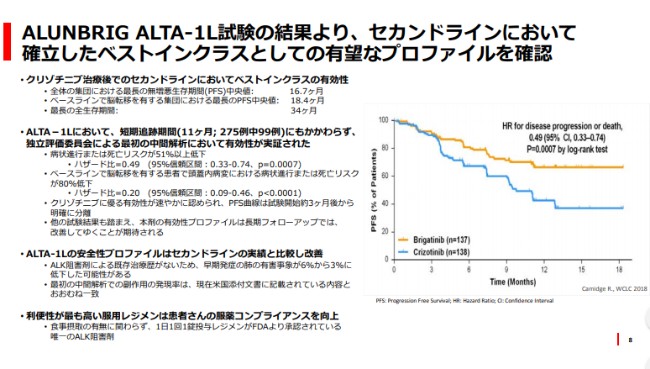

ALUNBRIG ALTA-1試験の結果より、セカンドラインにおいて確立したベストインクラスとして有望なプロファイルを確認

「ALUNBRIG」について説明いたします。ALTA-1Lに関しては、すでにお伝えしたとおり、ベストインクラスの有効性が高いです。まだ時期尚早とはいえ、セカンドラインの「クリゾチニブ」の治療後や、フロントラインのデータも見てみますと、いろんな兆候が見て取れます。

PFSについてもセカンドラインで素晴らしい結果ですし、ファーストラインで見てみても、非常に素晴らしい結果が出ています。たくさんのデータを見る限り、潜在的に「ALUNBRIG」がベストインクラスのALK阻害薬になる可能性が高いと考えております。

R&Dのマイルストーンに関して、あとでいろいろと答えが出せるかと思いますけれども、こちらで示している「Pevonedistat」は、Ph-2(フェーズ2)の試験の確認をしているところです。リードアウトがポジティブであれば、この試験をもとに承認が取れるかもしれません。そうすれば、ファーストトラックの承認が取れる可能性があります。全体的には上期におけるビジネスのダイナミズムには、満足しています。

コスタから、更なる詳細に触れていただきたいと思います。

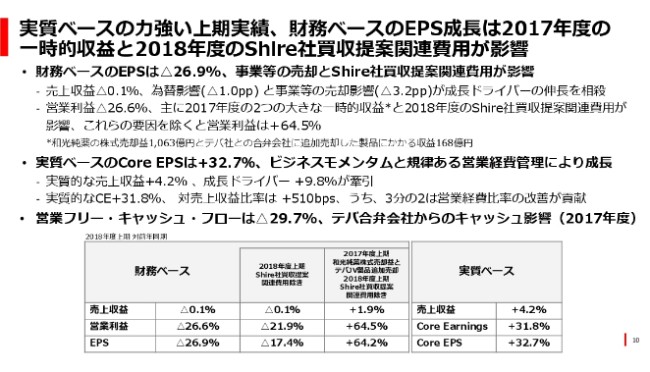

実質ベースの力強い上期実績、財務ベースのEPS成長は2017年度の一時的収益と2018年度のShIre社買収提案関連費用が影響

コスタ・サルウコス氏:上期の業績、通期の見通しについてご説明を申し上げます。クリストフの説明にもありましたように、タケダの実質業績の力強さが上期も続いています。力強いビジネスモメンタム、そして厳格な経費削減の規律によるものです。

最初は財務ベースの数字から(ご説明いたします)。こちらは、事業の一時的な収益、そしてShire関係のコストの影響を受けています。財務ベースの売上収益は、基本的には対前年でフラットです。

成長ドライバーは強いものの、為替のマイナス影響として1.0パーセンテージポイントがありました。そして事業売却のマイナス影響として3.2パーセンテージポイントありました。為替アイテムとしては円高ドル安、そしてブラジル、ロシアなどの通貨安がありました。

事業売却はテバJVへの2017年度の製品追加売却に加え、2018年度のマルチラブ社、テックプール社の事業売却がありました。財務ベースの事業利益は26.6パーセント減益となりました。これは2017年度における2つの大きな一時収益金の影響があります。1つ目は和光株式の売却益として1,063億円ありました。2つ目は追加の長期収載品をテバJVに売却したことで、この収益が168億円となっています。

また、2018年度は一時経費として買収提案関連の費用を見越しております。これは大きな一時要因となっており、それを除きますと営業利益については64.5パーセントと大きく伸びております。財務ベースのEPSは26.9パーセントの減少となり、低めの金融所得、高めの金融費用となりました。

しかし、低めの税率で一部オフセットされています。これは次のスライドで説明します。実質業績は、好調が続いています。実質売上収益は4.2パーセントの増収、成長ドライバーは9.8パーセントの伸長と、けん引しました。実質Core Earningsについては31.8パーセントと強い伸びがあり、510ベーシズポイントというマージンの改善がありました。

そのうちの3分の2は、営業経費の改善によるものです。上期における実質Core EPSは32.7パーセントの増加となりました。営業フリー・キャッシュ・フローについては29.7パーセント低下となりました。これは、テバJVへの製品売却により現金に影響があったためです。2017年からの影響となっています。

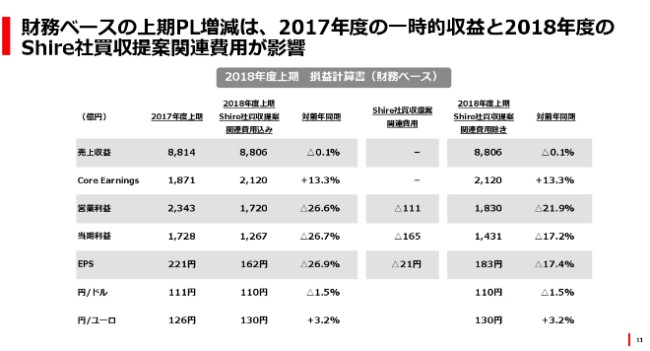

財務ベースの上期PL増減は、2017年度の一時的収益と2018年度のShire社買収提案関連費用が影響

上期における財務ベースのPLです。上期の売上収益については8,806億円で、0.1パーセントの減収となりました。前のスライドで示しましたように、この中には為替のマイナス影響として1.0パーセンテージポイント、事業売却のマイナス影響として3.2パーセンテージポイントが含まれています。

Core Earningsは13.3パーセント増、2,120億円となりました。この中には為替及び事業売却のマイナス影響も含んでいます。これを調整しますと、実質Core Earningsについては31.8パーセントの進捗となります。

営業利益は1,720億円、対前年で26.6パーセントの減益となりました。ここでも低下の大きな要因は、2017年度第1四半期における一時的な収益によるものです。和光の株式売却関連、そしてまたテバJVへの追加的な製品売却がありました。

これらを除き、そしてShire関連のコストを除きますと、営業利益については64.5パーセントと大きくプラスです。営業利益に関しては、そのほかの大きな影響要因もありました。それを説明してまいります。

償却経費については、185億円減少しています。これは主にベルケイドの償却が完了したためです。減損はマイナス99億円となりました。そして2018年度については、大きな減損を計上していません。

そのほかの営業利益については、1,046億円の減益となりました。これは、2017年度における和光の売却による影響が大きいです。今年の第2四半期にはテックプール社の事業売却として184億円の利益がありましたが、一方で不動産売却は104億円と低めでした。そのほかの営業経費については159億円のプラス効果がありました。これは主に上市前の在庫として、2017年度には経費として認識されていたものですが、2018年には利益として差し戻されています。

これは第1四半期にFDAが製造のプラントを承認したことによります。スライドにありますように、上期のShire関連コストを示しています。111億円のShire関連のコストが営業利益に影響を与えます。このうち、79億円には一般管理費として顧問料、法務の費用が入ります。32億円は統合プランニング関連の営業経費となります。当期利益は1,265億円、前年比26.7パーセントの減益となりました。

先に説明した項目に加えて、ほかにも影響要因があります。金融収益が低めだった理由として、2017年度には有価証券の売却益として99億円がありました。今年は有価証券のキャッシュとして382億円ありますが、会計基準IFRS9号の改訂によって、PL上に利益として計上できないことになりました。

また、Shire関連では金融経費が88億円となります。この中にはつなぎ融資の手数料も入っています。これらのアイテムについては低めの税率21.3パーセントでオフセットされています。対前年で4.6パーセントの改善となりました。これは利益構成が税理面で有利に影響したこと、また不確定分の税の引当を部分的に戻した影響です。

Shire関連のコストについては、営業利益レベルで111億円のインパクトがありました。そして金融寄与については88億円、税引前の利益全体への影響は198億円となりました。上期の税引後当期利益の影響は165億円となっています。上期におけるEPSは162円、対前年で26.9パーセントとなっています。しかし一時的な収益、和光およびテバJVへの売却、またShireの上期のコストを除けば、64.2パーセントの伸びとなっています。

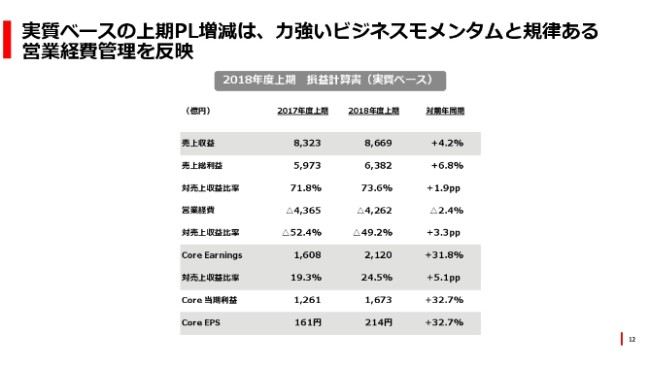

実質ベースの上期PL増減は、力強いビジネスモメンタムと規律ある営業経費管理を反映

実質PLを示しています。これは我々の強いビジネスモメンタム、そして厳格な経費削減の規律を反映しています。実質売上収益が4.2パーセントと増収しました。成長ドライバーは「ニンラーロ」、「エンティビオ」などがけん引し、また「アイクルシグ」「ALUNBRIG」がけん引しました。

売上総利益については6.8パーセントの増加ということで、売上の伸びを上回っています。実質対収益比率は73.6パーセントで、対前年で190ベーシズポイント改善となっています。これは、「エンティビオ」「ニンラーロ」といった、より高いマージンの製品が伸びていることが影響しています。また、日本で低マージンの仕入れ品の販売を終了したことも寄与しています。営業経費は2.4パーセントの減少によって大きくマージンが改善し、330ベーシズポイントが達成されました。

4月にCFOになって以来、私はマージンを改善すると約束して業務を遂行してきました。チームレスなかたちでグローバル経費削減のイニシアチブを続けて、それは業務に組み入れられています。

KPI、インセンティブ、予算、そしてシステムにも反映され、その成果がはっきりと見えるようになりました。実質CoreEarningsの伸びが31.8パーセントとなりました。実質CoreEarningsのマージンは510ベーシズポイント改善しました。対売上収益比率で24.5パーセントです。フェージングなベネフィットもありました。

しかし、トレンドとしてビジネスのモメンタムが非常に強いということで、利益性向上を進めています。ここで強調したいのは、このマージンの伸びの3分の2は営業経費の改善によるものだということです。

上期についてはCoreEPSは214円、32.7パーセント増えています。実質税率については22.1パーセント、対前年で1パーセンテージポイント悪化しています。これは日本におけるR&D関連の税控除が低めだったことによるものです。実質PLはShireコストを全部除いています。

営業フリー・キャッシュ・フローは△29.7%、2017年度のデバ合弁会社からの長期収載品追加売却にかかるキャッシュ影響を受ける

営業フリー・キャッシュ・フローを示しています。29.7パーセント低下、251億円の低下となっています。最大の要因はテバJVへの追加製品売却によるものです。2017年度に285億円のベネフィットがありました。

さらに今年は、このトランザクションに関連する税の支払いが88億円ありました。これによって、ネットのマイナス影響が373億円となりました。下に書いてあるように、この営業フリー・キャッシュ・フロー計算書以外で、かなりのキャッシュ利益がありました。まず不動産および有価証券の売却を続けています。上期では、追加で442億円のキャッシュを創出しました。加えてノン・コアビジネス事業であるテックプール社とマルチラブ社の売却から、272億円のキャッシュを得ています。

ネットのD/Eレシオ、EBITDAベースで1.7倍となっており、前年度末の1.8倍から改善しています。このレシオは2016年度末には2.7倍となっていました。これはARIAD社買収の直後でした。したがって、18ヶ月で2.7倍から1.7倍へとレバレッジ低下を達成したことになります。

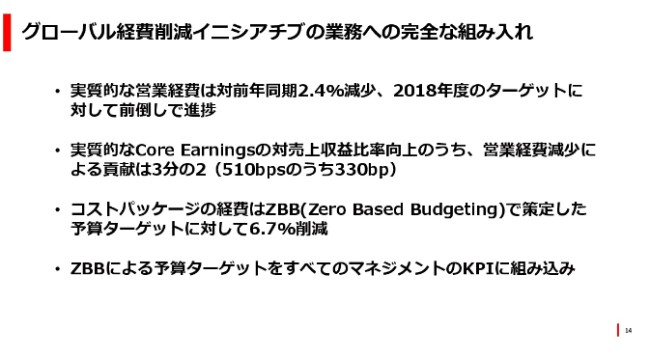

グローバル経費削減イニシアチブの業務への完全な組み入れ

グローバル経費削減イニシアチブについて、その進捗を簡単に報告します。全社的な利益性向上プログラムによって、マージン改善に寄与しました。上期の営業経費が2.4パーセント減少、営業経費は510ベーシズポイントのうち、3分の2改善に貢献しています。

これは実質CoreEarningsマージンの改善に寄与した分です。グローバル経費削減イニシアチブは、現在では完全に業務に組み入れられています。つまり予算・システム・組織に組み込まれ、KPI・インセンティブはそれを反映したものになっています。それによって真にコスト意識が変わったということが組織全体に浸透しました。これによって、上期におけるコストパッケージの経費は6.7パーセント削減という成果を出しています。

とくに、パイプラインで支出の改善が大きくありました。ベンダー、コンサル費用、会議、イベント、そして出張などで、計画を上回る経費削減がありました。内部のコミュニケーションチャンネルをとおして、ベストプラクティスを共有・協調しています。これは我々の業績ガイダンスにも反映されています。

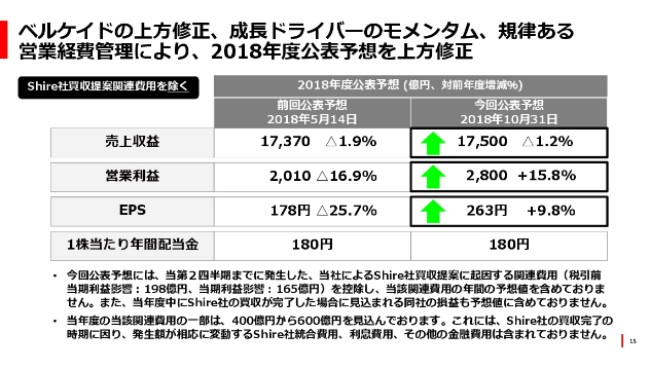

ベルケイドの上方修正、成長ドライバーのモメンタム、規律ある営業経費管理により、2018年度公表予想を上方修正

2018年度の通期予想を上方修正しています。主な要因はベルケイドの上方修正、成長ドライバーのモメンタム、経費削減の規律です。ここで強調したいのは、この中では通期のShire関連の費用は除いてあるということです。上期のShire関連の経費も除いています。

一方で、この中には買収完了が今会計年度に完了した場合の利益も含まれてはいません。ですから、これは厳密にはまったく同じベースで比較した表となります。事業売却・為替の影響により、売上は減収ということが通期で考えられます。しかし、マイナス1.2パーセントと、減収幅が小さくなっています。

営業利益については、通期では15.8パーセントプラスと想定されます。前の予想はマイナス16.9パーセントでしたから、大きく好転しました。成長ドライバーのモメンタムに加えてベルケイドの上方修正、そして営業経費があり、さらにテックプール社の売却益、また不動産の売却益が高めだったこと、リストラコストが低めだったことも功を奏しています。

EPSの予想も変えています。マイナスの予想でしたが、前年比9.8パーセントの成長を見越しています。

また、年間配当については、1株180円を予定しています。採用関連のコストということでは、先に説明したように、上期は税引後165億円、通期におけるShire関連の経費については、タケダとして400億円から600億円と想定しています。この中には、統合コスト、利益の支払い、そのほかの金融経費は入っていません。2018年度は、クラレについては買収完了のタイミングに依存するところが大きいからです。通期の見通しとして、Shireの影響を含めた予想については、合理的な想定が可能になったら発表してまいります。

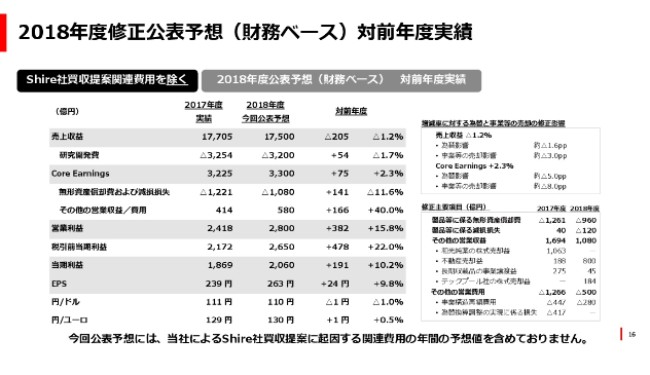

2018年度修正公表予想(財務ベース)対前年度実績

通年の予想がどのように修正されたか、2017年度の実績と比較して示しております。右側にご覧いただけますように、売上・Core Earningsは、為替によってマイナス影響を受けています。また、2017年のテバへの売却、2018年のテックプール社、マルチラブ社の売却が示されております。

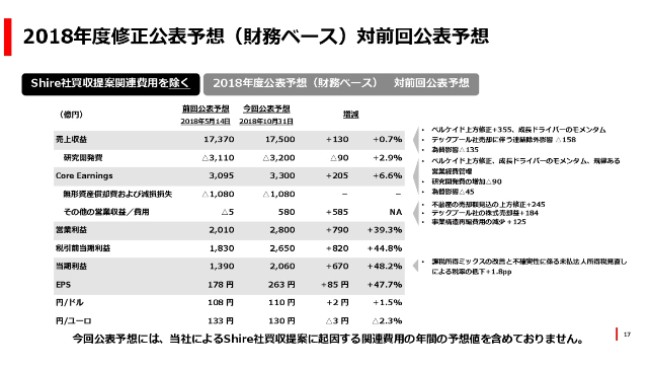

2018年度修正公表予想(財務ベース)対前回公表予想

5月の予想と10月の予想の違いが示されています。ここでは、修正公表予想として10月31日の段階と、(前回公表予想として)5月14日を比較しています。右側には、上方修正の理由が書かれています。再度申し上げますけれども、Shire関連コストは、ここには入っておりません。

そして、売上収益は130億円、0.7パーセント上がっています。その中には、ベルケイドの追加的な売上として355億円が入っています。また、引き続き成長ドライバーからのモメンタムが入ってます。一部、テックプールの売却による収益のロスも入っております。その金額は158億円です。そして、為替によってマイナスの影響が出ております。その額は135億円で、ほぼ新興市場の通貨安によるものです。

Core Earningsに関しては、205億円改善し、6.6パーセントプラスとなりました。これは、ベルケイドの上方修正、成長ドライバーのモメンタム、営業経費の改善が含まれております。そして、R&Dの合計として90億円増えました。マイナスインパクトは、FXによって45億円です。

そして、私たちの営業利益は790億円上方修正して、39.3パーセントです。これは、不動産の売却益が245億円と高かったことが影響しています。そして、テックプールの売却益が184億円で、第2四半期に計上されました。また、事業構造再編費用が125億円です。EPSの見込みは税率によって、24パーセントから22パーセントになりました。そして、これは税引の戻入れも行っております。

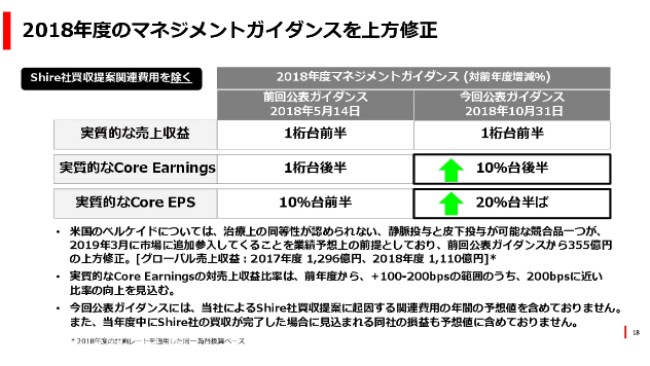

2018年度のマネジメントガイダンスを上方修正

5月8日時点でのガイダンスでは、実質的な売上収益が一桁台前半でしたが、それは変わっておりません。しかしながら、私たちはガイダンスを、実質的なCore Earningsの部分で上方修正し、一桁の後半から10パーセント台後半まで引き上げました。そして、実質的なCore EPSが、10パーセント台前半から20パーセント台半ばになっています。

そしてまた、実質的なCore Earningsの対売上収益比率は、以前は100から200ベーシスポイントの範囲にありましたけれども、200ベーシスポイントに近い比率の向上を見込んでいます。

ベルケイドに関して、治療上の同等性が認められない静脈投与と皮下投与が可能な統合品の1つが、2019年の3月に市場へ追加参入してくることを前提にしております。それが355億円の上方修正となっております。そして、再度申しますけれど、この財務ベースの見通しでは、Shire関連コストは含まれておりません。

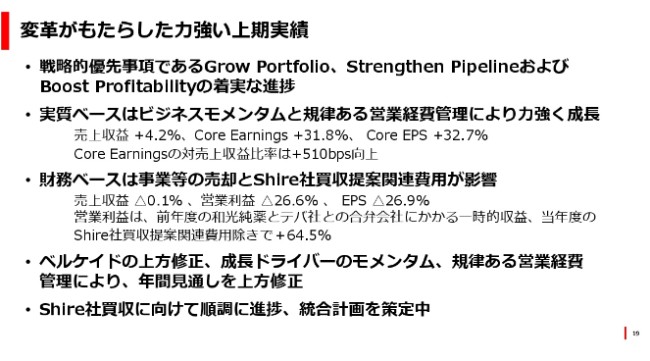

変革がもたらした力強い上期実績

まとめになりますが、上期の業績が非常に良く、キープライオリティに関しても、伸長いたしました。ポートフォリオの拡大、パイプラインの増強、そして利益性の上昇ということです。実質的な成長は非常に強含んでおり、ビジネスモメンタムも強く、経費の削減もできています。それによって、510ベーシスポイントというアーニングマージンの改善ができました。

財務ベースは、この事業売却による影響が大きかったです。2017年度の和光・テバの売却が大きく、2018年度のShire社との取引も、一時的なコスト要因となりました。これら一時的なものを除きますと、私たちの営業利益は64.5パーセントまで上昇させることができました。そして、私たちの財務ベースの見通しや、実質ベースのガイダンスを上方修正することができました。

それは、ベルケイドの上方修正、成長ドライバーのモメンタム、営業経費の効果によるものです。再度申し上げますけれども、Shire関連のコストは含まれておりません。

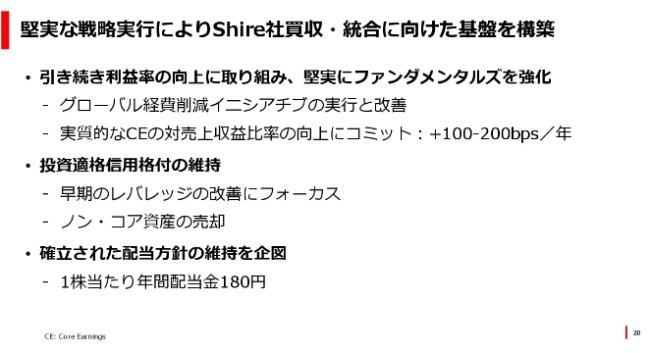

堅実な戦略実行によりShire社買収・統合に向けた基盤を構築

ここでまた、主要な財務的責任について、再度申し上げたいと思います。私たちの財務的な規律が確実なものなのかについてご説明いたします。それが、Shireの買収、インテグレーションの礎になっております。

最初に利益率の向上に取り組み、タケダのスタンドアローンビジネスとしての強い基盤を築き上げることができました。その中には、グローバルの経費削減も入っています。また、1年間の実質的なCore Earningsのマージンも、100から200ベーシスポイントまで改善することができました。

2番目に、投資適格信用格付を維持したいと思っています。早期のレバレッジの改善にフォーカスし、キャッシュを創出します。そしてまた同時に、ノン・コア資産の売却を進めます。ARIAD社の買収以降、私たちはこういったことを進めてきました。

すでに不動産・証券といった、ノン・コア資産700億円の売却を行いました。これからも、戦略的・財務的に意味がある時には、このような取り組みを進めてまいります。

そして最後に、1株当たり年間配当金180円は維持するつもりです。

どうもありがとうございました。