かんぽ生命、中間純利益は34%増 第3分野の新契約年換算保険料は中間期最高

2018年11月29日 22:29

中間決算サマリー

伊牟田武郎氏:本日は、かんぽ生命の2019年3月期中間決算電話会議にご参加いただき、ありがとうございます。お手元の資料に沿って決算概要をご説明いたします。

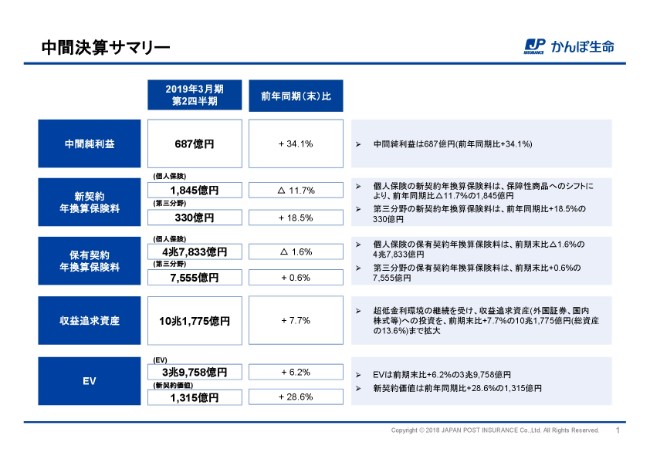

今回の決算のポイントは、資料のとおりです。中間純利益は687億円、前年同期比34.1パーセントの増益となりました。EVは前期末から6.2パーセント増加し、3兆9,758億円となりました。新契約価値は前年同期から28.6パーセント増加し、1,315億円となりました。

連結業績の状況

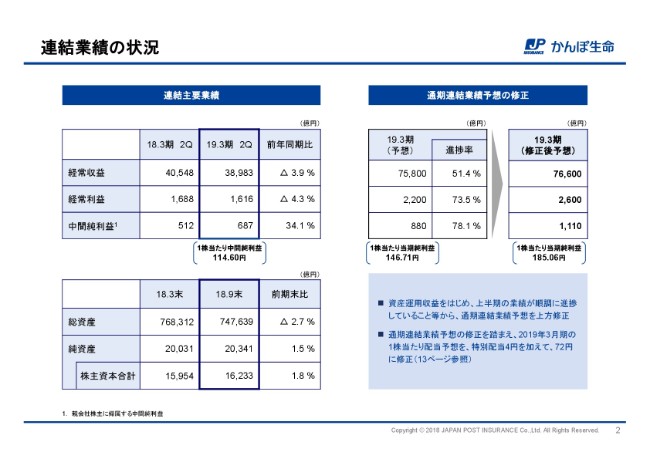

連結業績の状況をご説明します。第2四半期の経常収益は3兆8,983億円、経常利益は1,616億円とやや減少しましたが、中間純利益は687億円と増益を確保しました。また、総資産は74兆7,639億円、純資産は2兆341億円となりました。

資産運用収益をはじめ、上半期の業績が順調に進捗していることなどを踏まえ、通期連結業績予想を本日上方修正いたしました。また、通期連結業績予想の修正を踏まえ、2019年3月期の1株あたり配当予想を、特別配当4円を加えて72円に修正しています。

連結財務諸表(要約)

連結財務諸表の要約を記載しています。詳細は、決算短信などの資料でご確認ください。

契約の状況 〔①:新契約年換算保険料〕

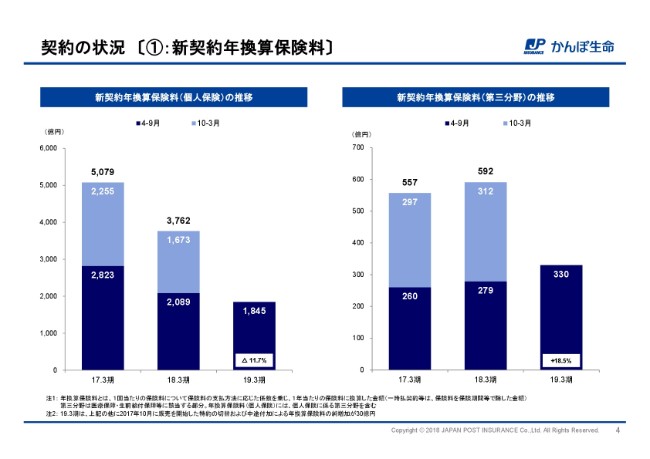

ここからは、契約の状況についてご説明します。個人保険の新契約年換算保険料は、主に保障性商品へのシフトにより、前年同期比11.7パーセント減の1,845億円となりました。一方、第3分野の新契約年換算保険料は、前年同期比18.5パーセント増の330億円と、前期に続いて中間期としては過去最高の水準となりました。

契約の状況 〔②:保有契約年換算保険料〕

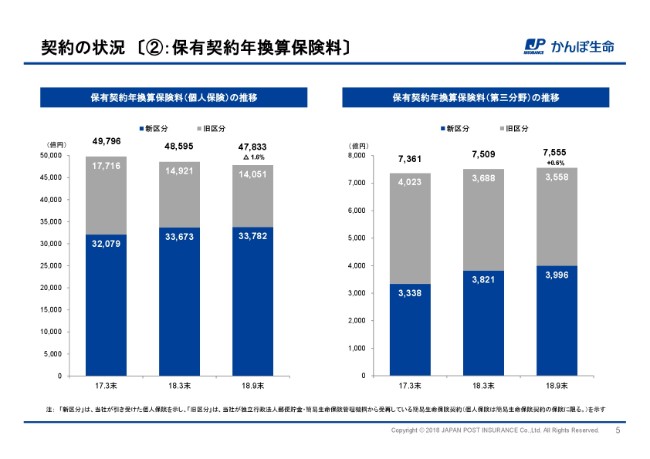

保有契約年換算保険料の推移を新旧区分別にお示ししています。左のチャートのとおり、個人保険の保有契約年換算保険料は4兆7,833億円となり、前期末からやや減少しました。第3分野の保有契約年換算保険料は7,555億円となり、前期に続き増加基調となっています。

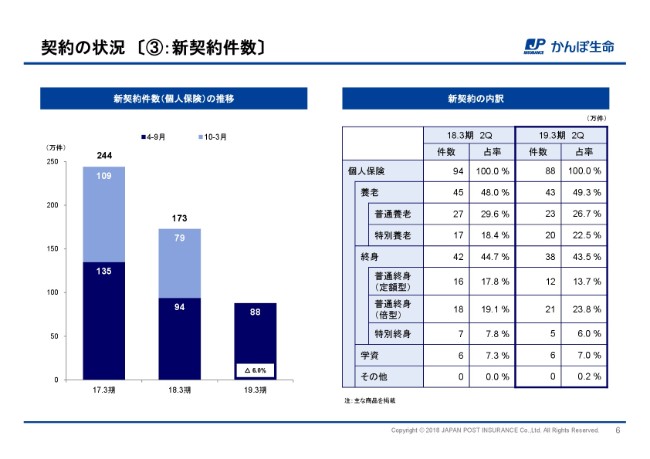

契約の状況 〔③:新契約件数〕

左のチャートは新契約件数の推移、右側には商品別の内訳をお示ししています。新契約件数は、前年同期比6パーセント減の88万件となりました。

商品別の占率を見ると、保険料改定の影響により、貯蓄性の高い普通養老保険・特別終身保険・学資保険の占率が減少する一方、保障ニーズを捉えた営業推進により、保障性の高い特別養老保険・普通終身保険(定額型)・普通終身保険(倍型)の占率が約4割となり、増加傾向が継続しています。

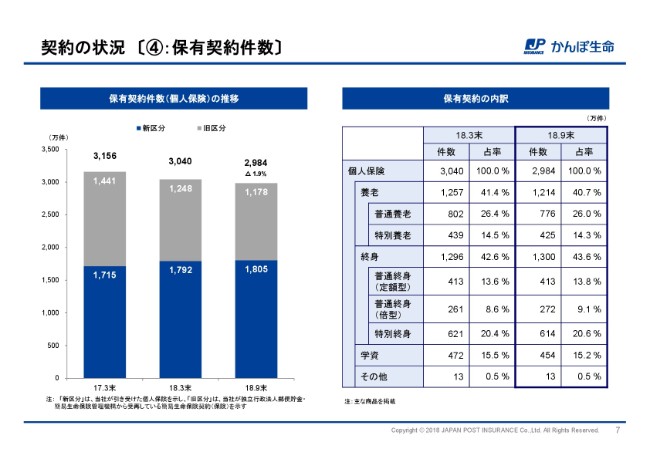

契約の状況 〔④:保有契約件数〕

保有契約件数の推移と内訳をお示ししています。保有契約件数は、新旧区分合算で前期末から1.9パーセント減少し、2,984万件となりました。保有契約件数の商品別内訳は、右の表のとおりです。

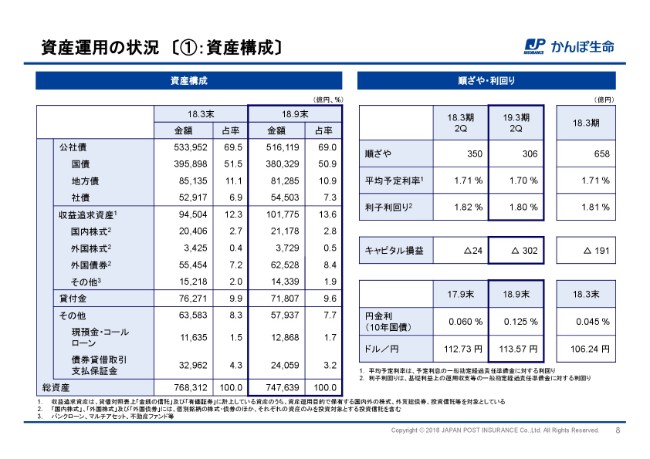

資産運用の状況 〔①:資産構成〕

資産運用の状況についてご説明します。左の表のとおり、昨今の超低金利環境の継続を受け、運用資産の多様化を進めてきた結果、株式・外国債券などの収益追求資産の残高は約10.1兆円、総資産比で13.6パーセントまで拡大しました。

右の表のとおり、平均予定利率は0.01パーセント、利子利回りは0.02パーセント低下し、306億円の順ざやを確保しました。また、ヘッジ付き外債の残高が増加したことに伴い、金融派生商品費用などのキャピタル損益は、302億円の損失となりました。

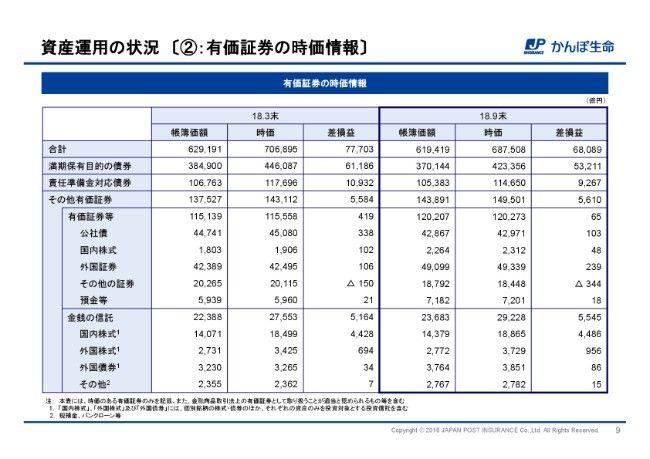

資産運用の状況 〔②:有価証券の時価情報〕

有価証券の時価および含み損益の状況をお示ししています。金利上昇に伴い、満期保有目的および責任準備金対応で保有する債権の含み益の合計は、前期末比で減少しました。

その他有価証券の含み益は、外国証券・金銭信託の含み益がやや増加したことから、前期末比で若干増加し、5,610億円となりました。この結果、有価証券全体の含み益は前期末から減少し、6兆8,089億円となりました。

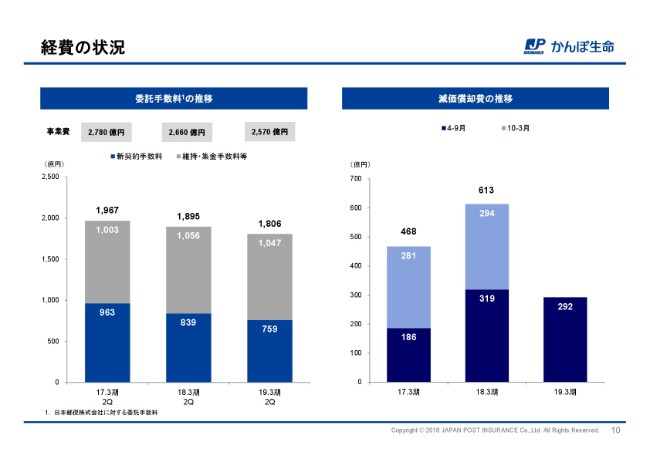

経費の状況

経費の状況についてご説明します。第2四半期の事業費は2,570億円となり、このうち約7割を日本郵便へ支払う委託手数料が占めています。第2四半期の委託手数料は新契約の減少などにより、前年度比88億円減の1,806億円となりました。

また、右側のチャートのとおり、減価償却費は前年同期比26億円減の292億円となりました。これは、情報管理センターの移転に伴い償却期間を短期化したことで、前年同期に一時的に減価償却費が増加したものが剥落したことによるものです。通期の減価償却費は600億円程度を見込んでいます。

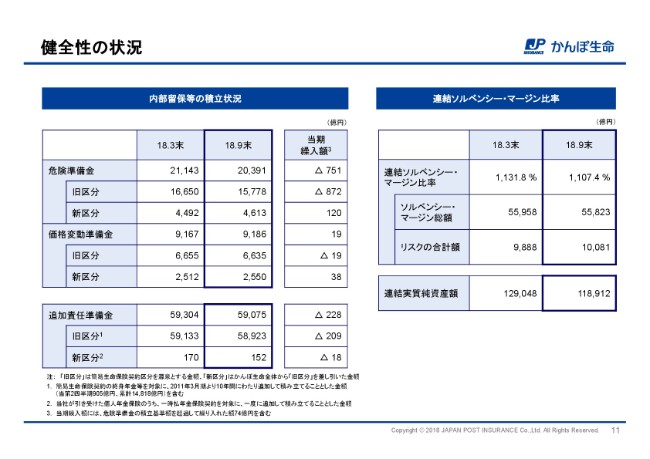

健全性の状況

健全性の状況についてご説明します。経営環境の変化に伴うリスクに備え、将来にわたり健全で安定的な経営を確保するため、危険準備金2兆391億円、価格変動準備金9,186億円を積み立てています。将来の逆ざやなどを補う目的で積み立てている追加責任準備金は、5兆9,075億円となっています。連結ソルベンシー・マージン比率は1,107.4パーセントと、引き続き高い健全性を維持しています。

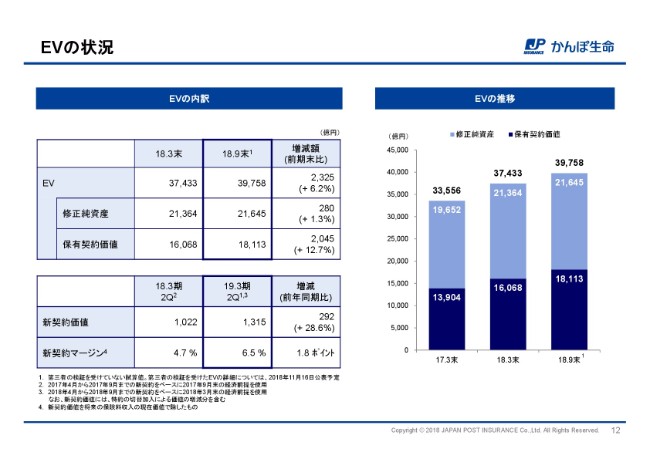

EVの状況

EVの状況についてご説明します。中間期のEVは3兆9,758億円となり、前期末から2,325億円増加しました。修正純資産は純利益や内部留保の増加により、前期末比280億円増の2兆1,645億円となりました。

保有契約価値は、新契約の獲得や市場環境が良好であることにより、前期末比2,045億円増の1兆8,113億円となりました。中間期の新契約価値は、4月から9月の金利水準の平均に近い、2018年3月末の経済前提を用いて算出しています。

第3分野の増加により、新契約価値は前年同期比292億円増の1,315億円となりました。また、新契約マージンは6.5パーセントとなりました。なお、本日時点では第三者意見を取得をしていないため、速報版の開示となります。EVの詳細は、11月16日公表予定の「2018年9月末ヨーロピアン・エンベディッド・バリューの開示について」をご覧ください。

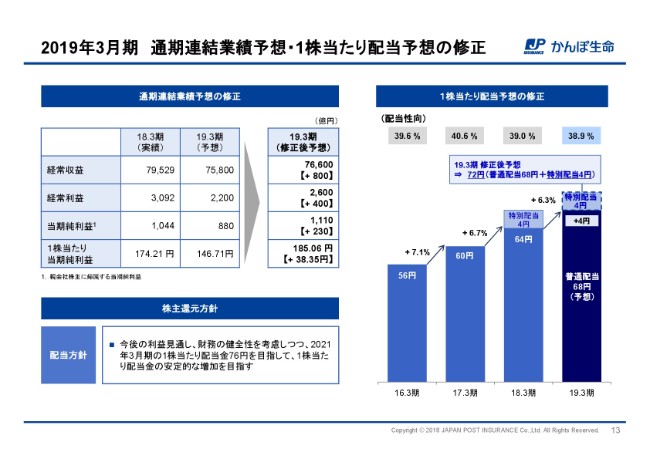

2019年3月期 通期連結業績予想・1株当たり配当予想の修正

最後に、2019年3月期連結業績予想についてご説明します。冒頭で申し上げましたとおり、上半期の業績が順調に進捗していることなどを踏まえ、通期連結業績予想を本日上方修正しています。なお、通期連結業績予想の修正を踏まえ、2019年3月期の期末配当予想についても同様に修正しています。

1株あたり68円の普通配当に4円の特別配当を加え、1株あたり配当金を72円と予想しています。詳細につきましては、本日公表しています「通期連結業績予想の修正及び配当予想の修正に関するお知らせ」をご覧ください。

以上で説明を終わります。