野村不動産HD、上期売上高は2,313億円 業績予想を修正も、過去最高の売上高・営業利益を見込む

2018年11月12日 22:28

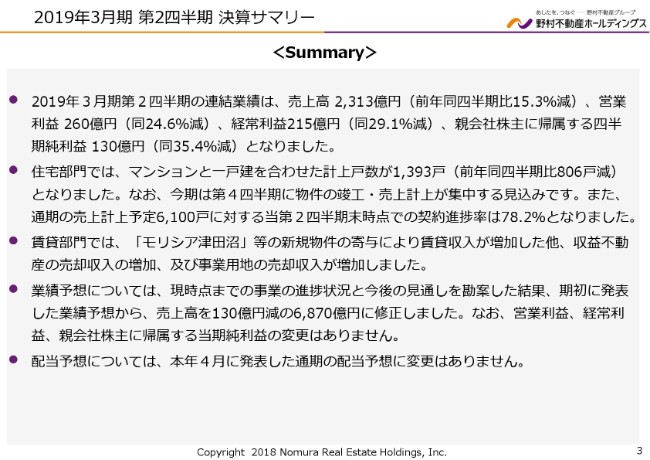

2019年3月期 第2四半期 決算サマリー

沓掛英二氏:おはようございます、沓掛でございます。本日は決算説明会に多数のご参加をいただきまして、誠にありがとうございます。限られたお時間ですので、さっそく私から説明を始めたいと思います。

お手元の白い冊子、2019年3月期第2四半期決算説明資料の3ページをご覧ください。

決算につきましては、(2018年)10月29日の決算発表の際にご案内済みの内容との重複を極力避けまして、要点のみをご説明したいと思います。業績につきましては、上段に記載のとおりでございます。

今期は、住宅の売上計上が第4四半期に集中しておりますので、四半期比較で見ますと減益というかたちになっておりますけれども、全社での通期の業績に関しましては売上高・営業利益が過去最高となる見通しでございます。

こうした中、中間配当金を37円50銭といたしまして、期末配当も同額を見込んでおります。年間配当は75円と7期連続の増配を予定しております。

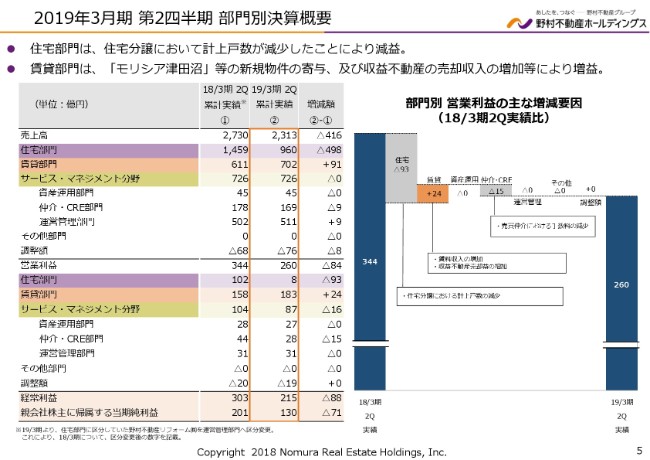

2019年3月期 第2四半期 部門別決算概要

次に、部門別決算の概要をご説明いたします。5ページをご覧ください。

こちらでは部門別に業績を振り返りますが、右側のグラフは前期の第2四半期と今期の第2四半期との営業利益の主な増減について、部門ごとに示しております。

住宅部門においては、計上戸数の減少、仲介・CRE部門における仲介手数料の減少の一方、賃貸部門における賃料収入及び収益不動産の売却収入の増加によりまして、営業収益は260億円となっております。

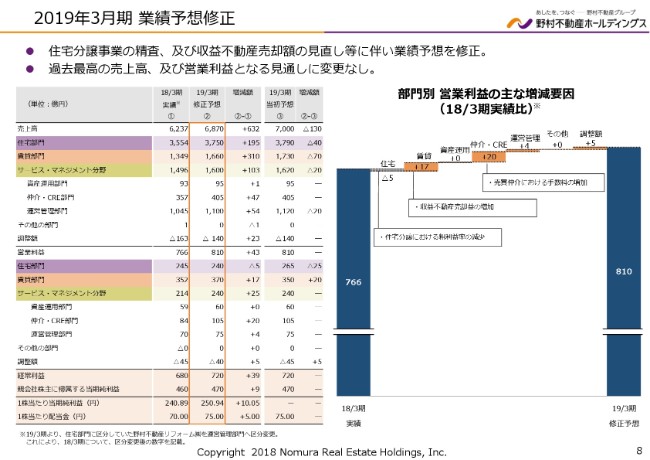

2019年3月期 業績予想修正

次に、今期の業績見通しについてご説明をいたします。8ページをご覧ください。

現在までの各事業の進捗状況と今後の見通しを勘案した結果、(2018年)4月に発表いたしました業績予想から、売上高を130億円減の6,870億円に修正をしております。

また、営業利益の内訳の一部を変更しており、住宅部門が減益となる一方、賃貸部門・サービス・マネジメント分野は増益を見込むことで、トータルとしては前期の766億円から43億円増益の、810億円の営業利益を想定しております。

以上が、決算及び業績予想の説明でございます。

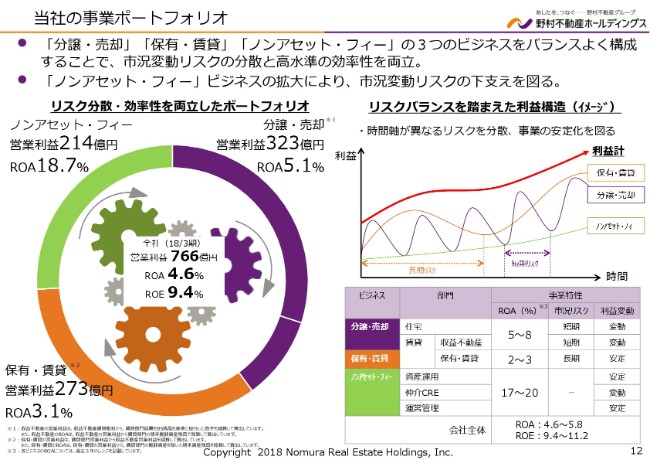

当社の事業ポートフォリオ

続いて、現在の事業環境を踏まえた当社の経営戦略について、ご説明をいたします。

12ページをご覧ください。ここでは、当社の事業ポートフォリオについて、お配りしている「統合レポート2018」にも記載のあるように、確認の意味も含めてご説明をいたします。

当社では5つの部門で、それぞれのお客さまやマーケットに対応しながら事業を進めておりますけれども、これらをビジネスの特徴という観点で分類いたしますと、比較的短い期間で売却をし、開発利益の獲得を目指す「分譲・売却」ビジネス。長期保有による安定した利益獲得を目指す「保有・賃貸ビジネス」。物件等への投資など、バランスシートを極力使わず、効率的にフィーを獲得していく「ノンアセット・フィービジネス」という3つのビジネスに分けられます。

これらの3つのビジネスは、それぞれROA水準あるいは事業の特性が異なり、これらをバランスよく組み合わせることで、市況変動リスクを分散しながら、全社全体のROA・ROEを高め、株主に報いていきたいという考え方でございます。

利便性の高い街づくり(国内市場環境)

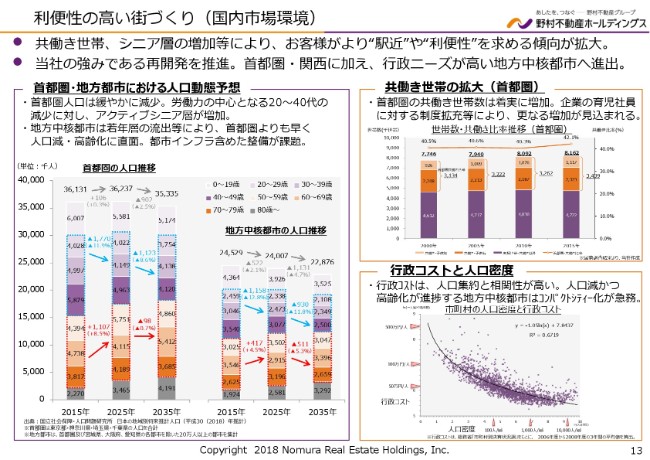

13ページをご覧ください。ここでは、住宅市場の環境認識についてお話しします。

足元では住宅分譲の利益率が低下をしており、事業環境に懸念を持たれている投資家の方もおられると思いますが、我々が培ってきた経験や技術をもって、人口減少・社会構造の変化、共働き世帯の増加など、お客さまのニーズの変化にしっかりと対応し、国内での事業で確実に利益を獲得しながら、海外における新しいマーケットにも、段階的かつ積極的に挑戦をしていくという考え方であります。

左側には、首都圏及び地方中核都市の人口推移について、2025年・2035年の予測も含め、お示しをしております。また右上には、首都圏における共働き世帯の推移について、右下には行政コストと人口密度との相関関係について、お示しをいたしました。

これらから、まず首都圏においては、シニア層の増加による生活利便性のニーズ、共働き世帯の増加による通勤利便性のニーズが高まってきています。また、地方中核都市においては人口減に伴う行政コストの上昇と高齢化の進捗が懸念されており、首都圏に増してコンパクトシティ化が急務となっている状況がうかがえます。

これらの社会的課題に対する対応として、我々が力を入れて取り組むのが、多機能性であり、かつ高い利便性を有する都市型コンパクトタウンであります。

利便性の高い街づくり①住宅系再開発事業

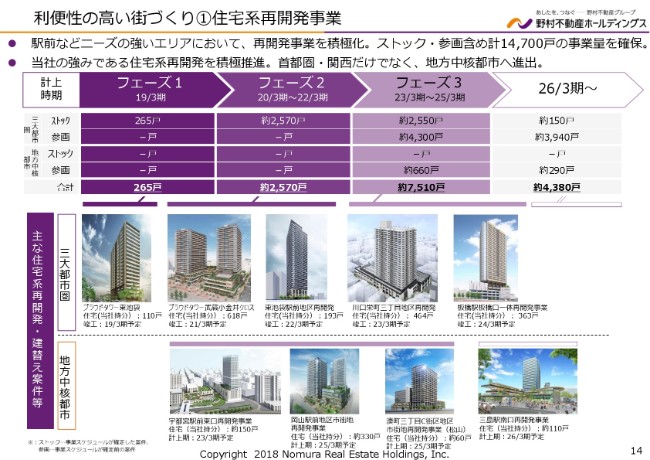

14ページをご覧ください。ここでは、住宅系再開発事業についてご説明いたします。

当社では現在、ストック・参画を含め、同業他社を凌ぐ1万4,700戸の住宅系再開発の事業量を確保しております。首都圏のみならず地方中核都市においても、行政のニーズにマッチした複数の案件に参画をしております。これらは向こう5年・10年の単位で、業績に大きく貢献してくれるものと考えております。

利便性の高い街づくり②大規模複合開発

15ページをご覧ください。こちらでは、大規模複合開発についてご説明をいたします。

これらは、事業所跡地や複数の用地を結合させた広大な敷地に、住宅を核とした複合開発を進めていくものです。過去には船橋・綱島・関西の塚口などでの成功事例がございます。

これらをさらに発展させた、利便性に優れる多機能・多世代循環型の街づくりを進めており、このほど発表いたしました「プラウドシティ日吉」、また「プラウドシティ吉祥寺」は今年末に初回の分譲を実施いたします。

海外事業 各物件の進捗状況

次に、海外における事業展開についてご説明をいたします。16ページをご覧ください。

現在進行中の中長期経営計画においては、海外事業に3,000億円の投資を計画し、現段階では10案件、合計450億円の投資を決定済みです。

これらの事業を進めるにあたっては、国ごと、また都市ごとの実情と成長度合いなどをよく認識し、マーケットの状況をつかんだ上で、現地のJV先とのコミュニケーションを深めながら、当社が持つノウハウを加味し、開発を進めていく必要があります。

海外事業 タイ・バンコクにおける住宅マーケット

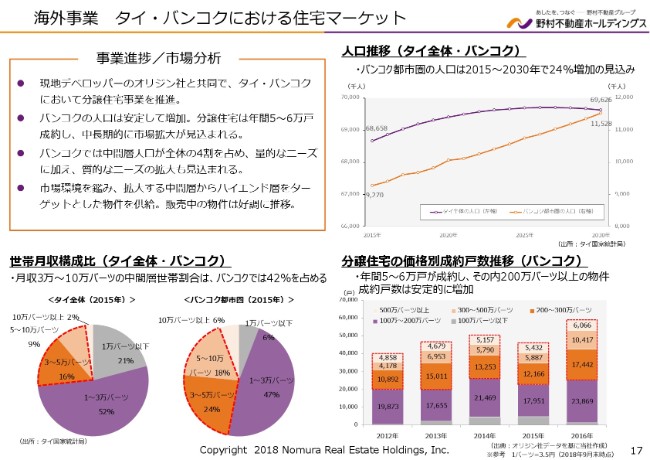

次のページでは、現在複数の物件を推進しているタイ・バンコクの状況について、ご説明をいたします。17ページをご覧ください。

バンコクでは現在、持分の49パーセントの分譲事業を5物件手掛けております。これらの事業判断を行うにあたり注視してきた市場環境について、お伝えをいたします。

右上の人口推移のグラフでは、タイ全体の人口が10年後にピークを迎えることに対して、首都圏バンコクの人口は増え続ける予想となっております。量的ニーズに加えて、クオリティのニーズも高まりつつある状況であります。

左下には、タイ全体とバンコクだけに絞った所得の状況を示しております。ここでは、バンコク世帯の42パーセント程度が中間層であることが把握できます。

右下のグラフでは、分譲マンションが年間5~6万戸成約をしており、200万から500万バーツ、日本円で700万円から1,700万円程度の物件が約半数を占めていることがわかりますが、我々がオリジン社と共同で進めている物件についてもこの価格帯のものを供給しています。

なお、今後の展開といたしましては、徐々にニーズが生まれつつあるハイエンド層に関してもフォーカスした事業を、段階的に展開してまいる予定でございます。

海外事業 資産運用事業の拡大(ロスベリー社M&A)

18ページをご覧ください。最後に、不動産運用ビジネスの海外展開についてプレゼンさせていただきます。

英国、ロズベリー社の株式取得について合意に至ったことを(2018年)7月に発表いたしましたが、現在はクロージングに向けて手続きを進めております。

野村不動産投資顧問のお客さま、ロズベリー社のお客さまの双方をベースとしたクロスボーダーの投資機会やサービス提供といったビジネスは、単なるAUM(運用資産残高)の拡大に留まらず、今後の大きな可能性を秘めているものと考えております。今後の展開につきましては来期以降、詳しくご説明したいと考えております。

なお、本日はみなさまのお手元に「統合レポート2018」をお配りしております。このレポートでは、事業活動だけでなく、ESGの取組みにおいても社会課題に正面から向き合い、当社グループならではの役割を果たすことが重要であると考えております。また、本日ご説明しきれなかった当社グループの優位性・特徴を紹介し、それらが各事業に展開されていることを特集ページでお伝えもしております。投資家のみなさまにより理解を深めていただく一助になれば幸いでございます。

私からの説明は、以上でございます。この後、部門ごとのトピックスにつきまして、宮嶋COOより補足の説明をいたします。ご清聴ありがとうございます。

【参考資料】住宅分譲事業 主要指標の推移

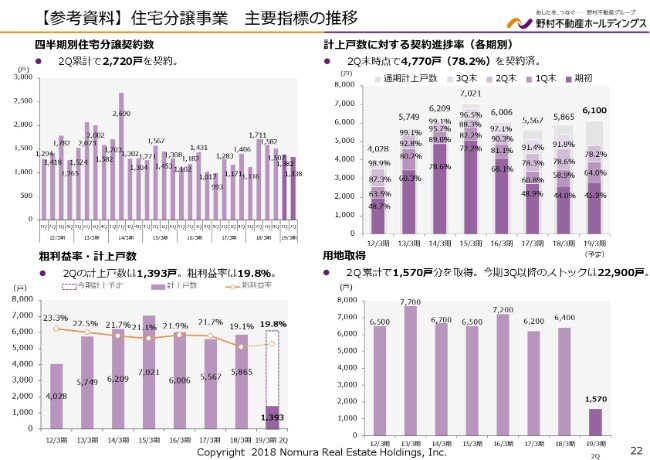

宮嶋誠一氏:それでは私から、住宅部門の進捗と賃貸部門、収益不動産開発の状況についてご説明をいたします。座って失礼いたします。

初めに住宅部門ですが、22ページをご覧ください。左上のグラフが四半期ごとの契約戸数でございますけれども、契約数は第2四半期単体で1,338戸、第1四半期・第2四半期累計では2,720戸と、ほぼ前期並みの水準でございます。計上予定戸数の6,200戸に対しましては進捗率が78.2パーセントと、おおむね想定どおりに進んでおり、前期からの契約スピードを維持しております。

粗利益率でございますが、第2四半期時点で19.8パーセントでございます。今期末の予想は、期初にお伝えした前期同水準……前期が19.1パーセントでございますので、これを若干下方修正をしております。

住宅部門は、営業利益でマイナス25億円の業績予想の修正をしておりますが、計上目標の6,100戸は変更ございません。これにつきましては、個々の物件の強弱を精査した結果でございまして、お客さまの目線と合わない物件については、利益率を多少コントロールしながら契約スピードを維持しているということでございます。第3四半期以降、日吉・東雲・吉祥寺など、いずれも「プラウドシティ」の大型物件の供給がありますので、新たな供給契約に注力し、進捗を図ってまいります。

それから、取得戸数・用地取得につきましては、右下のグラフに示しておりますが、第1四半期で640戸、第2四半期で930戸、累計で1,570戸となります。例年、通期で6,000戸規模の取得を継続しておりましたが、それと比較すると半減のペースという状況でございます。

用地取得の競合につきましては、マンションだけではなく、ホテル・賃貸マンション・オフィスなどとも競合しまして、大変厳しい環境だと認識しています。一方で、当社の強みである住宅系再開発では、ストックの前段階になります新規参画が地方中核都市を含めて5物件・870戸ということで、順調でございます。

長期的な用地ストックでございますが、2万2,900戸ということで、これは適正規模だと考えていますが、とくに再来期の2021年3月期は、まだストックが足りていないということで、計上商品の確保が急務となっています。戸建につきましては、まだ多少時間があるのですが、マンションについては年内が勝負だと思っております。

用地ストック環境の厳しさというのは、これからもしばらく続くと思っておりますので、地方を含めた都内住宅事業、海外の住宅事業を合わせて、来年(2019年)4月に発表予定の新たな中長期経営計画の中で、しっかりと事業戦略・商品戦略を練ってまいります。

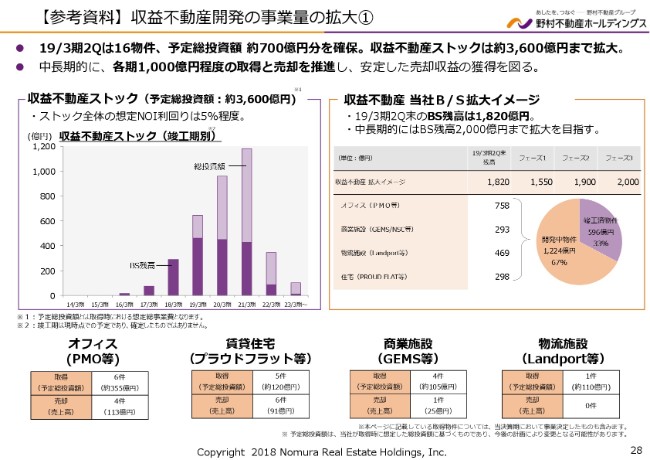

【参考資料】収益不動産開発の事業量の拡大①

続きまして、収益不動産開発につきましては28ページをご覧ください。

左上のグラフでございますが、これが竣工期ごとのストックでございます。ストック全体では予定総投資額で3,600億円、バランスシートでは1,820億円となります。これは、来期・再来期のストックはすでに確保しております。

今期の取得につきましては、第1四半期で5物件・210億円分、それから第2四半期では11物件・490億円、第2四半期累計で16物件・700億円の取得をしておりまして、中長期的におおむね1,000億円の取得・売却を想定しておりますので、今期の取得ペースは順調だと言えます。

なお、今期はおおむね800億円を売却しまして、130~140億円の粗利を想定しております。PMOをはじめ、リーシングにつきましては大変好調でございまして、想定以上に早くリースアップをし、売却までの保有期間の賃料についても享受をしているという状況でございます。

当社の収益不動産事業は、多様なアセットメニューがさまざまな土地に対して最適な事業を組み立てられるという強みがございまして、各アセットへの高い評価と商品性から、相場より高い賃料を獲得することによって、強い用地ストック力を目指すという好循環が生み出せていると思います。ストックも拡大しておりますし、収益不動産開発の成長は賃貸事業の成長をけん引していくと考えております。

以上、ご説明いたしました。