旭化成、売上高・各段階利益で上期最高値に 通期予想を上方修正

2018年11月12日 22:20

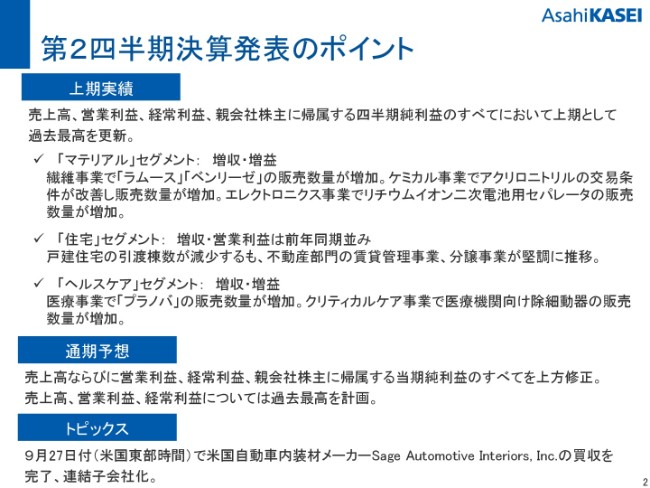

第2四半期決算発表のポイント

柴田豊氏:専務執行役員の柴田でございます。本日は、みなさんお忙しいところお集まりいただいて、ありがとうございます。私から、第2四半期の決算の概要ならびに通期の予想について、30分ほどお時間をいただいて、簡単にご説明をしたいと思います。

2ページ目のスライドを開けていただきたいと思います。ポイントは以上で、ここに書いてございますが、最初に申し上げておきたいのですけれども、売上高・営業利益・経常利益・親会社株主に帰属する四半期純利益のすべてにおいて、上期として過去最高を更新することができました。

個別のセグメントの概要でございます。まず、「マテリアル」セグメントでございますが、増収増益でございました。中身としましては、繊維事業で「ラムース」「ベンリーゼ」の販売数量が増加したということ、あとはケミカル事業のところでアクリロニトリル(AN)の交易条件が改善したというようなことがございます。また、エレクトロニクス事業でリチウムイオン二次電池用のセパレータの販売数量が増加したというのが、要因でございます。

また、「住宅」セグメントです。こちらは、売上は増えましたが、営業利益は前年同期比並みということでございました。中身としましては、戸建住宅の引渡棟数が減少したのですけれども、不動産部門の賃貸管理事業・分譲事業が堅調に推移したということでございます。

また、「ヘルスケア」セグメントも増収増益でございます。医療関係で「プラノバ」というウイルス除去フィルターの販売量が増加したということ、あとはクリティカルケア事業が引き続き順調でございまして、とくに医療機関向けの除細動器の販売が増加したということでございます。

後ほどもご説明しますが、通期予想は、売上高ならびに営業利益・経常利益・親会社株主に帰属する当期純利益のすべてを、上方修正させていただきました。売上高・営業利益・経常利益につきましては、過去最高ということを計画しております。

この第2四半期のトピックスでございますが、(2018年)9月27日付でSage Automotive Interiors, Incの買収、クロージングが完了いたしました。連結子会社となっております。

この上期にSage Automotive Interiors, Incのバランスシートのみ連結上取り込んでおりまして、PLにつきましては下期以降反映するということで、上期の業績にはSage Automotive Interiors, Incの業績は反映しておりません。通期の予想につきましては、Sage Automotive Interiors, Incの予想も織り込んだ予想をしております。

あと、今「ベース上、Sage Automotive Interiors, Incのバランスシートを取り込んでいる」ということを言いましたけれども、この第3四半期末で総資産が2,650億円ほど増加しておりますが、そのうちの1,405億円がSage Automotive Interiors, Incの買収によるものでございます。また買収に伴うのれんの発生額を、今は暫定的に約800億円と見込んでおります。まだPPAの精査の完了前でございますので、この数字は暫定した数値というふうにお取り扱いいただきたいと思います。

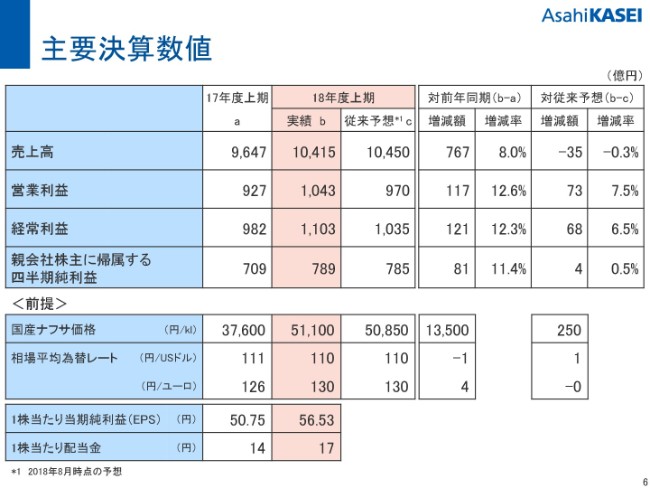

主要決算数値

それでは6ページの、主要な決算数値のところをご説明いたしたいと思います。

まず、売上高でございますが、1兆415億円ということで、前年同期比で767億円の増収でございます。営業利益は1,043億円ということで、前年同期比で117億円の増益と。経常利益は1,103億円ということで、同様に121億円の増益でございました。四半期の純利益のところも789億円というところで、81億円の増益ということでございます。これらの項目すべてにおいて、過去最高を更新することができました。

あと、ナフサ価格ですけれども、この上期はキロリットル当たり5万1,100円ということで、前年同期比で比べますと1万3,500円のナフサ高ということになっております。この原料高は、いろんな事業で影響を受けた格好でございます。また、為替レートが100ドル当たり110円ということでございました。

中間配当のところですけれども、年間(配当金は)当初(予想していたように)34円ということでお伝えしておりますけれども、中間の段階でその半分の17円として、当初(の予想)の17円で配当させていただくということでございます。

今の中計のところで、「『総還元性向35パーセント』を1つの目標に」ということでご説明させておりますけれど、そういう意味では、旭化成は中間の段階で出させていただいて、年間の実績に基づいて、配当金額を年間ベースで決めるというやり方をずっと踏襲させていただいておりますので、この中計期も最終年度でございますけれども、同じような考え方として、こういうかたちにしているということでございます。

そういう意味では、来年(2019年)の3月末の実績のところで、その業績を踏まえた上で、年間の35パーセントの総還元性向というところを踏まえた上での決定をするということで、従来どおりのやり方で、こういうかたちを踏襲させていただいているとご理解いただけるとありがたいかなと思います。

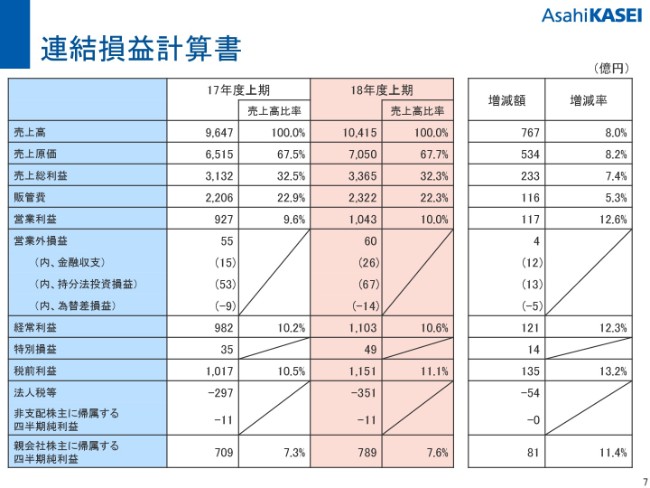

連結損益計算書

それでは、7ページ目でございます。連結損益計算書の概要でございます。ポイントのみご説明をします。

売上高は1兆415億円、売上高総利益は3,365億円ということでございます。いわゆる粗利率は、前年同期比並みということでございました。

販管費が2,322億円ということで、前年同期比で116億円増加しておりますけれども、この内容としましては、マーケティング強化のための人員増とかです。あとは、この(2018年)8月に本社移転をさせていただきましたが、それに伴う費用の増加というのがございました。

営業利益が1,043億円、売上高営業利益率が10パーセントということでございます。

営業外損益も前期同様、60億円の益となっております。主な理由としましては、タイのPTT旭ケミカルの業績改善ということで、持分法投資損益で67億円の益があったということでございます。

また特別損益も、今期も政策保有株式の見直しということで、株式の売却をしておりまして、投資有価証券売却益を計上したということで、49億円の益となっております。

税前利益が1,151億円でございまして、親会社株主に帰属する四半期純利益は789億円ということになりました。

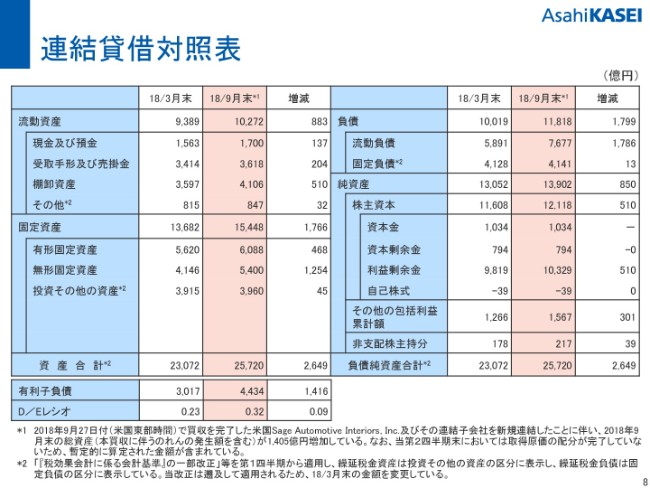

連結貸借対照表

引き続きまして、バランスシートのところでございます。

先ほどもお話をしましたが、総資産のところを見ていただきたいと思います。資産合計のところを見ていただきますと、総資産が2,649億円増えております。主な理由としましては、Sage Automotive Interiors, Incの連結に伴う総資産の増加というのが、1,405億円ほどございました。これが1つの理由でございます。

それに加えまして、原料価格アップに伴う棚卸資産の増加というような理由がございました。また、設備増強投資等を引き続きやっておりまして、そういう設備投資の増加に伴う固定資産の増加というようなことがございます。

右の負債の欄でございます。負債が1,799億円増加しておりまして、こちらはSage Automotive Interiors, Inc買収に伴う資金調達をしたというようなことがございまして、有利子負債が増えたということが、主な理由でございます。

スライドの左下に有利子負債の項目とD/Eレシオの項目がありますので、そちらを見ていただきたいと思います。D/Eレシオも四半期末で0.32ということになりました。また右に移っていただきまして、純資産でございますが、850億円の増加ということでございます。この中身は、利益剰余金が増加したということと、期末の為替レートが円安に推移したということで、為替換算調整勘定が膨らんだというのが、その理由でございます。

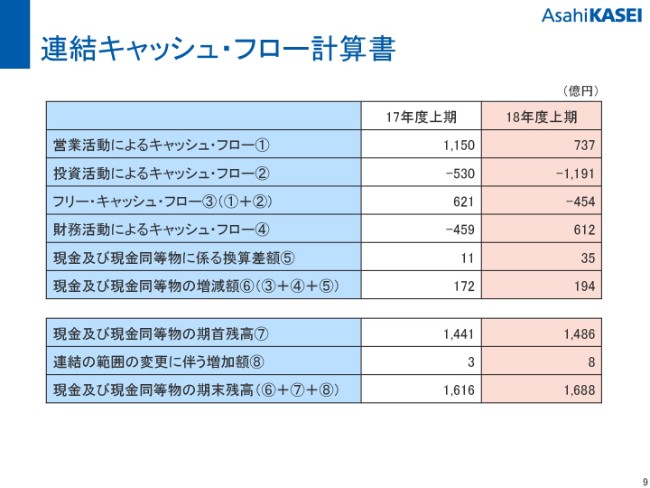

連結キャッシュ・フロー計算書

次に、キャッシュ・フロー計算書のところです。

キャッシュ・フローは、ご覧いただいたとおりですけれども、営業キャッシュ・フローが前期と比べて400億円ほど減っておりますけれども、これは法人税等の支払いが増えたり、もう1つは先ほどの棚卸資産のところが増えたということで、そこが主な要因でございます。

あとは、Sage Automotive Interiors, Incの買収に伴う投資ならびに資金調達というようなことがございまして、期末の現金及び現金の同等物の残高は、1,688億円であったということでございます。

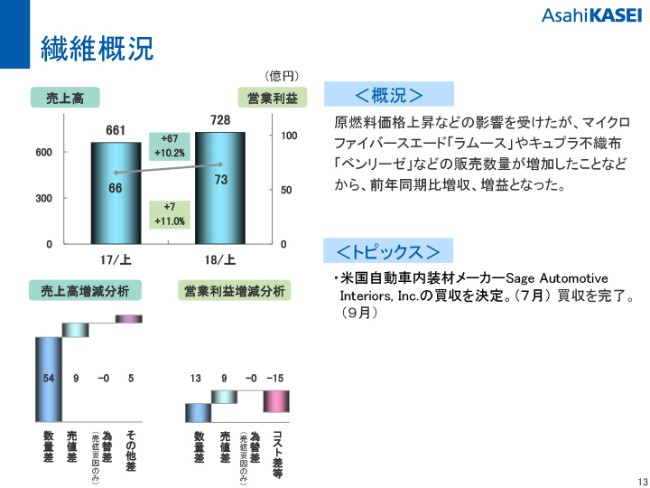

繊維概況

各事業の状況でございますが、これは13ページ目以降の個別のシートでお話をしたいと思います。

まず、繊維事業でございます。売上高が728億円、営業利益が73億円でございました。対前年で、増収増益となっております。原燃料価格の上昇などの影響も受けたのですが、マイクロファイバースエードの「ラムース」とか、キュプラ不繊布の「ベンリーゼ」などの販売数量が増えたということが、その理由でございます。増収増益となっております。

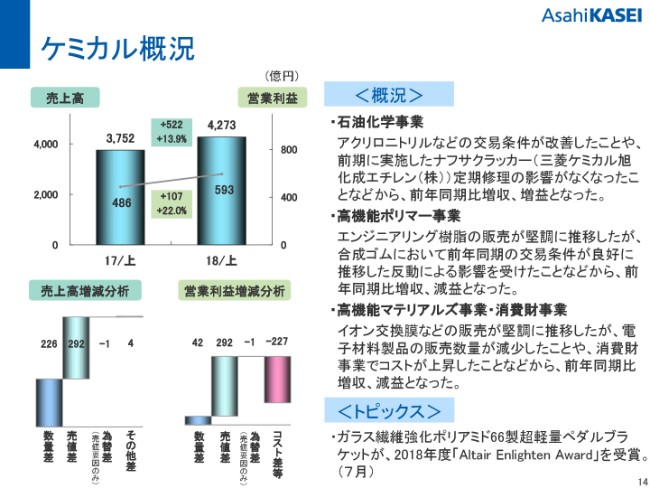

ケミカル概況

次のページは、ケミカル事業でございます。

ケミカルは事業は、売上高が4,273億円、営業利益が593億円ということで、増収増益となっております。その中で、石油化学事業ですけれども、アクリロニトリルなどは石油化学関係のところで、交易条件が改善したということが1つ。

もう1つ、昨年度は水島地区で大規模な定修があったのですけれども、今期はそれがなかったということもありまして、増収増益となっています。アクリロニトリルは、だいぶ市況スプレッドが拡大してきておりますが、上期の実績について少し数字をお話をしますと、アクリロニトリルにつきましては、この上期でトン(当たり)2,078ドルという状況でございました。同様に、プロピレンが1,098ドルということで、上期のスプレッドは単純計算しますと980ドルと我々は見ております。

次に、高機能ポリマーでございますが、エンジニアリング樹脂の販売は堅調に推移しております。合成ゴムは、昨年非常にブタジエンがアップダウンしておりました。その影響もありまして、交易条件が非常に良かったのですが、今年はその反動で原料価格がマイナスに効いているということで、反動を受けましたということで、増収減益となっています。

それから、高機能マテリアルズ事業・消費財事業でございます。高機能マテリアルズのイオン交換膜など、販売が堅調に推移しておりますが、電子材料関係の販売数量が減少したこと、あと消費財事業でコスト上昇などあったということで、こちらは増収ですが減益となっております。

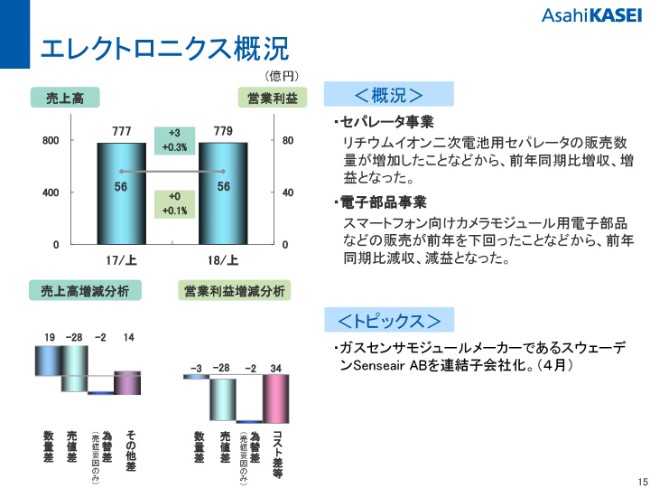

エレクトロニクス概況

次に、エレクトロニクス事業でございます。

エレクトロニクス事業は、売上高が779億円、営業利益が56億円でございます。そういう意味では、売上高は2億円ほどの多少の増収、営業利益は前年並みだということでありました。

その中で、セパレータ事業ですが、リチウムイオン二次電池用セパレータの販売数量が伸びたということで、セパレータ事業は増収増益でございます。一方、電子部品事業でございますが、こちらはスマホ向けカメラモジュール用電子部品などの販売が、前年を下回ったというようなこともありまして、減収減益ということでした。

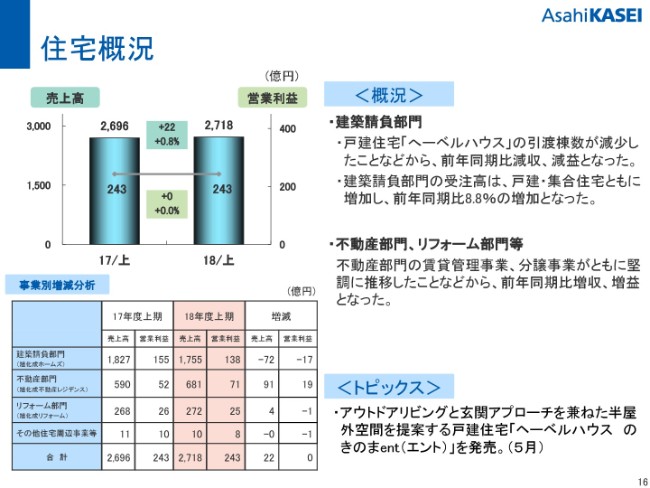

住宅概況

それから次に、住宅事業でございます。

住宅は、売上高が2,718億円、営業利益が243億円ということで、こちらも増収ではありましたが、営業利益は前年同期並みということでした。左の下の表にも書いてございますが、それぞれの部門の内訳が書いてございます。

建築請負部門でございますが、これは戸建住宅の「へーベルハウス」の引渡棟数が減少したということもありまして、減収減益となっておりますが、不動産部門・リフォーム部門等の中で、賃貸管理事業・分譲事業が非常に堅調に推移したということで、増収増益ということでございました。

建築請負部門の上期の受注でございますが、戸建・集合の両方とも増加いたしまして、前年同期比で8.8パーセント増加しております。

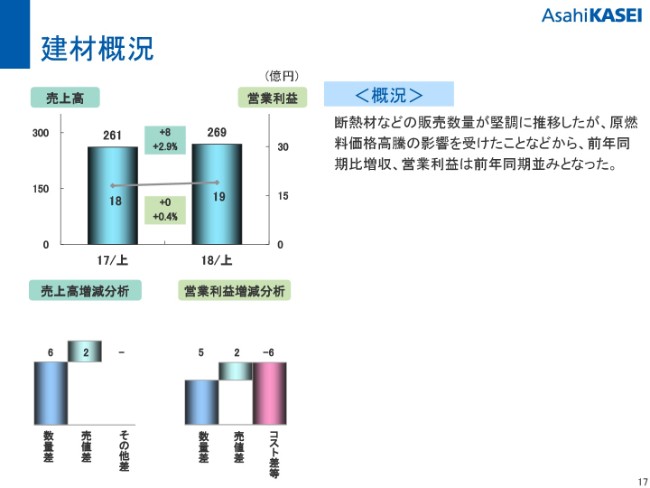

建材概況

それから、建材事業でございます。

売上高が269億円、営業利益が19億円ということで、売上高は8億円ほど伸びたのですが、営業利益は前年同期並みということでございました。中身としては、断熱材などの販売数量が堅調に推移していますけれども、原燃料価格高騰で影響を受けたこともありまして、増収。営業利益は、前年同期並みでございます。

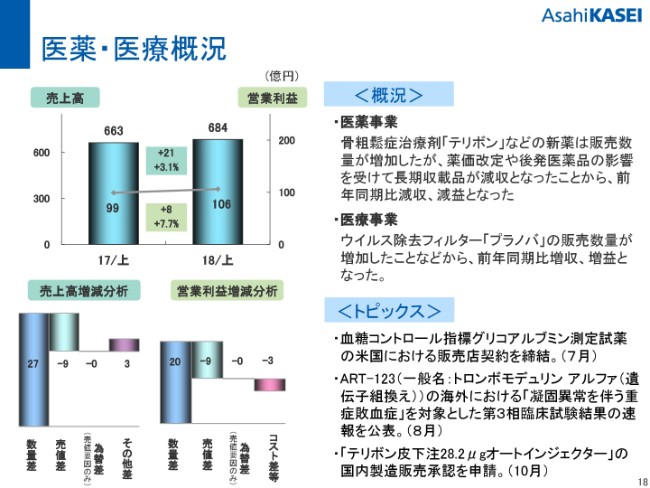

医薬・医療概況

次に、医薬・医療事業でございます。

売上高は684億円、営業利益は106億円で、増収増益でございます。医薬事業は、骨粗鬆症の治療薬の「テリボン」など、新薬は販売数量が増加していますが、薬価改定やジェネリックの影響を受けた長期収載品が減収になったことで、減収減益でございます。

また、医療事業ですけれども、ウイルス除去フィルターの「プラノバ」の販売数量が今期は好調だったこともありまして、増収増益でございます。

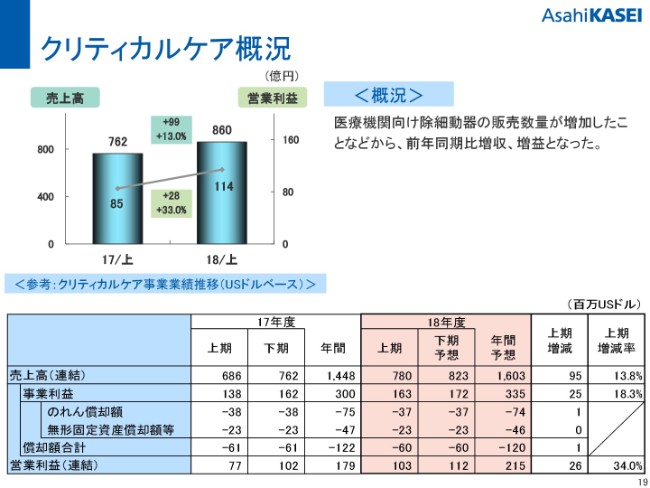

クリティカルケア概況

次に、クリティカルケアの事業でございます。

売上高が860億円、営業利益が114億円で、増収増益でございました。とくに、医療機関向けの除細動器の販売数量が好調であったということで、増収増益でございます。USドルベースの金額が、下の表でございます。売上高が13.8パーセント、事業利益が18.3パーセントに増加したということでございます。

実績は、以上でございます。

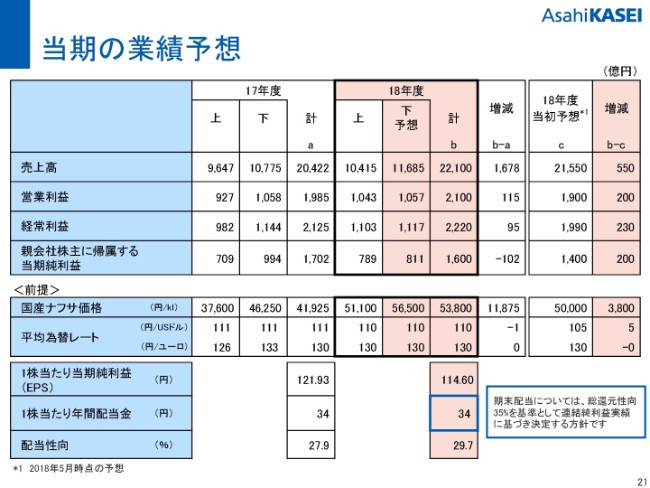

当期の業績予想

引き続きまして、21ページから、業績予想のご説明をさせていただきたいと思います。

まず、21ページ目のPL関連の4項目ですけれども、(2018年)5月の発表をさせていただいている当初予想を、上方修正させていただいています。前に何度か申し上げていますが、売上高・営業利益・経常利益で過去最高ということで、更新する計画でございます。

売上高が2兆2,100億円で、当初予想から550億円修正しています。また、営業利益が2,100億円で、同様に200億円修正しています。経常利益が2,220億円で、こちらも230億円修正しています。当期純利益が1,600億円で、200億円修正しています。

2017年度は、実は当期純利益のところは、アメリカの法人税改正等がございまして、172億円ほど、そういう一時的な税金費用減を織り込んだ数字でございました。それを勘案すると、この1,600億円というのも決して低くない数字でございます。実質的には過去最高と、今も言ってもいいのかなと理解しています。

ナフサ価格でございますが、こちらについてはキロリットル(当たり)5万3,800円で、今織り込んで見ています。当初の予想と比べまして3,800円、少し高めに、今は設定しているということでございます。

為替レートですが、ドル110円で見ています。5月の当初予想をお出ししたときには、105円で見ていました。今は、足元の状況等を勘案して、為替レートを110円で見させていただいています。

冒頭にも申し上げましたけれども、年間配当につきましては、年間ベースで考えさせていただくというのを基本に考えています。

そういう意味で、年間配当は34円としていますけれども、期末の段階で、その年間の当期純利益の実績にも基づいて、総還元性向35パーセントを基準にして決定していきたいなと思っています。

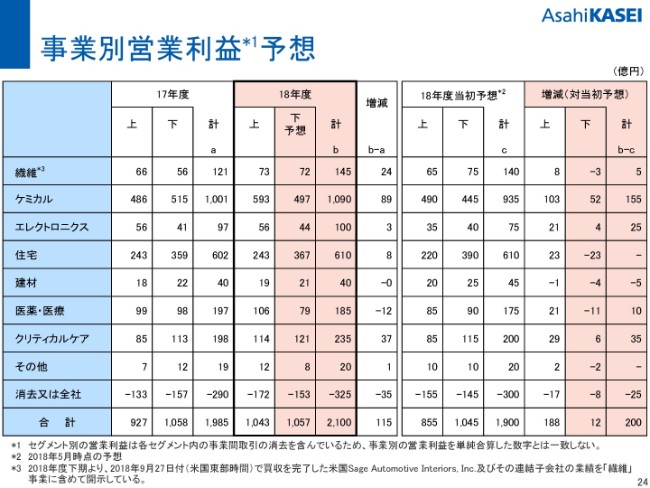

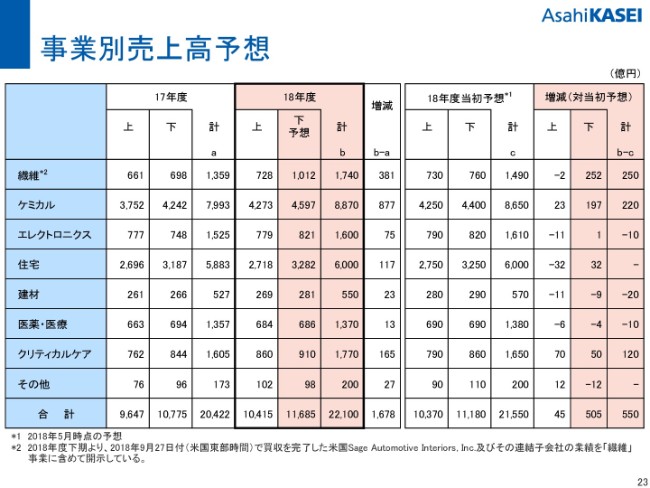

事業別営業利益予想

各事業の状況予想につきましては、24ページ目の営業利益のところを中心にご説明させていただきたいと思います。

まず、繊維事業でございますが、145億円で計画をしています。各事業も引き続き堅調で推移していまして、「ラムース」は継続して好調でございます。

下期から、Sage Automotive Interiors, Incを連結するということで、その影響で23ページにも売上高が書いてあります。繊維事業の売上の増は、大部分がSage Automotive Interiors, Incの連結によるものだということで、お考えいただいたらよろしいかと思います。

また、営業利益への影響のところです。それを織り込んで、145億円ということでありますけれども。今、先ほどのPPAの精査中でございますが、今の概算値としては、のれん償却と営業利益で、他の買収関連の費用等を含めてほぼとんとんというふうに、今、通期予想上は織り込んでいます。

ケミカル事業でございます。営業利益の予想を、1,090億円としています。これも、為替前提を見直していますが、一番大きいのは、ANの市況スプレッドが当初計画より改善することでございます。少し下期にかけて、中国のプラントの立ち上がり等も考慮しながら、とくに、この上期が非常に……去年も同じようなことを申し上げたかと思うんですけども、想定以上に非常に高いレベルで推移したことがあって、いずれノーマライズしていくとは想定していまして、下期にかけて少し落ち着いていくだろうと考えています。

年間のスプレッドを含めた、今の概算数値でお話をすると、全体的には、ANはトン当たり約2,000ドルで見ています。プロピレンが同様に2,100ドル、スプレッドが900ドルと見ているということで、織り込んでいるということでございます。

エレクトロニクス事業ですが、営業利益が100億円でございます。これも、予想より25億円ということでございます。これも為替影響、さらにそれぞれ費用の発生具合・その他を勘案して100億円ということで、今は織り込んでいます。

住宅事業は610億円で、これは予想から変えていません。受注高も引渡(棟数)も、期首の想定どおりに推移しているということでございます。

建材事業は、営業利益が40億円で、これは予想と比べまして5億円ほど(下方修正し)少し保守的に見ていますけれども。ALC・断熱材の販売数量が、多少計画に届かないかなというところで、多少保守的に見ています。

医薬・医療事業でございますが、営業利益は185億円でございます。これも、医療事業の「プラノバ」が上期は好調でして、多少お客さまの需要の季節要因的なものがあって、上期の好調が下期まで続くかというのはあるんですけれども、引き続き全体として、当初予想を上回ると見ています。

クリティカルケアは、営業利益が235億円で、これも上方修正させていただいています。もちろん為替影響もございますが、先ほどの除細動器(の販売が)引き継ぎ好調だということで、今の計画に織り込んでいます。

私からのご説明は、以上でございます。どうもありがとうございました。