東芝、1Qは純利益が大幅に改善 「東芝Nextプラン」で収益力の改善を目指す

2018年9月28日 20:52

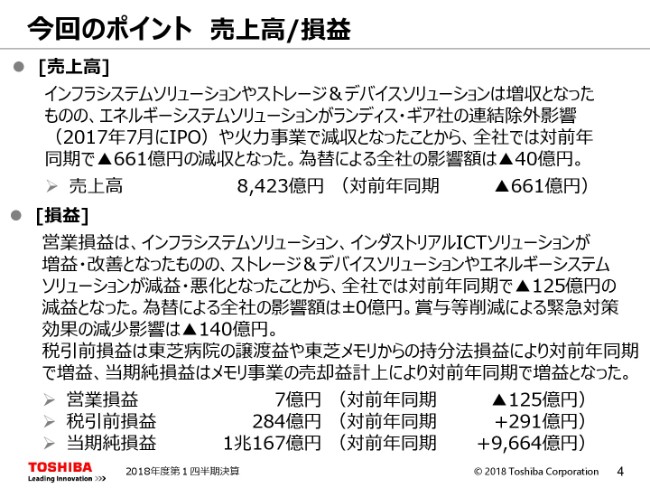

今回のポイント 売上高/損益

平田政善氏:こんにちは。それでは、お手元にパワーポイントがついていると思いますが、それに従って弊社の第1四半期の決算の内容をご報告させていただきます。まず4ページをご覧ください。

いつものように、概況をここでご説明をさせていただきたいと思います。まず売上高ですが、インフラシステムソリューション、あるいはストレージ&デバイスソリューションは増収になっております。

エネルギーシステムソリューション……ここではご案内かと思いますが、ランディズギアがIPOで今年度は連結から外れておりますので、その影響あるいは脱酸素の影響で、火力事業といったところが減収になっています。全社全体で売上高8,423億円ということで、昨年度に対して661億円の減収になっており、7.3パーセントの減収ということです。

それから為替については、メモリ事業が外れたということもありまして、影響額が非常に小さく、売上で申しますと40億円の減ということです。為替を除きますと6.8パーセントの減収であったということです。

それから損益ですが、ここはインフラシステムソリューションあるいは、インダストリアルICソリューションが改善となっております。しかし、ストレージ&デバイスソリューションやエネルギーソリューション、この2セグメントが減益となり、全体では125億円の減益となっております。ちなみに為替の影響はほとんどありません。

また、前年度は賞与の削減などの緊急対策をやっておりましたが、今年度はそれを解除させていただいておりますので、そういった意味で、その項目の影響としては140億円ほどのコスト増の影響が、昨年度と比較するとあるということです。

次に税引前損益ですが、営業外損益、東芝病院の売却益がこの第1四半期で立っております。それから6月でメモリの売却が完了しておりますので、6月の1ヶ月分になりますがメモリの持分法の損益が計上されているということで、税引前利益ベースでは前年度に対して増益になっております。

それから、当期純損益ですが、これは非継続損益のところにメモリ事業の売却益を計上しておりますので、これの影響によりまして9,664億円の増益。1兆167億円と大きな純損益になっているということです。

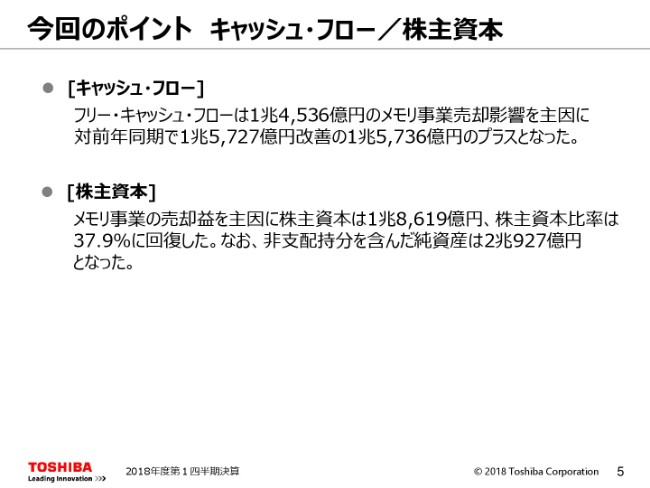

今回のポイント キャッシュ・フロー/株主資本

5ページがキャッシュフローです。これもメモリ事業の売却の影響が大きく入っておりまして、キャッシュフロー全体では1兆5,736億円のプラスということになっております。

株主資本につきましても、絶対値として1兆8,619億円ということで、株主資本比率は37.9パーセントに回復しているといったところが、6月末の状況です。

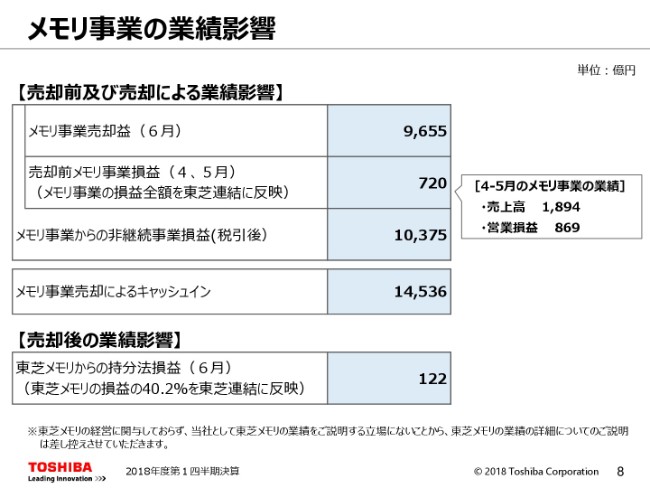

メモリ事業の業績影響

それから8ページに、メモリ事業の業績がこの損益計算書とキャッシュ・フローに、どういうふうに入っているのかという点を、サマリーにしたものですのでご覧ください。

まずメモリ事業の売却益、これが6月に9,655億円。それから4月、5月の、この段階ではまだ100パーセント子会社でしたので、720億円の利益が非継続事業として計上されております。

それからその下が、キャッシュです。1兆4,536億円のメモリ事業の売却に関するキャッシュインがあったということです。この内容を若干かいつまんで申し上げますと、2兆円の売却によるキャッシュインがございました。これに対して折り返しで、3,500億円ほどの再出資をしておりますので、この3,500億円はキャッシュのマイナスとなります。

またメモリ事業自体が、約2,000億円ほど現預金をもって、これで連結から外れましたので、このキャッシュ・フローということになると2,000億円も差し引かれて、都合、高価格といいますか、1兆4,536億円になるということです。

それからその下、売却後ということで6月で売却されましたので、6月の1ヶ月分の持分法損益、これが営業損益のところに入りまして122億円ございました。また、こんなことを申し上げて大変申し訳ないのですが、その8ページの一番下に小さく書かせていただいております。

おそらくみなさん、東芝メモリの業績の内容については、非常にご関心が高いのかなと思います。弊社では、すでにメモリ社は連結対象外となっておりますので、弊社として計上をしている数字はこのように開示できます。しかし、この内容を私の口からご説明するということは、そういった立場にはございませんので、そのあたりをご理解いただければと思います。

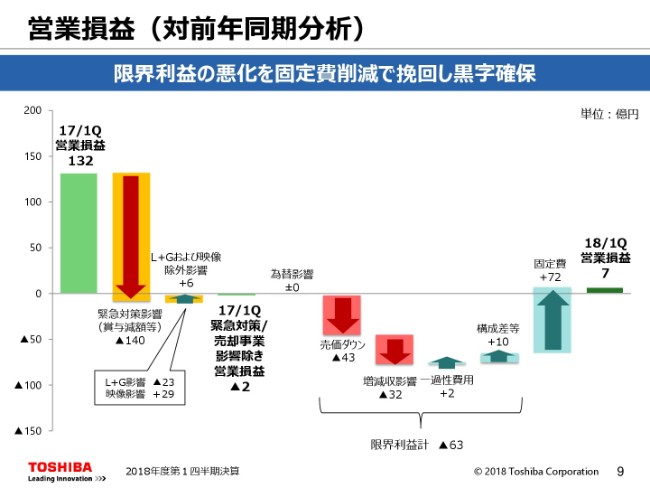

営業損益(対前年同期分析)

続きまして、営業損益。これは前年同期と比較したものですが、一番左、132億円が前年同期の第1四半期の営業利益でございました。この中には140億円の緊急対策の効果が入っておりますが、それを当年度は緊急対策しておりませんので、前年度、当年度と同等に組み替えるという意味で、いったん引かせていただきました。

それからランディス・ギアと映像。これも前年度オペレーションにあり、132億円の中に入っており、これも今年度はないため引かせていただいております。

そうしますと、前年度の数字はマイナス2億円であったということです。表面上は132億円の営業利益を計上しておりましたが、当年度と同じベースでマイナス2億円だったということです。

そこから限界利益で63億円の悪化がございました。それをカバーするかたちで固定費が72億円削減されて、今回7億円の営業利益ということです。また売価ダウンの影響があり、そこが約40億円のマイナスです。

これは特に、ストレージ&デバイスの売価ダウンの影響……とりわけハードディスクで、モバイルのデータセンター向けではない、一般のモバイル向け、パソコン向けのハードディスクの売価ダウンが出てきています。それから増減収益が32億円とありますが、ここは特に火力事業部の売上が減っております。それ見あいの減益ということです。

固定費ですが、約70億円の改善ということで、大きくは2つあります。1つは昨年度、特にインダストリアルICTソリューションで、国内を中心に構造改革をやらせていただきました。その効果がここで出ていること、それからエネルギーシステムでは、海外の不採算銀行をシャットダウンしておりますので、いわゆる限界利益がなく、固定費だけあって赤字だったというオペレーションを、売却によって切り離しております。そういった意味では限界利益には特に影響なく、固定費だけが削減されて収益の改善に結びついているといった効果が、徐々に出てきております。結果として7億円の営業利益になっているということです。

第1四半期が7億円ということで、いささか低水準の利益になっております。しかし当社はメモリ事業から抜けて社会インフラ事業になってきているということで、とくに官公庁を中心としたお客様が、年度後半に検収をあげたいということで、第2四半期以降、とくに第3から第4四半期での売上の計上が大きくなっているような事業体になっております。

今のところ、年間公表でお示しした売上のレベルは達成できる可能性が高く、とくに第4四半期での売上が大きいということで、利益についても下期、とりわけ第4四半期に偏って計上されていくという内容になっております。それから、我々は鋭意「東芝Nextプラン」を進めております。まだ検討中ですが、できることからどんどん実行に移しています。

いわゆる経費の削減等をもっとやらなければいけないという認識に立っておりますので、経費の削減あるいは調達の改善といったところは、年度後半に効果が出てくるのかなと思っております。それもあって、今回は年度の営業損益の見通しの700億円は変えずということでご説明をさせていただいております。

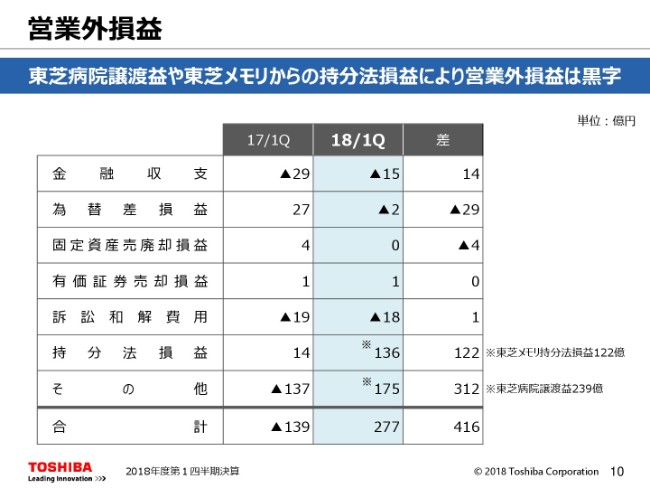

営業外損益

それから10ページが営業外損益の内訳です。とくに下の2行ですが、持分法損益がよくなっています。これはメモリの件です。それから、その他のところは東芝病院の売却益が計上されましたので、その分がよくなっています。多少、前年同期の金融費用が重かったというところがありますので、そういったものがなくなってきており、その他のところで改善をしているということです。

(表の)上に載せている金融収支というのは金利部分だけで、いろいろと借入をする際の契約費用などが前年同期にはかなり大きかったということで、そういうものが減っている状況です。

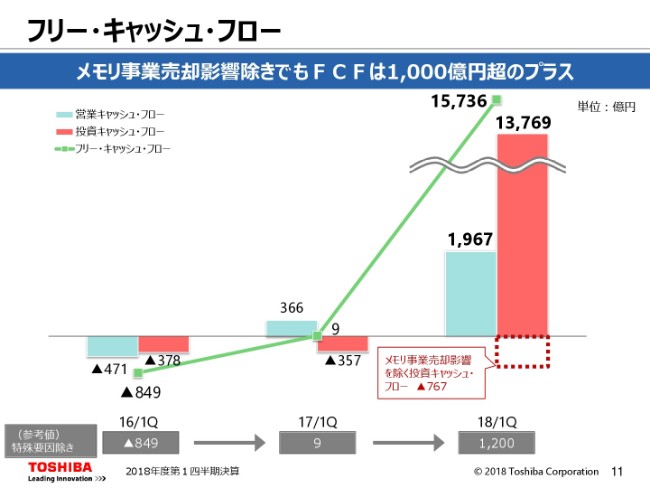

フリー・キャッシュ・フロー

次がフリー・キャッシュ・フローです。今回、1兆5,736億円と大変大きな数字になっておりますが、先ほどのメモリ売却にかかるキャッシングがここに入っているということです。赤いグラフが投資キャッシュ・フローなのですが、それを除きますと767億円の設備投資の支払いキャッシュがあったということです。

それから営業キャッシュ・フローは、ブルーのグラフです。1,967億円ということですが、併せ持ってメモリ事業の売却の影響をすべて除いた金額を一番下に載せております。キャッシュ・フローはプラス1,200億円だったということで、年間見通しを達成するには第1四半期としてはキャッシュの面では十分な金額が出ているのかなと思っています。

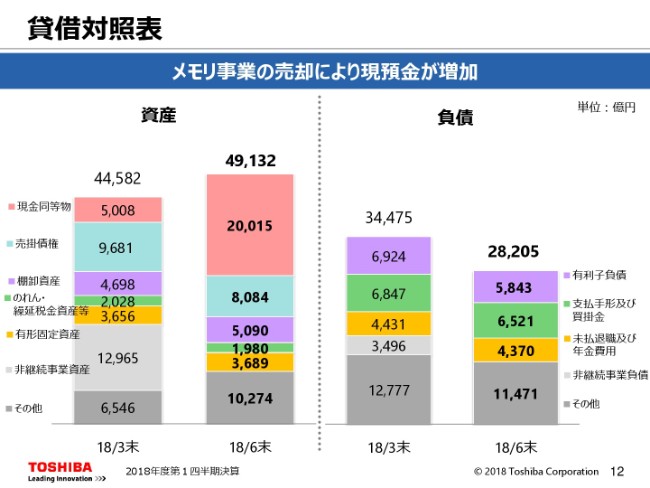

貸借対照表

それから、これがバランスシートです。資産方はこの3ヶ月間で約4,500億円増加しております。1つは、一番上のピンクのところでおわかりになりますように、メモリ(事業の)売却によってキャッシュが大きく増えています。それから一番下、その他のところでは3,500億円、折り返しメモリ社に投資をしておりますので、その投資分が乗って、その他が1兆274億円になっているということです。

減少面では3月末の非継続資産1兆2,965億円、ここが今回は連結から外れるということで、併せ持って約4,500億円の資産の増加ということになります。それから負債サイドは、まず一番上の有利子負債が、社債の償還あるいはメモリ売却によってキャッシュが入ってきておりますので、必要のなくなった借入金を順次返済しているという状況で、約1,000億円の有利子負債が減っております。

さらに下から2番目、メモリ関連の非継続の負債といったものが今回はなくなっているということで、併せ持って3兆4,475億円から2兆8,205億円と、負債方は減っているということです。

セグメント別①

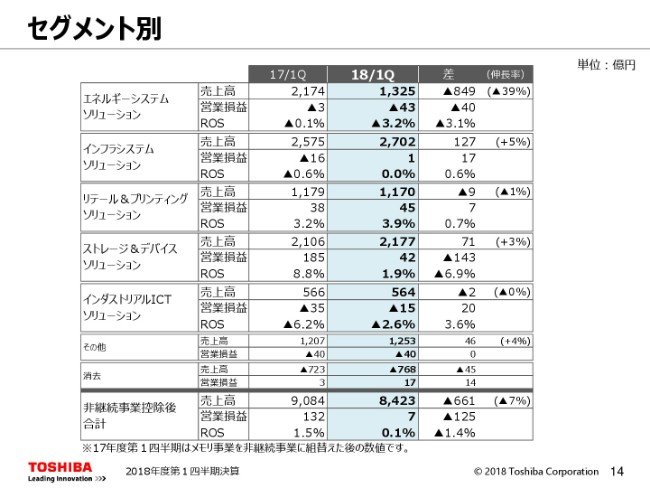

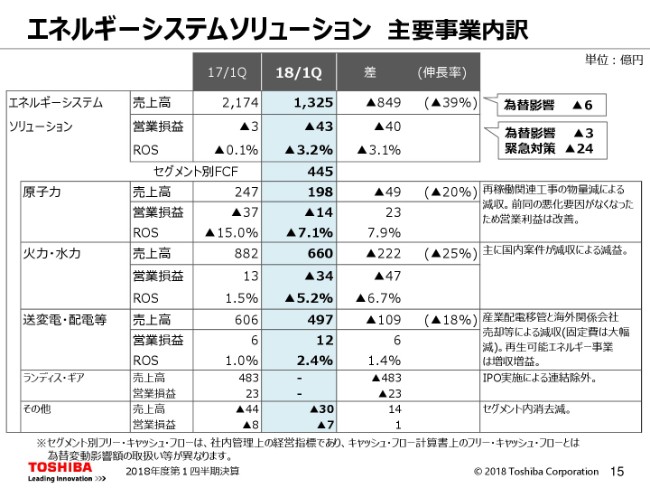

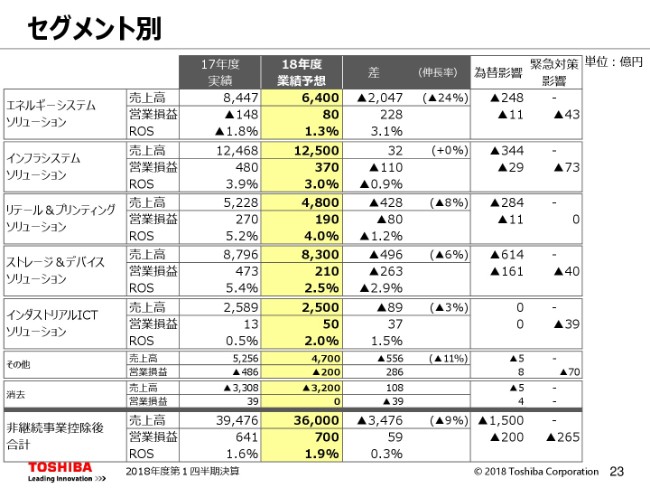

続いて、セグメント別に売上と営業利益の内容をご説明いたします。これは全社の総覧表で、15ページにエネルギーシステムソリューションの内訳があります。

エネルギーシステムソリューション 主要事業内訳

第1四半期は売上1,325億円、営業損益は43億円の赤字でした。前年同期と比較いたしますと約850億円の減収、40億円の減益ということです。ご参考に、右に前年同期と比較した場合の為替の影響額、それから緊急対策の剥落による影響額を書いておりますが、40億円の減ということです。下の、セグメントの中のビジネスユニット別をご覧いただきますと、原子力は採算性を改善してやや増益で、23億円の増益です。また下から2番目のランディス・ギアの非連結化によって……ランディス・ギアは前年同期に23億円ほど利益を持っていましたので、これが打ち消しているということです。

問題は火力・水力のところが、脱酸素の影響で売上が相当減っているということで、200億円ほど減っております。これ見合いで営業損益が減益になっているという状況です。それから、これは東芝グループ内の入り繰りなのですが、送変電・配電のところで産業配電というビジネスを、インフラシステムソリューションへ移管しました。

お客様との関係等々で、それが一番いいだろうということで移管しました。売上で約100億円あり、損益で7億円くらいあるビジネスです。これが前年同期と比較いたしますと、なくなったということで、売上はちょうどこの分が減少。営業損益についてはプラス7億円のものがなくなったということで、固定費の削減等々含めて10億円強ほど改善しているという状況です。

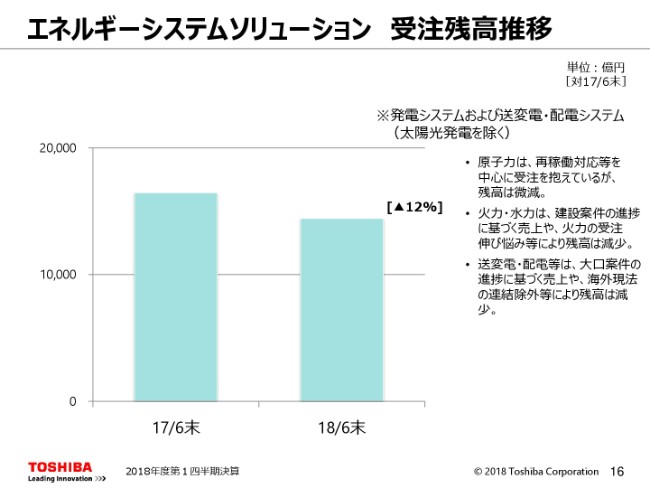

エネルギーシステムソリューション 受注残高推移

それから、次がエネルギーシステムの受注の状況です。受注残高ですが、1年前と比べて約2,000億円減少しています。大きな理由はやはり火力・水力のところで、我々も過去の反省を踏まえまして、この1年間はかなり厳選した受注活動をしているということで、採算性やお客様のリレーションといったものを見極めて、絞り込んだ受注を行った結果、このようになっております。

この受注残高が持っている粗利率……数字を言うことは差し控えさせていただきますが、1年前と比べて粗利率は改善しているということで、今後2018年の後半から、あるいは2019年、2020年と売上が立ってくるものですので、ボリュームは減っていますが収益性は上がってくるだろうと考えております。

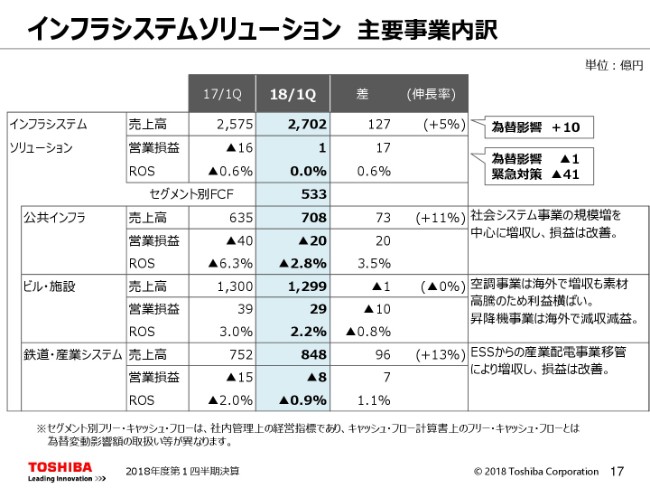

インフラシステムソリューション 主要事業内訳

次がインフラシステムソリューションです。2,702億円の売上で営業利益が1億円ということです。前年度比較では営業利益は17億円の改善で、この中には緊急対策を取りやめた悪化の影響が41億円ありますので、実質的には約60億円弱の改善になっているということです。

とくに公共インフラ関係の売上が増えてきている……発注が増えて売上が増えてきております。それから鉄道産業システムについては、先ほどのESSとの入り繰りが入っておりますので、売上高は約100億円増えて、損益が7億円ほどよくなっているということです。

ビル・施設については、空調関係は売上が増えていますが、素材高騰の影響がこの第1四半期では少し飲み込めておらず、利益水準、絶対値の利益水準としてはほぼ横ばいになっております。減益になっている理由は、昇降機関係で海外、とくに中国が少し激戦になっており、減収減益に影響したという状況です。

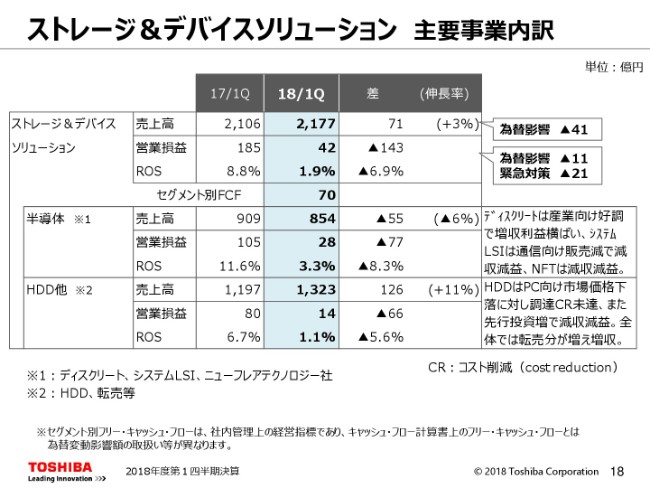

ストレージ&デバイスソリューション 主要事業内訳

それからストレージ&デバイスソリューションです。(売上高は)2,177億円で、営業損益は42億円の黒字ということですが、前年同期と比較いたしますと143億円の減益になっております。緊急対策、あるいは為替の影響はそこに記載のとおりですが、これを除いた実質ベースでも110億円ほど悪化しているということで、悪化の内容は下の2つのビジネスユニットに記載しています。

半導体関係が営業損益で77億円、前年度から悪化をしています。ディスクリートに関しましては、売上は増えていますが、利益の額という意味では横ばいになっております。去年の終わりから今年にかけて増産投資もしておりますが、その生産体制がまだ新しい設備を入れたためにやや整いきっていないということで、多少効率が悪くなっているのかなと思います。これは年度の後半でうまくオペレーションができていきますので、年度の後半で売っていく部分については増益要因になっていくと思っています。

システムLSIは、通信向けを中心に思ったほど売上が伸びていません。そういった意味で、前年度から損益も悪化しています。それからNFT……ニューフレアテクノロジーですが、新しい製品をこの4月から出しております。しかし一部、新しい製品のため、お客さまとの間で検収の合意がなされていないものがあります。

これが今の予定ですと下期に検収されてくるということで、大きな利益を持っておりまして、77億円悪化しているものの、ほぼ半分がニューフレアテクノロジーで、ほぼ半分がシステムLSIだと思っていただければよろしいかなと思います。

それからHDD他で、売上高が126億円増えて、損益が66億円悪化しているという、少し不自然な動きになっております。この中には、今の段階でメモリ社からメモリを仕入れて、お客さまに転売するというビジネスがまだ残っております。最終的にどうするのかというのはまだ決まっていませんが、これがあり、メモリの転売の増収が約240億円あります。ですから、トータルが120億円の増収です。転売品については損益はほとんど効いてきません。売上だけですので、いわゆる営業損益の66億円の悪化は、ほぼHDDによるものです。

とくにデータセンター向けではなく、モバイル向け、PC向けの市場規模がシュリンクしてきており、売上高そのものが落ちてきていることと、我々の測定でいうと前年度に対して5パーセントほど売価もダウンしてきていると見ております。そういったことで売上が減り、それ見合いで減収+売価ダウンの悪化要素があり、66億円悪化をしている状況です。当然、売価ダウンしている部分は調達CRの改善で取り戻していくというのが鉄則ですので、鋭意、部材業者さんと交渉を進めているところです。

それから、後半戦を長い目で見ると、HDDについてはデータセンター向けの売上が第3~第4四半期に大きく上がっていきます。今、お客さまに認定いただいて、出荷をそろそろ始めていくという助走段階にあります。設備投資もほぼ終わっており、当面出荷する部分の設備はほぼそろっていますので、後半にその売上が上がってきます。粗利率も悪くはないため、増益の要因になってくるということです。

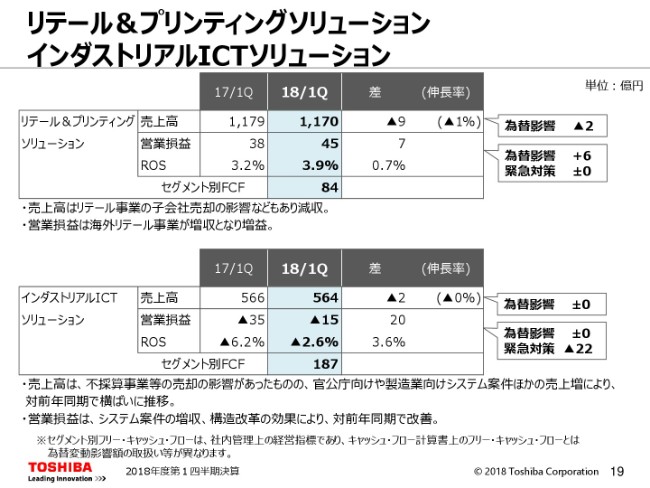

リテール&プリンティングソリューション インダストリアルICTソリューション

リテール&プリンティングソリューションは、前年同期に比較して順調に売上高、利益を出してます。インダストリアルICTソリューションは、売上はあまり変わらないのですが、増益となっています。

緊急対策の剥落の悪化影響が約20億円ありますので、都合40億円ぐらい改善しているということで、ご記憶にある方もおられると思いますが、ここのセグメントで昨年はかなり踏み込んだ構造改革をやらせていただいた効果がここに出ているということがあります。

それからシステムの売上の粗利も改善してきているということで、第1四半期はなかなかこのセグメントも売上が少ないため営業損益自体は赤字にはなっておりますが、昨年から比べると着実にコスト構造は改善していると思われます。

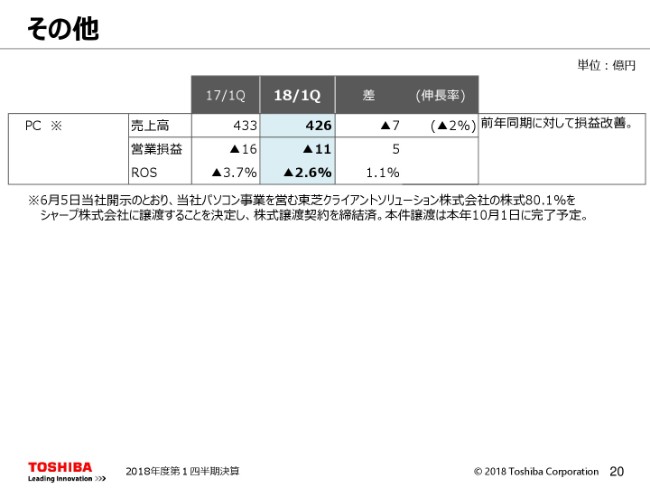

その他

その他ですが、PCです。昨年から5億円は改善しておりますが、依然として赤字の状態が続いているということで、これもご案内のとおり、シャープさまに10月1日完了予定で譲渡をします。今、鋭意事務手続きを進めているところです。

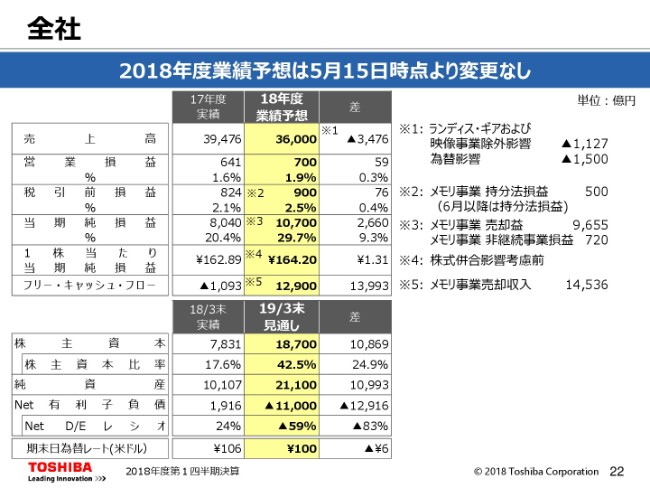

全社

それから22、23ページが通期見通しです。今回は会社のほうで第1四半期の実績を見て分析をした結果、通年の売上高3兆6,000億円、営業損益700億円、当期純損益1兆700億円は、変えなくてもいいだろうということで、今回は見通しの数字を据え置いています。

第2四半期の決算の時に、改めてレビューするとともに、「東芝Nextプラン」でいろいろなコストが先行する可能性もありますので、そういったものも踏まえて、必要があれば第2四半期の決算発表の時に少し修正をさせていただくかもしれません。現時点では、この第1四半期の実績は700億円の営業損益、あるいは1兆700億円の当期純損益を達成する過程において、オンラインで進んでいるとご理解いただいてけっこうです。

セグメント別②

それから、その他のところに、「東芝Nextプラン」についてというパワーポイントを付けさせていただきました。「東芝Nextプラン」は、(取締役/代表執行役会長CEOの)車谷から何回かご説明を差し上げていると思いますが、今後5年間の当社グループの変革プランで非常に重要なものです。

車谷は他社さんの事例を考えると、早くても年内に発表させていただくということで進めていましたが、東芝全体として早くプランを固めて実行に移す必要があるということもあり、現在の計画の進捗度合いも鑑みて、11月中には公表させていただくということをお約束いたします。それを踏まえて、70億円の自己株式の購入を実施させていただくことをすでにお伝えしております。タイミング、あるいは手法については、現在複数の投資銀行と議論をして検討しているところです。

「東芝Nextプラン」のここが一番重要ですが、それを含めて当社事業に関わるあらゆる施策の検討をしているということで、外部専門家、弁護士事務所等々と協議をいたしました。現時点で東芝は重要事実を抱えているということになりますので、今の段階では自己株取得はできないという理解でいます。

「東芝Nextプラン」ができあがり、重要事実がなくなりました時点で、速やかに7,000億円の自己株式取得を実行させていただきたいということで、それに備えて準備をしているところです。

長くなりましたが、説明は以上で終わらせていただきます。ありがとうございました。