関連記事

テラプローブ、半導体テスト受託専業として、車載向け製品とAI向け等先端品の拡大両立、さらなる成長を追求

テラプローブ、半導体テスト受託専業として、車載向け製品とAI向け等先端品の拡大両立、さらなる成長を追求[写真拡大]

個人投資家向けIRセミナー

横山毅氏(以下、横山):はじめまして、テラプローブの横山です。当社はBtoBの会社ですので、業務内容が少しわかりにくいと思います。本日はポイントを絞って、業界全体のお話から当社の取り組みまでご説明したいと考えています。

VISION

横山:まずは、当社のビジョンです。テクノロジーは日進月歩で進化しています。そのテクノロジーを支えるものの1つに半導体があります。当社は半導体に対するテスト専業メーカーとして、日本と台湾からお客さまの成長・成功を支え、従業員とともに成長する会社を目指しています。

本日のご説明内容

横山:本日はスライドに記載の5つの内容をご説明します。

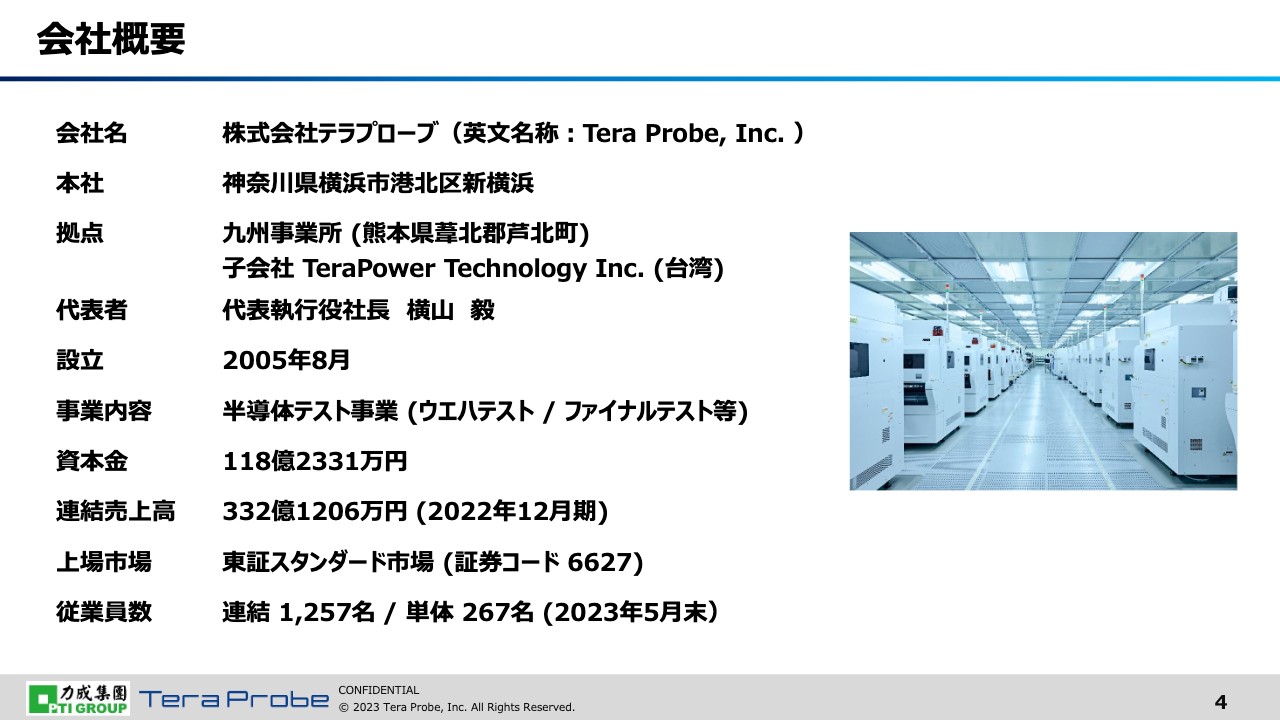

会社概要

横山:会社概要です。テラプローブという社名は、10の12乗の単位「兆」を国際単位に言い換えた「テラ」と、検査という意味の英語「プローブ」を組み合わせた造語です。

本社は新横浜にあり、拠点として熊本県葦北郡に九州事業所があります。また、子会社として、台湾・新竹にTeraPower Technology(テラパワーテクノロジー)があります。

設立は2005年8月で、事業内容は先ほどお伝えしたとおり、半導体のテストを行っています。直近の連結売上高は332億1,206万円、従業員数は連結で1,257名です。

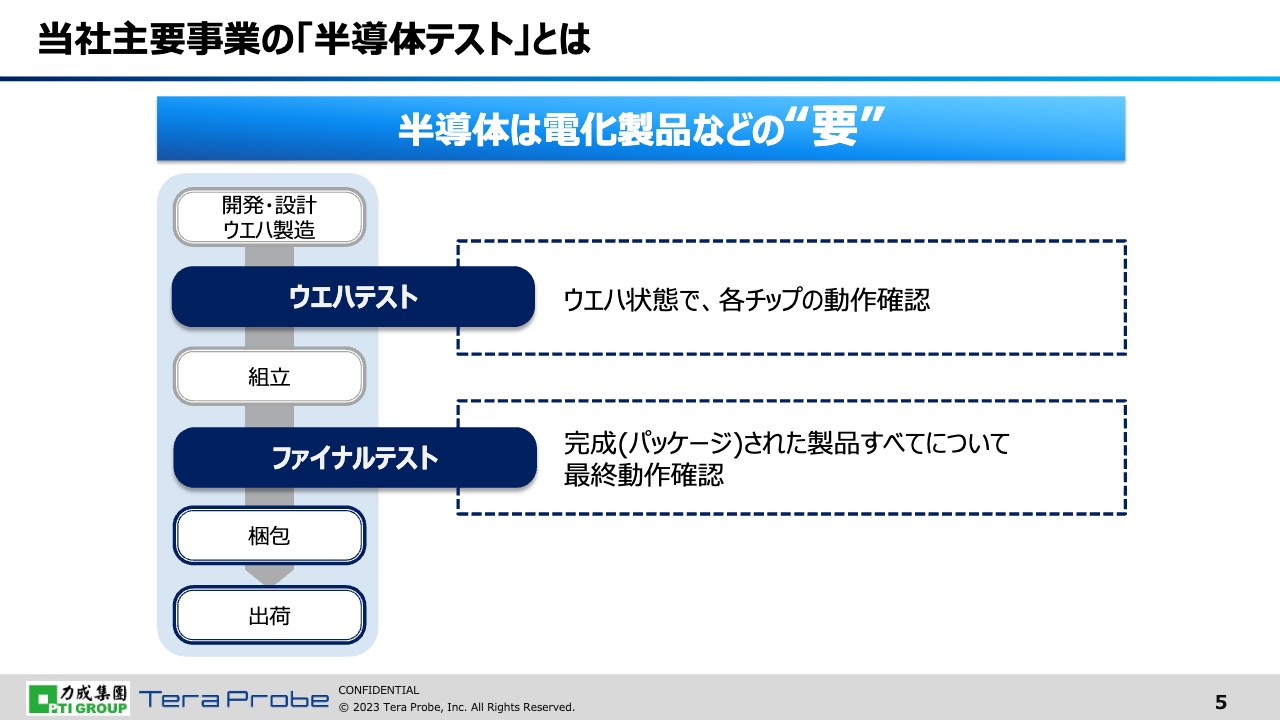

当社主要事業の「半導体テスト」とは

横山:半導体の製造工程について少しご説明します。半導体を製造するには、まず設計を行い、その後、数百の化学的なプロセスを経て、大きいもので30センチメートルくらいあるシリコンの基板上にたくさんの半導体チップを作ります。

これを私たちはウエハと呼んでいます。このウエハの上に針を落として、電気的に性能が出ているかをチェックすることを、ウエハテストと言います。

ウエハテストが終わったものは、一つひとつ個片に分けます。この工程を組立と言います。当社の親会社であるPTIは、この組立サービスを行うOSAT(オーサット)です。

組立が終わると、個片になって樹脂で固めたものが設計どおりの性能を持っているかを検査するファイナルテストを実施します。ファイナルテストを実施していないものは商品化できないというのが半導体の製造工程の流れです。

坂本慎太郎氏(以下、坂本):半導体の製造工程には、意外と工程がたくさんありますよね。前工程、後工程など、いろいろな工程があると聞きますが、御社のテストはどの工程に位置するのでしょうか?

横山:当社が担っているのはテスト工程といわれるものです。前工程にはだいたい500工程くらいあるのですが、その最後に当たるのがテスト工程です。例えば、車で言いますと、マイナス40度から140度くらいまでの温度振りによってテストを行いますが、そのような工程もあります。

坂本:前工程の最後から、後工程までということですね。

横山:おっしゃるとおりです。

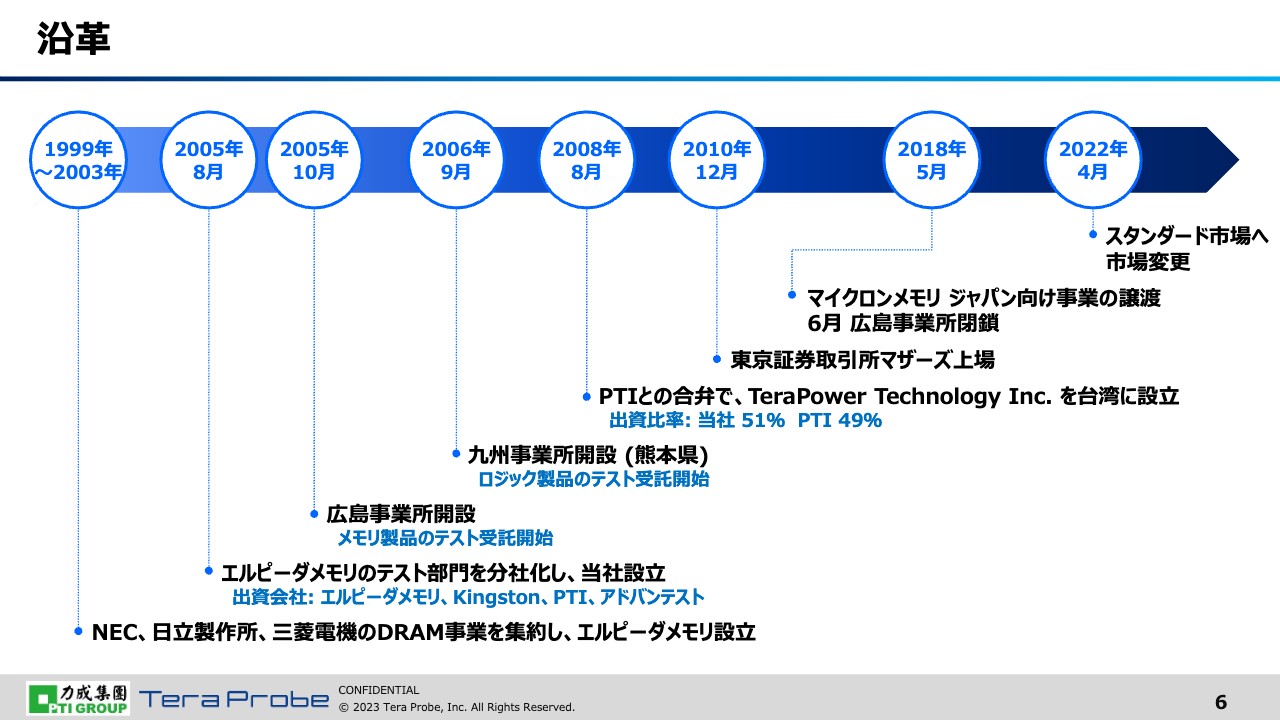

沿革

横山:当社の歴史についてご説明します。NEC、日立製作所、三菱電機のDRAM事業を統合して、エルピーダメモリが設立されたところから話は始まります。

そこから、2005年8月にエルピーダメモリが経営資源を前工程に集中するため、テスト工程を分離し、分社化してできたのが当社です。この時の出資はエルピーダメモリ、Kingston、PTI、アドバンテストの4社によるものです。

2008年8月にPTIとの合弁で、子会社のTeraPower Technologyを設立しています。出資比率は当社が51パーセント、PTIが49パーセントとなっていますが、こちらはPTIのウエハテスト部門を切り離して設立した会社です。

エルピーダメモリは経営破綻後にマイクロンに移り、同社がテスト工程を内製化する方針だったため、7年間の移行期間を設け、マイクロン向けのメモリのテスト事業をマイクロンに譲渡しました。そして、現在に至ります。

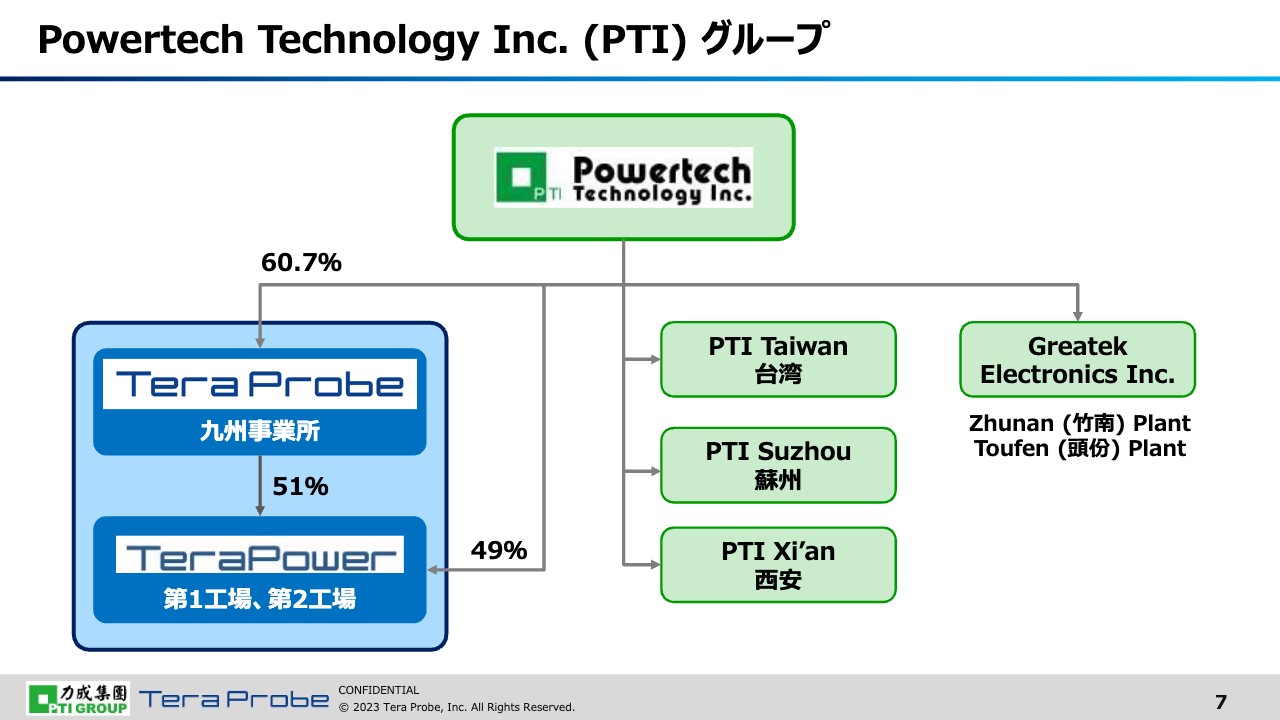

Powertech Technology Inc. (PTI) グループ

横山:スライドには、私たちが所属しているPTIグループの組織図を記載しています。2017年に当社の株式を60パーセント取得して、私たちは子会社となりましたが、もともとは2005年の設立当初からの付き合いです。

スライド中央に3つの組織を記載しています。こちらは先端パッケージを行うPTIです。右側は、リードフレーム系の既存のパッケージを行うGreatekです。そして、左側がテストを担う私たちテラプローブという、この3本の柱でPTIグループは構成されています。

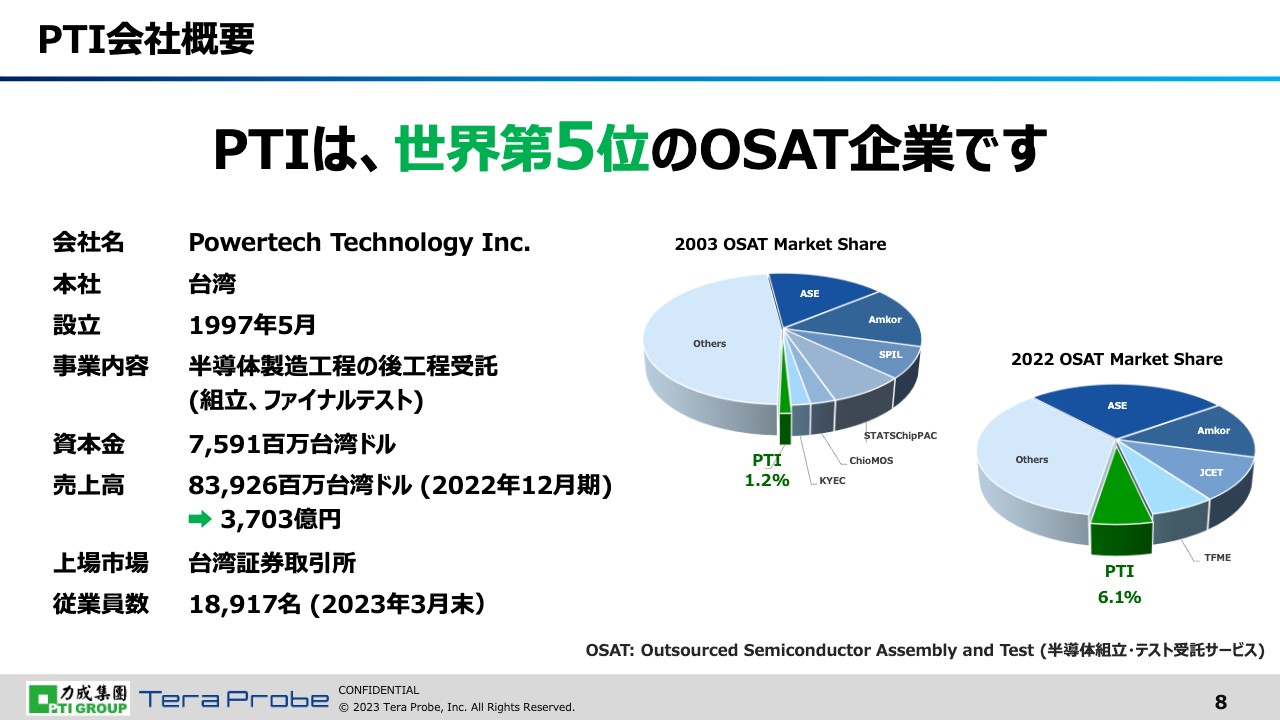

PTI会社概要

横山:PTIグループは、現時点で世界第5位のOSAT企業です。直近の売上高は4,000億円弱、約2万人の従業員が勤務しています。

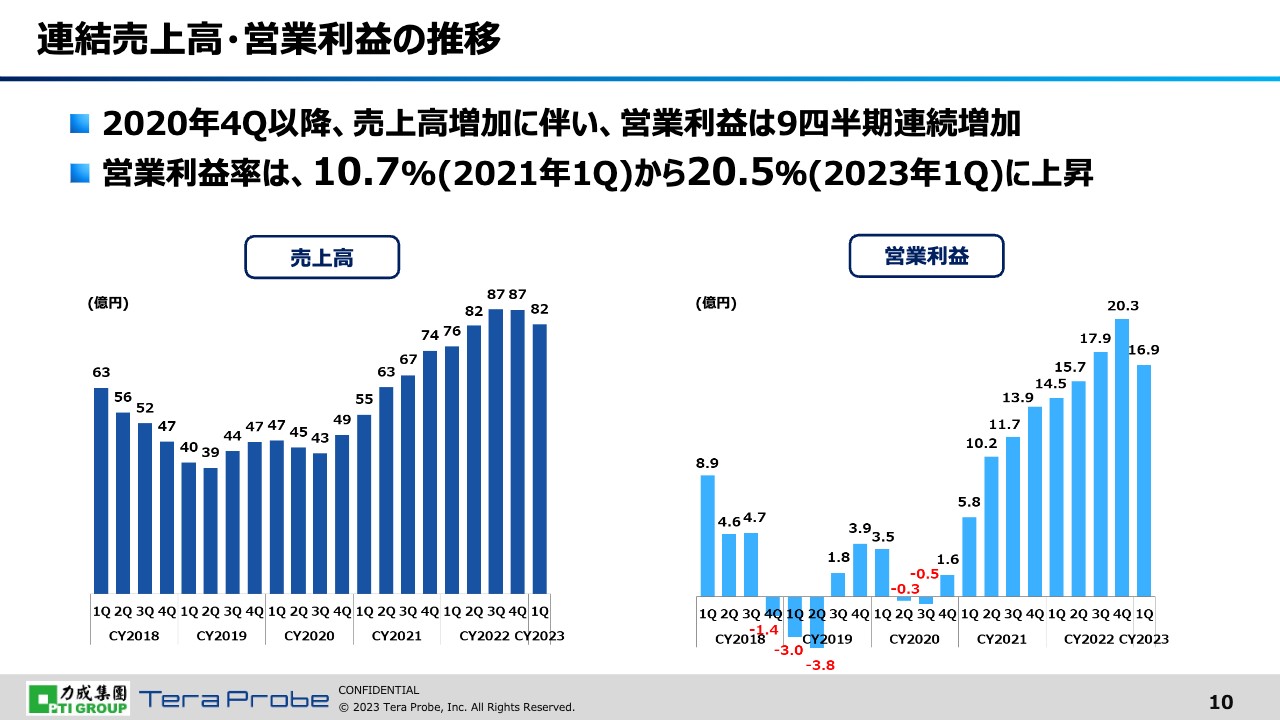

連結売上高・営業利益の推移

横山:当社の業績の推移をご説明します。2018年にメモリ事業をマイクロンに譲渡した後、売上が若干下がりました。そこから、新型コロナウイルスによるパンデミックがありましたが、それ以降は2020年の第4四半期から9期連続で売上を伸ばしています。

スライド右側のグラフをご覧ください。営業利益も、2022年の第4四半期に20パーセントを超えています。

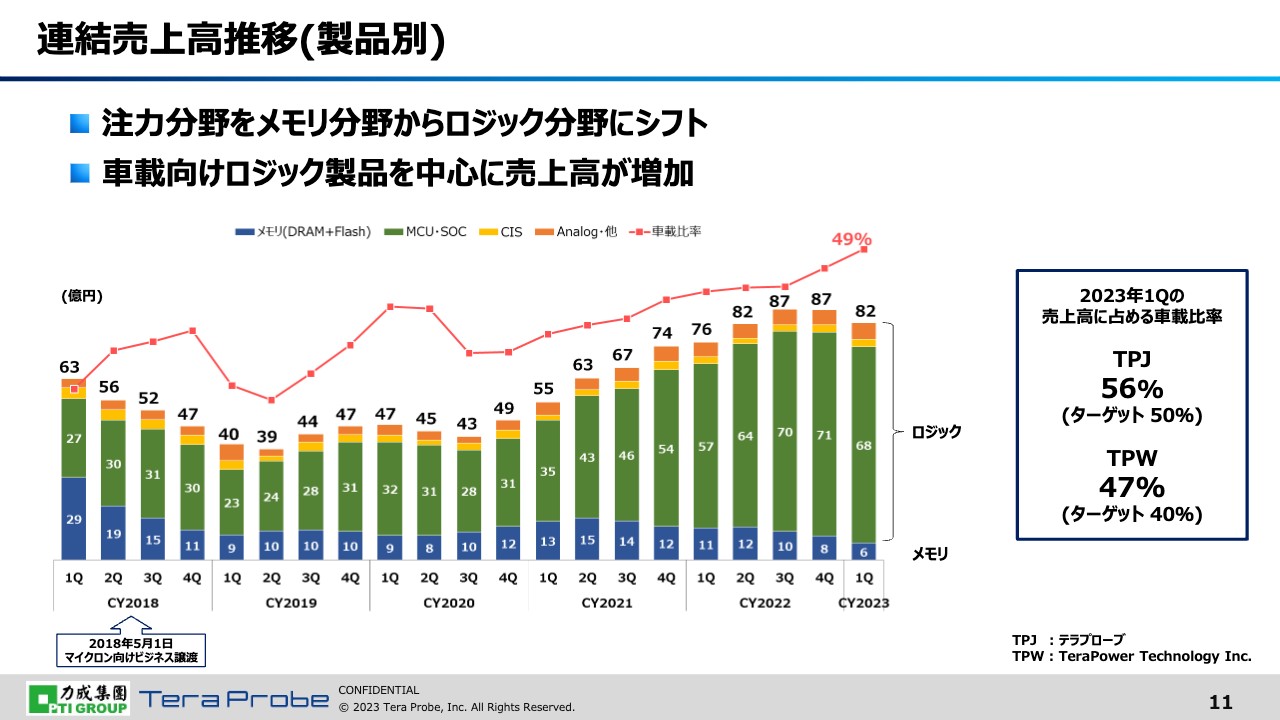

連結売上高推移(製品別)

横山:スライドのグラフは売上高を製品別に分けたものです。マイクロンにメモリ事業を譲渡しましたので、その譲渡金を使い、ロジックにポートフォリオ変更をしています。その関係で、現時点では9割がロジックのサポートをしています。

赤い折れ線グラフは、車載用ビジネスの比率です。なぜ車載に注力しているかと言いますと、まずはボラティリティが少ないことが挙げられます。また、今後EVや自動運転で成長が期待できます。

そして、安定性や安全性が高い製品であるため、継続的なビジネスが期待できることから、車載比率を指標にしています。安定的な車載用製品を軸に、新たにCPUやGPUといった先端品を積極的に獲得して、さらなる成長につなげたいと考えています。

スライド右側のボックスをご覧ください。こちらに当社のターゲットを示しています。先端品が集中している台湾については、車載のターゲットが4割、日本においては車載が強いため、5割で設定しています。現状、どちらの車載比率も若干超えていますが、これは近年の半導体不足が一服して、コンシューマー中心に在庫調整されていることによるものです。

坂本:車載用ビジネスに注力しているとのことですが、今後どのくらいまで伸ばしたいというような数値目標はありますか? ターゲットはすでに超えているようですので、2024年、2025年あたりのイメージがあれば教えてください。

横山:この先もこの車載比率は当面維持します。むしろ、今、車載比率が少し高くなっているため、コンシューマーの回復と、CPUやGPUといったこれから伸びていく市場をしっかりサポートしていきたいと考えています。

坂本:利益率もやはり車載のほうが大きいのですか?

横山:利益率は、車載と先端ロジックで同じくらいです。

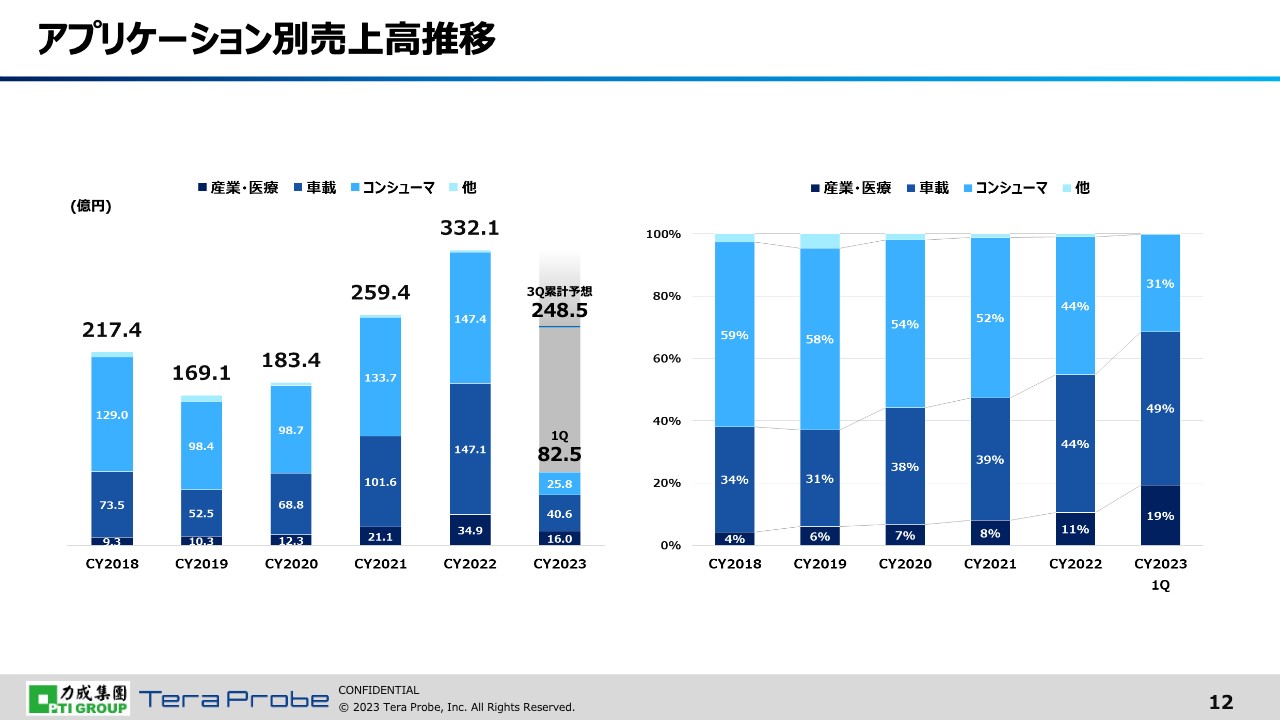

アプリケーション別売上高推移

横山:アプリケーション別の売上高の推移です。スライド右側のグラフをご覧ください。車載比率が順調に伸びていますが、併せて産業・医療も伸ばしています。

先ほどお伝えしたとおり、今はコンシューマーが一服しているため減っていますが、このような構成から見ても、かなり抵抗力のある事業体質になっているとご理解いただければと思います。

半導体の用途

横山:半導体について、今一度ご説明します。半導体の用途としては、スマートフォン、AI、ビッグデータなどいろいろありますが、今や半導体を使っていない製品はほぼないと考えています。そのため、半導体は私たちの身の回りに欠かすことができません。

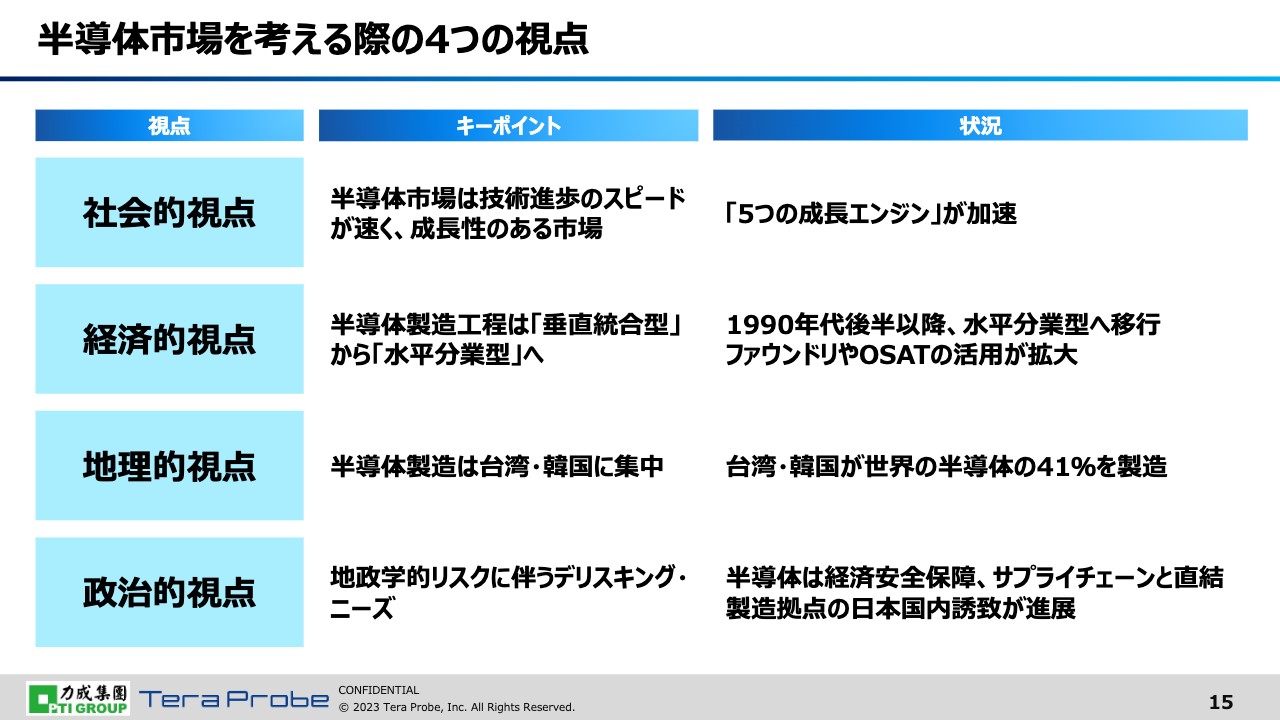

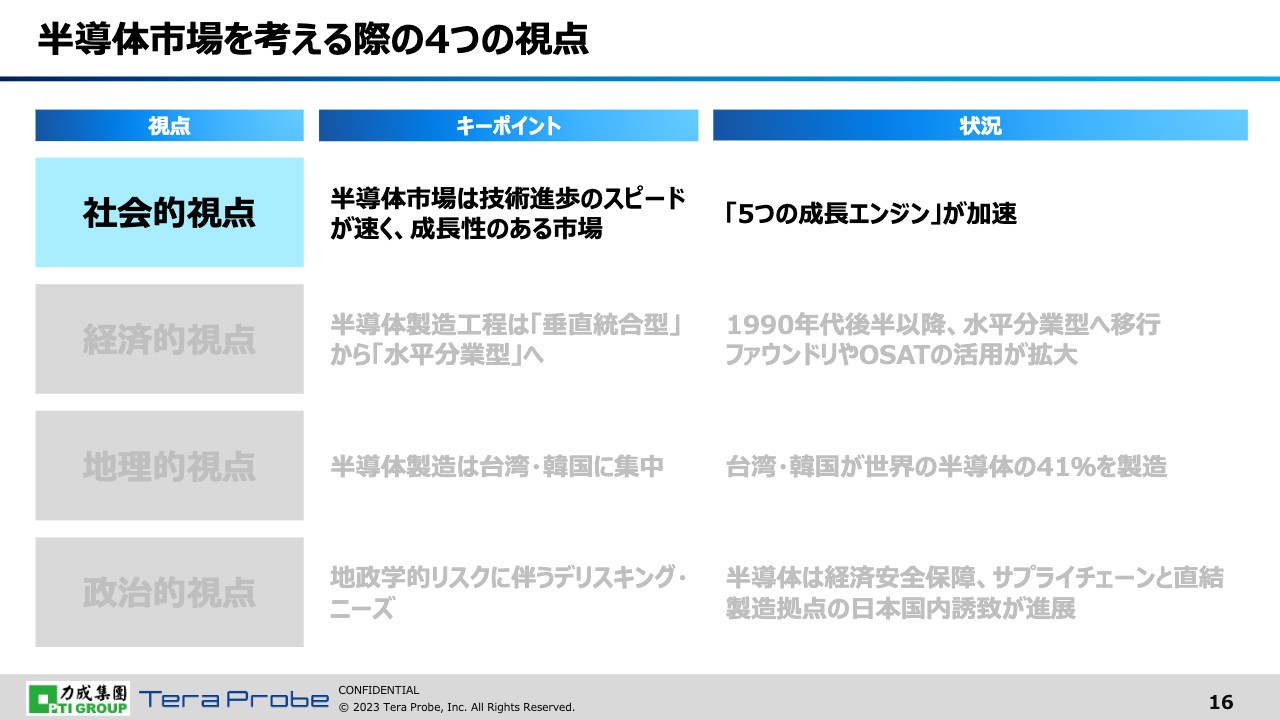

半導体市場を考える際の4つの視点

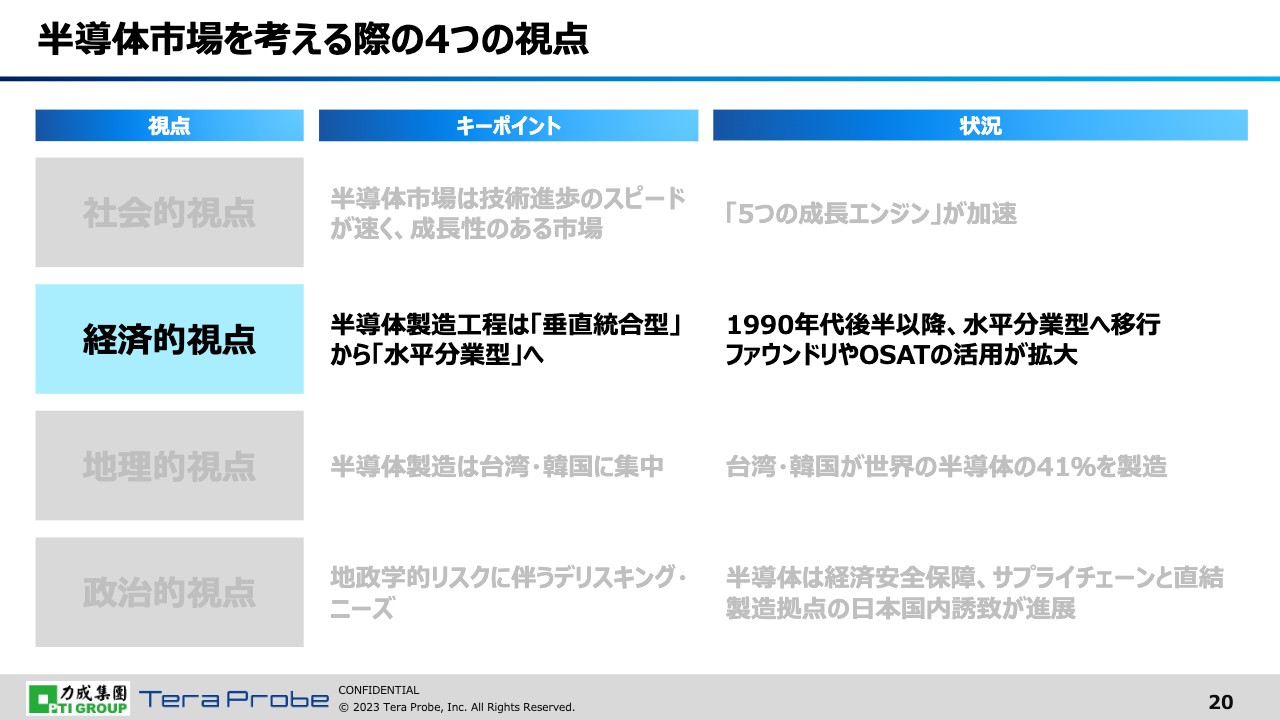

横山:そこで今回は、社会的視点、経済的視点、最近いろいろ起こっている地理的視点、政治的視点の4つのカテゴリーで半導体市場を整理しています。

半導体市場を考える際の4つの視点 -社会的視点-

横山:まず、社会的視点です。技術革新のスピードに合わせて半導体市場も急速に成長します。この成長していく市場について、これからご説明します。

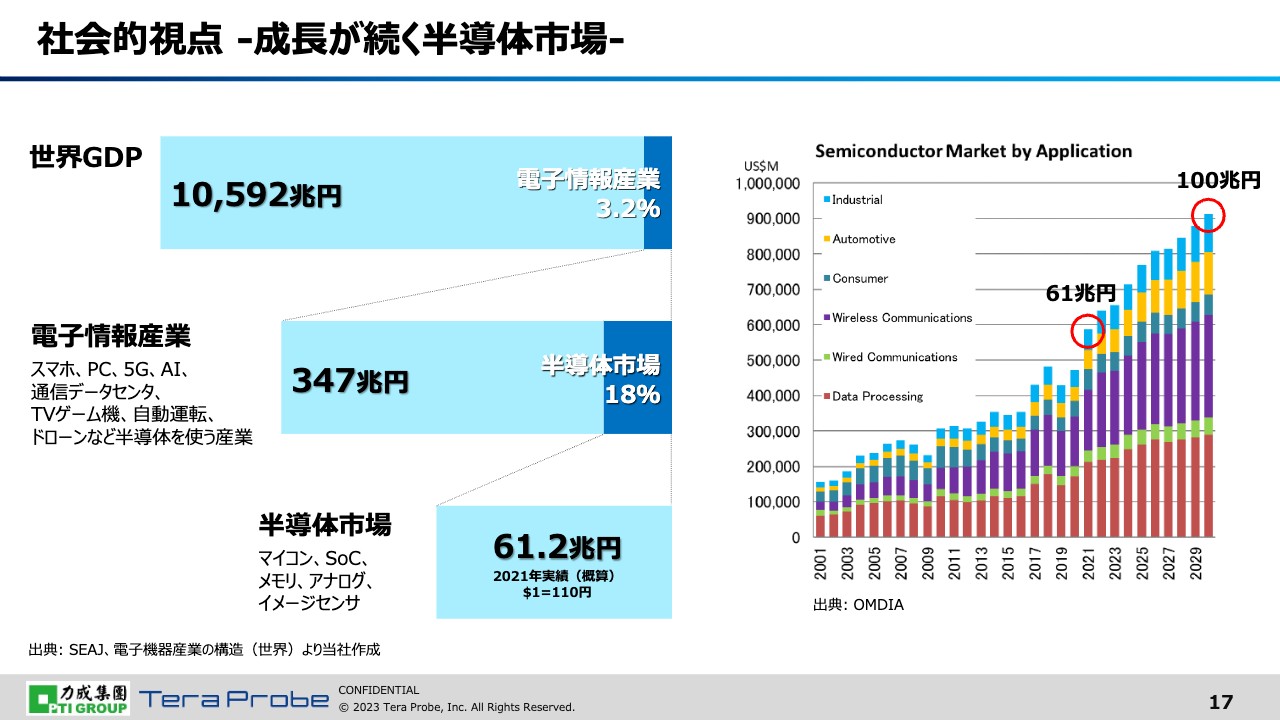

社会的視点 -成長が続く半導体市場-

横山:こちらのスライドが、本日一番お伝えしたい大事な内容です。左側のグラフをご覧ください。

私たちが身を置いている電子情報産業が、世界のGDPの約3パーセントを占めています。そして、電子情報産業の市場規模はだいたい300兆円です。現時点ではその約2割を半導体が占めており、61.2兆円となっています。これが2030年には倍の約100兆円の規模になると予想されています。

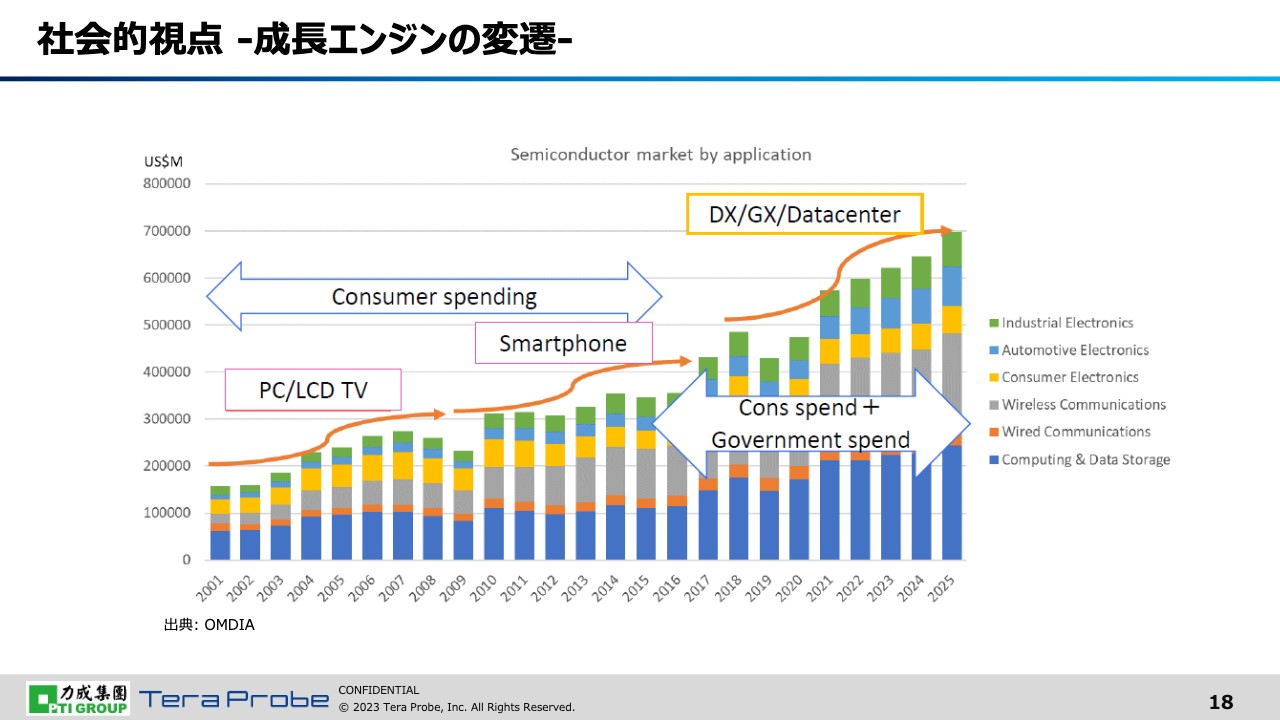

社会的視点 -成長エンジンの変遷-

横山:スライドにあるのは、これまでの成長エンジンです。PCが半導体を牽引した時代から、最近のスマートフォンが牽引した時代、そしてこれから起こるであろうDX、グリーン化、データセンターという流れになっていきます。今までの成長エンジンとの違いは、各政府の支援が入る点です。

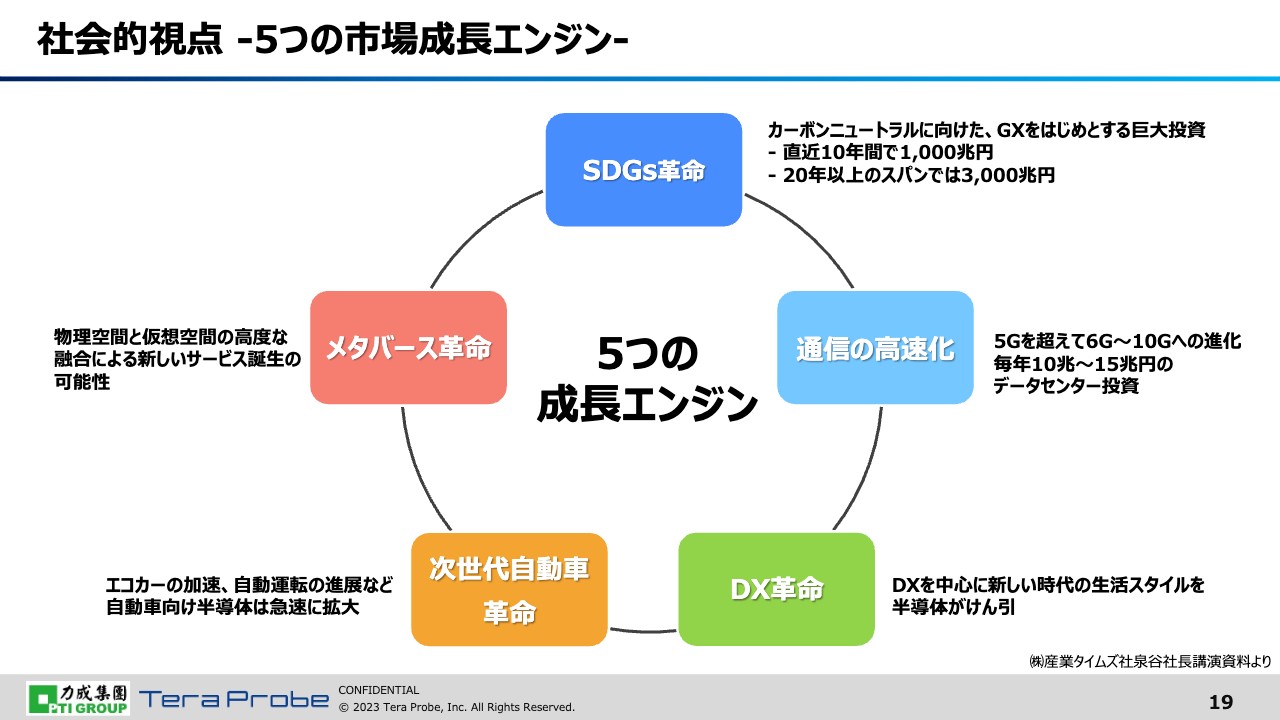

社会的視点 -5つの市場成長エンジン-

横山:5つの成長エンジンについてご説明します。1つ目は「SDGs革命」です。これからカーボンニュートラルの動きが加速し、10年間で1,000兆円規模の投資が行われる見込みです。そのうちの5パーセントが半導体に流れてくると言われています。

2つ目が「通信の高速化」です。5Gが漸く終わりましたが、高速化の流れは止まりません。6Gから10Gまで、ますます進化しています。データが高速になると、それだけデータ量が増えることから、データを貯めるためのデータセンターへの投資も加速します。年間で10兆円から15兆円規模の投資が行われると言われています。

3つ目は「DX革命」です。AI、ビッグデータ、IoTといったDXによって、これから私たちの生活スタイルはますます変わっていきます。

4つ目は「次世代自動車革命」です。EV化や自動運転化が進んでいきます。今、半導体はエンジンカーで300個くらい使われていると言いますが、これがもし自動運転になると6倍の2,000個ほどが必要になると言われています。

5つ目は「メタバース革命」です。AR、VRといった仮想空間は、私たちの現実世界と並行してますます広がっていきます。

このような5つの成長エンジンにより、半導体の将来は非常に明るいということをお伝えしたいと思います。

半導体市場を考える際の4つの視点 -経済的視点-

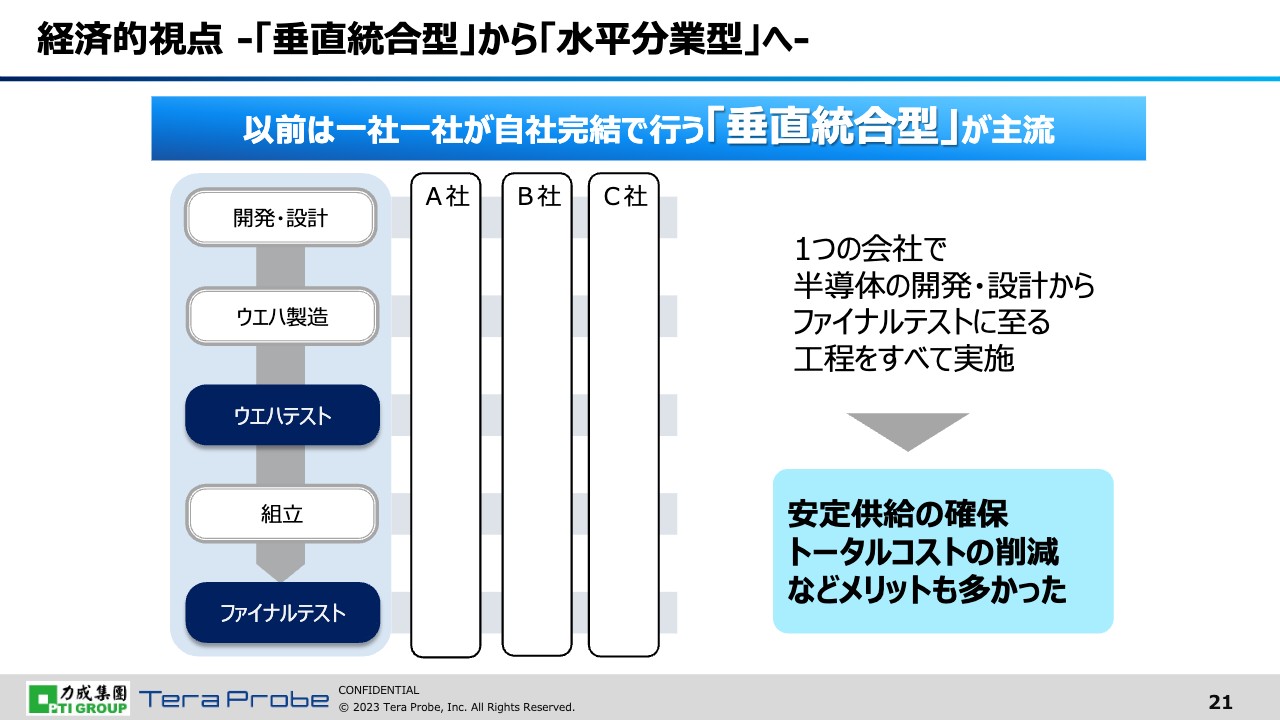

横山:半導体の経済的な視点です。半導体の作り方が変わっていることを、これからご説明します。

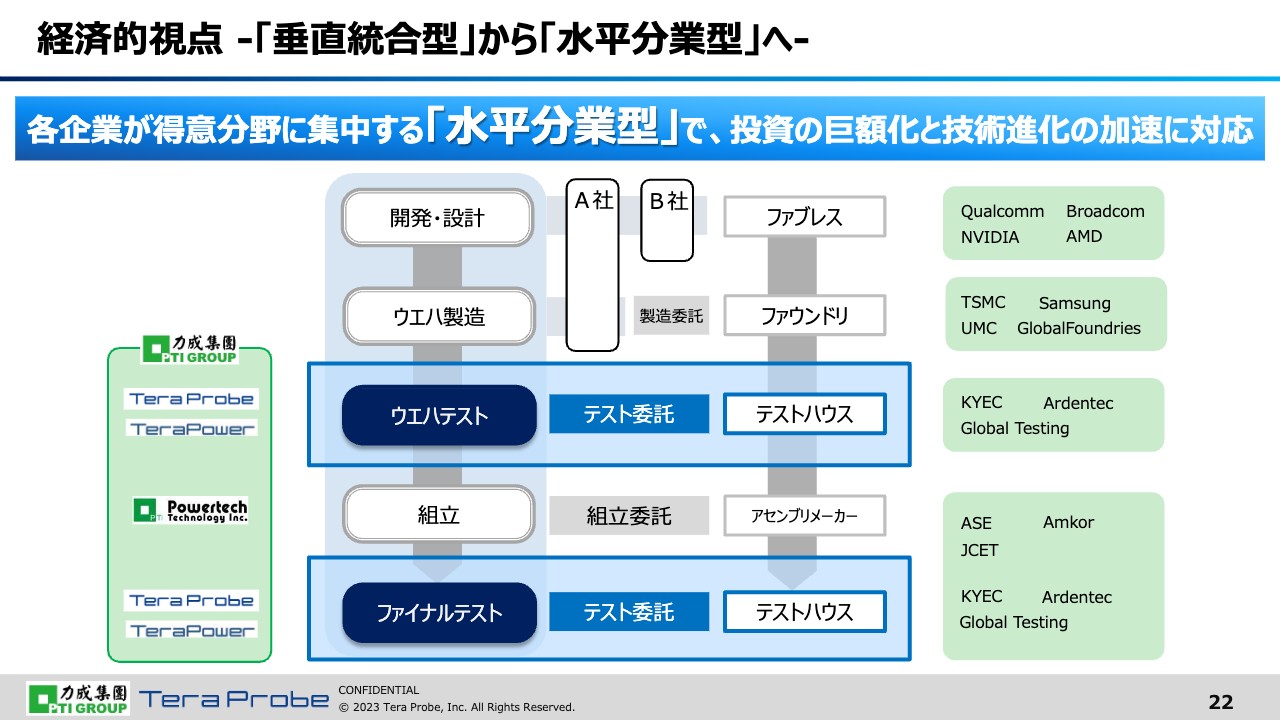

経済的視点 -「垂直統合型」から「水平分業型」へ-

横山:日本が半導体生産の半分くらいを担っていた全盛期には、設計から開発、ファイナルテストまで、すべて行う垂直統合型が主流でした。

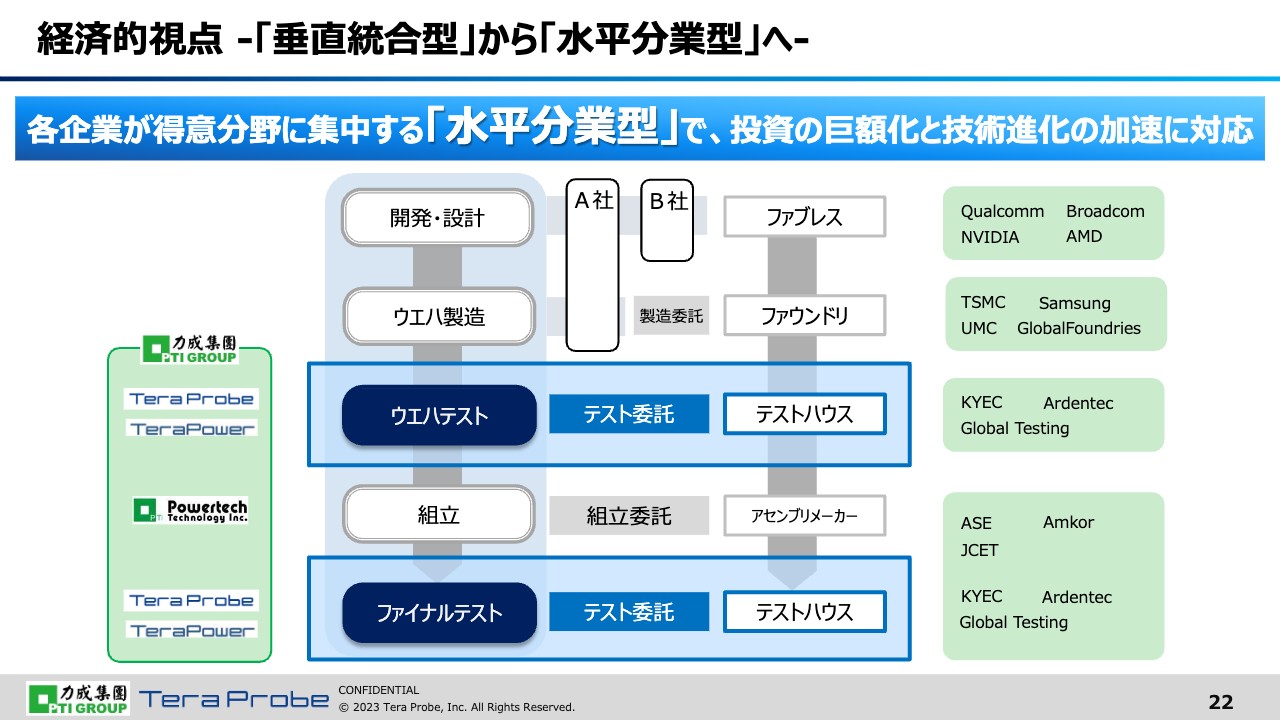

経済的視点 -「垂直統合型」から「水平分業型」へ-

横山:垂直統合型は安定供給できる点や、コスト面でのメリットが非常に大きかったのですが、半導体は装置産業ですので、投資が巨大かつ複雑になり、ニーズも多様化が進み、それに合わせてコミュニケーションツールや物流が発達した関係で、今では水平分業型が主流になっています。

スライドに先ほどご説明した工程フローを記載しています。右のボックスには会社名を記載しています。NVIDIAは最近時価総額が1兆円を超えた会社で、ファブレスというポジションとなります。

次のボックスにあるTSMCは製造受託の会社です。熊本に工場を作ると日本の新聞にも掲載されました。こちらはファウンドリに当たる会社です。

さらに下にウエハテスト、組立、ファイナルテストという工程があります。スライドの1番左のボックスをご覧ください。テラプローブ、つまりPTIグループがウエハテスト以降の工程をしっかりとサポートしています。また、右の下2つのボックスには、参考までに当社のコンペティターを載せています。

坂本:ウエハテストと組立、ファイナルテストは、別々に請け負うかたちが多いのでしょうか? それとも御社の関連会社に取り組める会社があるため、セットで3つ受けるのでしょうか?

横山:さまざまなかたちがあります。一般的にファブレスのお客さまにとっては手離れがよいため、ウエハテストから組立、ファイナルテストを一貫して請け負うことが多いです。これをターンキーと言います。

ただし、いろいろな使い方、強み、弱みがあります。ウエハテストだけを委託する場合や、サプライチェーンの関係でウエハテストは台湾で、組立は日本で行うなど、地産地消の考えでそのような流れもあります。地理的な要素や、お客さまのニーズによって、いろいろなタイプがあります。しかし、一般的にはウエハテストからファイナルテストまで一貫して請け負うことが多いです。

坂本:御社の成り立ちについてもご説明いただいたのですが、水平分業の流れがあったから、エルピーダメモリから分社してテラプローブができたのでしょうか?

横山:おっしゃるとおりです。ちょうど2000年を過ぎたあたりから、特に台湾が半導体を生産するようになり、水平分業が広がっていきました。

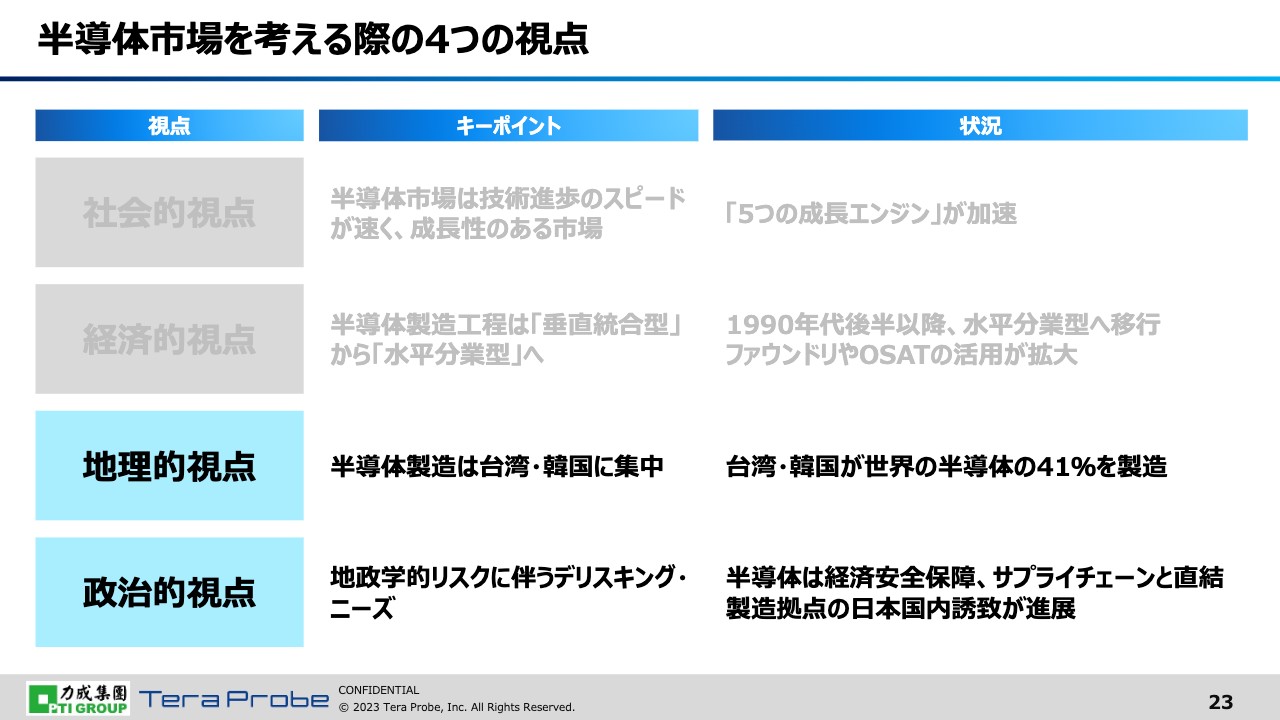

半導体市場を考える際の4つの視点 -地理的視点と政治的視点-

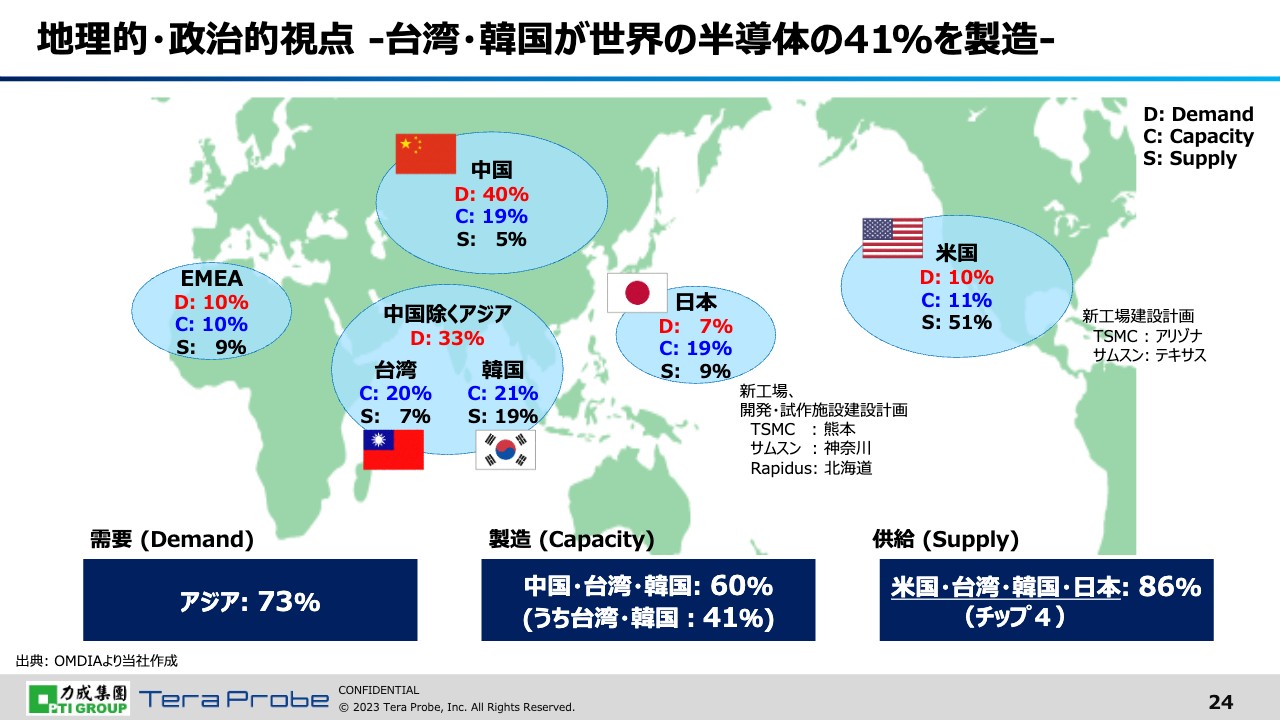

横山:地理的視点と政治的視点についてお伝えします。生産はアジアに集中し、台湾と韓国が世界の半導体の4割を占めています。最近では政治的な要素でデリスキングが高まり、特に中国とアメリカとの分断を踏まえ、リスクを回避したいというニーズが高まりつつあります。

地理的・政治的視点 -台湾・韓国が世界の半導体の41%を製造-

今ご説明した内容を世界地図で整理しました。スライドの赤字のDが需要、青字のCが生産能力、黒字のSが供給を示しています。記載のとおり、台湾、韓国、日本で世界の半導体の6割を生産しています。

しかしながら、需要としては中国が4割、供給としてはアメリカが5割となっています。最近のニュースでいろいろと騒がれている内容は、この世界地図を見ればご理解いただけると思います。

また、これを受けて今回、TSMCが熊本に進出しました。Samsungは神奈川県に開発拠点を置き、Rapidusは北海道に工場を作ると最近新聞でも取り上げられましたが、アメリカもTSMCやSamsungのような工場を立地すると言われています。

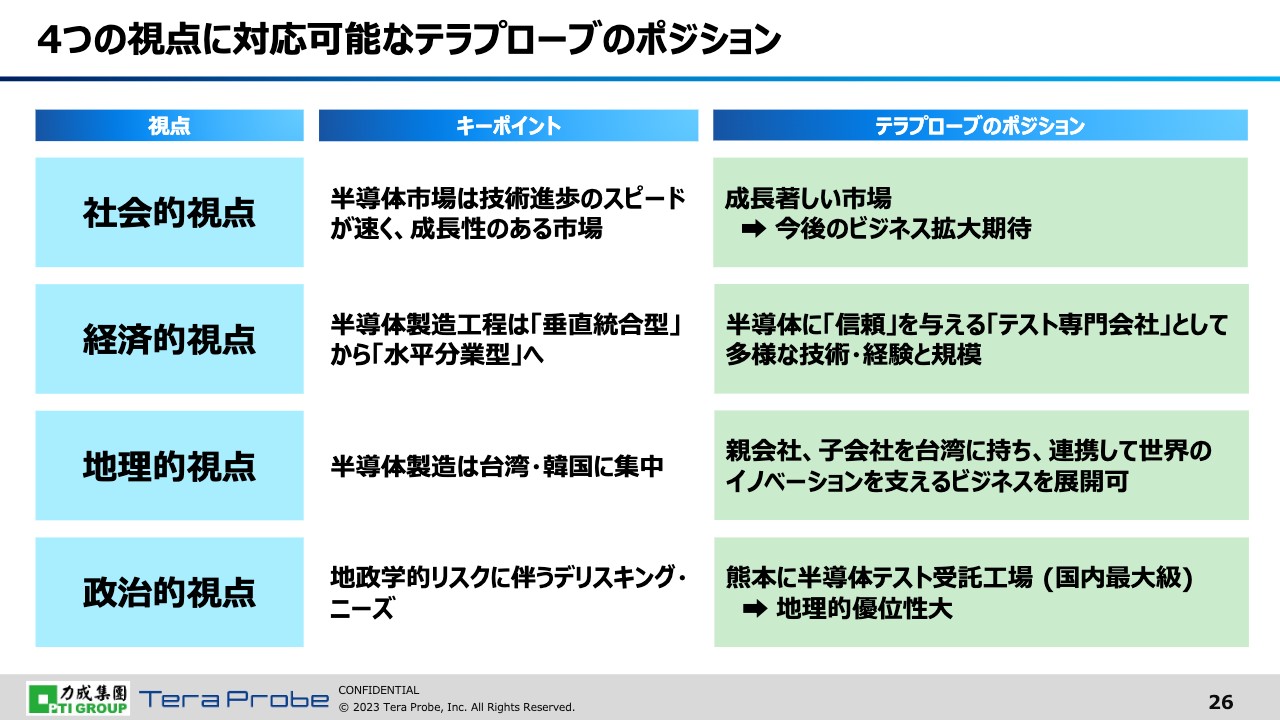

4つの視点に対応可能なテラプローブのポジション

業界の流れについてお伝えしましたが、それでは、当社のポジションはどのようになるのかということを、先ほどお伝えした4つの視点で整理しています。

社会的視点としては、非常に成長が見込まれており、完全に明るいです。経済的視点としては、先ほどの半導体の工程の真っただ中にあります。地理的視点と政治的な視点では、台湾と日本に工場を持っています。そして、今、最も熱い熊本に工場を有しています。

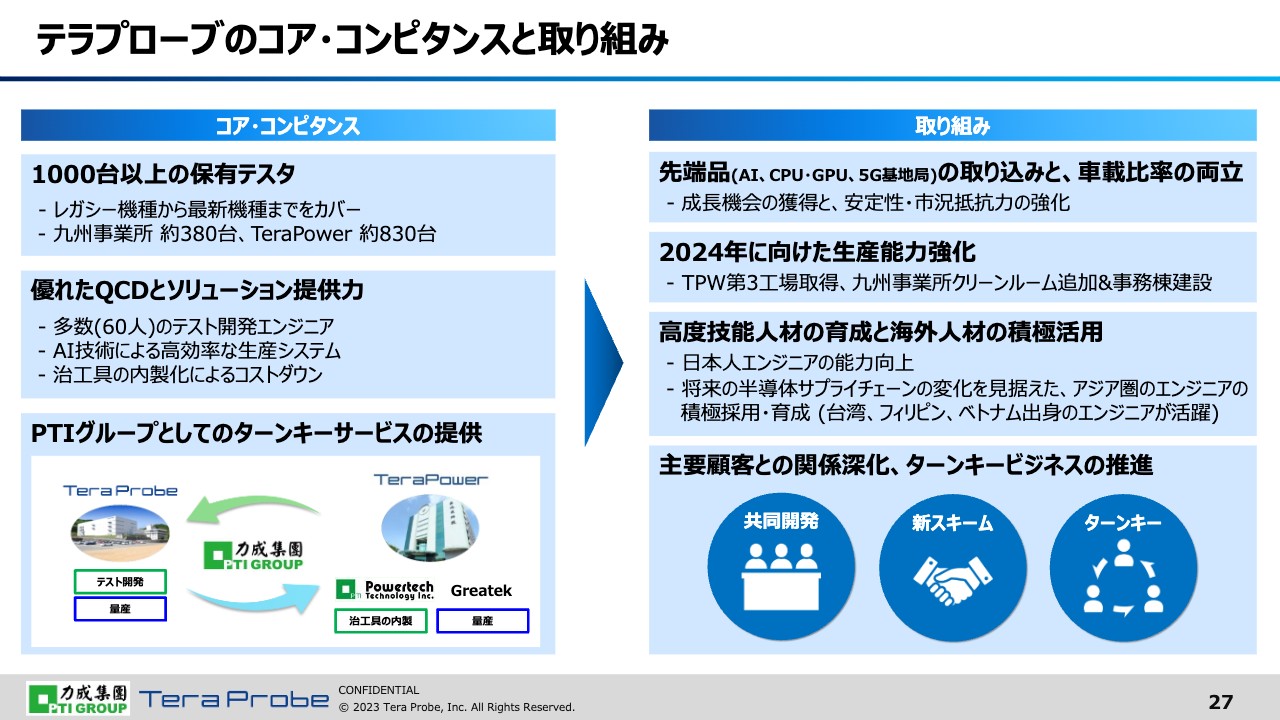

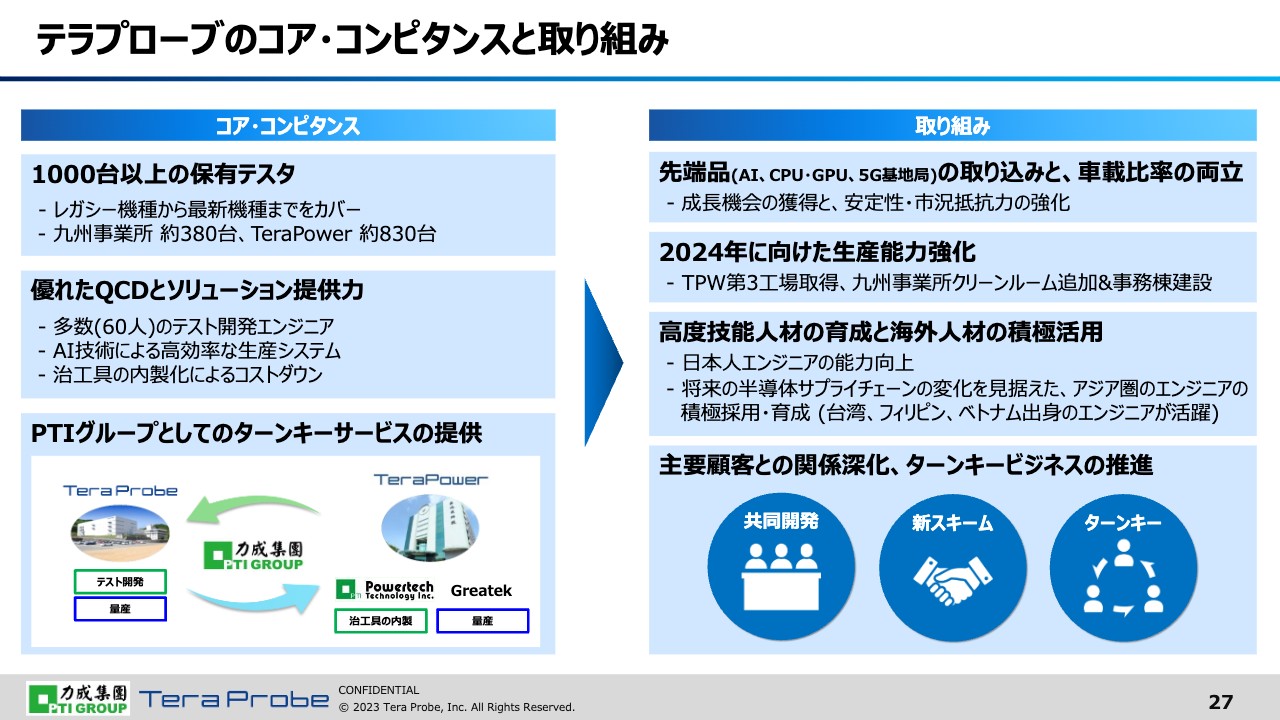

テラプローブのコア・コンピタンスと取り組み

スライドの左側は当社の強み、右側が取り組みです。まず、当社は1,000台以上のテスタを持っています。これは検査をする機械で、1台あたり1億円から、高いものでは5億円くらいします。製品によって異なるテスタを使用するため、1,000台持っている点は強みになりますが、数をそろえたらテスト事業ができるかというとそうではありません。優秀なエンジニアが必要となります。また、最近はこの生産技術にAIも取り込んでいます。次に、ターンキーでPTI含め、一貫で後工程のサービスが実施できる点も強みです。

今後の取り組みについてはスライドの右側に記載しているとおり、先端品であるGPU、CPU、AIチップがこれから伸びてきますので、十分に取り込んで成長するとともに、車載比率、車載の安定的な成長を両立させる点に、今度も注力していきたいと思います。

さらに、2024年の後半から2025年かけて、前工程のキャパシティが増加します。それに基づいて、受け皿を作るためにTPWは、第1工場、第2工場に続き、第3工場を取得しています。九州事業所もワンフロアをクリーンルーム化することを決定し、現在も工事を進めています。

加えて、テスト事業を継続するには優秀なエンジニアが必要です。その継続的な育成とともに、今後、サプライチェーンがいかに変化しても、きちんとテストサービスが提供できるように、海外の人材もエンジニアとして育成しています。ベトナムの大学から直接採用し、プログラム開発のエンジニアとして数名在籍しています。

私たちは今までテストの受託会社でしたが、お客さまとの関係を一層深化させ、共同開発や新スキームを実施し、より上流で一緒に仕事をしていきたいと考えています。

坂本:国内外の半導体テストを請け負い、受託工場や沢山のテスタをお持ちの御社ですが、今後の需要増への対応はまだ大丈夫でしょうか? 数値的なものというよりも、すぐに増やさないといけないような状況なのか、イメージをおうかがいしたいです。

横山:国内、台湾ともに25パーセントキャパシティを上げるため、2025年まではサポートできると考えています。その先は現時点で検討を進めています。

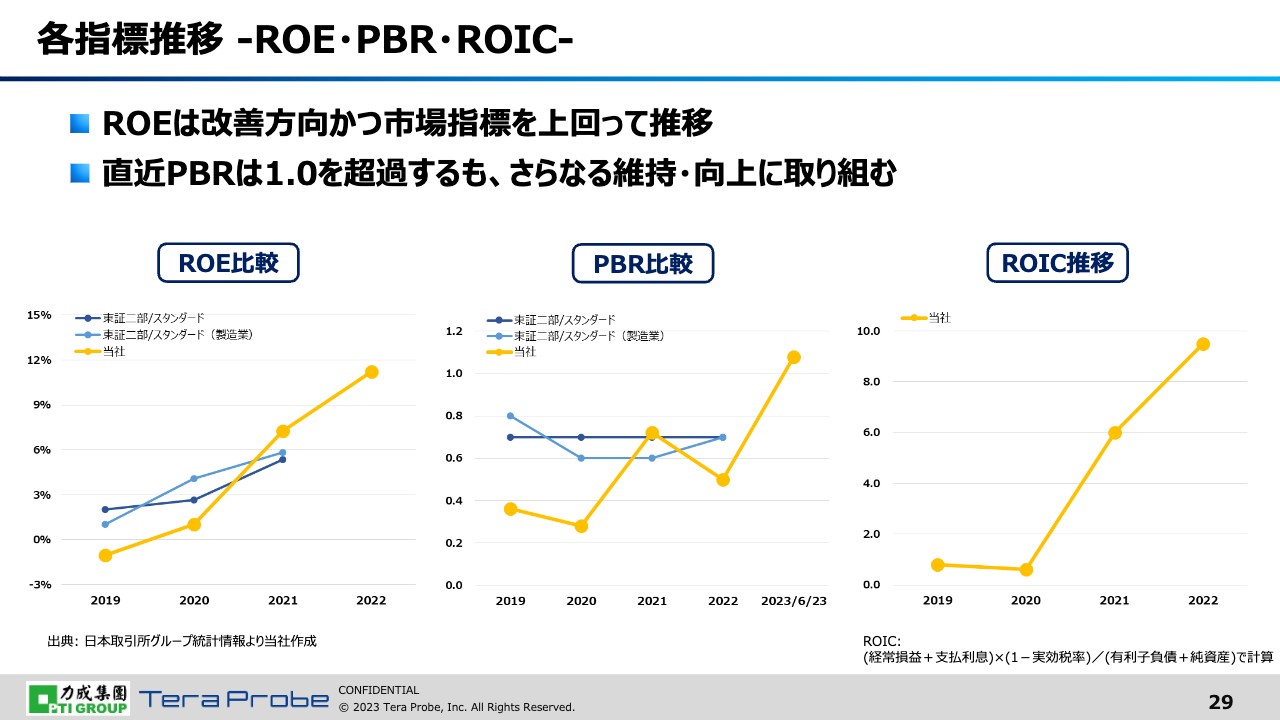

各指標推移 -ROE・PBR・ROIC-

横山:株主還元についてご説明します。まず各指標についてですが、各指標とも市場指標を上回って推移しています。今後もこのような指標をきちんと見ながら、フィードバックをして業績向上に努めていきたいと考えています。

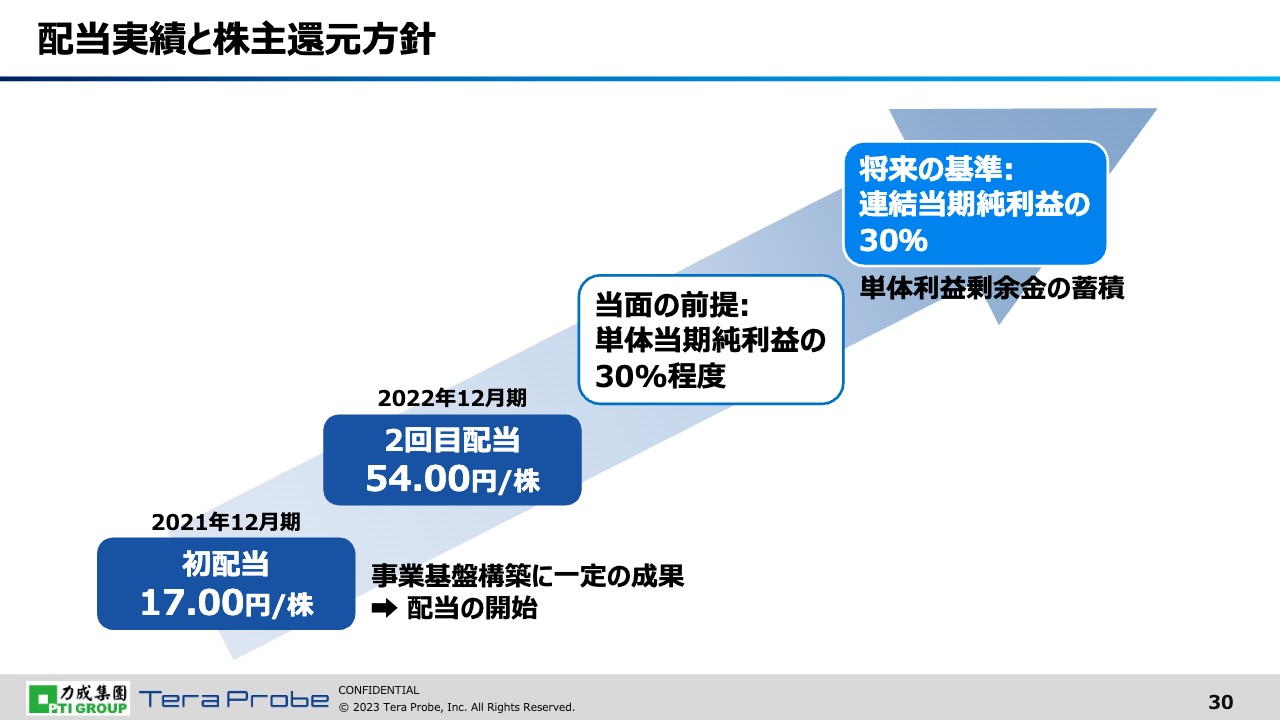

配当実績と株主還元方針

配当性向です。2021年に配当を開始しましたが、今後、単体の利益剰余金が十分確保できた時点で、連結配当30パーセントをしっかりと行っていきたいと考えています。

質疑応答:半導体メーカーによるテストの外注について

坂本:「半導体メーカーはテストを外注するのが一般的ですか?」というご質問です。

内製する会社はあるものの、外注する会社があるため御社のような企業もあると思います。内製と外注の割合や、内製することが多いのはどのような企業か、また製品別の違いについて教えてください。

横山:垂直統合の会社とは大体すみ分けができています。韓国はメモリデバイスが強いですが、同じプロダクトを大量生産する場合にメリットがあると思われている垂直統合が比較的多いです。日本でもメモリメーカーは垂直統合で、アメリカのマイクロンなども垂直統合が多いです。

そのようなことから、メモリデバイスは90パーセントくらいが垂直統合です。ロジックデバイスはほとんどが水平分業です。

質疑応答:株主還元について

坂本:株主還元について、配当性向は単体で、その後は連結30パーセントという目標がありますが、30パーセントにした理由を教えてください。

横山:一般的な水準にならい30パーセントに設定しています。

坂本:投資家としても、それだけあれば長期投資したくなると思います。

質疑応答:PBRの向上策について

坂本:「PBRの向上策があれば教えてください」というご質問です。

横山:PBR向上策としては、3つあります。1つ目は、まず行わなければいけないこととして、業績の改善と向上です。2つ目は、当社の事業内容をしっかりとみなさまにご理解いただくためのIR活動を行うことです。3つ目は、安定的かつ継続的に配当を行うことです。

質疑応答:人材採用や人材育成の取り組みと戦略について

坂本:「人材採用や人材育成の取り組みや戦略などを教えてください」というご質問です。

横山:先ほどお伝えしたとおり、当社は日本の会社ですが、国籍にとらわれず優秀な人材を採用し、エンジニアにしていこうと考えています。台湾にもプログラム開発のエンジニアを常駐させています。最近ではフィリピン出身の方も、生産技術で働いています。

質疑応答:顧客の新規開拓や関係深化のための活動について

坂本:「クライアントはある程度限られていると思いますが、顧客の新規開拓や関係深化のための営業活動としてどのようなことを行っているか教えてください」というご質問です。

横山:関係深化については、スライドにも記載しているように、お客さまは今までアウトソースのみでしたが、1社のみの考えで設計や開発することを心配されるお客さまも増えています。そのような中で私たちは、これまでお付き合いのあった120社のノウハウを基に、お客さまに向けて提案型のテスト開発やテストの効率化などを行っています。

また、最近は台湾に投資が集中しているため、生産技術も台湾のほうが進歩してきています。そのようなことをAIの活用も踏まえて日本にフィードバックしながら、「このような生産技術があるので、私たちの会社と一緒にしませんか?」というかたちでファブレスなどにアプローチして、特にCPUやGPUなどの先端品をターゲットに拡販したいと考えています。

質疑応答:ロシア・ウクライナ情勢の影響について

坂本:「ロシア・ウクライナ情勢は業績に影響がありましたか?」というご質問です。半導体のサプライチェーンなどで、来るはずだったテストが遅れたり、来なかったりするなど、何か影響があればお願いします。

横山:例えば、ウクライナで作っている自動車の部品が入ってこないため減産したり、ヨーロッパの方々が電化製品を買い控えたりなど、少なからず影響はありました。ただし、当社は産業、車載、コンシューマーで構成しているため比較的ぶれに強く、いずれの波も吸収して、9期連続の業績向上につなげています。

質疑応答:ターンキーについて

坂本:「『ターンキー』がどのような手法なのか理解が追い付きません。もう一度、ご説明いただけると助かります」というご質問です。

横山:「ターンキー」の語源は、「キーを回すと全部が動く」というところから来ています。要するに、お客さまとしてはあまり考えなくても、テラプローブグループにお願いするとウエハテスト工程も、組立も、ファイナルテストも実施できるということを「ターンキー」と言っています。

増井麻里子氏(以下、増井):物自体は、テストした後に台湾に輸送されるのですか?

横山:今は物流が非常に進化しているため、当社の台湾の新竹の工場でテストしたものを、同じく新竹のサイエンスパーク内のPTIの工場で組立を行うこともあります。また、日本に持ってきてファイナルテストを行うケースもあります。

質疑応答:為替変動や物流コスト上昇の影響について

坂本:「為替変動や物流コスト上昇の影響などあれば教えてください」というご質問です。価格転嫁できているかどうかも含めてご回答いただければありがたいです。

横山:物流の影響はほとんどありません。円安に1円振れると当社の業績は2億円くらい違ってきますが、それほど影響は受けていません。当社は日本で事業を行っており、日系の会社とは円で取り引きしているためです。

電気代は少し上がりましたが、それについてはお客さまにお願いして価格に転嫁しています。

質疑応答:海外顧客の撤退や事業縮小について

増井:「海外のお客さまの急な撤退や事業縮小などはリスクと捉えていますか?」というご質問です。

坂本:景気に敏感な業種ではあるものの、半導体が増えていることによってそのあたりはカバーできるでしょうか?

横山:お客さまが「こちらのほうが安いから」といってすぐに移ることができるかというと、そうではありません。なぜかというと、私たちがテスタを動かすためのシステムやプログラムを持っているからです。

お客さまが他のところに移るときは、まずはコンペティターがそのテスタをそろえて、そしてシステムを準備して、プログラムはお客さまが用意される場合もありますが、当社の工場と相手先の工場で相関を取って製品を移管する流れになります。それにはかなりの時間がかかります。また、認定にも時間がかかり、車載の場合で半年から1年くらいです。そのようなことから、すぐに移ることはできないということです。

もう1つ言いますと、当社は日本と台湾で同じシステムを使っていますので、台湾で問題が起こった場合、短いものであれば2週間程度で、日本でテストが実施できるという強みも持っています。

質疑応答:ウエハテストとファイナルテストの所要時間について

坂本:個人的な質問ですが、このウエハテストとファイナルテストは、1つのユニットというか、1枚につきどのくらいの時間がかかるのですか?

横山:さまざまなケースがあり、さらに温度についてもマイナス40度から140度まで行うため、具体的にはお話ししにくいですが、一般的には、ウエハ1枚につき1時間くらいかかります。

質疑応答:北海道に建設予定の半導体工場について

増井:「北海道に半導体工場が建設されるということですが、ここも御社のクライアントになりそうですか?」というご質問です。

横山:よいご質問だと思います。目指しています。

横山氏よりご挨拶

横山:本日はお忙しい中、誠にありがとうございました。これからも業績拡大等、株主のみなさまにご満足いただけるような会社を目指してがんばっていきます。今後とも応援をよろしくお願いします。

スポンサードリンク