関連記事

クラウドワークス、通期は増収増益で着地 営業利益が創業後初の黒字化

CrowdWorks

吉田浩一郎氏:2018年9月期の通期の決算説明をさせていただきたいと思います。まず表紙です。毎回、引き続きではあるのですが、この4人とも、まったく違う働き方をしている方々です。右下の方は、クラウドワークス上で、個人として働いています。右上の方は、クラウドテックの方ですので、月間でまとまった契約をして、ある企業のお仕事を継続的に行うといったスタイルです。

左上の方がクラウドディレクターです。これが新しい潮流なのですが、クラウドワーカー自体をさらに束ねるディレクターが、オンラインに存在してきています。当社や企業さまがお仕事を出す(わけですが)、そのプロジェクトマネージャーのような存在が、左上の方です。

左下の方が、昨年買収させていただいたサイタで、サイタ事業のドラムコーチです。趣味の領域、生活の領域の方です。この4人を見ても、非常に多様な働き方が広がってきています。

今回からIRを刷新させていただきました。きっかけは、通期黒字化ということでもあるのですが、機関投資家のみなさまや、証券会社のアナリストのみなさまと対話をさせていただく中で、いろいろな事業の分析の方法があるのですが、一般投資家の方も含めて考えると、定性的な情報やイベント、新しい事業が立ち上がりましたといったことをしっかりお伝えすることが非常に重要ではないかと、当社自身はこれまで考えてきました。

そうしてこれまでIR活動を続けてきたのですが、あらためて今のタイミングで、とくに海外の機関投資家の方々から問い合わせを受け、知りたい指標であったり、こうした指標では伸びているのではないかなど、(ご意見や)アドバイスをいただくようになりました。

事業側から見たものというよりは、市場から見たときに、どれくらいの市場の大きさに対して、何パーセント(シェアを)取れていて、それに対してどういったKPIを追っているのかといったことを、いったんシンプルにまとめた方がより伝わるのではないかと考えました。そしてこの半年間で、IRの方針を全面的にリニューアルいたしました。

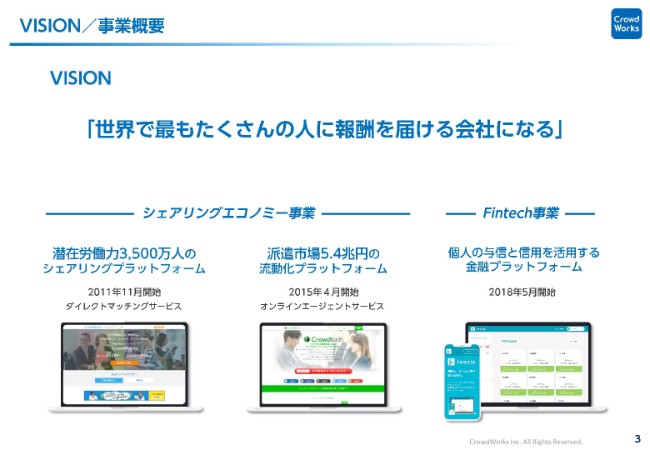

VISION/事業概要

当社自身は、市場の大きさに対して、総契約額を最も重要指標としています。この総契約額に対して、テイクレートと呼ばれる粗利率があり、継続的に総契約額が伸びれば収益も伸びるというシンプルな構造で事業を捉え、市場に対して新しい価値を提供していこうと考えています。

その中で今回、シェアリングエコノミー事業とFintech事業……この括り自体は以前から継続しているもので、枠組みを少し変えたものですが、非常にシンプルになりました。今までのダイレクトマッチングサービス、いわゆるプラットフォームを中心としたサービスは、潜在労働力の活性化ということで、シンプルにしました。

潜在労働力とは、働いていない人か、働いているけれど、そこにアドオンする副業や兼業(を行う人)だと考えています。もう1つが、オンラインエージェントです。上場後に始めた事業なのですが、オンラインで何らかのかたちで人が介在して、チャットやSkype、あるいはメールで、案件と人をリファレンスする事業です。

これは、派遣市場の流動化と位置付け、派遣のような働き方が、オンラインになったときにより流動化し、市場が広まると考えて、潜在労働力と派遣市場の2つが主要市場であると定義しました。

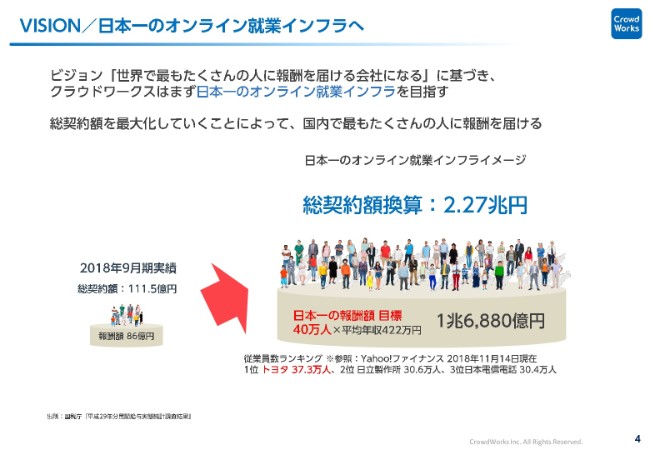

VISION/日本一のオンライン就業インフラへ

その中で、当社のVISION「世界で最もたくさんの人に報酬を届ける会社になる」ということ自体はまったく変わりません。

以前は報酬額を掲げていたのですが、その報酬額をきちんと総契約額に直しました。ワンコミュニケーションです。総契約額だけでコミュニケーションできるようにということで、報酬額1.7兆円を割り戻すと、総契約額、つまり仕事の総額としては2.27兆円であると定義しています。

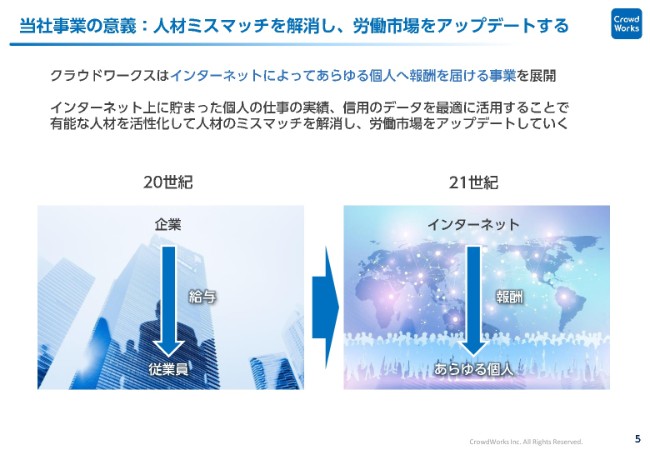

当社事業の意義:人材ミスマッチを解消し、労働市場をアップデートする

あらためて、20世紀は企業という枠組みの中で従業員を雇い、その中で給与を払うという構図が1つの社会の形態でした。それを当社は、インターネットを使って、日本中・世界中のあらゆる個人に対して報酬を届けるかたちで、人材のミスマッチを解消し、人材をより活性化していきます。先ほどもお話ししましたが、潜在労働力の活性化と派遣市場の流動化を進めていきたいと考えています。

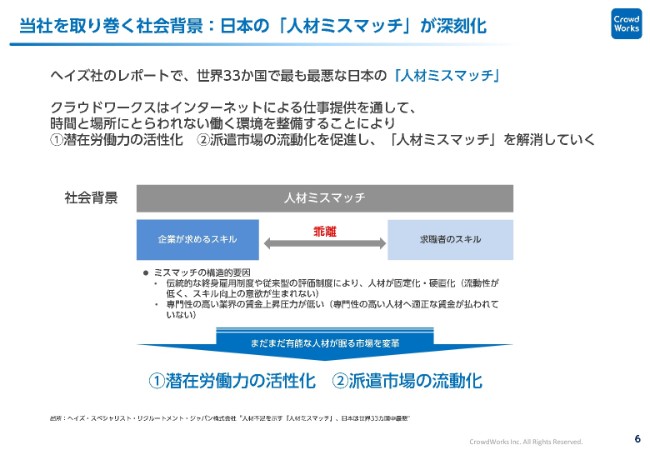

当社を取り巻く社会背景:日本の「人材ミスマッチ」が深刻化

とてもタイミングがよいときにレポートが出たため使わせていただいたのですが、このヘイズという人材コンサルティング会社のレポートによると、世界33ヶ国(の中で、仕事と人材)で日本がもっともミスマッチの状況であるということです。とくに、優秀な人材がいないといいますか、現状に合う……例えば英語、プログラミング、デザインといったスキルが身につく教育がなされていないというレポートです。

当社からすると、潜在労働力の中にまだまだ眠っていると考えています。例えば、4年制大学を出て就職した女性が、結婚を機に退職したとします。この方は、しっかり教育を受けていて、きちんと働けるけれども専業主婦になっているわけです。そうした方の労働力は、十分に生かせるのではないでしょうか。

あるいは、日本の大企業では、多くの方がエリートと呼ばれるいい大学に入って、定年退職をしていますが、それは時代のフォーマットとして「1社を勤め上げる」という考えがあったからで、人材自体はいろいろな仕事ができるスキルを秘めていると思います。

また、正社員の方の副業の状況や、派遣の方の中でも優秀な人材に対して、いろいろな人がリーチできるようになったりといったことが、インターネットによって可能だと考えています。

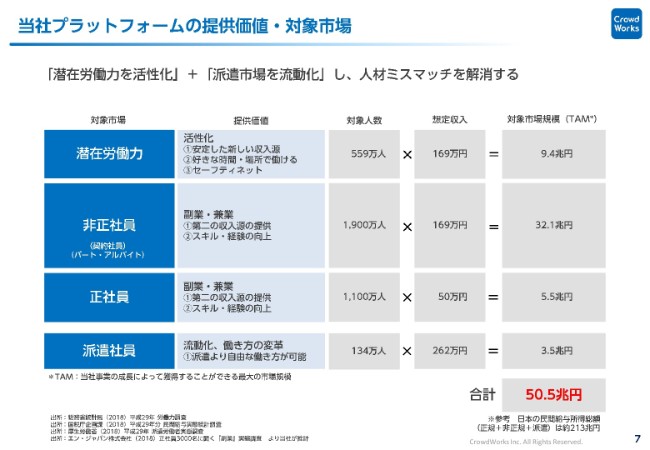

当社プラットフォームの提供価値・対象市場

当社はインターネットを通じて、この人材のミスマッチに対して「まだまだ、いい人材がいるよ」ということ(を伝えること)と、教育を提供していくことで、人材のミスマッチを解消していきたいと考えています。

TAM(Total Addressable Market)ですけれども、マーケットもいったん再定義をして、当社がどの市場を作りにいっているのか、あるいはどの市場を買いにいっているかを整理しました。その意味でいうと、下の派遣のところがわかりやすいと思います。派遣は顕在市場です。

この派遣のところで、134万人が働いていることになります。当社としては、262万円という報酬額で見ると、3.5兆円ぐらいの市場であると定義しています。逆に、正社員・非正社員の副業領域、あるいは潜在労働力の活性化は潜在市場(のもの)です。

当社のプラットフォームが切り開いてきた潜在市場の活性化の部分ですが、それぞれの対象人数と想定収入(をスライドに記載しています)。これは、そこまで高い目標、あるいは市場分析の数字ではないと思っています。

例えば、正社員であれば空いた時間の副業・兼業で、50万円ぐらいの収入を得ることは可能だと思っており、そのように設定しています。非正規の169万円も、現状の収入から設定させてもらっており、事実ベースで市場の規模を割り戻すと、全体で50.5兆円となります。

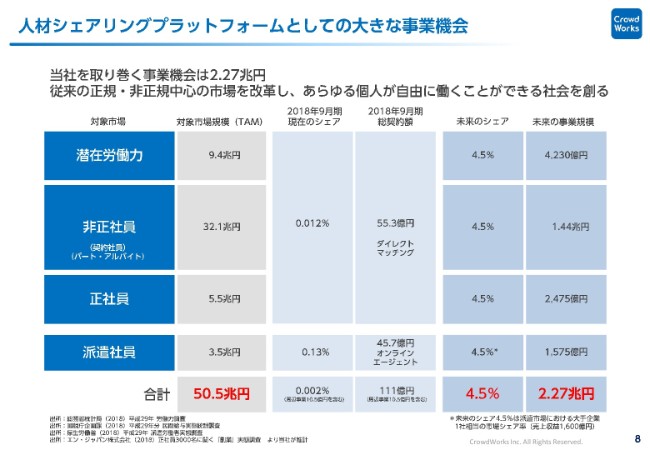

人材シェアリングプラットフォームとしての大きな事業機会

日本の民間企業の給与の総額全体は213兆円です。その意味では、当社が試算したこの数字は、わりと妥当な数字ではないかと考えています。その中で、結論からお話ししますと、(合計の部分の)赤文字の50兆円に対して、(未来のシェア)4.5パーセントを取ると、2.27兆円になります。

この4.5パーセントというのは何かというと、派遣業界における大手企業1社のシェア率です。その市場に対してのシェア率が4.5パーセント。つまり、派遣市場においては、(事業を展開する)会社が複数社あるということです。この4.5パーセントのシェアを当社が実現するだけで、(事業規模が)2兆2,700億円まで達する。その意味では、この50兆5,000億円という数字、あるいは4.5パーセントという数字も蓋然性のある数字だと思っており、十分に実現可能だと考えています。

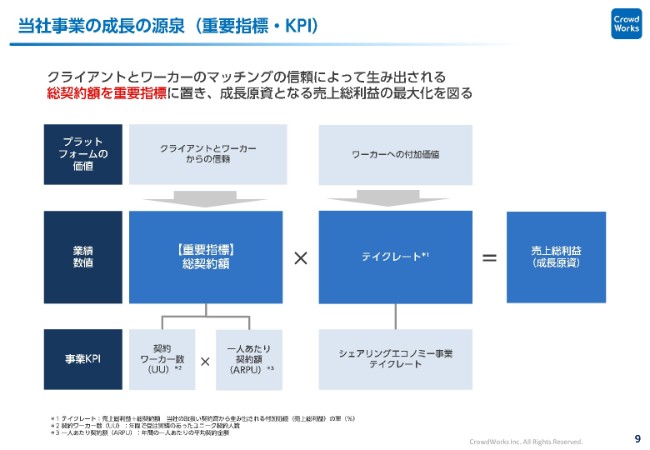

当社事業の成長の源泉(重要指標・KPI)

こちらも、あらためてシンプルにしました。今までの見せ方は、各事業の積み上げでお見せしていたかと思います。「この事業がいくらで、この事業がいくらで、この事業がいくらで、これを足し算するとこうなります」といった説明をしていました。それをいったん、全部シンプルにしたときに「クライアントの発注額ですよね」「ワーカーさんの稼いだ金額ですよね」というかたちで分解できると考えて、このようにしました。

全体の仕事の発注額に対して、テイクレートという手数料をかけたかたちで、当社がいただける粗利が何パーセントで、それがいくらの売上総利益を生み出しているのかを示しています。それをタスクダウンすると、クライアントから見るものと、ワーカーから見るものの両方があるのですが、当社としてはワーカー側から見ています。

ワーカーの「UU×1人当たり契約額」をARPUというかたちで掛け算をすると、ブレークダウンができると考えています。

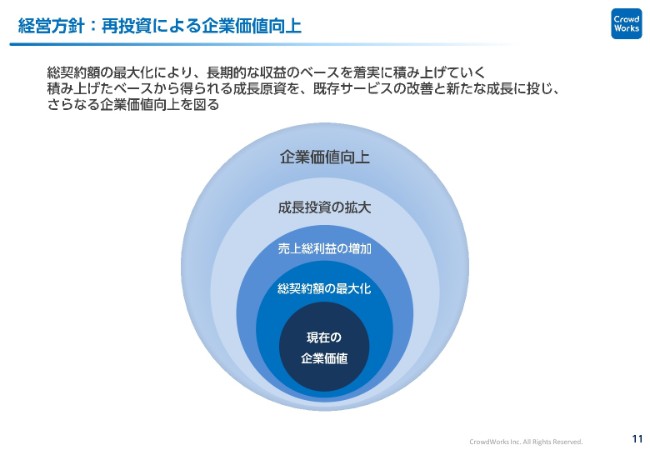

経営方針:再投資による企業価値向上

経営方針は、上場時から変わらず、総契約額の最大化を追っていき、それによって売上総利益を拡大し、成長投資をさらに拡大することで市場が開け、企業価値が向上していく。そのサイクルをずっと回し続けようということです。その根拠となるのは、先ほど申し上げたように、50兆5,000億円というTAM(Total Addressable Market)があるからです。

それに対して、4.5パーセントまで(シェアを)取れれば、自然と利益体質になるということで、50兆5,000億円に対して、4.5パーセントを取るところまで継続的に投資していけば、市場は開けていくだろうと考えています。

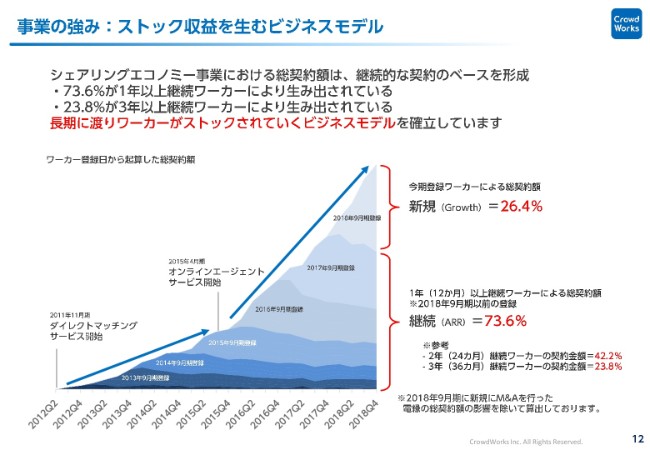

事業の強み:ストック収益を生むビジネスモデル

この資料は、今回初めて出させていただきます。以前は、1つの事業の数値や分析を出していたのですが、それをいったんやめます。全体のワーカーがどれくらい積み上がっているのかをまとめたのが、この資料です。見たとおりなのですが、こうしてまとめてみると、我々自身もけっこう驚きました。あらためていい数字だなと考えております。

1年以上の継続ワーカーが73.6パーセントの総契約額を生み出していて、2年以上(の継続ワーカー)が42.2パーセントです。つまり、24ヶ月以上ずっと働いていらっしゃる方が、4割以上いらっしゃるということです。また、36ヶ月の方が23.8パーセントですので、4分の1くらいの人が3年以上ずっと働いていらっしゃるわけです。

今まで行ってきた継続的な投資が、(ワーカーが)ひたすら積み上がっていく、非常に強固なプラットフォームになってきていると考えています。よって、今の方針での再投資は、必ず将来の収益に積み上がるようになっていると、自信を持っています。

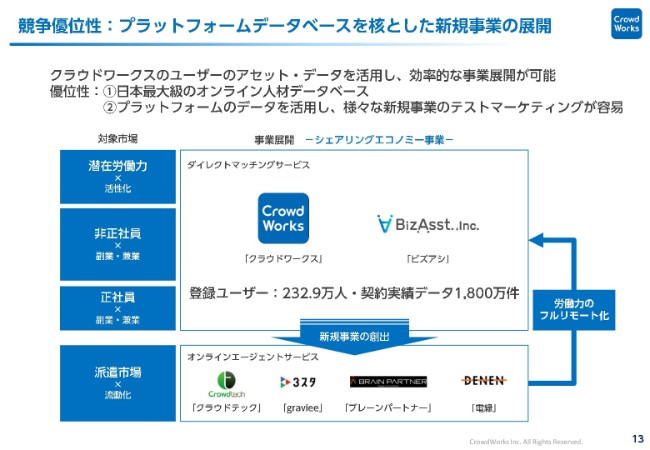

競争優位性:プラットフォームデータベースを核とした新規事業の展開

さきほど潜在市場・顕在市場と申し上げましたが、それもこうした構造になっているのかなと思っています。当社にはいま、「クラウドワークス」「ビズアシ」といったプラットフォームがありますが、潜在労働力の活性化という、世の中にない新しい価値を生み出しました。当社は、その部分の寡占が進んでいると思っています。

オンラインで働く人材のデータベース自体は、他社が持っていない、オリジナルのデータだと思っています。登録ユーザー232万9,000人のオリジナルデータを使って、既存市場での新規事業をテストできるところが、当社の強みなのかなと思っています。

ですので、今も新しいサービスを思いつく、あるいは(新しい)ユーザーニーズを発見すると、このプラットフォームでテストを行い、手応えがあればサービスを大きくしたり、事業化したり、子会社化したりといったことができます。そうしたバーティカルなニーズに対して、オンラインエージェントサービスが継続的に生み出される仕組みができてきたと思います。

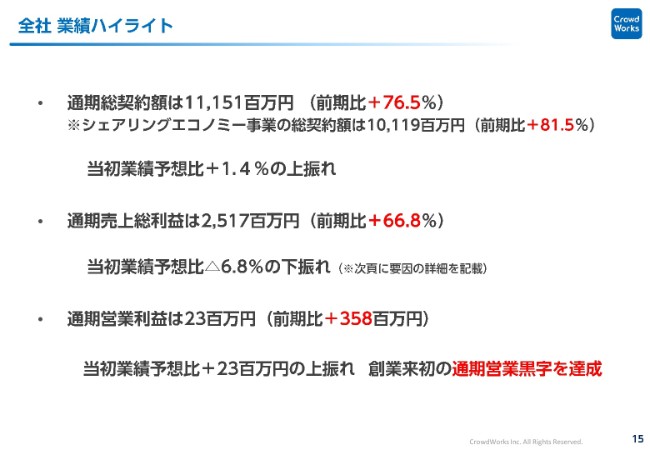

全社 業績ハイライト

業績です。総契約額が前期比76.5パーセント増、売上総利益が66.8パーセント増、営業利益が、ついに創業来初となる黒字化を達成したかたちになっています。おおむね、すべて業績予想に対して妥当なラインで進んでいます。1点、売上総利益の予想は6.8パーセント下振れしました。

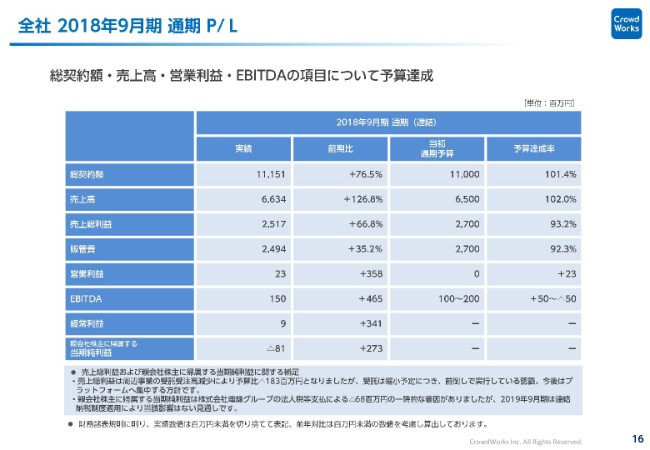

全社 2018年9月期 通期 P/L

このスライドの下に補足で入れていますが、売上総利益に関しては、受託事業があります。当社は上場前後に、いわゆるエンタープライズ事業ということで、完全に受託でクラウドソーシングの仕事を受けるというサービスを展開していました。しかし2016年、まとめサイトの問題がありましたが、そこで当社としても、受託で付加価値は提供できないのではないかという結論に至りました。

ポジティブな変更としては、それをマーケティング領域に変え、単なる受託ではなく、マーケティングの現場で企業の経営に貢献するかたちで、伴走型でいろいろな仕事を当社が提供していくということを進めています。

単なる受託はどんどん撤退し、その部分が予算比で少し落ち込んだということです。ですので、当社としては、この数値は一時的なものと考えており、おおむね全指標において、非常に高い成長を維持できていると考えています。

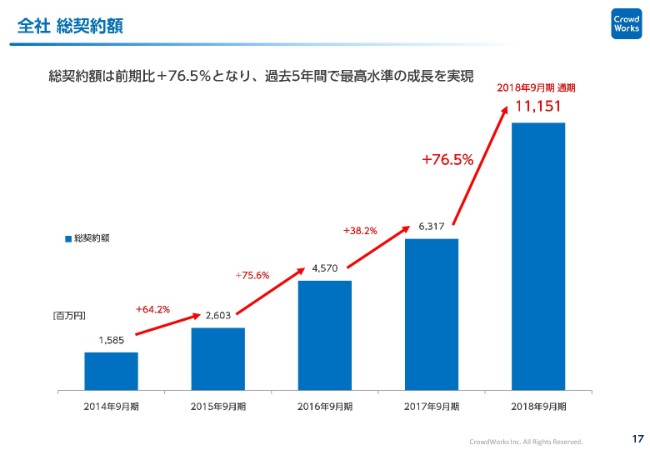

全社 総契約額

総契約額です。こちらも、過去最高の水準の成長を実現しています。昨年の電縁社のM&A……当社としてはかなり大規模な10億円弱の買収を行いました。現在、そのPMIも非常に順調に推移しており、昨年と一昨年で、2社と1事業を買収していますが、いずれもこの総契約額の高い成長に貢献しています。

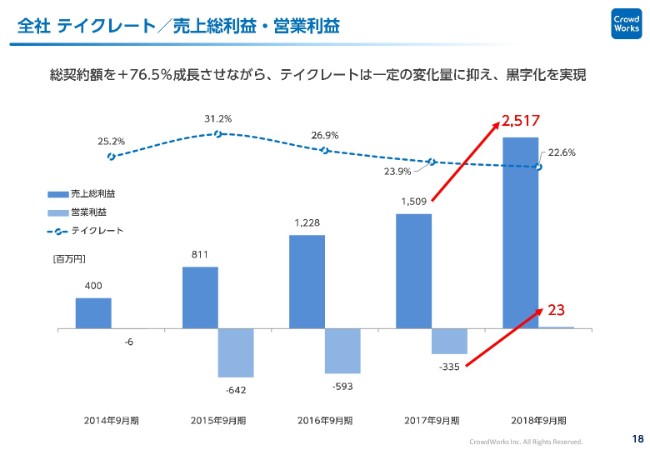

全社 テイクレート/売上総利益・営業利益

テイクレートと売上総利益・営業利益の関係についてです。総契約額自体は76.5パーセントの成長で、テイクレートの減少は微減で、昨年から1パーセント程度減少するかたちに抑えています。売上総利益の拡大を継続的に行い、その結果、営業利益が通期で黒字に転換しています。

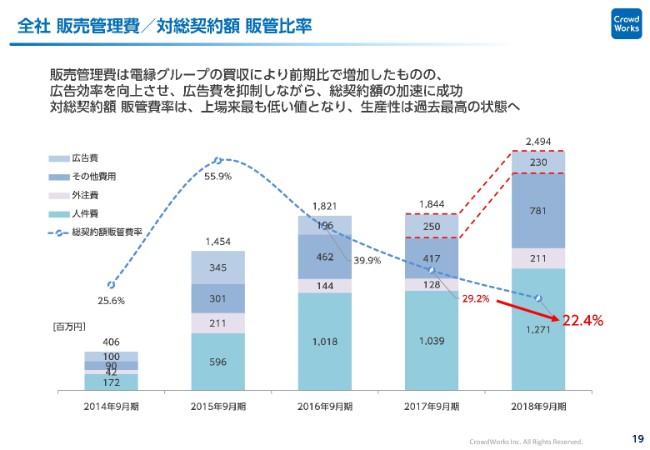

全社 販売管理費/対総契約額 販管比率

総契約額に対する販管費率を見ていただくと、全体の規模は大きくなり、販管費も大きくなりました。しかし、総契約額に対する販管費率は、上場来過去最低の数値です。つまり、生産性としては過去最高になっています。現場では当たり前ですが、あらゆる費用において費用効率を考え、最適化を行った結果かと思います。

広告効率も、これはあくまで参考の数値ですが、広告宣伝費を除く営業利益でも大きく黒転になってまして、つまりこの広告を止めればこれぐらい利益が出る状態が、すでにできていることを示しています。

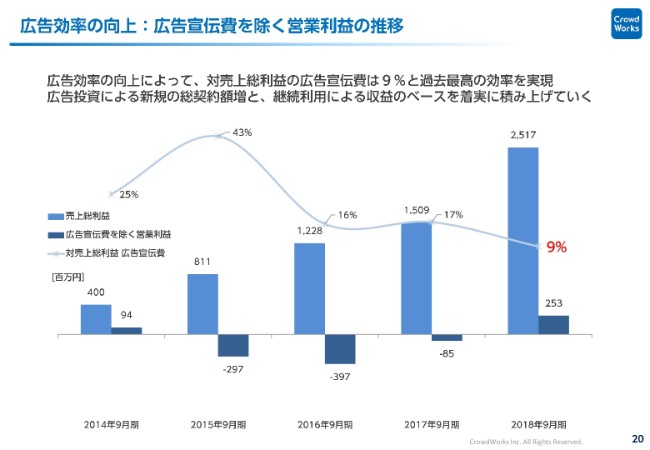

広告効率の向上:広告宣伝費を除く営業利益の推移

総契約額に対する広告宣伝費の割合も、過去最低ラインの数字となっています。広告効果が非常に高い状態が実現されており、継続的な成長が見込めると考えています。

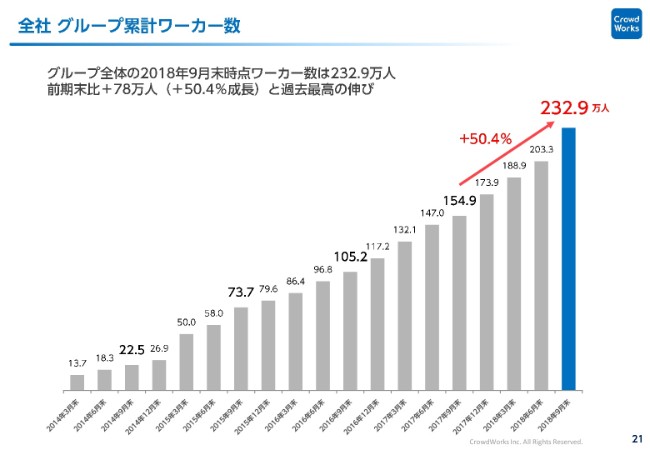

全社 グループ累計ワーカー数

ワーカー数も順調に伸びており、230万人を突破しました。

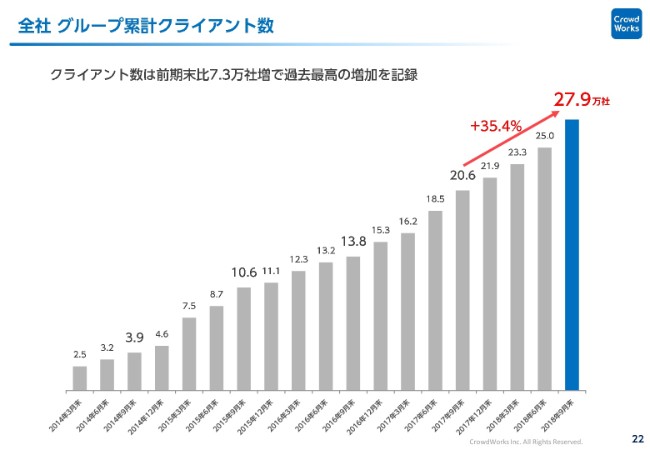

全社 グループ累計クライアント数

クライアント数も非常に順調に伸びており、27万9,000社となっています。

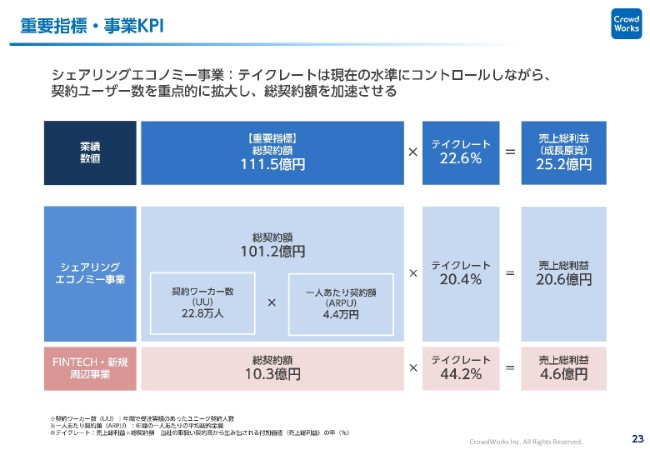

重要指標・事業KPI

この事業の指標です。テイクレートを各事業で割り戻したものが、こちらになります。内訳を書いた方がいいと考えていますが、当社としては、Fintechはまだまだ新規事業の領域で、ここは総契約額とテイクレートの関係はどうなるかわからないと考えていますので、いったんご参考までにというところです。

お伝えしたいのは、シェアリングエコノミー事業です。総契約額とテイクレートはすでにお伝えしましたが、UUが22.8万人、ARPUが4.4万円といった数字は、初めて開示させていただきました。今後、どのように改善していくのかを見ていただきたいと思っています。

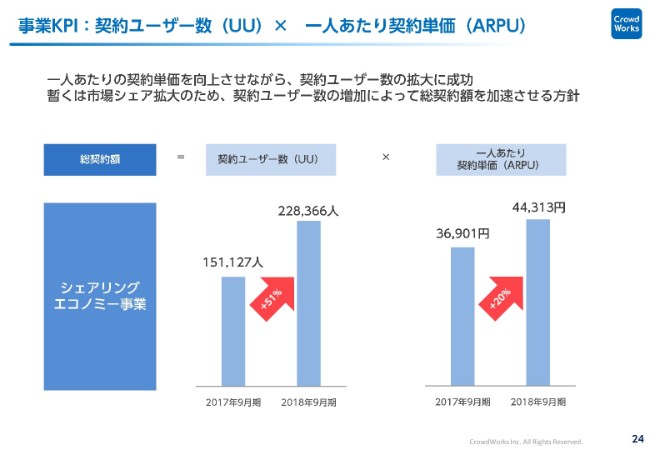

事業KPI:契約ユーザー数(UU)×一人あたり契約単価(ARPU)

昨年1年間に比べて、契約ユーザー数は年間で51パーセント増。ARPU単価も1年間で20パーセント増加しています。つまり、オンラインエージェントやM&Aは、ARPUに効いてくるところがあるということです。そうした付加価値をさらに高めることがARPU(上昇)につながると考えていますし、市場拡大がUU(増加)につながると考えており、その両方が実現できています。

当社は、「人材領域×インターネット」の中で、いろいろな事業を立ち上げていますが、全体の1つのKPIをもとにコミュニケーションしていくと、非常にシンプルになると思います。当社の取締役会も、この指標をもって、各事業を評価していくかたちに変更しようとしています。

今までは、経営会議から上がってきた各事業の事情や予算・予実を見るという体制でしたが、それは(あくまで)経営会議ということで、当社としては、この指標で全事業を評価し、改善していきます。

事業トピックス シェアリングエコノミー事業①

各事業のトピックは、このようになっています。それぞれ、施策がすべてシンプルになっています。UUを上げるか、ARPUを上げるか、そのどちらかでしかないわけです。

事業トピックス シェアリングエコノミー事業②

したがって、去年まではいろいろなトピックスをたくさん出していたと思いますが、非常にシンプルになり、2つのKPIに寄与することを実施しています。

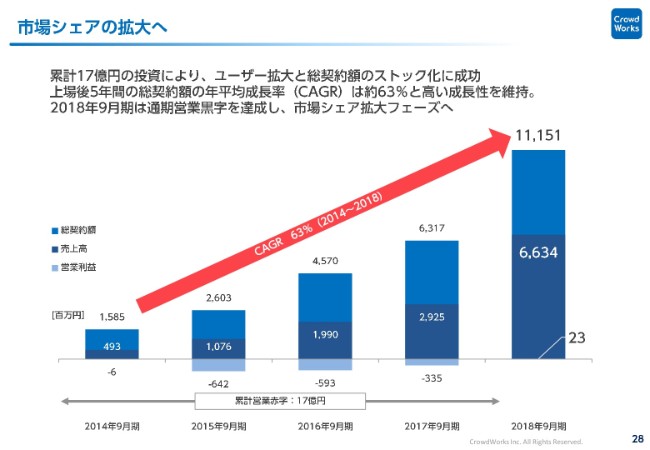

市場シェアの拡大へ

業績予想です。過去の総契約額の年平均成長率、CAGRですが、63パーセントと非常に順調に推移していますので、このような体制をできる限り維持していきたいと思っています。

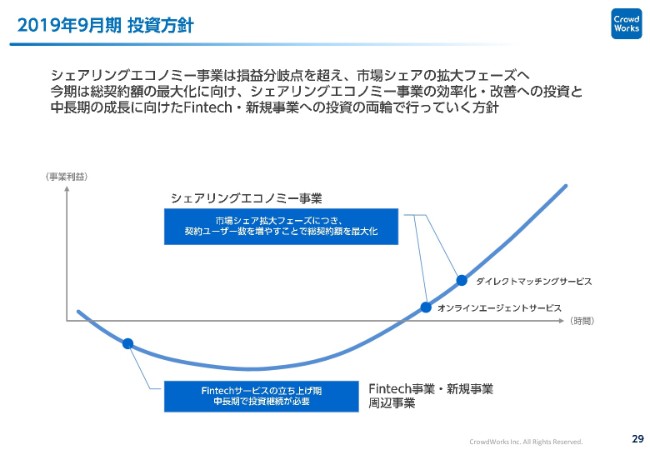

2019年9月期 投資方針

投資方針では、このような(スライドに記載の)認識でおります。シェアリングエコノミー事業は、粗利を生み出し始めていると考えていますので、その粗利を、今度は個人版のFintechに投資していく構図になっています。もちろん、シェアリングエコノミーにも再投資を行うのですが、Fintechにも投資をしていきたいと思っています。

個人的に、来年はウォレット元年になるのではないかと期待しています。経産省から、デジタルマネーに対しては2パーセントのキャッシュバックがあるという報道もありますし、政府として本格的にキャッシュレス化を実現していこうということで、連日施策が出ています。

世界各国の先進国を見ても、デジタルマネーの潮流になると思っています。この機運から見ると、2019年あたりが元年になるのではないかと思っています。このウォレットや決済は、各社でかなり競争になっていますが、当社はなんと言っても、MUFGさまと資本提携し、MUFGさんの(Fintech領域での)戦略子会社であるJDDさまと合弁会社をつくりました。

日本(の金融、Fintech)市場の中で、MUFGさまと組めたのは、非常に大きい一手です。MUFGと連日話していますが、当社としては、来年はウォレット分野もいいかたちで進められると思っています。もっとも資本効率がよいものになるのではないかと、手応えを感じています。

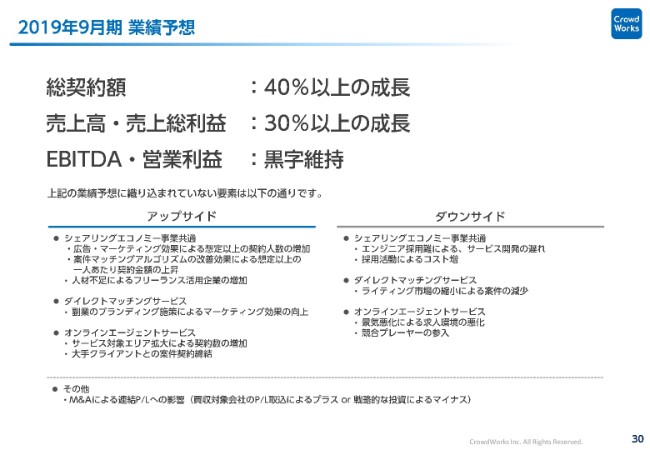

2019年9月期 業績予想

業績予想も刷新し、パーセンテージの成長というかたちを提示させていただきます。EBITDAも営業利益も、引き続き黒字を維持ということをお約束いたします。この1年でどれだけ事業を伸ばせるかというところで、強く推進していこうと思います。

総契約額も40パーセント以上を目指しますし、売上高・売上総利益も30パーセント以上を目指していきます。再投資を行い、潜在市場を活性化し、派遣市場を流動化させる方法はないかを考え続け、アプローチできればと思います。

私たちのミッション

本日、私自身もこうして話していて感じるのですが、昨年までのIRとはまったく違うと実感しています。この変化が、当社の強みなのかなと思っています。

当社のIRチームは、以前にIRを担当していたチームとさほど変わっていないのです。したがって、新しい人材が入ったからこうした新しいものができたわけではありません。我々自身が学び、株主のみなさま、投資家のみなさまと対話をして、学びを得て変化していく……それができたということです。

IRにおいても、経営においても、事業領域においても、マネジメントにおいても同様のことが言えるのですが、それを続けることによって、現代における付加価値を提供できるのかなと考えています。

私たちのミッションは、創業から変わらない「“働く”を通して人々に笑顔を」なのですが、現時点ではここにいらっしゃる笑顔……この方々はクラウドワーカー、ユーザーの方々です。こちら(スライド右側)に車いすの方がいらっしゃいますが、車いすの方でも、パソコンが1つあれば働ける。その意味でも、この事業をしっかりと、1つ1つ伸ばしていくことが、インターネットの向こう側にいるいろいろな方々の生活、あるいは仕事に寄与して、それが笑顔になるのではないかなと考えています。

しっかり取り組んでいきたいと思いますので、引き続きよろしくお願いします。私からの説明は以上となります。

スポンサードリンク

関連キーワード