関連記事

【QAあり】三陽商会、粗利率改善で利益が上振れ 自社株買いも公表し、株主還元拡充・資本効率向上を推進

【QAあり】三陽商会、粗利率改善で利益が上振れ 自社株買いも公表し、株主還元拡充・資本効率向上を推進[写真拡大]

内容

大江伸治氏(以下、大江):代表取締役社長兼社長執行役員の大江です。本日はご多用のところ、弊社の2025年2月期中間期決算説明会にご出席いただきまして、誠にありがとうございます。2025年2月期中間期の業績結果及び、2023年10月6日に公表したPBR改善計画の進捗状況についてご説明します。

スライドにはアジェンダを記載しています。1つ目が2025年2月期中間期業績結果、2つ目が2025年2月期中間期振り返り、3つ目が2025年2月期通期計画、4つ目が資本戦略です。

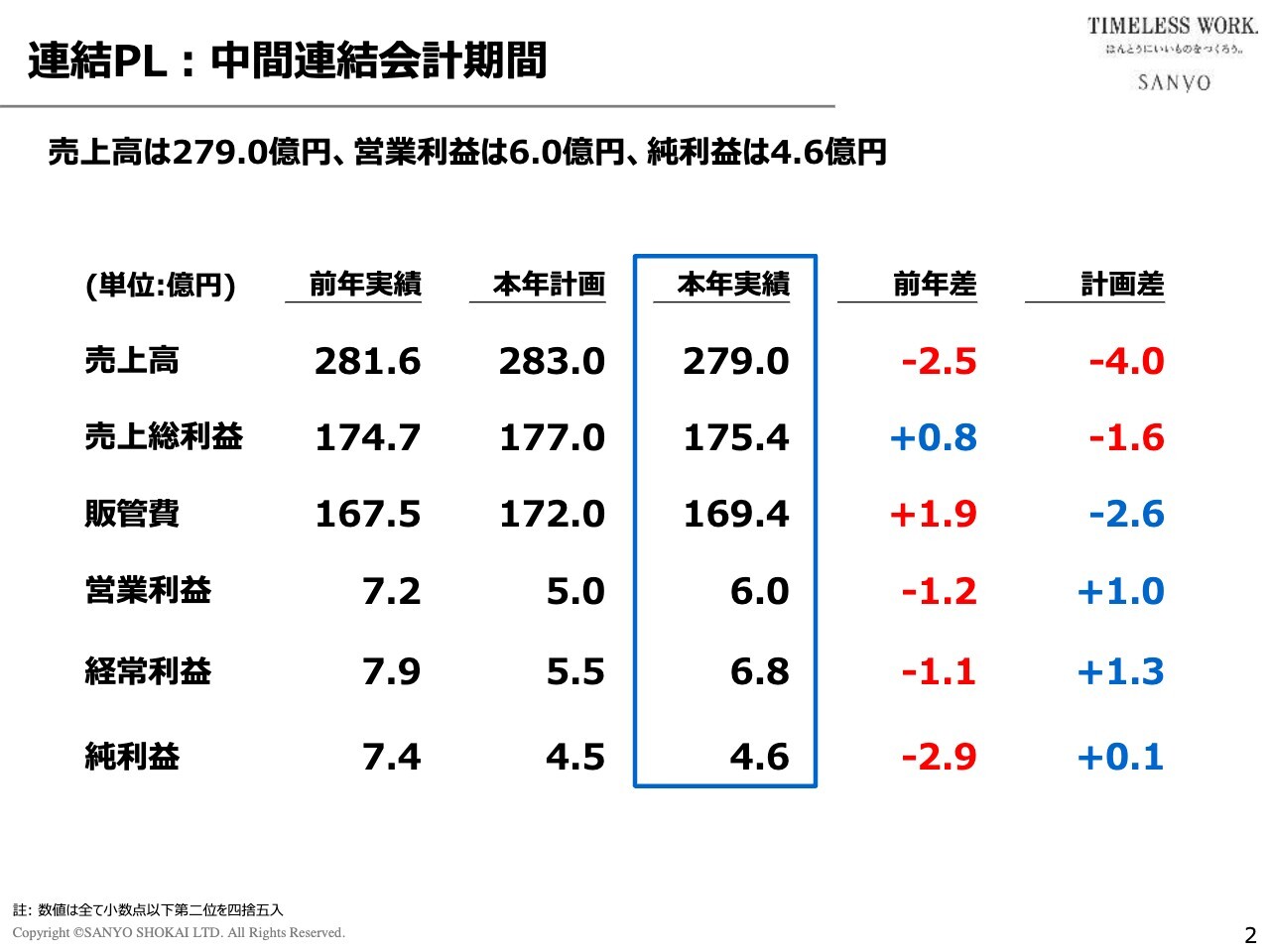

連結PL:中間連結会計期間

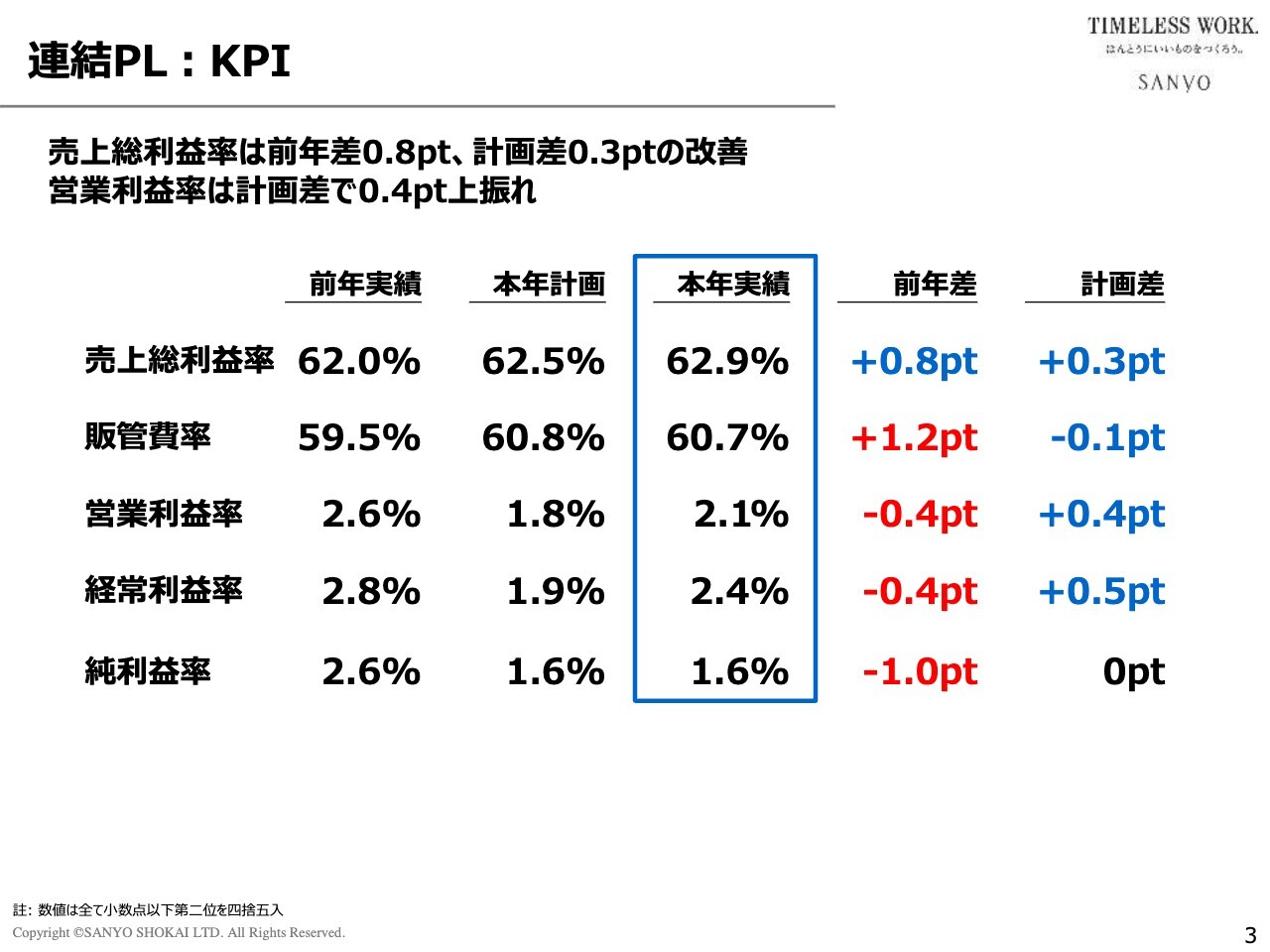

KPIです。売上総利益率は62.9パーセントで、前年差0.8ポイントの改善、計画差0.3ポイントの上振れとなりました。販管費率は60.7パーセントで、前年差1.2ポイントの上昇、計画差0.1ポイントの下振れとなっています。

営業利益率は2.1パーセントで、前年差0.4ポイントの低下、計画差0.4ポイントの上振れとなりました。経常利益率は2.4パーセントで、前年差0.4ポイントの低下、計画差0.5ポイントの上振れとなっています。純利益率は1.6パーセントで、前年差1.0ポイントの低下、計画どおりとなりました。

連結PL:KPI

KPIです。売上総利益率は62.9パーセントで、前年差0.8ポイントの上昇、計画差0.3ポイントの上振れとなりました。販管費率は60.7パーセントで、前年差1.2ポイントの上昇、計画差0.1ポイントの下振れとなっています。

営業利益率は2.1パーセントで、前年差0.4ポイントの低下、計画差0.4ポイントの上振れとなりました。経常利益率は2.4パーセントで、前年差0.4ポイントの低下、計画差0.5ポイントの上振れとなっています。純利益率は1.6パーセントで、前年差1.0ポイントの低下、計画差はありませんでした。

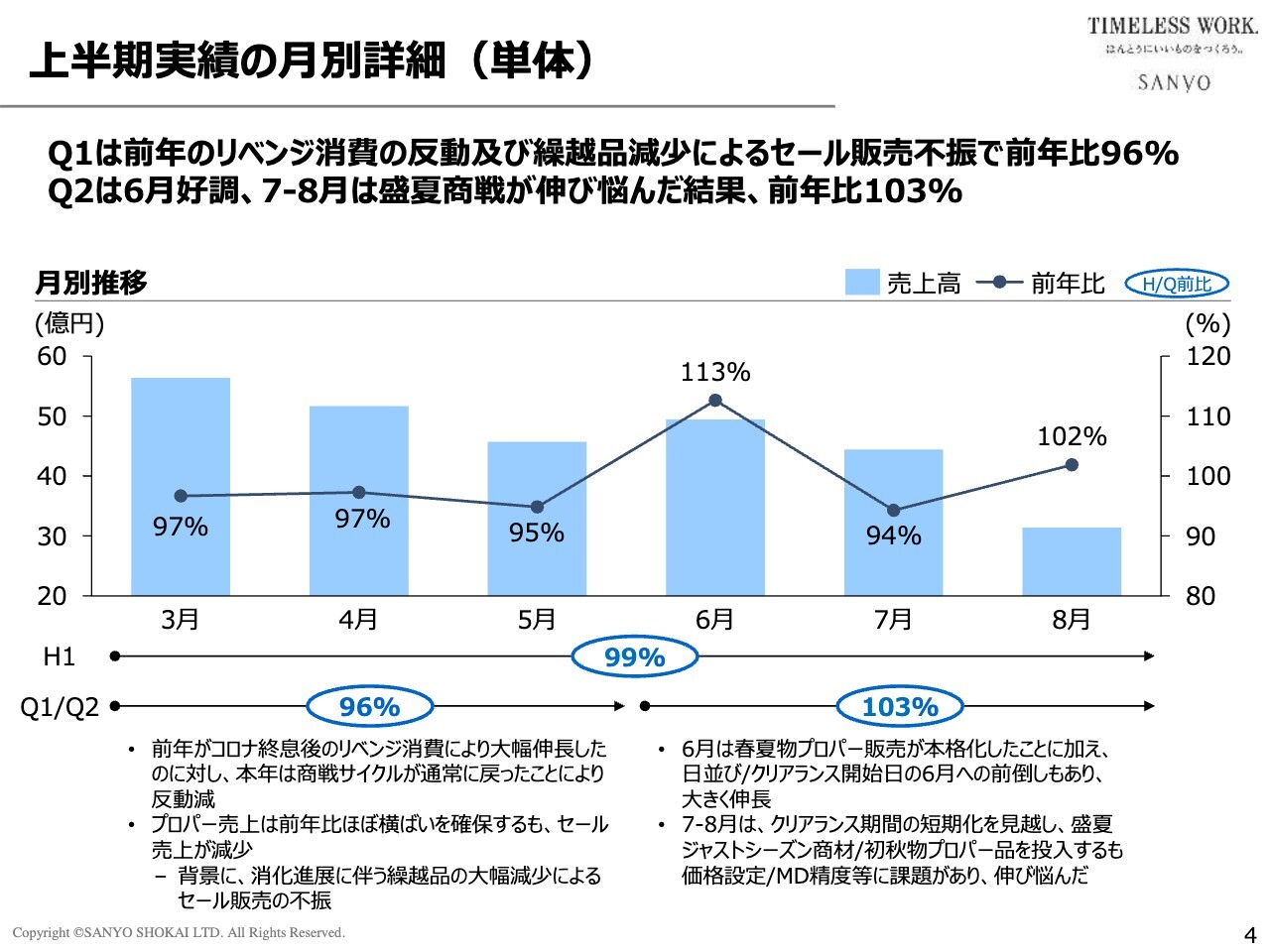

上半期実績の月別詳細(単体)

上半期実績の月別詳細です。今中間期は前年比で減収減益という結果に終わったわけですが、その背景を第1四半期と第2四半期に分けてご説明します。

スライドに記載のとおり、中間期の累計では前年比99パーセントと、わずかに前年を下回りました。第1四半期と第2四半期別では、第1四半期は前年比96パーセントと前年から大きく落とした一方で、第2四半期は103パーセントとわずかに前年を上回っています。このように第2四半期は前年を上回ることができたのですが、残念ながら第1四半期の落ち込みを挽回できず、結果として前年比99パーセントに終わりました。

第1四半期が前年を大きく下回ったのは、前年がコロナ禍明けのリバウンド需要で盛り上がって、数字を大きく伸ばしたことが要因です。特に、それまで途絶えていたオケージョン対応商品が絶好調に推移したのに対して、本年は通常の商戦サイクルに戻ったため、その反動が出たと言えます。ある意味で、前年が良すぎたということです。

加えて、もう1つの要因としては在庫の削減が進んだことも挙げられます。特に、繰越在庫がこの2年で大幅に減少しており、商材不足でセール売上が非常に不調でした。そのため、第1四半期については、プロパー売上はほぼ前年並みの数字が確保できたのですが、セールで大きく落としたという結果です。

一方で、第2四半期においては、6月は春夏物のプロパー販売が本格化して大きく伸びたのですが、7月、8月と伸び悩みました。本年は、前年の反省をもとに、クリアランスの短期化あるいは猛暑の定着をある程度予測して、盛夏のジャストシーズン商材も準備して臨んだのですが、特に盛夏用のプロパー商材の上代設定が少し高くなりすぎてしまいました。この時期の商品に不可欠な要素である、いわゆる値ごろ感を欠いたために、消費者ニーズとのミスマッチが起こったことなどが伸び悩みの主因ではないかと考えています。

ちなみに、第1四半期のプロパー販売比率は83パーセントで、これは前年を1.0ポイント上回っています。粗利率も64パーセントと、こちらも前年を0.9ポイント上回っています。

一方で、第2四半期のプロパー販売比率は48パーセントと、前年から1.0ポイント低下しました。ただし、粗利率については、第2四半期も61.5パーセントと前年から0.8ポイント上昇しています。結果として、粗利率は第1四半期、第2四半期を通じて前年を上回ることができました。

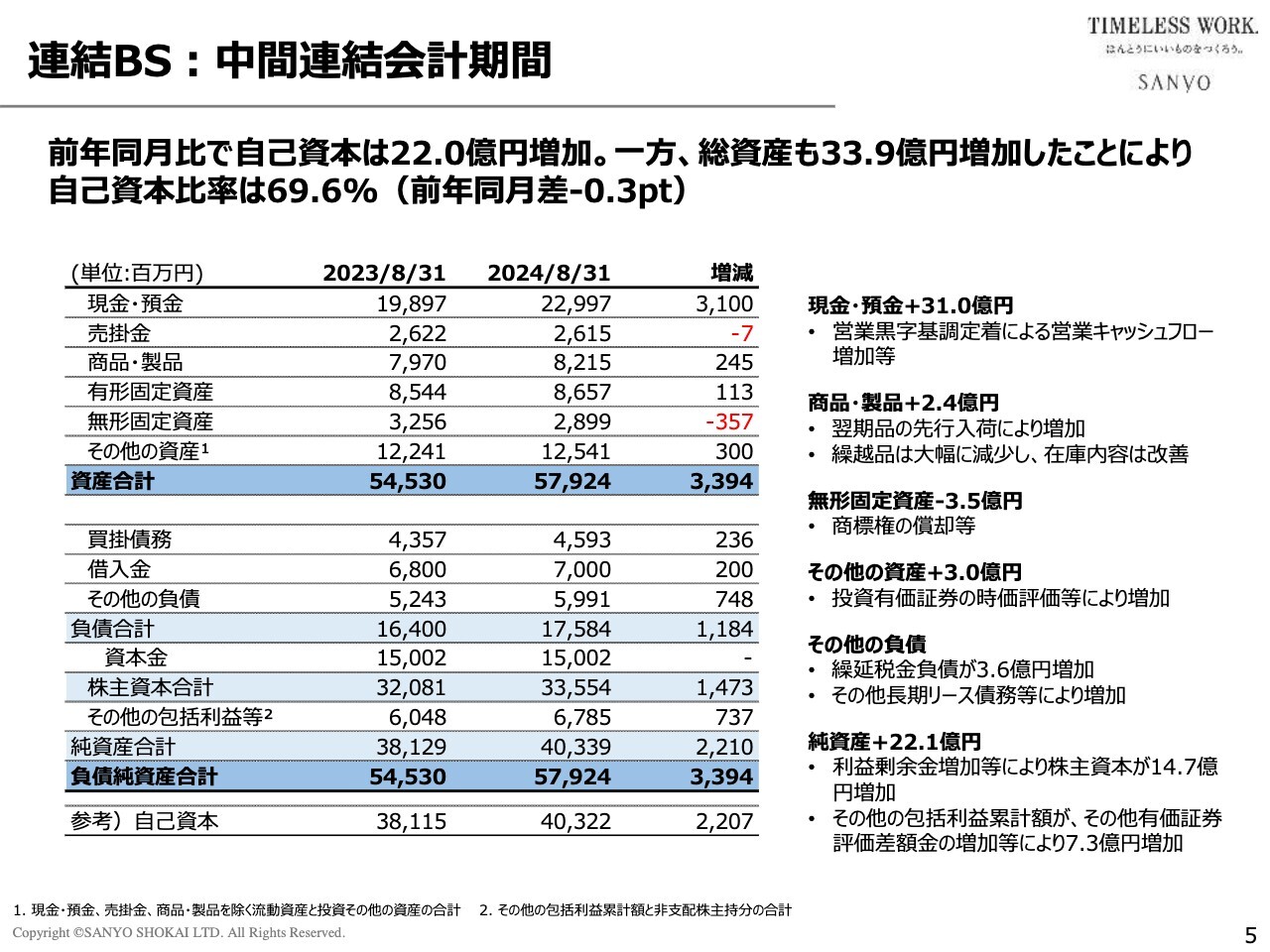

連結BS:中間連結会計期間

バランスシートの主要項目の対前年同月比較です。スライドに記載のとおり、現金・預金が31億円増加しました。これは営業黒字基調が定着したことによる営業キャッシュフローの増加が要因です。

商品・製品は2億4,500万円増加しています。こちらは後ほどご説明しますが、当期品と翌期品が大幅に増加する一方で、繰越品は前年から2億4,000万円ほど減少しました。したがって、在庫の中身については引き続き改善が進んでいます。

無形固定資産の3億5,700万円の減少は、「Paul Stuart」をはじめとする商標権の償却が進んだ結果です。その他の資産の3億円の増加は、投資有価証券の時価評価による洗い替えの結果です。その他の負債が7億5,000万円ほど増加していますが、これは繰延税金負債の3億6,000万円の増加と、その他長期リース債務が増加したこと等が要因です。

純資産が22億1,000万円増加した要因は、利益剰余金が増加したことによって株主資本が14億7,000万円増加したことと、その他の包括利益累計額が約7億3,000万円増加したことです。

また、総資産が33億9,400万円増加していますが、これは今お話しした純資産の増加に加えて、買掛債務、借入金、その他の負債の増加によるものです。純資産が22億円増加しただけでなく、総資産も34億円弱増加したことで、期末の自己資本比率は69.6パーセントと、前年同月差は0.3ポイント程度の低下となっています。

重点施策の進捗状況と評価

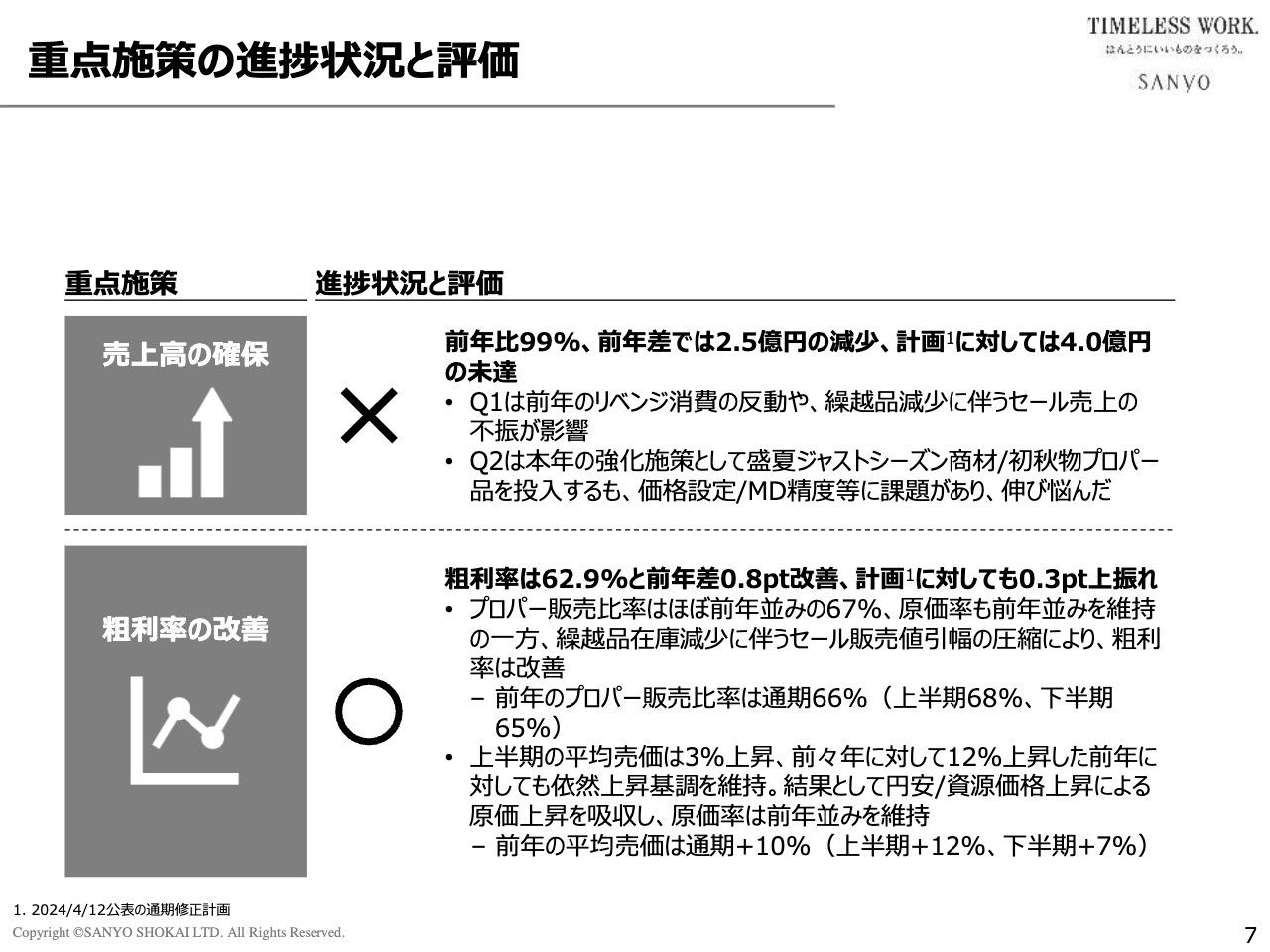

中間期決算の振り返りです。スライドに、重点施策の進捗状況と評価を記載しています。

売上高の確保については、冒頭でお伝えしたように前年差で2億5,000万円の減少、計画に対しても4億円の下振れとなったため、評価としては「✕」です。売上高が前年と計画を下回った要因については、先ほどご説明したとおりです。

一方で、粗利率の改善については、62.9パーセントと前年差0.8ポイントの改善、計画に対しても0.3ポイントの上振れという結果になりました。

ここで粗利率が改善した要因についてご説明します。粗利率のモメンタムの1つに調達原価率があります。原料価格の上昇や円安基調が続いており、調達コストは全般に上昇基調にありますが、前回もお話ししたとおり平均売価は上がってきています。

今期は、上半期だけで平均売価が前年比3パーセントほど上昇していますが、昨年の上半期も前々年比12パーセントほど上昇しているため、今期はそこからオントップで、さらに3パーセント上がったことになります。つまり、調達コストの上昇を吸収することができており、調達原価率はほぼ横ばいを維持しています。したがって、原価は粗利率に影響を及ぼさなかったということです。

一方で、粗利率のもう1つの大きな要素がプロパー販売比率です。プロパー販売比率は上半期累計で67パーセント、第1四半期は83パーセントと前年比で1.0ポイント上昇しましたが、第2四半期は48パーセントで前年比1.0ポイントの低下という結果でした。

前期の中間期のプロパー販売比率は68パーセントでしたので、今中間期累計では前年から1.0ポイント低下しています。プロパー販売比率が若干低下したにもかかわらず、粗利率が改善できた要因は、繰越品が大幅に減少したことにより、セール販売において値引き幅が大幅に縮小できたことです。

以前は相当古い在庫もあったため、50パーセントオフや80パーセントオフのような大幅値引きの処分販売もしていましたが、繰越品、いわゆる旧品が大幅に減少したことで、値引き幅が大幅に縮小しました。加えて、アウトレットにおける専用商材比率が上がったことも要因ではないかと考えています。いずれにしても粗利率については前年計画を上回ったため、評価は「◯」です。

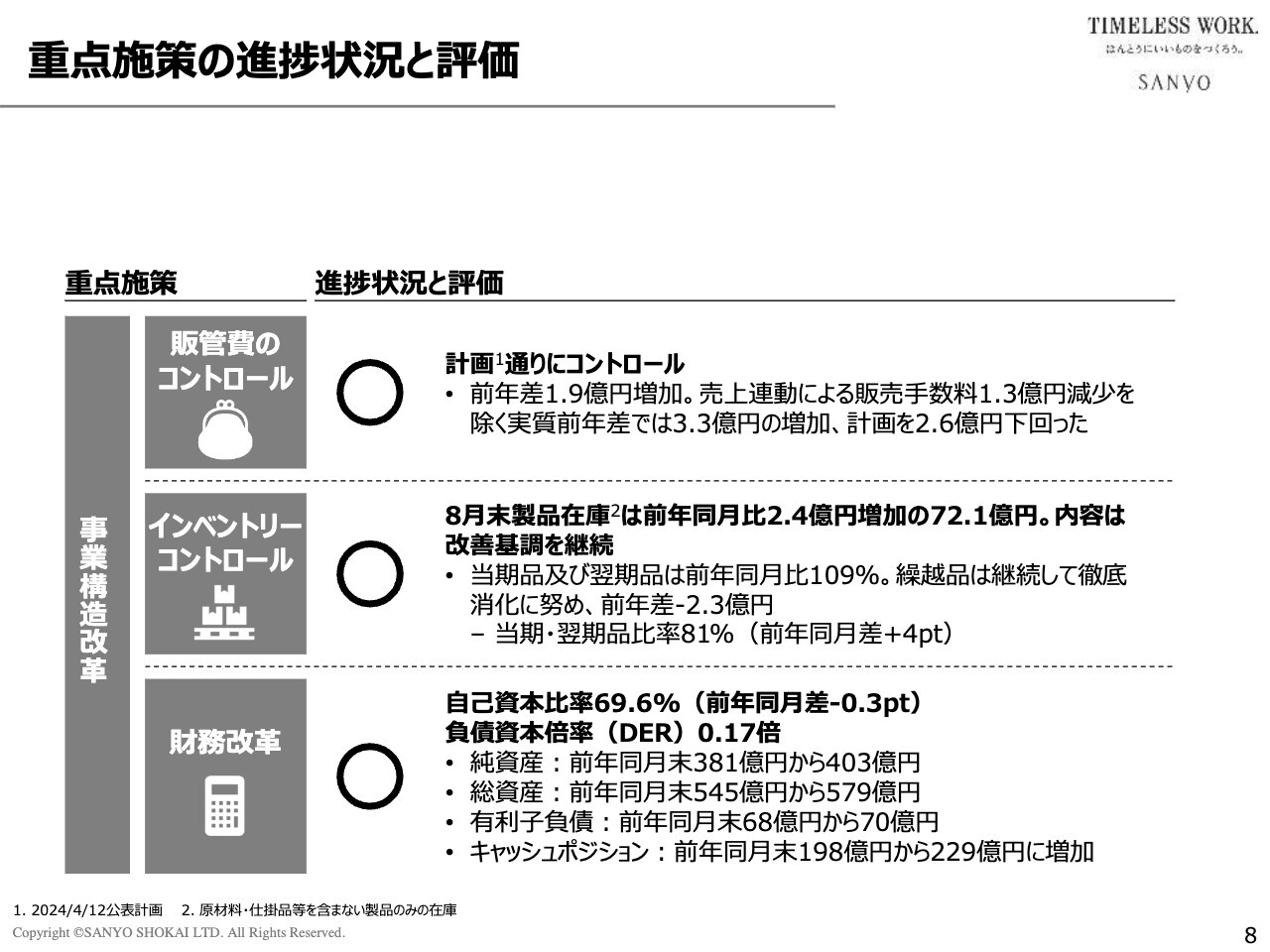

重点施策の進捗状況と評価

販管費のコントロールについては、前年差でトータル1億9,000万円増加していますが、売上が計画及び前年を下回ったことで、売上連動による掛け率販売手数料が1億3,000万円ほど減少しています。したがって、それを除くと、実質的な販管費は前期から3億3,000万円増加したということです。ただし、計画を2億6,000万円下回ったため、評価は「◯」としました。

インベントリーコントロールについては、期末在庫トータルが前年同月比2億4,000万円増の72億1,000万円となり、当期品と翌期品が前年同月比109パーセントと、約4億7,000万円増加しています。

その一方で、繰越品は引き続き減少しており、前年差2億3,000万円の減少となりました。その結果、当期・翌期品比率、すなわちフレッシュ在庫比率が81パーセントまで増加し、前年差で4.0ポイント上昇しています。したがって、こちらも評価は「◯」としました。

財務改革については、先ほどお伝えしたように、純資産は前年から22億円増加、総資産は前年から34億円増加、有利子負債は前年から2億円増加しました。一方で、期末キャッシュポジションは前年から31億円増加したため、自己資本比率は69.6パーセントと、引き続き高水準を維持できています。負債資本倍率(DER)も0.17倍と、極めて低水準を維持できていることから、こちらも評価は「◯」としました。

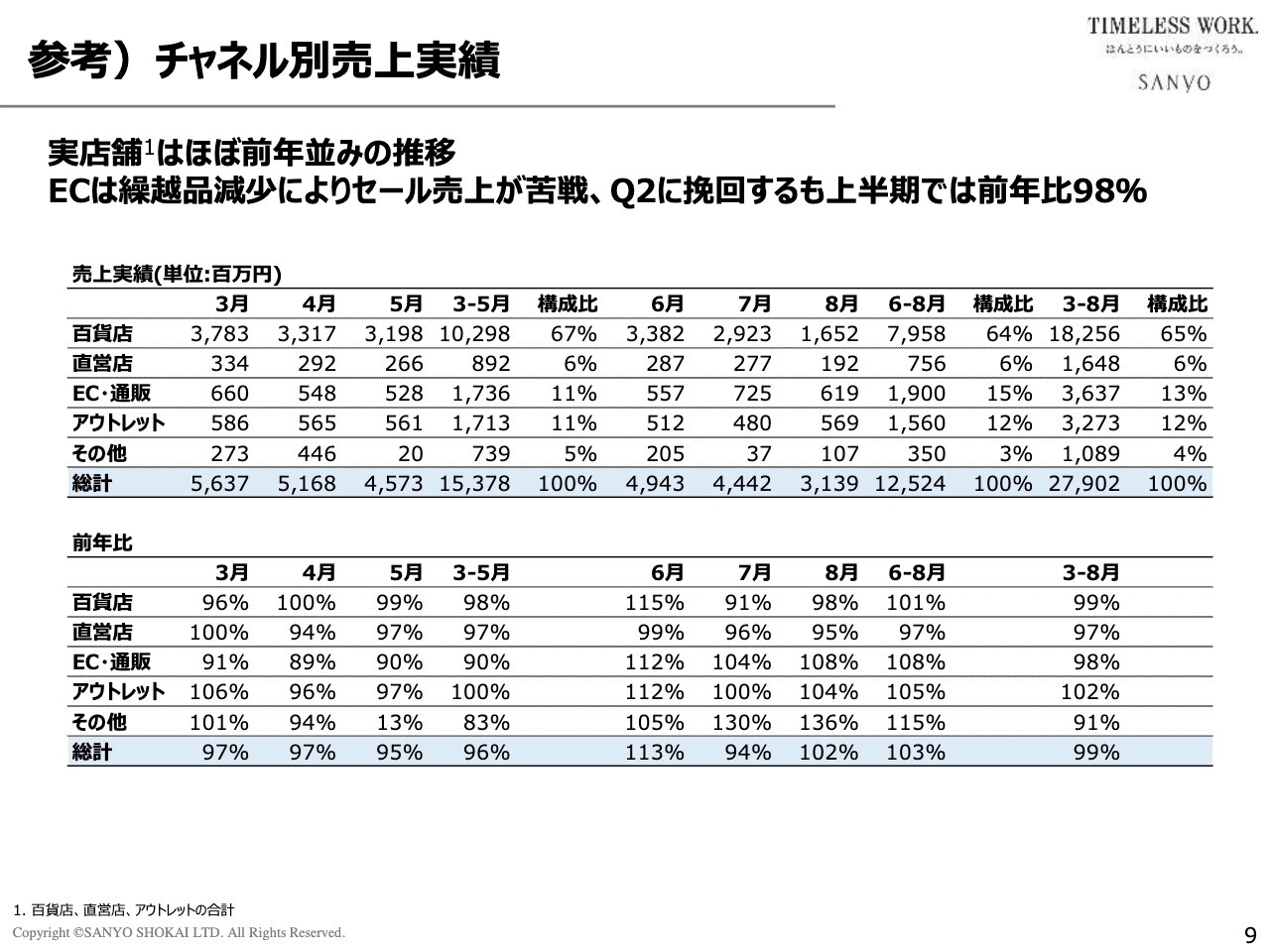

参考)チャネル別売上実績

チャネル別売上実績です。この中間期におけるチャネル別の売上構成比は、百貨店が65パーセント、直営店が6パーセント、EC・通販が13パーセント、アウトレットが12パーセント、その他が4パーセントでした。これは前期累計の構成比とまったく同じ数字で、構成比は前期からほとんど変わっていません。

スライドの下段に売上実績の前年比の数値を記載しています。前年比で数字を大きく落とした部分を抽出すると、第1四半期では、3月、4月、5月を通じてECが不振で、前年比で90パーセントに終わっています。また、4月、5月については、アウトレットも不振で、こちらも前年割れしています。第2四半期について言えば、7月、8月も百貨店が不振で、これも前年割れになっています。

したがって、上半期が前年を下回った要因として、第1四半期におけるセール販売の不振、そして第2四半期における盛夏品販売の伸び悩みを挙げましたが、それがチャネル別売上実績にも表れているということです。

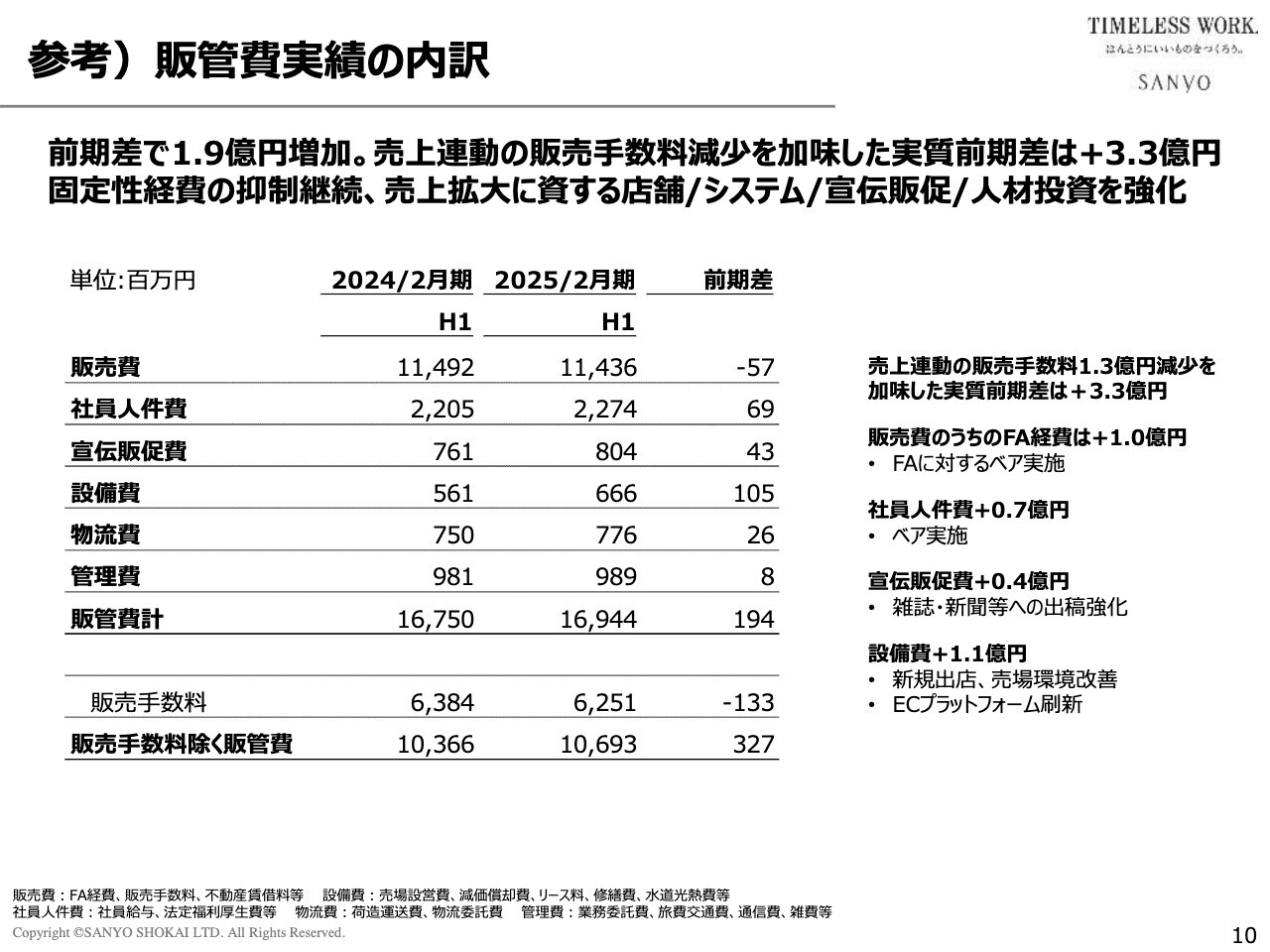

参考)販管費実績の内訳

販管費実績の内訳です。先ほどご説明したとおり、販管費は前期差で1億9,000万円増加しています。ただし、販売手数料が1億3,000万円減少しているため、実質的には3億3,000万円の増加となりました。

スライドには、増加した3億3,000万円の内訳を記載しています。FA経費及び社員人件費で合計1億7,000万円の増加、宣伝販促費が4,000万円の増加、新規出店に伴う設備費が1億1,000万円の増加となっています。

人件費については、前回もご説明しましたが、ベアと定期昇給を合わせて、今期だけで3.7パーセントほど賃上げを実施しています。前期も3.2パーセントほど賃上げを実施しているため、2年間で7パーセント近くの賃上げを実施したことになります。これが販管費増加の大きな要因です。

2025年2月期の基本方針

通期計画についてです。基本方針には、期初にお伝えしたとおり「今期計画を達成し、中期経営計画の最終仕上げを行う」ことと、「次期中期経営計画での更なる飛躍に向け、重点課題として『商品力』と『販売力』の抜本強化に取り組む」ことを掲げています。

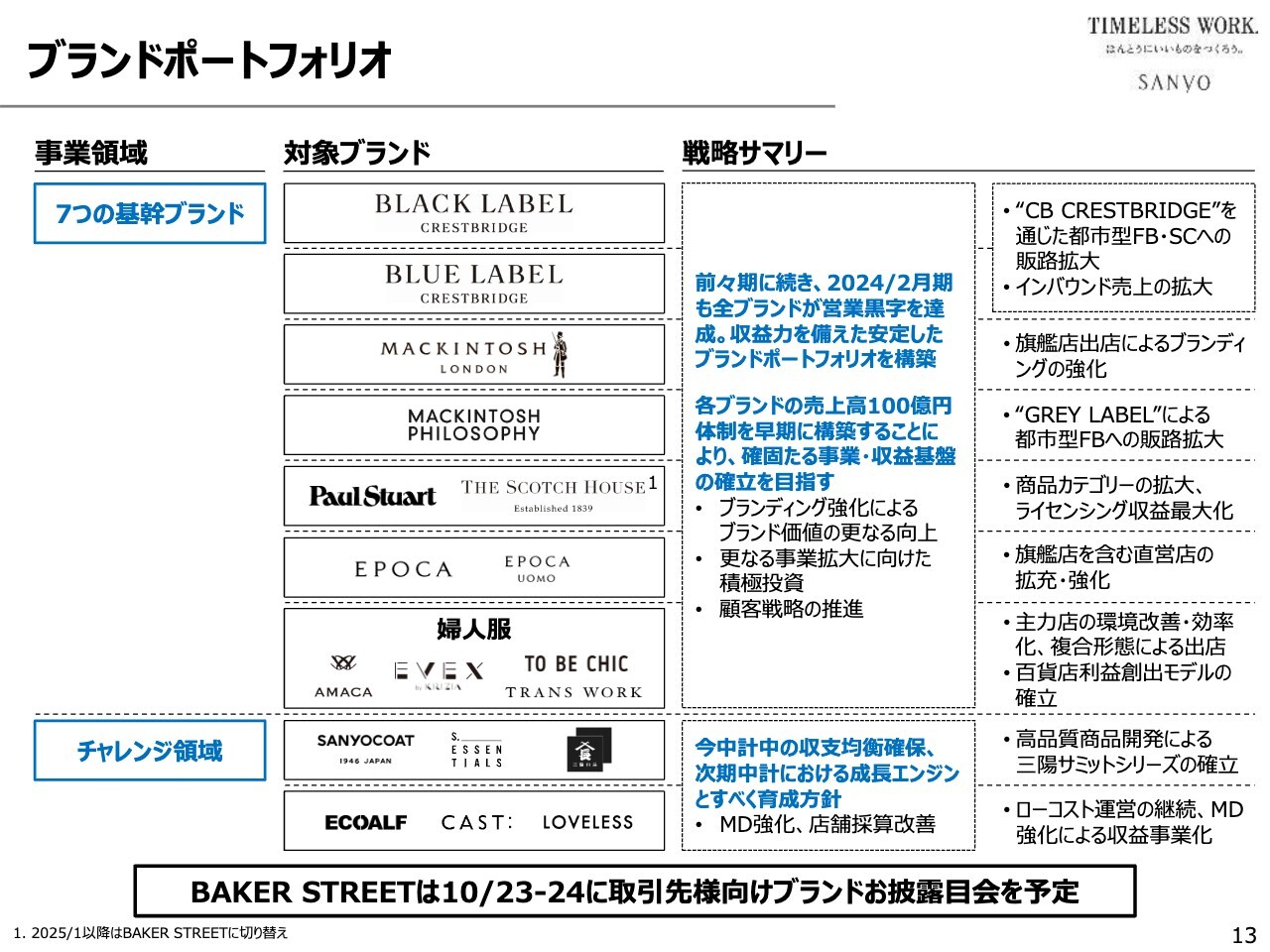

ブランドポートフォリオ

ブランドポートフォリオです。スライドには、期初にご説明したとおりの内容を再掲しています。

7つの基幹ブランドについては、さらに強化・拡大することによって、早期に全ブランド売上高100億円体制を構築します。チャレンジ領域のブランドについては、今期中に収支均衡を確保して、次期中期経営計画以降の成長エンジンにしていきたいと考えています。

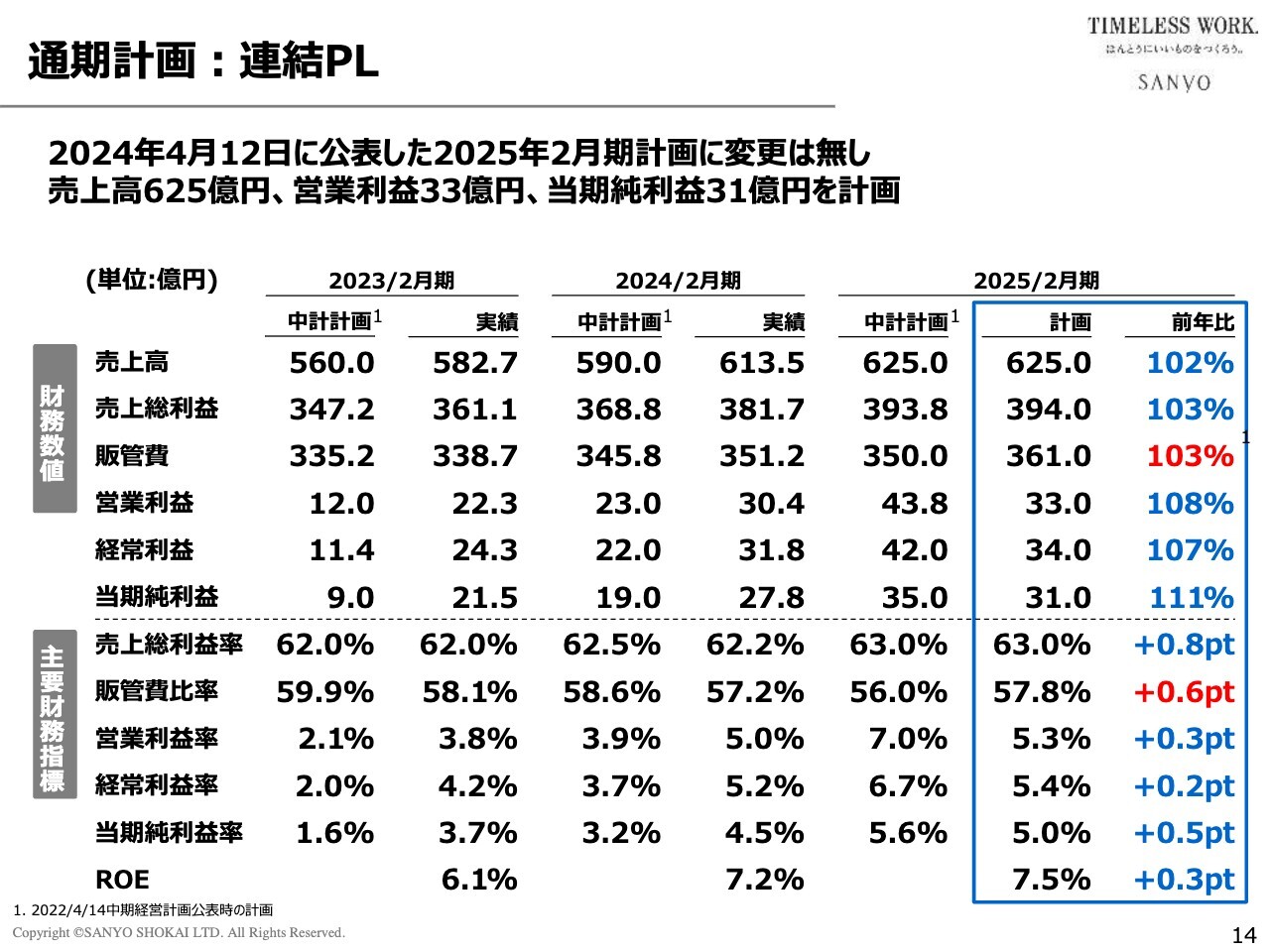

通期計画:連結PL

通期の定量計画です。こちらは期初の計画から修正せず、据え置いています。

スライドに記載のとおり、売上高が625億円、売上総利益が394億円、販管費が361億円、営業利益が33億円、経常利益が34億円、当期純利益が31億円となっています。また、売上総利益率が63.0パーセント、販管費比率が57.8パーセント、営業利益率が5.3パーセント、経常利益率が5.4パーセント、当期純利益率が5.0パーセント、ROEが7.5パーセントという計画です。

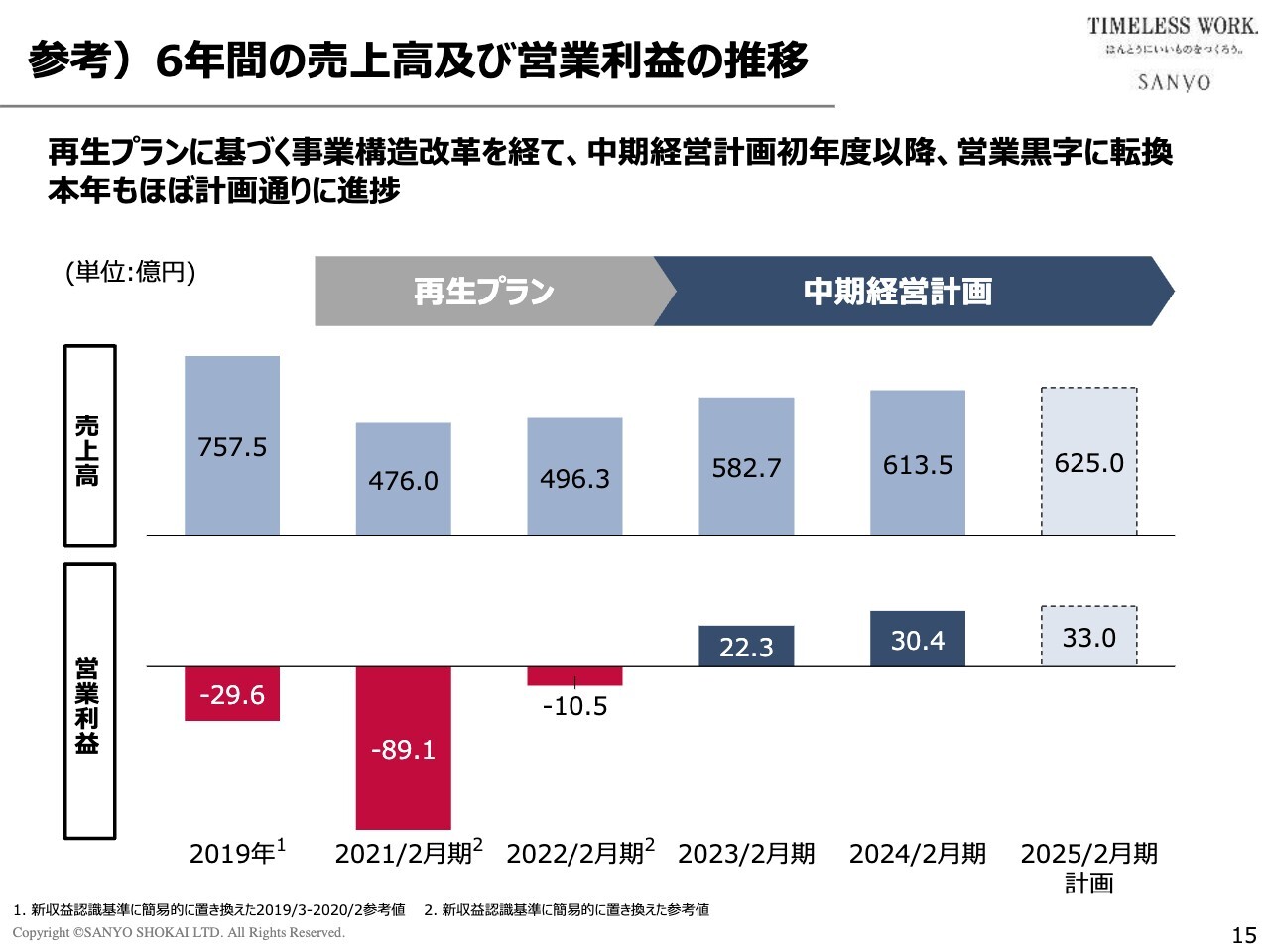

参考)6年間の売上高及び営業利益の推移

6年間の売上高及び営業利益の推移です。スライドのグラフのとおり、2021年2月期と2022年2月期が再生プランの期間で、2023年2月期以降が中期経営計画の期間です。参考までに見ていただければと思います。

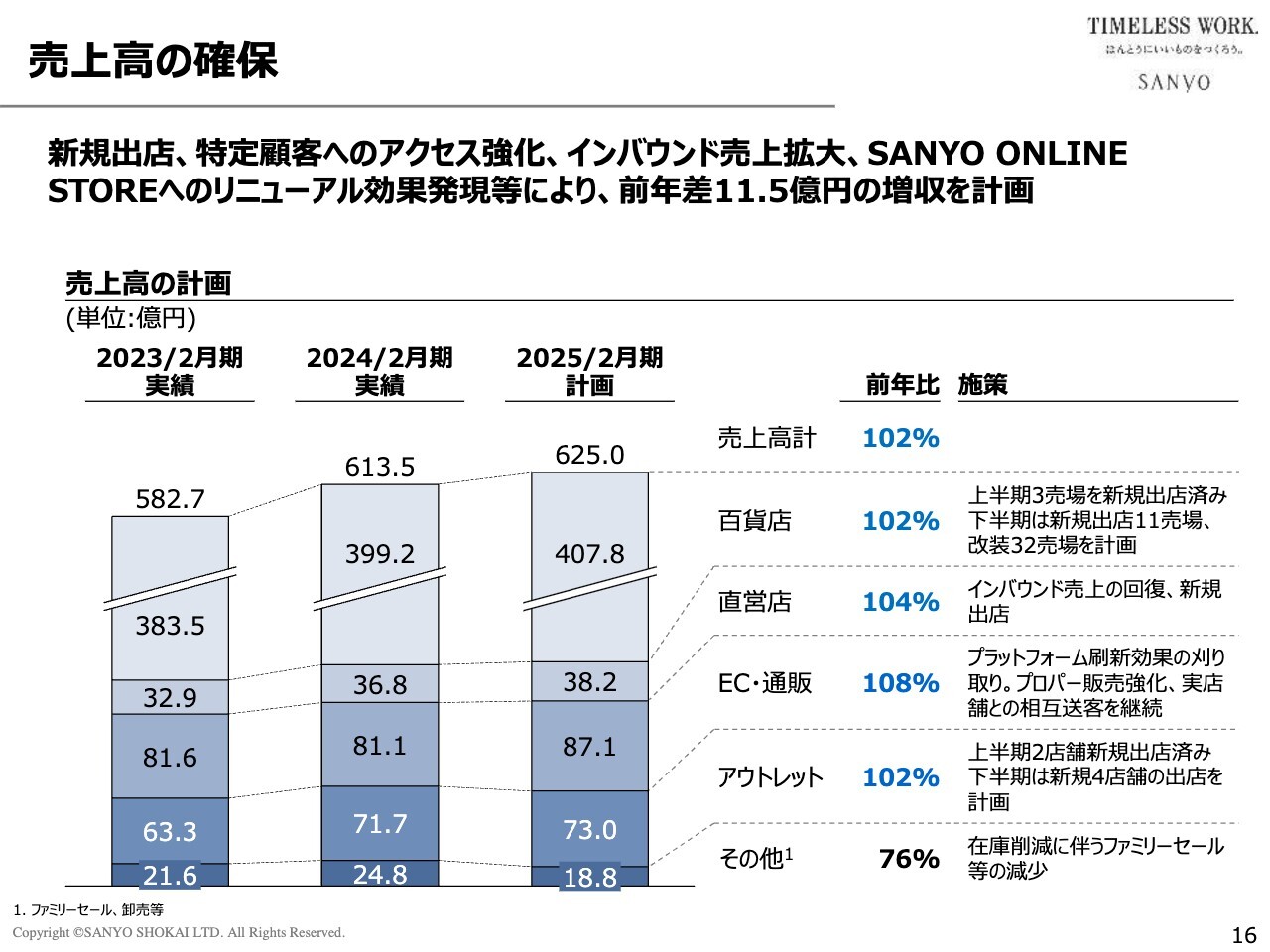

売上高の確保

通期計画を達成するための各種施策についてです。まず、売上高の確保としては期首計画どおりで、販路ごとの数字についても期首計画から修正していません。

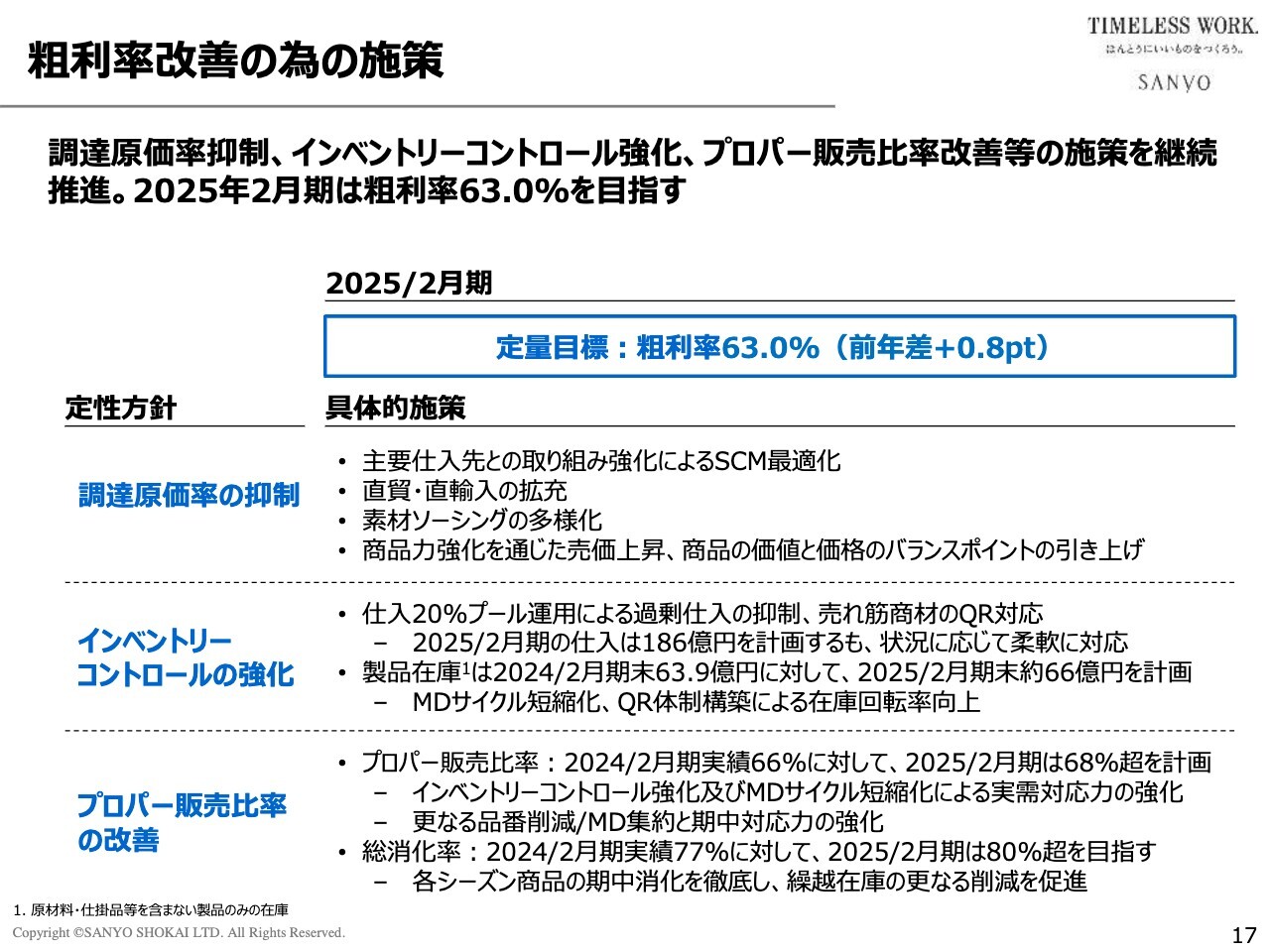

粗利率改善の為の施策

粗利値の改善に向けた施策についてです。今期は、通期で粗利率63パーセントを目標にしています。先ほどご説明したとおり、上半期実績は62.9パーセントで、前年差0.8ポイントの上昇、計画差0.3ポイントの上振れとなったため、通期で63パーセント、前年差0.8ポイント上昇という目標は十分達成可能だと考えています。

そのために、3つの施策を継続して推進します。1つ目は、調達原価率の抑制です。それに加え、商品のグレードを上げていくことで、価格と価値のバランスポイントを引き上げていきます。これによりコスト上昇を吸収していくのが基本方針です。

2つ目は、インベントリーコントロールの強化です。こちらも継続する方針で、期末在庫については66億円程度を見込んでいます。

3つ目は、プロパー販売比率の改善です。先ほど詳しくご説明しましたが、この中間期は67パーセントと、前年から1ポイント低下しています。前年は秋冬商戦が若干苦戦したことで、下半期の粗利率が65パーセントに低下しました。したがって、今期は逆に上半期からさらに効率を上げること、あるいはインベントリーコントロールを強化することで、前年通期の66パーセントから2ポイント改善し、68パーセントを目指します。

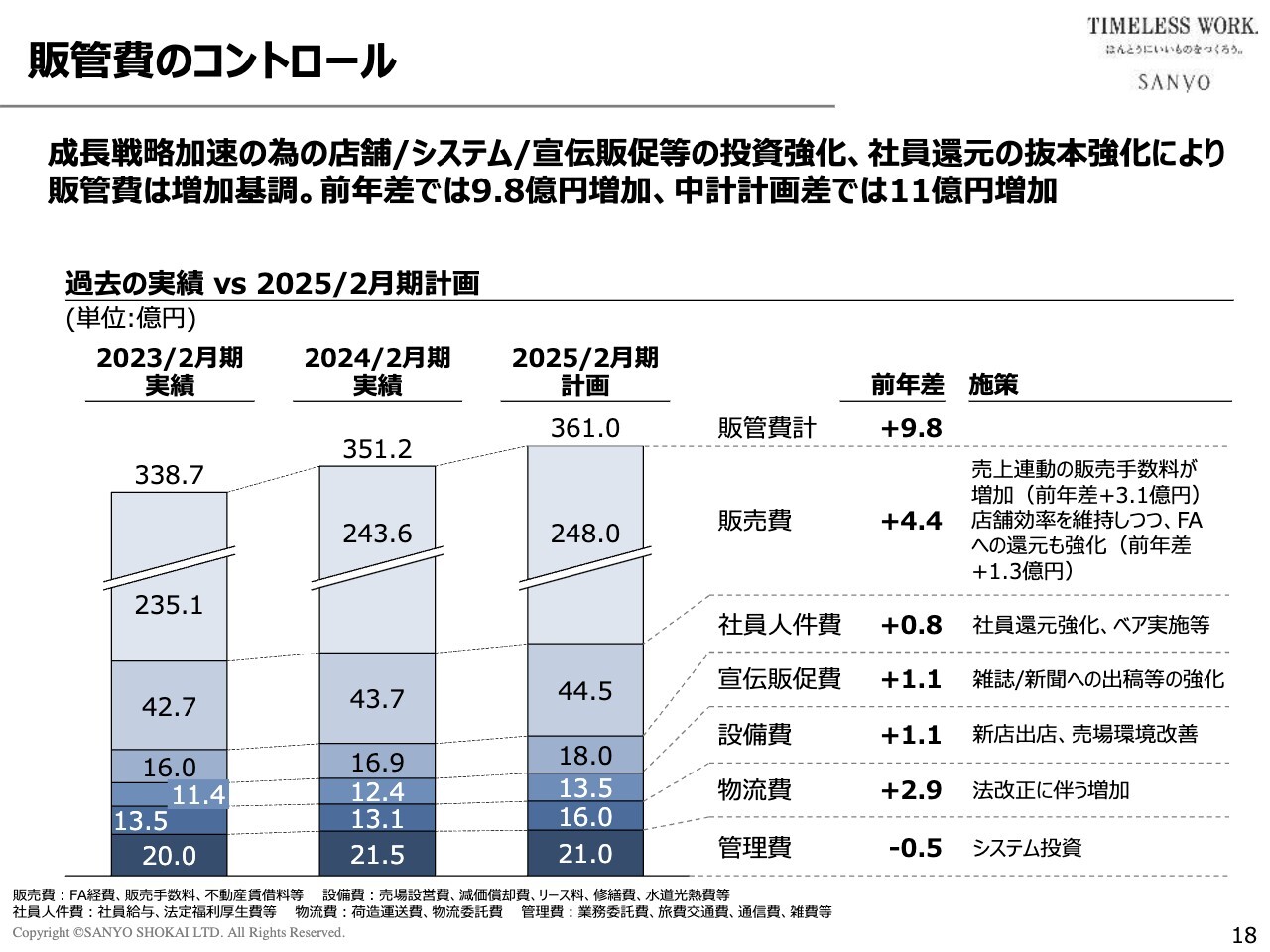

販管費のコントロール

販管費のコントロールについてです。先ほどご説明したとおり、通年で361億円という計画を据え置いています。ただし、その内訳については、実態に即して若干修正を行っています。

まず、販売費の中の販売手数料については、期初の計画から1億円減らしています。一方で、物流費が徐々に上がってきており、こちらは期初の計画から2億円増やしています。

また、システム投資事業については、前期9月にサイトリニューアルを実施し、そこで一過性の費用が相当発生しました。今期はそのような大きな投資がないため、管理費は期初の数字から1億円減らしています。

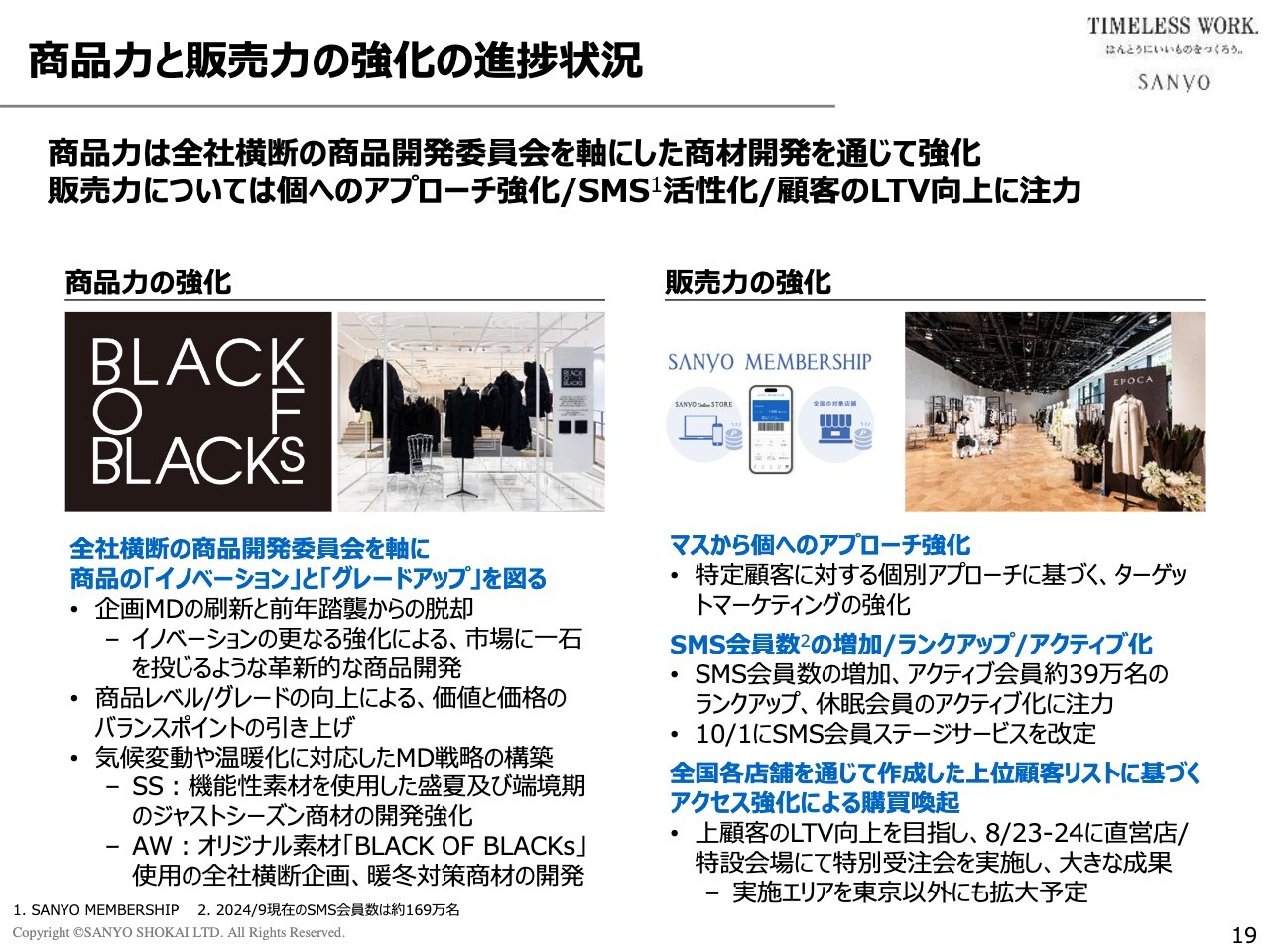

商品力と販売力の強化の進捗状況

今期の重点課題である商品力と販売力の強化の進捗状況についてです。こちらは期初にご説明したとおりです。

まず、商品力の強化については、「イノベーション」と「グレードアップ」という2つのキーワードをもとに、革新的な商品開発を行います。加えて、商品レベル/グレードをさらに上げていきます。これが2つの大きな目標です。

スライドには事例を記載しています。左側は、商品開発委員会を通じた開発事例です。セーレンとの共同開発で、これまで合繊素材では難しいとされていたピュアブラック、つまり非常に深い黒の表現を実現しました。「BLACK OF BLACKs」というネーミングで、全社横断的に展開する予定となっており、本年10月、11月頃から徐々に商品を投入する計画です。

また、販売力の強化については、マスから個へということで、特定顧客に対する個別アプローチに基づく、ターゲットマーケティングを徹底して強化していきます。スライド右側に事例を記載しましたが、上顧客のLTVの向上を目指し、特設会場での特別受注会を8月に実施しました。予想を超える大きな成果が出ており、手応えを感じています。今後はエリアを広げ、定期的にクローズドの商談会を実施していきたいと考えています。

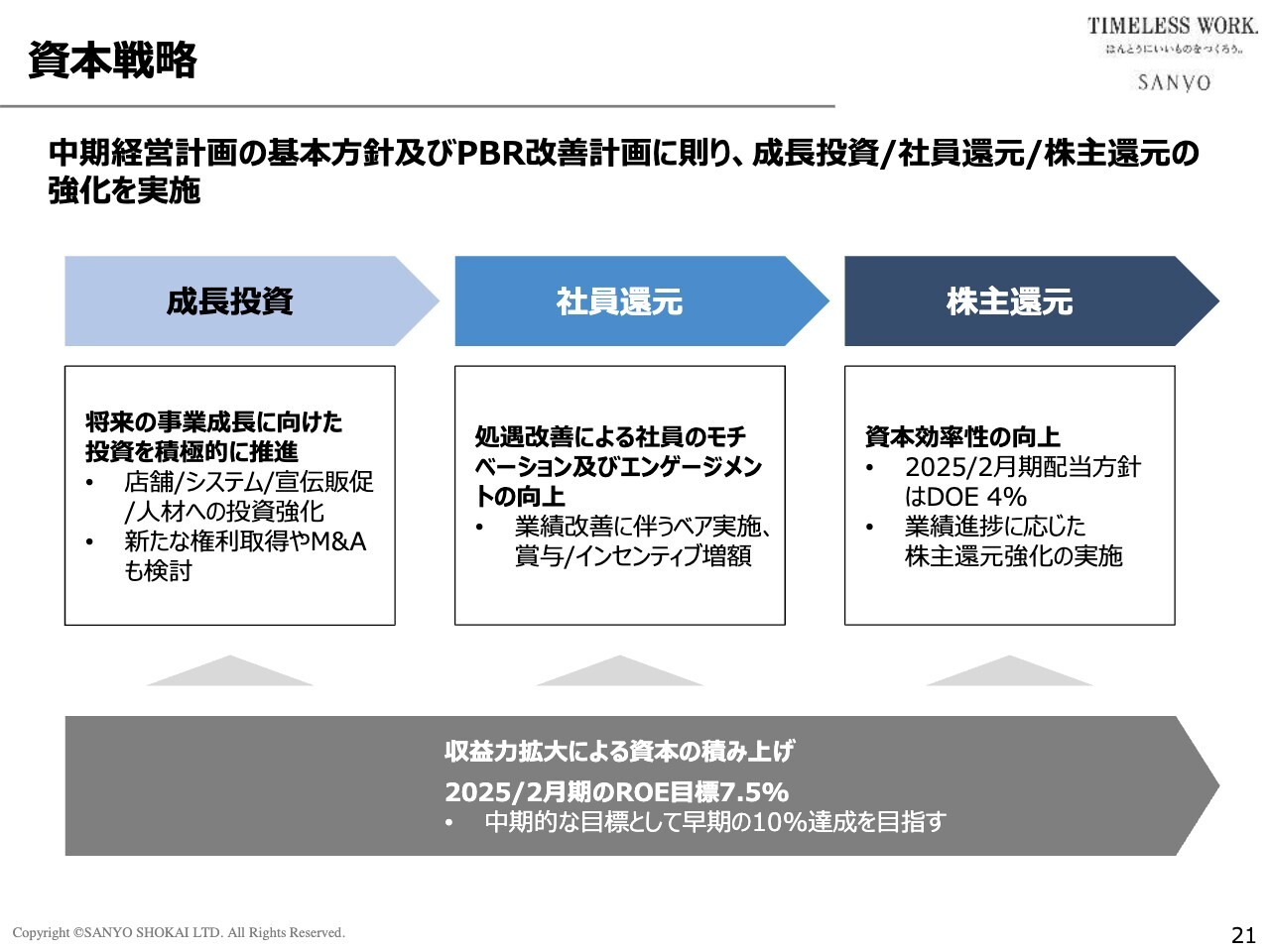

資本戦略

資本戦略についてご説明します。こちらも期初計画どおり、基本方針としては、収益拡大により蓄積された資本を成長投資、社員還元、株主還元に積極的に活用します。それにより、ROEの向上を目指しています。

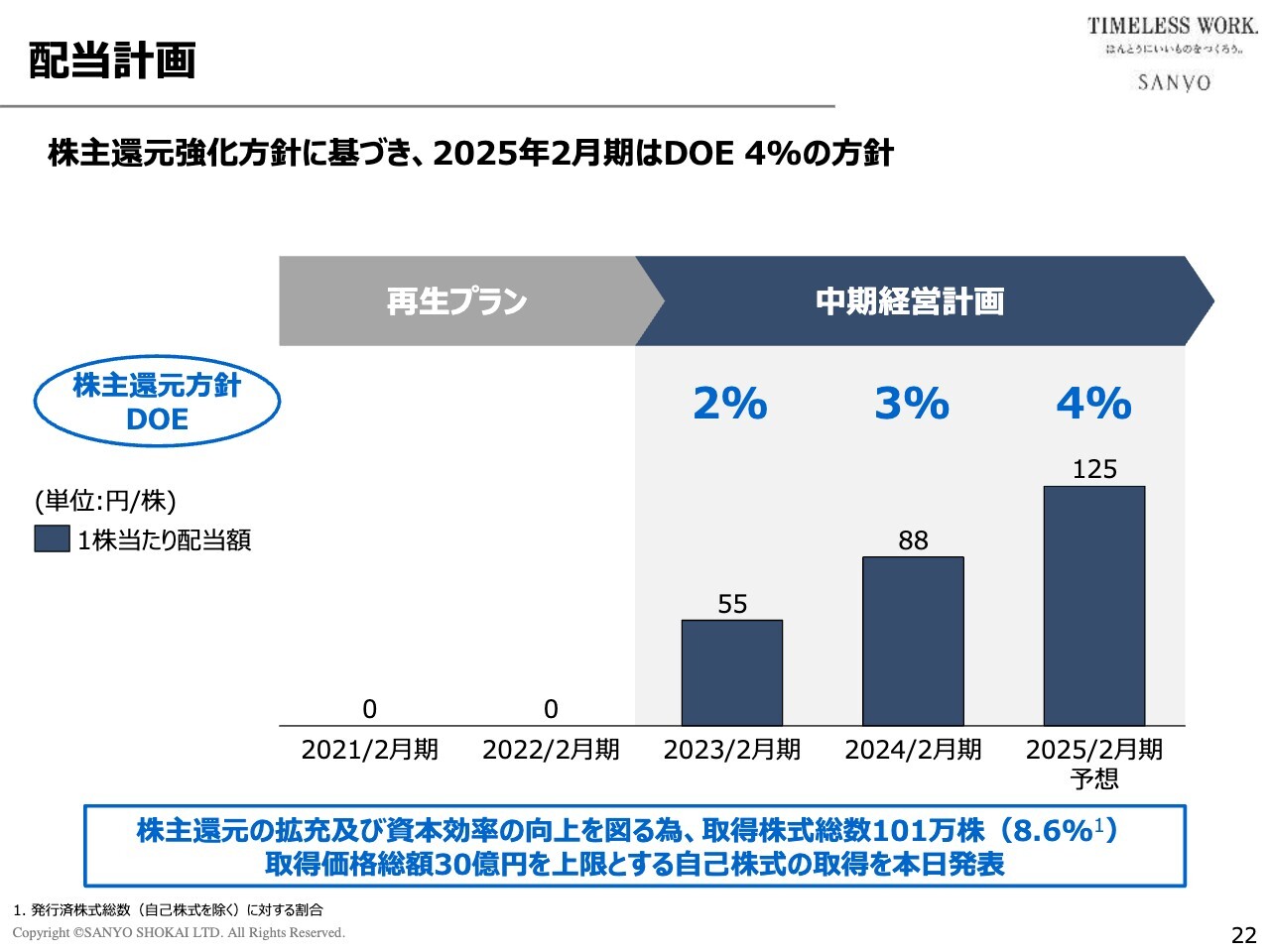

配当計画

配当計画についてです。株主還元の一環として、配当を逐次強化していく方針です。今期については、期初に公表したとおりDOE 4パーセント、今の計画ベースで約125円の配当を実施したいと考えています。

以上が、2025年2月期中間期の決算についてのご説明です。

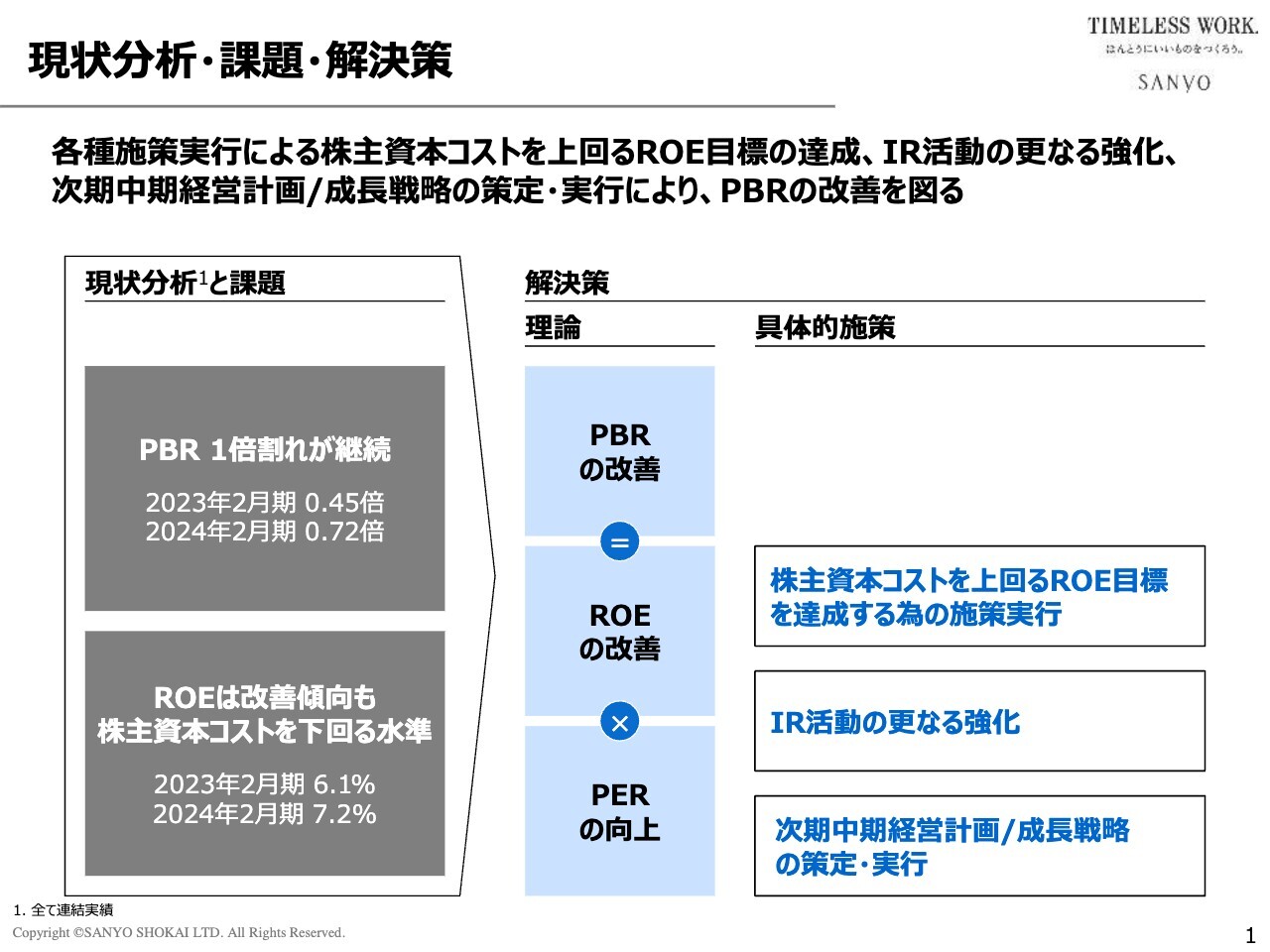

PBR改善計画の進捗状況

続いて、PBR改善計画の進捗状況についてご説明します。

現状分析・課題・解決策

現状分析・課題・解決策についてです。こちらは2023年10月6日に公表した改善計画の再掲となっています。スライドに記載のとおり、計画の骨子は、ROEの改善と並行してPERを向上させ、結果としてPBRの改善につなげるというものです。

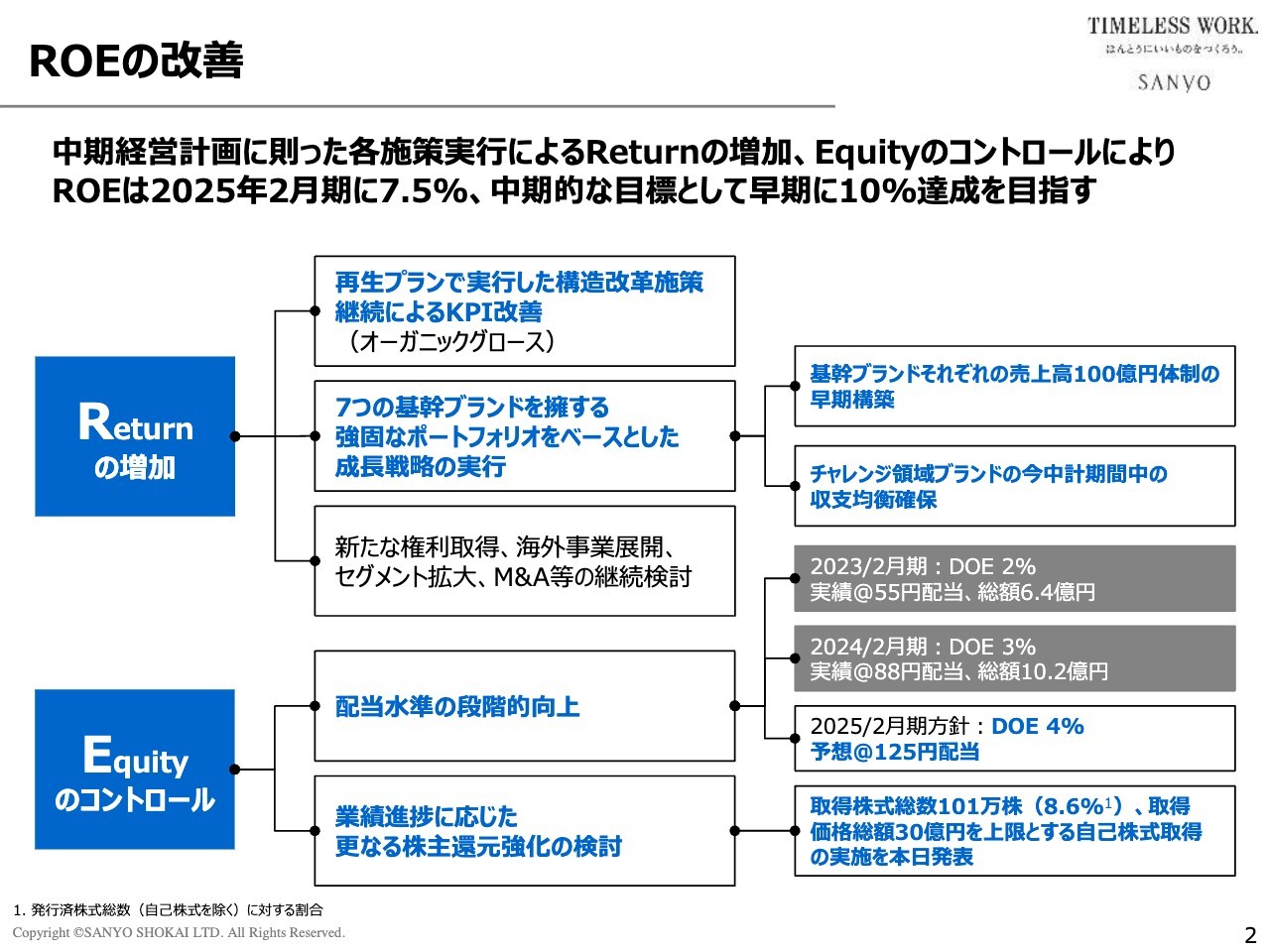

ROEの改善

したがって、この改善計画の起点となるコア施策はROEの改善です。ROEとは、分子がReturn、分母がEquityですので、ROEを改善するためには、分子であるReturnを最大化すると同時に、分母であるEquityをしっかりコントロールする必要があります。

Returnを最大化するための施策は言うまでもなく、経営計画に沿って事業計画を推進することにより、収益の最大化を実現することです。

Equityを適正水準にコントロールするための施策は、先ほど決算説明資料の中で資本戦略としてご説明しました。1つ目が積極的な成長投資、2つ目が社員還元の強化、そして3つ目が株主還元の徹底強化です。

株主還元については、配当強化方針とともに、それ以外の株主還元策として、101万株を上限とする自社株買いの実施を決定しました。詳細は本日公表の開示資料のとおりです。これにより流通株式の母数を減らすことでEPSを向上させ、株主価値を高めていきます。

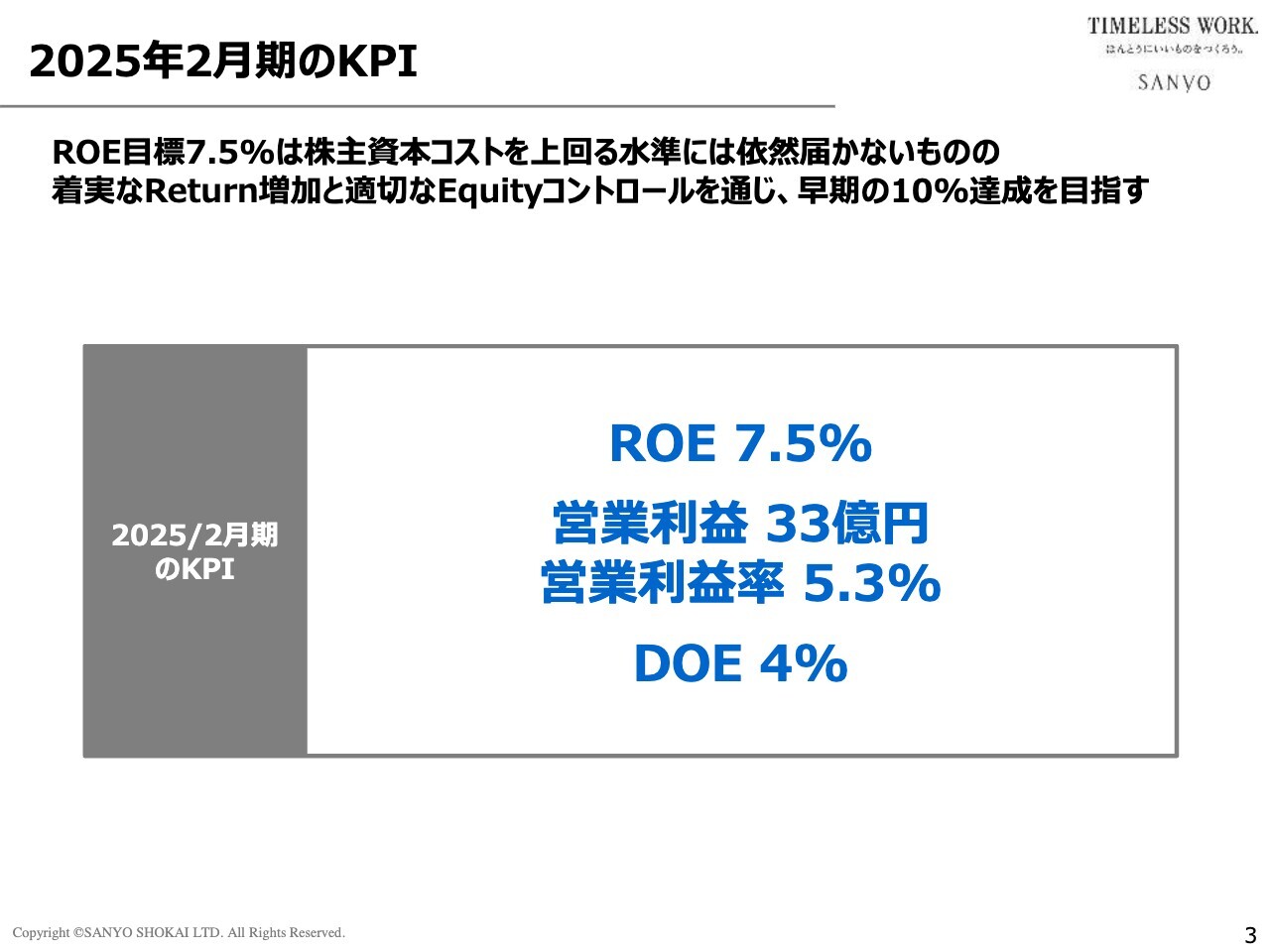

2025年2月期のKPI

2025年2月期のKPIについてです。スライドに記載のとおり、今期末にはROE 7.5パーセント、営業利益33億円、営業利益率5.3パーセント、DOE 4パーセントとなる予定です。このDOEに基づく配当を実施した場合の配当性向は、約47パーセントになります。

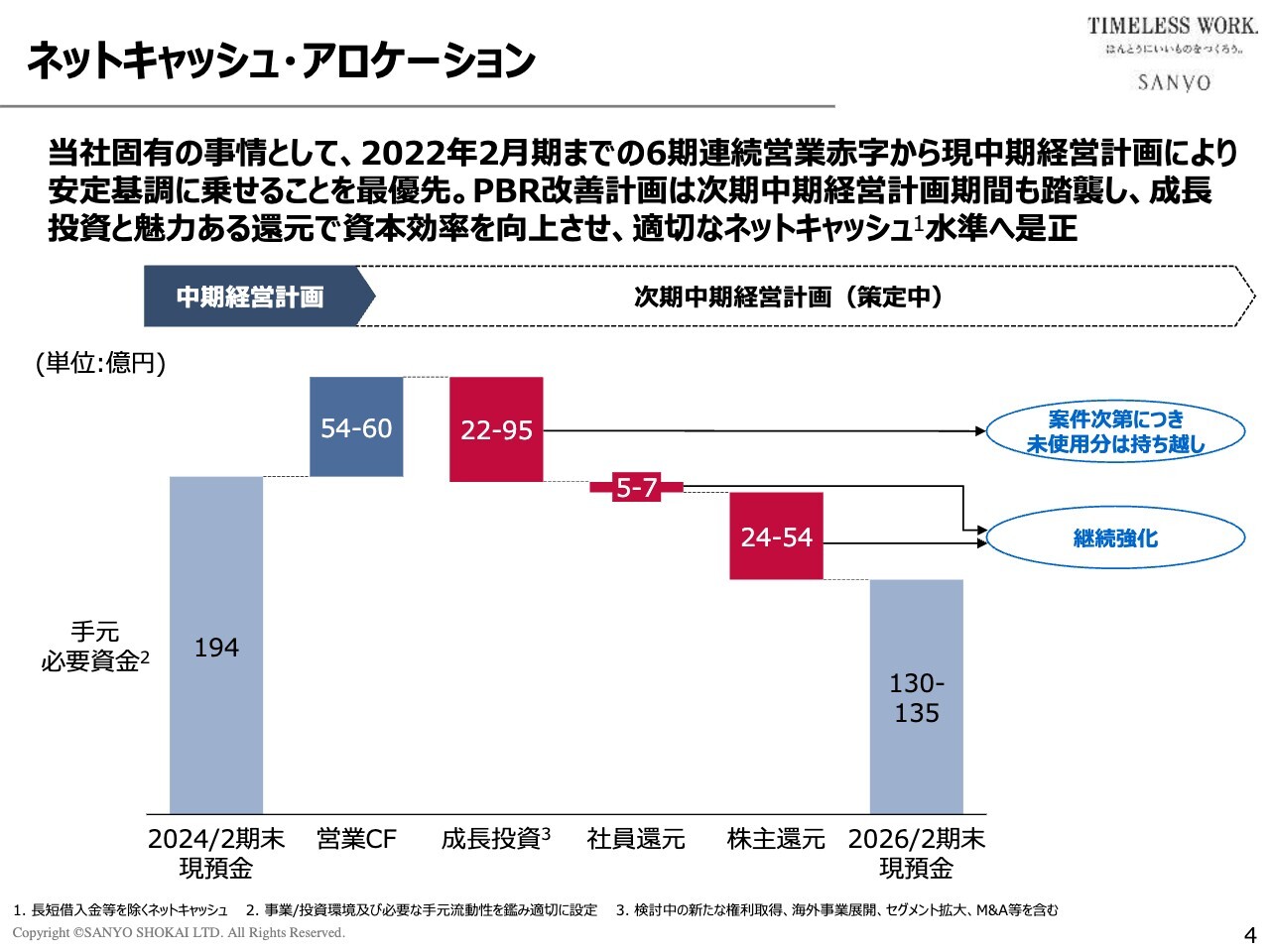

ネットキャッシュ・アロケーション

ネットキャッシュ・アロケーションについてです。通期計画を達成した場合の今期末のキャッシュフローは、おそらく210億円から最大230億円程度になると想定されますが、2026年2月末までにどのように活用していくかを示したイメージ図をスライドに記載しています。

グラフのとおり、主要使途としては成長投資、社員還元、株主還元が挙げられます。その結果、2026年2月末のキャッシュは130億円から135億円程度を予想しますが、これはあくまでも現時点での目安です。特に成長投資については、案件次第でスコープが大きく変わってくるため、幅を持たせた数字になっています。したがって、計画値ではなく1つの目安としてご理解いただければと思います。

その他のPBR改善策

その他のPBR改善策としては、スライドに記載のとおり、IR/SR活動のさらなる強化を進めていきます。これにより株主・投資家のみなさまとの意思疎通を強化し、会社の情報開示を積極的に行うことで透明性を高めていきます。

本日のご説明は以上です。ありがとうございました。

質疑応答:盛夏商材でプロパーが苦戦した理由について

質問者:第2四半期について、盛夏商材でプロパーが苦戦したとのことでした。上代が高かったとのお話もありましたが、アイテムごとの平均価格はどれぐらいだったのでしょうか? また、価格設定以外に苦戦した要因などがあれば教えてください。

大江:それぞれのアイテムによって状況が多少違うため、一概には言えませんが、お客さまの感覚においては、盛夏商材はあくまでも短期使用の実用品として購買する傾向が強いです。長期間の着用を目的にしていませんので、値ごろ感がないとなかなか購入されません。

しかし、弊社の場合は秋冬と同じように、「良い物さえ作れば値段が高くても売れるはずだ」と考えていたため、盛夏商材といえどもこだわった商品が多くありました。その結果、他社に比べると2割から3割ぐらい価格が高くなってしまったことから、売り負けたのではないかと考えています。

加藤郁郎氏(以下、加藤):取締役兼副社長執行役員 事業統轄本部長兼事業本部長の加藤です。例えば、マッキントッシュ ロンドンやエポカのカットソーだと2万円を超えるものもけっこうありましたが、他社では1万円から1万3,000円ぐらいで売られており、一部で大きな差が出てしまいました。

大江:1つのアイテムについて言うと、この夏場はジャケットがものすごく売れました。からみ織りのジャケット、超軽量のジャケット、夏用のジャケットなどです。夏場は特にこれらジャケットにドレスTシャツを着る若い人が増えています。ドレスTシャツは1万2,000円程度の価格設定にしたブランドではかなり売れましたが、多くのブランドでは1万5,000円や1万8,000円、高いもので2万円の上代をつけました。そのあたりの調整が非常に難しかったです。

秋冬と同じ感覚で例えばウールを混ぜた素材にする、接触冷感機能をつける、あるいは吸汗速乾機能をつけるなど意匠を凝らし、こだわりのある商品を販売しました。しかし、夏場に着るTシャツですので、消費者のみなさまの感覚からすると、長期間着用目的ではなく、その時の実需で購買するにしては価格設定が高すぎたのではないかと思います。

他社は、ポロシャツを1万4,000円から1万6,000円ぐらいで売っていました。弊社の場合は1万8,000円、高いもので2万3,000円といった微妙なギャップがあったため、売り負けたことがあったと感じています。

質疑応答:下半期の見通しについて

質問者:下半期の見通しについて少しおうかがいします。今回、通期計画自体は据え置いていますが、これが上振れするような可能性はあるのでしょうか? また、下振れについては、昨年から暖冬になると言われていると思いますが、気温が高くなると単価が高いコートのような商材が売れないことも考えられますし、ほかにも為替リスクなどがあれば教えてください。

大江:弊社の場合、秋冬商材の重衣料比率が高くなっており、上半期と下半期の比率はおよそ45対55です。下半期のほうがボリュームとして大きいため、秋冬商戦の推移如何で業績が大きく変動することはリスクになると思います。

このまま暖冬が続き、衣料が動かない状況になると、やはり下振れリスクは大きくなると思います。ただし、今年の秋冬については、重衣料比率をかなり抑え、そこまで気温が下がらなくても適度に着られるような中軽衣料商材を厚めに確保しています。そうは言っても、防寒衣料がまったく動かないようなことになると、数字が大きく下振れるリスクは確かにあると思います。

通期計画の達成における最大のリスクは、トップラインが大きく落ち込むことです。ちなみに、下半期のみの売上高計画は前期比104パーセントに設定しており、下振れリスクも見込んでいます。

一方、現在は暖かい日が続いていますが、長期予報によると冬は寒くなるという予報があります。気温が下がれば、弊社にとっては大きな追い風となります。したがって、率直に言うと、売上にはボラティリティが絡むため、達成リスクは高いと考えています。

ただし、1ついえることは粗利率が継続して前年を上回っており、計画も上回って推移しています。これはインベントリーコントロールを強化して、商品効率が向上したことによるものであり、この点は底上げ要因になると思います。

また、売上に連動する販売手数料は変動しますが、それ以外の販管費については、固定性経費の抑制方針を堅持した結果、計画を下回る基調となっています。そのため、粗利率の上振れと販管費の下振れがバッファとして効いて、トップラインの変動リスクをある程度吸収できるのではないかと考えています。

質疑応答:プロパー販売率と冬のセール戦略について

質問者:これまで注力してきたプロパー販売率はかなり上がってきていることがうかがえます。シーズンMDを四季から五季に変更しましたが、今後の冬のセールやシーズンMDに関しては、夏よりもかなり短くなると予想されます。シーズンMDと冬のセールの考え方について教えてください。

加藤:9月は猛暑で、10月現在も30度を超える日が続いています。秋冬のシーズンMDの改善点として、今まではミドル丈からロング丈のコートに集中して作っていましたが、ジャケットやブルゾンのような短丈のものをかなり増やしており、結果的にそれらから動いています。一方、受注会ではロングコートも多く受注しています。

商品内容としては、これらの短丈のものに加え、ブラウスやもう少し薄手のニット、長袖もカットソー的なものなど、バランスを考え、秋でも売れるような洋品関係を揃えています。ある程度暑い日が続いても売れるようなものにシフトしていますので、この先気温が下がり、秋冬が短くなったとしても、しっかり対応していきたいと考えています。

クリアランスについては、百貨店の考え方も聞きながら、正月や初売りは1月1日からスタートするのか、その直前から始めるのかなどを検討しているところです。また、1月、2月の戦い方についても、今までは、クリアランスセールで売上を作ってきましたが、ジャストシーズンで売れる新鮮な商品を今まで以上に準備しようと思います。内容も大きく変わってきているため、このような戦略で下期を戦っていきます。

大江:シーズンMDの方式を四季から五季に変えたからといって、すべての問題が解決するわけではありません。ご承知のとおり、消費者の購買パターンも当用買い傾向や実需買い傾向が強まっています。その時に必要なものだけを買うようになったため、「仮需で買う」というルーティンはなくなってきています。そのため、方式を変えたからといって、それが必ずしも仮説通りに進むとはまったく思っていません。

MDサイクルはもちろん短縮化すべきですが、決して予測どおりにはいかないため、そうした場合に対応できるシーズン内の軌道修正能力をいかに高めるかが重要だと思います。QRを駆使して、必要な商材を差し込むなど、以前よりもはるかにきめ細かい機動力のある対応が求められます。

また、エリアによっても売れ筋がまったく異なります。そのため、エリア間の商品移動やチャネル間の移動、店舗間の移動などもこれまで以上に機動的に行う必要があります。方式を変更したからといって必ずしも改善につながるとは限らないため、こうした軌道修正能力の向上が求められていると思います。

質疑応答:冬物重衣料の価格設定について

質問者:先ほど軌道修正能力のお話がありましたが、冬物の重衣料の価格見直しなど、価格設定の考え方について教えてください。

加藤:重衣料に関しては、先ほど社長が述べたように、嗜好品の面もあります。しかし、我々のビジネスはブランドビジネスであり、本当に良い物であり他社に勝てる価値のある商材を作っているため、それに見合った価格を設定しています。結果として、コートに関して言えば、価格で売るのではなくて、本当に商品に感動してもらい買ってもらうという考え方であり、昨年と大きくは変わっていません。

大江:先ほど、盛夏商材について価格設定が高すぎたという反省があったとお伝えしましたが、これは盛夏商材に限った話です。このような実用品としての軽衣料に対する価格設定の仕方と、冬場の重衣料のような嗜好品としての価格設定の考え方はまったく異なります。価値と価格のバランスポイントは冬場の嗜好品は相対的に高いですし、特に盛夏商材はその時着るためだけに購買されるので、そこには値ごろ感がないと必要とされません。そのため、それぞれの商材によって価格に対する考え方は切り分けるべきだと考えています。

コートについては売れ筋の中心価格帯は10万円を超えていると思いますが、反対に価値と価格のバランスポイントを引き上げる、さらにグレードの高いものを作って売価を上げていくことが基本方針です。ただし、盛夏の短期使用の商品についてはこの考えが通用しないことを今回学習したということです。

質疑応答:チャネルバランスとEC戦略について

質問者:チャネルごとの構成比を見ると、御社は百貨店の比率が非常に高いことがわかります。施策に関しては、商品力と販売力においてそれぞれ施策を打ち出していくとのことでした。

一方で、ECの構成比は13パーセントとなっており、まだまだ伸ばせる余地があると考えています。現在のチャネルバランスと、今後の三陽商会として理想的なチャネルバランス、さらにECにおいて商品力を活かして、付加価値の高い限定商品を出すなど、何か施策があれば教えてください。

大江:百貨店については、確かにいろいろな意見があるかと思います。しかし、統計を見る限り、コロナ禍で市場が4兆円規模まで落ち込んだものの、前期は5兆4000億円で、伸び率も他のチャネルよりもむしろ高い状況です。

また、百貨店自体は売り場の刷新が進んで、他市場との差別化がさらに進んでおり、高級品市場として百貨店の位置づけが以前より明確になったと思います。特別な売り場としての百貨店の存在感がさらに強化されたと感じています。

我々も他のチャネルを捉えるようにしていますが、我々の商品やブランドの価値を正しく理解して評価してくださるお客さまは、やはり百貨店の顧客なのです。したがって、そのような意味では百貨店が主戦場であるという構造は変わらず、変える必要もないと考えています。

ただし、中長期戦略で考えた場合は、百貨店が永久に成長市場であるとは言えません。現在、都心の百貨店と地方の百貨店での格差も出ています。あるいは、電鉄系百貨店の売り場縮小が続いているという状況の中で、百貨店販売そのものを減らすのではなくて、他のチャネルを増やすことによって、百貨店依存度を少しずつ抑えていくべきだと考えています。

そこで重要な販路としてECがあります。ECについては以前からお伝えしていますが、実店舗との連動体制を強化し、OMO戦略を推進することによって全体の底上げにつなげていく考えです。ただし、ECの独自戦略もそろそろ必要だと考えており、検討しています。これまでECについては、インフラ整備やコンテンツ開発を中心に行ってきましたが、それらは手段でしかありません。現在は「肝心なECとしての商品戦略が不在である」という反省に立って、今期からECの専用商材も導入していますし、ECとしての独自の商品戦略をどのように作っていくかについても考えているところです。

したがって、ECだけを店舗から切り離して、単独で拡大するという戦略はありませんが、そのような連動体制の中で、ECのみの商品戦略によって補完させることによって、結果的にEC比率が少し伸びることを目指しています。

質疑応答:「THE SCOTCH HOUSE」撤退と新ブランドの展開について

質問者:「THE SCOTCH HOUSE」を年内に撤退し、代わりのブランドを今月発表するとのことです。この撤退による影響は来期にどの程度見込まれるのでしょうか? また、新しいブランドへスムーズにスイッチングできるのでしょうか? その見通しについて教えてください。

加藤:新ブランドの「BAKER STREET」は10月23日、24日にお披露目します。現在の「THE SCOTCH HOUSE」は百貨店を含めて71店舗あり、ブランドの切り替えについて百貨店と交渉中です。現在のところ比較的良い返事をいただいていて、希望を込めて100パーセント切り替える意気込みで交渉していますし、多くのお店が賛同してくれていると考えています。最終的には10月23日、24日の「BAKER STREET」ブランド発表会を踏まえ、中身をしっかり見た上で最終決定されるものと思います。

質問者:本年5月の発表時の資料には「影響は軽微」とありましたが、実際の売上規模はどの程度なのでしょうか?

大江:加藤が今申し上げた通り、「THE SCOTCH HOUSE」の既存売り場はほぼ切り替えることができる目途がついています。したがって、「BAKER STREET」の売上規模は商品の中身次第で決まります。現在、商品の中身についてはいろいろ作業を進めていますが、基本方針としては「THE SCOTCH HOUSE」を超えるようなブランドを目指し、さらに商品の中身が濃くなるように準備しています。

同時に、これまでライセンススキームの中で「THE SCOTCH HOUSE」の事業を進めてきたために生じた、いくつかの構造的な矛盾が解消されます。一番直接的な例として、今後はロイヤリティ負担がなくなり、これをプロモーション投資に使えるようになります。

また、「THE SCOTCH HOUSE」はソーシングについて制約があったため、結果として価格が上方硬直化し、値段がどんどん高くなり、現在は限界まで上昇してしまったという問題がありましたが、これも解消されます。

今後の「BAKER STREET」は自社ブランドであるため、ソーシングについても完全に自由になります。価格的にも、例えばエントリープライスのアイテムを導入することによって、高齢化していた顧客層だけでなく、若い世代のエントリーユーザーも取り込めるようになります。今後は、若い世代にも受け入れられる商品や手が届く価格帯を組み込むことによって、より幅広い世代に訴求していこうと考えています。

したがって、この変化は決してネガティブなものではなく、むしろ事業を大きく発展させるきっかけになると考えています。10月の「BAKER STREET」ブランド発表会をご覧いただければ、我々の思いや何を考えているかなどをご理解いただけると思います。

質疑応答:インバウンド需要と戦略について

質問者:インバウンドのインパクトは今のところどの程度ありますか? また、今後インバウンド向けの対応や戦略があれば教えてください。

大江:インバウンド需要は、前期実績で売上全体の約5パーセントとなる約30億円に相当します。この上半期だけで見ると、少し上がって約6パーセントになり、決して無視できない比率になっています。

ブランドによって大きなばらつきはありますが、特にインバウンド比率が高いのは、詳しい数字はお伝えできませんが、「BLUE LABEL/BLACK LABEL CRESTBRIDGE」です。また、意外なところでは「LOVELESS」も人気があり、例えば青山店では約3分の1がインバウンド利用です。

他のブランドのインバウンド売上もじわじわと上がってきている状況です。今後は、さらにインバウンド売上を拡大するために、インバウンド顧客向けの専用商材を開発するなどの対応を進めていきます。

スポンサードリンク