関連記事

【QAあり】ブリヂストン、米州事業は最悪期を脱却 下期は回復傾向を見込むも、通期への影響を鑑み業績計画を見直し

【QAあり】ブリヂストン、米州事業は最悪期を脱却 下期は回復傾向を見込むも、通期への影響を鑑み業績計画を見直し[写真拡大]

2024年上期業績総括/通期見込

石橋秀一氏(以下、石橋):みなさま、こんにちは。Global CEOの石橋です。本日は、2024年上期決算と通期業績見込みについてご説明します。

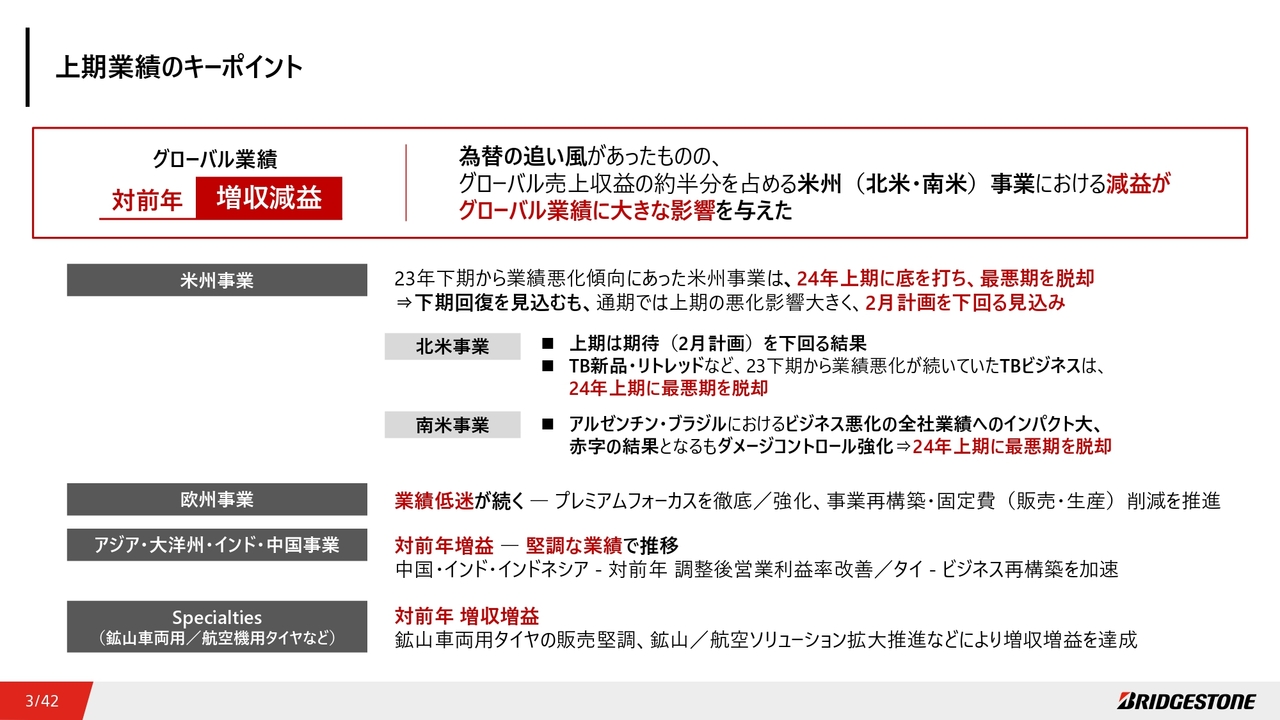

上期業績のキーポイント

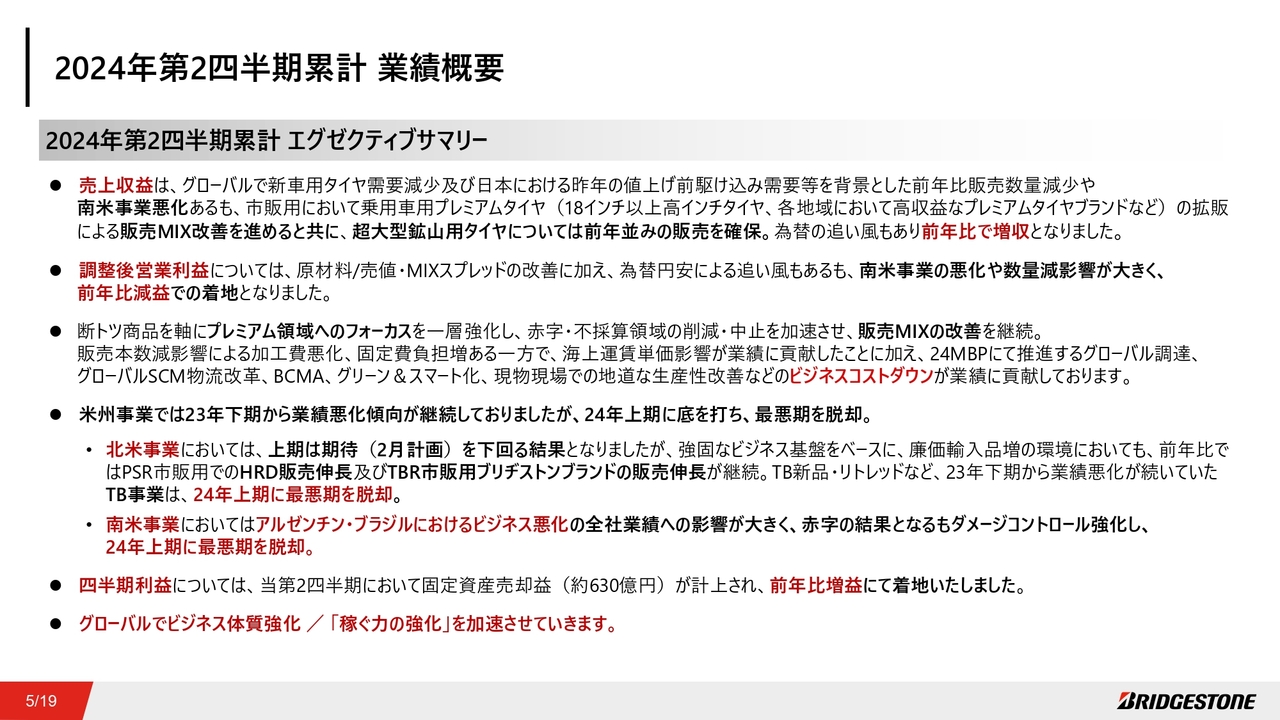

まず、上期業績のキーポイントです。グローバル業績は、対前年で増収減益の結果となりました。為替の追い風があったものの、グローバル売上の約半分を占める米州事業が減益となり、全体に大きな影響を与えました。

米州は北米TB(トラック・バス用)ビジネスの収益性低下や、南米ビジネスの不調など、昨年下期から業績悪化が続いています。しかし、上期に底を打ち、最悪期を脱却しつつあることから、下期に回復を見込んでいます。2024年2月計画対比では、南米ビジネスの悪化がワーストシナリオを下回り、米州事業全体で通期計画を下回る見通しです。

欧州事業は業績低迷が継続しており、再構築を進めています。

アジア・大洋州・インド・中国事業および鉱山、航空機対応などのスペシャリティは、対前年で増益となりました。

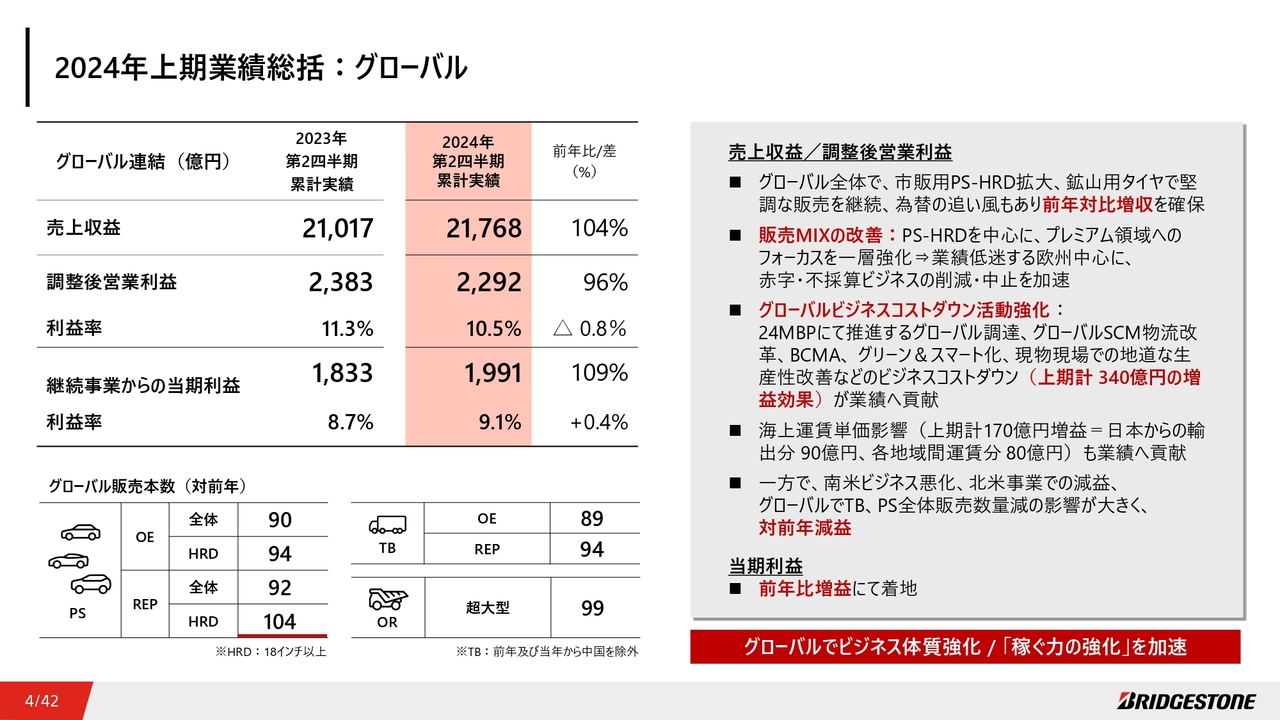

2024年上期業績総括:グローバル

グローバルの売上収益は、市販用のパッセンジャー高インチタイヤ(PS-HRD)の拡大と、鉱山用タイヤの堅調な販売に加え、為替の追い風もあり、対前年で増収となりました。

調整後営業利益については、販売MIXの改善、グローバルビジネスのコストダウン活動の強化、海上運賃の単価影響が増益に寄与するも、南米、北米でビジネス悪化が進み、グローバルでTB、PS全体の販売本数が減少したことが大きく影響し、対前年で減益となりました。

ただし、当期利益は対前年で増益を確保しています。グローバルでのビジネス体質強化と「稼ぐ力の強化」をより加速していきます。

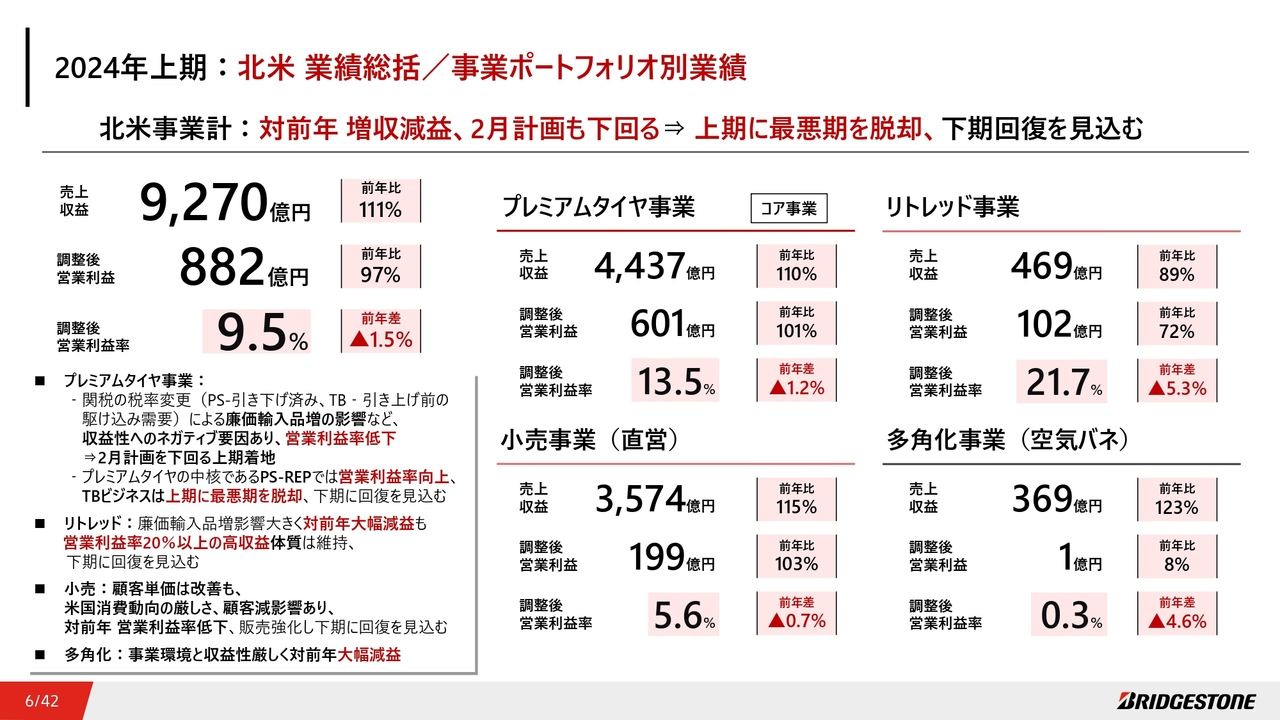

2024年上期:北米 業績総括/事業ポートフォリオ別業績

上期業績を地域別にご説明します。北米事業は対前年で増収減益となり、2月の計画も下回る結果になりました。

プレミアムタイヤ事業は、市販用パッセンジャータイヤで増益を達成しましたが、PS、TBともに、関税率変更の影響で市場に廉価輸入品が増加し、収益にネガティブな影響を与えています。その結果、全体として対前年で調整後営業利益率が低下しました。

リトレッド事業でも廉価輸入品の増加が影響し、減益となりました。

小売事業では、顧客単価は改善したものの、米国消費動向の厳しさによる顧客減の影響で、収益性が低下しました。

多角化事業では、想定以上の事業環境悪化があり、厳しい収益性が継続しています。

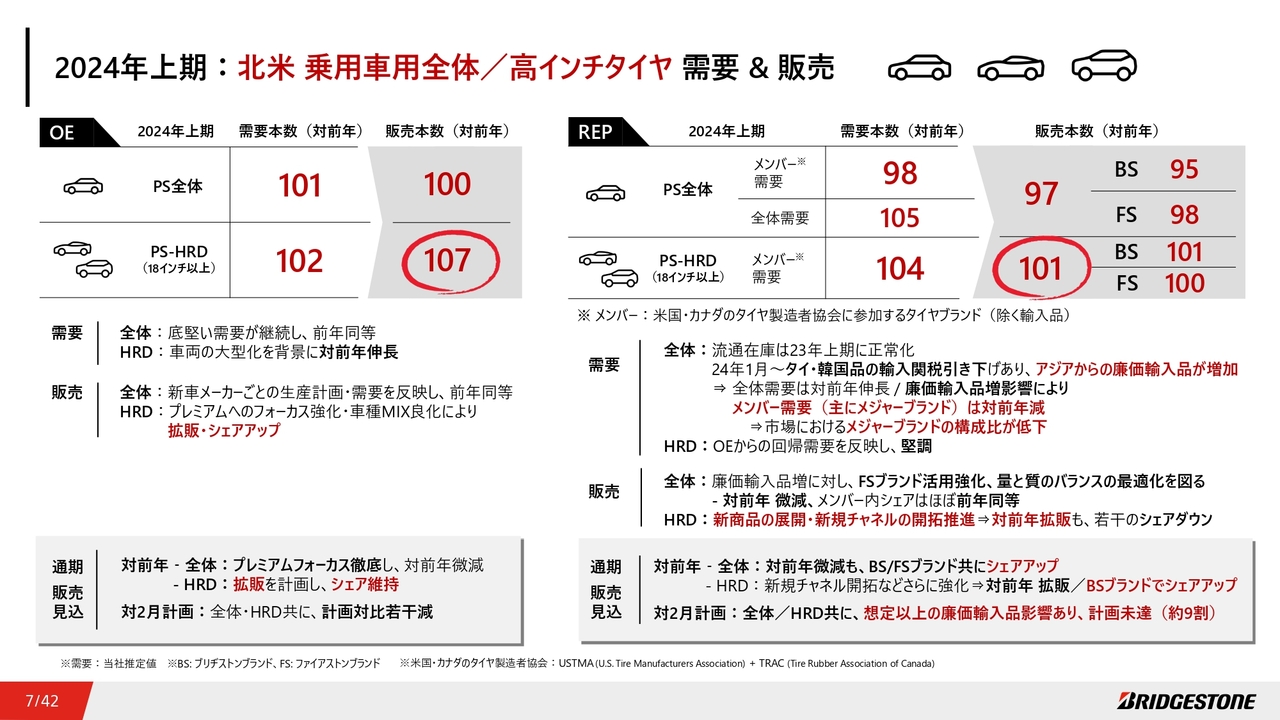

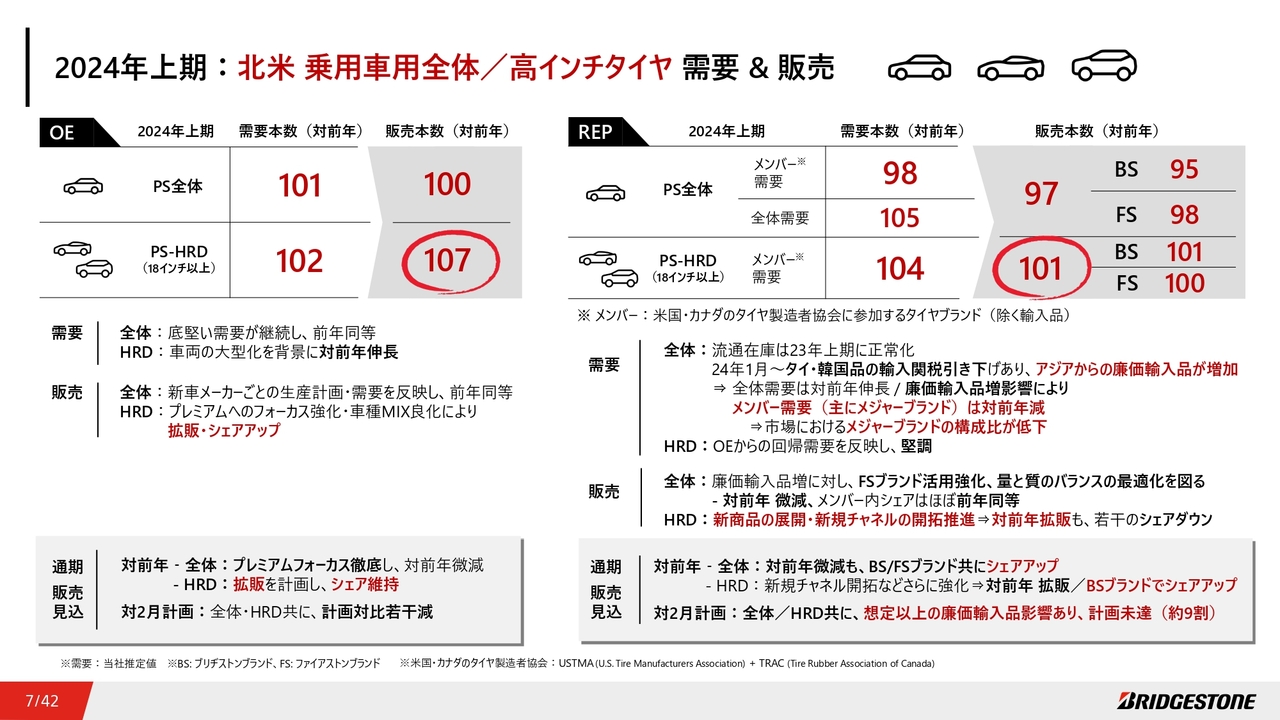

2024年上期:北米 乗用車用全体/高インチタイヤ 需要&販売

北米のパッセンジャータイヤと高インチタイヤの需要、販売、シェアについてご説明します。

新車用については、高インチタイヤは対前年で拡販し、シェアアップとなりました。

市販用では、2024年1月にアジアからの輸入品に対する関税が引き下げられたため、廉価輸入品が非常に増加しました。これにより、主にメジャーブランドの需要が減少しています。

この変化に対応し、Firestoneブランドの活用を強化し、量と質のバランスの最適化を図りつつあります。高インチタイヤについては、堅調な需要を取り込みながら、新商品の展開や新規チャネル開拓を推進し、拡販しましたが、若干のシェアダウンとなりました。

通期においては、市販用タイヤ、特にブリヂストンブランドでシェアアップを図りますが、2月計画対比で想定以上の廉価輸入品影響があり、計画未達を見込んでいます。

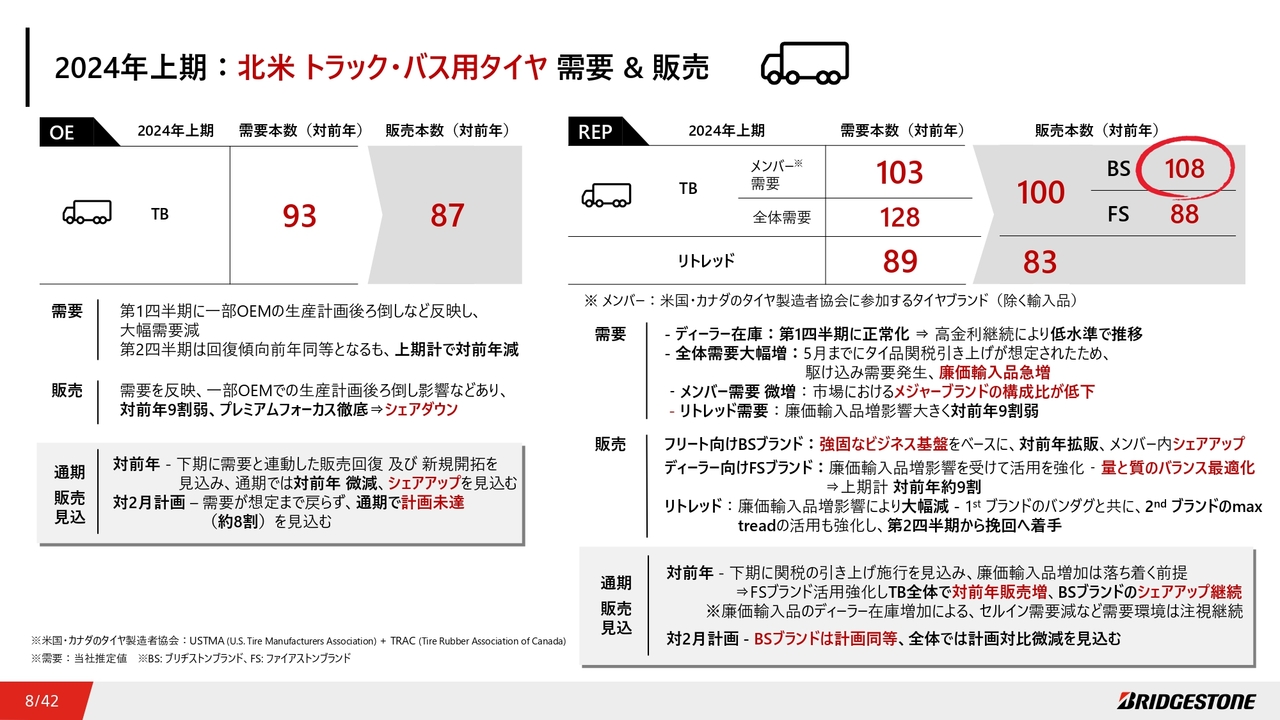

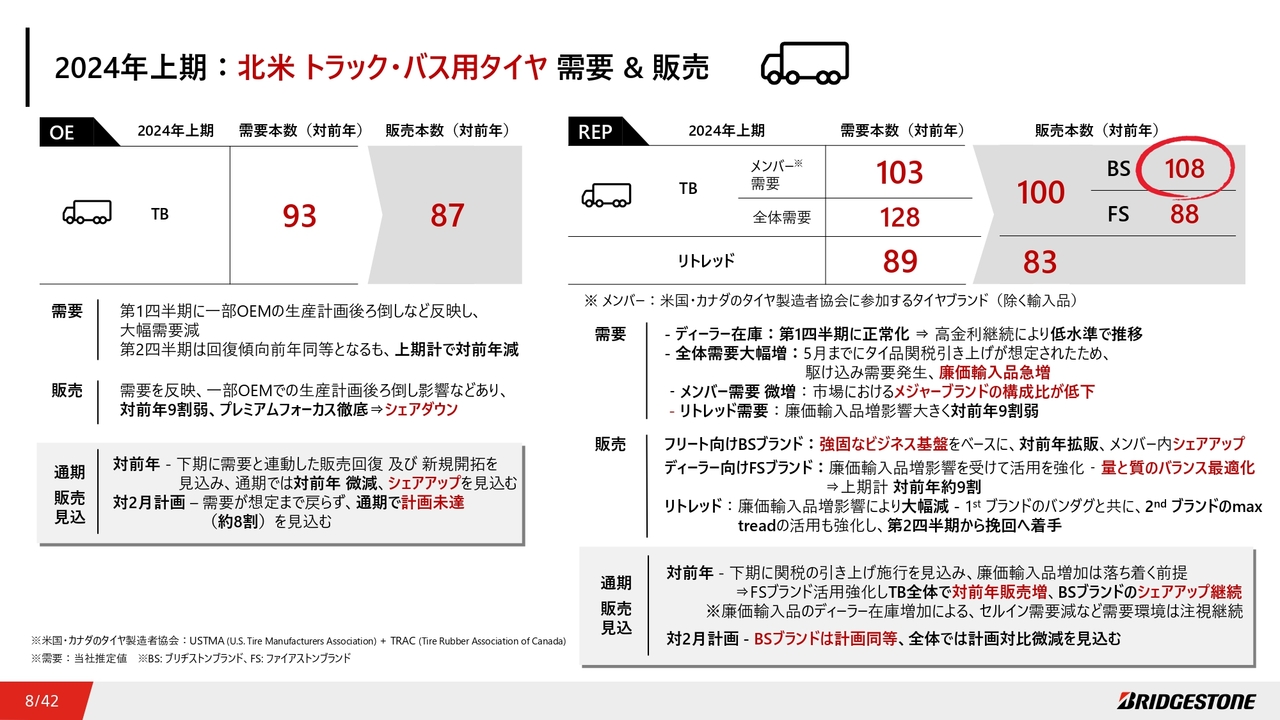

2024年上期:北米 トラック・バス用タイヤ 需要&販売

北米のTBビジネスにおいても、上期に最悪期は脱出したものの、厳しい状況が継続しています。

新車用については、第1四半期に大幅な需要減があり、上期は対前年で9割強の需要にとどまりました。販売は、プレミアムフォーカスを継続しています。通期で、下期の販売回復と新規開拓により、シェアアップを図ります。

今後、販売力回復と、新規開拓によるシェアアップを目指しますが、通期の着地としては、2月計画対比では需要が想定まで戻らず、計画未達となる見込みです。

市販用においては、第1四半期にディーラー在庫が正常化したものの、高金利の継続により低水準で推移しました。一方で、5月までにタイ品の関税引き上げが想定されたため、駆け込み需要が発生し、廉価輸入品が急増し、全体需要は大幅増となりました。正式な関税率、適用の決定は10月を想定しています。メジャーブランドの需要も微増ですが、全体における構成比が低下するかたちとなりました。

販売面では主に、フリート向けのブリヂストンブランドにおいて、対前年で拡販が進み、シェアアップを達成しました。当社の強いビジネス基盤は、このような厳しい環境下においても崩れていません。

ただし、地場の運送会社向けが多い、ディーラー向けのFirestoneブランドやリトレッドでは、廉価輸入品増加の影響が大きく、対前年で数量減となりました。

この環境変化に対応するため、上期中より、新品ではFirestoneブランドの活用を強化し、リトレッドではファーストブランドのバンダグとともに、セカンドブランドであるMAX TREADの活用を強化し、第2四半期から挽回に着手しています。

通期販売見込みとしては、ブリヂストンブランドでシェアアップを継続し、2月計画同等の達成を目指し、全体では計画対比で微減を見込んでいます。

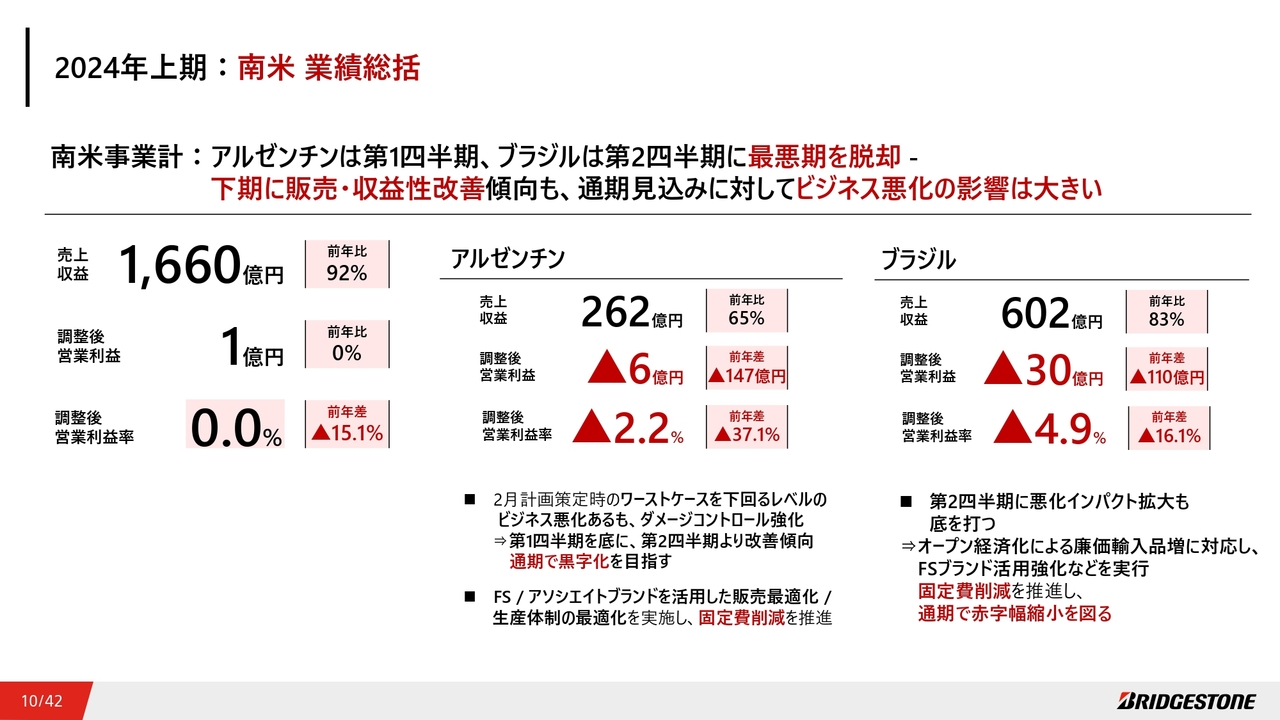

2024年上期:南米 業績総括

南米ビジネスにおける悪化状況も上期に底を打ち、最悪期を脱出したと見ています。下期は販売・収益性の改善策を推進しますが、通期見込みに対する業績悪化インパクトは大きく残ると考えています。

アルゼンチンではダメージコントロールを強化した結果、第1四半期を底に、第2四半期より改善傾向で、通期で黒字化を目指します。Firestoneブランドの活用強化や、販売生産体制の見直しにより、固定費削減を推進し、引き続き状況を注視しながらマネージしていきます。

ブラジルではオープン経済化により廉価輸入品が急増し、第2四半期に悪化インパクトが拡大しました。その結果、上期は赤字となりましたが、こちらを最悪期とし、通期ではFirestoneブランドの活用強化と固定費削減により、赤字幅の縮小を図ります。

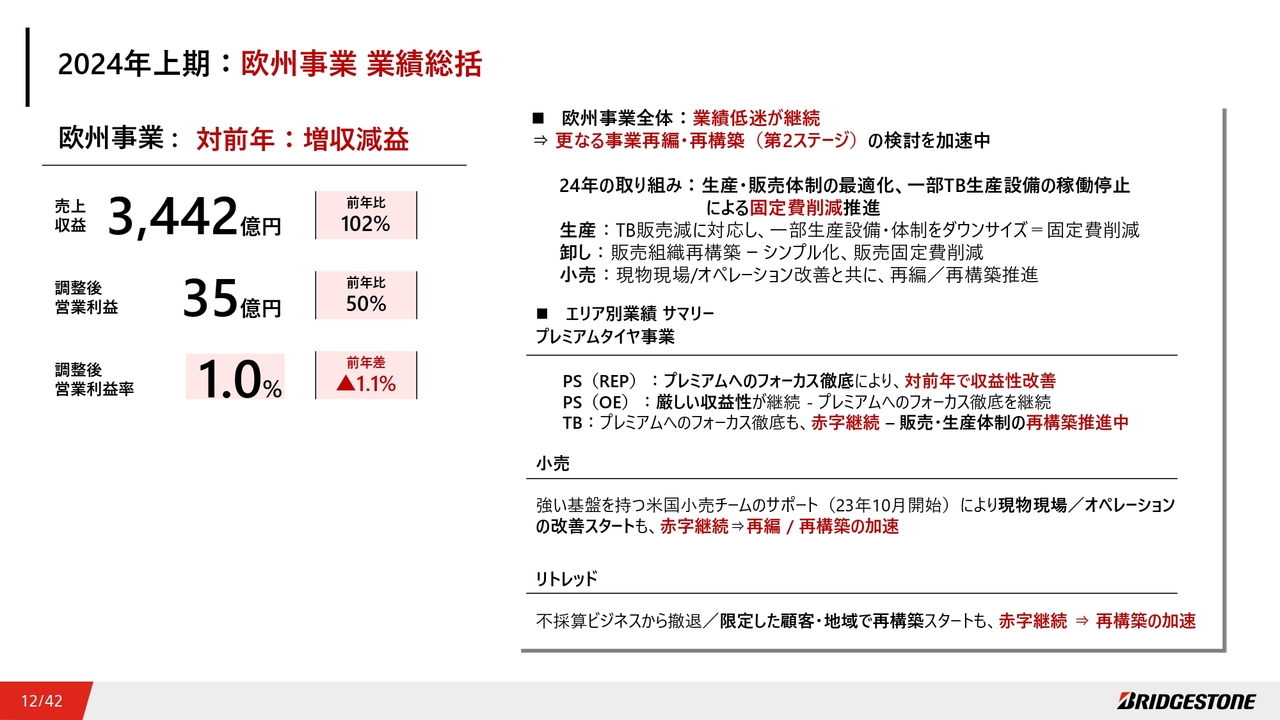

2024年上期:欧州事業 業績総括

欧州事業は業績低迷が継続し、プレミアムタイヤ事業においては、市販用パッセンジャータイヤ(PS-REP)でプレミアムフォーカスを着実に徹底し、収益性の改善につなげることができました。しかし、新車用、TB、小売、リトレッドでは赤字が継続しています。

上期から生産販売における固定費削減を推進しており、今後、2024年下期から2025年へと、もう一段のビジネス再構築を進めていきます。

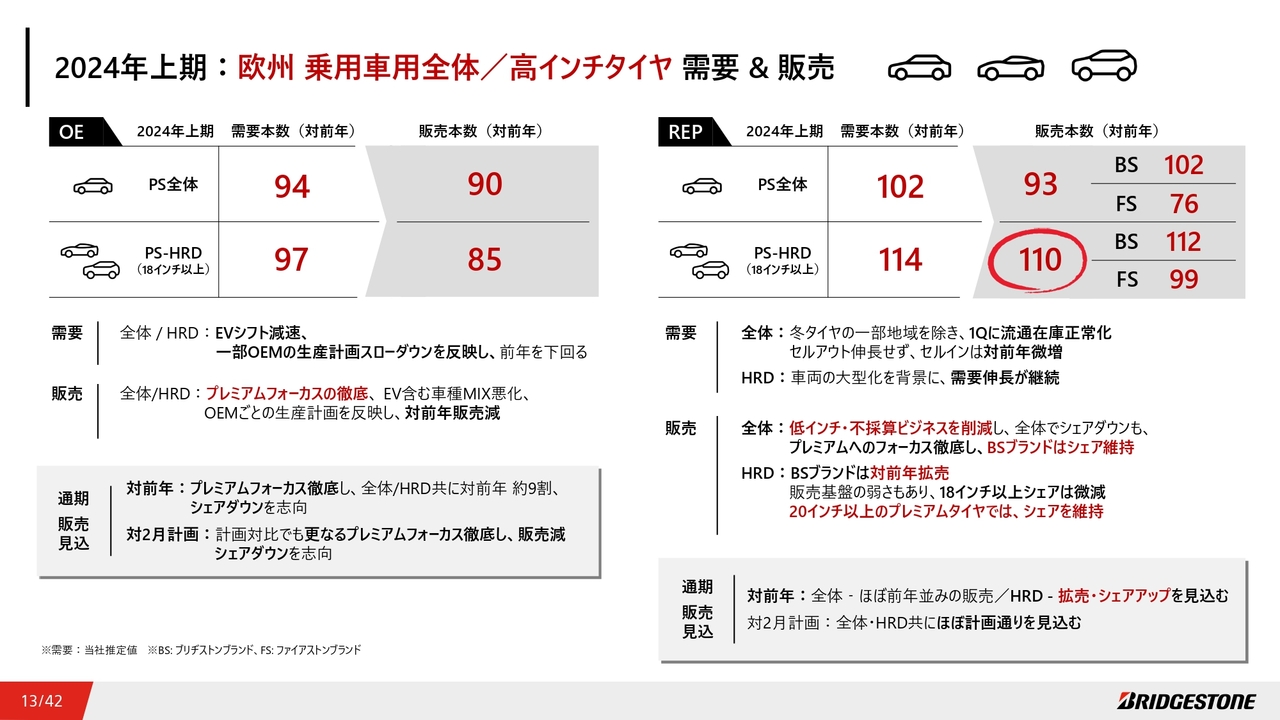

2024年上期:欧州 乗用車用全体/高インチタイヤ 需要 & 販売

需要と販売についてです。欧州事業における、パッセンジャータイヤビジネスにおいては、新車用は量を追わずに、プレミアムフォーカスを徹底継続しています。

市販用は、ブリヂストンブランドの18インチ、20インチ以上の高インチタイヤにおいて拡売し、通期では対前年で拡売・シェアアップを見込んでいます。

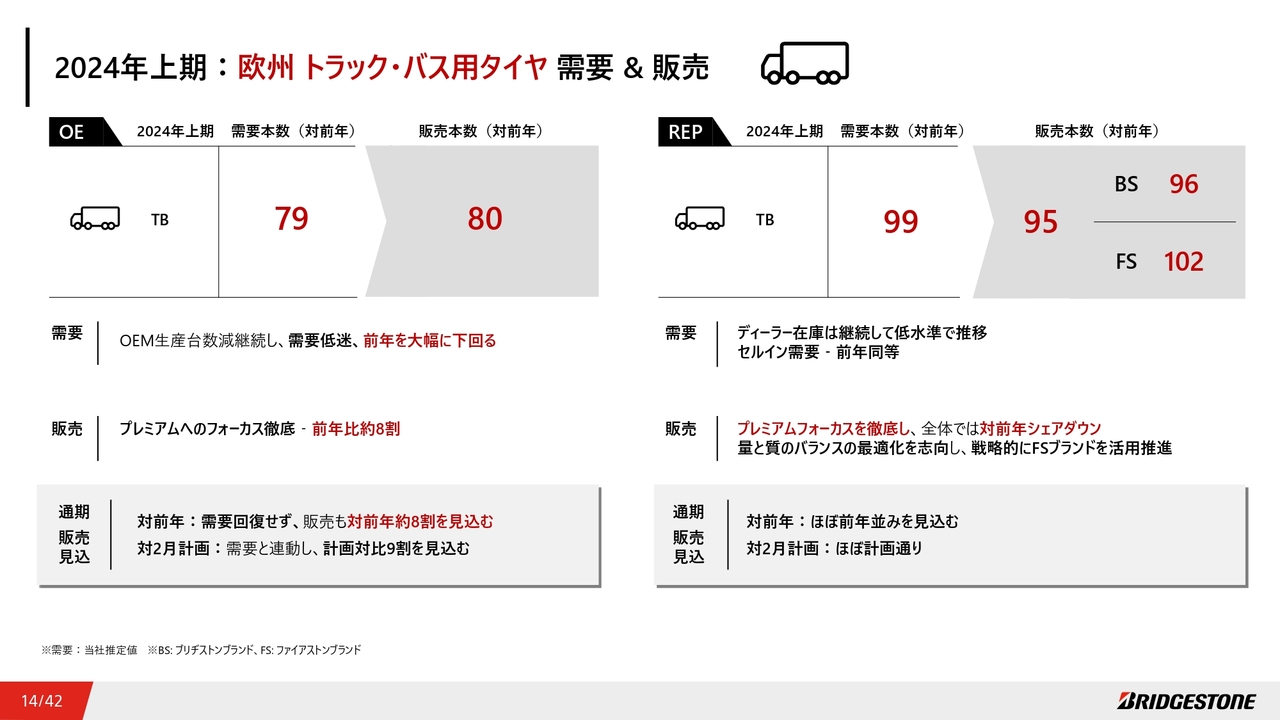

2024年上期:欧州 トラック・バス用タイヤ 需要 & 販売

TBビジネスについても同様で、新車用、市販用とも量は追わず、プレミアムフォーカスを徹底していくとともに、市販用ではFirestoneブランド活用を強化していきます。

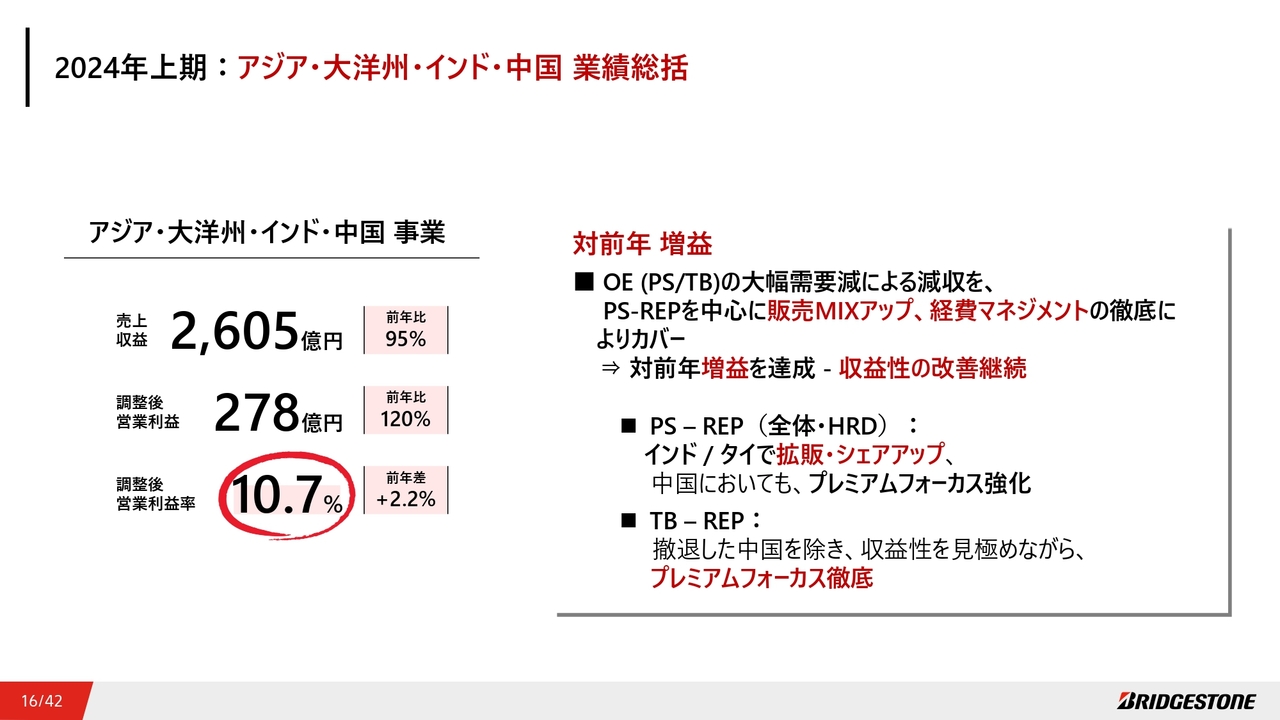

2024年上期:アジア・大洋州・インド・中国 業績総括

アジア・大洋州・インド・中国事業については、新車用タイヤの大幅な需要減による減収を、販売MIXアップの推進、経費マネジメントの徹底によりカバーし、対前年で増益を達成しました。

市販用パッセンジャータイヤは、主要市場のインド、タイで拡売・シェアアップし、中国においてもプレミアムフォーカスを強化しました。TBでも、ビジネスごとに収益性を見極め、プレミアムフォーカスの徹底を推進しています。

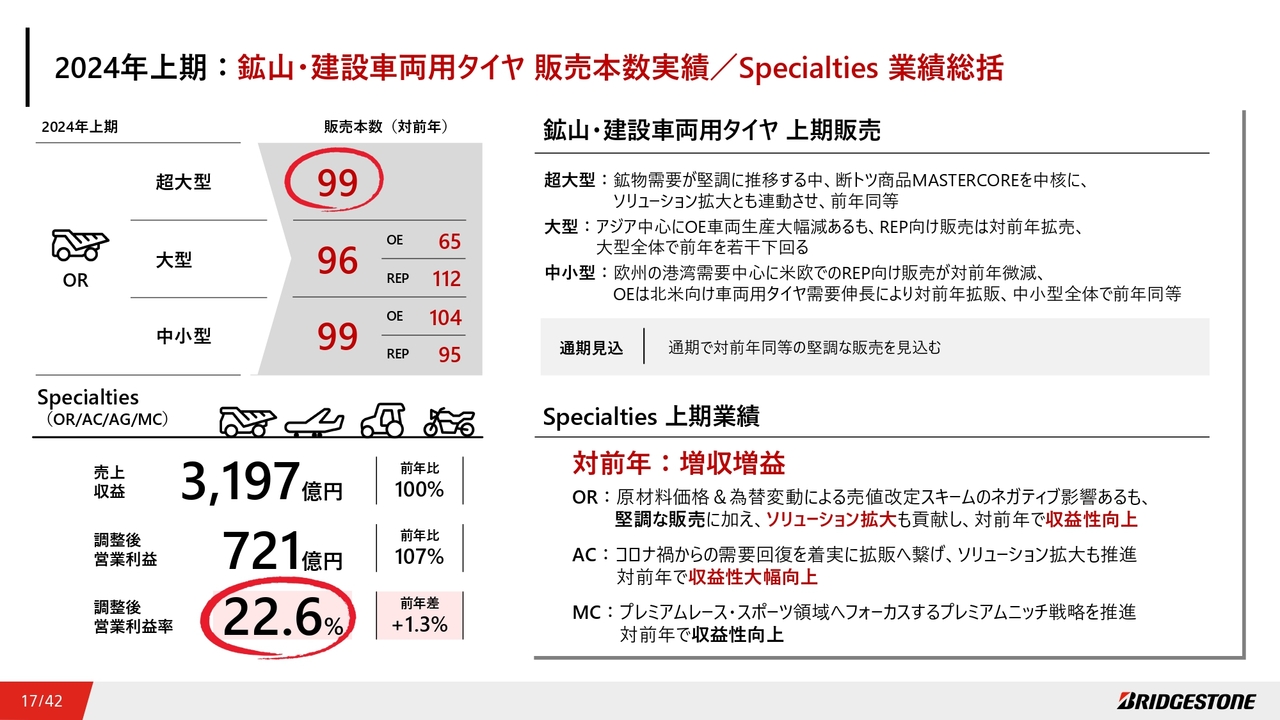

2024年上期:鉱山・建設車両用タイヤ 販売本数実績/Specialties 業績総括

鉱山・建設車両用タイヤについては、堅調な販売を維持しており、通期でも前年同等を見込みます。鉱山用タイヤを含むスペシャリティ事業の業績は、対前年で増収増益となりました。

需要回復を着実に拡売につなげている航空機タイヤでは、大幅に収益性を向上させました。鉱山、航空ソリューション拡大も増益に貢献しています。あわせて、プレミアムニッチ戦略を推進する二輪用タイヤでも、収益性を向上することができました。

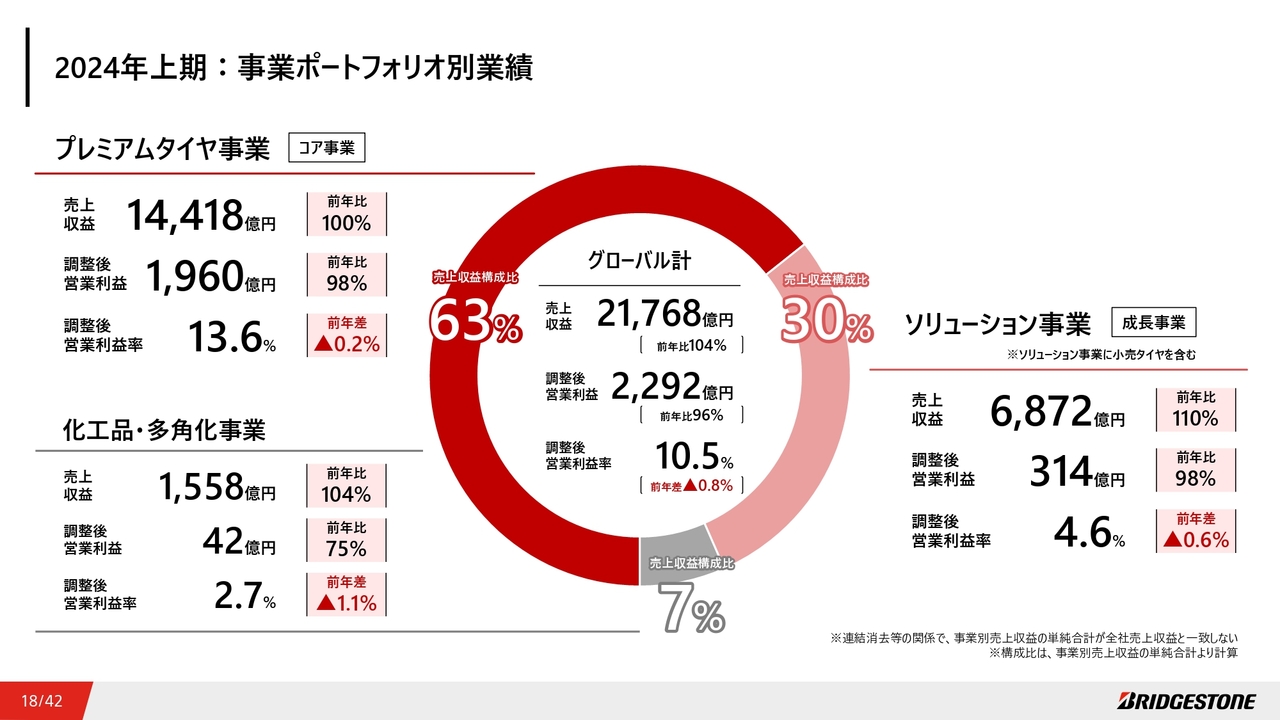

2024年上期:事業ポートフォリオ別業績

グローバルでの事業ポートフォリオ別業績をご説明します。

コア事業であるプレミアムタイヤ事業は、厳しい事業環境においても、調整後営業利益率13.6パーセントと踏ん張っています。

成長事業であるソリューション事業は、鉱山、航空ソリューションを中心に、売上高は前年比110パーセントと伸長しました。ただし、北米、リトレッドおよび直営小売事業の業績ダウンにより、減益となりました。

化工品・多角化事業は、米州における空気バネ事業と、日本におけるサイクル事業において、厳しい事業環境を打ち返すことができず、減益となりました。

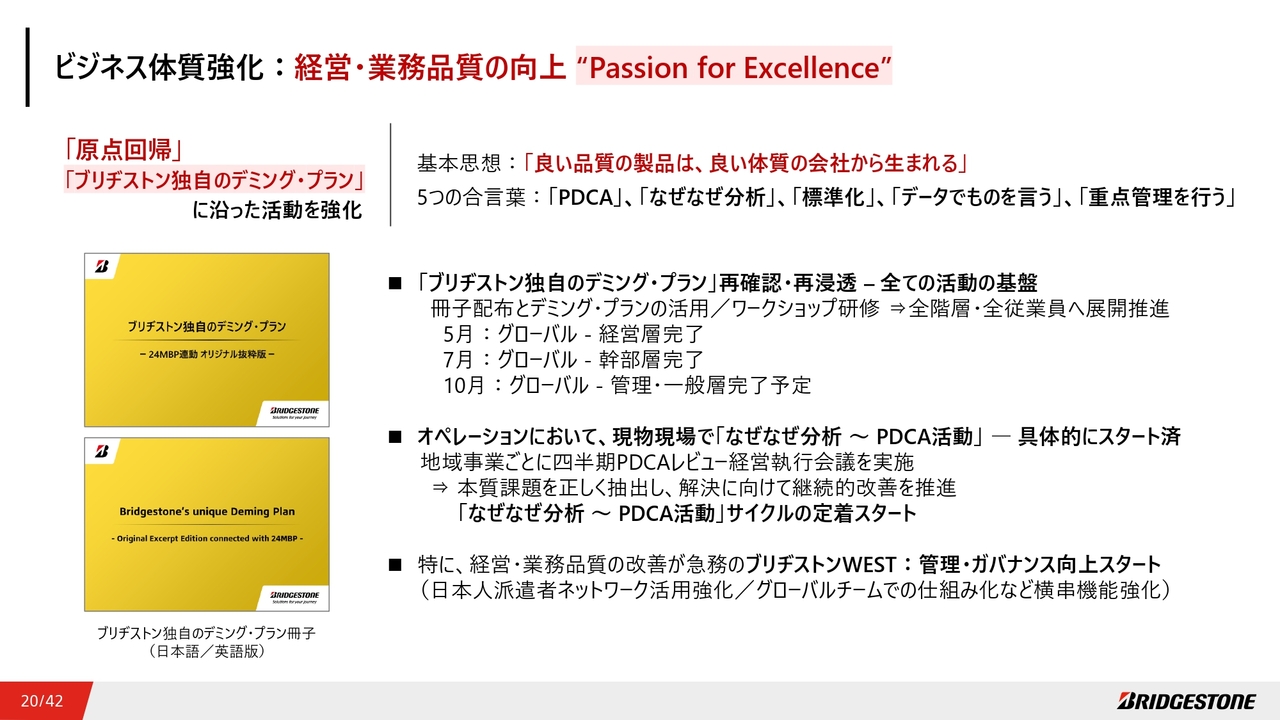

ビジネス体質強化:経営・業務品質の向上 “Passion for Excellence”

2024年における中期経営計画に沿った活動の進捗をご説明します。下期に向けて、これらの活動のさらなる強化を進めます。

まず、経営業務品質の向上について、年初から「ブリヂストン独自のデミング・プラン」という品質向上活動に沿った取り組みを推進しています。

良い品質の製品は良い体質の会社から生まれるという基本思想のもと、PDCAサイクルや、「なぜなぜ分析 ~ PDCA活動」の徹底を推進するため、全従業員、全階層を対象に研修を拡大しています。7月までに経営層から幹部層までの研修を完了し、地域事業別に四半期ごとのPDCAレビュー経営執行会議を実施しています。

まだ取り組みの最中ですが、これより、本質的な課題を正しく抽出し解決する、継続的な改善サイクルをより定着させていきます。

特にブリヂストンWESTにおいては、経営・業務品質の向上が急務となっています。管理・ガバナンスの向上を目指し、日本人派遣者ネットワークの活用強化や、グローバルチームによる仕組み化などの横串機能を強化し、改善を図ります。

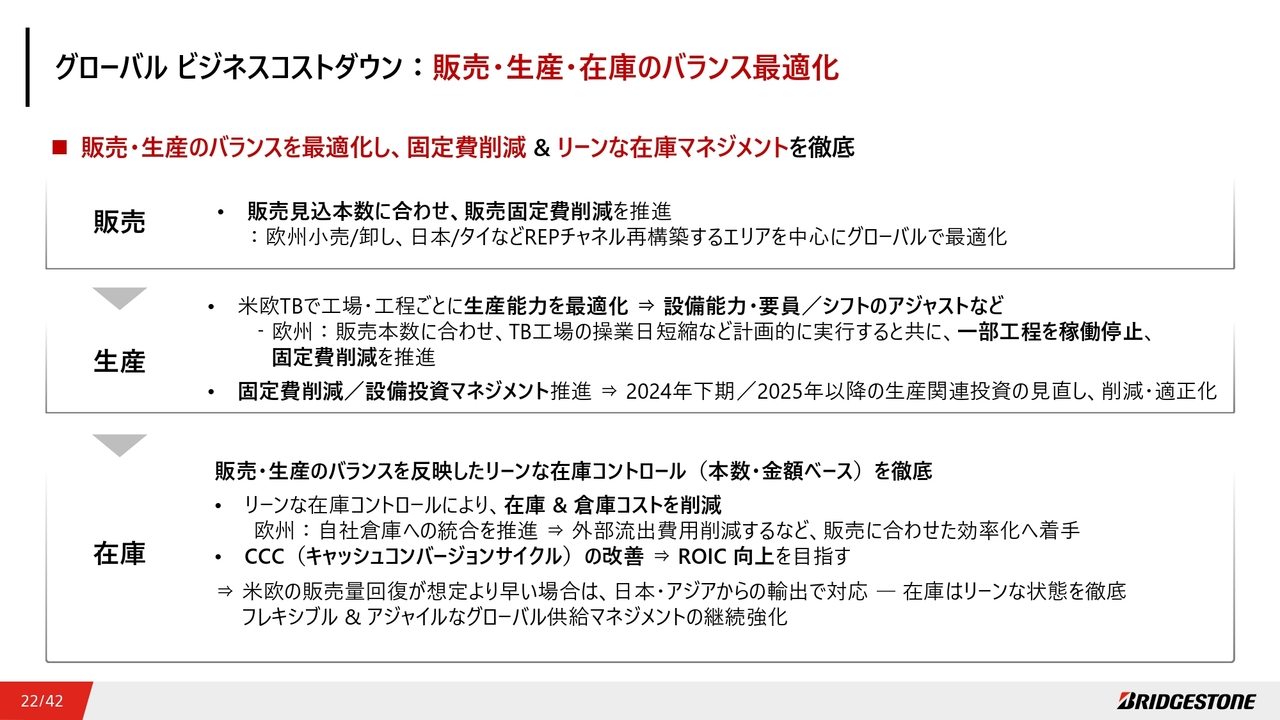

グローバル ビジネスコストダウン:販売・生産・在庫のバランス最適化

グローバルビジネスコストダウン活動についてです。販売・生産のバランスを最適化し、固定費削減とリーンな在庫マネジメントを徹底しています。

販売面では、販売数量にあわせた固定費削減を推進しています。

生産面においても、各地域の販売状況にあわせて、生産体制を最適化しました。特に欧州では、TBビジネスの収益性改善に向けて、操業日数の短縮や、一部工程の稼働停止を実行し、固定費削減を推進しています。

また、グローバルでの設備投資マネジメントの推進や、2024年下期から2025年にかけての生産関連投資の見直し、削減・適正化を計画しています。

在庫についても、本数および金額ベースでの削減を徹底し、下期にもう一度、供給マネジメントを強化していきます。

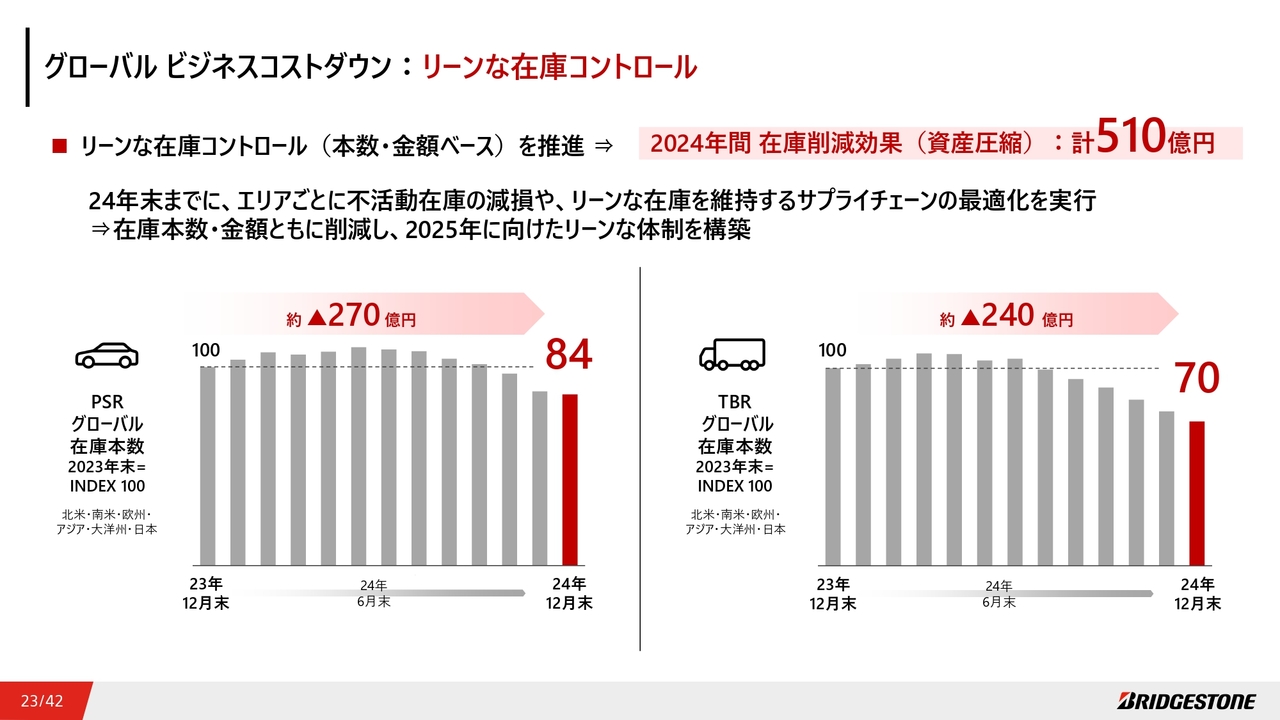

グローバル ビジネスコストダウン:リーンな在庫コントロール

在庫削減を徹底することで、2024年通期で、グローバルにおいて約510億円の資産圧縮を見込み、2025年に向けてリーンな体制を確立していきます。

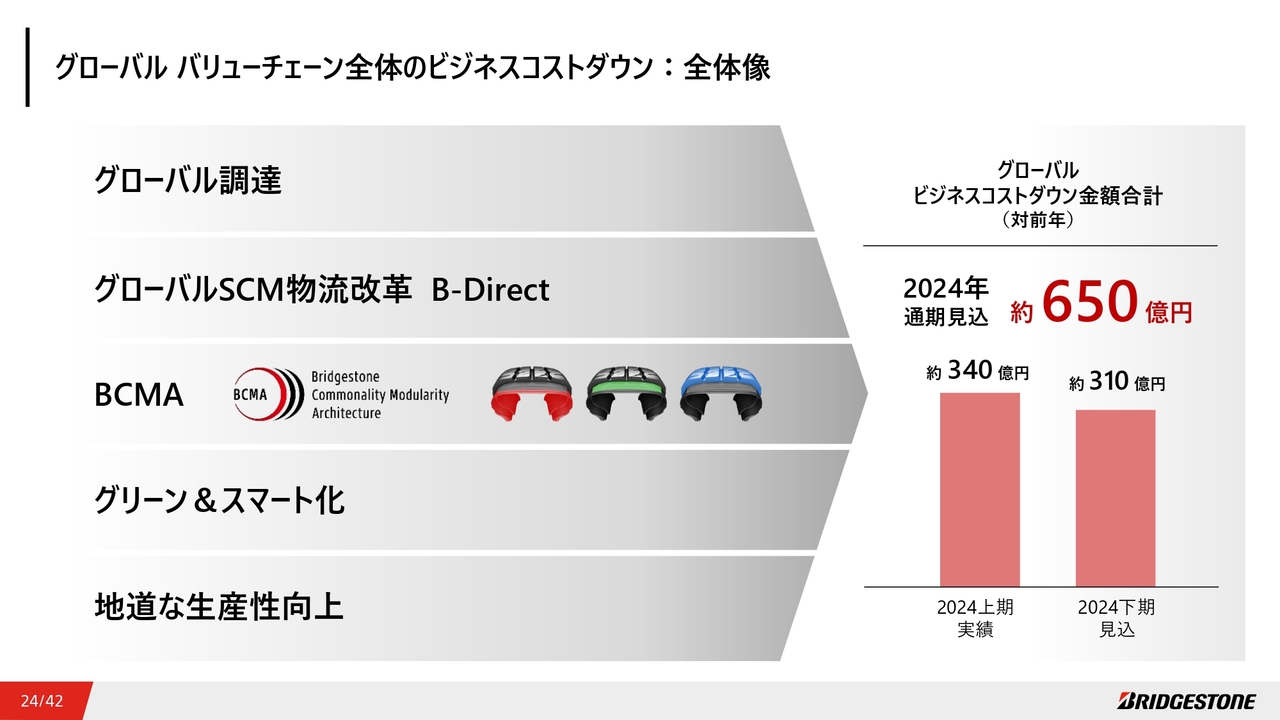

グローバル バリューチェーン全体のビジネスコストダウン:全体像

さらに、バリューチェーン全体でビジネスコストダウン活動を強化し、業績への貢献をスタートさせています。上期で340億円、通期で650億円の効果創出を見込んでいます。

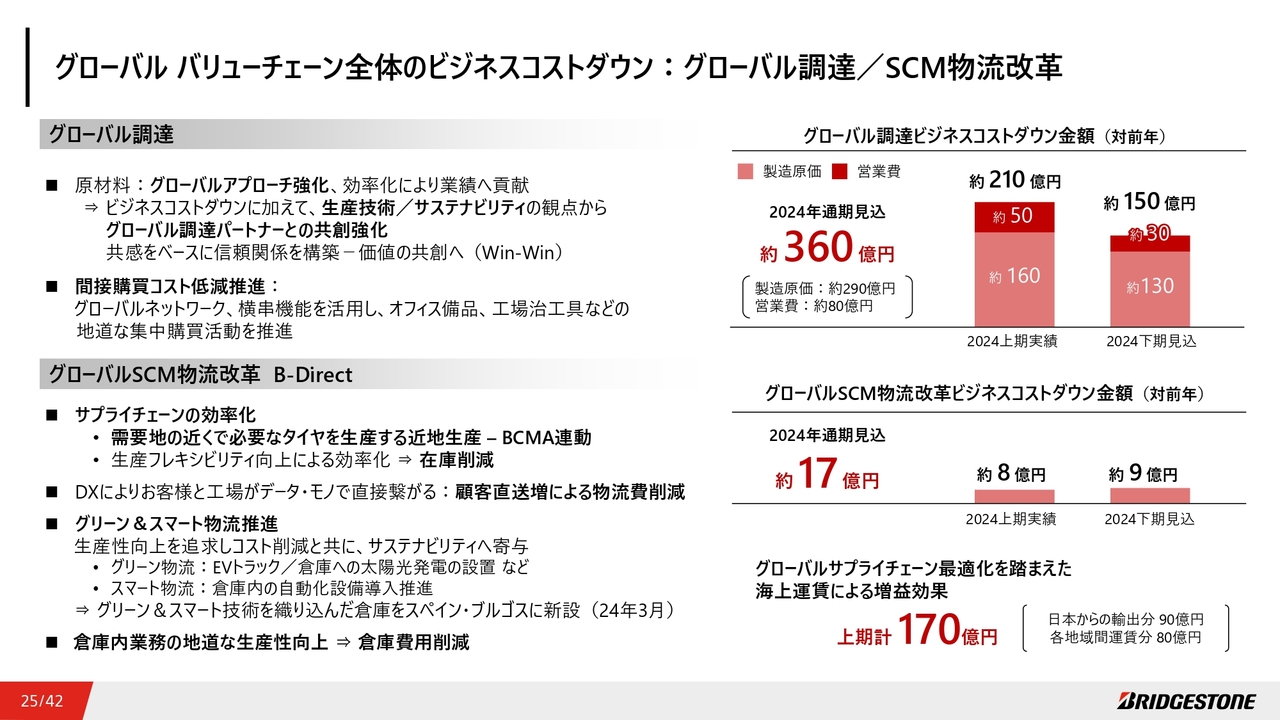

グローバル バリューチェーン全体のビジネスコストダウン:グローバル調達/SCM物流改革

グローバル調達については、グローバルアプローチを強化することで、年間で360億円の増益効果を見込んでいます。さらに、パートナーのみなさまとの共創を大切に、生産技術の強化や、サステナビリティの観点からの活動を強化していきます。

グローバルSCM物流改革では、在庫の削減を推進するとともに、お客さまへの直送やスマート物流、倉庫業務の地道な生産性向上をとおして、ビジネスコストダウンを推進し、年間で17億円の効果創出を図ります。

上期にグローバルで170億円の増益効果となった海上運賃影響などの動向も注視し、グローバルでマネージしていきます。

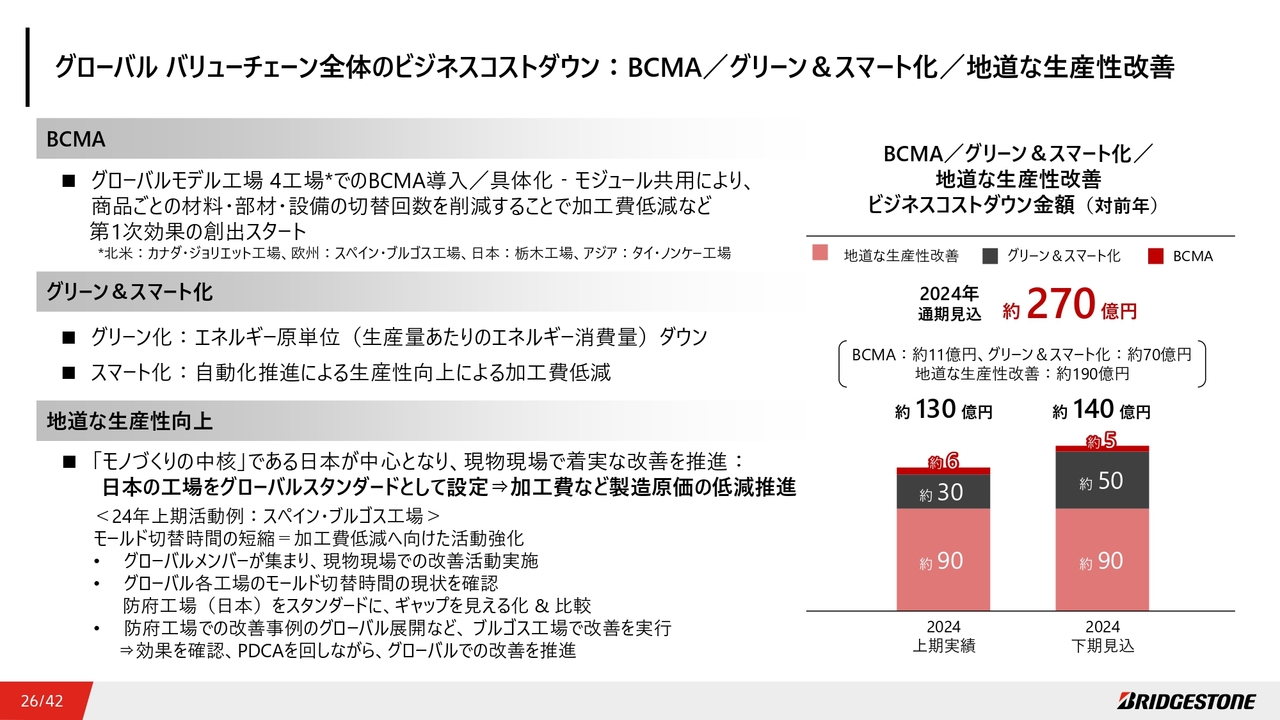

グローバル バリューチェーン全体のビジネスコストダウン:BCMA/グリーン&スマート化/地道な生産性改善

モノづくりにおけるビジネスコストダウンについてです。シンプルなモノづくりにより、開発生産コストの低減を図ります。モノづくり基盤技術のBCMAは、4つのモデル工場を中心に着実に導入を推進しており、業績への貢献をスタートしました。工場のグリーン&スマート化とともに、ブリヂストンの強みである、現場での地道な生産性向上も進めています。

生産性向上にあたっては、日本をモノづくりの中核と位置づけ、グローバルチームで現場での活動を強化し、加工費など製造原価の低減を推進しています。これらの活動の成果として、通期で合計270億円の効果創出を見込んでいます。

グローバル バリューチェーン全体のビジネスコストダウン:BCMA

加えて、グローバルのモノづくりの中核である日本から、モノづくりの本質を追求し、次のレベルへ進化させる取り組みを開始しました。この活動は彦根工場からスタートし、「シン・彦根モデル」として、今後グローバル市場へ展開していきます。

具体的には、AIを実装したタイヤ成型システム「EXAMATION」の導入を起点に、生産に関連するデータを収集し、デジタルを駆使した分析を実施しています。これにより、生産における課題を抽出し、現物現場での改善活動を強化するとともに、リアルとデジタルの融合を図ることにより、モノづくりを進化させていきます。

さらに、BCMAによるバラつきのないシンプルなモノづくりの実現との相乗効果により、安全、環境、品質、コストなどのモノづくりの指標が全社的に改善され始めています。これにより、生産コストを低減するとともに、生産現場スタッフの人的創造性向上にもつなげていきます。

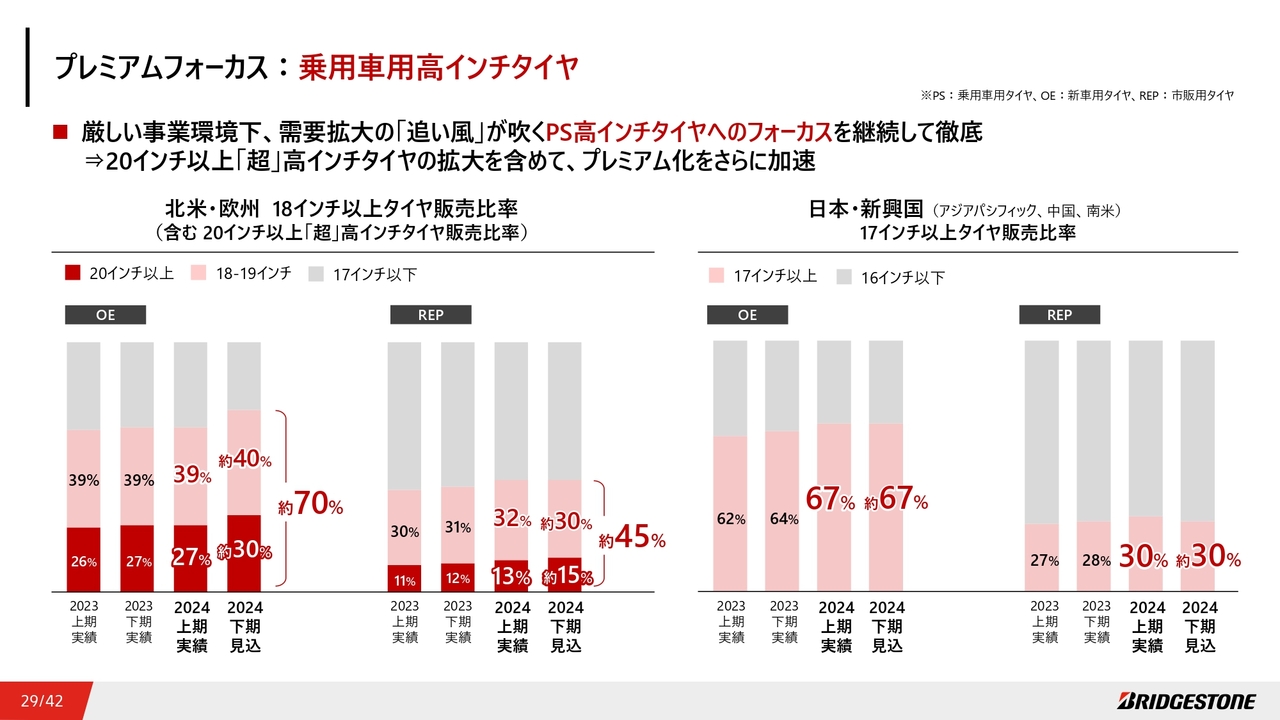

プレミアムフォーカス:乗用車用高インチタイヤ

プレミアムフォーカスの進捗についてです。パッセンジャー高インチタイヤの拡売は継続して強化しています。北米および欧州では、より収益性の高い20インチ以上の超高インチタイヤにも注力し、販売MIXの改善を着実に進めています。

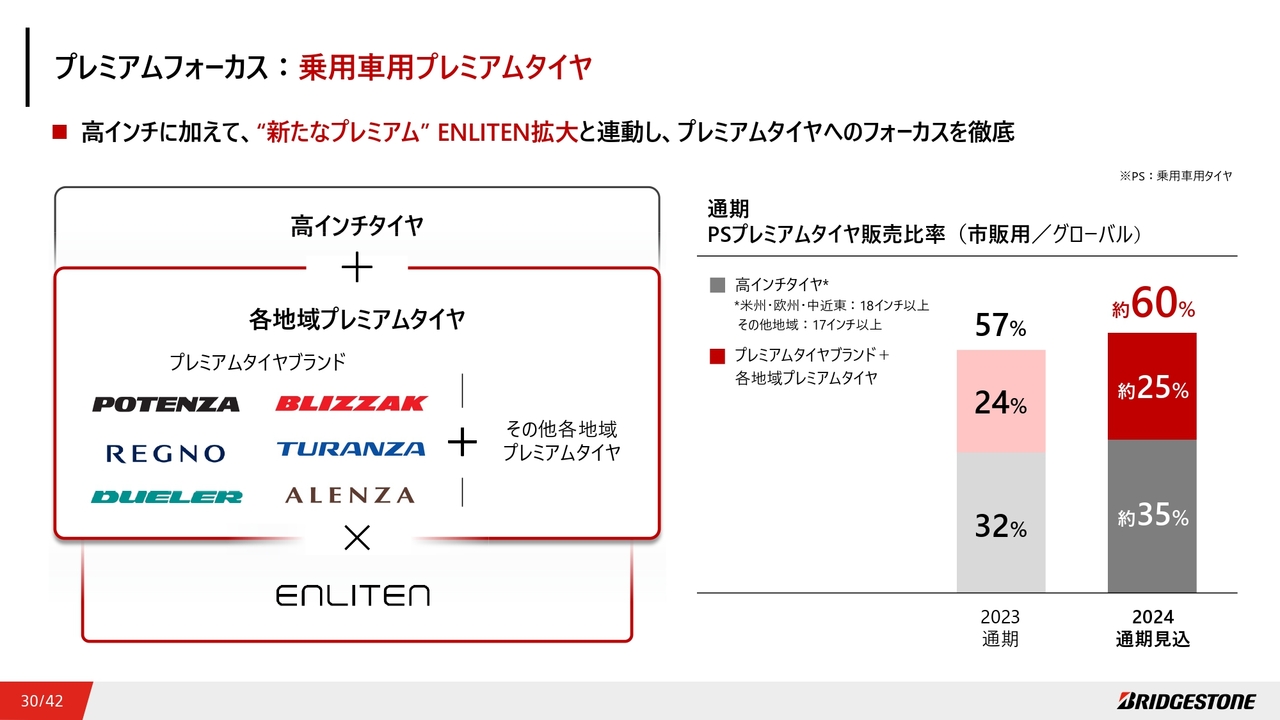

プレミアムフォーカス:乗用車用プレミアムタイヤ

グローバルでプレミアムタイヤブランドとして価値を認められている「POTENZA」と「TURANZA」、冬タイヤの「BLIZZAK」など、高収益なプレミアムタイヤについては、販売比率を継続的に向上しています。

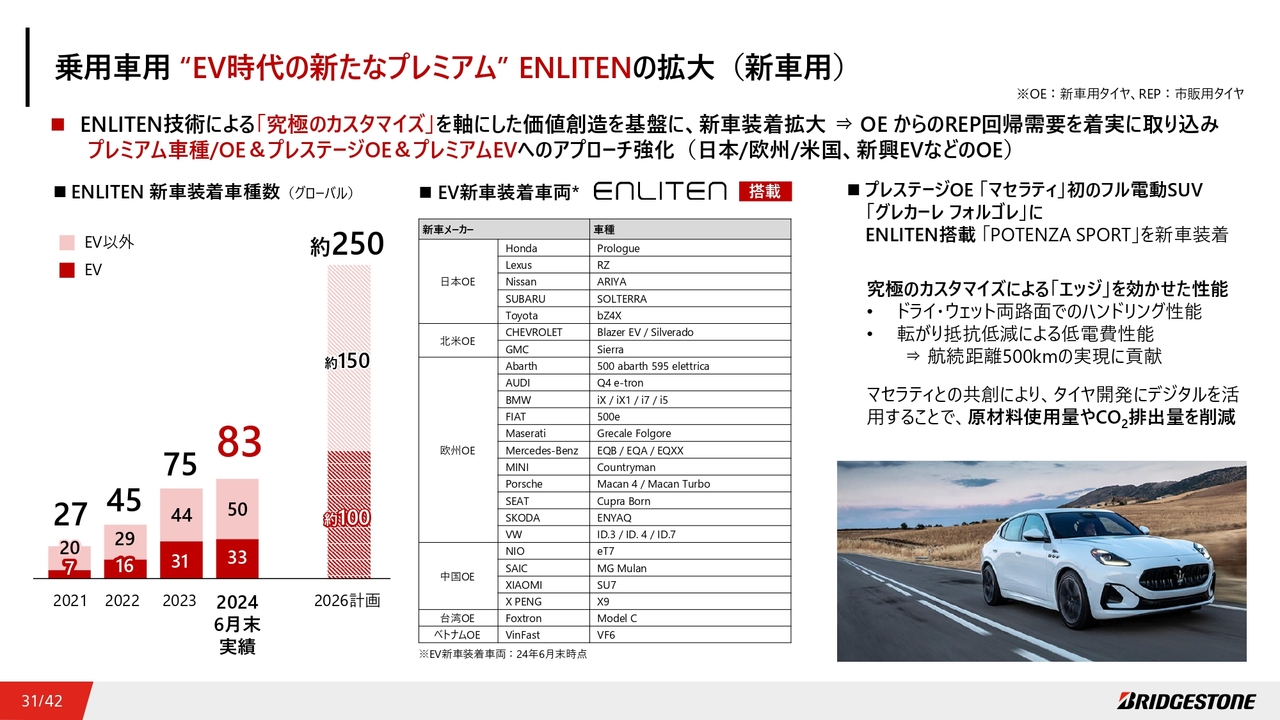

乗用車用 “EV時代の新たなプレミアム” ENLITENの拡大(新車用)

EV時代の新たなプレミアムとして、「究極のカスタマイズ」を追求する商品設計基盤技術「ENLITEN」による価値創造を基盤に、プレミアムEVを含めたプレミアム車種、プレステージOEへのアプローチも強化しています。

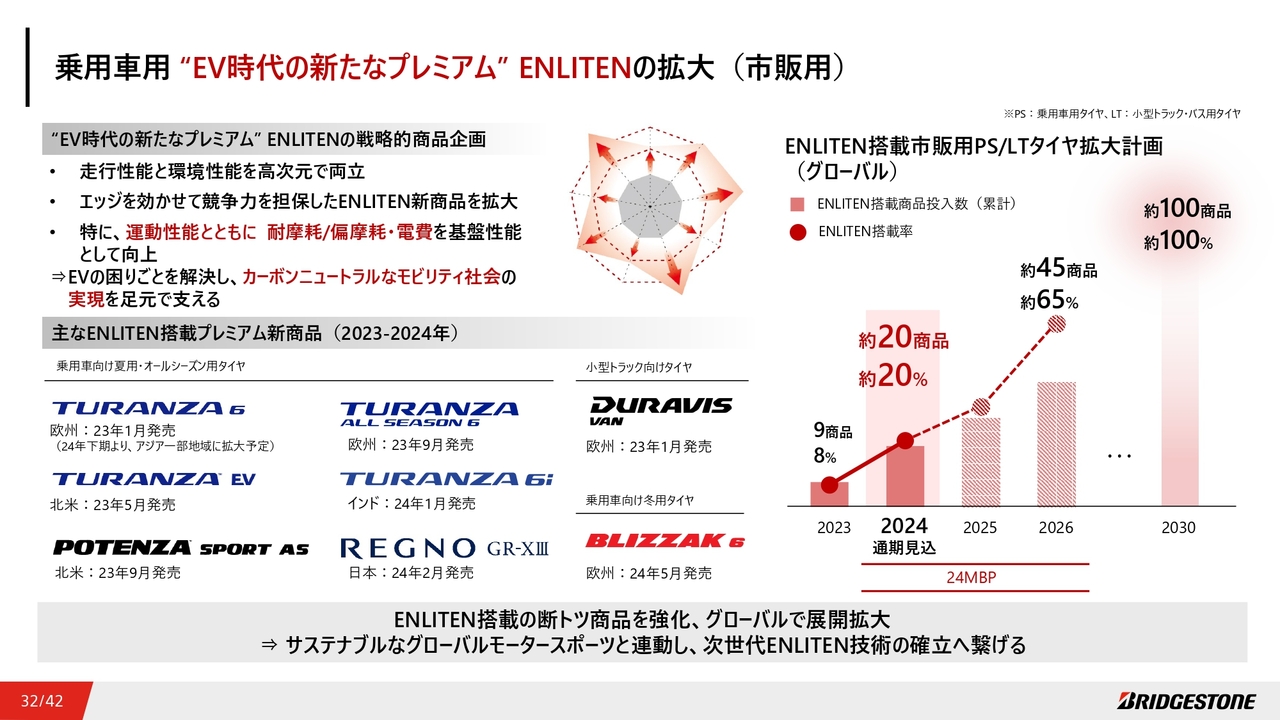

乗用車用 “EV時代の新たなプレミアム” ENLITENの拡大(市販用)

「ENLITEN」技術は市販用タイヤにおいても拡大を進めており、2024年2月に日本で「REGNO GR-XⅢ」を、5月には欧州で、冬タイヤの新商品「BLIZZAK 6」を発売しました。

今後もさらに展開・拡大しながら、次世代の「ENLITEN」技術の確立も進めていきます。

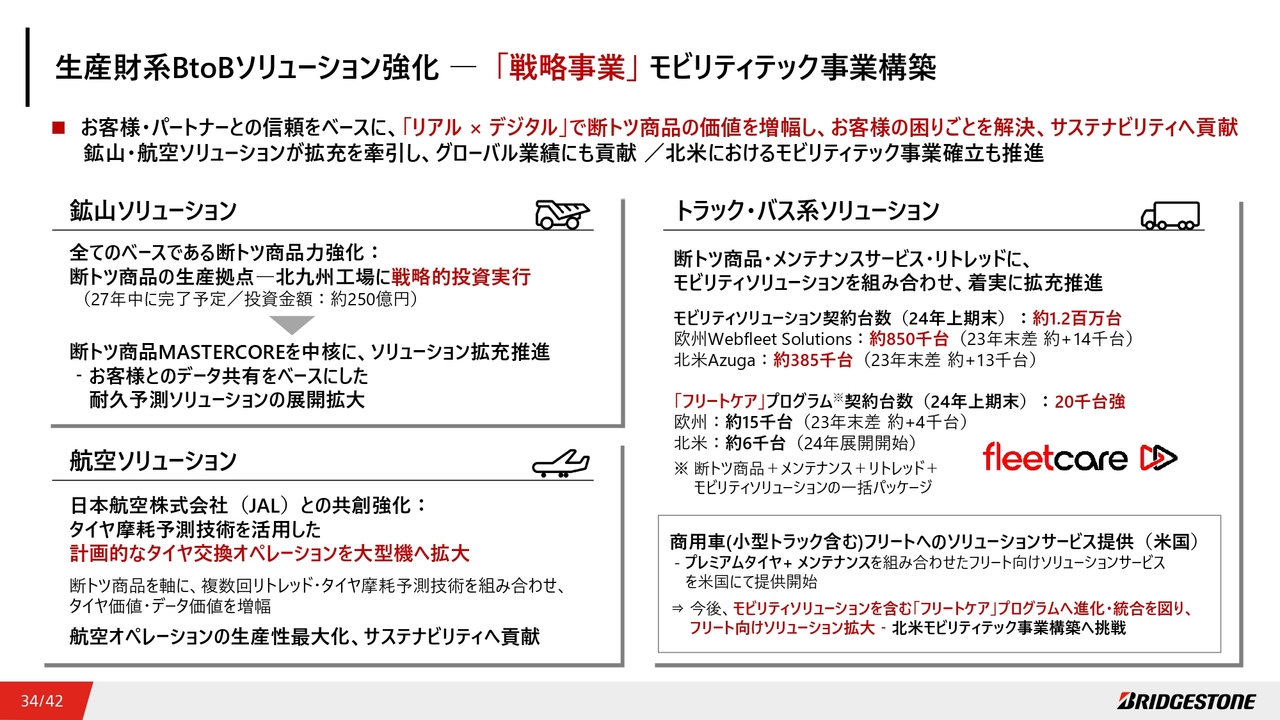

生産財系BtoBソリューション強化 ― 「戦略事業」 モビリティテック事業構築

ソリューション事業については、生産財系BtoBソリューションの強化を推進しています。生産財系BtoBソリューションは、戦略事業であるモビリティテック事業の中核を担い、鉱山ソリューションと航空ソリューションがその拡大を牽引しています。

航空ソリューションは、お客さまとの共創により展開、拡大しており、今後もさらなる進化に取り組んでいきます。トラック・バス系のソリューションについても、モビリティソリューションを提供するWebfleet Solutions社やAzuga社との連携を踏まえて、拡充を推進します。

現在、モビリティソリューションの契約台数は、欧米合わせて100万台以上に達しており、これらをタイヤ、メンテナンス、リトレッドを一括パッケージ化した「フリートケア」プログラムに統合し、米国を中心に拡大を図ります。

米国では、小型トラックを含む商用車フリート向けのサービスも提供を開始しました。これらを通じ、北米でのモビリティテック事業の構築に挑戦しています。

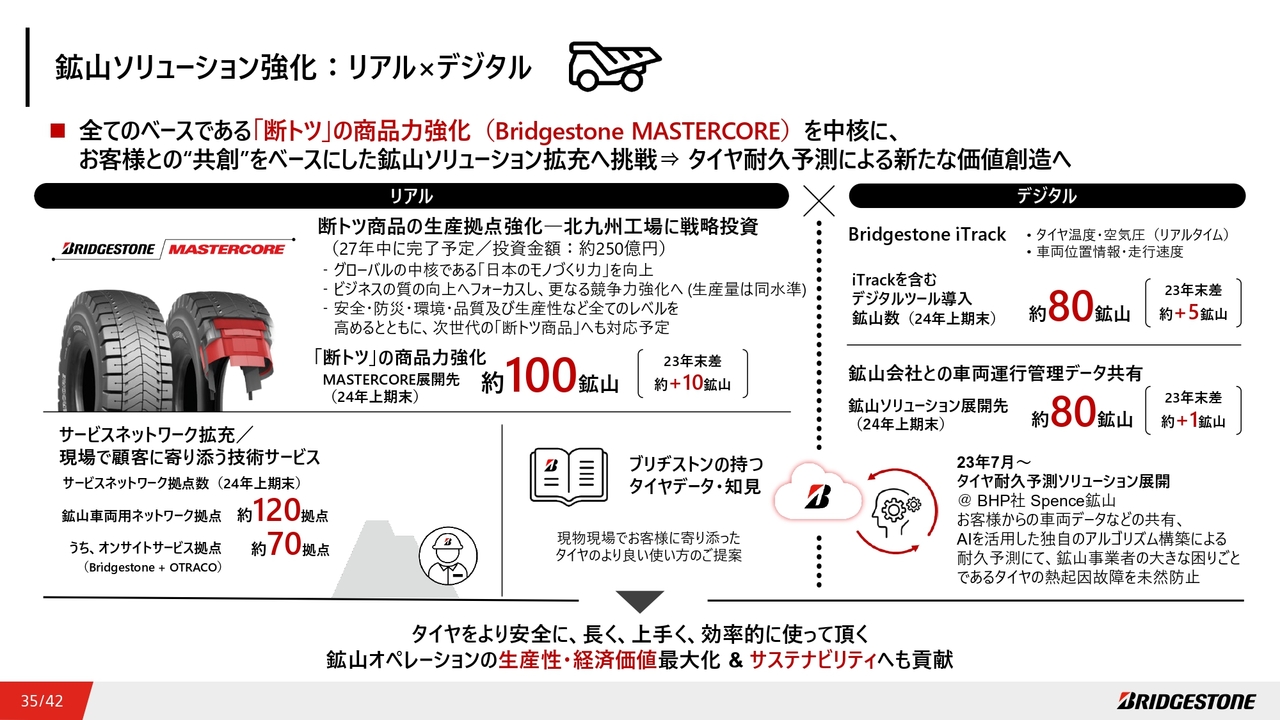

鉱山ソリューション強化:リアル×デジタル

鉱山ソリューションは断トツ商品として、「Bridgestone MASTERCORE」を中核に、拡充を進めています。「MASTERCORE」は、現在グローバルで約100の鉱山に展開されています。先日発表した北九州工場への戦略投資は、この「MASTERCORE」などの鉱山用タイヤの生産を強化するためのものです。

日本のモノづくり力をさらに向上させ、高品質で安定した生産体制を確保し、グローバルにおける断トツ商品の競争力を強化していきます。

さらに、次世代の断トツ商品にも対応できる体制を構築します。商品力強化を基盤に、お客さまとの共創による鉱山ソリューションの進化に取り組み、断トツ商品の価値を増幅させ、新たな顧客価値、社会価値を創造していきます。

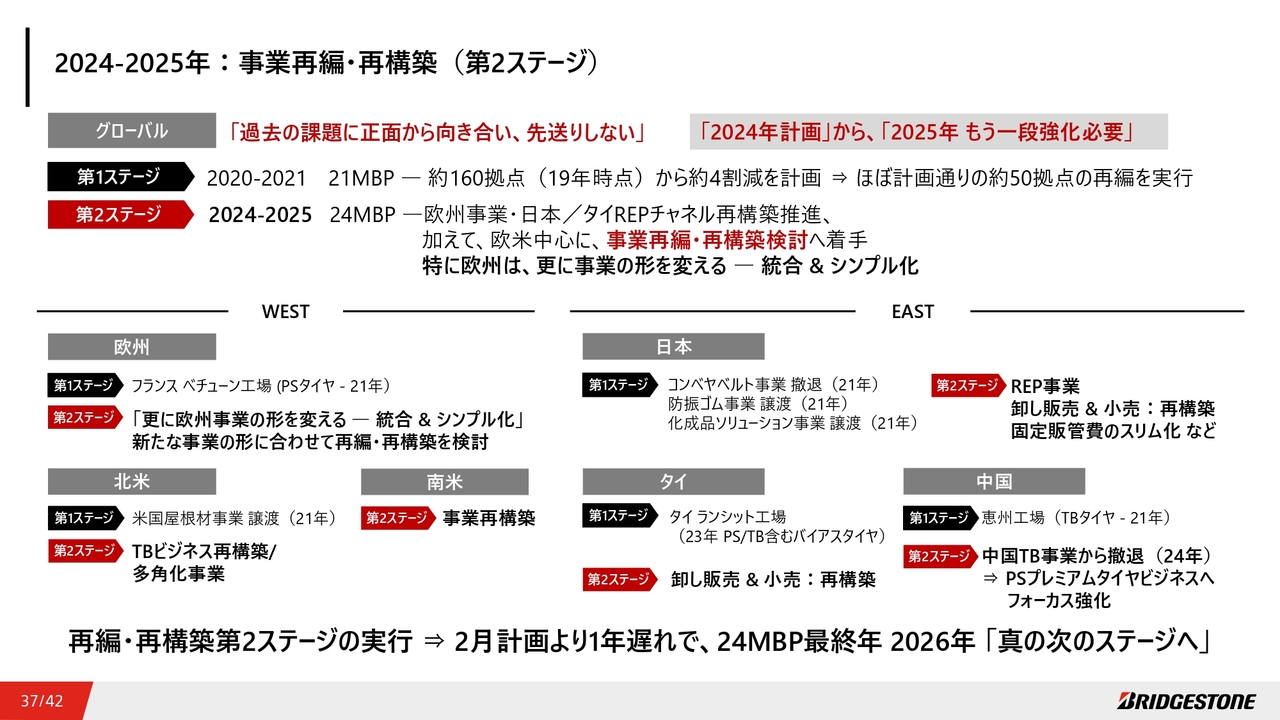

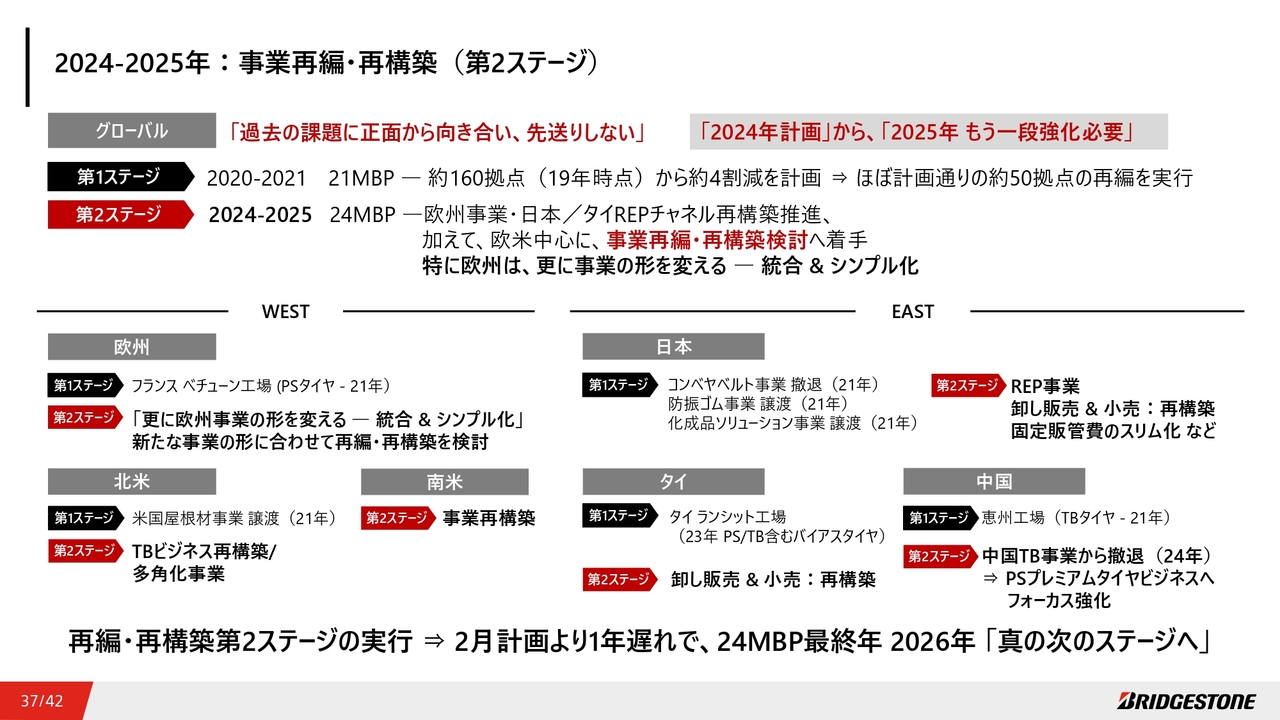

2024-2025年:事業再編・再構築(第2ステージ)

上期業績を受け、2024年下期から2025年にかけてもう一段強化が必要と判断した、事業再編・再構築の第2ステージについてご説明します。

これまで「過去の課題に正面から向き合い、先送りしない」という軸を持ち、2021年度中期事業計画(21MBP)にて再編、再構築の第1ステージを実行してきました。さらに、2024年度中期事業計画(24MBP)において、第2ステージへ着手し、すでに中国TB事業撤退などを決定しています。

現状の業績を踏まえ、第2ステージにおいては、2024年の施策に加え2025年の施策をもう一段強化していきます。ブリヂストンEASTにおいては、日本とタイで卸し販売と小売の再構築を進め、販売固定費のスリム化を志向します。

ブリヂストンWESTにおいては、北米のTBビジネスおよび多角化事業、南米事業の再構築を検討し、実行していきます。欧州では、さらに欧州事業のかたちを変えるための再編、再構築へ着手します。

これらの実行を通じて、当初計画より1年遅れますが、24MBPの最終年である2026年に、「真の次のステージへ」進む基盤を構築していきます。

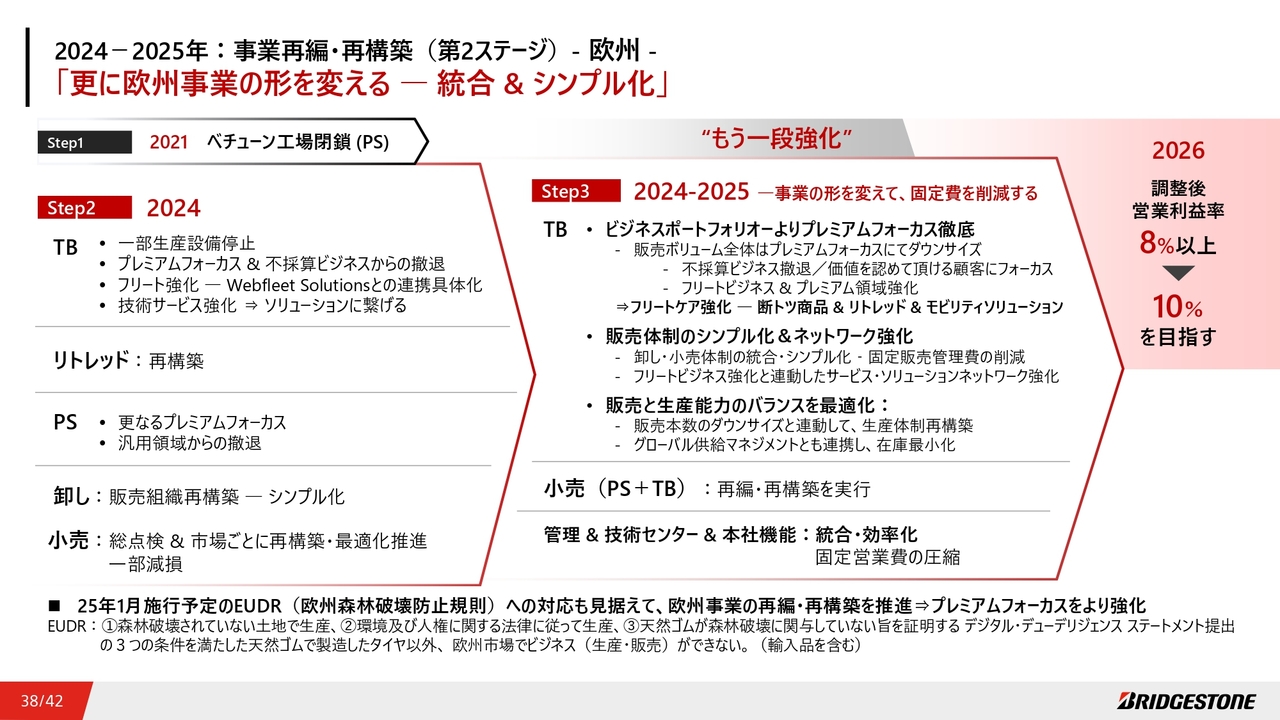

2024-2025年:事業再編・再構築(第2ステージ)- 欧州 -「更に欧州事業の形を変える ― 統合 & シンプル化」

特に課題の深い欧州事業では今年、第2ステージとして、赤字が続くTB・リトレッドビジネスの再構築、パッセンジャービジネスでのさらなるプレミアムフォーカスの実施、卸しと小売の再構築を進めています。

2025年には、これらをもう一段強化します。1月から施行されるEUDR(欧州森林破壊防止規則)への対応も見据え、TBはビジネスポートフォリオを再構築し、プレミアムフォーカスをより徹底します。それにあわせて、販売体制のシンプル化と生産能力のバランスの最適化を推進します。

小売については、再編を加速させます。プレミアムフォーカスにおける販売物量のダウンサイズ化にあわせ、管理、技術センター、本社機能などもシンプルに効率化し、固定費の圧縮を図ります。

事業のかたちを変え、統合・シンプル化を推進することで、2026年には24MBPのターゲットである調整後営業利益率8パーセント以上を達成し、さらに10パーセントを目指せる体制を構築していきます。

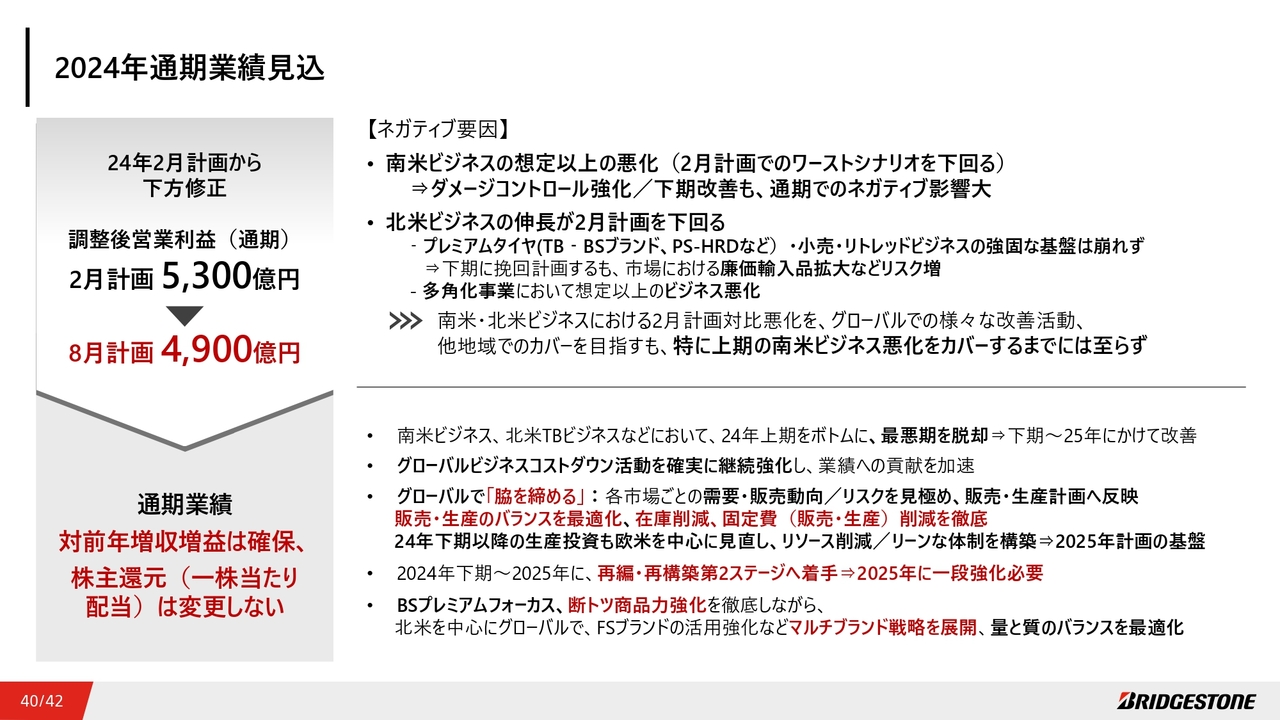

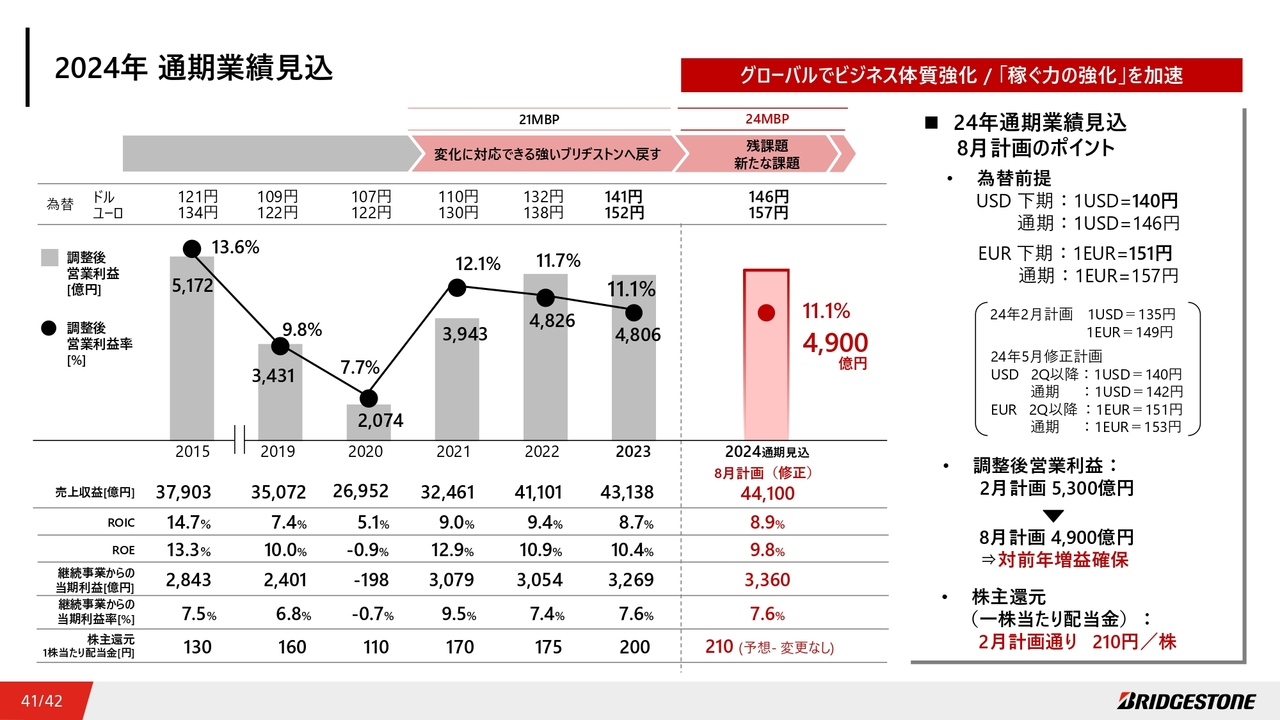

2024年 通期業績見込

最後に、2024年通期業績見込みについてです。これまでご説明したとおり、米州事業の計画対比ダウン、南米ビジネスの想定以上の悪化に加え、北米ビジネスの伸長が2月計画を下回り、大きなネガティブ影響となっています。

グローバルでのさまざまな改善活動や他地域によるカバーを目指しましたが、特に上期の南米ビジネスの悪化をカバーできず、2月計画から通期業績見込みを下方修正する判断をしました。

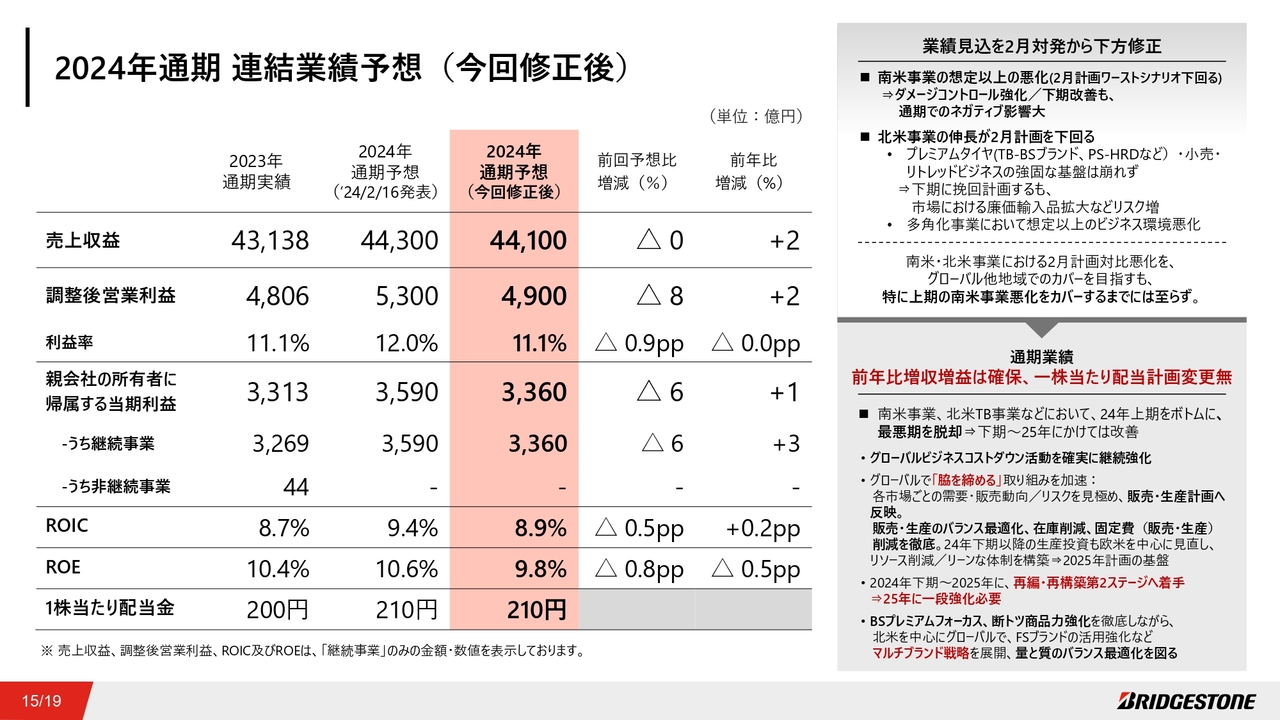

調整後営業利益について、2月計画では5,300億円を見込んでいましたが、400億円の減益を織り込み、4,900億円に修正します。通期で対前年増収増益を確保し、1株当たりの配当は変更しません。

下期については、米国市場のボラティリティは注視が必要ですが、北米・南米ビジネスは最悪期を脱却しており、グローバルにおいても、冬タイヤ需要などの季節性要因も含めて、改善を見込んでいます。

加えて、グローバルビジネスコストダウン活動強化による、地道で確実な効果創出の加速を図ります。また、市場ごとにリスクを見極め、販売に反映し、前広に生産とのバランスを最適化することで、固定費削減を強化し、本数・金額ベースでの在庫削減も徹底していきます。

その上で、さらなる「稼ぐ力の強化」と強いビジネス体質構築のため、再編・再構築の第2ステージに着手していきます。ブリヂストンプレミアムフォーカスと断トツ商品力強化を徹底しながら、市場ごとの事業環境に応じ、Firestoneブランドの活用を強化するマルチブランド戦略を展開し、量と質のバランスの最適化も適切に推進していきます。

2024年 通期業績見込

最新の通期業績見込みについて、ポイントをご説明します。まず、直近の円高傾向を反映し、為替前提を第1四半期決算発表時と同様の下期1ドル当たり140円としました。売上収益は4兆4,000億円、調整後営業利益は4,900億円となり、前年比増収増益は確保しますが、残念ながら2月計画は下回る見込みです。

調整後営業利益率は、昨年同等の11.1パーセントを見込んでいます。1株当たりの配当は、2月計画どおり210円の想定です。詳細はこの後、CFOからご説明します。引き続きご理解、ご支援のほどよろしくお願いします。

2024年第2四半期 決算説明

菱沼直樹氏(以下、菱沼):財務担当の菱沼です。2024年第2四半期連結業績および2024年連結業績予想についてご説明します。スライドは本日のアジェンダです。

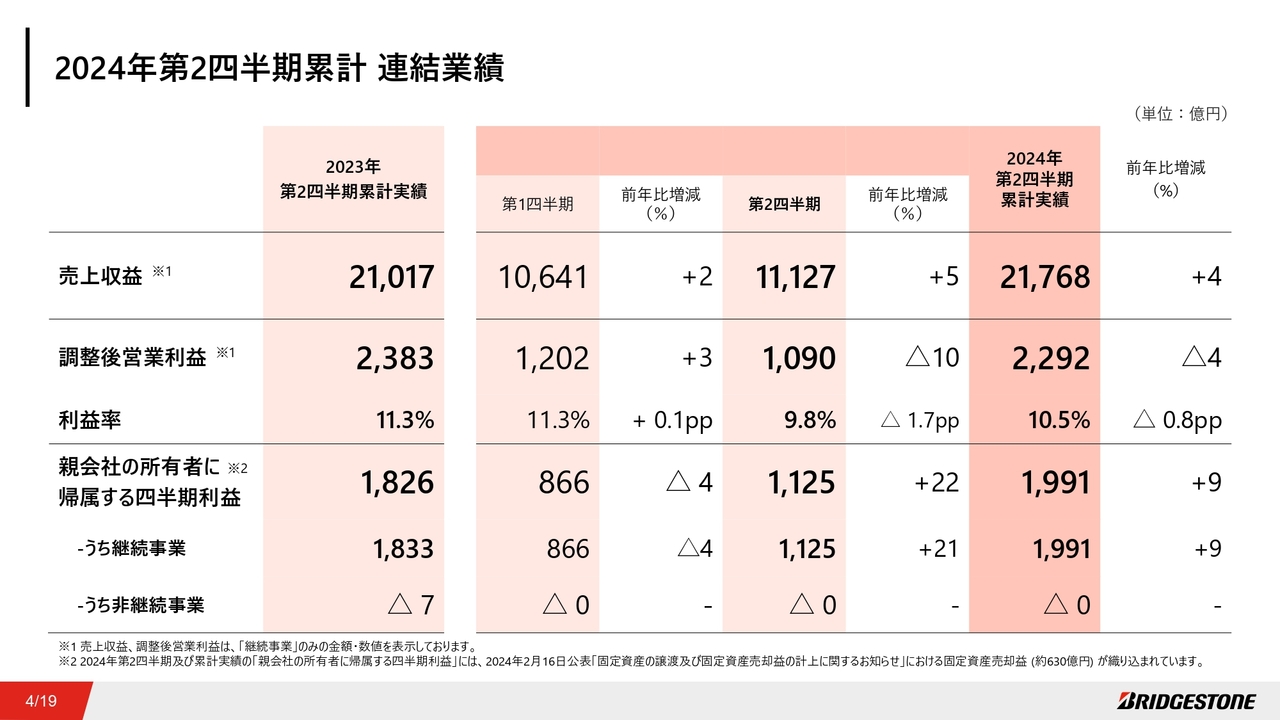

2024年第2四半期累計 連結業績

2024年第2四半期連結業績からご説明します。第2四半期累計の売上収益は2兆1,768億円と前年比増収の一方、調整後営業利益は2,292億円と減益での着地となりました。原材料、売値・MIXのスプレッドの改善に加え、為替円安による追い風はあったものの、販売数量減の影響や南米ビジネス悪化の影響が大きく、前年比で減益となりました。

調整後営業利益率についても、0.8ポイントダウンの10.5パーセントとなりました。

親会社の所有者に帰属する四半期利益は1,991億円となりました。第2四半期において、固定資産売却益約630億円を、一時的かつ多額の収益として調整項目に計上したため、前年比で増益の着地となっています。

2024年第2四半期累計 業績概要

スライドに、エグゼクティブサマリーとして業績のハイライトを示しています。引き続き、グローバルでビジネス体質強化と稼ぐ力の強化を加速していきます。

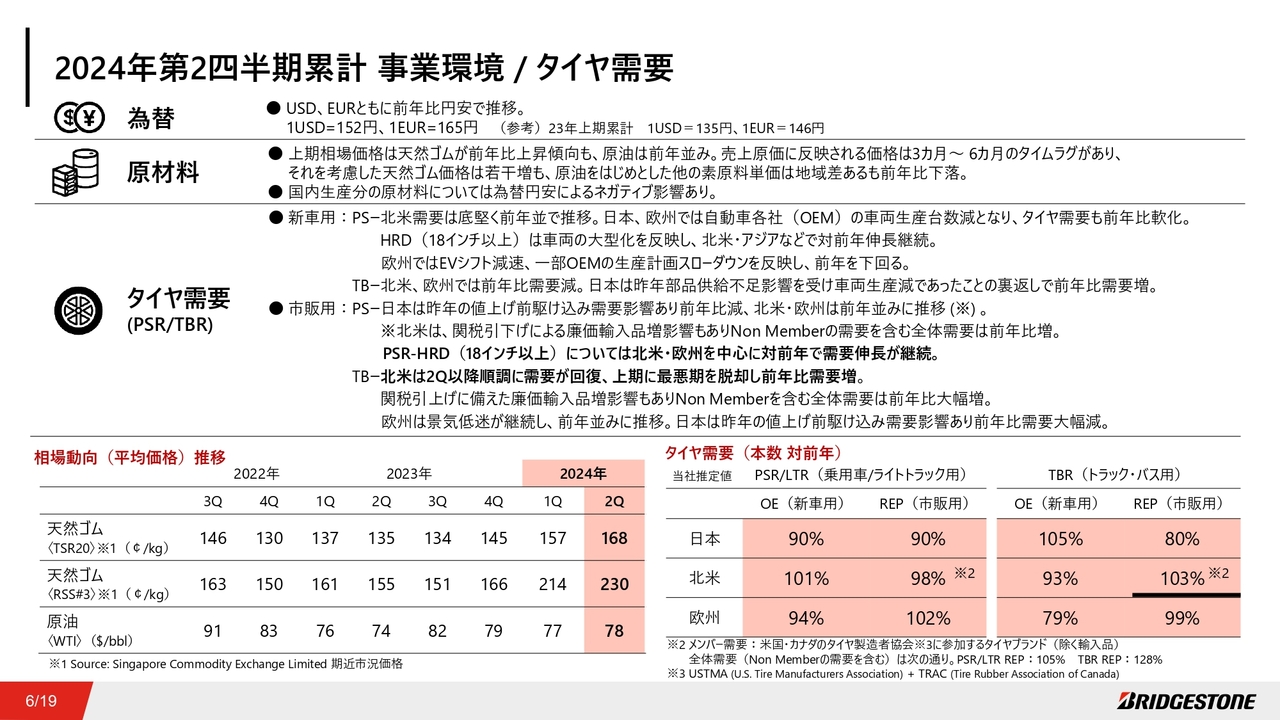

2024年第2四半期累計 事業環境 / タイヤ需要

2024年第2四半期累計の事業環境です。為替については、USドル、ユーロとも前年比円安で推移しました。

原材料価格は、相場価格としては天然ゴムが前年比で上昇傾向、原油は前年並みで推移する中、第2四半期累計での業績影響としては、天然ゴムは若干の上昇、原油やブタジエンなど、その他の素原料単価は下落しました。また、国内生産分については、円安によるネガティブ影響が見られました。

タイヤ需要です。新車用については、地域差はありますが、自動車各社の車両生産台数減少を背景に需要は軟化しています。市販用については、PSRで前年並みの需要水準が続いている一方、TBRでは第2四半期に入り、北米の需要回復が見られました。

また、日本においては、前年の値上げ前の駆け込み需要の影響もあり、需要は前年を大きく下回っています。一方で、18インチ以上の高インチタイヤについては、前年比で着実な需要伸長が継続しました。

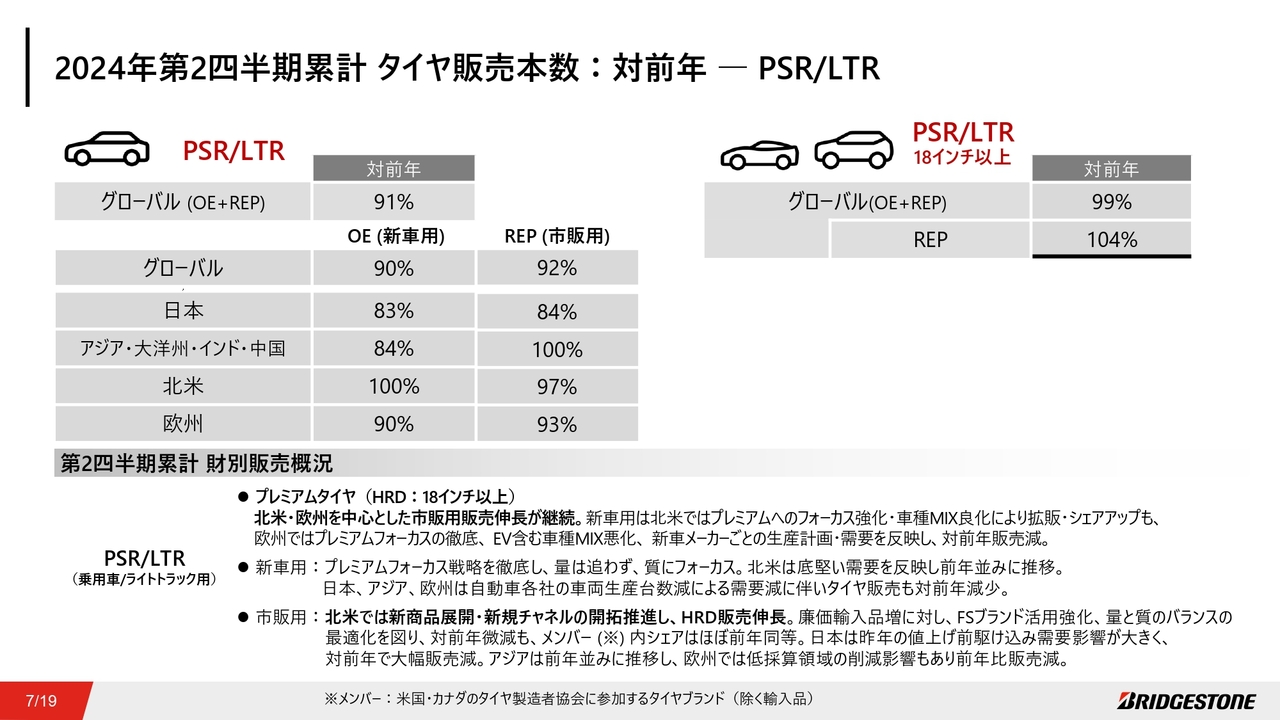

2024年第2四半期累計 タイヤ販売本数:対前年 ― PSR/LTR

乗用車・ライトトラック用タイヤの販売本数です。販売本数は、グローバルで前年比91パーセントと、前年を下回る着地となりました。新車用については、車両生産台数減に加え、プレミアムプレステージ領域へのフォーカスを進め、タイヤ販売数は減少しています。

市販用については、北米で廉価輸入品増を背景に若干の販売減となりました。加えて、日本では前年の値上げ前の仮需影響、欧州では低生産領域の削減影響等があり、前年比で大幅な販売減となっています。

一方で、18インチ以上の高インチタイヤについては、市販用の販売伸長が継続しています。

2024年第2四半期累計 タイヤ販売本数:対前年 ― TBR ORR

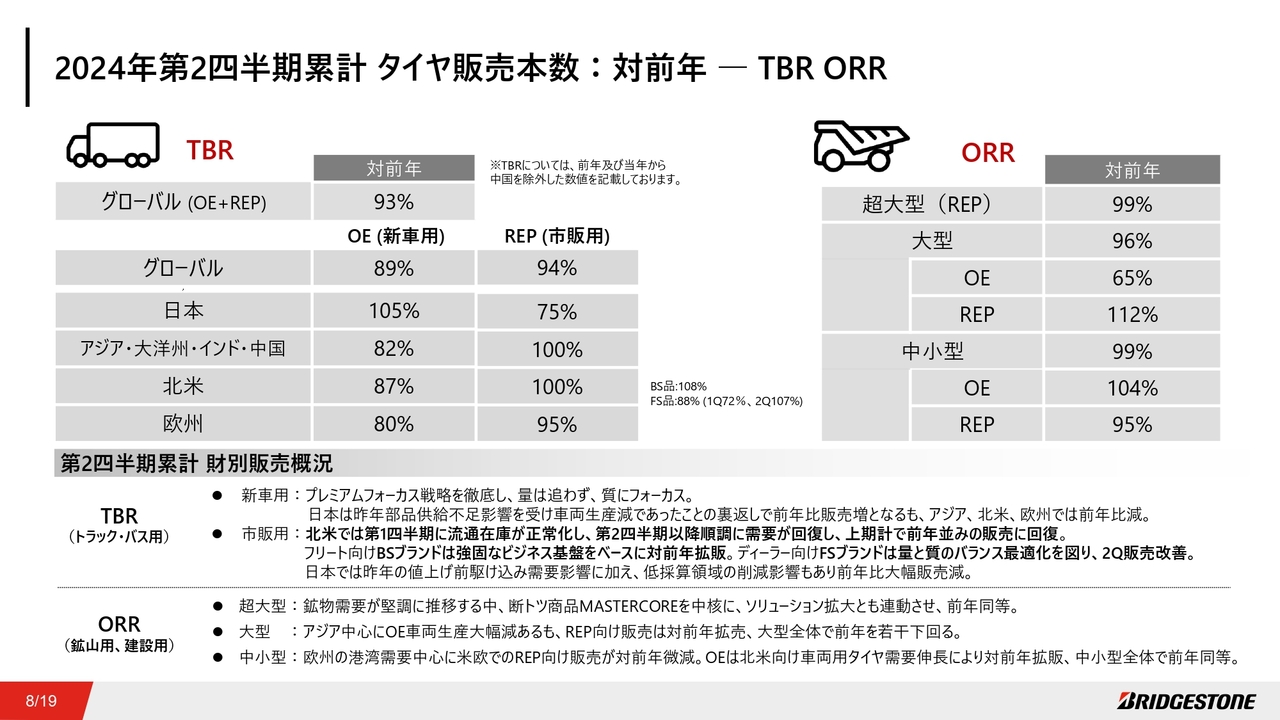

トラック・バス用タイヤおよび鉱山用、建設用タイヤの販売本数です。

トラック・バス用タイヤについては、グローバルで前年比93パーセントと前年を下回る着地となりました。新車用はPSRと同様、プレミアムへのフォーカスを徹底したことに加え、一部地域を除き、車両生産台数減を受けタイヤ販売も減少しました。

市販用については、北米での需要回復を背景に、第2四半期に入り販売も改善傾向となっています。一方、日本では前年の値上げ前仮需の反動、加えて低生産領域の削減もあり、前年比で大幅な販売減となっています。

ORRについては、鉱山用は超大型で前年並みの販売を確保しています。

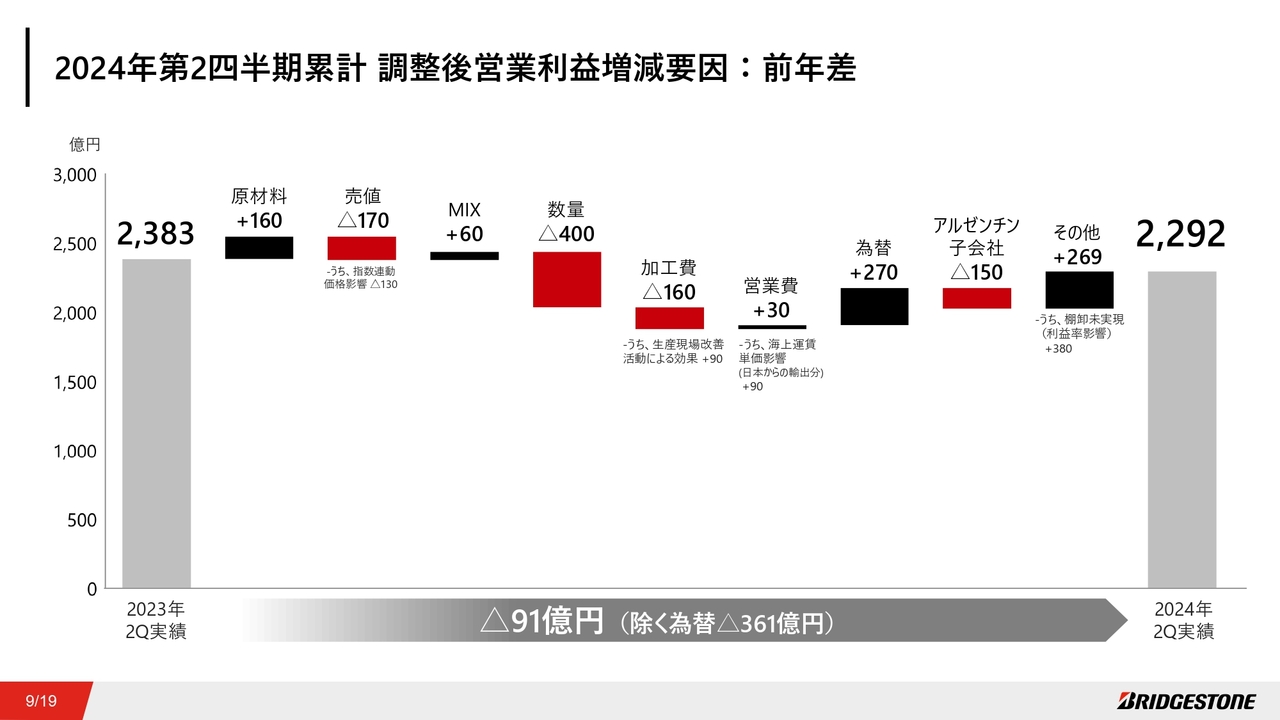

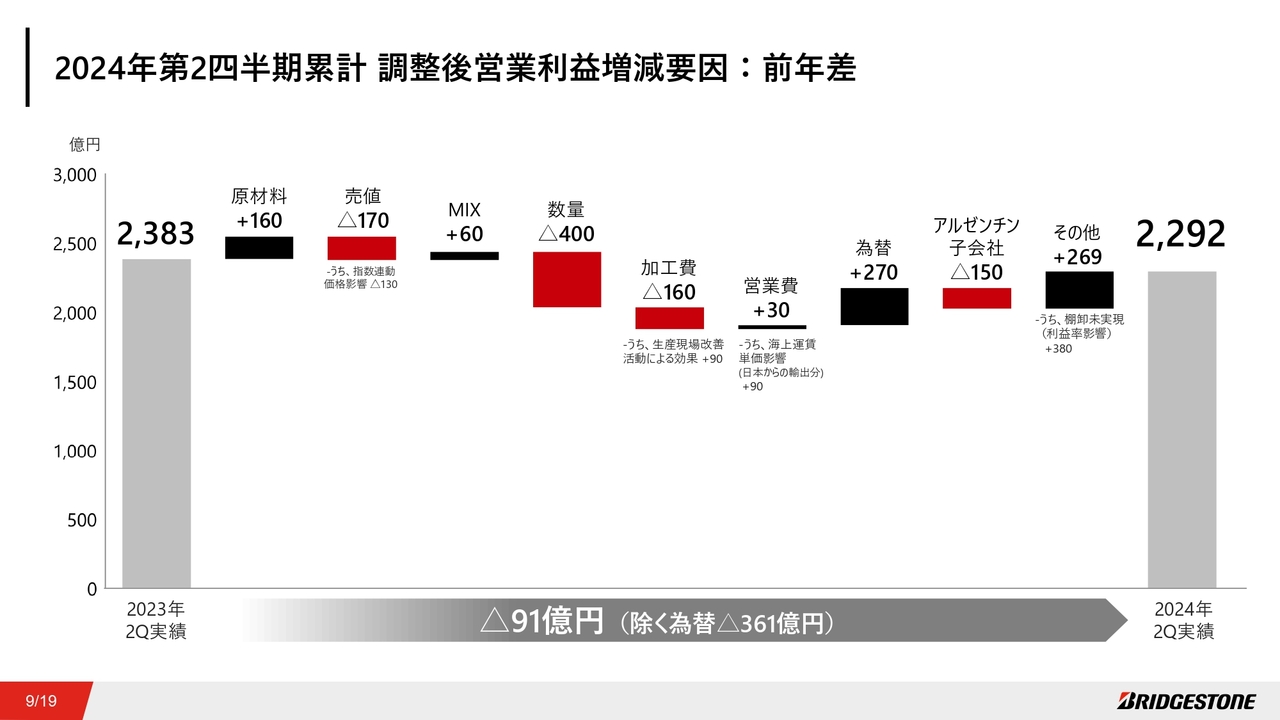

2024年第2四半期累計 調整後営業利益増減要因:前年差

調整後営業利益の対前年増減要因についてご説明します。原材料の軟化に加え、販売MIXの改善を徹底して継続しましたが、販売数量減、生産調整を含む加工費悪化、およびアルゼンチン子会社の減益影響が大きく、為替の追い風はあったものの、対前年において若干の減益で着地しました。

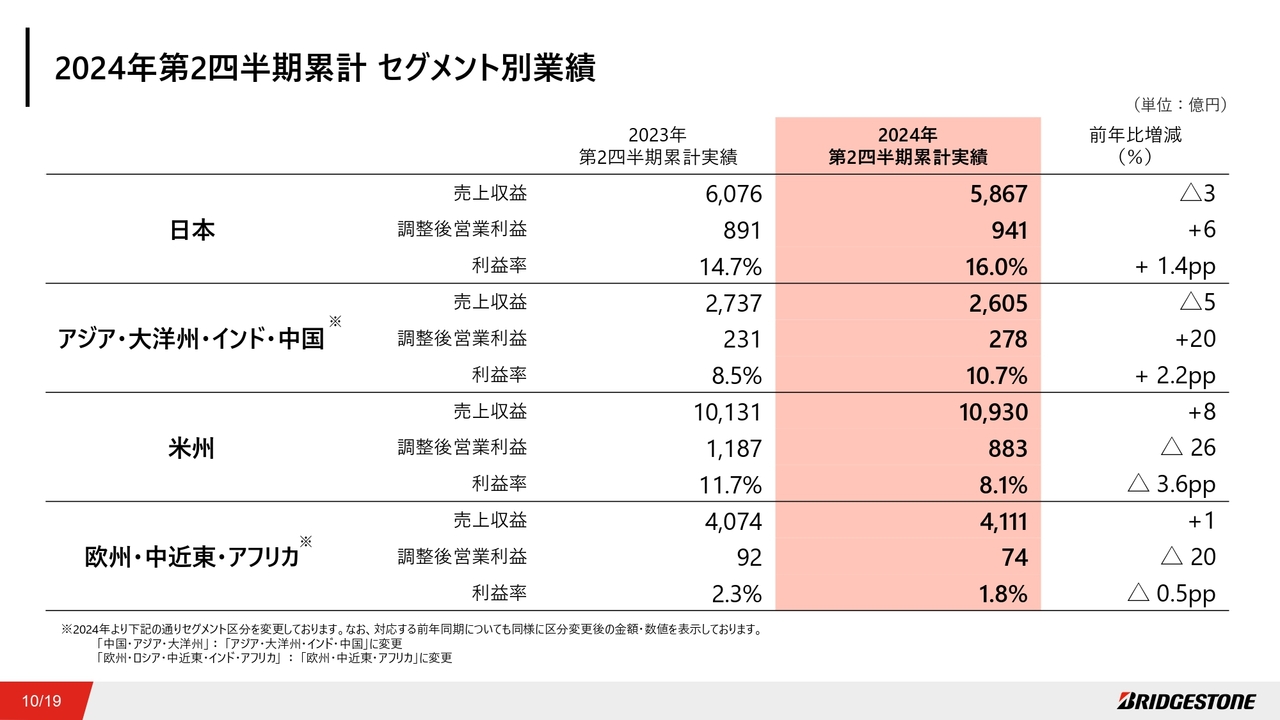

2024年第2四半期累計 セグメント別業績

セグメント別業績です。日本、アジア・大洋州・インド・中国セグメントにおいては、前年比減収も増益、利益率も改善しました。

日本セグメントにおいては、前年の値上げ前仮需の反動はあったものの、鉱山用および航空機用タイヤの堅調さに加え、為替円安の追い風もあり、高い収益性を確保しています。

一方、米州、欧州・中近東・アフリカセグメントにおいては、増収も減益、利益率も前年比ダウンでの着地となりました。

米州においては、高インチタイヤの販売の堅調さや、トラック・バス用タイヤの回復傾向が見られる一方で、南米事業の悪化や数量減、生産調整実施による加工費悪化が主な要因となっています。

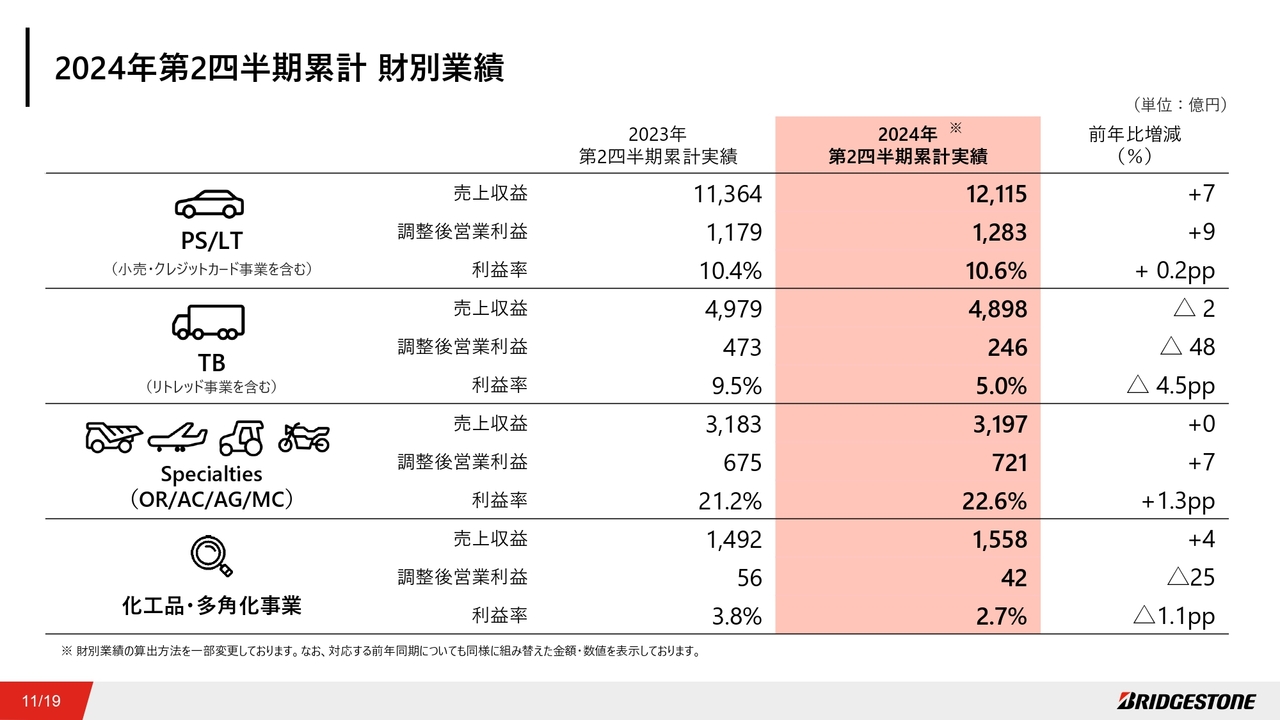

2024年第2四半期累計 財別業績

財別業績についてご説明します。乗用車・ライトトラック用タイヤは販売数量が減少した一方で、市販用の高インチタイヤの拡販を背景に、前年比増収増益で、利益率も0.2ポイント改善しています。

トラック・バス用タイヤは、販売減影響および生産調整に伴う加工費悪化影響が大きく、前年比減収減益で、利益率も4.5ポイントダウンとなりました。ただし、北米を中心に、前年下期からの回復傾向は継続しています。

Specialtiesについては、収益性の高い鉱山用タイヤの販売の底堅さに加え、為替円安の追い風もあり、前年比増益で、利益率も1.3ポイント改善しました。22.6パーセントと高い収益率で着地し、連結全体の業績を下支えしています。

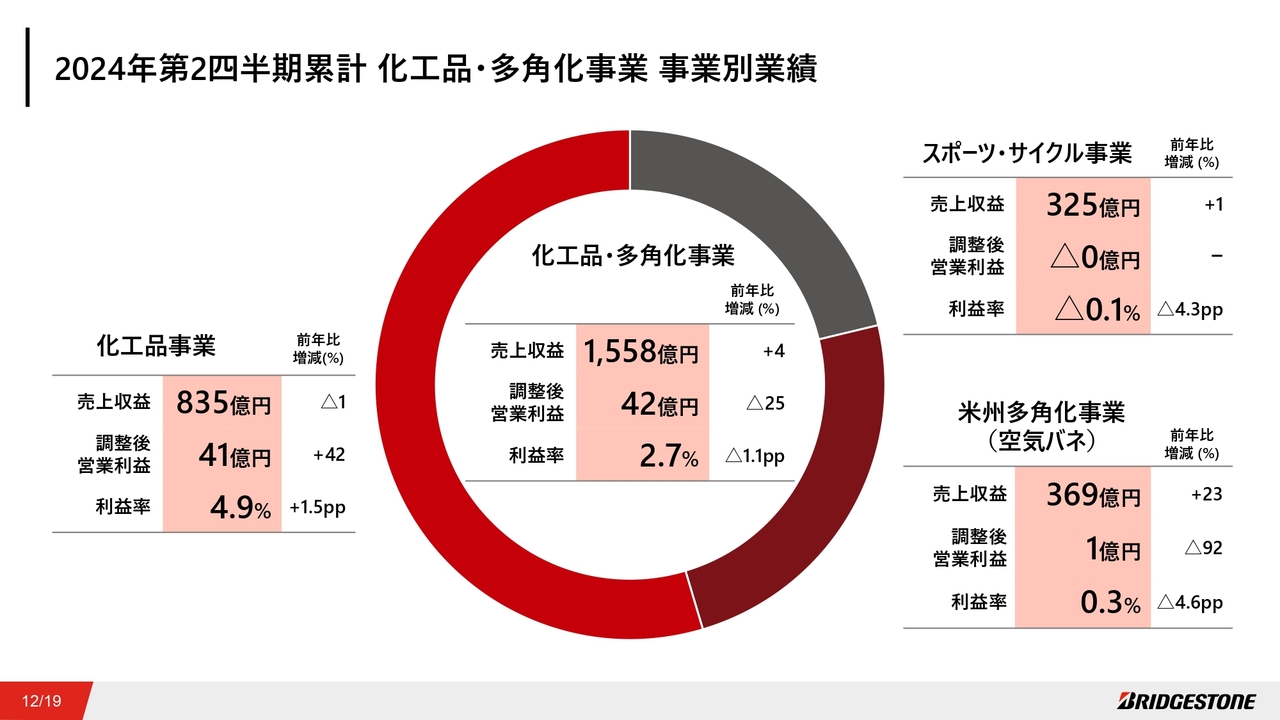

2024年第2四半期累計 化工品・多角化事業 事業別業績

化工品事業については、油圧ホースなどの好調を背景に前年比で増益、利益率も改善と、引き続き着実に改善しています。

スポーツ・サイクル事業については、サイクル事業における需要回復の遅れ等を背景に、前年比減益となり、営業赤字での着地となりました。

米州多角化事業については、大型トラック・トレーラーなど新車用の事業環境の厳しさに加え、EV関連の新規ビジネス立ち上げコストの負担が重なり、大幅な減益での着地となりました。

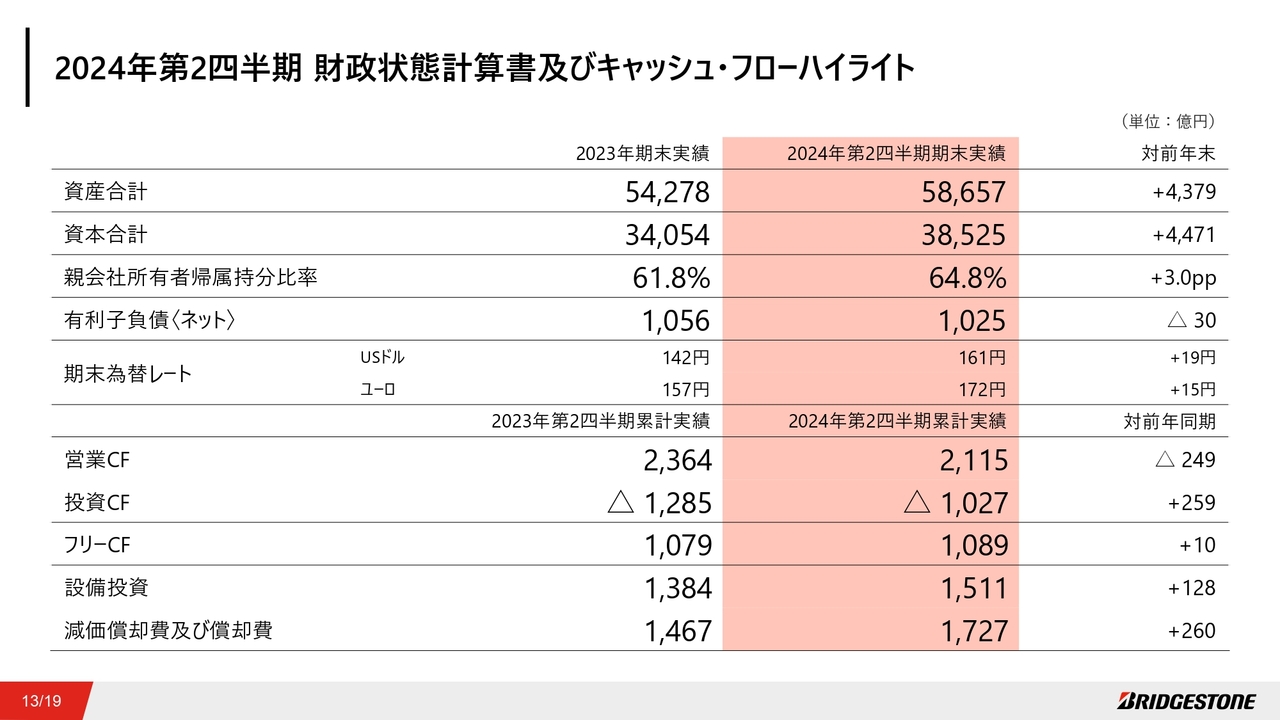

2024年第2四半期 財政状態計算書及びキャッシュ・フローハイライト

財政状態計算書およびキャッシュ・フローの状況です。資産合計は、前年末比4,379億円増の5兆8,657億円となりました。円安進行による為替影響が増加の主な要因となっています。

自己資本比率は、為替円安に伴う為替換算調整の影響もあり、前年末比3.0ポイント上昇の64.8パーセントとなりました。

フリーキャッシュ・フローは1,089億円の収入となり、投資拡大の一方、固定資産売却益などのキャッシュインもあり、概ね前年並みのフリーキャッシュ・フローを維持しています。

設備投資については、想定以上に厳しい事業環境の中、戦略的成長投資はリターンを見極めて厳選投入しており、プレミアム領域へのフォーカスを推進する生産強化投資や、IT基盤構築などへ投資を行いました。これらの結果、設備投資の総額は1,511億円となりました。

2024年通期 連結業績予想(今回修正後)

2024年の通期見通しです。2024年通期連結業績予想を、スライドのとおり見直しています。売上収益は、2月時点の予想並みの4兆4,100億円を見込んでいます。調整後営業利益は4,900億円、当期利益は3,360億円の見込みです。

北米事業の伸長が2月計画を下回り、また、南米事業の想定以上の悪化の影響が大きく、残念ながら2月計画対比通期業績下振れを見込んでいますが、前年比増収増益は確保する計画です。1株当たり配当金については、従来どおり通期210円としています。

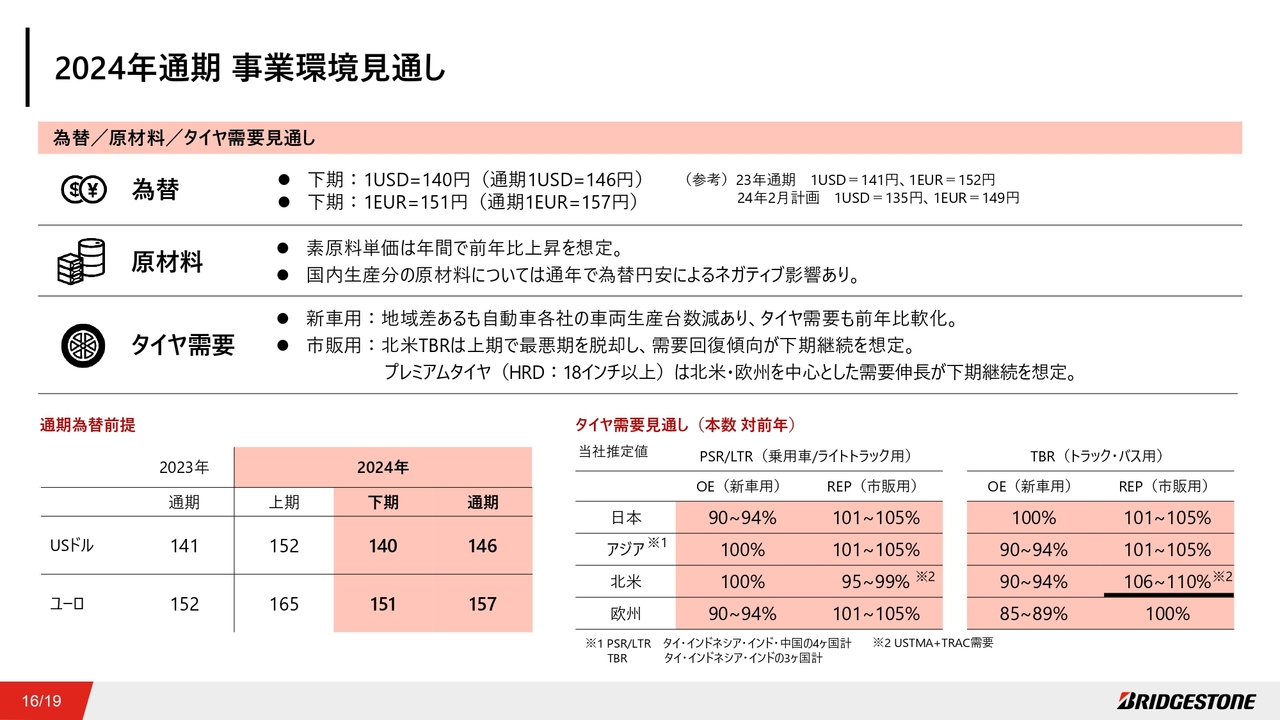

2024年通期 事業環境見通し

2024年通期事業環境の見通しです。予想の前提はスライドに記載のとおりです。為替は下期USドル140円、ユーロ151円と、通期で前年比円安を想定しています。

原材料価格は、素原料単価の上昇に加え、国内生産分の為替円安によるネガティブ影響を見込んでいます。タイヤ需要については、新車用は前年からの軟化を想定し、市販用については概ね前年並みを想定するも、北米のトラック・バス用タイヤの需要回復やプレミアムタイヤの北米、欧州を中心とする需要伸長を見込んでいます。

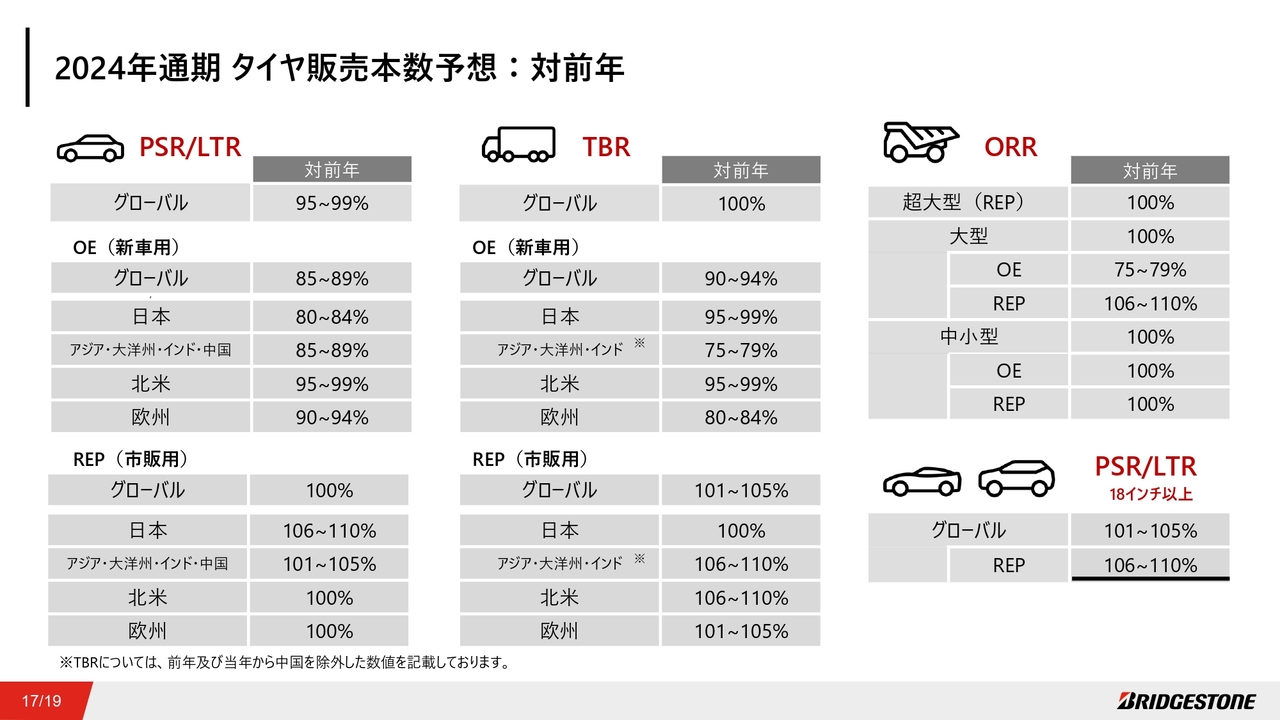

2024年通期 タイヤ販売本数予想:対前年

タイヤ販売本数予想です。新車用については、PSR、TBRともに、需要軟化を背景に各地域で概ね前年比減を見込んでいます。

市販用については、地域差はあるものの前年並みで、前年からの回復を計画しています。特に北米のTBRは第2四半期以降に販売回復が継続し、グローバルでの高インチタイヤについては、販売伸長が継続する見込みです。

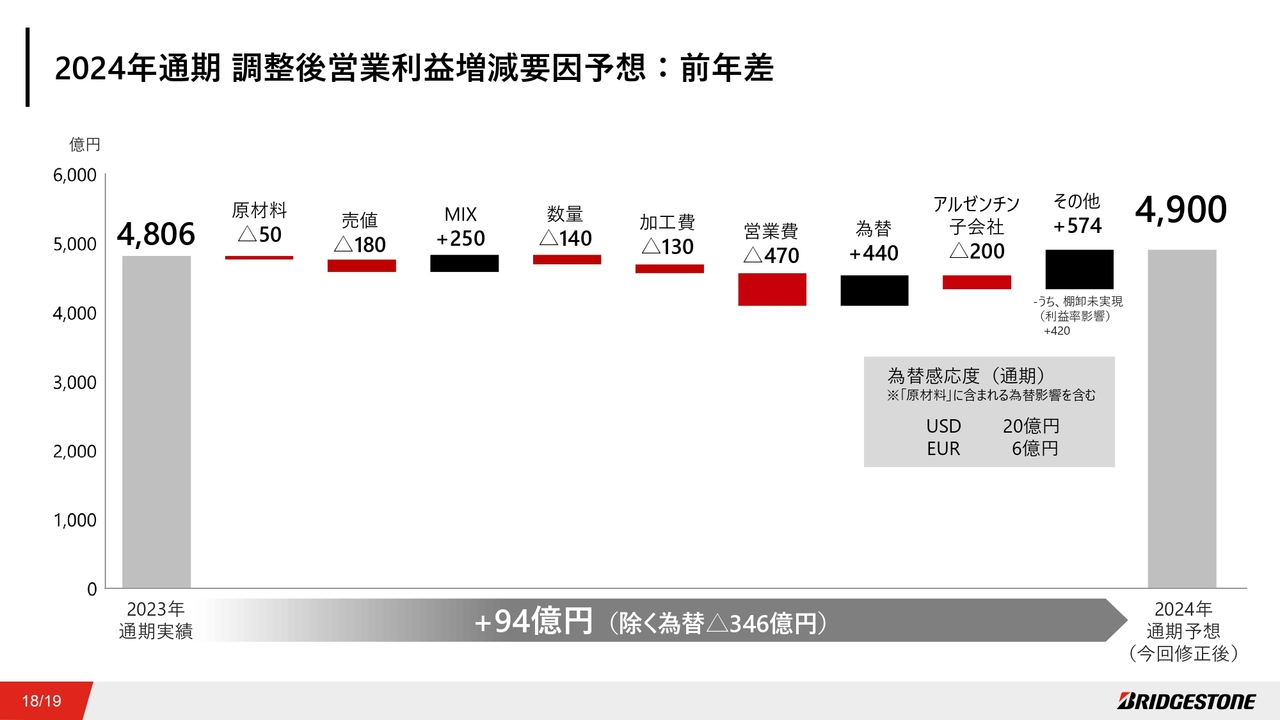

2024年通期 調整後営業利益増減要因予想:前年差

調整後営業利益の対前年増減要因についてご説明します。

原材料、売値、MIXのスプレッドは引き続き拡大を見込んでいます。販売数量減や操業度悪化に伴う加工費の悪化、賃金アップなど、インフレ継続に伴う営業費悪化といったネガティブ影響はあるものの、通年での為替円安の追い風もあり、前年比94億円の増益を見込んでいます。

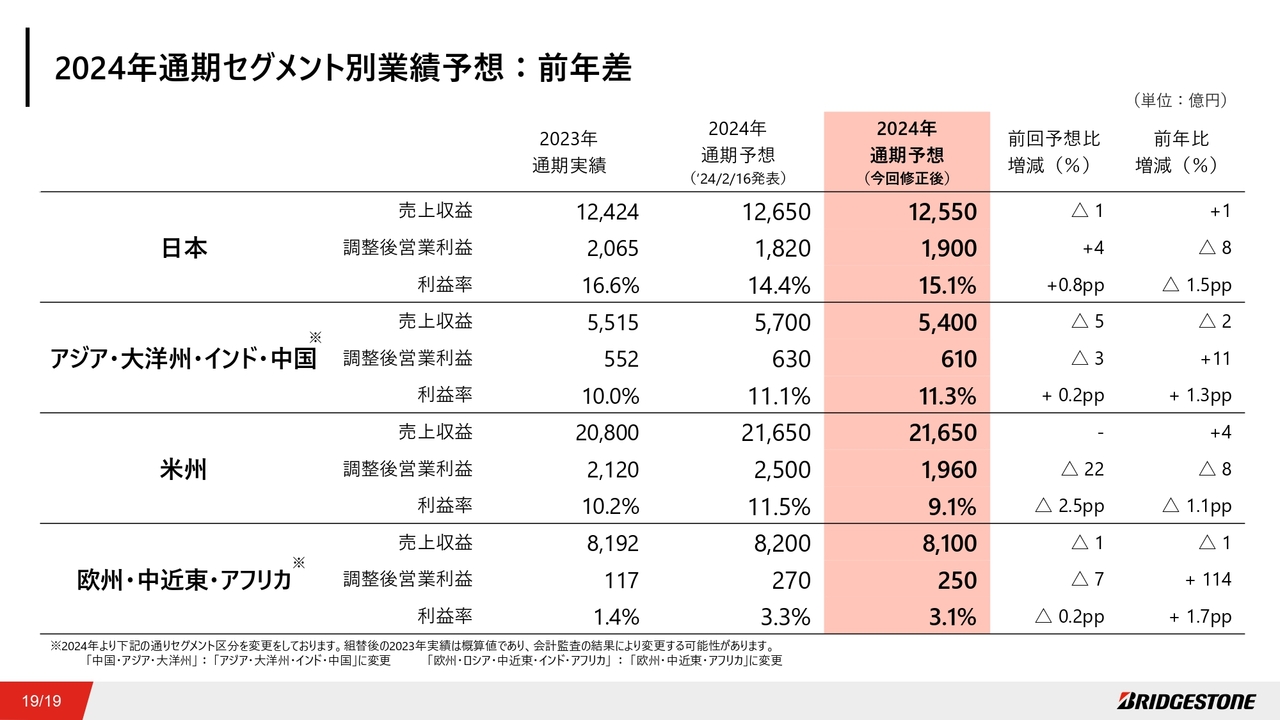

2024年通期セグメント別業績予想:前年差

セグメント別業績予想です。調整後営業利益については、日本は2月時点の予想からは上方修正となりますが、米州の大幅な下方修正の影響をカバーできず、連結全体で業績予想を下方修正しています。グローバルで脇を締める取り組みを加速し、業績予想の達成を目指していきます。

質疑応答:今期の業績見通しについて

質問者:今期の見通しの確実性についてです。今回、「最悪期を脱した」という表現が何度かあったかと思います。海外他社を見ていると、米国を中心にまだアジア品との競争があり、TBの市場回復が若干遅れるのではないかという話もあります。また、日系他社も、高付加価値の安泰のゾーンで下期からプロモーションをかけなければいけないなど、市場の厳しさが増しているように思います。

上期で最悪期を脱したといえるポイントについて、もう少しご説明をいただきたいです。特に、北米の小売でシェアを拡大するという戦略もあったかと思いますが、実際は上期にシェアを落とされています。下期にこれをどのように挽回できるのでしょうか?

加えて、欧州も、前回のご説明で6月には再構築について判断できるのではないかというお話がありましたが、こちらも若干遅れていると思います。下期に向けて力強い回復がまだ目指せるものなのか、下期の市況の考え方について教えてください。

石橋:昨年、非常にネガティブ要因になったのが、北米のTBと下期の南米でした。それが今年の上期になると、南米はより悪化していますが、北米のTBについては昨年下期からは改善しています。南米については、例えばアルゼンチンでは、大統領の交代により、超インフレのマーケットから少しずつマーケットが落ち着いてきているような状況です。

我々の活動としても、特に生産面で固定費を下げる活動を行った結果、昨年の最悪の状況からは若干良くなってきていると考えています。そのような意味で、アルゼンチンは最悪期を脱しているといえます。

アルゼンチンはインフレで需要が落ちてきていますが、ブラジルの需要は非常に堅調でした。ただし、輸入品についてはオープンマーケット化し、廉価輸入品が多く入ってきています。

こうした状況に対して、我々は北米以上に、Firestoneブランドを活用した販売と生産販売を含めた固定費の削減を実施しています。この2つの要因で下期は少しずつ良くなってくるという意味で、南米は最悪期を脱却しているといえます。

北米のTBについては、昨年から在庫と実需の問題がありました。ブリヂストンブランドは、今年第1四半期、第2四半期において、厳しい中でも堅調に推移しています。これが我々にとって非常に重要で、ナショナルフリートを中心に、ブリヂストンブランドの強さは変わりません。

また、当初は5月ぐらいにタイからの輸入品の関税が上がるといわれ、廉価輸入品が一気に入ってきました。実際、関税については10月ぐらいまで延びていますが、下期のいつかのタイミングで上がり、輸入品の流入が若干トーンダウンするのではないかと見ています。

ブリヂストンブランドには大きな影響はありませんが、Firestoneブランドとリトレッドの2つが、バランスの問題で大きく影響を受けています。先ほどもお話ししたように、Firestoneではよりフレキシブルに対応し、リトレッドはセカンドブランドを展開して対応しています。

すでにこのようなミティゲーションのアクションを取っていることに加え、外部環境としても関税が上がる可能性がある点において、上期が最悪期で、その後は少しずつ改善してくると考えています。

北米のパッセンジャーについては、我々の期待よりリプレイスは落ちているものの、前年よりは良くなっている状態です。今後もリプレイスは確実に伸ばしていけると考えています。OEMのHigh Rim Diameterのところでうまく取れてきていますが、こちらも、Firestoneブランドの対応として、量と質のバランスをどう取るかがポイントです。

輸入品の増加と米国の消費動向の弱含みが相まっているため、下期にさらに米国の景気が低下した時に、その分野が伸びてくる想定です。新しいチャネルの開拓も並行して進めており、これがマイナス要因を打ち消しながらなんとか踏ん張っている要因になっています。

このような組み合わせによって、パッセンジャーについても、ある一定レベルの利益は出ていくが、我々の期待よりは低いという状況です。

質疑応答:来期の見通しについて

質問者:来期についてどう見られているのかを教えてください。過去3年間を見ると、残念ながら為替が御社の大きな増益要因になっていると思います。円高にシフトしつつあるも、今後は、さまざまなコストが上がってくるタイミングや、米国の関税、さらにタイヤだとEUDRなどもあるかと思います。

石橋さんとしてはどのあたりをリスクと感じていて、それに対してどのようなオポチュニティがあるのかご解説いただけますか? 円高の中で、おそらく真の進化が求められるタイミングかと思います。何かこれまでと違ってくるのか、来期に向けての見通しを教えてください。

石橋:この数年間、大きな再編と再構築を実施してきました。それをベースに次のステージへと考えていましたが、まだ足りないのが現状です。

新たな課題も出てきましたし、従来想定していたより悪くなっているため、さらなる対策をしていかなければいけません。第2ステージと表現している中で、欧米を中心にもう一段取り組みを強化しなければならないと考えています。

本来は今年、それをしっかりやり抜いて、2025年からまさに進化といえる次のステージに進むというプランでしたが、残念ながら来年も欧米を中心とした再編と再構築をしなければいけない状況です。

具体的なご説明は控えますが、今、欧州と米国ではTBの生産調整に入っています。そのような意味でも、もう一段の生産と販売のバランス、全体の固定費の削減が必要です。また、加えて、北米の多角化事業も厳しい状態にあり、再構築が必要です。

来年も再編と再構築をやり抜くことと、地道なビジネスコストダウンや新商品「ENLITEN」の展開、生産性の向上といったものを組み合わせて体質を良くしながら抜本的な変革をしていくような年と見ています。

そのような中でも、地道な改善やビジネスコストダウンについては、確実に改善しています。これはブリヂストンの良いところで、これからも現場のみんなと一緒になって、グローバルで取り組んでいきます。これは確実性が高いと思っており、さらに強化していきます。

今年は南米における大きなマイナス要因がありますが、そのようなものがミティゲーションできているのも、そのような地道な活動と為替が影響しています。過去数年間においても、さまざまな事業再編や事業再構築に大きなリソースを使ってきましたが、地道な活動と為替によってなんとかミティゲートし、ボトムを出しているのが正直なところです。

しかし、今の状況でより強いブリヂストンを作っていくためには、この再編と再構築をなんとかやり遂げなければいけません。同時に、地道な体質の強化、それからタイヤメーカーとしての王道である断トツ商品といった技術を含め、しっかりとやり抜く時間をもう少しいただきたいというのが、私のお願いです。

ステークホルダーのみなさまからは「遅い」というご指摘も当然あると思います。しかしながら、2025年はさまざまな活動をとおしてなんとかボトムを出しながら、2026年には次のステージにいくというシナリオを持っています。

質疑応答:TBの収益性について

質問者:短期、中長期のTBの収益性に関してです。TBの収益率は、第2四半期は4.2パーセントで、第1四半期の5.9パーセントから悪化しています。需要は戻ってきているとのことですが、この要因が何か教えてください。

また、かつて10パーセント弱ぐらいのマージンを上げていた時もあり、再構築等でここまで戻るのは2026年ぐらいではないかと見ているとのことでした。それまでは今の水準から徐々に戻していくのか、あるいは、下期も在庫調整が残って5パーセントぐらいの水準が続き、2025年のある時点から10パーセント近くに戻っていくのでしょうか?

石橋:過去の流れとして、TBは北米を中心に大きく貢献してくれていましたが、欧州や中国が大きく足を引っ張っていました。まず、中国については、ビジネスをやめるという決断をしました。

北米については、新品だけではなくリトレッドも含まれており、リトレッドビジネスは20パーセント以上の利益がありますが、廉価輸入品によるダメージを受けて従来のレベルから落ちてきています。これを今後、どのように持ち上げていくかが課題です。

2025年、2026年は、その1つの手段として、セカンドブランドを活用し、組み合わせによりリトレッドを復活させていきます。また、リトレッドとメンテナンスをあわせたパッケージ「フリートケア」の中で出していくことになります。

また、もっとも大きなところは、生産能力と販売のレベルのギャップが大きすぎる点で、今は生産をギリギリまで落としています。これにより稼働率がグローバルで大幅に落ちていることから、今は工程ごとにフリーズするなど、いろいろなアクションを欧米で取っているところです。

これを抜本的に変えていき、生産と販売のバランスを取ることが、2025年に大きなインパクトとなってきます。

TBのフリートはブリヂストンブランドが強いため、これは継続的に上がっていくと思っています。また、廉価輸入品に対して今以上の関税がかかるかはわかりませんが、我々のFirestoneでどこまで対応できるのかという試金石が2025年です。

2025年に抜本的な生産・販売のバランス調整を行おうと考えており、それが2026年には効いてくると思っています。加えて、Firestoneブランド、リトレッド、「フリートケア」という新しいプログラムを徐々に拡大して、2026年にはボトムを上げていきます。そのような活動を北米で行っていきます。

欧州については、今は赤字状態で足を引っ張っています。これも、生産と販売のバランスを取ることが第一です。そのために、赤字のTBビジネスを削減し、フリートビジネスにどんどんフォーカスして形を変え、小さくしつつ、質を上げていきます。

それをベースにして、2026年には欧州も10パーセントに近いレベルまで持っていくプランを組んでいるところです。そのような組み合わせの中で、もう一度TBを高いレベルに持っていきたいと考えています。

質問者:短期的にはリトレッドの悪化があり、廉価輸入品との競争も激しくなっているため、需要は増えているものの、利益率はさらに落ちているという状況でしょうか?

石橋:それは1つの要因です。加えて、TBのFirestoneブランドが落ちています。北米ではブリヂストンブランドがナショナルフリート向けで非常に伸びており、ソリッドな状態です。

また、Firestoneブランドは、ディーラー経由で地場の中小の運送会社向けになっています。そのようなところは使用条件がマイルドで、廉価輸入品も活用され、従来リトレッドで対応していたところが廉価輸入品の新品に変わってきているというようなダメージを受けています。

質疑応答:コスト削減の効果について

質問者:コストの削減効果について、今回、BCMAと調達コストの削減により、上期に340億円、下期に310億円という数字がありました。具体的に何を進めるのかについては、先ほど北米で寄せ止めを行うといったお話がありましたが、お話ししにくい部分もあるかと思います。

来年、為替も販売本数も横ばいだとした場合に、ビジネスコスト削減と再編・再構築でどれくらいマーケットの環境が変化し、どれくらいの増益が期待できるのでしょうか? ヨーロッパは下期の計画において利益率も上がる想定で、削減効果がここに入っていると見ています。削減効果について、すでに計算し見えているものがあれば詳しく教えてください。

菱沼:今年、650億円ほどの削減効果を見込んでいますが、BCMAとグリーン&スマート化については、主に加工費のポジティブ要素として含まれています。また、物流改革については、販管費に含まれています。調達は、販管費に含まれるものと直材費に含まれるものがあり、多くは直材費です。

したがって、下期以降に想定しているコストのネガティブ要因をミティゲートするかたちで、連結業績に効いているとご理解ください。

石橋:数量減の影響で、加工費が非常に厳しい状況です。正確には、いろいろな活動を行い、悪くなるところを抑えています。今は、我々の生産能力がかなり余剰になっています。もし余剰でなくなれば、当然そこが良くなってきて、地道な活動が表面に出てくることになります。これについては、6月のG-ExCoで議論しており、全体像を詰めているところです。

例えば、どのようにして赤字を縮小しながらフリートに変えていくのか、また、生産と販売のバランスの中で、生産コストはどこまで抑えられるのか、そして欧州全体のシンプル化によって、どこまで経費を落としていくのか、価値を認めていただけるお客さまにフォーカスすることによる価格のアップをどこまで見込んでいくのかといったシナリオを、長期にわたり作っており、今も作っています。

それを2025年にやり抜いた後、2026年は2桁までいきたいというのが、欧州のTBについての目標です。これらをそれぞれグローバルで行っているため、全体像はまだできていません。

来年の大きな活動は、生産と販売のバランスをしっかり取ることです。これはモノづくりメーカーとしては大前提ですが、特にTBで進めなければいけません。これが再編・再構築の中核になってきます。それ以外にも、小売や卸も改善していくことになっています。さらに一部の事業の中でもいろいろ考えていきます。

そのような組み合わせの中で、次第に、全体としては固定費を落としていきます。どのようなスピードで、どのようなタイミングで実現できるかによって、来年の全体のトップラインとボトムラインが決まってきます。

今、来年中に進めようとしているところで、それがフルで効いてくるかたちにして、2026年には24MBPでお約束したレベルを実現したいと思っています。以上を、新しい悪化要因がさまざま出てくる中で進めようとしています。

質疑応答:廉価品流入の影響について

質問者:米国を中心とした、廉価輸入品の流入に関してです。アンチダンピング関税が下がり、乗用車用・ライトトラック用タイヤの価格が下がって入ってきている現象は認識しています。

そのような中で、廉価品の性能がかなり向上している、消費者が廉価品と称されるものでも受け入れるようになってきている、あるいは、米国のディーラーの再編があり、廉価品が入ってくるインパクトがかなり大きくなっているといったことがあります。

廉価品が入ってきて厳しい状況はわかりますが、本当に値段が安いだけで、競争が激化したと考えてよいのか、ご意見をいただければと思います。

石橋:ご質問は、パッセンジャーのことだと思います。乗用車用タイヤだと、サード・ティア、フォース・ティアのウェイトが上がってきて、米国の従来のメジャーブランドが若干落ちていると思っています。

廉価品の輸入を実施するには、チャネルがそれを引かなければいけませんし、お客さまがそれを買わなければいけません。そのような中で、今の米国の消費者動向は非常にソフトになってきています。関税の引き下げがあり、お客さまの手元のキャッシュが少なくなってきているため、廉価品に向かっている状況です。

そして、チャネルの中でもベスト・ベター・グッド・ファイティングと、しっかりとマーチャンダイジングを持っているところも当然あります。我々としては、大きな流れに対して、メジャーブランドをしっかり売ってくれる新規のお客さまのチャネルを獲得しつつ、バランスを取っていきます。

商品の性能については、米国の場合、お客さまの一番の期待値はマイレージです。要するに、長く保つということです。あるマイレージの中で競争があり、30K、40K、50K、60K、80Kや、米国では3万マイルワランティ、5万マイルワランティ、8万マイルワランティといった区分で値段が決まってきます。

安いものでも、例えば5万マイル、7万マイルといった商品が出てきているのです。そうすると、お客さまとしては価格が気になるのです。従来なら、3万マイルのレベルが一番安い商品で、その中でメジャーブランドといわゆるセカンドブランドの差がありました。廉価品においても、徐々にそのようなマイル数の高いものが商品化されてきています。

従来の廉価輸入品の中でも、みなさまが知っている他メーカーのブランドでも影響を受けているものがあります。特に中国で、今まであまり知られていなかったブランドが、そのような商品を出してきている例があります。

そのような意味では、米国におけるロングマイレージについて、我々は圧倒的な優位性を出さなければいけません。ロングマイレージだけではなく、転がり抵抗や相反などにおいて、「ENLITEN」で格差を広げていかないと、我々のポジションは維持できないと考えています。そのような危機感は当然持っていますし、常にベンチマークを持っています。

同じようなメジャーブランドの中での競合意識と、メジャーブランドとセカンドブランドとの大きな格差を常に持っておかないと、お客さまに価格の差を認めていただけません。それは値段の問題だけではなく、消費者のビヘイビアーの問題だけでもありません。

性能という点でも、廉価品は徐々に良い仕事をしてきています。その格差がまだ大きいのは、鉱山用タイヤや航空

スポンサードリンク