関連記事

ヤプリ、売上・営業利益ともにYoYで堅調に推移 契約アプリ数が大きく伸長

ヤプリ、売上・営業利益ともにYoYで堅調に推移 契約アプリ数が大きく伸長[写真拡大]

INDEX

庵原保文氏:株式会社ヤプリ代表取締役CEOの庵原です。2024年12月期第2四半期の説明会を行います。本日はスライドに記載の2章と3章についてご説明します。

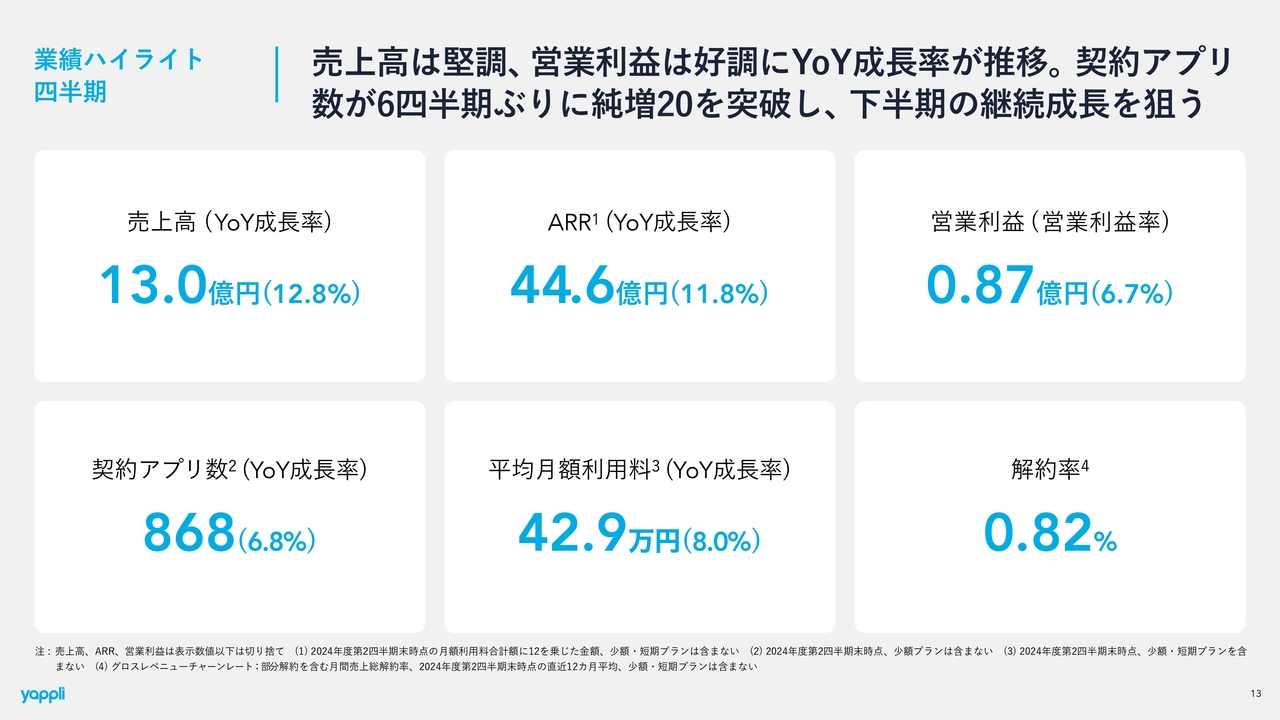

業績ハイライト 四半期

第2四半期の業績についてご説明します。スライドにはハイライトとして6つ、主要な業績とKPIを掲載しています。

全体的に、YoYでは堅調に数字を伸ばすことができたと思っています。QoQについては、後ほど説明しますが、フロー売上の減少などで一部弱含みとなっています。しかしながら全体としては堅調に進んでいると考えています。

売上高は13億円で、YoY成長率12.8パーセント、ARRは44.6億円です。営業利益は8,700万円で、営業利益率が6.7パーセントとなっています。

各種KPIについては、契約アプリ数が非常に良い結果となり、868件と大きく数字を伸ばすことができました。前四半期は契約アプリ数が大きく鈍化したものの、また成長軌道に戻すことができています。平均月額利用料は42.9万円、解約率も0.82パーセントと非常に良い数字が出ています。

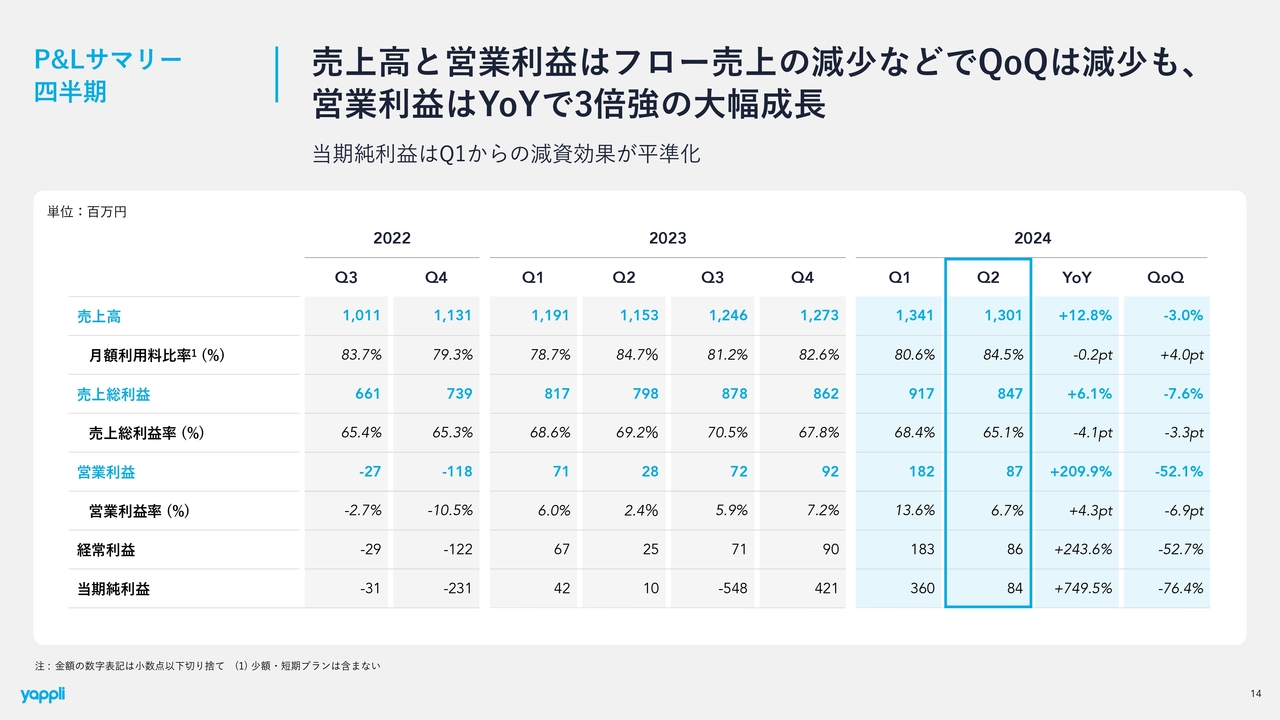

P&Lサマリー 四半期

P&Lのサマリーです。先ほどお話ししたように、第1四半期と比べてトップラインが約13.4億円から約13億円に減っています。こちらはショットのフロー売上が弱かったことによるものです。その他の営業利益なども、このトップラインに沿うかたちでやや弱含んでいるものの、YoYおよび第2四半期までの累計としては非常に順調に伸びていると考えています。

全体感については、後ほど各スライドでご説明します。

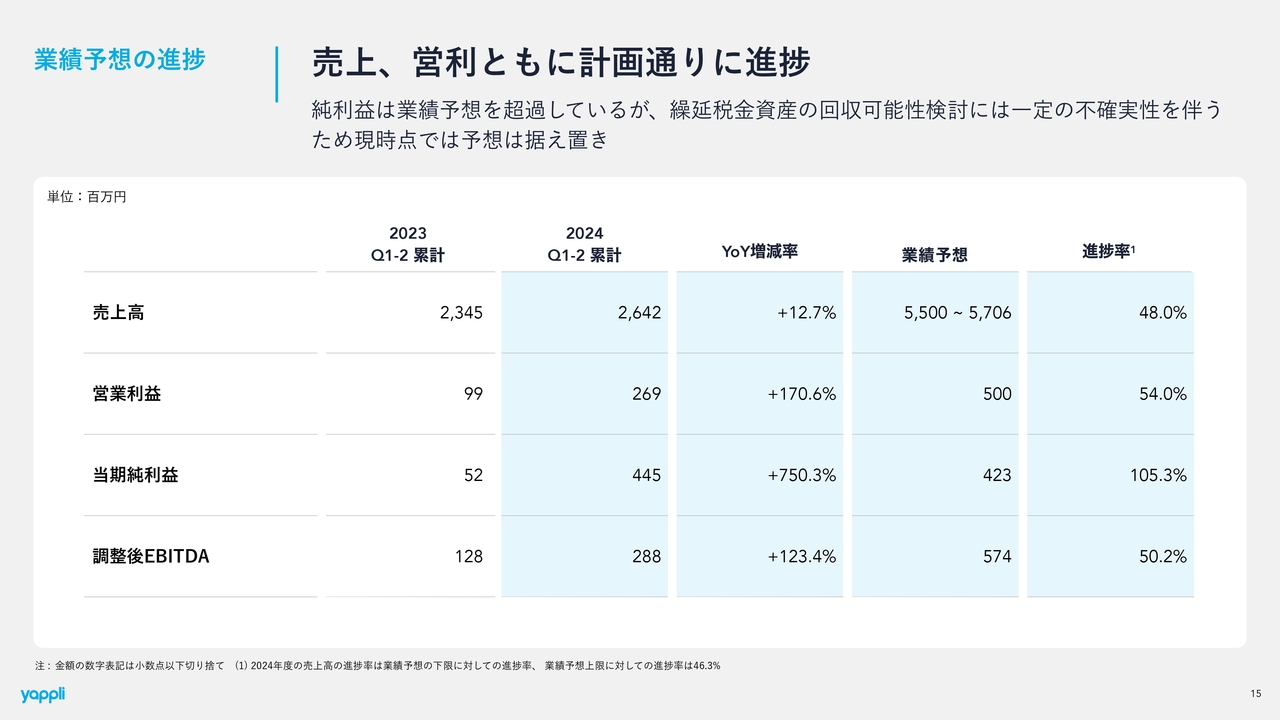

業績予想の進捗

業績予想に対する進捗はいずれも順調で、特に利益面では大きく進捗しています。売上高は業績予想の約55億円から約57億円に対し、上半期の累計が約26.4億円で着地し、進捗率48パーセントとなっています。営業利益は業績予想の5億円に対して、すでに半分を超えた54パーセントとなり、非常に順調だと考えています。

当期純利益はすでに100パーセントを超え、業績予想を達成しています。こちらは前回もお伝えしたとおり、3月末に株主総会で減資を決議しており、この減資による税効果会計の適用によって第1四半期の純利益が3.6億円と大きく増えたことが影響しています。そのため、業績予想の約4.2億円をすでに超過しています。

こちらはまだ業績予想の修正は行っていません。理由はスライドに記載のとおり、繰延税金資産の回収可能性検討にまだ一定の不確実性があるため、数字の確実性がより見えてからしかるべき対応をしていきたいと考えています。

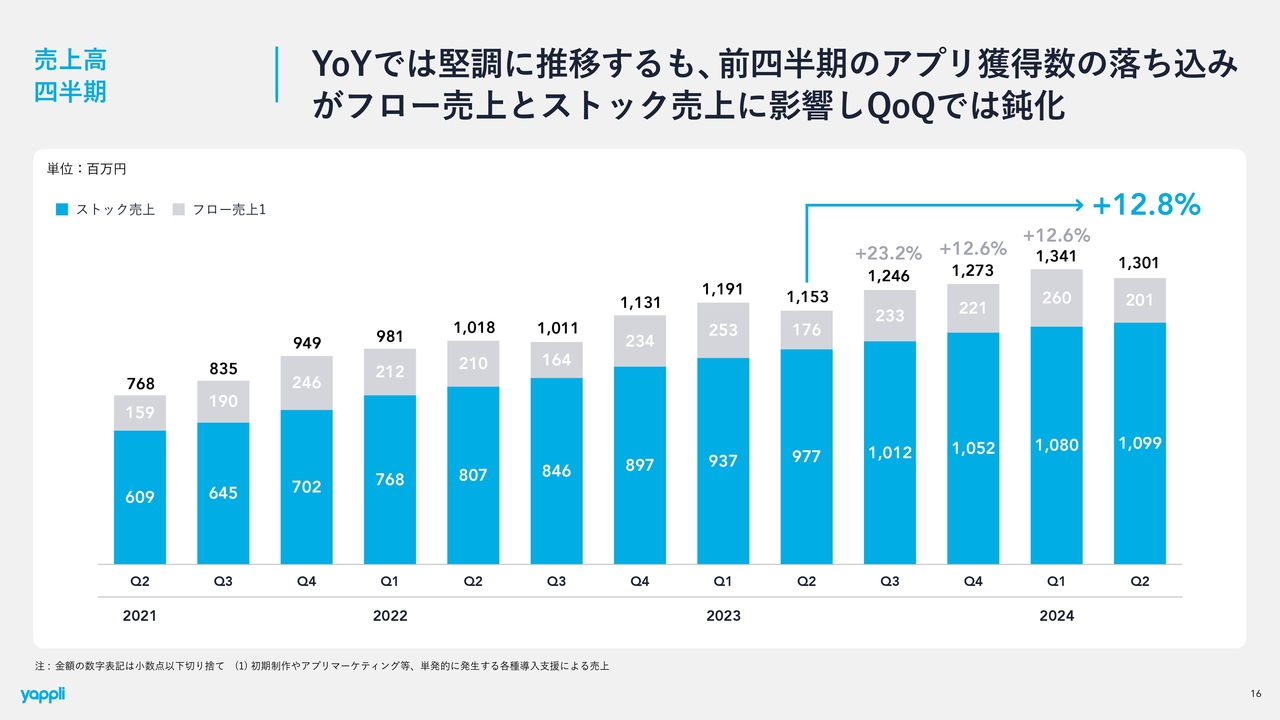

売上高 四半期

売上の四半期推移です。第2四半期はQoQで売上が約4,000万円減少しています。この理由は、グレー部分のフロー売上が前四半期に比べて弱かったためです。

先ほど「前四半期のアプリの契約件数は鈍化した」とご説明しましたが、前四半期の契約件数が少ないと、翌四半期のフロー売上となるアプリ初期制作支援の売上が弱くなるため、その影響により下がっています。

YoYは前2四半期の成長率よりも上回っているために堅調と言えますが、売上高では前四半期に負けています。これはある程度、前四半期から予想していたことです。契約件数が弱かったためにフロー売上は弱含んだものの、ストック売上は着実に伸びています。

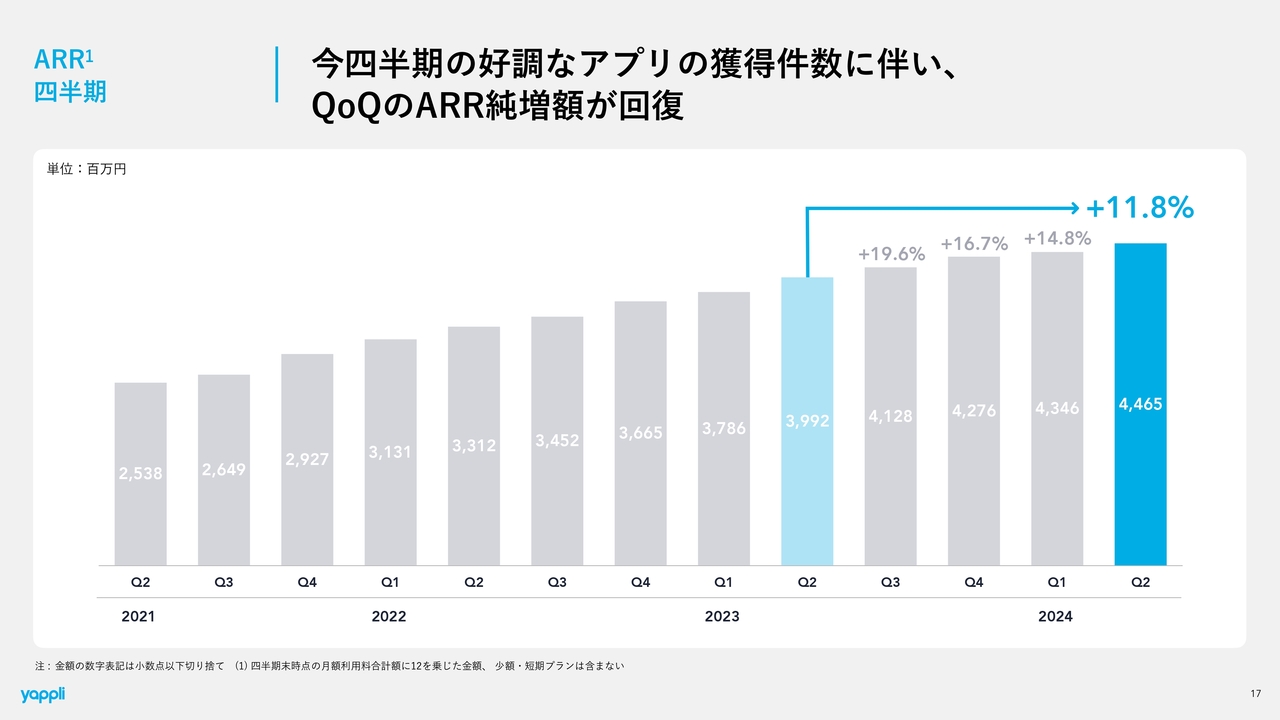

ARR 四半期

ARRの純増額については、QoQでは第1四半期よりも伸びています。こちらは後ほどご説明しますが、アプリの契約件数が今回非常に伸びたためです。ARRは6月末時点のMRRに12を乗じて算出していますが、今回はその契約件数増がARRにも非常に貢献しました。QoQで数字を見ると、第1四半期よりも第2四半期のほうが絶対額の数字が伸びています。

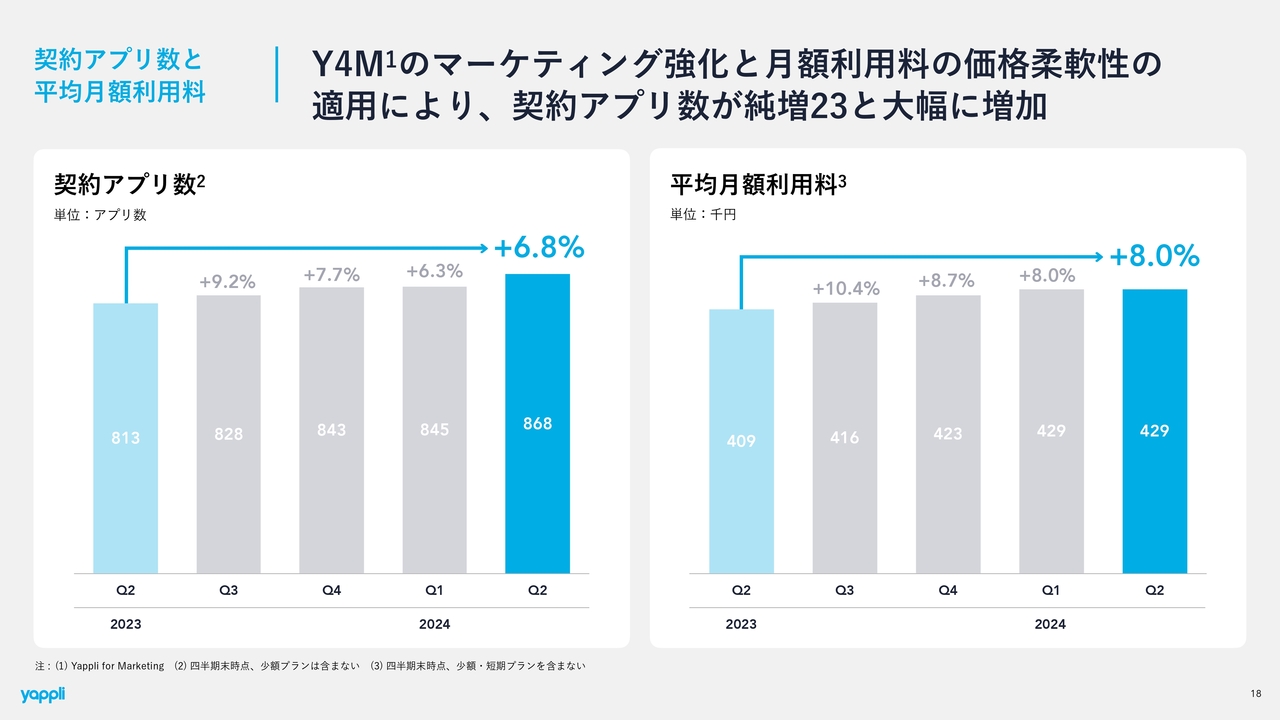

契約アプリ数と平均月額利用料

スライド左側のグラフは契約アプリ数の推移です。第1四半期では純増2件と、当社としても満足がいく数字ではありませんでした。しかしながら今回はかなり改善し、純増数23件と大きく伸ばすことに成功しています。

この第2四半期は、店舗向けアプリの「Yappli for Marketing」と、従業員向けアプリの「Yappli UNITE」について、投資配分がうまく最適化できたと思っています。

前期の第4四半期から第1四半期にかけてのおよそ半年間は、「Yappli UNITE」に大きくマーケティング投資をしていました。それを今回は「Yappli for Marketing」への投資配分を増やして、「Yappli UNITE」とのバランスを最適化しました。結果、コアサービスである「Yappli for Marketing」のほうが大きく伸びました。

一方で「Yappli UNITE」も大きく減らすことなく、両方を順調に伸ばせた良い四半期だったと思っています。

純増20件超えは6四半期ぶりであり、ここ最近で長らくみなさまにお伝えしていた数字感をようやく達成することができました。

月額平均利用料は42.9万円で、YoY8パーセントと堅調に伸びています。一方で、QoQではフラットです。これは件数を伸ばすための戦略として、スモールビジネスから大企業のニーズに沿った価格柔軟性を提供して、件数最大化を目指しているためです。この戦略により低単価と高単価の案件がバランスよく組み合わされて、QoQではフラットとなったものの、件数においては純増数を大きく伸ばすことができました。

純増数はグロス獲得数から解約を引いたネットでの獲得数を指していますが、今回はグロスの獲得数は40件を超える水準でしたので非常に強かったです。後ほどご説明しますが、チャーンも低く抑えられ、グロスの獲得とチャーンを抑えるという、この両方がうまく機能した四半期だったと思います。

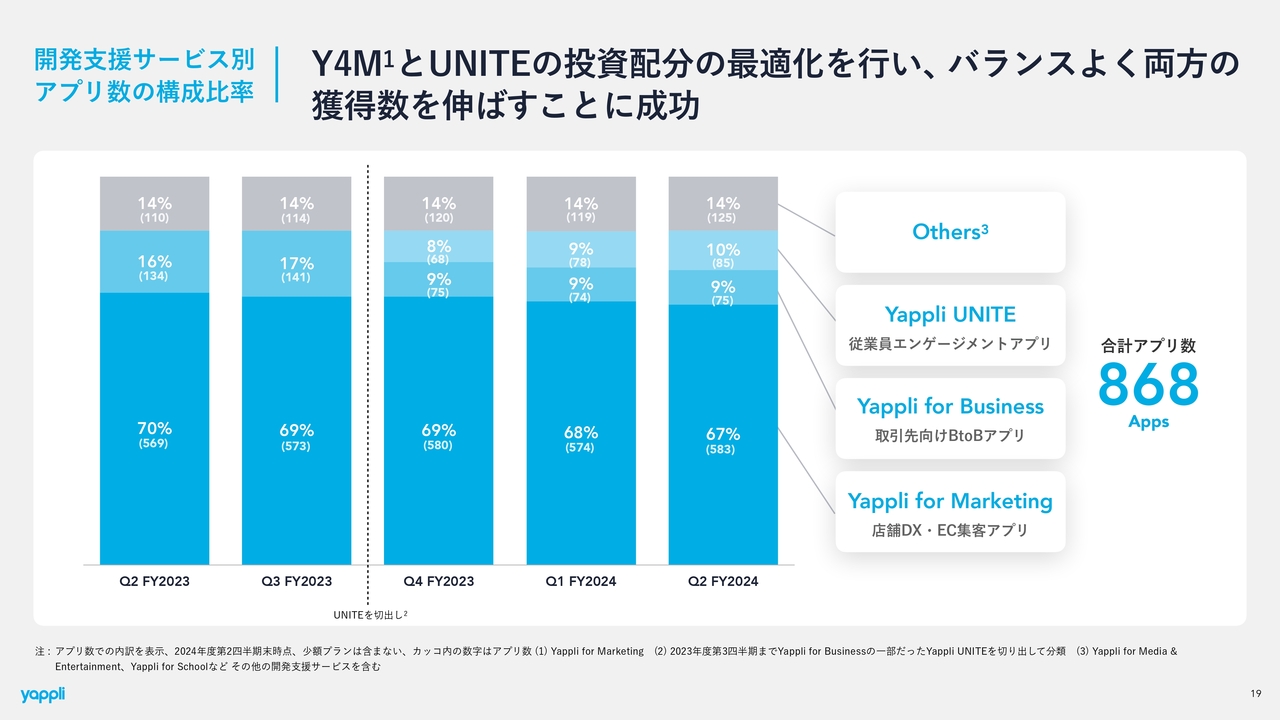

開発支援サービス別 アプリ数の構成比率

「Yappli」のサービス別構成比率です。これは契約件数に対するアプリの用途別の割合で、「Yappli for Marketing」「Yappli UNITE」ともに伸ばすことができた四半期となりました。

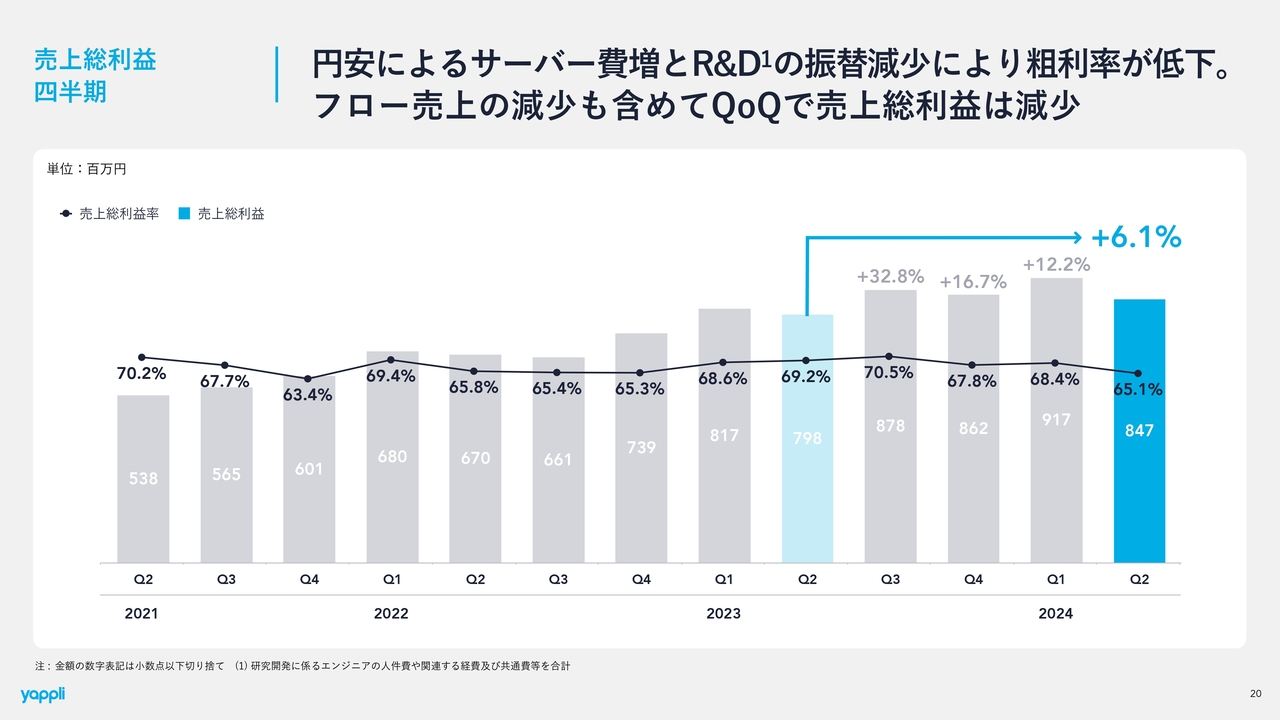

売上総利益 四半期

売上総利益については、粗利率が少し悪化しています。要因の1つとして、トップラインがQoQで減少しているため、その分が粗利益の額としても減少していることが挙げられます。

また、粗利率も3ポイントほど落ち込んでいます。この第2四半期は円安により為替が160円台まで上がったため、原価であるサーバー費用が大きく膨れ上がっています。また販管費に計上していたR&Dが一部原価に乗ってきていることから、人件費が原価に上乗せされ、3ポイント悪化しています。

足元で為替がやや円高になっていることもあり、そのような外部環境が次の第3四半期ではよい方向に向かうことを期待しています。R&Dについてはまた別途ご説明します。

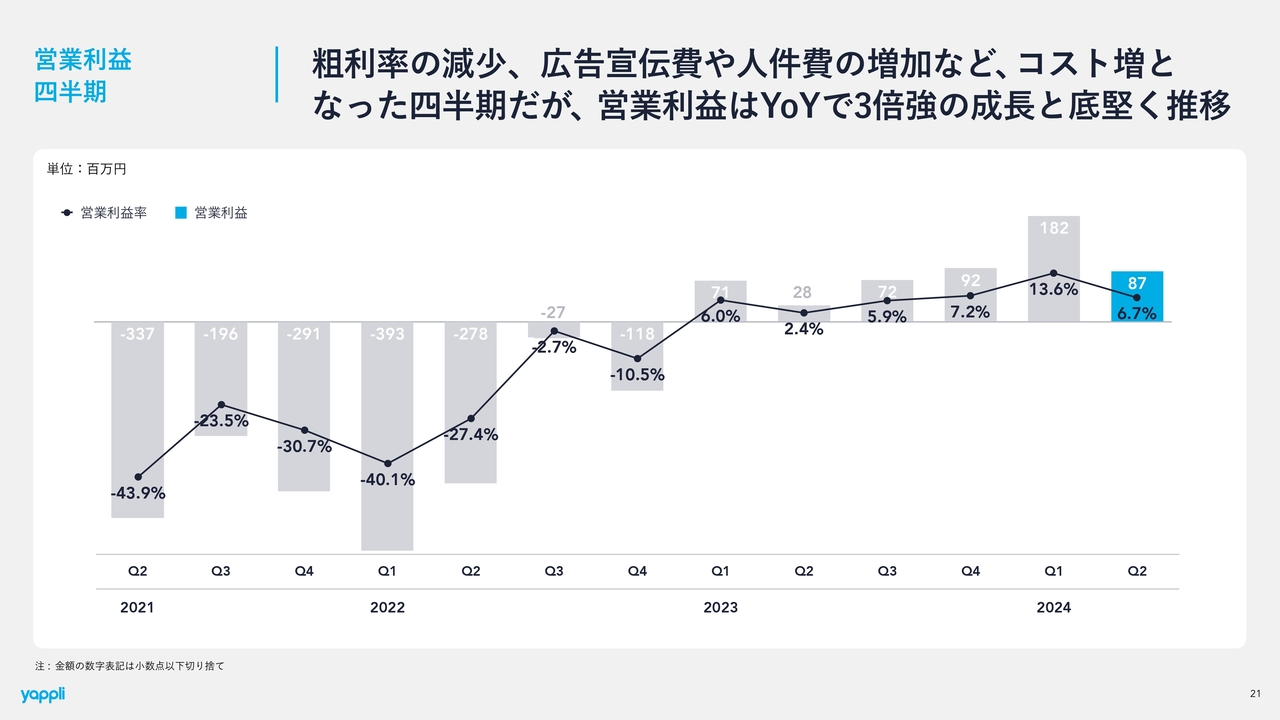

営業利益 四半期

売上総利益が下がったことに伴い、営業利益もQoQで減少しています。一方でYoYでは3倍強と、非常に力強く成長できた四半期でした。数字としては8,700万円という結果になりました。

第2四半期は、投資に少し力を入れました。広告宣伝費と人件費が当社の2大投資であり、ここに力を入れたことから、営業利益も第1四半期よりはやや弱含んでいる水準になっています。しかし繰り返しとなりますが、YoYでは大きく伸びており、費用を増やしても十分に利益が出せるようになってきています。

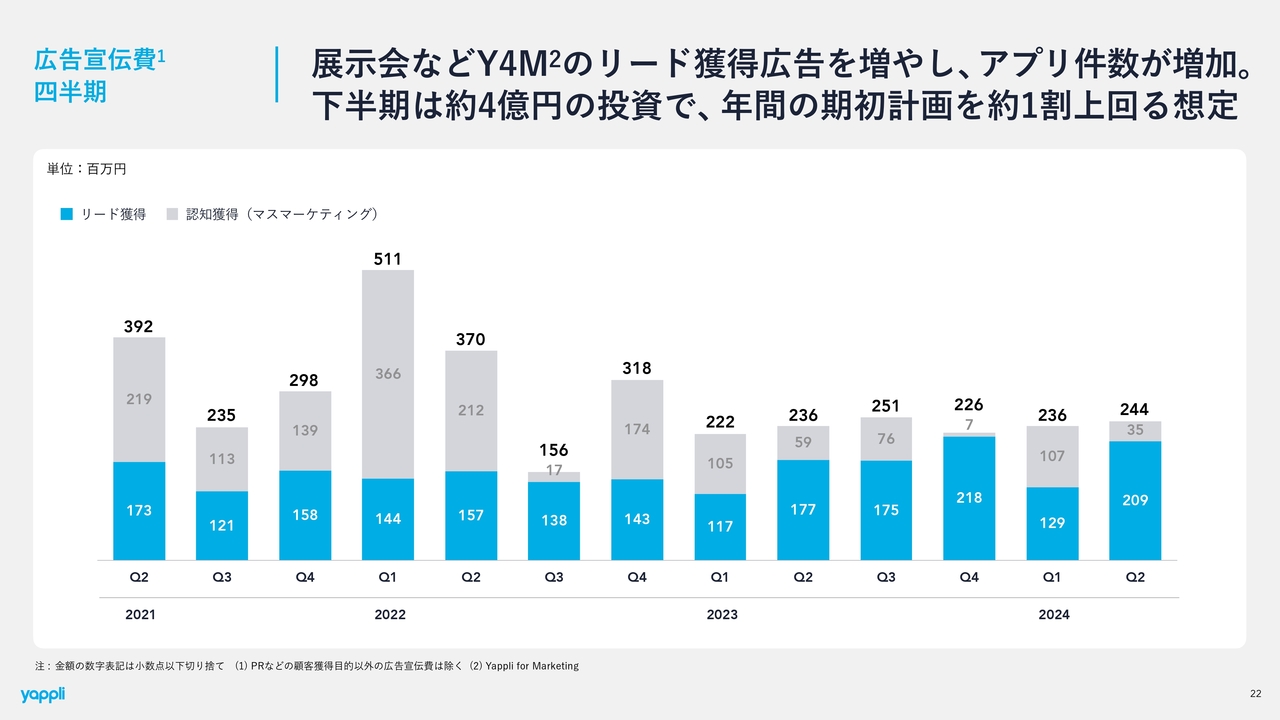

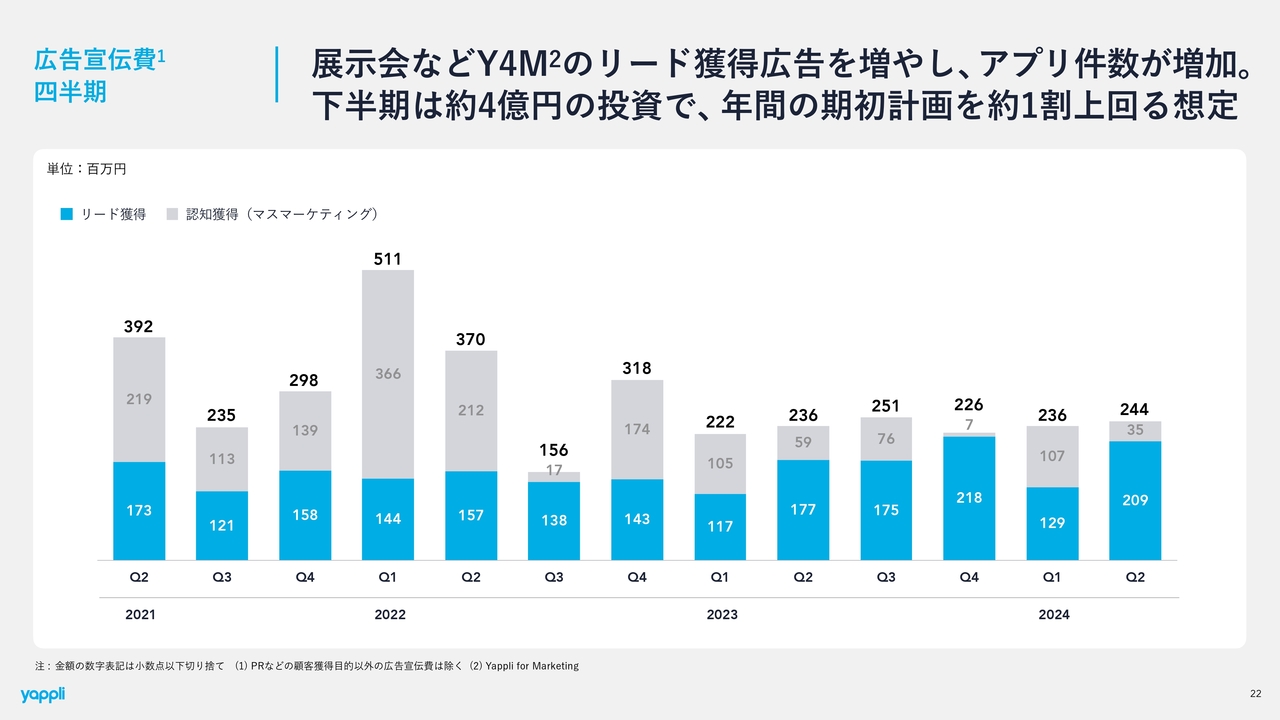

広告宣伝費 四半期

第2四半期の広告宣伝費の投資内容です。スライドのグラフの一番右側に示すとおり、約2億4,000万円となり、前四半期よりも1,000万円ほど増加しています。

前四半期は広告宣伝費のおよそ半分をマスマーケティングに使っていましたが、第2四半期は展示会やセミナー、オンラインマーケティングなど、より受注に近いリード獲得広告に大きく寄せています。

その効果は獲得数字にも顕著に表れ、良い結果につながったと思います。下半期は約4億円のマーケティング投資を検討しています。

そのため、通期のガイダンスでお伝えした8億円という年間の広告宣伝費を少し上回りそうな計画になっています。

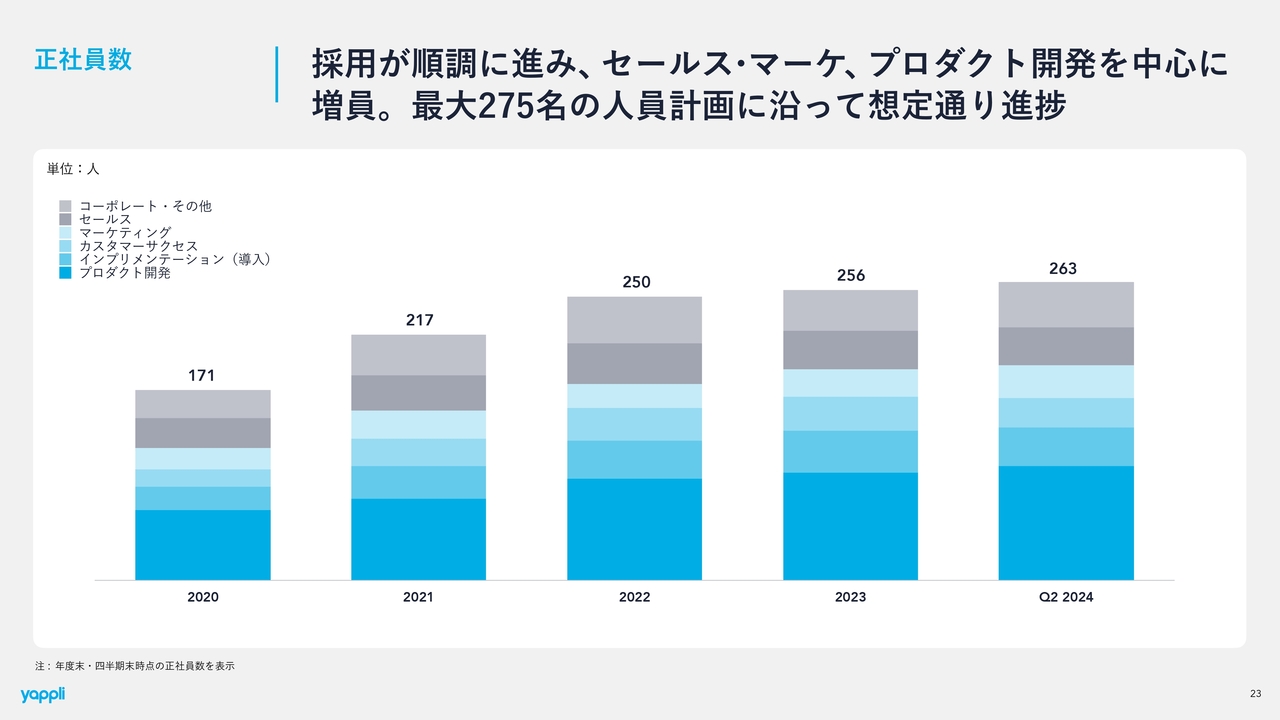

正社員数

正社員数も久々に少し増やしています。着実に利益が出るようになってきたため、今後は、慎重ながらもやや投資を増やしていく計画です。

第2四半期の正社員数は263名と、前四半期から10名純増しています。こちらは最大275名という人員計画に沿って、想定どおりに進捗しています。着地としては期末時点で270名前後を想定しています。

セールス、マーケティングそしてプロダクト開発など、順調に採用が進んでいます。

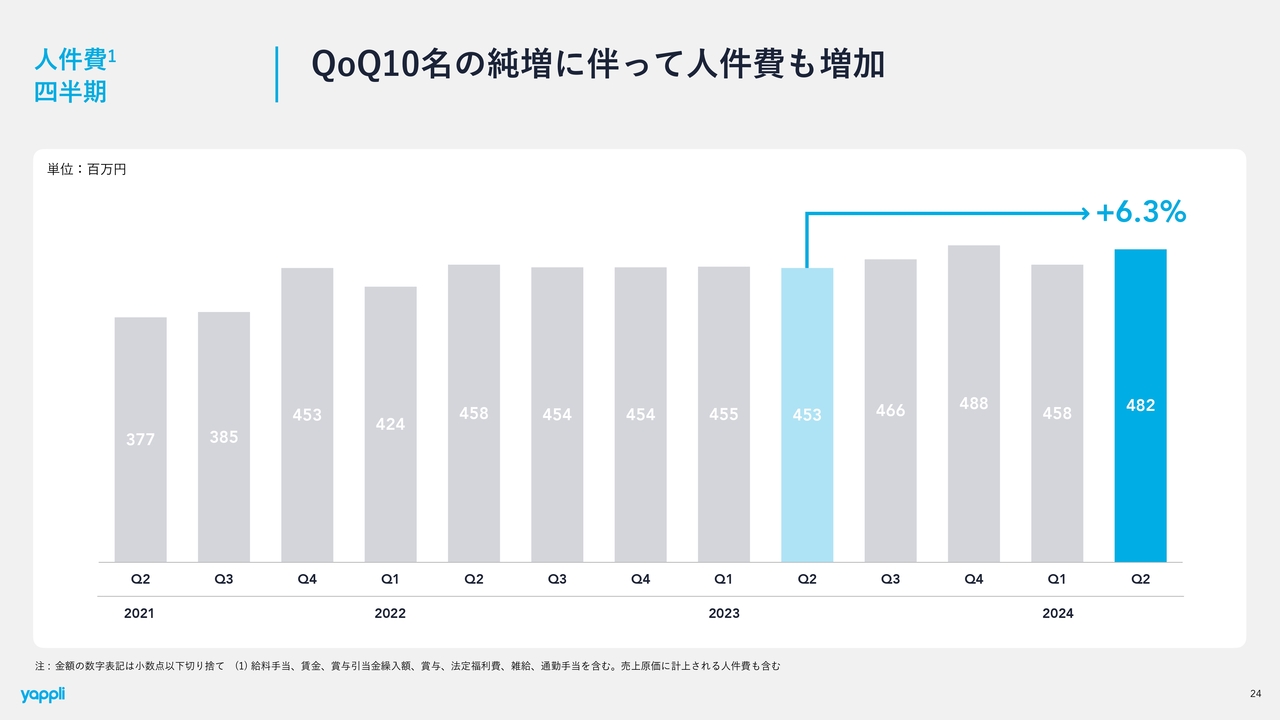

人件費 四半期

人員の増加に伴い、人件費も前四半期対比で少し増えています。これまでは確実に利益を出すため、過去2年間ほどは人件費をかなりフラットに抑制しましたが、少し投資を再開することから、人件費も増えています。

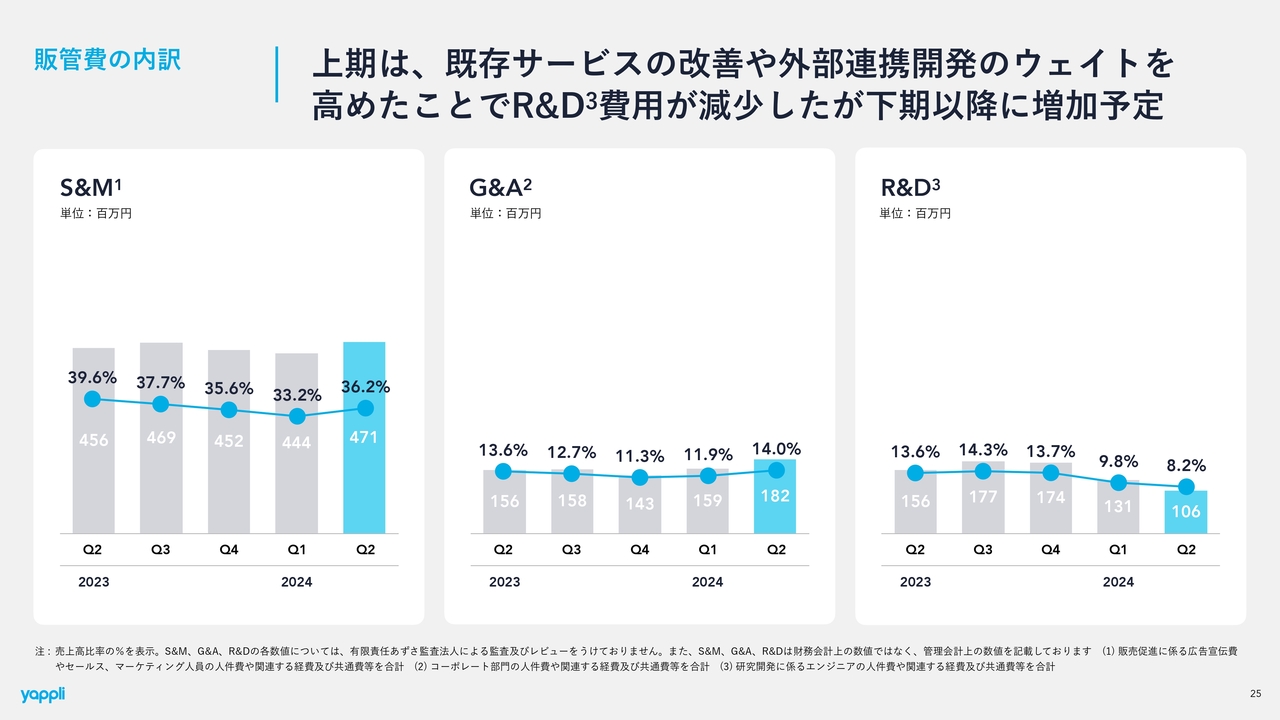

販管費の内訳

販管費の内訳です。S&Mについては、QoQで広告宣伝費を増やしているため、前四半期より費用もやや増えています。結果としては純増で23件獲得できたため、良い結果になったと思っています。

一方、R&D費用はかなり減少していますが、これは上半期は、既存サービスの改善強化や外部サービスとの連携開発などに力を入れていたからです。

会計上なかなか難しい部分なのですが、今回の開発内容は、会計上の研究開発費用に該当しないため、販管費のR&Dではなく原価に計上されております。製品開発は着実に進めており、抑制しているわけではありませんので、ご安心いただければと思います。開発の詳細については、後ほどご紹介します。

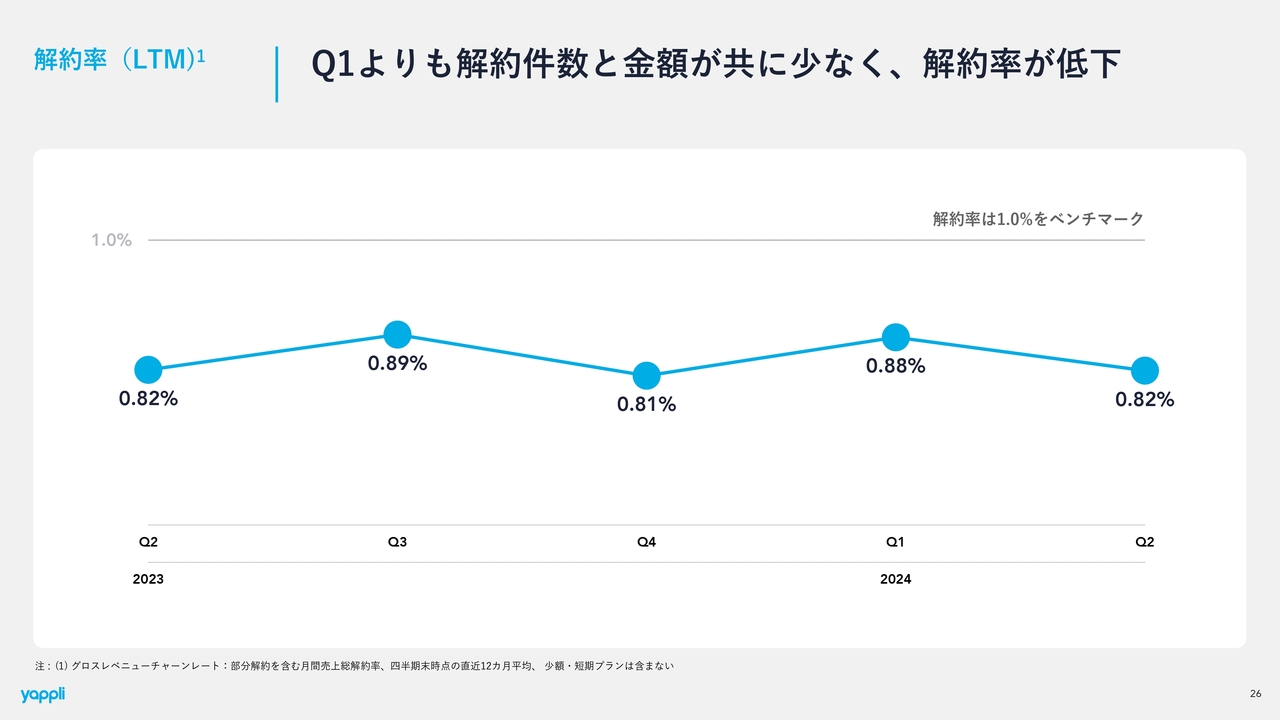

解約率(LTM)

チャーンレートです。解約率(LTM)は0.82パーセントと、前四半期よりも大きく改善しています。解約件数が少なく金額も低くなったため、順調に進んでいます。

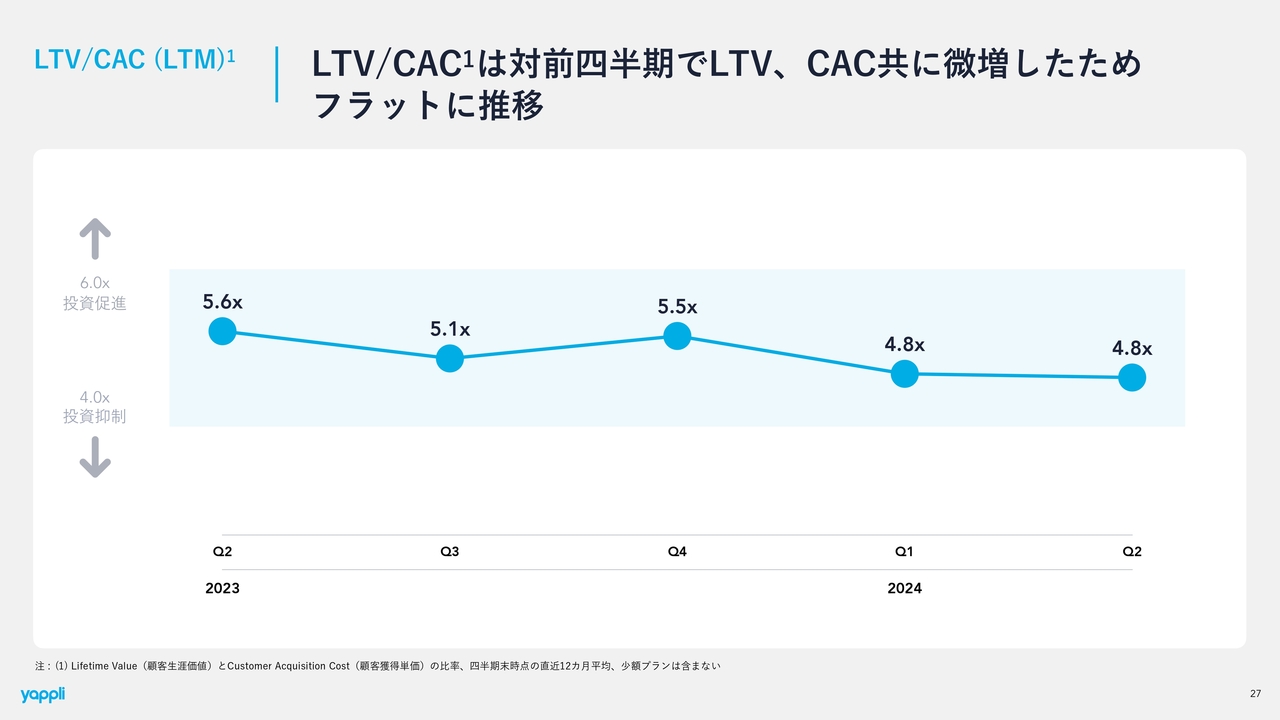

LTV/CAC (LTM)

LTV/CAC(LTM)です。フラットに成長し、4.8倍になっています。LTVも伸びていますがCACもやや増えたため、結果的にフラットになっています。広告宣伝費や人件費が増えているため、CACは増えています。

プロダクト ハイライト(1/2)

事業ハイライトです。続々とプロダクトの新機能をリリースしています。上半期は、主に従業員向けアプリの「Yappli UNITE」のアンケート機能などを強化しました。

プロダクト ハイライト(2/2)

さらに「giftee Point Base」と連携し、従業員の福利厚生ポイントを貯めて、「giftee Point Base」が提供するデジタルギフトに変換できるサービスにより、福利厚生ポイントの出口となる機能を提供しています。

また「ファストドクター」とも連携しています。こちらは、オンライン診療のスタートアップの先駆けです。当社の従業員向けアプリの「Yappli UNITE」を使うと、「ファストドクター」のシステム利用料の一部が無料になります。健康経営やウェルビーイングというキーワードに刺さるよう、連携を開始しています。このように、外部連携により「Yappli UNITE」を強化しています。

分析機能である「Yappli Analytics」についても大幅アップデートしています。Yappliを使った効果の可視化をより強化し、製品の底上げを図っています。

このように、第2四半期は「giftee Point Base」や「ファストドクター」との連携機能に取り組みましたが、これらの費用は販管費のR&Dではなく原価に計上されております。当社としては、外部連携は新規機能として製品開発に取り組んでおりますが、会計上では、研究開発費用に該当しないため、R&D費用には含まれておりません。製品開発を極端に減らしているわけではなく、粛々と開発を進めています。

直近では「Yappli UNITE」が増えてきています。第1四半期は10件、今四半期も7件の純増と、着実に受注が取れる製品へとなってきています。足元も順調で、製品の底上げがじわじわと効き始めています。

ビジネスハイライト マーケティング活動

今回大きく成長できた1つの要因として、「Yappli for Marketing」向けの投資を大きく増やした点が挙げられます。これまで「Yappli UNITE」に偏っていたものを、「Yappli for Marketing」にも戻したところ、効果が顕著に出ています。

マーケティングの配分も展示会、セミナー等のオフラインマーケティングに大きく投資しています。こちらが受注につながり、業績にも表れているため、オフラインマーケティングの強化は続けていこうと思っています。

広告宣伝費のスライドで言いますと、水色のリード獲得の部分になります。こちらに力を入れています。

ビジネスハイライト 顧客事例

株式会社トラジさまや株式会社ピエトロさまの導入事例です。アフターコロナで、飲食チェーンや食品メーカーなどが「Yappli CRM」と「Yappli」をセットで導入し、自社アプリを作っています。これらの業界で顕著に契約件数が伸びているため、事例を取り上げてPRや販促活動に活かしています。

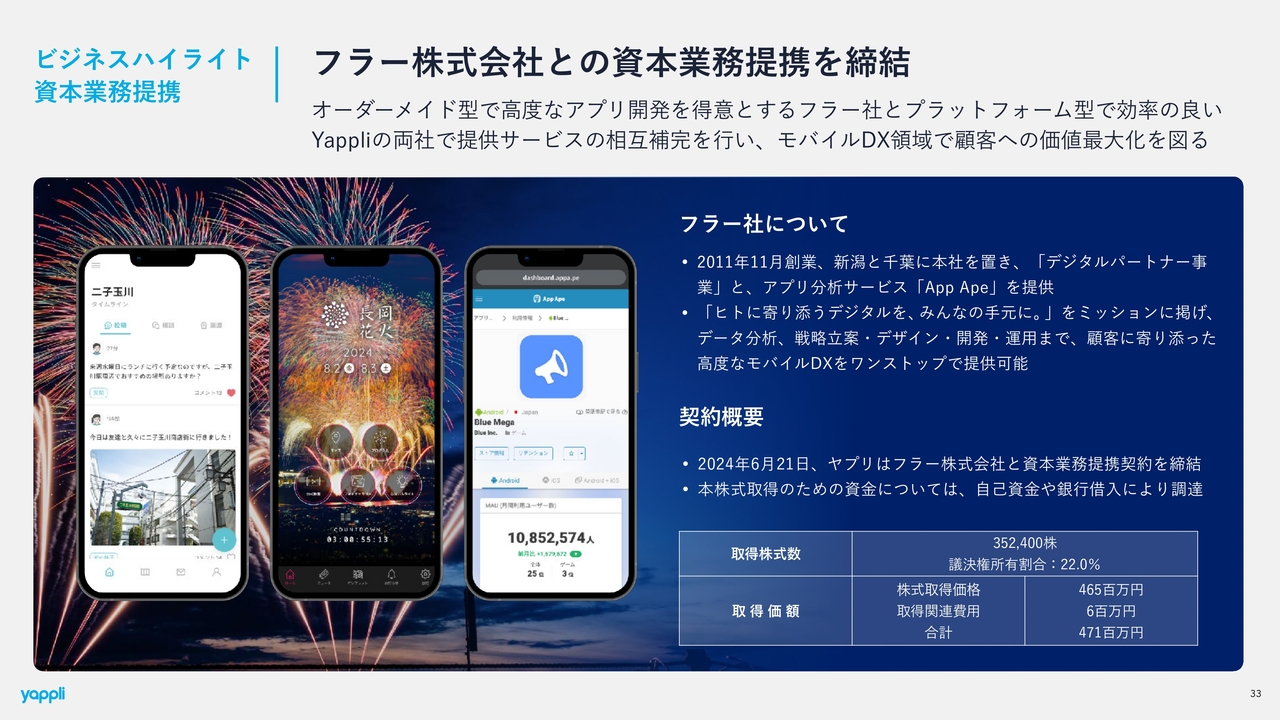

ビジネスハイライト 資本業務提携(1/2)

また第2四半期のハイライトとして、上場以来、初めて資本業務提携を行いました。当社としてはここ最近の一番大きなコーポレートアクションだったと思います。フラー株式会社という、当社と同業のモバイルアプリを作る会社で、非常に高度で優れたユーザー体験のアプリを開発できる会社です。

アプリを作る会社はいろいろありますが、中でもすばらしいと昔から注目していたフラー社と資本提携を結ぶことができました。金額としては約4億6,000万円の出資で、22パーセントの株式を取得しています。本件に伴い、フラー株式会社は関連会社となりました。

当社はプラットフォーム型SaaS型で効率よくアプリを作る会社です。フラー社はオーダーメイドで高単価で顧客に寄り添ったかたちでアプリを制作する会社で、それぞれ得意分野や顧客層が異なります。

ビジネスハイライト 資本業務提携(2/2)

資本業務提携したことにより、当社とフラー社で顧客の相互紹介を行っていきます。例えば、予算が潤沢で「オーダーメイドでアプリを作りたい」というお客さまをフラー社に紹介します。

またフラー社で単価が合わないお客さまについては、当社が効率よくリーズナブルな価格で作ることも可能です。このように相互送客して、双方の売上の最大化につなげることを目指します。

まずは、資本提携という第一段階を行ったところです。今後もフラー社に限らず、資本提携やM&Aなどを実施していきたいと考えています。

スポンサードリンク